Анализ платежеспособности. Отчет создан в программе ФинЭкАнализ. Скачать программу можно здесь оао "Арсенал" (пример) на 01. 01. 2015 г

Скачать 1.91 Mb. Скачать 1.91 Mb.

|

|

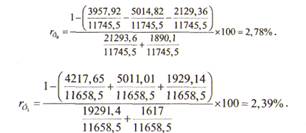

Δr = 0,0078 - 1,1539 = 1,15 - 2,3 = -1,15% 3. Изделие «Нижнее белье женское»: r0 = 97,9 / 1540 * 100 = 6,4% r1 = 2,5 / 186,5 * 100 = 1,3% ΔrN = (186,5 - 1442,1)/186,5 - (1540 - 1442,1)/1540 = -679,4% ΔrS = (186,5 - 184)/186,5 - (186,5 - 1442,1)/186,5 = 674,3% Проверка факторной модели: Δr = -679,4 + 674,3 = 1,3 - 6,4 = -5,1% 4.Изделие «Свитер мужской»: r0 = 136 / 2600 * 100 = 5,2% r1 = 217,1 / 3147,8 * 100 = 6,9% ΔrN = (3147,8 - 2464)/3147,8 - (2600 - 2464)/2600 = 16,5% ΔrS = (3147,8 - 2930,7)/3147,8 - (3147,8 - 2464)/3147,8 = -14,8% Проверка факторной модели: Δr = 16,5 - 14,8 = 6,9 - 5,2 = 1,7% Аналогичным образом проводится проверка факторной модели по другим видам продукции. Рентабельность производства всех видов продукции составит: r0 = 643,4 / 11745,5 * 100 = 5,5% r1 = 500,7 / 11658,5 * 100 = 4,3% ΔrN = (11658,5 - 11102,1)/11658,5 - (11745,5 - 11102,1))/11745,5 = -0,7% ΔrS = (11658,5 - 11157,8)/11658,5 - (11658,5 - 11102,1))/11658,5 = -0,5% Проверка факторной модели: Δr = -0,7 - 0,5 = 4,3 - 5,5 = -1,2% Результаты факторного анализа рентабельности продукции представлены в табл.3. Таблица 3. Факторный анализ рентабельности продукции ООО «Трикотаж» за 2007-2008 гг.

Анализ рентабельности производственных фондов, исчисляемой как соотношение балансовой прибыли к средней стоимости основных средств и остатков материальных оборотных средств, проводится по следующей модели:  Исходные данные для анализа динамики рентабельности фондов представлены в табл. 4. Таблица 4. Исходные данные для анализа динамики рентабельности фондов ООО «Трикотаж» за 2007-2008 гг., тыс. руб.

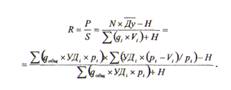

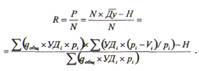

В маржинальном анализе для анализа рентабельности в целом по предприятию используют следующую факторную модель:  Вспомогательные расчеты прибыли (числитель дроби) при различных значениях факторов приведены в табл. 4, а издержек — в табл. 5. Последовательно заменяя плановый (базисный) уровень каждого факторного показателя на фактический и сравнивая результат расчета до и после замены каждого фактора, можно определить изменение уровня рентабельности за счет объема реализованной продукции qобщ ее структуры (УДi), цены (р), удельных переменных расходов (V) и суммы постоянных затрат (Н): Таблица 5. Расчет суммы издержек по реализации продукции ООО «Трикотаж» для факторного анализарентабельности

R0 = 638,34 / 1123,54 * 100 = 5,74% Rq = 617,19 / 11057,66 * 100 = 5,58% RУД = 519,24 / 10631,94 * 100 = 4,88% Rр = 1000,71 / 10631,94 * 100 = 9,41% RV = 296,3 / 11369,88 * 100 = 2,61% R1 = 508,32 / 11157,86 * 100 = 4,56% Результаты факторного анализа рентабельности методом цепных подстановок представлены в табл. 6. По данным проведенного анализа можно сделать вывод, что рентабельность издержек в целом по предприятию снизилась на 1,18 %. Аналогичным образом проводится анализ рентабельности продаж: Программа Финансовый анализ - ФинЭкАнализ 2018 для расчета рентабельности продаж и большого количества финансово-экономических коэффициентов. Скачать программу ФинЭкАнализ  По данным таблиц методом цепной подстановки рассчитаем влияние факторов на изменение уровня данного показателя: R0 = 638,34 / 11745,5 * 100 = 5,43% Rq = 617,19 / 11658,58 * 100 = 5,29% RУД = 519,24 / 11087,7 * 100 = 4,68% Rр = 1000,71 / 11658,5 * 100 = 8,58% RV = 296,3 / 11658,5 * 100 = 2,54% R1 = 508,32 / 11658,5 * 100 = 4,36% Таким образом, на основании проведенных расчетов очевидно, что рентабельность продаж (оборота) в целом снизилась на 1,07% (4,36—5,43), в том числе за счет изменения: общего объема продаж ΔRq = 5,29 - 5,43 = -0,14%, структуры продаж ΔRУД = 4,68 - 5,29 = -0,61%, цен на продукцию ΔRp = 8,58 - 4.68 = 3,9%, удельных переменных затрат ΔRV = 2,54 - 8,58 = -6,04%, постоянных затрат ΔRH = 4,36 - 2,54 = 1,82%, Преимущество маржинальной методики анализа показателей рентабельности состоит в том, что при ее использовании учитывается взаимосвязи элементов модели, в частности объема продаж, издержек и прибыли. Это обеспечивает более точное определение влияния факторов и, как следствие, более высокий уровень планирования и прогнозирования финансовых результатов. Показанная на примере апробация методики факторного анализа показателей рентабельности может явиться как частью письменной информации, составленной по результатам оказания сопутствующих услуг в аудите, так и использоваться при обосновании краткосрочных решений в рамках управленческого учета внутри экономического субъекта. Таблица 6. Факторный анализ рентабельности ООО «Трикотаж»

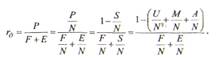

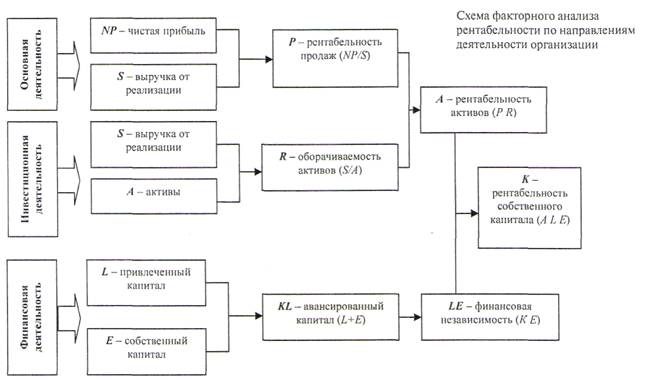

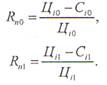

Рентабельность отражает экономическую эффективность деятельности организации, она показывает соотношение результата к затратам. Для расчета уровня рентабельности необходимы значения показателей прибыли, затрат, выручки, активов, капитала. Показателей рентабельности достаточно много, их можно рассчитывать по отношению к любому виду ресурсов. Например, рентабельность использования материальных ресурсов определяется делением прибыли до налогообложения на стоимость материальных ресурсов. Рентабельность использования оборотных средств рассчитывается делением прибыли до налогообложения на величину оборотных активов. Или если примерить метод сокращения (числитель и знаменатель поделить на выручку), то можно использовать следующую факторную модель: рентабельность продаж умножить на коэффициент оборачиваемости оборотных активов. Прибыль от продажи, умноженная на коэффициент оборачиваемости всех активов формирует показатель рентабельности активов. Программа Финансовый анализ - ФинЭкАнализ 2018 для расчета коэффициента оборачиваемости и других финансово-экономических коэффициентов. Скачать программу ФинЭкАнализ Рентабельность использования основных средств определяется делением прибыли до налогообложения на среднегодовую стоимость основных средств, и результат умножается на 100%. Если числитель и знаменатель разделить на выручку, то факторная модель будет выглядеть как отношение рентабельности продаж к фондоемкости. Рентабельность функционирования организации исчисляется делением прибыли до налогообложения или величины чистой прибыли на полную себестоимость (себестоимость в совокупности с коммерческими и управленческими расходами), результат умножается на 100%. Расчетное значение показывает, какую величину прибыли до налогообложения имеет фирма с каждого рубля, затраченного на производство и реализацию продукции. Рентабельность производства находится делением прибыли от продажи на полную себестоимость, результат умножается на 100%. Она может рассчитываться в целом по предприятию, отдельным его подразделениям и видам продукции (работ, услуг). Рентабельность продаж рассчитывается делением прибыли от продажи продукции (работ и услуг) на выручку, результат умножается на 100 %. Показатель характеризует эффективность предпринимательской деятельности и показывает, сколько прибыли имеет предприятие с одного рубля, полученного при продаже товаров. Этот показатель рассчитывается в целом по предприятию и отдельным видам продукции. Факторный анализ показателей рентабельности проводится методом цепных подстановок. Например, рентабельность производства Лзависит от трех основных факторов первого порядка: изменения структуры реализованной продукции УД, ее себестоимости С и средних цен реализации Ц. Факторная модель этого показателя имеет вид: где П - величина прибыли от продажи; ПС - полная себестоимость; i - конкретный вид продукции (работ, услуг). Комплексный анализ рентабельности целесообразно проводить по методике Дюпона, его модель отражает экономический рост организации (темп прироста собственного капитала, следовательно, и рост организации будет тем выше, чем больше активов сформировано на один рубль вложенного собственного капитала, выше оборачиваемость активов, выше маржа прибыли и больше заработанной прибыли остается в организации в качестве нераспределенной). Трехфакторная модель Du Pont выглядит следующим образом: где А — активы; К с - собственный капитал; В - выручка; П ч - чистая прибыль; А/К - мультипликатор собственного капитала; В/А — оборачиваемость активов; П ч /В — чистая маржа. Алгоритм факторного анализа: 1) прирост рентабельности собственного капитала за счет мультипликатора собственного капитала: где ΔФ — прирост мультипликатора в абсолютном исчислении; Ф 0 — значение мультипликатора в предыдущем (базовом) периоде; R 0 — рентабельность собственного капитала в предыдущем (базовом) периоде; 2) прирост рентабельности за счет оборачиваемости: где Δk - прирост оборачиваемости в абсолютном исчислении; k 0 - оборачиваемость в предыдущем (базовом) периоде; 3) Прирост рентабельности за счет чистой маржи: где ΔM - прирост маржи в абсолютном выражении; М 0 - маржа в предыдущем (базовом) периоде. На рисунке представлена схема факторного анализа рентабельности, в которой органично увязаны показатели, характеризующие каждое направление деятельности организации.  Методика Du Pont позволяет дать комплексную оценку основным факторам, влияющим на эффективность деятельности организации, оцениваемой через рентабельность собственного капитала, а именно таким факторам, как мультипликатор собственного капитала, деловая активность и маржа прибыли. Стратегия повышения рентабельности за счет трех перечисленных факторов тесно связана со спецификой деятельности организации. Поэтому в процессе анализа эффективности управления организацией необходимо оценивать адекватность применяемой руководством стратегии внешним и внутренним факторам функционирования организации. За счет маржи может повышать рентабельность организация, которая выпускает высококачественную продукцию для сегмента, характеризующегося достаточно высокими доходами и низкой ценовой эластичностью спроса по цене. При этом очевидно, что удельный вес постоянных расходов должен быть достаточно низким, поскольку высокая маржа обычно сопровождается низким объемом производства и реализации. Кроме того, поскольку высокая маржа — это всегда стимул конкурентам войти на рынок, стратегия повышения рентабельности собственного капитала за счет маржи применима при достаточной защищенности рынка от потенциальных производителей. Если направлением повышения рентабельности собственного капитала является оборачиваемость активов, то обслуживаемый сегмент рынка должен характеризоваться высокой эластичностью спроса по цене и невысокими доходами потенциальных покупателей, т.е. в этом случае речь идет о массовом рынке. Следовательно, производственные мощности должны быть достаточны для удовлетворения спроса. Повысить рентабельность собственного капитала за счет мультипликатора, т.е. за счет наращивания обязательств, можно только в том случае, если, во-первых, рентабельность активов организации превышает стоимость привлекаемых обязательств и, во-вторых, в структуре ее активов внеоборотные занимают небольшой удельный вес, что позволяет организации в структуре источников финансирования иметь значительный удельный вес непостоянных источников. Для факторного анализа маржи (рентабельности продаж) можно использовать следующую модель: где k пр - коэффициент производственных затрат (отношение себестоимости проданных товаров к выручке); k у - коэффициент управленческих затрат (отношение управленческих расходов к выручке); k к - коэффициент коммерческих затрат (отношение коммерческих расходов к выручке). В процессе интерпретации полученных значений и анализа их динамики необходимо учитывать, что увеличение коэффициента производственных затрат свидетельствует о снижении эффективности в сфере производства вследствие повышения ресурсоемкоемкость продукции, а какие именно ресурсы используются менее эффективно, показывает анализ зависимости маржи от показателей ресурсоемкости: где ME - материалоемкость (отношение затрат на сырье и материалы к выручке); ЗЕ - зарплатоемкость (отношение затрат на оплату труда с отчислениями к выручке); АЕ - амортизациоемкость (отношение суммы амортизационных отчислений к выручке); РЕ пр — ресурсоемкость по прочим затратам (отношение величины прочих затрат к выручке). Увеличение коэффициента управленческих затрат свидетельствует об относительном удорожании функции управления организаций, предельным считается значение 0,1—0,15. При этом существует следующая закономерность: доля управленческих затрат в выручке на стадии роста и развития снижается, на стадии зрелости стабилизируется, а на заключительной фазе спада возрастает. Увеличение коэффициента коммерческих затрат свидетельствует об относительном повышении маркетинговых расходов, что может быть оправдано в том случае, если оно сопровождается заметным ростом выручки от продажи, выходом на новые рынки сбыта, продвижением новых товаров на рынке. Для более детального анализа проводится оценка влияния факторов на уровень рентабельности продаж по отдельным видам продукции по факторной модели: где П i - прибыль от продажи i-го товара; В i - выручка от продажи i-го товара; Ц i - цена реализации i-го товара; С i - себестоимость проданного i-го товара. Алгоритм расчета количественного влияния факторов на изменение рентабельности продаж по отдельным видам товаров: 1. Определяется рентабельность продаж за базисный (0) и отчетный (1) годы.  2. Рассчитывается условный показатель рентабельности продаж. 3. Определяется общее изменение уровня рентабельности продаж 4.Определяется изменение рентабельности продаж за счет изменения: - цены единицы продукции: - себестоимости единицы продукции: По результатам расчетов можно выявить степень и направления влияния факторов на рентабельность продаж, а также установить резервы ее повышения. Закономерности роста показателей рентабельности: - рост рентабельности продаж при условии роста объема реализации свидетельствует о росте конкурентоспособности продукции, причем за счет таких факторов, как качество, сервис в обслуживании покупателей, а не ценового фактора; рост рентабельности активов является индикатором повышения эффективности их использования, кроме того, рентабельность активов отражает степень кредитоспособности организации: организация кредитоспособна, если рентабельность ее активов превышает процент по привлекаемым финансовым ресурсам; - рост рентабельности собственного капитала отражает повышение инвестиционной привлекательности организации: рентабельность собственного капитала должна превышать отдачу от альтернативных вложений с сопоставимым уровнем риска. Необходимо отметить, что рентабельность капитала — это тот показатель, который имеет тенденцию к выравниванию в масштабах всей-экономики, т.е. низкое значение этого показателя в течение длительного времени может рассматриваться как косвенный признак искажения отчетности; - рост рентабельности инвестированного капитала отражает увеличение способности бизнеса создавать стоимость, т.е. повышать благосостояние собственников; рентабельность инвестированного капитала должна превышать средневзвешенную цену капитала предприятия, рассчитанную с учетом рыночных цен на источники финансовых ресурсов. Рентабельность капитала лежит в основе темпов устойчивого роста организации, ее способности развиваться за счет внутреннего финансирования. При оценке влияния налоговых факторов на показатель рентабельности капитала особое внимание следует уделить налогу на прибыль. Рентабельность капитала может быть рассчитана как по прибыли до налогообложения, так и по чистой прибыли. Сопоставление темпов роста этих двух показателей позволит дать предварительную общую оценку влияния налогового фактора. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||