Отчёт по производственной практике по пм 2 Расчеты с бюджетом. Отчёт пм 2. Пм 02. Ведение расчетов с бюджетами бюджетной системы Российской Федерации Раздел Особенности осуществления налогового администрирования Тема Нормативноправовое регулирование функционирования организации

Скачать 493.19 Kb. Скачать 493.19 Kb.

|

|

Тема 3. Особенности налогообложения организации (учреждения, государственного органа). Налогообложение – это система принудительного взимания органами государственной власти различных уровней обязательных безвозмездных платежей с организаций и физических лиц с целью финансового обеспечения деятельности государства и (или) муниципальных образований. Российское налоговое законодательство предусматривает ряд послаблений для государственных и муниципальных организаций в сфере налогообложения в связи с особыми условиями их деятельности. Особенности налогообложения государственных и муниципальных организаций. Государственным и муниципальным организациям, также как коммерческим, необходимо осуществлять обязательные платежи в бюджетную систему страны. Порядок исчисления и уплаты налогов государственными и муниципальными организациями регламентируется Налоговым кодексом России. Этот нормативный документ устанавливает ряд особенностей исчисления налогов и сборов государственными и муниципальными организациями в отношении следующих налогов: -налога на прибыль, уплачиваемого организациями; -налога на добавленную стоимость; -госпошлины. Начисление и уплата налогов на общих основаниях государственными и муниципальными организациями осуществляется в отношении следующих налогов: -во-первых, налога на доходы физических лиц, в отношении которого государственные и муниципальные организации выступают как налоговые агенты, удерживающие этот налог при выплате доходов своим работникам; -во-вторых, взносов на социальное, пенсионное, медицинское страхование и страхование от несчастных случаев и профессиональных заболеваний; -в-третьих, транспортного налога, уплачиваемого государственными и муниципальными организациями при наличии у них на балансе транспортных средств; -в-четвертых, земельного налога, уплачиваемого государственными и муниципальными организациями при наличии у них на балансе земельных участков различного назначения. Особый порядок исчисления налогов государственными и муниципальными организациями устанавливается в отношении казенных учреждений, бюджетных учреждений, автономных учреждений. Особенности налогообложение казенных учреждений. Налоговое законодательство запрещает казенным учреждениям применять упрощенную систему налогообложения, по отношению к единому налогу на вмененный доход запрета не установлено, но данная система нерациональна для казенных учреждений, поскольку освобождает их от уплаты налога на прибыль, который они и так не уплачивают в соответствии с законодательством практически полностью. Налог на прибыль не применяется по отношению к доходам от всех работ и услуг, оказываемых казенными учреждениями, и действует только по отношению к полученным внереализационным доходам, в том числе: -во-первых, от продажи объектов, признаваемых основными средствами; -во-вторых, доходов, полученных от предоставления имущества под оперативным управлением во временное пользование другим лицам (при наличии согласия собственника); -в-третьих, излишков товарно-материальных ценностей, которые выявлены в ходе инвентаризации; -в-четвертых, в виде добровольных пожертвований. Также казенные учреждения освобождены от уплаты налога на добавленную стоимость, за исключением изготовленной продукции. Налог на прибыль уплачивается казенным учреждением в срок до 28 числа месяца, который следуют за отчетным кварталом, налог на добавленную стоимость – до 25 числа месяца, который следует за отчетным кварталом. Юридически значимые действия казенных учреждений также освобождаются от уплаты государственной пошлины. Особенности налогообложения бюджетных учреждений Бюджетным учреждением запрещено применение упрощенной системы налогообложения. Для применения системы налогообложения в виде единого налога на вмененный доход требуется соблюдение определенных условий: -во-первых, ведение видов деятельности, включенных в перечень видов деятельности, облагаемых единым налогом на вмененный доход; -во-вторых, показатель средней численности работников за предыдущий год при переходе на единый налог на вмененный доход менее 100 человек. При применении основной системы налогообложения бюджетные учреждения имеют право на следующие льготы: -во-первых, освобождение от уплаты налога на прибыль субсидий, которые получаются в связи с выполнением государственных заданий; -во-вторых, исключение из состава объектов налогообложения по налогу на добавленную стоимость работ и услуг, которые выполняются бюджетными учреждениями в рамках муниципального и государственного заказа. При осуществлении деятельности, приносящей бюджетным учреждениям доход, уплата налогов на добавленную стоимость и на прибыль осуществляется только по отношению к платным услугам. Особенности налогообложения автономных учреждений Автономные учреждения имеют право применения упрощенной системы налогообложения, если их доход за 9 месяцев года, которые предшествуют переходу, не превысил 112,5 миллионов рублей. Автономное учреждение не может перейти на упрощенную систему налогообложения при наличии филиалов и обособленных подразделений, среднесписочной численности персонала, превышающей 100 человек, остаточной стоимости основных фондов, превышающей 150 миллионов рублей. При переходе на упрощенную систему налогообложения автономные организации не уплачивают налоги на прибыль, на имущество и на добавленную стоимость. При применении основной системы налогообложения по отношению к автономным учреждением действуют те же правила, что и по отношению к бюджетным учреждениям. При осуществлении автономными организациями медицинской или образовательной деятельности Налоговый Кодекс допускает возможность применения нулевой ставки налога на добавленную стоимость при выполнении ряда условий (лицензирование, уровень дохода, количество работников в штате, профессиональная подготовка работников). При незначительных доходах от внебюджетной деятельности автономные учреждения могут получить освобождение от налога на добавленную стоимость в соответствии со статьей 145 Налогового кодекса России. Особенности налогообложения Администрации Советского района городского округа город Уфа РБ. Администрация Советского района не использует упрощённую систему налогообложения.

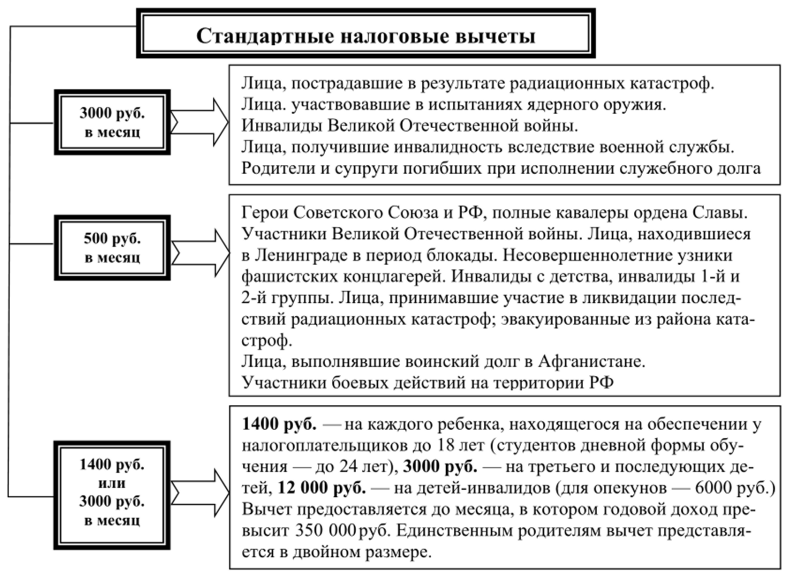

Администрация Советского района не платить налоги по налог на прибыль организации, государственную пошлину, налог на имущество организации. В соответствии с налоговым законодательством Администрация Советского района городского округа город Уфа РБ освобождена от уплаты налога на прибыль. Администрация Советского района городского округа город Уфа РБ не является налогоплательщиком налога на имущество организации, так как на балансе учреждения не числится налогооблагаемое имущество. Администрация Советского района городского округа город Уфа РБ, находящаяся на бюджетном финансировании, в пределах выделенных бюджетных ассигнований самостоятельно определяет виды и размеры надбавок, доплат и других выплат стимулирующего характера, имея в виду, что квалификация работников и сложность выполняемых ими работ учтены в размерах окладов (ставок), определяемых на основе Единой тарифной сетки. Налогообложение Администрации осуществляется по общему режиму налогообложения, который применяется по умолчанию. Налоговым кодексом РФ установлены определенные налоговые льготы для бюджетных и казённых учреждений. Администрация Советского района является налоговым агентом по Налогу на доходы физических лиц (источником выплат). Поэтому в соответствии с налоговым законодательством на нее возложены обязанности по исчислению и удержанию перечисленного налога. На Администрацию возложены обязанности по исчислению и уплате налога, взимаемого с доходов физических лиц - налогоплательщиков. Тема 4. Налог на доходы физических лиц. НДФЛ надо исчислять на дату фактического получения дохода. Налог рассчитывается нарастающим итогом с начала года. Это применимо ко всем доходам, начисленным физлицу за налоговый период, если в отношении них действует прогрессивная ставка. При этом зачитывается сумма налога, удержанная в предыдущие месяцы текущего года. При исчислении суммы налога не нужно учитывать доходы, которые налогоплательщик получил от других налоговых агентов. Срок уплаты НДФЛ. Налоговые агенты по общему правилу уплачивают НДФЛ не позднее дня, следующего за днем выплаты дохода. п. 6 ст. 226 НК РФ. Самостоятельно по декларации 3-НДФЛ налог необходимо уплатить не позднее 15 июля года, следующего за отчетным. Оплатить можно по-разному: Через личный кабинет на сайте ФНС. Там же можно распорядиться переплатой. При помощи специального сервиса, который автоматически сформирует платежное поручение. Вид доходов работников Администрации подлежащий налогообложению НДФЛ является заработная плата. Исчисление налоговой базы по НДФЛ исчисляется по ставке 13% от заработной платы работника организации.  Состав документов подтверждающих, право на получение работниками стандартных налоговых вычетов: 1) Написать заявление на получение стандартного налогового вычета на ребенка (детей) на имя работодателя. 2) Подготовить копии документов, подтверждающих право на получение вычета на ребенка (детей): свидетельство о рождении или усыновлении (удочерении) ребенка; справка об инвалидности ребенка (если ребенок инвалид); справка из образовательного учреждения о том, что ребенок обучается на дневном отделении (если ребенок является студентом); документ о регистрации брака между родителями (паспорт или свидетельство о регистрации брака). 3) Если сотрудник является единственным родителем (единственным приемным родителем), необходимо дополнить комплект документов копией документа, удостоверяющего, что родитель является единственным. свидетельство о смерти второго родителя; выписка из решения суда о признании второго родителя безвестно отсутствующим; справка о рождении ребенка, сведения о (об) матери (отце) которого внесены на основании заявления отца (матери) (по форме № 2, утвержденной приказом Минюста России от 01.10.2018 № 200); документ, удостоверяющий, что родитель не вступил в брак (паспорт). 4) Если сотрудник является опекуном или попечителем, необходимо дополнить комплект документов копией документа об опеке или попечительстве над ребенком. постановление органа опеки и попечительства или выписка из решения (постановления) указанного органа об установлении над ребенком опеки (попечительства); договор об осуществлении опеки или попечительства; договор об осуществлении попечительства над несовершеннолетним гражданином; договор о приемной семье. 5) Обратиться к работодателю с заявлением о предоставлении стандартного налогового вычета на ребенка (детей) и копиями документов, подтверждающих право на такой вычет. В справке по форме 2-НДФЛ отражаются следующие сведения: - данные о налоговом агенте (наименование, реквизиты, и др.); - данные о физическом лице – получателе дохода (ФИО, ИНН, дата рождения, серия и номер документа, удостоверяющего личность, и др.); - доходы физического лица, облагаемые по конкретной ставке НДФЛ (с указанием месяца, кода дохода, суммы дохода, кода вычета и суммы вычета). «Анализ расчётов с бюджетом Администрации Советского района городского округа г. Уфа РБ по НДФЛ за 2020-2021 года»

По данным уплаченных сумм НДФЛ мы видим, что в 2020 году Администрация уплатила НДФЛ в сумме 1 227 545,37 рублей, а в 2021 году – 1 538 754,81 рублей. В 2021 году по сравнению с 2020 годом сумма увеличилась на 311 209,44 рубля или на 20,22%, что обеспечивает прирост поступления сумм НДФЛ в бюджет. В 2021 году суммы уплачиваемые в бюджет значительно увеличились по сравнению с 2020 годом. Виды предоставляемой отчетности Администрации Советского района городского округа г. Уфа РБ по НДФЛ за 2021 год и сроки их предоставления.

|