Эконом билеты. Предмет экономической теории. Формирование основных направлений экономической теории и их эволюция

Скачать 0.63 Mb. Скачать 0.63 Mb.

|

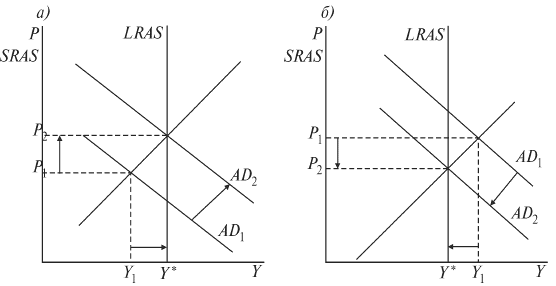

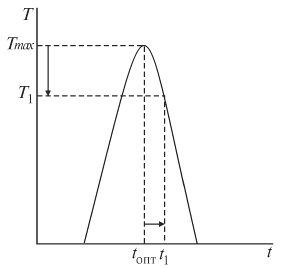

Виды налоговВсе налоги подразделяются на несколько видов: Прямые и косвенные налогиНалоги делятся на прямые, то есть те налоги, которые взимаются с экономических агентов за доходы от факторов производства и косвенные, то есть налоги на товары и услуги, состоящие в самой цене на предметы потребления. Прямыми налогами можно назвать такие, как налог на доходы физических лиц, налог на прибыль и подобные налоги. К косвенным налогам относятся налог на добавленную стоимость, акцизы и другие налоги. Аккордные и подоходные налогиТакже принято различать аккордные и подоходные налоги. Аккордные налоги государство устанавливает вне зависимости от уровня дохода экономического агента. Под подоходными налогами же подразумевают налоги, составляющие какой-то определённый процент от дохода. Данную зависимость показывает либо предельная ставка налога, которая объясняет, насколько увеличивается налог при увеличении дохода на одну денежную единицу, либо средняя ставка налога: просто отношение суммы взимаемого налога к величине дохода. Прогрессивные, регрессивные или пропорциональные налогиПодоходные налоги сами делятся на три типа: Прогрессивные налоги — налоги, у которых средняя налоговая ставка повышается с увеличением уровня дохода. Таким образом, если доход агента увеличивается, то растёт и налоговая ставка. Если же, наоборот, падает величина дохода, то ставка так же падает; Регрессивные налоги — налоги, чья средняя ставка налога снижается при увеличении уровня дохода. Это означает, что при увеличении доходов экономического агента, ставка падает, и, наоборот, растёт, если доход уменьшается; Пропорциональные налоги — налоги, ставка которых не зависит от величины облагаемого дохода. Вопрос №51Влияние налогов на экономику. Кривая Лаффера. Рассмотрим влияние налогов на совокупный спрос, и на совокупное предложение. 1.Совокупный спрос. Налоги воздействуют на два основных компонента совокупного спроса – потребительские расходы и инвестиционные расходы и поэтому оказывают косвенное влияние на совокупный спрос. Рост налогов ведет к снижению и потребительских (поскольку сокращается располагаемый доход), и инвестиционных расходов (поскольку сокращается величина прибыли фирм после выплаты налогов, часть которой служит источником чистых инвестиций) и, следовательно, к сокращениюсовокупного спроса (рис. 2.8, б). И наоборот, снижение налогов увеличиваетсовокупный спрос(рис. 2.8, а).  а) снижение налогов; б) рост налогов Рис. 2.8. Воздействие изменения налогов на совокупный спрос. 2.Совокупное предложение. Поскольку фирмы рассматривают налоги как издержки, то рост налогов ведет к сокращению совокупного предложения, а уменьшение налогов – к росту деловой активности и объема производства. Опыт подробного изучения воздействия налогов на совокупное предложение принадлежит одному из основоположников концепции экономической теории предложения Артуру Лафферу. Кривая Лаффера(рис. 2.9), показывает воздействие изменения ставки налога на общую величину налоговых поступлений в государственный бюджет. В своем анализе Лаффер рассматривал воздействие изменения ставки подоходного налога на уровень деловой активности и величину налоговых поступлений. Он исходил из налоговой функции: Т = tхY, где Т –налоговые поступления; t–налоговая ставка.  Рис. 2.9. Кривая Лаффера Лаффер показал, что существует оптимальная ставка налога (t опт), при которой налоговые поступления максимальны (Тmax). Если увеличить ставку налога (например, до t1), то уровень деловой активности снизится и налоговые поступления сократятся (до Т1) вследствие уменьшения налогооблагаемой базы. Поэтому в целях борьбы со стагфляциейЛаффер предложил такую меру, как снижение ставки налога (и на доходы экономических агентов, и на прибыль корпораций). Таким образом, налоги являются не только основным источником доходов государства, но и важным инструментом стабилизации экономики. Вопрос №52Государственный долг: сущность, виды, последствия. Государственный долг представляет собой сумму накопленных бюджетных дефицитов, скорректированную на величину бюджетных излишков (если таковые имели место). Различают два вида государственного долга: 1.внутренний долг –результат выпуска государством ценных бумаг (облигаций); 2.внешнийдолг– результат займов у других стран и международных финансовых организаций. Последствия государственного долга: во-первых, снижается эффективность экономики, поскольку предполагает отвлечение средств из производственного сектора как на обслуживание, так и на выплату долга; во-вторых, перераспределяется доход от частного сектора к государственному; в-третьих, происходит вытеснение инвестиций в краткосрочном периоде, что в долгосрочной перспективе может привести к сокращению запаса капитала и уменьшению производственного потенциала страны, к валютному кризису и высокой инфляции; в-четвертых, возлагается бремя выплаты долга на будущие поколения, что может способствовать снижению уровня их благосостояния. Вопрос №53Методы управления и обслуживания государственного долга. Управление государственным долгом — совокупность тактических и стратегических мер по обслуживанию государственного долга и осуществлению новых заимствований, регулированию объема и структуры долга, регулированию рынка государственных заимствований и контролю за их целевым и эффективным использованием. Государственный долг может быть финансовым инструментом и объектом управления одновременно. В качестве финансового инструмента государственный долг обеспечивает возможность законодательным (представительным) и исполнительным органам власти оказывать влияние на денежное обращение, финансовый рынок, инвестиции, производство, занятость, на уровень сбережений и многие другие экономические процессы. К основным методам управления государственным долгом следует отнести: Рефинансирование — погашение старой государственной задолженности путем выпуска новых займов. Конверсия — изменение размера доходности займа, например, снижение или повышение процентной ставки дохода, выплачиваемого государством своим кредиторам. Консолидация — увеличение срока действия уже выпущенных займов. Унификация — объединение нескольких займов в один. Отсрочка погашения займа проводится в условиях, когда дальнейшее активное развитие операций по выпуску новых займов не эффективно для государства. Аннулирование долга — отказ государства от долговых обязательств. Реструктуризация долга — погашение долговых обязательств с одновременным осуществлением заимствований (принятием на себя других долговых обязательств) в объемах погашаемых долговых обязательств с установлением иных условий обслуживания долговых обязательств и сроков их погашения. В Бюджетном кодексе РФ отмечается, что реструктуризация долга может быть осуществлена с частичным списанием (сокращением) суммы основного долга. Принятие перечисленных возможных решений государства нарушает главный принцип управления государственным долгом — принцип безусловности. Поэтому их использование требует глубокой предварительной проработки, анализа всех возможных экономических и политических последствий. Существует множество методов решения проблемы государственного долга. По срочности и по характеру решаемых задач выделяют бюджетно-экспортные и финансово-технические методы. По условиям и механизму реализации можно выделить также рыночные и нерыночные методы. Бюджетно-экспортные методы — долгосрочные и связывают решение проблемы, например, внешнего долга, с увеличением торгового баланса страны, а также увеличением ВВП и государственного бюджета. Финансово-технические методы — краткосрочные и позволяют решить проблему путем улучшения условий заимствования, уменьшения общей суммы долга, изменения временной структуры платежей. Выделяют следующие основные финансово-технические методы управления государственным долгом: консолидацию, конверсию, унификацию, рефинансирование, реструктуризацию, отсрочку погашения, аннулирование займов и др. Вопрос №54Банковская система и ее структура. Центральный банк и его основные функции. Банковская система Российской Федерации — это совокупность взаимосвязанных элементов, которая включает Центральный банк, кредитные организации, состоящие из коммерческих банков и других кредитно-расчетных учреждений, иногда объединенных в рамках холдингов, а также банковскую инфраструктуру и банковское законодательство. Российская банковская система имеет двухуровневую структуру. 1 уровень представлен Центральным банком РФ. 2 уровень включает банки и небанковские кредитные организации, а также филиалы и представительства иностранных банков. Функции центрального банка Центральный банк выполняет несколько функций, которые детально описываются в их мандатах. В современном мире их можно прочитать на веб-сайтах. Пожалуй, следует начать с той функции, которая озвучена в самом названии центрального банка, — это «банк банков». То есть исторически так сложилось, что центральный банк создавался как контрагент, с которым взаимодействуют частные банки в экономике. Например, в США Федеральная резервная система была создана в качестве ответа на Великую депрессию. И основная проблема была именно во взаимодействии в рамках частного государственного партнерства. Но США — это уникальная система, там государственный федеральный орган — Центральный банк — был создан во многом частными структурами, частными коммерческими банками. Таким образом они пытались соблюсти баланс между государственным и частным интересом и, как мы видим, в общем-то удачно соблюли. Похожие проблемы существуют и у других центральных банков: как именно соблюсти баланс между интересами взаимодействия частных коммерческих банков и интересами государства, которое представляет центральный банк? Например, в России Центральный банк находится в федеральной собственности. То есть в нем нет прямого частного участия, как, например, в США. Таким образом, у нас он полностью представляет публичный, общественный интерес. Но тем не менее он выполняет такие функции, которые во многом направляют действия, направляют жизнь и работу коммерческих частных банков. В частности, одна из основных функций центрального банка — это выдача банковских лицензий. Когда создается новый банк, он должен пройти лицензионный процесс, и только с одобрения центрального банка данный частный коммерческий банк может выполнять все функции, присущие банковскому институту. То есть он осуществляет лицензирование. Таким образом, первая функция центрального банка — это «банк банков». Потом, когда коммерческий банк уже пролицензирован, следующая функция центрального банка — это банковский надзор. Существует множество нормативов по ликвидности, по достаточности капиталов, по фишкам, по открытым позициям коммерческих банков, которые они должны выполнять, и, соответственно, регулятор выполняет этот надзор, то есть он следит, чтобы частные институты не нарушали эти нормативы. Вопрос №55КБ и их операции. Банковские резервы Российское законодательство наделяет коммерческие банки правом осуществления операций по привлечению средств во вклады, предоставлению кредитов, открытию и ведению счетов, осуществлению расчетов, инкассации денежных средств, предоставлению гарантий, управлению денежными средствами, покупкой-продажей иностранной валюты Банковские резервы - средства коммерческих банков и других кредитных институтов, которые они обязаны хранить в центральном банке в качестве обеспечения некоторых своих операций в соответствии с нормами обязательных резервов. Величина и структура обязательных банковских резервов неодинаковы в различных странах и периодически меняются под влиянием хозяйственной конъюнктуры и с учетом банковской практики. Банковские резервы бывают следующих видов: оперативные - активы, которые легко доступны в случае внезапного предъявления значительных платежных требований вкладчиков банков; наличные - часть капитала или активов, которые можно легко превратить в наличные; общие - средства на покрытие сомнительных долгов, непредвиденных расходов, убытков и другие потребности; устанавливаются в размере фиксированного процента от общей суммы активов, которые они покрывают; обязательные - платежные средства, хранящиеся на специальных резервных счетах в центральных банках и нормативы которых устанавливаются в законодательном порядке. |