Разработка бизнес-плана по реализации проекта «Разработка бизнес-плана по организации производства ШЛАКОЩЕЛОЧНЫХ ВЯЖУЩИХ СМЕСЕЙ. Введение. Разработка бизнесплана по реализации проекта

Скачать 1.71 Mb. Скачать 1.71 Mb.

|

|

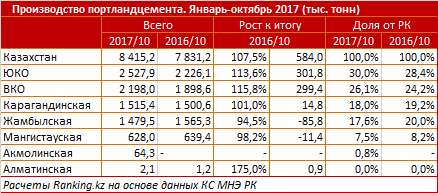

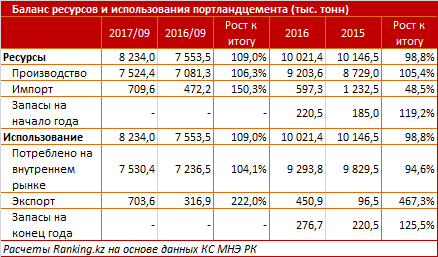

Глава 2 Ситуационный анализ Производство цемента в Казахстане (стат. данные КС МНЭ РК 2017 г.) В Казахстане выявлены и разведаны крупнейшие запасы карбонатного и кремнеземистого сырья, пригодного для производства цемента. Основные месторождения карбонатного сырья распространены по всей территории республики, и общие балансовые запасы составляют более 3 млрд. тонн. Выявлено 13 месторождений мела, который используется в производстве цемента и строительной извести. Совокупные запасы составляют 136,14 млн. тонн. Казахстан уникален широким распространением кремнеземистых пород (опоки, диатомиты, трепелы), которые используются преимущественно для производства высококачественных цементов. На рынке Казахстана преобладает цемент отечественного производства, доля которого составила 91,2% на 2017 год. Доля производства портландцементов составляет 100%. Общий объем потребления цементной продукции в 2017 году в РК составил 9,4 млн. тонн (производство+импорт-экспорт), из них объем импорта в Казахстан составил 0,82 млн. тонны. Основным импортером цемента была Россия (74% от общего импорта в 2017 году). Официально, на декабрь 2017, в Казахстане зарегистрировано 65 предприятий, чья деятельность относится к ОКЭД (общий классификатор экономической деятельности) 23510 «Производство цемента, включая клинкеры». Однако активными предприятиями являются всего 22. Производство цемента в РК увеличилось за год на 7,5%, до 8,4 млн тонн по итогам 10 месяцев 2017 года. Наибольший объем выпуска пришелся на ЮКО –30% от РК, 2,5 млн тонн портландцемента, +13,6% год-к-году. В регионе работают такие крупные компании, как АО «Шымкентцемент», ТОО «Стандарт Цемент», ТОО «Sas-Tobe Technologies». 26,1% выпуска обеспечила Восточно-Казахстанская область – 2,2 млн тонн, +15,8% за год. В регионе работают такие большие предприятия, как ТОО «Цементный завод Семей», ТОО «Казахцемент», ТОО «Бухтарминская цементная компания». В многолетней динамике производители портландцемента показывали стабильный рост. Так, итоговые показатели 2016 года превзошли 2015 на 5,4%, годовой рост объемов выпуска в 2015 году составил 7,2%, в 2014 – 15,1%. Относительно невысокий по сравнению с уровнем инфляции рост цен в секторе объясняется высоким уровнем самообеспечения - казахстанские производители перекрывают спрос на портландцемент на 91,4%. Средняя рыночная стоимость цемента ПЦ 300-400 составляет 15 000 тенге. На долю импорта приходится 8,6% от использованных ресурсов. Рост экспорта цемента – в 2,2 раза за год. П  роизводство портландцемента 2017 Январь-Октябрь* роизводство портландцемента 2017 Январь-Октябрь*

Регламенты ЕАЭС На территории Евразийского экономического союза 31 августа 2017 года вступило в силу распоряжение Коллегии ЕЭК, касающееся внесения изменений в Единый перечень продукции, подлежащей обязательному подтверждению соответствия с выдачей сертификатов и деклараций о соответствии по единой форме. Распоряжение Коллегии ЕЭК № 112 от 29 августа 2017. Распоряжением одобрен проект решения Совета Евразийской экономической комиссии о внесении изменений в Единый перечень продукции, подлежащей оценке соответствия с выдачей документов по единой форме (перечень утвержден решением Комиссии Таможенного союза № 620 от 7 апреля 2011 года). Согласно распоряжению № 112 одобрен проект решения Совета ЕЭК о дополнении Единого перечня главой 26 «Строительные материалы», который будет включать пункт 39 «Цемент, применяемый в строительстве (за исключением цемента, предназначенного для дорожного строительства». Указанная глава содержит следующие виды продукции: портландцемент, цемент глиноземистый, цемент шлаковый, цемент суперсульфатный и аналогичные гидравлические цементы (в т.ч. окрашенные и неокрашенные, готовые и в виде клинкеров), а также огнеупорные цементы. Кроме того, исправлены и дополнены отдельные примечания. Проектом устанавливается, что сертификация цемента, применяемого в строительстве, с целью выдачи сертификата по единой форме осуществляется в соответствии с законодательством государств ЕАЭС, но с учетом Положения о порядке применения типовых схем оценки соответствия требованиям техрегламентов Союза. Таким образом, упрощѐн доступ отечественных производителей цемента на рынок ЕАЭС, с ограничением импорта продукции из третьих стран. Технико-экономическое обоснование* 1. Отрасль строительства и строительных материалов, в частности цемента, привлекательна для инвесторов в долгосрочной перспективе. К основным предпосылкам для увеличения потребления цемента в странах ЕАЭС относятся рост урбанизации, государственная поддержка инфраструктурного и жилищного строительства, а также ненасыщенность рынка цемента стран ЕАЭС в сравнении с мировыми показателями. 2. Главным экономическим преимуществом использования альтернативного сырья в сравнении с традиционным является более экономичное потребление энергии. 3. Переход к бесклинкерному способу производства (Таб .1). Данная технология приводит к значительному сокращению затрат тепловой и электроэнергии, а также позволяет использовать более широкий ассортимент сырья, чем для производства традиционного цемента. Благодаря этому производитель может выбирать более дешевые виды сырья, например отходы металлургической промышленности (чаще всего доменный или гидравлический шлак), что положительно сказывается на экологии. В то же время произведенный по данной технологии цемент не отличается от традиционного по качеству и свойствам. 4. В Казахстане, в ближайшей перспективе ожидается увеличение спроса на продукцию и одновременно усиление конкуренции. Поддержка спроса будет частично стимулироваться правительственными программами в сфере жилищного и инфраструктурного строительства. 5. Поддержанию роста рынка способствует принятая Указом Президента Республики Казахстан 13 января 2014 года Государственная программа развития и интеграции инфраструктуры транспортной системы Республики Казахстан до 2020 года, предусматривающая государственные и частные инвестиции на сумму в 5,2 трлн тенге (примерно 33 млрд долларов США). В рамках программы запланированы реконструкция и ремонт порядка 30 тыс. км автомобильных и 8 тыс. км железных дорог, развитие инфраструктуры гражданской авиации, водного транспорта, внутренней и внешней терминальной сети, а также совершенствование придорожного сервиса. Намечена реализация около 200 инфраструктурных проектов на сумму 28,6 млрд долларов. В июне 2014 года Министерство транспорта и коммуникаций сообщило о продлении программы еще на 10 лет. 6. Рентабельность. Цементная отрасль входит в десятку наиболее прибыльных отраслей экономики. Средняя рентабельность продаж компаний цементной отрасли оставляет 11,4%, что превышает рентабельность продаж строительной отрасли (5,8%), являющейся базовым рынком для сектора стройматериалов (Рис.5) Таб.1 Data provided by Morgan Stanley

|