рынок капиталов. ссудный процент и прибыль как формы дохода. Рынок капиталов

Скачать 83.81 Kb. Скачать 83.81 Kb.

|

|

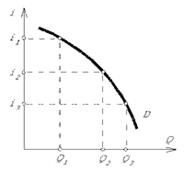

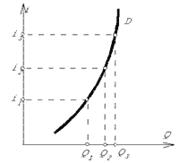

Рынок капиталов (рынок капитала) — часть финансового рынка, на котором обращаются длинные деньги, то есть денежные средства со сроком обращения более года. На рынке капиталов происходит перераспределение свободных капиталов и их инвестирование в различные доходные финансовые активы. Формы обращения денежных средств (финансовых ресурсов) на рынке капиталов могут быть различными: банковские займы (ссуды); акции; облигации; финансовые деривативы; ноты и закладные. Отдача денег в долг называется предоставлением ссуды или кредита (от лат. creditum - "ссуда"). Соответственно, тех, кто дает деньги в долг, называют кредиторами, а тех, кто берет деньги в долг, называют заемщиками. На рынке капитала существует цена, которая показывает, сколько нужно заплатить за прокат денег. Поскольку и цена, и количество на этом рынке измеряются в одних и тех же единицах - деньгах, для измерения цены используют относительные величины - проценты. На рынке капитала существуют спрос и предложение, которые определяют равновесную ставку процента (цену) и количество отданных напрокат денег. Одной из главных особенностей рынка капитала является то, что любая фирма и любой потребитель может выступить на этом рынке как в качестве кредитора, так и в качестве заемщика. Рассмотрим, каким образом формируются спрос и предложение на рынке капитала.  Спрос на капитал предъявляют фирмы и население. При этом мотивы поведения их несколько различаются, но в результате они ведут себя схожим образом: при снижении ставки процента фирмы и потребители увеличивают спрос на кредиты. Поэтому кривая рыночного спроса на капитал имеет отрицательный наклон (рис. 12), как и любая кривая спроса на благо или ресурс. Спрос на капитал предъявляют фирмы и население. При этом мотивы поведения их несколько различаются, но в результате они ведут себя схожим образом: при снижении ставки процента фирмы и потребители увеличивают спрос на кредиты. Поэтому кривая рыночного спроса на капитал имеет отрицательный наклон (рис. 12), как и любая кривая спроса на благо или ресурс.рис. 7.9  Кривая предложения капитала имеет положительный наклон (рис. 13), который тоже определяется поведением потребителей и фирм. Кривая предложения капитала имеет положительный наклон (рис. 13), который тоже определяется поведением потребителей и фирм.рис.7.10 Пересечение кривых спроса и предложения определяет равновесную ставку процента. Эта ставка определяет, какая часть потребителей и фирм, которые могут быть либо кредиторами, либо заемщиками, выступит в качестве первых, а какая - в качестве вторых. Потребители тратят взятые в долг деньги на рынках потребительских благ длительного пользования, а фирмы - на рынках промежуточных благ. Ставкой процента называется цена, которую нужно уплатить за использование денег в течение некоторого промежутка времени, выраженная в процентах. На рынке капитала существуют спрос и предложение, которые определяют равновесную ставку процента (цену) и количество отданных напрокат денег. Одной из главных особенностей рынка капитала является то, что любая фирма и любой потребитель может выступить на этом рынке как в качестве кредитора, так и в качестве заемщика. Свободные денежные капиталы, высвобождающиеся у одних предприятий, корпораций и иных экономических субъектов и предназначенные для передачи во временное пользование другим, становятся ссудным капиталом. Движение ссудного капитала происходит на рынке ссудных капиталов. Деньги в качестве кредитных ресурсов имеют свою цену - ссудный процент. Ссудный процент — цена, уплачиваемая собственникам капитала за использование их заемных средств в течение определенного периода. Ссудный процент выражается с помощью процентной ставки (ставки ссудного процента) за год. Ставка ссудного процента — количество денег, которое требуется уплатить за использование одной заемной денежной единицы в год. Ставка ссудного процента рассчитывается: r = R/K x 100% где r — ставка ссудного процента; R — годовой доход кредитора; К — сумма денежного капитала, отданного взаймы. Различают номинальную и реальную ставку ссудного процента. Номинальная ставка ссудного процента — ставка ссудного процента, выраженная в денежных единицах по текущему курсу без учета темпов инфляции. Это количество денег, уплаченное за единицу заемного денежного знака за определенный период времени. Номинальная ставка показывает, насколько сумма, которую заемщик возвращает кредитору, превышает сумму, полученную в виде кредита. Реальная ставка ссудного процента — ставка ссудного процента, выраженная в денежных единицах с поправкой на инфляцию. Эта ставка — основная при принятии инвестиционных решений. Взаимосвязь реальной, номинальной ставки и инфляции в общем случае описывается следующей (приближённой) формулой: ir = in − π где: · in — номинальная процентная ставка · ir — реальная процентная ставка · π — ожидаемый или планируемый уровень инфляции. Инвестиции — долгосрочные вложения капитала в экономику с целью получения дохода. Инвестиции приносят прибыль через значительный срок после вложения. Инвестор - юридическое или физическое лицо, вкладывающее собственные, заемные или иные привлеченные средства в инвестиционные проекты. Инвестор заинтересован в минимизации риска. Различают стратегических и портфельных инвесторов. Инвестиции позволяют решать следующие задачи: · Расширение собственной предпринимательской деятельности за счет накопления финансовых и материальных ресурсов; · Приобретение новых предприятий; · Диверсификация за счет освоения новых областей бизнеса. Все инвестиции можно разделить на две основные группы: · Портфельные инвестиции – вложения капитала в группу проектов, например, приобретение ценных бумаг различных предприятий · Реальные инвестиции – финансовые вложения в конкретный, как правило, долгосрочный проект и обычно связанный с приобретением реальных активов Существуют разные классификации инвестиций. По объекту инвестирования выделяют: · Реальные инвестиции (прямая покупка реального капитала в различных формах): 1. в форме материальных активов (основных фондов, земли), оплата строительства или реконструкции. 2. Капитальный ремонт основных фондов. 3. Вложения в нематериальные активы: патенты, лицензии, права пользования, авторские права, товарные знаки, ноу-хау, человеческий капитал (воспитание, образование, наука) и т. д. · Финансовые инвестиции (косвенная покупка капитала через финансовые активы): 1. ценные бумаги, в том числе через ПИФы 2. предоставленные кредиты 3. лизинг (для лизингодателя) · Спекулятивные инвестиции (покупка активов исключительно ради возможного изменения цены): 1. валюты 2. драгоценные металлы (в виде обезличенных металлических счетов) 3. ценные бумаги (акции, облигации, сертификаты институтов совместного инвестирования и т.п.) Инвестиции являются неотъемлемой частью современной экономики. От кредитов инвестиции отличаются степенью риска для инвестора (кредитора) — кредит и проценты необходимо возвращать в оговоренные сроки независимо от прибыльности проекта, инвестиции возвращаются и приносят доход только в прибыльных проектах. Если проект убыточен — инвестиции могут быть утрачены. Дисконтирование –метод, который применяется при оценке и отборе программ по капиталовложениям. Внутренняя (предельная) норма окупаемости инвестиций - коэффициент, при котором текущая величина денежных доходов равна сумме текущих инвестиций, а величина чистой текущей стоимости равна нулю. Чистая приведенная стоимость(англ. Net present value, принятое в международной практике анализа инвестиционных проектов сокращение — NPV или ЧДД) —это сумма дисконтированных значений потока платежей, приведённых к сегодняшнему дню. Рынок земли и ее цена Термин "земля" в широком смысле слова охватывает все полезности, которые даны природой в определенном объеме и над предложением которых человек не властен, будь то сама земля, водные ресурсы или полезные ископаемые. Определенные участки земной поверхности способствуют какой-то определенной производственной деятельности человека: например, моря и реки - рыболовству; участки, богатые полезными ископаемыми - добывающей промышленности; определенная часть суши - строительству. Говоря о земле, часто имеют в виду ее использование в сельском хозяйстве. Земля как фактор производства имеет некоторые особенности. Во-первых, земля в отличие от других факторов производства имеет неограниченный срок службы и не воспроизводится по желанию. Во-вторых, по своему происхождению она природный фактор, а не продукт человеческого труда. В-третьих, земля не поддается перемещению, свободному переводу из одной отрасли производства в другую, с одного предприятия на другое, т.е. она недвижима. В-четвертых, земля, используемая в сельском хозяйстве, при рациональной эксплуатации не только не изнашивается, но и улучшает свою продуктивность. Тот, кто владеет землей или использует ее, получает определенные преимущества. В связи с этим по поводу землевладения и землепользования возникают особые экономические отношения, порождающие особый доход и особую его экономическую форму - земельную ренту. Основы теории ренты были разработаны английскими классиками А. Смитом и Д. Рикардо в конце XVIII - начале XIXв. Рента как экономическая категория означает не просто доход от фактора производства. Это доход от какого-либо фактора производства, предложение которого неэластично. Таково определение ренты неоклассической школой. Исходя из него, рентой называется доход не только от сельскохозяйственной земли, а доход от любого ресурса, предложение которого неэластично. Принцип установления ренты, или арендной платы (неоклассики часто используют эти два понятия как синонимы) как уравновешивающей цены таков же, как и в случае других факторов производства. Например, заработная плата выступает как цена, выравнивающая спрос и предложение труда; процент - уравновешивающий спрос и предложение капитала. График кривой предложения (S) земли представляет собой линию, параллельную оси ординат, т.к., было уже сказано, предложение земли является абсолютно неэластичным по цене (даже в условиях значительного роста цен предложение земли будет оставаться фиксированным). Земля используется как в сельскохозяйственных, так и в несельскохозяйственных целях, что обусловливает существование двух видов спроса на землю: Dнсх - сельскохозяйственный спрос, Dсх - несельскохозяйственный спрос. Совокупный спрос на землю DL будет представлять собой сумму двух указанных видов спроса: DL = Dнсх + Dсх. Кривые сельскохозяйственного и несельскохозяйственного спроса на землю имеют отрицательный наклон вследствие действия закона убывающей продуктивности земли, но различную эластичность: кривая несельскохозяйственного спроса Dнсх будет более эластичной, поскольку даже незначительное снижение цены вызовет заметный рост объема спроса на землю (для строительства и т.д.). Кривая сельскохозяйственного спроса неэластична: люди не могут жить без пищи, поэтому объем спроса на основные продукты питания мало изменяется даже в результате значительного изменения цен. Это значит, что в результате увеличения предложения продовольствия вероятнее всего снижение цен на него и, наоборот, даже незначительное сокращение объемов предложения может вызвать рост цен на продовольствие. Немаловажный фактор, оказывающий влияние на сельскохозяйственный спрос на землю, - постепенное сокращение расходов на продовольствие в бюджете потребителя. По мере повышения доходов люди все большую их часть расходуют на непродовольственные блага (жилье, автомобили, путешествия и т.д.). Это означает, что доля сельского хозяйства в национальном доходе сокращается. Несельскохозяйственный же спрос на землю имеет устойчивую тенденцию к росту.  Рис.7.11 На рис. 7.11 точка Е образуется пересечением кривой спроса и предложения на землю и является уровнем арендной платы, или земельной ренты, который уравнивает спрос и предложение земельных участков. Если уровень арендной платы повысится и превзойдет уровень точки Е, то предложение земли (хоть оно и неизменно) превысит спрос на нее. В таких условиях земельные собственники станут испытывать трудности со сдачей земли в аренду и вынуждены будут снизить ставки арендной платы. Если же уровень арендных ставок понизится (ниже точки Е), то спрос на землю превысит ее неизменное предложение. В таких условиях земельные собственники, воспользовавшись высоким спросом на участки земли, будут повышать арендную плату. Таким образом, только в точке Е будет наблюдаться равенство спроса и предложения земли. В условиях рыночной экономики земля приобретает товарную форму: она покупается и продается. На землю предъявляется спрос, так же, как и на другие факторы производства - труд и капитал. В связи с этим важно выяснить, чем же определяется цена земли. Если земельный участок рассматривать как капитальное благо, приносящее поток доходов, то становится понятно, что цена земли зависит от двух величин: - размеров земельной ренты, которую можно получать, став собственником данного участка; - ставки ссудного процента; Покупатель земельного участка стремится приобрести его не ради почвы как таковой, а ради той ренты, того постоянного ежегодного дохода, который приносит земля. То есть здесь покупается право на получение регулярного дохода в течение неопределенного периода времени. В связи с этим становится понятным привлечение размера ссудного процента для определения цены земли. Ведь в экономической теории все, что приносит доход, рассматривается как капитал. Владелец денег, имея определенную сумму, может положить ее в банк и получить доход в виде процента. Но он может и потратить эти деньги на покупку земельного участка. Следовательно, цена земли должна рассчитываться как дисконтированная стоимость, по аналогии с приобретением любого капитального блага, приносящего регулярный доход. Формула текущей дисконтированной стоимости земли будет равна: VP = размер арендной платы - ренты ´ 100 % величина ссудного процента Из этой формулы видно, что цена земли будет расти, если увеличивается размер ренты и падать, если повышается норма процента. Рынок капитала и ссудный процент В широком смысле слова капитал — это любой ресурс, который приносит доход своему владельцу. В этом смысле в современной экономической науке принято говорить не только о физическом капитале фирмы (запасе материально-вещественных условий производства — зданий, сооружений, станков и оборудования, сырья и полуфабрикатов), по также о ее интеллек- туальном капитале (информации и знаниях, накопленных внутри фирмы в форме патентов, ноу-хау, управленческих технологий и т.п.) и даже о социальном капитале фирмы как о созданных в течение длительного времени связях с поставщиками, покупателями, конкурентами и т.д. Кроме того, выделяют человеческий капитал, который представляет собой приобретенные человеком общие и профессиональные знания, умения и навыки, опыт работы, состояние здоровья и другие характеристики, приносящие своему владельцу доход в виде относительно более высокого дохода. Все виды капитала объединяет тот факт, что капитал требует затрат времени и денег на свое создание и предполагает получение прибыли в будущем. Для простоты понимания, в данной главе внимание будет сосредоточено на физическом капитале фирмы, но читатель может самостоятельно применить предложенный аналитический аппарат к другим видам капитала. Физический капитал фирмы подразделяется на основной и оборотный. Основной капитал служит в течение длительного времени и может быть использован в нескольких производственных циклах. По мере использования основной капитал изнашивается и устаревает физически и морально. В течение срока службы основного капитала его владелец постепенно включает его стоимость в издержки производства. Этот процесс носит название амортизация основного капитала. Если трактор стоит 500 тыс. руб. и служит 5 лет, то при равномерной амортизации ежегодные амортизационные отчисления составят 100 тыс. руб. В отличие от основного, оборотный капитал используется только в одном производственном цикле. Примерами оборотного капитала служат сырье, материалы и полуфабрикаты. Капитал и инвестиции. Вложение средств в создание капитальных благ носит название инвестирование. Инвестиционный процесс предполагает, что фирма в данный момент времени тратит деньги на создание или приобретение капитальных благ в целях получения дохода в будущем. Если запаса собственных денежных средств фирмы недостаточно, перед фирмой встает необходимость привлечения заемных средств. Привлечение заемных средств, как правило, происходит на условиях возвратности, срочности и платности. Это означает, что занятые у собственника капитала средства подлежат возврату через определенное время с выплатой собственнику вознаграждения в форме ссудного процента. Ссудный процент — это плата за пользование заемными средствами, выраженная в сумме денежных средств, подлежащих уплате собственнику. Важно не путать ссудный процент и ставку ссудного процента, которая представляет собой отношение ссудного процента к величине заемных средств. Например, одалживая 10 тыс. руб. на год при ставке ссудного процента, равной 10% годовых, вы должны будете через год вернуть собственнику занятую сумму и сверх того выплатить вознаграждение (ссудный процент) в размере 1 тыс. руб. Кто является поставщиком заемных средств для фирм? Как и в случае с другими факторами производства, поставщиком в этом случае выступают домохозяйства. Свой денежный доход домохозяйства частично тратят на потребление, а частично — сберегают. Эти сбережения и служат источником привлечения займов для инвестиций. Конечно, фирмы не одалживают деньги у домохозяйств напрямую. Кроме того, сбережения одной семьи, как правило, несопоставимы по своим размерам с инвестиционными потребностями даже одной фирмы. Между теми, кто сберегает средства, и теми, кто желает занять их на время, существует большое количество посредников. Например, банки, которые аккумулируют множество индивидуальных сбережений и используют их для предоставления кредитов компаниям. Ответим на вопрос о том, как фирмы принимают решения об инвестициях. |