Роль и оценка экономической эффективности. Роль оценки экономической эффективности предприятия в современных условиях

Скачать 1.06 Mb. Скачать 1.06 Mb.

|

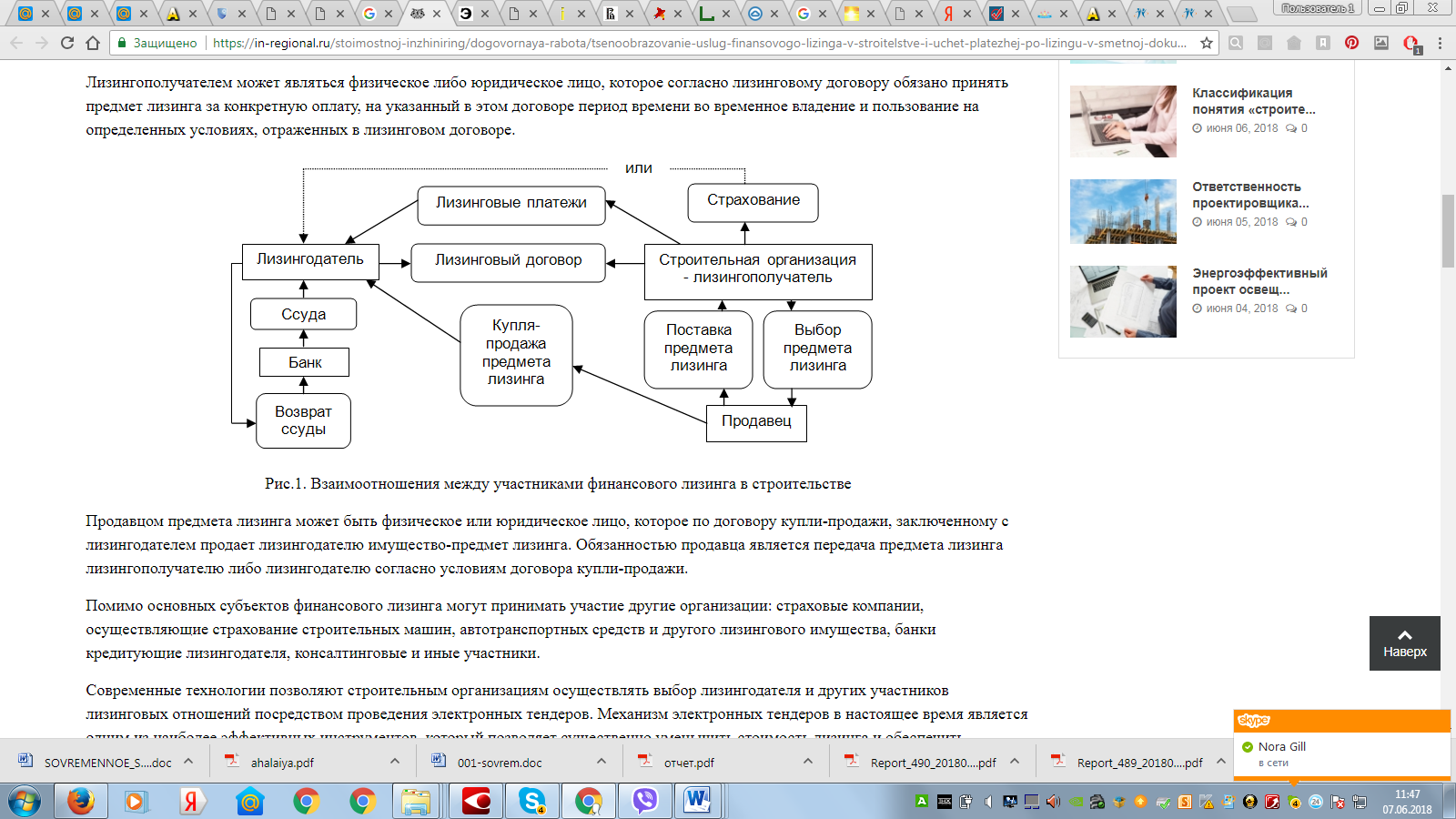

3. Пути повышения экономической эффективности ООО «Новый проект»3.1. Обновление основных средств - как одно из направлений повышения эффективности деятельности предприятияПод основными средствами (ОС) традиционно понимают материальные активы, которые эксплуатируются в течение длительного срока (более 12 месяцев), при этом их натуральная форма сохраняется, а их стоимость переносится на стоимость готовой продукции постепенно в течение нескольких производственных циклов по мере их износа. Дополнительный важный критерий отнесения объекта к основным средствам – это превышение граничной величины их первоначальной стоимости (по нормам НК – 100 тыс.руб., а по нормам БО – 40 тыс.руб.). Основные средства можно рассматривать с разных точек зрения, каждая из которых указывает на их предназначение (использование): ОС как средство труда – для осуществления производственного процесса; ОС как объект начисления амортизации – для определения базы налогообложения налога на прибыль; ОС как объект технического обслуживания – для определения суммы затрат на техосмотр, ремонт, модернизацию или реконструкцию; ОС как результат производства – для определения себестоимости нового объекта, созданного строительным или иным предприятием; ОС как социальные объекты – для обеспечения нормальных условий труда для работников предприятия. Строительство как вид производства имеет свою четко выраженную специфику, что накладывает отпечаток на учет имеющихся в распоряжении предприятия внеоборотных активов. Основными отличительными признаками являются: Подвижность строительных организаций, их подразделений, трудовых и материально-имущественных ресурсов, которые систематически перемещаются после окончания работ с одних объектов на другие, что требует дополнительных средств на сложный многократный монтаж специального оборудования (например, монтаж башенных кранов); Территориальная разобщенность строительных объектов и большое значение транспортного сообщения между ними, что увеличивает затраты на перемещение активных основных средств; Существенная зависимость производственного процесса от природных (климатических и метеорологических) факторов, что ускоряет износ объектов, находящихся не в помещении, и увеличивают затраты на их обслуживание в сложных погодных условиях; Периодическая потребность в специфическом или дорогостоящем оборудовании, что требует подбора наиболее оптимального варианта его привлечения (приобретение, аренда, лизинг); Большая продолжительность производственного процесса, что в условиях кризиса порождает значительные объемы незавершенного строительства. Износ является физическим последствием эксплуатации основных фондов, который благодаря учетным инструментам интерпретируется в экономическое явление – амортизацию как источник воспроизведения основных средств. Виды износа строительных основных средств: Физический износ объектов, активно использующихся в строительно-монтажных работах – его величина зависит от объема выполненных работ; Физический износ объектов, временно не использующихся строительной организацией (например, законсервированных) – его величина зависит от условий и сроков хранения таких объектов; Моральный износ, возникающий вследствие научно-технического прогресса. Нивелировать износ строительная организация может с помощью простого и расширенного воспроизводства: Техническое обслуживание (поддержание активов в рабочем состоянии); Ремонт (возобновление технических характеристик объекта); Модернизация, реконструкция, модификация (улучшение характеристик объекта). В строительстве различают следующие способы эксплуатации основных фондов: Активная форма – включает два направления: 1) недлительное хранение и перемещение объектов на строительную площадку; 2) монтаж оборудования на стройплощадке; 3) непосредственное использование. Пассивная форма – консервация объектов, в которых временно нет производственной необходимости. Это влияет на организацию учета основных фондов, особенно на формирование учетных участков. Так в строительстве в связи с основными средствами осуществляется учет: Фактического наличия; Движения (поступление и выбытие); Внутреннего перемещения; Воспроизводства (техобслуживание, ремонт и модернизация); Консервации; Амортизации; Переоценки; Аренды; Страхования; Капитальных инвестиций. Развитие национальной экономики способствует формированию инвестиционного спроса на обновление основных фондов строительных организаций. В условиях ограниченности собственных финансовых средств, высоких ставок по кредиту и коротких сроков его предоставления финансовый лизинг является наиболее эффективным механизмом приобретения основных фондов в силу присущих ему преимуществ. К преимуществам финансового лизинга относятся: возможность применения ускоренной амортизации с коэффициентом до 3 и экономии на налогах, заключение договора финансового лизинга на более длительный срок и др. Следует указать, что в настоящее время невозможно применение механизма ускоренной амортизации с коэффициентом 3 к основным средствам, которые относятся к первой-третьей амортизационным группам. Таким образом, мы будем рассматривать применение лизинговых технологий в отношении основных средств, у которых срок службы более пяти лет. Согласно Федеральному закону «О финансовой аренде (лизинге)» №164-ФЗ от 29.10.1998 с учетом последних изменений и дополнений (далее Закону о лизинге) предмет лизинга - это любые непотребляемые вещи, к которым относятся предприятия и другие имущественные комплексы, а также здания, сооружения, оборудование, транспортные средства и другое имущество (движимое и недвижимое). Согласно указанному закону под лизингом понимается совокупность правовых, а также экономических отношений, которые возникают в связи с реализацией лизингового договора, в т.ч. с приобретением предмета лизинга. Рассмотрим финансовый лизинг как один из видов лизинга. По договору финансового лизинга лизингополучателю – строительной организации передается основное средство (предмет лизинга) за плату во временное владение и пользование лизингодателем, который купил это имущество у продавца. Схема взаимоотношений участников финансового лизинга в строительстве отражена на рис.1. Продавца предмета лизинга может выбирать как лизингополучатель, так и лизингодатель. Лизингополучатель, лизингодатель и продавец лизингового имущества являются основными участниками лизинговой деятельности. Далее отражены понятия указанных субъектов лизинговых отношений согласно Закону о лизинге. Лизингодателем может быть физическое или юридическое лицо, приобретающее с использованием собственных или привлеченных средств при реализации лизингового договора имущество в собственность и предоставляющее это имущество лизингополучателю за плату, на конкретный период времени и на определенных условиях во владение и пользование. Лизингополучателем может являться физическое либо юридическое лицо, которое согласно лизинговому договору обязано принять предмет лизинга за конкретную оплату, на указанный в этом договоре период времени во временное владение и пользование на определенных условиях, отраженных в лизинговом договоре.  Рисунок 4 - Взаимоотношения между участниками финансового лизинга в строительстве Продавцом предмета лизинга может быть физическое или юридическое лицо, которое по договору купли-продажи, заключенному с лизингодателем продает лизингодателю имущество-предмет лизинга. Обязанностью продавца является передача предмета лизинга лизингополучателю либо лизингодателю согласно условиям договора купли-продажи. Помимо основных субъектов финансового лизинга могут принимать участие другие организации: страховые компании, осуществляющие страхование строительных машин, автотранспортных средств и другого лизингового имущества, банки кредитующие лизингодателя, консалтинговые и иные участники. Современные технологии позволяют строительным организациям осуществлять выбор лизингодателя и других участников лизинговых отношений посредством проведения электронных тендеров. Механизм электронных тендеров в настоящее время является одним из наиболее эффективных инструментов, который позволяет существенно уменьшить стоимость лизинга и обеспечить экономию средств заказчика. Такой эффект достигается за счет конкуренции поставщиков услуг финансового лизинга (лизингодателей) и других участников лизинга при проведении электронных тендеров. Отметим, что в настоящее время многие заказчики – строительные организации рассматривают электронные торговые площадки в качестве эффективного инструмента экономии расходов, связанных с материально-техническим обеспечением. На основании информации рейтингового агентства «Эксперт РА» такая экономия составляет 15 – 20% если сравнивать с проведением традиционных бумажных процедур. А по отдельным видам закупок у заказчиков снижается стоимость до 40–50%.2 Рассмотрим подробнее основные преимущества финансового лизинга для строительных организаций как потенциальных лизингополучателей, к которым относятся: возможность сокращения потребности в собственном стартовом капитале, поскольку лизинговую сделку финансирует лизинговая компания полностью за счет своих средств или с привлечением банковского кредита; применение механизма ускоренной амортизации с коэффициентом до 3, что позволяет оперативно обновлять строительные машины, оборудование, автотранспортные средства, используемые в строительстве; сокращение налогооблагаемой прибыли за счет возможности отнесения платежей по лизингу на себестоимость производимой лизингополучателем строительной продукции; возможность заключения лизингового договора (при финансовом лизинге) на более длительный период времени, чем кредитный договор; приобретение необходимого строительной организации как лизингополучателю основных средств с отсрочкой первого платежа, с учетом постепенного увеличения либо уменьшения платежей по лизингу и др. Ценообразование услуг финансового лизинга – это весьма сложный процесс, поскольку цена на эти услуги зависит от вида имущества, которое передается в лизинг, применяемого метода начисления платежей по лизингу, формы выплат и периодичности их уплаты, способов выплаты лизинговых платежей, периода времени на который заключается договор финансового лизинга, условий лизинговой сделки и многих других факторов. Цена услуг финансового лизинга может включать: величину амортизации предмета лизинга за период действия лизингового договора; стоимость кредитных ресурсов, которые может привлекать лизинговая компания для покупки предмета лизинга; комиссионное вознаграждение (маржу) лизинговой компании; стоимость дополнительных услуг, предоставляемых лизинговой компанией по договору финансового лизинга (это могут быть консультационные услуги, различные технические, юридические услуги, а также услуги, связанные с приобретением прав на интеллектуальную собственность и т.д.); стоимость страхования предмета лизинговой сделки, если страхователем является лизинговая компания; налог на имущество, если предмет лизинга учитывается на балансе лизингодателя; другие налоги, учитываемые в себестоимости; налог на добавленную стоимость. Порядок расчета стоимости лизинговых услуг отражен в «Методических рекомендациях по расчету лизинговых платежей», утв.16.04.96 Минэкономики РФ. Платежи по лизингу могут быть осуществлены в денежной либо компенсационной форме, а также в смешанной форме. Существуют следующие методы начисления лизинговых платежей: метод «с фиксированной общей суммой», при котором общая сумма платежей по лизинговому договору начисляется равными долями в течение полного периода действия договора лизинга в соответствии периодичностью выплат, согласованной сторонами лизинговой сделки; метод «с авансом», при котором строительная организация как лизингополучатель при заключении лизингового договора осуществляет выплату аванса лизинговой компании в размере, согласованном сторонами лизинговой сделки. При этом начисление и уплата другой части общей суммы лизинговых платежей (за исключением аванса) производится в период действия лизингового договора также, как и при начислении платежей по лизингу с фиксированной общей суммой; другие методы. Выплаты по лизингу могут производиться ежегодно, ежеквартально, ежемесячно и т.д., а также в сроки внесения платежей по конкретным числам месяца. Стоимость услуг финансового лизинга зависит от варианта погашения задолженности строительной организацией как лизингополучателем. По согласованию сторон лизинговой сделки платежи по лизингу могут производиться равными долями, в увеличивающихся либо уменьшающихся размерах. Период действия лизингового договора также влияет на стоимость услуг финансового лизинга. Использование лизинговых технологий позволяет применять механизм ускоренной амортизации с коэффициентом до 3 (п.2, п.3 ст.259.3 Налогового кодекса РФ.). В соответствии с договором лизинга лизингополучатель обязан по окончании его срока вернуть предмет лизинга лизинговой компании, если иное не предусматривается лизинговым договором, либо приобрести это имущество в собственность на основании договора купли-продажи.3 При этом выкупная цена данного имущества может быть отражена в лизинговом договоре или в договоре купли-продажи. Выкупная стоимость, которая предусмотрена лизинговым договором не может быть учтена в составе расходов в целях налогообложения прибыли.4 По окончании лизингового договора имущество выкупается лизингополучателем по выкупной цене. При этом цена выкупа (в зависимости от её размера) сформирует в его налоговом учете первоначальную стоимость собственного основного средства, раннее использовавшегося как предмет лизинга, либо будет являться расходами на приобретение прочего, не являющегося амортизируемым, имущества с учетом положений п.1.ст.256 НК РФ.5 Срок договора финансового лизинга может быть меньше периода полной амортизации предмета лизинга, что обязательно фиксируется в лизинговом договоре. При этом, чем короче период действия лизингового договора, тем, больше будет выкупная стоимость, по которой указанное имущество поступит на баланс строительной организации - лизингополучателя. В этом случае, после выкупа предмета лизинга строительная организация будет вынуждена начислять по ней обычную амортизацию, а не ускоренную. На стоимость услуг финансового лизинга также оказывает влияние величина вознаграждения (маржи) лизингодателю. Эта величина включает его собственные расходы, в т.ч. затраты на заработную плату сотрудников лизинговой компании, платежи, связанные с арендой помещения, амортизационные расходы офисного оборудования, расходы на командировки, транспортные и иные затраты, а также прибыль лизингодателя. На величину комиссионного вознаграждения лизинговой компании оказывает влияние вид лизинговой сделки, её размеры, длительность договора финансового лизинга, условия возможного дополнительного привлечения кредитных ресурсов и другие факторы. На увеличение стоимости услуг финансового лизинга также влияет учет величины налога на имущество при расчете лизинговых платежей и других налогов, учитываемых в себестоимости строительной продукции, затрат, связанных с регистрацией предмета лизинга (например, автотранспортных средств, строительной техники), на техническое обслуживание предмета лизинга и страхование рисков. |