контрольная. Сделать анализ экономической ситуации и спроса на услуги сотовой связи

Скачать 303.62 Kb. Скачать 303.62 Kb.

|

|

2. ИЗУЧЕНИЕ ПОТРЕБИТЕЛЬСКИХ ПРЕДПОЧТЕНИЙ НА РЫНКЕ УСЛУГ СОТОВОЙ СВЯЗИ 2.1 Современные тенденции развития рынка в России Рынок сотовой связи в 1 квартале 2009 года: прирост активных абонентов уменьшился на 77% за год2009-05-13 13:08:49 | MForum Analytics MForum Analytics представляет результаты исследования рынка сотовой связи в России: прирост абонентской базы сотовых операторов, увеличение числа активных сим-карт, а также распространение мобильной связи в регионах. КЛЮЧЕВЫЕ ПОКАЗАТЕЛИ РЫНКА СОТОВОЙ СВЯЗИ В I КВАРТАЛЕ 2009 ГОДА: в I квартале 2009 года количество активных абонентов сотовой связи в России составило 96,4 млн. человек, активных сим-карт - 112,4 млн. штук на 1 активного абонента в 1 квартале 2009-го приходилось в среднем 1,17 активных сим-карт по итогам 1 квартала 2009 года относительно аналогичного периода 2008 года прирост количества активных абонентов уменьшился на 77%, а активных сим-карт – на 43% в Сибирском округе за 1 квартал 2009-го уменьшилась доля активных сим-карт на 1% в Центральном регионе в 1 квартале прирост абонентов составил 6%, активных сим-карт – 9% в регионах РФ число активных сим-карт и абонентов осталось неизменным, либо снизило темпы роста КОЛИЧЕСТВО АБОНЕНТОВ СОТОВОЙ СВЯЗИ В РФ ПО ДАННЫМ НА I КВАРТАЛ 2009 ГОДА: маркетинговый исследование анкетирование сотовый По данным MForum Analytics, в I квартале 2009 года количество активных абонентов сотовой связи в России составило 96,4 млн. человек, что всего на 0,3 миллиона больше чем в конце 2008 года. Активных сим-карт в стране насчитывается 112,4 млн. штук – их прирост составил 0,6 миллионов. Учитываемых операторами сим-карт стало больше на 3 миллиона: их количество превысило показатель в 190 млн. Аналитики компании отмечают, что, несмотря на неплохую динамику прироста количества сим-карт по данным операторов, рост числа активных абонентов и активных сим-карт в I квартале 2009-го приостановился. Таблица 1 - Абонентская база сотовых операторов РФ по итогам I квартала 2009 года

Разница в количестве активных сим-карт (хотя бы раз в месяц используемых для потребления услуг сотовой связи) и абонентов объясняется тем, что немало абонентов сотовой сети РФ имеет в активном пользовании более одной сим-карты. По итогам I квартала на одного активного абонента в среднем приходится около 1,17 активных SIM-карт. Это всего на 0,01 больше показателя 2008 года. Таблица 2. Степень проникновения сотовой связи в РФ по итогам I квартала 2009 года

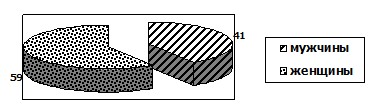

По активным абонентам степень проникновения в РФ по итогам 1 квартала 2009 года достигла уровня 66,4%, по сим-картам – 77,4%. Более единицы рост степени проникновения в 1 квартале достиг только показатель учитываемых операторами сим-карт. В целом, по итогам 1 квартала 2009 года относительно аналогичного периода 2008 года прирост количества активных абонентов уменьшился на 77%, а активных сим-карт – на 43%. ГЕОГРАФИЯ РАСПРОСТРАНЕНИЯ СОТОВОЙ СВЯЗИ Что любопытно, количество абонентов в регионах РФ от общей абонентской базы страны за прошедший квартал практически не изменилось: только в Сибирском лицензионном регионе количество активных сим-карт уменьшилось на 1%. По объёмам прироста абонентских баз в РФ за последние 12 месяцев картина не так однозначна. На первую позицию вырвался Центральный округ, где прирост активных сим-карт составил без малого треть (с 22% в конце 2008-го до 31% по итогам I квартала 2009-го), а как доля абонентов выросла примерно на четверть (27% с 21%). Поволжский регион, демонстрировавший по итогам 2008-го 22%-ную динамику по обоим показателям сместился на 2 позицию и показал прирост на 16%. В Сибири прирост активных абонентов сохранился на прежнем уровне, тогда как прирост активных сим-карт за последний месяц снизился на 2%. Н Дальнем Востоке к началу 2009-го прирост показателей составлял 13% - прирост сим-карт сократился, а абонентов – составил 1%. Уральский снизил прирост на 1% по обоим показателям. В Северо-Кавказском регионе прирост активных сим-карт уменьшился на 1%, зато на Северо-Западе доля активных абонентов приросла на 2%, а активных сим-карт - на 3%. Тем самым мы видим тенденцию к снижению темпов распространения сотовой связи (по активным сим-картам и абонентам) в регионах РФ, тогда как Центральный и Северо-Западный лицензионные округа, включающие в себя Москву и Санкт-Петербург, продолжают активно общаться. Что касается увеличения числа активных абонентов в 1 квартале 2009 года в регионах, то больше всего их появилось в Республиках Саха и Бурятия, Читинской области в Дальневосточном лицензионном регионе, Республике Тыва и Алтайском крае в Сибирском, а также в Еврейской АО. Таким образом, тенденция прироста активных абонентов в сравнительно богатых и промышленно развитых регионах, заложенная в 2008 году, продолжает проявляться, несмотря на общероссийскую тенденцию снижения темпов роста. 2.2 Определение проблемы и целей исследования Многие новгородцы являются пользователями услуг сотовой сети. На рынке связи на данный момент существует 4 компании: Мегафон, МТС, Билайн и Теле2. Безусловно, потребители сталкиваются с большим выбором представленного ассортимента каждого оператора. Поэтому развитие новгородского рынка требует детального изучения своего покупателя, его предпочтений и вкусов. Для детального изучения предпочтений пользователей сотовой связи и услуг, предоставляемых сотовыми компаниями в целом, использовалась очень распространенная форма опроса – анкетирование, т.е. заполнение заранее подготовленных бланков с перечнем вопросов. Для проведения исследования был выбран метод опроса, а именно анкетирование. Так при организации опроса уделяют внимание тактике опроса (особенно формулировке вопросов), формам опроса и методам подбора опрашиваемых лиц, необходимо следовать определенному порядку проведения опроса: 1) подготовительные мероприятия: определение объема информации предварительное исследование разработка плана опроса 2) разработка проекта анкеты: развитие тестов-вопросов проведение теста-исследования 3) обоснование методов выбора опрашиваемых: сплошной или выборочный опрос определение вида выборки. Так как цели данного исследования – это, во-первых, необходимо выявить каких операторов сотовой связи предпочитают потребители, во-вторых, выявить требования потребителей к услугам сотовой связи, в-третьих, выявить замечания, которые имеют потребители по качеству предоставляемых услуг сотовой связи, в-четвертых, сформулировать рекомендации на основе проведенного исследования. Для этого была разработана анкета, с помощью которой проводилось исследование. 2.3 Характеристика анкеты Анкета - таблица с перечнем вопросов, на которые должен ответить респондент. Анкета, с помощью которой проводилось исследование, представляет собой список вопросов, на которые должены ответить опрашиваемые (респонденты). Так как анкетирование является распространенным способом опроса в маркетинге, то в результате обработки ответов может быть получена количественная, статистическая характеристика изучаемого явления, выявлены и смоделированы причинно-следственные связи. Поскольку перечень возможных вопросов не поддается жесткой регламентации, они составлялись в зависимости от цели – изучение потребительских предпочтений на рынке сотовой связи, объекта исследования – 100 жителей города Санкт Петербург и собственных возможностей, т.е. предлагались собственный набор и формулировки вопросов, учитывая существование определенных правил и нормативов, следовать которым обязан каждый исследователь. В общих чертах про анкету можно сказать следующее: - формулировка вопросов является конкретной, ясной и однозначной; - анкета лаконичная и содержит оптимальное количество вопросов; - анкета не содержит лишние вопросы; - в тексте анкеты использоваться общепризнанная терминология; - анкета не является монотонной, не навевает скуку и не вызывает усталость. Анкетный опрос проводился в письменной форме (метод саморегистрации), когда респонденты заполняли собственноручно анкету, которая раздавалась через родственников, друзей и знакомых. Конечно при таком способе заполнения анкеты выявился недостаток – определенный процент неправильно заполненных анкет. Кроме того, часть анкет была испорчена или вообще не возвращена. Схема анкеты включает три блока: введение, где указывается цель опроса; сведения об опрашиваемых (реквизитная часть, или паспортичка); перечень вопросов, характеризующих предмет опроса (основная часть); Во введении (преамбуле) в краткой форме сообщается о том, зачем проводится данное исследование. Также введение дает инструкцию по заполнению анкеты. Здесь же респондент информируется о том, что его мнение очень важно для интервьюера. В реквизитной части (паспортичке), состоящей из первых двух вопросов, приводится информация, касающаяся респондентов: возраст и пол. Основная часть анкеты состоит из 16 вопросов, что является оптимальным количеством, обеспечивающим полноту информации. Все вопросы составлены в тактичной форме, чтобы не обидеть или не встревожить респондентов, не вызвать негативную реакцию с их стороны. Вопросы данной анкеты классифицируются по степени свободы, характеру ответов и форме вопросов. Они подразделяются на: 1) Открытый вопрос - вопрос анкеты, с помощью которого собирается первичная маркетинговая информация; он дает возможность опрашиваемому отвечать своими словами, что позволяет последнему чувствовать себя при ответе достаточно свободно, приводить примеры. Открытые вопросы часто даются в начале анкеты для «разминки» респондентов. Так как они сложны для обработки, в данной анкете открытые вопросы не использовались. 2) Закрытый вопрос - вопрос анкеты, с помощью которого собирается первичная маркетинговая информация; он включает все возможные варианты ответов, из которых опрашиваемый выбирает свой. Существует три типа закрытых вопросов: альтернативный (дихотомический). Предполагает ответ типа «да» или «нет», третьего не дано (простой, закрытый, альтернативный вопрос). Альтернативные вопросы очень просты в применении. Их интерпретация проста и однозначна. Вопросы № 15, 16, 17, 18; многовариантного выбора, например: «Какими критериями Вы руководствуетесь при выборе сотового оператора?», где существуют следующие варианты ответов: «цена», «качество», «доступность» , «зона покрытия сети», «привлекательность и многообразие тарифных планов», «др. вариант ____», где можно выбрать наиболее подходящий вариант (зачеркнуть, оставить, обвести в кружок). Основным недостатком вопросов с многовариантным выбором являются трудности формулирования всех возможных вариантов ответов. Вопросы № 2, 4, 5, 7 - 14 ; шкальный вопрос. Предполагает наличие какой-либо шкалы: оценочной (отлично, хорошо, удовлетворительно, плохо, ужасно); важности (исключительное, важное, среднее, небольшое, ничтожное); шкалы Лейкерта (абсолютно согласен, не уверен, не согласен, неправда). Вопрос № 6. Важная роль в анкете отводится так называемым фильтрующим вопросам, которые задаются, если часть вопросов относится не ко всем опрашиваемым. Например, вопрос № 3 : «Пользуетесь ли Вы услугами сотовой связи?» Если «нет», то дальнейшее анкетирование теряет всякий смысл, так как целью исследования является изучение предпочтений людей которые пользуются услугами сотовой связи. Иногда вводятся так называемые табличные вопросы - соединение различных вопросов, оформление их в виде таблицы, но в данной анкете они отсутствуют. 2.4 Анализ результатов исследования потребительских предпочтений на рынке сотовой связи города Санкт Петербург. Реализация плана исследования Анкеты раздавались всем категориям граждан, не учитывая их социальный статус, возраст или профессию. В ходе анализа данных, полученных в ходе исследования было выявлено: из опрошенных, а именно 100 человек, 59 женщин и 41 мужчина. Следует заметить, что в ходе опроса выяснилось, что 1 женщина в возрасте от 20 до 30 лет и 2 мужчин в возрасте до 20 лет и от 50 и старше не пользуются услугами сотового оператора.  Рисунок 11. Соотношение опрошенных мужчин и женщин. Всех респондентов можно разделить на 5 возрастных групп: Таблица 12. Возрастные группы респондентов

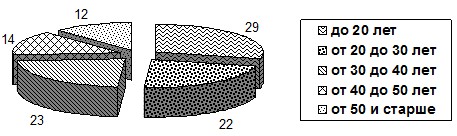

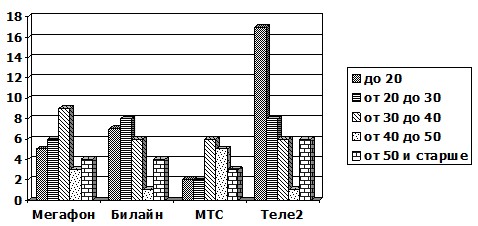

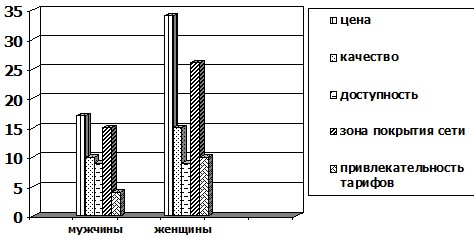

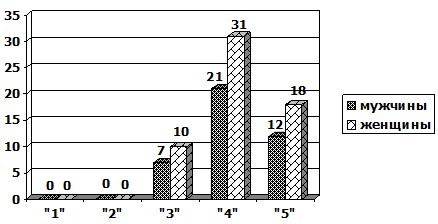

Первая группа – самая большая – 29% от общего количества опрошенных в возрасте до 20 лет. Именно эти люди – основные пользователи услуг сотовой связи. 22 и 23 человека относятся к возрастной категории от 20 до 30 лет и от 30 до 40 лет соответственно. 14% от общего числа респондентов относятся к возрастной категории от 40 до 50 лет. И самая маленькая группа, а именно 12 человек в возрасте от 50 и старше.  Рисунок 13. Возрастная шкала респондентов В ходе анализа выяснилось, что большинство молодых людей в возрасте до 20 лет пользуются услугами Теле2, люди, относящиеся к возрастной категории от 20 до 30 лет предпочитают Билайн и Теле2, опрошенные люди от 30 до 40 лет выбирают Мегафон, а респонденты более старшего возраста от 50 лет отдают свое предпочтение Теле2.  Рисунок 14. Соотношение операторов сотовой связи по количеству их использования опрошенными Исследования показали, что основным критерием выбора того или иного сотового оператора как у женщин так и мужчин является цена, второе место занимает зона покрытия сети и только на третьем месте стоит качество.  Рисунок 15. Диаграмма критериев выбора сотового оператора И не удивительно, потому что на вопрос: как вы оцениваете качество услуг мобильного оператора выбранного вами по 5-бальной шкале большинство женщин оценило на 4 балла(18,29%), большинство мужчин также на 4 балла(8,61%).  Рисунок 16 . Оценка качества услуг сотовых операторов Для усовершенствования услуг сотовой связи женщины предлагают увеличить зону покрытия сети, а мужчины снизить цену на услуги связи. Таблица 17. Соотношение опрошенных респондентов

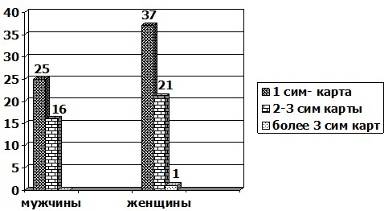

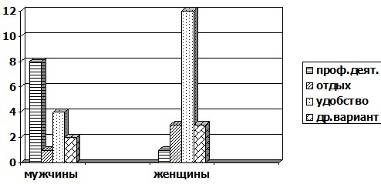

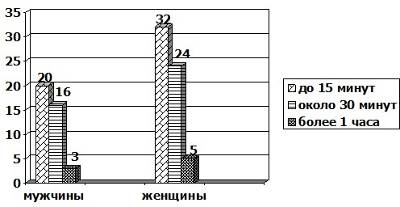

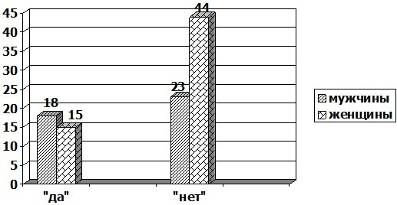

В ходе исследования выяснилось, что большинство респондентов используют одну сим-карту.  Рисунок 18. Использование респондентами сим-карт Хотя не малое количество пользуется несколькими, объясняя это тем, что это необходимо им в профессиональной деятельности, на отдыхе или просто удобно.  Рисунок 19. Причина использования нескольких сим-карт Как выяснилось в ходе опроса, большинство пользователей тратит в месяц на услуги сотовой связи от 100 до 500 рублей.  Рисунок 20. Соотношение месячной оплаты услуг На вопрос «Сколько времени в день Вы тратите в среднем на разговоры по мобильному телефону?» большинство респондентов, а именно 62%, ответили, что тратят на разговоры до 15 минут.  Рисунок 21. Шкала времени, которое тратят в среднем респонденты на разговоры по мобильному телефону По мнению опрошенных в их семье услугами сотовых операторов пользуются все члены семьи.  Рисунок 22 . По мнению опрошенных в их семье услугами сотовых операторов пользуются: На вопрос влияет ли сотовая связь отрицательно на здоровье мнения респондентов разделились следующим образом: 18 % мужчин и 15% женщин ответили да и аргументировали это рядом причин: вредное излучение, электромагнитные волны и т.д. 23% мужчин и 44% женщин ответили нет.  Рисунок 23. На вопрос: считаете ли вы, что сотовая связь отрицательно влияет на здоровье мнения респондентов разделились. |