Современная кредитная система. "современная кредитная система"

Скачать 333.9 Kb. Скачать 333.9 Kb.

|

|

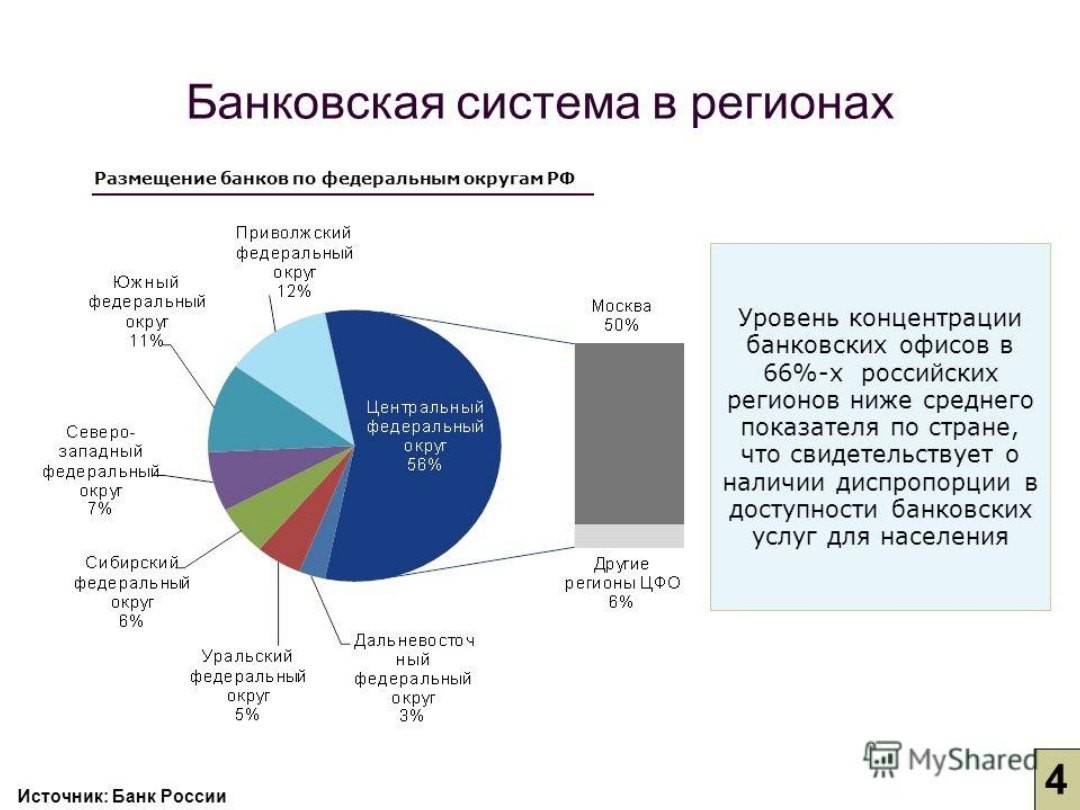

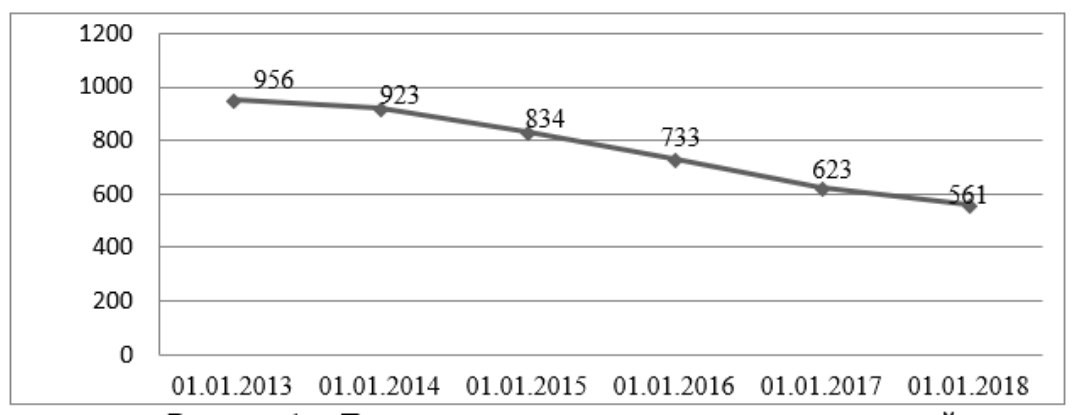

Функции кредита Функция кредита представляет собой проявление сущности и содержания. Подфункцией кредита понимается направленность и содержание действия кредита. В экономической литературе выделено свыше 30 функций кредита. Они могут быть как внутренне присущими данной категории, так и обусловленными внешними факторами. Сущность и содержание кредита проявляются в его четырех основных функциях: перераспределительной, воспроизводственной, замещения действительных и наличных денег кредитными орудиями обращения и стимулирующей. 1.Перераспределительная функция. С помощью перераспределительной функции осуществляется передача временно свободных материальных и денежных ресурсов одних собственников во временное пользование другим на условиях возвратности и платности. Посредством перераспределения бездействующие материальные и денежные ресурсы превращающиеся в функционирующие. Кредитное перераспределение происходит в двух формах – в денежной и товарной. Однако даже в тех случаях, когда кредит предоставляется в денежной форме, он вызывает соответствующее перераспределение в обществе материальных ресурсов в пользу заемщика денежной ссуды. Перераспределение стоимости на кредитной основе может иметь межтерриториальный, региональный, межотраслевой и внутриотраслевой характер. При первом обеспечивается перемещение ссуженной стоимости из одних регионов в другие. При втором наблюдается перемещение стоимости из одного района этого региона в другой. Третий связан с перемещением ссуженной стоимости, высвободившейся в одной отрасли (например, в сельском хозяйстве), в другую (например, в промышленность, перерабатывающую сельхозсырье). Четвертый вид затрагивает перераспределение временно свободных средств между предприятиями одной отрасли. Существуют также межбанковское перераспределение, когда денежные средства одного банка передаются во временное пользование другому; перераспределение денежных средств между населением и кредитной системой путем их размещения во вклады и депозиты; перераспределение денежных средств между населением и государством с помощью их размещения в разного рода государственные долговые ценные бумаги. 2.Воспроизводственная функция. Воспроизводственная функция кредита проявляется двояко. С одной стороны, получение заемщиком кредита обеспечивает необходимый объем капитала для ведения предпринимательской деятельности (производства). Следовательно, посредством кредита происходит воспроизводство хозяйствующего субъекта (товаропроизводителя) как такового. С другой стороны, в результате предоставления кредита разным предприятиям воспроизводятся как лучшие, так и худшие для общества условия производства товаров (качество, себестоимость, цена). 3.Функция замещения. Функция замещения состоит в следующем: во-первых, действительные деньги (золото) замещаются денежными знаками (банкнотами), являющимися долговыми обязательствами государства и знаками стоимости золота (население, получившее их в виде валюты, - кредитор, а государство, отдавшее их за товары, - должник); во-вторых, в процессе обращения наличные денежные знаки в свою очередь замещаются кредитными ордерами обращения – векселями, чеками, безналичными расчетами со счетов предприятий в банке (если счет предприятия в банке, то предприятие – кредитор, банк – его должник). 4.Стимулирующая функция. Стимулирующая функция кредита сводится к тому, что кредит оказывает стимулирующее воздействие на производство и обращение, способствует расширенному воспроизводству на макро- и микроуровнях экономики, более экономному использованию ресурсного потенциала. На микроуровне коммерческие банки, предоставляя кредиты, могут выдвигать конкретные требования в виде условий кредитного договора. На макроуровне государство оказывает определенные стимулирующие воздействия на деловую активность в стране и происходящие экономические процессы. [3,10]   Формы и виды кредита В условиях рыночной экономики кредит предоставляется в денежной и товарной форме. Исторически первой из них выступает товарная. При ней ссуженная стоимость предстает в виде конкретных потребительских стоимостей (в натурально-вещевой форме), передаваемых кредитором заемщику. Деньги при этом выполняют функцию меры стоимости, оценивая объем предоставляемой в ссуду стоимость. Погашение кредита, предоставленного в товарной форме, может осуществляться как в денежной, так и в товарной формах. - товарная форма кредита подразделяется на коммерческий кредит, аренду (лизинг), потребительский и международный кредиты. 1. Коммерческий кредит. При коммерческом кредите один товаропроизводитель продает другому свою годовую продукцию с отсрочкой платежа. Наиболее распространена отсрочка до трех месяцев, однако она может предоставляться и на более длительный срок. Атрибутом коммерческого кредита выступает вексель – безусловное и бесспорное долговое обязательство должника уплатить кредитору либо иному указанному им лицу конкретную денежную сумму в указанный срок в определенном месте. Коммерческий кредит широко используется в развитых капиталистических странах и в международной торговле. В СССР коммерческий кредит после 1930 г. был запрещен, однако допускалось прибегать к его суррогатной форме – кредиторской задолженности. Новые перспективы развития коммерческого кредита открылись в РФ с 1992 г. в связи с переходом к рыночной экономике, демократизации и либерализации кредитных отношений. 2. Аренда (лизинг.). Аренда (лизинг) основных фондов (строений, сооружений, машин, оборудования, транспортных средств). Объект такого кредита – производственный капитал кредитора, являющийся одновременно и ссудным капиталом, т.е. и эти два вида капитала предстают единым целым. Особенность этого вида кредитных отношений в том, что получаемый кредитором доход от предоставленного в аренду имущества включает процент за кредит и сумму износа имущества за время использования заемщиком-арендатором. 3. Потребительский кредит в товарной форме. Потребительский кредит в товарной форме используется при продаже потребительских товаров (как правило, длительного пользования) населению с рассрочкой платежа. 4. Международный кредит. Международный кредит также может осуществляться в товарной форме при отношениях с иностранными партнерами на межфирменном и межправительственном уровнях – при коммерческом кредитовании торговой деятельности, лизинге, а также компенсационных сделках, например строительство предприятия на средства иностранного капитала с последующим погашением задолженности. - денежная форма кредита представлена банковским, межбанковским, международным, межхозяйственным, государственным, потребительским кредитами. 1. Банковский кредит. Банковский кредит является основным видом кредита в денежной форме. Банки мобилизуют временно свободные денежные средства разных хозяйствующих субъектов и населения, одновременно передают их во временное пользование своим заемщикам – товаропроизводителям, государству, населению. 2. Межбанковский кредит. Межбанковский кредит используется при перераспределении на возвратной основе временно свободных кредитных ресурсов одних банков в пользу других, испытывающих потребность в источниках средств для кредитования своих клиентов. 3. Государственный кредит. Государственный кредит отражает отношения по поводу привлечения временно свободных денежных средств населения –кредитора государством – заемщиком. 4. Межхозяйственный кредит. Межхозяйственный кредит применяется при предоставлении денежных средств во временное пользование, минуя банк, одним хозяйствующим субъектом другому на платной основе. 5. Потребительский кредит. К потребительскому кредиту в денежной форме прибегают при предоставлении банками и предприятиями денежной ссуды своим работникам и клиентам на хозяйственное обзаведение, строительство, покупку квартир, транспортных средств, товаров длительного пользования. 6.Международный кредит в валюте Международный кредит в валюте может предоставляться на межправительственной, межфирменной и межбанковской основе. Новым видом денежного кредита в РФ являются бюджетные ссуды, выдаваемые предприятиям на льготной основе для пополнения их оборотных средств [5, 10] Ссудный процент (или долговой процент, проценты по кредиту, учётная ставка, ставка рефинансирования) — денежная плата требуемая центральными и коммерческими банками большинства европейских, африканских и американских государств за использование заёмных средств (ссуд). Ссудный процент возникает на основе кредитных отношений и используется при всех формах и видах кредита. Как же происходит процесс кредитования? Движение кредита начинается от кредитора к заемщику, уплата процента идет в обратном направлении. Для кредитора характерно авансирование средств, в то время как уплата процента означает завершение кругооборота стоимости. Процентные ставки по кредитам обычно включают базовую процентную ставку, которая рассчитывается на основе реальной цены привлеченных средств, уровня прочих расходов банка. Процентные ставки бывают двух видов: -фиксированные -плавающие (устанавливаются по кредитным и депозитным операциям банка) Их применение позволяет банку защитить себя от возможного увеличения в будущем процентных ставок по кредитам, а вкладчику гарантирует увеличение его доходов в соответствии с ситуацией на рынке. Так какие же виды процентов существуют. Для начала следует отметить, что в зависимости от исходной базы, суммы для начисления процентов различа ют простые и сложные проценты. Простые проценты предполагают применение ставки к одной и той же начальной сумме на протяжении всего срока пользования кредитом. Сложные проценты исчисляются применительно к сумме с начисленными в предыдущем периоде процентами. В банках, в основном, используют простые проценты. Также существует более подробная классификацию ссудных процентов: 1)по формам кредита 2)по видам кредитных учреждений 3)по видам инвестиций 4)по срокам кредитования 5)по видам операций кредитных учреждений По формам кредита: -Коммерческий процент -Банковский процент -Процент по лизинговым сделкам -Процент по потребительскому кредиту -Процент по государственному кредиту -Процент по международному кредиту и др По видам кредитных отношений: -учетный процент центрального банка -банковский процент -ломбардный процент По видам инвестиций: -процент по кредитам в оборотные средства -процент по инвестициям в основные фонды -процент по инвестициям в ценные бумаги По срокам кредитования: -процент по краткосрочным ссудам -процент по среднесрочным ссудам -процент по долгосрочным ссудам *чем короче срок кредита, тем больше ссудный процент По видам операций кредитного учреждения: -Депозитный процент -Учетный процент по вексельным ссудам -Процент по ссудам -Процент по межбанковским кредитам -Процент по долговым ценным бумагам и др. *Депозитный процент гораздо меньше ссудного. Факторы, формирующие величину ссудного процента. Уровень ссудного процента определяется макроэкономическими факторами: соотношением спроса и предложения средств; степенью доходности на других сегментах финансового рынка; регулирующей направленностью процентной политики Центрального банка РФ, а также зависит от конкретных условий сделок как по привлечению, так и размещению средств; 1. Соотношение спроса и предложения на денежные ресурсы. Повторим, что действие этого фактора является самым мощным в силу концентрированного отражения им самой сути ссудного капитала и ссудного процента. 2. Насыщенность национального хозяйства денежным капиталом. Индикатором обеспеченности экономики деньгами является уровень монетизации валового продукта, т.е. соотношение денежной массы и ВВП. Этот показатель характеризует масштабы денежной массы как материальной основы кредита. В России уровень монетизации составляет 47%, что соответствует 60–70-му месту в мире. В странах Юго-Восточной Азии этот индикатор находится в пределах 130–140%, в Японии и Китае – 160–180%. В странах с высокой степенью концентрации денежного капитала создаются предпосылки к закреплению ссудного процента, как правило, на более низком уровне. 3. Уровень национальных сбережений. Этот фактор определяет воздействие на ссудный процент со стороны предложения. Именно сбережения превращаются финансовыми посредниками в ресурсы кредитования для финансирования инвестиций и экономического роста. Следовательно, более высокий уровень сбережений является фактором расширения кредитования и опосредованно – фактором снижения уровня ссудного процента. В России в последние годы уровень сбережений находится на уровне трети ВВП. Это достаточно высокий уровень, указывающий на неплохой потенциал кредитования и возможность поддержания умеренного уровня ссудного процента. 4. Степень развития финансового рынка и его отдельных сегментов – денежного, фондового, валютного рынков. В широком смысле процент понимается как альтернативная доходность не только денег, но также и доходность долговых ценных бумаг, валютных вложений. Поэтому чем более развиты финансовые рынки и чем более масштабны и разнообразны операции на них, тем более благодатной становится почва для адекватной динамики процента. 5. Глобализация экономики, взаимозависимость международных финансовых ресурсов и потоков, межстрановой миграции капитала. Эти явления стали яркой приметой последних десятилетий. Интенсифицируются экономические отношения, опосредуемые процентом – международное финансирование, глобальные эмиссии, государственные и корпоративные трансграничные заимствования, сопровождающие внешнюю торговлю и международное сотрудничество и т.д. В результате активного перемещения капиталов процентные ставки в разных регионах и странах имеют тенденцию постепенно уравниваться. 6. Уровень валютного курса. При прочих равных условиях использование внешне обесценивающейся валюты в сделках кредитного характера ведет к удорожанию кредита и повышению общего уровня процента, и наоборот. Укрепление валюты относительно других валют рождает спрос на операции с ее использованием, усиливает спрос на кредит и иное долговое финансирование, а значит, способствует снижению процентных ставок. 7. Уровень инфляции в национальной экономике. Процент на рынке колеблется в зависимости от инфляционного фона. И. Фишер вывел известную формулу, названную его именем, описывающую непреложную связь между темпом инфляции, номинальной и реальной ставками процента: R = (R - i) / (1 + i), где r – реальная процентная ставка; R – номинальная процентная ставка; i – индекс инфляции. Соответственно: R = r + i + r - i (ставки указаны в долях единицы). При низком уровне инфляции разницей между номинальной и реальной ставками в экономических расчетах можно пренебречь. Однако в большинстве случаев экономические агенты должны учитывать степень инфляционного обесценивания стоимости любых активов. Так, банки устанавливают в депозитных договорах номинальную процентную ставку, что компенсирует инфляционные потери заемщиков, и одновременно устанавливают номинальные процентные ставки по кредитам, компенсируя свои потери. 8. Цикличность экономики. Экономические циклы – это естественная форма развития экономики. Наблюдения за экономическими процессами показывают соответствие низких процентных ставок периодам оживления и подъема деловой активности, роста рыночной конъюнктуры. 9. Процентная политика центральных банков как часть единой государственной денежно-кредитной политики. Функция государственного регулирования денежной сферы передоверена, делегирована центральным банкам в целях поддержания условий для успешного функционирования национальной экономики. В частности, центральные банки, используя право устанавливать и изменять ключевые ставки, воздействуют на операции банков, а через них, в конечном счете, и на производственную сферу. Изменение центральным банком ключевой ставки, проведение операций в коридоре процентных ставок влияют на решения банков о расширении или ограничении кредитования. Ставки центральных банков учитываются при установлении ставок на рынке межбанковских кредитов, определяют доходность государственных и корпоративных ценных бумаг. Процентная политика является довольно гибким механизмом регулирования. Центральные банки дают лишь ориентиры и сигналы экономическим субъектам, прямо не вмешиваясь в их деятельность. Проценты по операциям с конечными заемщиками устанавливаются банками па рыночной основе, с учетом конкурентных ставок других банков. Такое разделение функций между банками и монетарным регулятором отражает суть рыночной экономики, где прямое администрирование в денежной сфере принципиально исключается. Лишь в отдельных ситуациях, требующих государственного регулирования и вмешательства, центральный банк может устанавливать прямые ограничения, предписания и запреты, касающиеся уровня депозитных и кредитных ставок. 10. Государственная финансовая политика. Этот фактор влияет на формирование ссудного процента, понимаемого в широком смысле. К примеру, возникновение напряжения в государственном бюджете приводит к необходимости заимствований для покрытия его дефицита. Это прямо влияет на уровень процентов по государственным долговым обязательствам. Одновременно это повлияет и на уровень доходности корпоративным заимствованиям в виде облигаций, векселей, на уровень ставок по кредитам предприятиям. Ведь инвесторы и кредиторы сравнивают возможности получения доходности по разным активам. Поэтому рост государственного долга отвлекает ресурсы из реального сектора, приводит к росту ставок на рынке ссудных капиталов. [9, 11] Особенности кредитной системы в РФ в настоящее время. В Российской Федерации постепенно формируется кредитная система, которая строится на тех. же принципах, что и в странах с развитой рыночной экономикой. В настоящее время наиболее заметным явлением в кредитной системе можно считать концентрацию и централизацию банковского капитала. Выделяются крупные банки, сосредоточивающие у себя значительную долю ресурсов, операций и персонала банковской системы. Они постепенно занимают господствующее положение на рынке ссудных капиталов. Их размеры возрастают за счет расширения обслуживания крупной клиентуры, привлечения новых вкладчиков, получения высокой прибыли. Острая конкуренция в банковском деле ведет к вытеснению мелких кредитных учреждений. В условиях экономического кризиса они не располагают достаточ-ными резервами, не могут погасить свои обязательства по депозитам и терпят банкротство. Основной формой ликвидации самостоятельных мелких банков ста-новится приобретение одним банком акций другого банка и превращение его в свой филиал. С помощью расширения филиальной сети банки привлекают новую клиентуру и капиталы. Этому процессу способствует повышение требований со стороны ЦБР к минимальному размеру уставного капитала. Росту ресурсов у крупных банков способствует расширение корреспондентских отношении, т.е. договорных отношений между банками с целью взаимного выполнения операций. На корреспондентских счетах, накапливаются крупные суммы. Рост размеров банков, расширение кредитных отношений, появление специализированных институтов сопровождаются усилением конкуренции между различными видами кредитных учреждений. Примером может служить борьба за привлечение вкладов населения. Бурное расширение видов кредитно-денежных операций, инструментов рынка ссудных капиталов и расчетов, использование ЭВМ и средств телекоммуникаций усиливают соперничество в кредитной сфере, его сосредоточение на условиях предоставления кредитов (сроки, размеры, условия погашения), дополнительных услугах (увеличение времени инкассации платежных документов, консультирование по разным вопросам и т. д.). Результатом является тенденция к универсализации операций, созданию многопрофильных кредитных учреждений, широкому набору дополнительных услуг. В тоже время процесс становления кредитной системы выявил определенные недостатки. Они выразились в нарушениях во всех звеньях: продолжают образовываться и существовать мелкие учреждения (банки, страховые компании, инвестиционные фонды), которые из-за слабой финансовой базы не могут справляться с потребностями клиентов; коммерческие банки и другие учреждения в основном проводят краткосрочные кредитные операции, недостаточно инвестируя свои средства в промышленность и другие отрасли. Многие вновь созданные кредитно-финансовые институты, страховые компании и инвестиционные фонды занимаются несвойственной им деятельностью: привлекают вклады населения, выполняя функции коммерческих и сберегательных банков. Ряд инвестиционных фондов, финансовых компаний и банков построили свою деятельность не на подлинной коммерческой основе, а по принципу пирамиды, что вызвало волну банкротств. Кроме того, высокие ставки на краткосрочные кредиты ведут к необоснованному росту прибылей, которые в последующем конвертируются в иностранную валюту, что обесценивает рубль и ведет к усилению инфляции. Поэтому многие стороны банковской системы РФ нуждаются в дальнейшем совершенствовании [4, 5]   Изменение количества банков в России |