Дипломная работа. Стратегия разработки и вывода на рынок нового продукта

Скачать 3.31 Mb. Скачать 3.31 Mb.

|

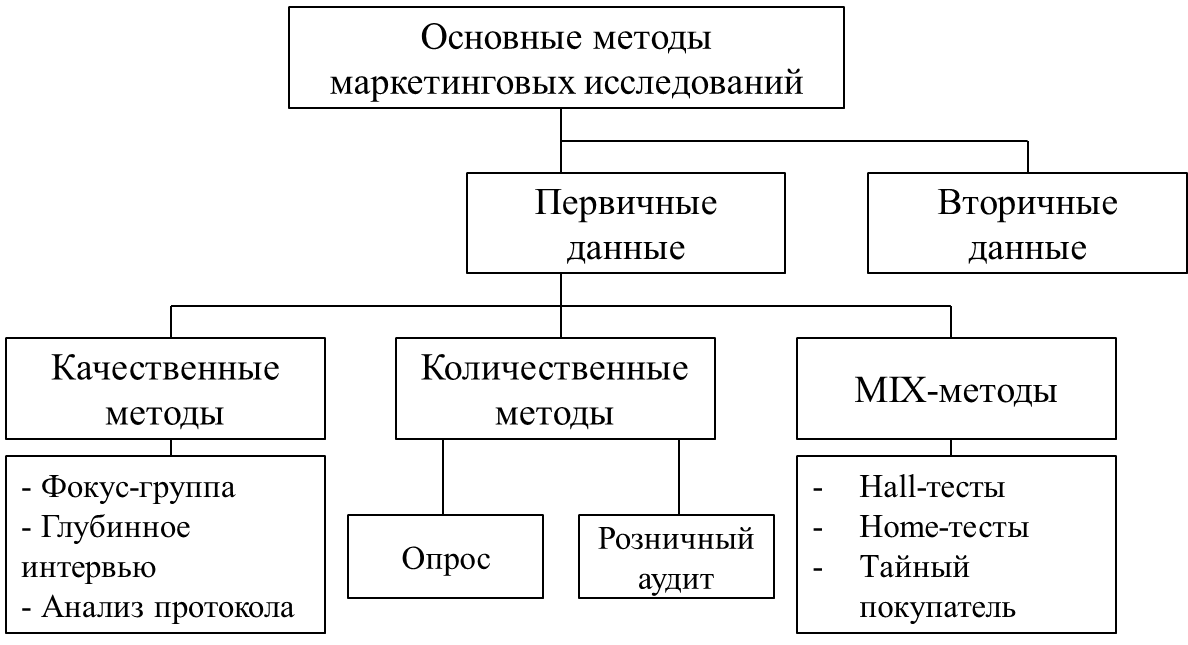

о другой классификации способы разделяются на три группы «рисунок 3»: о другой классификации способы разделяются на три группы «рисунок 3»:Рис.3. Основные методы маркетинговых исследований а) качественные - позволяют собрать практический материал о рынке, продукте и потребителе. К данному способу относятся: 1) проведение фокус-групп – групповая дискуссия, для которой разрабатывается определенный сценарий выстраивания всего диалога обсуждаемой проблемы. Как правило, задействовано от 5 до 10 участников. Группа собирается в зависимости от цели исследования. Стандартная длительность проведения от 1 до 3 часов. Главное преимущество метода – возможность изучения мнения и взглядов каждого потребителя в неформальной обстановке; 2) глубинные интервью – личная беседа один на один с респондентом. В данном случае возможно получение более детальной и подробной информации о потребителе и мотивах покупки, установив доверительное отношение с респондентом. 3) анализ протокола – в данном случае респонденту не задаются прямые вопросы, а проектируется ситуация, когда респонденту необходимо осуществить покупку. Метод используется, когда необходимо создать модель покупки. Все три метода достаточно эффективны, когда необходима информация о знании брендов продуктов и отношения к ним потребителя, оценки восприятия дизайнов упаковки или рекламных материалов. К недостаткам этих методов можно отнести необходимость в высококвалифицированном специалисте, который компетентен в теме исследования сегмента определенной бизнес-среды и обладает знаниями психологии общения с потребителем. б) количественные – отвечают на главный вопрос «Сколько?». Результаты метода всегда отражают количество. 1К данному методу относятся: 1) розничный аудит - помогает определить свободную нишу для продукта и проанализировать основных конкурентов на предмет ассортимента, ценовой политики и продвижения; 2) опросы с вопросами закрытого типа и предоставлением респонденту возможности выбора ответа. Различают телефонные, квартирные или уличные опросы. К недостаткам этого метода можно отнести недостоверность информации, так как, зачастую, респонденты не готовы просто не задумываются, почему они поступают именно так, а не иначе. в) смешанные – включают количественные и качественные способы. В данную группу можно отнести: Холл–тест, Хоум-тест и тайный покупатель. Холл–тест – представляет собой сбор группы потребителей (100-400 человек), не являющихся экспертами в исследуемой области. Проводится тестирование продукта на целевой аудитории, учитываются первые впечатления о продукте, дизайне упаковки и других атрибутов. Затраты на проведения Hall-test очень велики, но, как правило, дают объективные оценки продукта. Хоум-тест – предоставление респонденту продукта для домашнего использования. Размер выборки для исследования также варьируется от 100 до 400 человек. В ходе него респонденты фиксируют результаты в специальную анкету. Главное достоинство метода – возможность качественной оценки продукта в сфере его применения. В некоторых случаях метод эффективен для привлечения постоянных покупателей. Тайный покупатель – метод, предназначенный для оценки качества сервиса и работы команды. Обычно, метод применяется при оценке собственного персонала гостиниц, магазинов, сферы общественного питания, автоцентров, когда из-за субъективных факторов персонала существует риск оттока клиентов. В качестве тайного покупателя выступают заранее подготовленные специалисты, выступающие в лице реальных клиентов. Результаты коммуникации тайного покупателя с персоналом заказчика подробно фиксируются на предмет поведения и корректности диалога. Далее результаты передаются заказчику для работы над ошибками персонала.1 Исследование рынка – длительный и трудоемкий процесс, но основываясь на его результатах, компании могут выбрать верное направление развития. По оценкам экспертов, лишь небольшой объем новых продуктов коммерчески успешны, лишь 20% ждет удача. Причины столь низких показателей кроются в отсутствии понятной идеи и концепции нового продукта, неслаженной работе команды сотрудников компании, ожиданием мгновенной прибыли и объемов продаж. Порой, в погоне за финансовым эффектом, качество продукта прорабатывается не на 100%, определяется неверная ценовая политика, позиционирование или возникает неготовность инвестировать в продвижение. Определенными факторами успеха нового продукта можно назвать: а) наличие уникального торгового предложения (УТП); б) технологические и маркетинговые инновации; в) нестандартное мышление команды-разработчиков, предопределение желания потребителей; г) качественно реализованное исследование – аналитика рынка, сегмента, конкурента и самого потребителя; д) четко сформулированная стратегия при выведении на рынок нового продукта и оценка рисков. е) временной фактор. Следовательно, при реализации стратегического подхода к процессу разработки и выведению на рынок «новых продуктов» необходима тщательная проработка всех этапов от идеи до ее коммерциализации, включая проведение исследования рынка, а также оценка факторов успеха и рисков. 2. Рынок мороженого в России 2.1. Анализ рынка производства мороженого в России П  роизводство мороженого – в списке самых высоко конкурентных рынков. Объем производства в России за 2017 год составил 385 тысяч тонн готовой продукции «рисунок 4». роизводство мороженого – в списке самых высоко конкурентных рынков. Объем производства в России за 2017 год составил 385 тысяч тонн готовой продукции «рисунок 4».Рис.4. Динамика производства мороженого и замороженных десертов в РФ, тыс. т* * Сост. на основе данных Росстата. Москва, 2017 Существенных изменений динамики производства мороженого за последние несколько лет не произошло. Сказывается лишь сезонный фактор и погодные условия, ведь если лето прохладное и дождливое – спрос резко снижается. В теплый сезон (апрель-сентябрь) производство и объемы продаж вырастают в 2-2,5 раза. Второй рост наблюдается в новогодние праздники. Существует 2 аспекта к разделению ассортимента: а) летний или штучный формат. К данной категории относятся вафельные и бумажные стаканы, эскимо, рожки массой менее 150 г. Это импульсные виды мороженого, т.к. решение о покупке принимается внезапно. Это мороженое, которое потребляется в летний сезон. Объемы продаж штучного ассортимента за 2016 год показали рост на 15 процентов. Доля рынка летнего ассортимента более 70% в денежном и натуральном выражении.1 б) зимний или весовой формат. Сюда относятся ванночки, контейнеры, пакеты, торты массой более 150г, предназначенные для семейного потребления дома. Анализируя информацию Союза мороженщиков России, значительным спросом пользуются вафельные стаканчики и эскимо на палочке «рисунок 5».  Рис.5. Виды мороженого, пользующиеся спросом в России, %* * Сост. на основе данным Союза мороженщиков, 2017 Потребление мороженого в России фиксируется на отметке 2,7 кг на человека в год, это значительно ниже уровня стран Европы и Америки. Нюансы потребления мороженого в России: а) роста потребления уже не будет, достигнуто максимальное значение; б) ни одно рекламное сообщение не сможет «заставить» купить мороженое, если у покупателя нет потребности в нем. Рынок перенасыщен. в) при желании покупки мороженого, зачастую, не рассматриваются другие альтернативные товары (снеки, сладости); г) для потребления на улице мороженое является более выигрышным вариантом, относительно других категорий товаров. Именно поэтому в летний сезон сильно развита уличная торговля. Основной объем покупок фиксируется в «специализированных киосках» и «магазин на углу» - 79% относительно других мест покупок. Большие супермаркеты и универсамы в меньшей степени ориентированы на «летние покупки» мороженого - всего 6,7% «рисунок 6».1  Рис.6 Предпочитаемые места покупок потребителями мороженого летом и зимой (Европейская часть России)* *Сост. по результатам исследований компании «Прорыв», 2016 В 2016 году было проведено независимое исследование "Российский Индекс Целевых Групп" Приложение 2. Анализируя информацию можно сделать следующие выводы: а) среди потребителей мороженого в России преобладающее число женщин – 60% и всего 40% мужчин; б) основные группы потребителей мороженого приходятся на возрастной интервал: 1) потребители 25-34 года – 20%; 2) потребители 35-44 года – 17%; 3) потребители 45-54 года – 17%. в) потребителей с высшим образованием – 43%, со средне-специальным – 42% и всего 1% приходится на потребителей, имеющих ученую степень. Согласно анализу семейного положения: а) 46% потребителей мороженого проживают в зарегистрированном браке; б) 18 % - не женаты; в) 11% - находятся в состоянии развода; г) 9% - проживают в гражданском браке. 63% потребителей мороженого относятся к работающим гражданам. Анализируя высказывания о стиле жизни потребителя мороженого, соотношении цены и качества: а) 53 % респондентов говорят о том, что ищут менее дорогие продукты и товары, когда ходят за покупками в магазин; б) 86% утверждают, что главное при выборе товара его качество; в) 37% не покупают незнакомые бренды даже ради экономии средств; г) 53% готовы платить больше за качество; д) 68% покупают только те товары, в качестве которых убедились на собственном опыте. В категории мороженого на территории Российской Федерации выделяются следующие тенденции: а) последние годы сезонность проявляется ярко относительно местоположения (жаркая летняя погода в одних регионах, холодное лето в других). б) наиболее успешной стратегией в 2017 году является ценовая конкуренция; в) отечественные производители сосредоточены на предоставлении большего ассортимента мороженого, часто стилизованных под советские бренды. г) здоровое полезное питание и правильный образ жизни подталкивает производственные компании предлагать «фитнес» мороженое, протеиновое или био-мороженое;1 д) мода на вегетарианство – мороженое на основе рисового, кокосового и миндального молока; е) переход в категорию товаров для перекуса (сэндвичи, брикеты на вафлях, пластиковые стаканчики с ложечкой) этому способствует ускорение темпа жизни и рост городского населения; ж) необходимость постоянного удивления покупателя: нетрадиционные и уникальные характеристики (черное мороженое, сырное, зефирное и т.д.); з) рост предложений с позиционированием эко продукты, как правило, с добавленной стоимостью для продаж в более высоком целевом сегменте; и) тренд развития привычки «покупать продукты на неделю» - формируется развитием крупных сетевых ритейлеров. Мороженщикам удачен для равития продаж мороженого Multi-Pack с крупной фасовкой. Моноблочное мороженое достигло самого сильного роста розничной стоимости мороженого и замороженных десертов в 2017 году, что на 15% больше. Категория, однако, является одним из наименьших по объему, а увеличение стоимости можно объяснить ее развитием с низкой базы.1 Развитие категории мороженого стимулируется увеличением предложения более доступной отечественной продукции. Многокомпонентное молочное мороженое отражает самый высокий рост розничной стоимости категории в 15% в 2017 году. Разделение вкусов мороженого оставалось стабильным в России в 2017 году. Пломбир, ваниль и шоколад были ведущими ароматами в течение всего периода обзора. Поскольку категория зрелая и считается традиционной в России, у потребителей есть свои устоявшиеся вкусы. В мороженом не было значительных инноваций с точки зрения маркетинговых кампаний или упаковки. Поскольку производители концентрировались на предоставлении потребителям более доступных брендов, таких инициатив избегали, чтобы избежать чрезмерного роста цен.2 2.2. Анализ конкурентных предложений на территории России Производство мороженого сконцентрировано в трех федеральных округах: Центральном, Сибирском и Приволжском. Именно там расположены самые крупные производители с общей долей рынка 70-75%. Цены на готовый продукт повышаются ежегодно, как следствие, введения санкций на импорт сырья и ингредиентов для производства. В Москве и Санкт-Петербурге фиксируются самые высокие цены 629,40 и 527,47 рублей за 1 кг соответственно. В эти два региона целенаправленно осуществляют продажи большая часть производителей, соответственно на данных территориях наблюдается значительный ассортиментный выбор мороженого. Самые низкие цены на мороженое фиксируются в Северо-Кавказском Федеральном округе – 299,24 рубля за 1 кг, что почти вдвое ниже, чем в Москве. Таблица 2 Средние потребительские цены за 1 кг сливочного мороженого

2 Сост. по данным Росстата. Москва, 2017 Основные игроки рынка мороженого в России, Приложение 3: а) «Unilever», фабрика «Инмарко» - доля рынка: 10,5% в натуральном выражении, первое место в России по объему производства. В 2008 году фабрика «Инмарко» вошла в состав компании Unilever. Сегодня, производство продукции осуществляется на двух фабриках - г. Тула, г. Омск. Торговые компании распложены в Сибирском, Уральском, Приволжском и Центральном округах. Сегодня в портфеле брендов компании известные: «Золотой стандарт», «Cornetto», «Магнат», «Эkzo», «MAX», «Торжество» и другие. 1 б) «Nestle», компания "Фронери Рус" – второе место по России среди производителей мороженого. Доля на рынке в РФ: 8,2% в натуральном выражении. Портфель брендов включает: «Еxtreme» «Меga», «Maxibon», «Бон Пари», «48 копеек». Основной фокус продаж сосредоточен на премиальных брендах. Бренд «Extreme» представлен только в формате вафельных рожков в фольгированном конусе. «Maxibon» - линейка седвичей на печенье. В форматах Multi-Pack представлены бренды «48 Копеек» и «MӦvenpick».2 в) компания «Айсберри» - является лидером продаж на московском рынке с крупнейшей сетью специализированных киосков и вендинговых автоматов по продаже мороженого и напитков. Доля на рынке в РФ - 7,9% в натуральном выражении. Торговые марки: «Филевское», «Жемчужина России», «Вкусландия», «Семейное», «Ленинградское». 3 г) группа «Ренна» - крупная производственная компания с 15 летней историей работы на молочном рынке. Ключевые категории: молочная и цельномолочная продукция, консервация, мороженое из натурального молока и сливок под торговой маркой «Коровка из Кореновки». Доля компании на российском рынке мороженого – 5,5% в натуральном выражении.4 Мороженое представлено практически во всех форматах – вафельные стаканы, рожки, эскимо и семейное упаковка. е) «Русский холод» - 5 место по России. Производственные площадки: 1)Алтайхолод 20 тыс. тонн/год в г. Барнаул; 2) фабрика в Подмосковье 60 тыс. тонн/год. Торговые марки: «Настоящий пломбир», «Золотой пломбир», «Монарх», «Смешарики», «СССР», «Маша и медведь». Объем экспорта мороженого компании «Русский холод» в Америку и Европу составляет 10% от общего объема производства.1 ж) «Челны-холод» - 7 место в России по объему производства мороженого. Доля на рынке в РФ – 2,8% в натуральном выражении. Торговые марки: «ГОСТ» «Новинки», «Пломбир на сливках» и другие. Параллельно предприятие занимается производством замороженных мясных полуфабрикатов, переработкой рыбной продукции и производством колбасных изделий.2 Доля собственных торговых и частных марок также заметно выросла за последние несколько лет и составляет 10% в натуральном выражении. Возможно, это является следствием более значительного повышения уровня цен на собственные бренды производителей, нежели на собственные торговые и частные марки. 3 2.3. Анализ производства и продаж мороженого ОАО «МИЛКОМ» Одним из крупных игроков на рынке мороженого является компания «МИЛКОМ», созданная на базе субхолдинга КОМОС ГРУПП «Переработка молока». В состав Открытого акционерного общества «МИЛКОМ» входит 6 производственных площадок: а) площадка «Ижмолоко» - производство молочной продукции в ПЭТ-упаковке, сметаны, творожной и десертной группы. б) площадка «Сарапул-молоко» - производство молочных продуктов в упаковке TBA и Edge. в) площадка «Глазов-молоко» - производство сывороточных напитков, творога, сметаны и йогуртов. г) площадка «Кезский сырзавод» - производство молочных продуктов в пэп-пакетах и сыров. д) площадка «Пермский хладокомбинат «Созвездие» - производство мороженого. е) площадка «Казанский молочный комбинат», вошла в состав субходинга в 2017 году - производство молочных продуктов. Сегодня, заводы перерабатывают 345 тысяч тонн молока в год, благодаря этому компания занимает второе место в России в рейтинге по объему переработки молока. В ассортиментном портфеле более 400 наименований продукции и несколько известных зарегистрированных торговых марок, а также контракты СТМ. Ассортимент продукции насчитывает более 350 наименований, которые выпускаются под несколькими. Оптовые и прямые продажи собственной продукции развиты не только на территории России, но и в странах СНГ. За счет наличия пилотного цеха исследования и разработок, которых всего 3 в России, в компании «МИЛКОМ» возможна реализация любой идеи нового ассортимента, что значительно снижает риски по выведению на рынок неактуального товара. Например, после официального процесса запуска разработки продукта, на базе пилотного цеха разрабатываются множество рецептур, которые подвергаются потребительскому тестированию на рынке. Процесс дает оценить все возможности и риски при выведении данного нового продукта, при необходимости улучшить его качественные характеристики, доработать маркетинговую стратегию до запуска в массовое производство. Пермский хладокомбинат «Созвездие» с 2017 года является основной площадкой по производству мороженого. В августе 2016 года, в рамках инвестиционного проекта, введена в эксплуатацию современная Фабрика Мороженого, оснащенная импортным оборудованием GEA Grasso (компрессорное оборудование), Tetra Pak (фасовочное оборудование), ФлексЛинк Системс (конвейерные системы). Объем продаж мороженого за 2017 год составил 6,2 тысяч тонн готовой продукции. План продаж на 2018 год – 9 тысяч тонн. Таблица 3 Информация по производственным мощностям

В портфеле брендов мороженого компании МИЛКОМ присутствуют более 12 различных торговых марок, включая СТМ. Продажи и маржинальная доходность представлены в Приложении 4. Самыми основными торговыми марками мороженого являются: Созвездие, Село Зеленое, Миньоны, Ижевское, Топтыжка. Ретро, Angelato, Фаворит. Позиционирование представлено в Приложении 5. а) «Созвездие» - сильная локальная марка на рынке Пермского края и Удмуртии, существует с 1999 года. Основной концепт позиционирования – качественный продукт на основе натурального молока, изготовлено строго по ГОСТу, пломбир с пониженной взбитостью, широкий ассортимент и разнообразие форматов (вафельные стаканчики, эскимо, рожки, брикеты, ванночки, пакеты), а также узнаваемый дизайн упаковки, что обеспечивает спонтанное знание покупателей. Ценовой сегмент – средний. Целевая аудитория: 1) женщины/мужчины 25+; 2) стиль жизни - работа и семья; 3) ценят комфорт и стабильность; 4) не эгоисты, желают для близких самого лучшего; 5) обращают внимание на состав; 6) лояльны к локальным маркам, зачастую консервативны. Доля бренда «Созвездие» в общем портфеле продаж 8%. б) «Село Зеленое» - бренд натуральных фермерских продуктов, широко представлен на федеральном рынке. Продукция отгружается в 66 регионов России. В ассортиментной линейке молочная и мясная продукция, куриное яйцо и мороженое. Позиционируется как мороженое с повышенной массовой долей жира 15% и 18% в сегменте «средний +». Это натуральное мороженое высшего качества для людей, заботящихся о своем здоровье. Доля мороженого бренда «Село Зеленое» в общем портфеле продаж - 10%. Линейку формируют классические вкусы ваниль, крем-брюле и шоколад в форматах: вафельные стаканчики, сахарные рожки, эскимо, брикеты, ванночки и пакеты. в) «Ижевское» - ассортимент мороженого, представленный локально в Удмуртии и Пермском крае. Мороженое представлено в сегменте «средний нижний». Доля в общем портфеле продаж 24,3%. Стабильно высокий спрос обуславливается неизменным качеством и узнаваемым дизайном. В основе упаковки – экологичная бумага, безопасная для окружающей среды. г) «Топтыжка» – бренд мороженого и молочной продукции для детей, существующий на рынке с 2002 года. Ассортимент мороженого насчитывает 15 самых востребованных форматов и вкусов: вафельные стаканы, рожки, эскимо, фруктовые льды и брикет на вафлях. «Топтыжка» — это полезное и вкусное лакомство для детей. В 2012 году был произведен ребрендинг, в результате которого главный герой Топтыжка «повзрослел», стал более современным, теперь Топтыжка – это лидер и заводила в детской компании, с ним всегда хватит смелости решиться на новое приключение и выглядеть круто, получая восхищение сверстников! Мороженое «Топтыжка»- это 12% пломбир из натуральных сливок и молока. Доля в общем портфеле продаж мороженого 12%. д) «Миньоны» - эксклюзивный лицензионный контракт с компанией «Universal» на территории РФ и Казахстана в категории «молочные коктейли», «мороженое», «творожные десерты». Вкуснейшее мороженое в хрустящем рожке, вафельном стаканчике и эскимо с детскими вкусами «банан», «банан-клубника», «банан-шоколад», «ваниль», «шоколад». А также в замороженные десерты фруктовый лед со вкусами «дыня», «вишня» и «банан». Доля в общем портфеле продаж 6,7%. е) «Ретро» - мороженое производится исключительно из цельного молока и коровьего масла по ГОСТу. Линейка создана специально для тех, кто ценит высокое качество натурального сливочного мороженого, изготовленного по старым рецептам. В ассортименте классические вкусы: ванильные и шоколадные вафельные стаканы, эскимо, брикеты и весовой формат в бумажном пакете. Продукция представлена как на местном рынке, так и на федеральном уровне. Доля в общем портфеле продаж 4,1%. з) «Angelato» - мороженое премиум-сегмента. Лине йка мороженого состоит из 4 SKU рожков по типу «экстрем» и эскимо. Рецептуры разработаны на основе итальянских десертов, разных сортов шоколада, клубники, карамели и миндаля. Доля в общем портфеле менее 1%. Для увеличения продаж в 2018 году запланировано репозиционирование марки и ребрендинг упаковки. е) «Фаворит» - базисное мороженое, представленное в низком ценовом сегменте и с наибольшими объемами продаж. В ассортименте 8 SKU в вафельных стаканчиках с разными вкусами и наполнителями. Большую долю продаж в данной торговой марке, занимает ассортимент с классическими вкусами ванили и шоколада. Доля в общем портфеле продаж 15%. Мороженое ОАО «МИЛКОМ» реализовывается в 39 регионов России Приложение 6. Основные из которых: а) Удмуртская Республика – доля 43%; б) Пермский край – 25%; в) Свердловская область – 15%; г) Москва и Московская область – 8%. В декабре 2017г. ОАО «МИЛКОМ» ПП ПХК «Созвездие» включено в реестр предприятий-экспортеров в Китай и Монголию, а также в реестр предприятий ЕАЭС с возможностью поставлять продукцию в Казахстан, Белоруссию, Киргизию и Армению. Первые поставки запланированы на апрель 2018 года. Сегодня на российском рынке мороженого существует 450 компаний, занимающихся производством мороженого. Но только на десять производителей приходится 70% рынка. Основные рынки реализации продукции в России – Москва и Московская область, Санкт-Петербург и Ленинградская область. Выход на эти рынки планируют большинство производителей мороженого. Рынок мороженого крайне перенасыщен и потребителя, сегодня, сложно чем-либо удивить. Доля новинок у некоторых производителей мороженого составляет 20-30% ежегодно от общего объема продаж ассортимента. Компания «МИЛКОМ», имеющая одну из самых производственно-оснащенных технических баз, занимает в этом рейтинге 11 место. Несмотря на высокую конкуренцию и консолидацию крупных игроков в отрасли, стратегической целью компании «МИЛКОМ» - вход в 10-ку ведущих предприятий-производителей мороженого на федеральном рынке, сохранив при этом высокое качество продукта и доступные цены. 3. Разработка и вывод нового продукта на рынок в категории «мороженое» ОАО «МИЛКОМ» 3.1. Стратегия и этапы разработки новых продуктов Все компании уникальны и каждая имеет индивидуальные стратегические идеи, разработанные с учетом экономических факторов, производственных возможностей и ассортиментным портфелем. Однако выбор стратегии зависит от ряда правил, в рамках какой рыночной ниши работает компания: стандартная или специализированная. В первом случае предприятие занимается выпуском обыденных, распространенных в данной экономике товаров и услуг. И тогда важнейшей характеристикой, определяющей содержание ее стратегии, становится масштаб: от локального до глобального. Во втором случае фирма сосредоточивается на производстве сравнительно редко встречающегося (или вообще отсутствующего) на рынке продукта. При разработке новых и выведении на рынок новых продуктов в компании «МИЛКОМ» придерживаются стратегии «Средние параметры завоевания рынка» при среднем уровне цены и затрат на продвижение с ориентацией на покупателей, которые больше реагируют на качество продукта, а не на цену. Борьба с конкурентами идет за счет высокого качества продукта по доступной цене. Ежегодно в компании разрабатывается и утверждается продуктовая программа, включающая в себя план по развитию ассортимента, NPD (New Product Development – разработка нового продукта), редизайн упаковок, изменение или частичную доработку рецептур. Это касается всех категорий молочных продуктов и мороженого. Разработка продуктовой программы происходит на основе анализа рынка, тенденций, активности конкурента в части NPD. Есть два направления развития ассортимента в компании: обновление стандартного ассортимента, например расширение линейки бренда за счет новых вкусов, рецептур, форматов и инновационное направление – разработка уникальных видов мороженого: протеинового, с карнитином, пробиотиками и другое. На 2018 год были поставлены две цели в развитии нового ассортимента: а) загрузить самую высокопроизводительную линию мороженого SL-1100 для вафельных стаканчиков и рожков. На сегодняшний день линия загружена на 49%; б) увеличить долю бренда «Село Зеленое» с 10% до 15% в натуральном выражении по всем регионам; в) увеличить представленность мороженого в бренда «Село Зеленое» в регионах: Москва и МО, Санкт-Петербург и Ленинградская область. «Село Зеленое» - федеральный зонтичный бренд компании «КОМОС ГРУПП» ценового «сегмента средний+». Это натуральные, экологически чистые продукты высшего качества для людей, заботящихся о своем здоровье. Под брендом «Село Зеленое» выпускаются молочные продукты (молоко, сметана, кефир, сливки, сыворотки, масло), продукция мясной гастрономии и куриные яйца. Осенью 2016 года линейка «Село Зеленое» пополнилась категорией мороженого. Для мороженого ТМ «Село Зеленое» предусмотрено следующее позиционирование: а) натуральный пломбир повышенной жирности 15% и 18%, уникальная кремовая консистенция; б) изготовлено строго в соответствии ГОСТ, 100% натуральные ингредиенты; в) без добавления ЗМЖ (заменителя молочного жира); г) «Село Зеленое» самый известный зонтичный бренд фермерских продуктов; д) при производстве используются сливки, сгущенное молоко, масло с собственных ферм; е) высокая оценка вкуса, аромата и консистенции потребителями при слепом тестировании. В начале 2017 года были проведены независимые холл-тесты продукта в Москве совместно с аналитическим агентством «Точка Роста» Приложение 7. В качестве конкурентов были выбраны образцы со схожим позиционированием: 1) мороженое «Коровка из Кореновки», группа компаний «Ренна»; 2) мороженое «Натуралика», производитель «Альтервест»; 3) мороженое «Чистая линия», производитель «Чистая линия». По результатам тестирования вкуса и внешнего вида ванильного мороженого в вафельном стаканчике марки «Село Зеленое» и сравнение этой марки с конкурентами, продукт по всем атрибутам сравним с конкурентами. По атрибутам цвет вафли, насыщенность цвета вафли, насыщенность аромата и вкус образец «Село Зеленое» выигрывает у образца «Альтервест» и сравним с Чистой Линией и Коровкой из Кореновки. Вероятность покупки пломбира «Село Зеленое» очень высока – 89%. По дизайну упаковки мороженое «Село Зеленое» бесспорный лидер. Кроме того, высокая представленность бренда в других категориях (яйцо, молоко, колбаса) обеспечивает высокое знание продукции у потребителей. Целевая аудитория бренда «Село Зеленое»: а) активные, современные, открытые миру; б) образованные, продвинутые; в) много путешествуют, любят экспериментировать; г) сторонники здоровой пищи; д) достаток средний, выше среднего; е) готовы переплачивать за более качественный продукт.1 Из выше поставленных целей по ассортименту, принято решение развивать категорию вафельных стаканчиков. Категория вафельных рожков не показывает роста доли в форматах уже несколько лет, наблюдается лишь стагнация в пользу вафельных стаканчиков и эскимо. На сегодняшний день, ассортимент мороженого «Село Зеленое» состоит из 11 SKU Приложение 8. Категория вафельных стаканчиков представлена тремя классическими вкусами: ваниль, шоколад и крем-брюле. Первый этапом работы являлась подготовка полной аналитики рынка и существующих конкурентных предложений в сегментах «средний +», «высокий», «премиум». Компания Nielsen на коммерческих условиях предоставила данные продаж мороженого по России в период с января по август 2017г. На основе информации отделом маркетинга ОАО «МИЛКОМ» разработаны наглядные карты рынка по городам Москва и Санкт-Петербург. Приложение 9, Приложение 10. Проанализировав продажи конкурентов в 2017 году, сегментирование, цены, долю рынка, сделаны следующие выводы: а) доля сегмента мороженого в вафельных стаканчиках «средний +» в Москве составляет 37,9% от объема и 41,6% от выручки; б) доля сегмента мороженого в вафельных стаканчиках «средний +» в Санкт-Петербурге составляет 54,8% от объема и 57,4% от выручки; в) средняя цена на мороженое в вафельном стаканчике в сегменте «средний +» в Москве составляет 50,36 рублей, а в Санкт-Петербурге – 37,00 рублей. г) наибольшие продажи приходятся на традиционные вкусы – ваниль, шоколад, крем-брюле; б) ассортимент вафельных стаканчиков основных конкурентов («Чистая Линия», «Коровка из Кореновки», «Как раньше») также не располагает более широкой линейкой рецептур и вкусов; После представления руководству ОАО «МИЛКОМ» отчета по картам рынка, назначается фокус-группа по разработке ассортимента вафельных стаканчиков «Село Зеленое», в которой обязательно будут задействованы: продакт-менеджер и бренд-менеджер категории, главный технолог по развитию, специалисты отдела продаж мороженого, а также руководство производственной площадки ПП ПХК «Созвездие». Фокус-группа генерирует идеи рецептур. После чего подготовлено техническое задание для экспериментального цеха на разработку следующих рецептур, сгенерированных фокус-группой: а) пломбир земляничный, жирность 15% и 18%; б) пломбир фисташковый, жирность 15% и 18%; в) пломбир медовый, жирность 15% и 18%; г) пломбир топленое молоко, жирность 15% и 18%; д) пломбир лесные ягоды, жирность 15% и 18%; е) пломбир облепиховый, жирность 15% и 18%; ж) пломбир гранатовый, жирность 15% и 18%. Для подготовки первых образцов рецептур специалисты экспериментального цеха заказывают необходимые ингредиенты: фруктовые /ягодные пасты, наполнители, ароматизаторы у компаний-поставщиков в России и Европе. В среднем, разработка рецептуры занимает от двух недель до полугода в зависимости от сложности ингредиентов и их страны производства. В данном случае разработка рецептур осуществлялась около двух месяцев. После получения тестовых образцов новинок проходила дегустация с участниками ранее созданной фокус-группы по выбору подходящих вкусов. Изначально, было решено запустить в производство не более трех дополнительных SKU. По результатам первых дегустаций, были отобраны образцы: пломбир земляничный, пломбир топленое молоко, пломбир фисташковый и пломбир облепиховый. Все рецептуры были подготовлены из качественных ингредиентов, вследствие чего осуществлять их дозаказ не было необходимости. В качестве основной массовой доли жира была выбрана 15% смесь. Далее четыре выбранных рецептуры были протестированы в собственной розничной сети «Торговый Дом МИЛКОМ» в г. Ижевск. Проведена слепая сравнительная дегустация четырех образцов выбранных рецептур мороженого с участием 110 человек «рисунок 7». Наибольшее кол-во голосов получили образцы: а) пломбир фисташковый – 35% голосов; б) пломбир земляничный – 33% голосов; в) пломбир топленое молоко – 27% голосов; г) на последнем месте оказался образец пломбир облепиховый, ему отдали предпочтение 5% потребителей. Данные рецептуры отправлены на рассмотрение коммерческой службе. Со своей стороны они должны провести переговоры с клиентами по актуальности и востребованности новинок. Далее проходит окончательное утверждение рецептур. |