Структура рынка. Совершенная конкуренция. Несовершенная конкуренция. Монополистическая конкуренция. Олигополия. Монополия. Принципы антимонопольной политики. Антимонопольная политика в отношении естественных и искусственных монополий

Скачать 11.12 Mb. Скачать 11.12 Mb.

|

|

Инфляция как многофакторный процесс: содержание, формы, последствия. Определение инфляции. Причины, сущность инфляции, формы ее проявления. Инфляция и дефляция. Определение дефляции. Причины, сущность, формы ее проявления. Инфляционные и дефляционные процессы в мировой экономике. Инфляция - устойчивая тенденция к повышению среднего (общего) уровня цен.Если время от времени повышаются цены на некоторые товары — это еще не инфляция, возможно, имеет место удорожание в результате улучшения качества товара. Только повышение общего уровня цен означает, что идет давление денежной массы на товарную: деньги обесцениваются — доходы населения снижаются.В условиях инфляции различные виды цен изменяются неравномерно: одни цены увеличиваются быстро, другие — медленно, третьи остаются без изменения. Виды инфляции с позиций темпа роста цен (количественные характеристики) бывают следующие: 1) умеренная (ползучая), когда цены растут менее 20% в год (стоимость денег практически сохраняется); 2) галопирующая — рост цен от 20 до 200% в год (деньги начинают ускоренно материализоваться в товары); 3) гиперинфляция — цены растут астрономически, расхождение цен и заработной платы принимает катастрофические размеры, нарушается благосостояние даже наиболее обеспеченных слоев общества. Признаки инфляции (формы проявления инфляции): 1. Падение покупательной способности денежной единицы. 2. Изменение валютных курсов 3. Изменение условий предоставления кредитов в сторону удорожания и сокращения сроков 4. Рост стоимости потребительской корзины на товары первой необходимости — пищевые продукты, одежду, обувь, жилье. Причины инфляции - - дефицит государственного бюджета, для покрытия которого выпускаются государственные ценные бумаги или бумажные деньги; - высокий уровень непроизводственных расходов государства, приводящий к затратам человеческого труда, которые не оборачиваются увеличением выпуска потребительских благ; - товарный дефицит, приводящий к отрыву спроса от предложения; - монопольное положение некоторых производителей, позволяющее им повышать цены на свою продукцию; - отрыв роста заработной платы от роста производительности труда. Дефляция - устойчивая тенденция к снижению среднего (общего) уровня цен, то есть процесс обратный инфляции. Дефляция – это снижение цен на товары, и хотя для потребителей это может показаться замечательной ситуацией, на самом деле это не так. Дефляция является показателем ухудшения экономических условий. Дефляция, как правило, связанна с высоким уровнем безработицы, которая в свою очередь ведет к существенному снижению заработных плат. Кроме того прибыль предприятий существенно сокращается в период дефляции, в результате чего компаниям становится очень трудно привлечь дополнительный капитал для расширения и развития своего бизнеса и новых технологий. Основные причины дефляции: 1. Повышение стоимости денег, связанное с повышением затрат на производство денежного товара в экономике. 2. Искусственно повышенная стоимость денег (при дефиците денег в обороте). На сегодня это наиболее часто используемый инструмент, учитывая отказа от золотого стандарта. 3. Снижение стоимости товаров, в результате роста производительности труда (при этом стоимость денег не меняется). Последствия дефляции: снижение доходов бизнеса, сокращение заработной платы и увольнения, изменение потребительских расходов, отношение между дефляцией и потребительскими расходами сложны и часто трудно предсказуемы, сокращение инвестиций, сокращение кредитования Процессы инфляции и дефляции в условиях мировой глобализации становиться более глобальными. Они становится частью мировой системы разделения труда, а при разделении труда выгоды и проблемы распределяются неравномерно между частями и странами, в зависимости от особенностей системы. Соответственно при наличии определенного уровня средней мировой инфляции в одних местах может быть дефляция, а в других – высокая инфляция (то есть помимо собственных серьезных причин будут влиять и глобальные). Особенности механизма инфляции и дефляции в условиях глобального финансово-экономического кризиса, включают: глобализацию функционирования данного механизма в результате формирования мирового товарного и финансового рынков; влияние на механизм инфляции и дефляции международной ликвидности, обращающейся в мировой экономике и состоящей из резервных валют; быструю смену инфляционных и дефляционных тенденций в результате проявления турбулентных состояний экономической системы; интенсификацию функционирования механизма инфляции и дефляции в результате нарушений макроэкономического равновесия в кризисных условиях; усложнение связей денежного предложения с ценовой динамикой; повышение значения механизма инфляции и дефляции в синхронизации циклической динамики экономик ведущих стран.

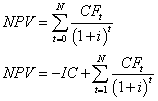

Понятие дебиторской и кредиторской задолженности, сроки расчетов и исковой давности. Понятие дебиторской и кредиторской задолженности. Под дебиторской понимаютзадолженность других организаций, работников и физических лиц данной организации (задолженность покупателей за купленную продукцию, подотчетных лиц за выданные им под отчет денежные суммы и др.). Организации и лица, которые должны, данной организации, называются дебиторами. Кредиторскойназывают задолженность данной организации другим организациям, работникам и лицам, которые называются кредиторами. Кредиторов, задолженность которым возникла в связи с покупкой у них материальных ценностей, называют поставщиками. Задолженность по начисленной заработной плате работникам организации, по суммам начисленных платежей в бюджет, внебюджетные фонды, в фонды социального назначения и другие подобные начисления называют обязательствами по распределению. Кредиторы, задолженность которым возникла по другим операциям, называют прочими кредиторами. В бухгалтерском балансе дебиторская и кредиторская задолженности отражаются по их видам. Дебиторская задолженность отражается в основном на счетах 62 «Расчеты с покупателями и заказчиками», 76 «Расчеты с разными дебиторами и кредиторами», а кредиторская - на счетах 60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами». По истечении срока исковой давности дебиторская и кредиторская задолженности подлежат списанию. Общий срок исковой давности установлен в три года (3, ст. 196). Для отдельных видов требований законом могут быть установлены специальные сроки исковой давности, сокращенные или более длительные по сравнению с общим сроком. Срок исковой давности начинает исчисляться по окончании срока исполнения обязательств, если он определен, или с момента, когда у кредитора возникает право предъявить требование об исполнении обязательства. Дебиторская задолженность по истечении срока исковой давности списывается на уменьшение прибыли или-резерва сомнительных долгов. Списание задолженности оформляется приказом руководителя и следующими бухгалтерскими записями: а) Дебет счета 91 «Прочие доходы и расходы» Кредит счетов 62, 76. б) Дебет счета 63 «Резервы по сомнительным долгам» Кредит счетов 62, 76. Списанная дебиторская задолженность не считается аннулированой. Она должна отражаться на забалансовом счете 007 «Списанная в быток задолженность неплатежеспособных дебиторов» в течение пяти лег с момента списания для наблюдения за возможностью ее взыскания в случае изменения имущественного положения должника. При поступлении средств по ранее списанной дебиторской задолженности дебетуют счета учета денежных средств (50, 51, 52) и кредитуют счет 91 «Прочие доходы и расходы». Одновременно на указанные суммы кредитуют забалансовый счет 007 «Списанная в убыток задолженность неплатежеспособных дебиторов». Кредиторская задолженность по истечении срока исковой давности списывается на финансовые результаты и оформляется следующими бухгалтерскими записями: Дебет счетов 60, 76 Кредит счета 91. Признание обязательств в бухгалтерском учёте. Виды расчётов между участниками хозяйственных отношений. Обязательства - задолженность предприятия, возникшая вследствие прошлых событий и погашение которой, как ожидается, приведет к уменьшению ресурсов предприятия, воплощающих в себе экономические выгоды Обязательство признается, если его оценка может быть достоверно определена и существует вероятность уменьшения экономических выгод в будущем вследствие его погашения Погашение обязательства может осуществляться путем: o уплаты кредитору денежных средств; o отгрузки готовой продукции, товаров или оказания услуг в счет полученного аванса от покупателя или в порядке зачета задолженности; o перевод обязательств в корпоративные права, принадлежащие кредитору (элементы капитала) и т.д. Есть два необходимых условия отражения задолженности как обязательств определенной балансовой категории: возможность достоверной оценки и вероятность уменьшения экономических выгод, расходования активов предприятия в будущей. Срок погашения обязательства - срок, в течение которого должно быть погашено обязательство С целью признания, классификации и оценки в бухгалтерском учете различают: o срок с момента возникновения обязательства до момента погашения; o срок с даты составления финансовой отчетности до даты погашения Формы расчетов: - наличными средствами; - безналичная форма расчетов. Формы безналичных расчетов: 1. Относительно факта свершения сделки (отгрузки продукции, товаров и т.д.) предварительная или авансовая оплата продукции (товаров, работ и услуг); оплата по факту свершения сделки. 2. С точки зрения условий оплаты сделки: акцептная форма расчетов; безакцептная форма расчетов; аккредитивная форма расчетов (предварительное резервирование средств для оплаты сделки);плановые платежи; зачет взаимной задолженности (взаиморасчеты). 3.По используемым платежным средствам: без использования платежных средств (расчет платежными требованиями, поручениями и др.); чековая форма расчетов; вексельная форма расчетов. 4. По источникам средств, привлекаемым для финансирования сделки: за счет собственных средств предприятия (организации); за счет кредитов и других заемных средств; за счет средств клиента (при посреднической деятельности). Учет расчетов с покупателями и заказчиками. В настоящее время в бухгалтерском учете при отгрузке продукции покупателям возникающая дебиторская задолженность отражается по цене продажи продукции на счете 62 «Расчеты с покупателями и заказчиками». На суммы оплаты за отгруженную продукцию, выполненные работы и оказанные услуги организация предъявляет расчетные документы покупателю или заказчику и производит следующую бухгалтерскую запись: Дебет счета 62 «Расчеты с покупателями и заказчиками» Кредит счета 90 «Продажи». При погашении покупателями и заказчиками своей задолженности они списывают ее с кредита счета 62 в дебет счетов денежных средств. При продаже амортизируемого имущества, т.е. основных средств и Нематериальных активов, а также другого имущества (кроме готовой продукции и товаров) стоимость имущества по ценам продажи списывают в дебет счета 62 с кредита счета 91 «Прочие доходы и расходы». Поступление платежей за проданное имущество отражают по дебету счетов по учету денежных средств (51,52, 50, 55) и кредиту счета 62. На счете 62 отражают суммы полученных авансов и предварительной оплаты за поставленную продукцию (работы, услуги), а также возникающие суммовые и курсовые разницы. Суммы полученных авансов и предварительной оплаты учитывют по дебету счетов учета денежных средств и кредиту счета 62. При этом суммы полученных авансов и предварительной оплаты учитывают на счете 62 обособленно. Положительные суммовые разницы, возникающие по обычным видам деятельности, отражают по дебету счета 62 и кредиту счета 90 «Продажи». Отрицательные суммовые разницы оформляют по этим счетам сторнировочной записью. Положительные курсовые разницы учитывают по дебету счета 62 и кредиту счета 91 «Прочие доходы и расходы», а отрицательные - по дебету счета 91 и кредиту счета 62. Невостребованная в срок задолженность покупателей и заказчиков списывается с кредита счета 62 в дебет счета 63 «Резервы по сомнительным долгам» или счета 91 «Прочие доходы и расходы». Учет поставщиками и подрядчиками. К поставщикам и подрядчикам относят организации, поставляющие сырье и другие товарно-материальные ценности, а также оказывающие различные виды услуг (отпуск электроэнергии, пара, воды, газа и др.) и выполняющие разные работы (капитальный и текущий ремонт основных средств и др.). Расчеты с поставщиками и подрядчиками осуществляются после отгрузки ими товарно-материальных ценностей, выполнения работ или оказания услуг либо одновременно с ними с согласия организации или по ее поручению В настоящее время организации сами выбирают форму расчетов доставленную продукцию или оказанные услуги. На предъявленные на оплату счета поставщиков кредитуют счет 60 «расчеты с поставщиками и подрядчиками» и дебетуют соответствующие материальные счета (10, И, 15 и др.) или счета по учету соответствующих расходов (20, 26, 97 и др.). На счете 60 задолженность отражается в пределах сумм акцепта. При обнаружении недостач по поступившим товарно-материальным ценностям, несоответствия цен, обусловленных договором, и арифметических ошибок счет 60 кредитуют на соответствующую сумму в корреспонденции со счетом 76 «Расчеты с разными дебиторами и кредиторами», субсчет 2 «Расчеты по претензиям». Сумма НДС включается поставщиками и подрядчиками в счета на оплату и отражается у покупателя по дебету счета 19 «Налог на добавленную стоимость по приобретенным ценностям» и кредиту счета 60. Погашение задолженности перед поставщиками отражается по дебету счета 60 и кредиту счетов учета денежных средств (51, 52, 55) или кредитов банка (66, 67). Порядок бухгалтерских записей при погашении задолженности перед поставщиками зависит от применяемых форм расчетов. Помимо указанных расчетов на счете 60. «Расчеты с поставщиками и подрядчиками» отражают выданные авансы под закупаемое имущество, суммовые и курсовые разницы, а также прекращение обязательств. Выданные авансы учитывают по дебету счета 60 с кредита счетов учета денежных средств (51, 52 и др.). Суммовые разницы по приобретенному имуществу после его при-ходования или выполненным работам (услугам) учитывают на счетах 60 и 91 «Прочие доходы и расходы» в качестве операционных доходов или расходов в зависимости от значения суммовых разниц. Курсовые разницы по приобретенному имуществу (работам, услугам) также отражают на счетах 60 и 91 в качестве операционных доходов и расходов в зависимости от значения курсовых разниц. Прекращение обязательств (помимо надлежащего исполнения) может осуществляться по следующим основаниям: при зачете взаимных требований, новации, прошении долга, ликвидации юридического лица (ст. 410, 414, 415, 419 ГК РФ). Прекращение обязательств при зачете взаимных требований отражают по дебету счета 60 и кредиту счетов 62 «Расчеты с покупателями и заказчиками» или счета 76 «Расчеты с разными дебиторами и кредиторами». Прощение долга по существу является одним из видов дарения. Прощенная сумма долга является прочим доходом и отражается по дебету счета 60 и кредиту счета 91 «Прочие доход, и расходы». При прекращении обязательств новацией происходит замена одного обязательства другим. Эта замена на синтетических счетах неотражается; осуществляются отметки в аналитическом учете. Прекращение обязательств вследствие ликвидации юридического лица и при списании кредиторской задолженности, по которой истек срок исковой давности, учитывают по дебету счета 60 и кредиту счета 91 «Прочие доходы и расходы». Списание кредиторской задолженности, по которой истек срок исковой давности, осуществляют по результатам проведенной инвентаризации, письменного обоснования и приказа руководителя организации. 3. Анализ показателей деловой активности предприятий. В финансовом аспекте деловая активность предприятия проявляется в скорости, с которой оборачиваются его средства. Прибыльность деятельности предприятия отражает его рентабельность. Анализ деловой активности предприятия состоит в проведении исследований уровней и динамики различных финансовых коэффициентов, позволяющих судить об оборачиваемости.. Данные коэффициенты представляют собой относительные показатели финансовых результатов, которых достигло предприятие в ходе своей деятельности. Анализ деловой активности предприятия даёт возможность выявить уровень эффективности с которым используются средства. Оценка деловой активности предприятия, как было сказано выше, предполагает рассмотрение коэффициентов. Это коэффициенты оборачиваемости и рентабельности Анализ деловой активности позволяет сделать вывод об эффективности деятельности предприятия. Можно выделить следующие 5 основных коэффициентов деловой активности (коэффициенты оборачиваемости) предприятия: коэффициент оборачиваемости активов – показывает интенсивность и количество оборотов активов; коэффициент оборачиваемости собственного капитала – показывает интенсивность и количество оборотов собственного капитала; коэффициент оборачиваемости оборотных активов – показывает интенсивность и количество оборотов оборотных средств; коэффициент оборачиваемости дебиторской задолженности – показывает интенсивность и количество оборотов дебиторской задолженности предприятия; коэффициент оборачиваемости кредиторской задолженности – показывает интенсивность и количество оборотов кредиторской задолженности организации. Формула расчета коэффициентов деловой активности предприятия -Коэффициент оборачиваемости активов = Выручка от реализации продукции / Среднегодовая стоимость активов -Коэффициент оборачиваемости собственного капитала = Выручка от реализации продукции / Среднегодовая стоимость собственного капитала -Коэффициент оборачиваемости оборотных активов = Выручка от реализации продукции / Средний размер оборотных активов -Коэффициент оборачиваемости дебиторской задолженности = Выручка от реализации товаров и услуг / Средняя величина дебиторской задолженности -Коэффициент оборачиваемости кредиторской задолженности = Выручка от реализации товаров и услуг / Средняя величина кредиторской задолженности Анализ коэффициент оборачиваемости (деловой активности) позволяет сделать вывод о степени и интенсивности использования различных активов предприятия. Важно отличие коэффициентов деловой активности от коэффициентов рентабельности заключается в том, что первые показывают интенсивность использования, тогда как вторые – прибыльность. Билет 8. 1. Рынок капитала. Капитал как фактор производства. Капитал предприятия и его структура. Инвестиционный проект и критерий его экономической обоснованности. Текущая дисконтированная стоимость. Капитализация фирмы. Определяя капитал как фактор производства, экономисты отождествляют капитал со средствами производства. Подобный подход идет от классиков политической экономии: А. Смит рассматривал капитал как накопленный труд, Д. Рикардо считал, что капитал — это средства производства. Капитал состоит из благ длительного пользования, созданных экономической системой для производства других товаров. Эти блага включают бесчисленные станки, дороги, компьютеры, молотки, грузовики, прокатные станы, здания и др. С другой стороны капитал - средства труда, или «инвестиционный ресурс», – это деньги, вкладываемые в средства производства – здания, сооружения, производственное оборудование, инструменты, сырье, материалы и др. Капитал это главный источник и дохода. Рост капитала зависит от инвестированных средств, от инвестирования прибыли. Следовательно, между прибылью и капиталом существует прямая и обратная взаимозависимость. Нельзя понять прибыль, не раскрыв сущность капитала, и наоборот, капитал не будет изучен досконально без анализа прибыли и ее роли в движении капитала. ИНВЕСТИЦИОННЫЙ ПРОЕКТ - обоснование экономической целесообразности, объема и сроков осуществления капитальных вложений, в т.ч. необходимая проектно-сметная документация, разработанная в соответствии с законодательством РФ и утвержденными в установленном порядке стандартами (нормами и правилами), а также описание практических действий по осуществлению инвестиций (бизнес-план) Инвестиционные проекты можно оценивать по многим критериям – с точки зрения их социальной значимости, по масштабам воздействия на окружающую среду, по степени вовлечения трудовых ресурсов и т.п. Однако центральное место в этих оценках принадлежит эффективности инвестиционного проекта. Эффективность инвестиционного проекта – это категория, отражающая соответствие проекта, порождающего этот инвестиционный проект, целям и интересам участников проекта, под которыми понимаются субъекты инвестиционной деятельности (рассмотрены выше) и общество в целом. Поэтому термин «эффективность инвестиционного проекта» понимается как эффективность проекта. То же относится и к показателям эффективности. Различают две группы методов оценки инвестиционных проектов: 1. простые или статические методы; 2. методы дисконтирования. Простые, или статические методы базируются на допущении равной значимости доходов и расходов в инвестиционной деятельности, не учитывают временную стоимость денег. К простым относят: а) расчет срока окупаемости; б) расчет нормы прибыли. Срок окупаемости позволяет определить период, когда выручка от проекта превысит сумму первоначальных затрат. Период окупаемости не должен превышать периода проекта. Норма прибыли показывает, какая часть инвестиционных затрат возмещается в виде прибыли. Норма прибыли = Чистая прибыль / Инвестиционные затраты. Дисконтированные методы оценки эффективности инвестиционного проекта характеризуются тем, что они учитывают временную стоимость денег. При экономической оценке эффективности инвестиционного проекта используются широко известные в мировой практике показатели: • приведенная стоимость(текущая дисконтированная стоимость) (PV); Дисконтированная стоимость (Presentvalue) – это сумма, которую необходимо использовать сегодня для получения в будущем ожидаемой суммы при установленной на рынке ставке процента. Vp = Vt / (1 + r)t, гдеVp – дисконтированная стоимость;Vt – ожидаемая сумма в будущем;r – ставка процента (годовая);t – годы. • чистая приведенная стоимость (NPV). Чистый приведенный доход – это сумма альтернативного дохода, с учетом поправки на ставку дисконтирования, которую получит собственник по завершению длительности проекта. Проект считается эффективным, если NPV больше нуля.  где CF – денежные потоки в период реализации. IC - investedcapital инвестированный капитал, t - количество лет, i - ставка дисконтирования • срок окупаемости (PBP).Период окупаемости позволяет определить период, когда выручка от проекта превысит сумму первоначальных затрат. Период окупаемости не должен превышать периода проекта. • внутренняя норма доходности (IRR).Внутренняя норма рентабельности показывает максимальную альтернативную доходность проекта. Эта та ставка дисконтирования, при которой чистый приведенный доход равен нулю, поэтому критерием оценки является превышение внутренней нормы рентабельности над ставкой дисконтирования • индекс рентабельности (прибыльности) (PI). Индекс прибыльности определяет, какой доход получит собственник от одного инвестированного рубля в проект. Этот показатель более всего интересен инвестору Капитализация - это преобразование средств (части чистой прибыли, дивидендов и др. или всей прибыли) в добавочный капитал, добавочные факторы производства (такие, как средства труда, предметы труда, рабочую силу и т. д.), в результате чего достигается увеличение размера капитала. 4 основных метода оценки капитализации фирмы: 1. Капитализация по расщеплённой ставке (Splitratecapitalization) - капитализация потока доходов, который, как ожидается, не будет меняться и не ограничен во времени; или капитализация актива, который, как ожидается, будет продан по той же цене, что и цена покупки, и, следовательно, не требует возмещения капитала. Используется для оценки прогнозируемых потоков денежных средств по одному и тому же объекту используются две различные процентные или дисконтные ставки. 2. Капитализация дохода. Капитализация прибыли (Capitalizationofearnings) - оценка экономического потенциала предприятия посредством расчета современной стоимости чистой прибыли, которую предполагается получить в будущем; 3. Прямолинейная капитализация (Straightlinecapitalization) - метод расчета коэффициента капитализации для недвижимости путем прибавления к ставке процента нормы прямолинейного возврата капитала 4. Прямая общая капитализация (Directoverallcapitalization) - метод основан на делении чистого операционного дохода на коэффициент, полученный в результате анализа сопоставимых объектов и сравнения доходов от этих объектов с ценами их продажи. 2. Бухгалтерский учет доходов. Понятие и классификация доходов организации. Признание доходов в бухгалтерском учёте. Учёт доходов от обычных видов деятельности организации. Прочие доходы и их влияние на порядок формирования финансового результата деятельности организации. Понятие и классификация доходов организации. Доходами организации признается увеличение экономических выгод в результате поступления активов (денежных средств, иного имущества) и (или) погашения обязательств, приводящее к увеличению капитала этой организации, за исключением вкладов участников (собственников имущества). Доходы организации в зависимости от их характера, условия получения и направлений деятельности организации подразделяются на: а) доходы от обычных видов деятельности; б) прочие доходы; Доходами от обычных видов деятельности является выручка от продажи продукции и товаров, поступления, связанные с выполнением работ, оказанием услуг (далее - выручка). В организациях, предметом деятельности которых является предоставление за плату во временное пользование (временное владение и пользование) своих активов по договору аренды, выручкой считаются поступления, получение которых связано с этой деятельностью (арендная плата). В организациях, предметом деятельности которых является предоставление за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности, выручкой считаются поступления, получение которых связано с этой деятельностью (лицензионные платежи (включая роялти) за пользование объектами интеллектуальной собственности). В организациях, предметом деятельности которых является участие в уставных капиталах других организаций, выручкой считаются поступления, получение которых связано с этой деятельностью. Доходы, получаемые организацией от предоставления за плату во временное пользование (временное владение и пользование) своих активов, прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности, и от участия в уставных капиталах других организаций, когда это не является предметом деятельности организации, относятся к прочим доходам. Прочими доходами являются: поступления, связанные с предоставлением за плату во временное пользование (временное владение и пользование) активов организации; поступления, связанные с предоставлением за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности; поступления, связанные с участием в уставных капиталах других организаций (включая проценты и иные доходы по ценным бумагам; прибыль, полученная организацией в результате совместной деятельности (по договору простого товарищества); поступления от продажи основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), продукции, товаров; проценты, полученные за предоставление в пользование денежных средств организации, а также проценты за использование банком денежных средств, находящихся на счете организации в этом банке. Прочими доходами также являются поступления, возникающие как последствия чрезвычайных обстоятельств хозяйственной деятельности (стихийного бедствия, пожара, аварии, национализации и т.п.): стоимость материальных ценностей, остающихся от списания непригодных к восстановлению и дальнейшему использованию активов, и т.п. Признание доходов в бухгалтерском учёте. Выручка признается в бухгалтерском учете при наличии следующих условий: а) организация имеет право на получение этой выручки, вытекающее из конкретного договора или подтвержденное иным соответствующим образом; б) сумма выручки может быть определена; в) имеется уверенность в том, что в результате конкретной операции произойдет увеличение экономических выгод организации. Уверенность в том, что в результате конкретной операции произойдет увеличение экономических выгод организации, имеется в случае, когда организация получила в оплату актив либо отсутствует неопределенность в отношении получения актива; г) право собственности (владения, пользования и распоряжения) на продукцию (товар) перешло от организации к покупателю или работа принята заказчиком (услуга оказана); д) расходы, которые произведены или будут произведены в связи с этой операцией, могут быть определены. Прочие поступления признаются в бухгалтерском учете в следующем порядке: поступления от продажи основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), продукции, товаров, а также проценты, полученные за предоставление в пользование денежных средств организации, и доходы от участия в уставных капиталах других организаций (когда это не является предметом деятельности организации) - в порядке, аналогичном признаю выручки. При этом для целей бухгалтерского учета проценты начисляются за каждый истекший отчетный период в соответствии с условиями договора; штрафы, пени, неустойки за нарушение условий договоров, а также возмещения причиненных организации убытков - в отчетном периоде, в котором судом вынесено решение об их взыскании или они признаны должником; суммы кредиторской и депонентской задолженности, по которой срок исковой давности истек, - в отчетном периоде, в котором срок исковой давности истек; суммы дооценки активов - в отчетном периоде, к которому относится дата, по состоянию на которую произведена переоценка; иные поступления - по мере образования (выявления). Учёт доходов от обычных видов деятельности организации. Доходы от обычных видов деятельности - это выручка от продажи продукции и товаров, поступления, связанные с выполнением работ, оказанием услуг; отражаются на счете 90 «Продажи». Учет может Осуществляться 2 способами – По оплате и По отгрузке

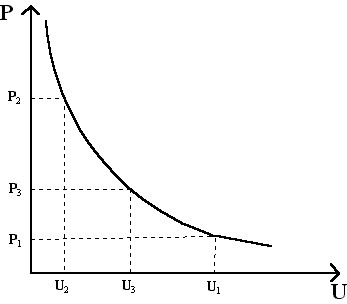

Прочие доходы и их влияние на порядок формирования финансового результата деятельности организации. Счет 91 "Прочие доходы и расходы" предназначен для обобщения информации о прочих доходах и расходах отчетного периода. По кредиту счета 91 "Прочие доходы и расходы" в течение отчетного периода находят отражение Прочие доходы, по дебиту расход. Записи по субсчетам 91.1 "Прочие доходы" и 91.2 "Прочие расходы" производятся накопительно в течение отчетного года. Ежемесячно сопоставлением дебетового оборота по субсчету 91.2 "Прочие расходы" и кредитового оборота по субсчету 91.1 "Прочие доходы" определяется сальдо прочих доходов и расходов за отчетный месяц. Это сальдо ежемесячно (заключительными оборотами) списывается с субсчета 91.9 "Сальдо прочих доходов и расходов" на счет 99 "Прибыли и убытки". Таким образом, синтетический счет 91 "Прочие доходы и расходы" сальдо на отчетную дату не имеет. По окончании отчетного года все субсчета, открытые к счету 91 "Прочие доходы и расходы" (кроме субсчета 91.9 "Сальдо прочих доходов и расходов"), закрываются внутренними записями на субсчет 91.9 "Сальдо прочих доходов и расходов". 3. Анализ движения денежных потоков. Одна из основных категорий финансового менеджмента – денежный поток. Необходимость его выделения в качестве самостоятельного объекта управления связана с тем, что размер денежного потока оказывает непосредственное влияние на ритмичность хозяйственной деятельности и конечные результаты деятельности предприятия. Денежный поток формируется в результате осуществления различных хозяйственных операций. Размер денежного потока должен давать возможность предприятию решать следующие задачи: обеспечение текущих платежей, связанных с операционной деятельностью; страхование рисков, связанных с несвоевременным поступлением средств от операционной деятельности и необходимостью поддержания постоянной платежеспособности по неотложным финансовым обязательствам; избегание спекуляции на рынке краткосрочных финансовых вложений; формирование неснижаемого уровня денежныхактивов. Движение денежных средств организации представляет собой непрерывный процесс, обеспечивающий основную деятельность, оплату обязательств и осуществление социальной защиты работников. От притока денежных средств, обеспечивающих покрытие обязательств организации, во многом зависит его финансовое благополучие. Отсутствие минимально необходимого запаса денежных средств указывает на финансовые затруднения. Можно выделить три мотива, побуждающие организацию держать наличность: - трансакционный – потребность наличности для выполнения текущих обязательств по платежам – перед поставщиками, по оплате труда, выплате налогов и дивидендов; - предупредительный – поддержание буфера для выполнения обязательств при непредвиденных обстоятельств; - спекулятивный – хранение наличности в целях получения выгоды от ожидаемых изменений в ценах на ценные бумаги. Движение денежных средств делится на два направления: приток (поступление денежных средств и отток (направление) денежных средств. Источником информации для анализа является отчет о движении денежных средств. При анализе движения денежных средств выделяется движение в разрезе текущей, инвестиционной и финансовой деятельности. Под текущей деятельностью понимают основную уставную деятельность организации, связанную с получением дохода. Приток средств в рамках текущей деятельности связан со средствами, полученными от покупателей и заказчиков, отток – с оплатой приобретенных товаров, работ, услуг, сырья и иных оборотных активов, на оплату труда, выплату дивидендов, процентов, отчислений по налогам и сборам и т.д. С инвестиционной деятельностью связывают движение денежных средств по притоку в результате выручки от продажи объектов основных средств и иных внеоборотных активов, от продажи ценных бумаг и иных финансовых вложений, полученных дивидендов и процентов, поступления от погашения займов, предоставленных другим организациям. По оттоку – приобретение объектов основных средств, доходных вложений в материальные ценности и нематериальных активов, приобретение ценных бумаг и иных финансовых вложений, займы, предоставленные другим организациям, и другие направления. Под финансовой деятельностью в международной практике понимается движение денежных средств, связанное с изменениями в составе и размере собственного капитала и займов организации. Изменения в собственных средствах связаны с поступлениями от эмиссии акций или иных долевых бумаг, займов и кредитов, предоставленных другими организациями. По оттоку денежных средств погашение займов и кредитов (без процентов) и обязательств по финансовой аренде. Анализ движения денежных потоков производится прямым и косвенным методами. Прямой метод основывается на исчислении притока и оттока денежных средств, исходным элементом анализа является выручка от продажи товаров, продукции, работ, услуг. При косвенном – происходит преобразование движения денежных средств с помощью ряда корректирующих процедур, учитывающих финансовый результат, применяется он при внутреннем анализе. Билет 9. 1. Макроэкономическая нестабильность. Инфляция: сущность, уровень, виды, социально-экономические последствия. Инфляционные процессы в России. Безработица: сущность, измерение уровня безработицы, типы, социально-экономические последствия безработицы. Государственная политика содействия занятости. Взаимосвязь инфляции и безработицы. Инфляция - устойчивая тенденция к повышению среднего (общего) уровня цен.Если время от времени повышаются цены на некоторые товары — это еще не инфляция, возможно, имеет место удорожание в результате улучшения качества товара. Только повышение общего уровня цен означает, что идет давление денежной массы на товарную: деньги обесцениваются — доходы населения снижаются. В условиях инфляции различные виды цен изменяются неравномерно: одни цены увеличиваются быстро, другие — медленно, третьи остаются без изменения. Виды инфляции с позиций темпа роста цен (количественные характеристики) бывают следующие: 1) умеренная (ползучая), когда цены растут менее 20% в год (стоимость денег практически сохраняется); 2) галопирующая — рост цен от 20 до 200% в год (деньги начинают ускоренно материализоваться в товары); 3) гиперинфляция — цены растут астрономически, расхождение цен и заработной платы принимает катастрофические размеры, нарушается благосостояние даже наиболее обеспеченных слоев общества. К социально-экономическим последствиям инфляции можно отнести: — перераспределение доходов и богатства в пользу немногочисленного слоя населения; — отставание цен государственных предприятий от рыночных цен; — скрытая государственная конфискация денежных средств у населения через налоги, при этом старые ставки налогов делают беднее даже зажиточные слои населения; — нестабильность и недостаточность экономической информации для продавцов и покупателей; — отставание ставки реального процента за кредит от темпов инфляции, что заставляет банкиров завышать ставки процента, кредиты дорожают; —обратная зависимость темпов роста инфляции от уровня безработицы. Основные факторы, вызывающие инфляцию в современной экономики России:- рост заработной платы и выплат по социальному обеспечению;- рост кредитов частному и государственному сектору;- рост доли дефицита государственного бюджета, покрываемой эмиссией денег;- увеличение государственных инвестиций;- выплаты процентов по внешним и внутренним займам и другие;- военные расходы Безработица — это явление, органически связанное с рынком труда. Неполная занятость характеризует такое состояние экономики, когда часть работников не занята производством товаров и услуг. Это влечет за собой недопроизводство валового национального продукта, происходит снижение уровня благосостояния населения. Безработица возникает из-за несовершенства работы рыночного механизма. Она обусловлена превышением количества людей, желающих найти работу (предложение рабочей силы) над числом имеющихся рабочих мест, соответствующих профилю и квалификации претендентов на эти рабочие места (спрос на рабочую силу). Уровень безработицы рассчитывается как процентное отношение числа безработных к общей численности рабочей силы.  В Российской Федерации подсчет безработных осуществляется двумя способами: 1) по методологии МОТ; 2) на основании Закона «О занятости населения в Российской Федерации». В зависимости от различной продолжительности периода незанятости выделяют следующие формы безработицы: фрикционную, структурную и циклическую. Фрикционная безработица отражает текучесть кадров, связанную с переменой рабочих мест, сменой места жительства, получением образования, выходом из декретного отпуска, переходом с низкооплачиваемой работы на более высокооплачиваемую или интересную. Структурная безработица возникает из-за несоответствия структуры спроса и предложения на рабочую силу. С течением времени меняются потребительские предпочтения. Это, в свою очередь, вызывает изменение структуры общего спроса на рабочую силу. Совокупность фрикционной и структурной безработицы образует, по мнению большинства экономистов, уровень естественной безработицы Циклическая безработица возникает в связи со спадом производства во время промышленного кризиса. Безработица приводит к серьезным экономическим и социальным издержкам. Одним из главных негативных проявлений последствий безработицы является нерабочее состояние трудоспособных граждан и, соответственно, сокращение экономического потенциала. Следовательно, безработица — это тормоз в развитии общества и недоиспользования производственных возможностей. В итоге в стране происходит снижение экономического роста, отставание объемов увеличения валового национального продукта. Подобные явления можно прогнозировать. Государственная политика занятости – это комплекс мер воздействия на социально-экономическое развитие общества и каждого его члена. Она имеет несколько уровней: общегосударственный, региональный и локальный. Государственная политика в области содействия занятости населения направлена на: развитие людских ресурсов для труда; обеспечение равных возможностей всем гражданам независимо от факторов (пол, возраст и т. д.) в реализации права на добровольный труд и свободный выбор занятости; создание условий, обеспечивающих достойную жизнь и свободное развитие человека; поддержку трудовой и предпринимательских инициатив граждан, осуществляемой в рамках законности, а также содействие развитию способностей к производительному, творческому труду; предупреждение массовой и сокращение длительной безработицы; поощрения работодателей, сохраняющих действующие и создающие новые рабочие места, прежде всего для граждан, особо нуждающихся в социальной защите и испытывающих трудности в поиске работы; координацию деятельности в области занятости населения с деятельностью по другим направлениям экономической и социальной политики и др. Взаимосвязь инфляции и безработицы. Инфляция оказывает сильное воздействие на занятость. Эмпирические исследования показали, что между уровнем занятости и инфляцией существует определенная взаимосвязь. Инфляция держится на низком уровне при высокой безработице, и на оборот. В 1958 году английский экономист А. Филлипс предложил графическую модель инфляции спроса, выражающую связь между уровнем безработицы и темпами роста средней заработной платы.  Рис. Кривая Филлипса Кривая Филлипса фактически отражает зависимость между уровнем безработицы и инфляцией издержек, инспирированной ростом заработной платы. Более поздние исследования показали, что существует не менее устойчивая зависимость между темпами инфляции в экономике и уровнем безработицы. В современной интерпретации кривая Филлипса показывает зависимость уровня инфляции от трех факторов: 1) ожидаемой инфляции; 2) отклонения нормы безработицы от естественного уровня; 3) шоковых изменений предложения. Позднее из этой зависимости американскими экономистами П. Самуэльсоном и Р. Солоу был сделан вывод, что кривая Филлипса описывает выбор между инфляцией и безработицей, когда уменьшить одну можно, лишь увеличив другую. Причиной такой зависимости заключается в том, что при высокой безработице заработная плата держится на низком уровне, что вызывает замедление роста цен. 2. Учет капитала. Общие принципы учета собственного капитала действующего предприятия: понятие капитала и его составные элементы. Учёт уставного капитала. Учёт резервного капитала. Учёт добавочного капитала. Раскрытие информации о капитале в бухгалтерской отчётности. | ||||||||||||||||||||||||||||||||||||||||||||||||||