Studlancer net закажи реферат, курсовую, диплом!

Скачать 0.49 Mb. Скачать 0.49 Mb.

|

|

Studlancer.net - закажи реферат, курсовую, диплом! Содержание Введение Современная банковская система - это сфера многообразных услуг своим клиентам - от традиционных депозитно-ссудных и расчетно-кассовых операций, определяющих основу банковского дела, до новейших форм денежно-кредитных и финансовых инструментов, используемых банковскими структурами (лизинг, факторинг, траст и так далее). Создание устойчивой, гибкой и эффективной банковской инфраструктуры - одна из важнейших (и чрезвычайно сложных) задач экономической реформы в России. Сегодня, в условиях развитых товарных и финансовых рынков, структура банковской системы резко усложняется. Появляются новые виды финансовых учреждений, новые кредитные учреждения, инструменты и методы обслуживания клиентуры. Актуальность темы курсовой работы в том, что современная банковская система - это важнейшая сфера национального хозяйства любого развитого государства. Ее практическая роль определяется тем, что она управляет в государстве системой платежей и расчетов; большую часть своих коммерческих сделок осуществляет через вклады, инвестиции и кредитные операции; наряду с другими финансовыми посредниками банки направляют сбережения населения к фирмам и производственным структурам. Коммерческие банки, действуя в соответствии с денежно-кредитной политикой государства, регулируют движение денежных потоков, влияя на скорость их оборота, эмиссию, общую массу, включая количество наличных денег, находящихся в обращении. Стабилизация же роста денежной массы - это залог снижения темпов инфляции, обеспечение постоянства уровня цен, при достижении которого рыночные отношения воздействуют на экономику народного хозяйства самым эффективным образом. Рассматриваемая тема широко рассмотрена в экономической литературе, в частности в следующих трудах: - Бородин А.Ф. О роли банковского сектора в обеспечении устойчивого роста экономики.//Финансы и кредит.-2013. - Грядовая О.В. Некоторые проблемы деятельности коммерческого банка.//Деньги и кредит.-2012 - Дубенецкий Я.Н. Проблемы финансовой устойчивости банков в современных условиях // Банковское дело.- 2012. - Костюк В.Н. К определению современного коммерческого банка // Банковское дело. – 2012. Целью курсовой работы является изучение кредитных отношений и банков в рыночной экономике. Для достижения указанной цели ставятся следующие задачи: 1. Рассмотреть кредитные отношения и банки в рыночной экономике; 2. Выявить расширение денежного предложения. Экономическая природа и значение денежного мультипликатора; 3. Изучить особенности развития банковской системы России на современном этапе. банк кредитный мультипликатор депозит 1. Кредитные отношения и банки. Функции Центрального банка и коммерческих банков Банк - финансовое предприятие, которое сосредотачивает временно свободные денежные средства (вклады), предоставляет их во временное пользование в виде кредитов (займов, ссуд), посредничает во взаимных платежах и расчетах между предприятиями, учреждениями или отдельными лицами, регулирует денежное обращение в стране, включая выпуск (эмиссию) новых денег. Банковская система представляет собой единое целое, части которой находятся во взаимосвязи и взаимодействии между собой, а сама система одновременно зависит от свойств этих частей. Банковская система - совокупность различных видов национальных банков и кредитных учреждений, действующих в рамках общего денежно-кредитного механизма. Современная банковская система России включает в себя Банк России, кредитные организации, филиалы и представительства иностранных банков. Центральный банк проводит государственную эмиссионную и валютную политику, является ядром резервной системы. Коммерческие банки осуществляют все виды банковских операций. 1 В странах с развитой рыночной экономикой сложились двухуровневые банковские системы. Верхний уровень системы представлен центральным (эмиссионным) банком. На нижнем уровне действуют коммерческие банки, подразделяющиеся на универсальные и специализированные банки (инвестиционные банки, сберегательные банки, ипотечные банки, банки потребительского кредита, отраслевые банки, внутрипроизводственные банки), и небанковские кредитно-финансовые институты (инвестиционные компании, инвестиционные фонды, страховые компании, пенсионные фонды, ломбарды, трастовые компании и др.). Центральный (эмиссионный) банк в большинстве стран принадлежит государству. Но даже если государство формально не владеет его капиталом (США, Италия, Швейцария) или владеет частично (Бельгия - 50%, Япония - 55%), центральный банк выполняет функции государственного органа. Центральный банк обладает монопольным правом на выпуск в обращение (эмиссию) банкнот - основной составляющей наличноденежной массы. Он хранит официальные золото-валютные резервы, проводит государственную политику, регулируя кредитно-денежную сферу и валютные отношения. Центральный банк участвует в управлении государственным долгом и осуществляет кассово-расчетное обслуживание бюджета государства. Коммерческие банки - основное звено кредитной системы. Они выполняют практически все виды банковских операций. Исторически сложившимися функциями коммерческих банков являются прием вкладов на текущие счета, краткосрочное кредитование промышленных и торговых предприятий, осуществление расчетов между ними. В современных условиях коммерческим банкам удалось существенно расширить прием срочных и сберегательных вкладов, средне- и долгосрочное кредитование, создать систему кредитования населения (потребительского кредита). Коммерческие банки создаются на паевых или акционерных началах и могут различаться: по способу формирования уставного капитала (с участием государства, иностранного капитала и др.), по специализации, по территории деятельности, видам совершаемых операций и т.д. Средства коммерческих банков делятся на собственные (уставной фонд, резервный фонд и другие фонды, образованные за счет прибыли) и привлеченные (средства на счетах предприятий, их вклады и депозиты, вклады граждан и т.д.). 1 Коммерческие банки выполняют расчетно-комиссионные и торгово-комиссионные операции, занимаются факторингом, лизингом, активно расширяют зарубежную филиальную сеть и участвуют в многонациональных консорциумах (банковских синдикатах). Переориентация банковского сектора на кредитование отечественной экономики и мультипликативный рост ресурсной базы позволят реально снизить маржу банка и таким образом удешевить кредитные ресурсы, столь необходимые национальной экономике. Для нас сегодня важно, что нейтрализация избыточной денежной массы в стране, вызванной притоком «нефтедолларов», при росте экономики происходит естественным путем, так как используется для обслуживания возрастающих денежных потоков, формирования сбережений, а следовательно, накоплений, которые могут быть использованы для инвестиций. Исходя из того, что норма сбережений и накоплений тем выше, чем выше доходы и прибыль, можно предположить, что не все дополнительные доходы, в том числе и от «нефтедолларов» и роста доходов населения, направляются на потребительский рынок. Они способствуют увеличению сбережений и накоплений в банковской сфере, а также предложения финансового капитала, снижению кредитных ставок. В то же время искусственная нейтрализация путем накопления денег в Федеральном казначействе, увеличения нормы резервирования в ЦБ и разрешения вывоза капитала при ослаблении валютного контроля способствует вывозу национальных сбережений за пределы страны и, как следствие, росту банковского процента, торможению роста национального богатства, возникновению кризисов в национальной банковской системе. Таким образом, развитие банковской системы оказывает значительное влияние на состояние экономики страны в целом и ее регионов. В России сложилась двухуровневая банковская система. Рассмотрим функции Центрального Банка РФ и кредитных банков. 1 В соответствии с Федеральным законом №86 "О Центральном банке Российской Федерации (Банке России)" Банк России выполняет следующие функции: 1) во взаимодействии с Правительством Российской Федерации разрабатывает и проводит единую государственную денежно-кредитную политику; 2) монопольно осуществляет эмиссию наличных денег и организует наличное денежное обращение; 3) является кредитором последней инстанции для кредитных организаций, организует систему их рефинансирования; 4) устанавливает правила осуществления расчетов в Российской Федерации; 5) устанавливает правила проведения банковских операций; 6) осуществляет обслуживание счетов бюджетов всех уровней бюджетной системы Российской Федерации, если иное не установлено федеральными законами, посредством проведения расчетов по поручению уполномоченных органов исполнительной власти и государственных внебюджетных фондов, на которые возлагаются организация исполнения и исполнение бюджетов; 7) осуществляет эффективное управление золотовалютными резервами Банка России; 8) принимает решение о государственной регистрации кредитных организаций, выдает кредитным организациям лицензии на осуществление банковских операций, приостанавливает их действие и отзывает их; 9) осуществляет надзор за деятельностью кредитных организаций и банковских групп (далее — банковский надзор); 10) регистрирует эмиссию ценных бумаг кредитными организациями в соответствии с федеральными законами; 11) осуществляет самостоятельно или по поручению Правительства Российской Федерации все виды банковских операций и иных сделок, необходимых для выполнения функций Банка России; 12) организует и осуществляет валютное регулирование и валютный контроль в соответствии с законодательством Российской Федерации; 13) определяет порядок осуществления расчетов с международными организациями, иностранными государствами, а также с юридическими и физическими лицами; 14) устанавливает правила бухгалтерского учета и отчетности для банковской системы Российской Федерации; 15) устанавливает и публикует официальные курсы иностранных валют по отношению к рублю; 16) принимает участие в разработке прогноза платежного баланса Российской Федерации и организует составление платежного баланса Российской Федерации; 17) устанавливает порядок и условия осуществления валютными биржами деятельности по организации проведения операций по покупке и продаже иностранной валюты, осуществляет выдачу, приостановление и отзыв разрешений валютным биржам на организацию проведения операций по покупке и продаже иностранной валюты; 18) проводит анализ и прогнозирование состояния экономики Российской Федерации в целом и по регионам, прежде всего денежно-кредитных, валютно-финансовых и ценовых отношений, публикует соответствующие материалы и статистические данные; 19) осуществляет иные функции в соответствии с федеральными законами. Как уже отмечалось ранее, что в России сложилась двухуровневая банковская система. Центральный банк, находясь на верхнем уровне, выполняет такие важные функции, как:

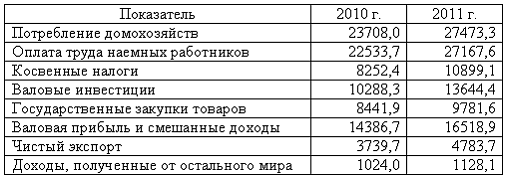

Банки второго уровня обеспечивают посредничество в кредите и инвестировании, платежах и других банковских услугах. Концентрируя в своих руках основную часть ссудного капитала, банки несут основную нагрузку по кредитному обслуживанию хозяйственного оборота. 1 Центральный банк не конкурирует с коммерческими и другими банками страны, находящимися на нижестоящем уровне кредитной системы. Его деятельность направлена на реализацию экономической политики правительства, достижение общегосударственных целей. Обширная функциональная сфера деятельности банков - посредничество в кредите. Коммерческие банки выполняют роль посредников между хозяйственными единицами и секторами, накапливающими временно свободные денежные средства, и теми участниками экономического оборота, которые временно нуждаются в дополнительном капитале. В роли финансовых посредников коммерческие банки конкурируют с другими видами кредитных учреждений. Они предоставляют владельцам свободных капиталов удобную форму хранения денег в виде разнообразных депозитов, что обеспечивает сохранность денежных средств и удовлетворяет потребность клиента в ликвидности. Для многих клиентов такая форма хранения денег более предпочтительна, чем вложение денег в облигации или акции. 2. Создание «кредитных» денег коммерческими банками. Денежный мультипликатор Особая функция банков - создание кредитных денег в виде банковских депозитов, которые используются с помощью чеков, карточек, электронных переводов. Коммерческие банки образуют депозиты, во-первых, принимая наличные деньги от своих клиентов. При этом общее количество денег в обращении не увеличивается, происходит лишь замена одного виза кредитных денег (банкнот) другим (депозитами). Во-вторых, банк создает депозиты на основе выдачи банковских ссуд, приобретения у клиентов ценных бумаг, иностранной валюты и золота. При этом происходит увеличение объема денежной массы в обращении. Когда клиент снимает наличные деньги со счета в банке, общая денежная масса остается неизменной: деньги просто переходят из безналичной формы в наличную. Списание денег с депозитного счета (при погашении ссуд, продаже банком своим клиентам ценных бумаг, валюты, золота) ведет к сокращению денежной массы. В промышленно развитых странах коммерческие банки являются главным эмитентом денег. Поэтому центральные банки регулируют процесс денежной эмиссии прежде всего путем воздействия на масштабы и характер операций коммерческих банков. Депозиты - один из широко используемых источников привлеченных средств банка. Через депозиты банк расширяет возможность кредитных вложений клиентам, другим банкам, что и создает базу для получения доходов (прибыли). Депозит - денежные средства или ценные бумаги, переданные банку на хранение, но подлежащее по наступлении срока и определенных условий возврату. Возврату подлежит сумма депозита с оплатой yстановленной в депозитном договоре процентной ставки. Различают срочные депозиты и до востребования. Предпочтительны первые, так как банку известен срок (время, период) их использования и существует возможность назначения гарантийного срока возврата кредита (на этой базe). Депозитные вклады до востребования могут быть получены клиентами в любое время. В договорах на депозитные вклады банком устанавливаются нормативы (проценты) платы за них. Естественно для банка эти нормативы должны быть ниже, чем предполагаемый к получению процент за кредит под данный депозит. Разница между процентами полученными и уплаченными составляет прибыль банка. Уровень процентных ставок выше по срочным депозитным вкладам, чем до востребования.1 Депозитными называются операции банков по привлечению денежных средств юридических и физических лиц во вклады, либо на определенные сроки, либо до востребования. На долю депозитных операций обычно приходится основная часть их пассивов. Специфика проведения операций банка по привлечению и размещению средств предполагает, что все банки периодически могут иметь как излишек, так и недостаток кредитных ресурсов. Межбанковское кредитование представляет собой крупные сегмент финансового рынка, где организуется купля-продажа кредитных ресурсов в виде межбанковских кредитов и межбанковских депозитов. Депозитные операции — это операции банков по привлечению денежных средств юридических и физических лиц во вклады либо на определенный срок, либо до востребования. Через депозиты банк расширяет возможность кредитных вложений клиентам, другим банкам, что и создает базу для получения доходов (прибыли). Депозит — денежные средства или ценные бумаги, переданные банку на хранение, но подлежащие по наступлении срока на определенных условиях возврату. Возврату подлежит сумма депозита с оплатой установленной в депозитном договоре процентной ставки. Все депозитные операции подразделяются на активные или пассивные. Активные депозитные операции — это размещение имеющихся в распоряжении банков средств во вклады в другие банки или кредитные учреждения. Пассивные депозитные операции — операции банков и иных кредитных учреждений по привлечению денежных средств во вклады. Депозитные операции различаются: — по срокам размещения (на срок, до востребования); — по видам вкладчиков (физические лица, юридические лица); — по видам вкладов (денежные средства, ценные бумаги). Вид депозитного вклада определяется в первую очередь в зависимости от его срока размещения. Депозиты (вклады) до востребования позволяют получить денежные средства по первому требованию вкладчика, а срочные — по истечении определенного договором срока. Депозиты на срок (срочные) имеют две основные разновидности: — срочные вклады; — сберегательные вклады. Разновидностью срочных депозитов являются депозитные и сберегательные сертификаты — письменное свидетельство кредитного учреждения о депонировании денежных средств, удостоверяющее право вкладчика на получение по истечении установленного срока суммы депозита (вклада) и процентов по нему. В соответствии со ст. 834 ГК РФ основанием для проведения депозитных операций является договор банковского вклада. Вкладчиком банка могут быть юридические и физические лица, в том числе граждане России, иностранные граждане и лица без гражданства. В кредитных организациях вкладчики учитываются по отдельным лицевым счетам. Суммы депозитных вкладов по различным договорам, заключенным на разные сроки с одним клиентом, отражаются на разных лицевых счетах. Не допускается их учет на одном лицевом счете. В договорах на депозитные вклады банком устанавливаются проценты. Для банка они должны быть ниже, чем предполагаемый к получению процент за кредит под данный депозит. Разница между процентами полученными и уплаченными составляет прибыль кредитной организации. Процентные ставки выше по срочным депозитным вкладам, чем до востребования.1 Денежный мультипликатор - расчетный числовой коэффициент, используемый для прогнозирования изменения массы денег в национальной экономике. Денежный мультипликатор показывает, во сколько раз возрастет или сократится денежная масса за счет изменения Центральным банком России (ЦБР) уровня обязательных резервов коммерческих банков. Денежная масса (М1) состоит из средств на руках у населения (наличные деньги) и средств на текущих банковских счетах (депозиты): М = С + D Однако центральный банк, который осуществляет контроль за предложением денег не может непосредственно воздействовать на величину предложения денег, поскольку не он определяет величину депозитов, а может только косвенным образом влиять на их величину через изменение нормы резервных требований. Центральный банк регулирует только величину наличности (поскольку он сам ее пускает в обращение) и величину резервов (поскольку они хранятся на его счетах). Сумма наличности и резервов, контролируемых центральным банком, носит название денежной базы (monetary base) или денег повышенной мощности (high-powered money) и обозначается Н: Н = С + R Каким образом центральный банк может контролировать и регулировать денежную массу? Это оказывается возможным через регулирование величины денежной базы, поскольку денежная масса представляет собой произведение величины денежной базы на величину денежного мультипликатора. Чтобы вывести денежный мультипликатор, введем следующие понятия: 1) норма резервирования rr (reserve ratio), которая равна отношению величины резервов к величине депозитов: rr = R/D или доле депозитов, помещенных банками в резервы. Она определяется экономической политикой банков и регулирующими их деятельность законами; 2) норма депонирования сr (), которая равна отношению наличности к депозитам: сr = С/D. Она характеризует предпочтения населения в распределении денежных средств между наличными деньгами и банковскими депозитами. Поскольку С = сr х D, а R = rr х D, то можно записать: М = С + D = сr х D + D = (сr + 1) х D (1) Н = С + R = сr х D + rr х D = (сr + rr) х D (2) Разделим (1) на (2), получим: М/ Н =((сr + 1) х D (сr + 1))/ (сr + rr) х D (сr + rr) = (cr + 1) / (cr + rr) отсюда M = ((cr + 1) / (cr + rr)) H / М = multден x H multден = (cr + 1) / (сr + rr) Величина [(сr + 1)/ (сr + rr)] представляет собой денежный мультипликатор или мультипликатор денежной базы, т.е. коэффициент, который показывает, во сколько раз увеличится (сократится) денежная масса при увеличении (сокращении) денежной базы на единицу. Как любой мультипликатор, он действует в обе стороны. Если центральный банк хочет увеличить денежную массу, он должен увеличить денежную базу, а если он хочет уменьшить предложение денег, то денежная база должна быть уменьшена. Рассмотрим условный пример. Предположим, банк получил в виде вкладов 10 млн. руб. Для того чтобы выдавать по депозитным счетам и счетам до востребования деньги, нет необходимости держать все 10 млн. руб. в банке. Достаточно части этих средств, которая определяется банком исходя из уровня обязательных резервов (R), установленных ЦБР. В настоящее время в различных странах доля обязательных резервов (наличных денег, необходимых для выдачи по вкладам) колеблется от 3% до 15% от общей суммы вкладов. Количество денег в обращении увеличится с 10 млн. руб. до 19 млн. руб. На этом процесс образования новых безналичных денег не закончится, т. к. выданные 9 млн. руб. ссуд вновь будут пущены в оборот. Очевидно, что процесс создания денег будет продолжаться до тех пор, пока вся сумма первоначального вклада не будет использована в качестве резервных средств. Денежный мультипликатор находится в обратной зависимости от уровня обязательных резервов (R), соответственно: М = 1/R. В нашем примере М = 1/0,1 = 10. При величине обязательных банковских резервов R = 20% денежный мультипликатор будет равен М = 1/0,2 = 5, а при величине R = 5%, М =1/0,05 = 20. Таким образом, в первом случае объем безналичной денежной массы по отношению к наличной возрастет в 10 раз, во втором случае - в 5 раз, в третьем случае - в 20 раз. Благодаря мультипликативному эффекту сокращение уровня обязательных резервов в национальной банковско-кредитной системе приводит к увеличению массы денег в обращении, а увеличение уровня резервов - к ее сокращению.1 банк кредитный мультипликатор депозит 3. Особенности функционирования банковской системы России на современном этапе Банковская система – одна из важнейших и неотъемлемых структур рыночной экономики. При этом банки, проводя денежные расчеты, кредитуют хозяйство, выступая посредниками в перераспределении капиталов, существенно повышают общую эффективность производства, способствуют росту производительности общественного труда. Таблица 1. Справка о количестве действующих кредитных организаций и их филиалов по состоянию на 01.01.13

Из таблицы 1 видно, что наибольшее количество кредитных организаций расположены в Центральном и Поволжском федеральных округах.1 Интенсивное развитие банковской системы России, происходившее в последнее десятилетие, определялось процессом трансформации плановой экономики в рыночную. За сравнительно короткое время была создана двухуровневая банковская система. На первом этапе, в 1988-1993 гг., активное развитие банковской системы определялось дефицитом банковских услуг, распределением централизованных кредитов, а также высокой инфляцией одновременно с низкой стоимостью привлекаемых средств. В этот период было образовано около 2500 коммерческих банков. С 1993 г. в России началось интенсивное развитие финансовых рынков, в первую очередь рынка государственных ценных бумаг. И это внесло изменения в направления работы коммерческих банков. Принципиальное значение в связи с этим приобрело увеличение объема привлекаемых банковской системой средств и их размещение на внутреннем финансовом рынке. Коммерческие банки снизили практически до нуля тарифы на расчетно-кассовое обслуживание юридических лиц и начали проводить активную политику процентных ставок по депозитам физических лиц. Высокая реальная доходность на финансовых рынках вместе с укреплением реального курса рубля обеспечили устойчивое развитие банковской системы. Основную угрозу для российских банков представляют не возможные макроэкономические катаклизмы, а внутренние проблемы менеджмента, снижающаяся доходность операций и кэптивный характер значительного числа крупных банков. Важнейшим является вопрос, в состоянии ли большой российский бизнес и контролируемые им банки принять новые вызовы, создаваемые открытием российской экономики перед мировым рынком и исчерпанием действия защитного девальвационного эффекта. И российский бизнес, и банковская система, успешно справившись с валютным кризисом и обратив себе на пользу резкое сжатие импорта, могут оказаться неспособными к глубокой модернизации производства и предпринимательского поведения, что угрожает стагнацией экономики и ослаблением конкурентных позиций российского бизнеса в мире. При умеренно благоприятном сценарии развития экономики и банковской системы ее активы к 2013 г. могут составить 43-46% ВВП, а кредиты экономике — 20-23% ВВП. Эти высокие по российским меркам показатели означают, что в среднем отечественный банковский бизнес достигнет уровня восточноевропейских стран, однако для поддержания его конкурентоспособности перед лицом объединенной Европы необходим дальнейший качественный скачок в 2012-2013 гг. Возможно, первым барьером, имеющим большой макроэкономический эффект, станет необходимость значительного повышения доли инвестиционного и потребительского кредитования. По оценке, его масштабы сейчас примерно в четыре раза уступают кредитованию текущего хозяйственного оборота и не превышают 3% ВВП. Второй барьер - обеспечения высоких оборотов операций с корпоративными бумагами и масштабное развитие ипотечного кредитования. Отечественная банковская система может эволюционировать в двух направлениях. Либо крупнейшие банки посредством концентрации капиталов усилят свои позиции и будут постепенно "выдавливать" своих мелких конкурентов, либо менее крупные и средние банки за счет качественной работы со средним и малым бизнесом смогут выдерживать конкуренцию с крупными "коллегами", а сами системообразующие банки станут более открытыми и конкурентными. В пользу первого варианта свидетельствуют усилившиеся в конце 2008 — начало 2009 гг. процессы слияний и поглощений, затрагивающие банки первой российской "сотни", а также объявленное рядом крупнейших банков стремление сократить долю операций со своими основными клиентами-собственниками. Кроме того, отчетливо прослеживается региональная экспансия крупнейших московских банков. Несмотря на это, пока удельный вес активов кредитных организаций Центрального, Северо-Западного и Приволжского федеральных округов во всех активах банковской системы составляет около 90%. В то же время структурный анализ банковской системы показывает, что основными "локомотивами" кредитования являются уже не госбанки (Сбербанк и ВТБ), а банки, хотя и входящие в число первых пятидесяти, но не играющие там первые роли (их чистые активы составляют от 350 млн. до 600 млн. долл.). Вместе с тем средине банки (чистые активы — от 50 млн. до 350 млн. долл.) характеризуются меньшей долей кредитов в активах, а многие мелкие банки (чистые активы — меньше 50 млн. долл.) либо работают в экономически не самых сильных регионах, либо обслуживают небольшое число предприятий, фактически осуществляя только расчеты, либо вообще созданы для выполнения отдельных, зачастую весьма специфических функций. 1 Постараемся сформулировать основные проблемы создания устойчивой банковской системы на современном этапе. 1. Устойчивость банковской системы и ее отдельных звеньев далеко не предотвращает те опасности, которые возникают у банков и их клиентов в процессе совершения денежных операций. Неудивительно поэтому, что в теории и на практике вопросы устойчивости банков связывают также с такими понятиями, как "стабильность", "равновесие", "надежность". Применительно к банковской системе и ее от дельным элементам термин "стабильный" употребляется в отношении денежного оборота, когда говорят о стабилизации денежного обращения в условиях экономического спада, сильной инфляции, т.е. в случаях, когда необходимо предотвратить "торможение экономического спада". 2 Стабилизация не укрепляется и оттого, что внутри банковской системы не достигнуто необходимого согласия. Слабость в теории банков, разговоры о необходимости национализации банков, по мнению одних, и иx огосударствления, по мнению других, споры о содержании и инструментах денежно-кредитной политики также не привносят стабилизационного стержня в решение проблем укрепления стабильности и устойчивости российской банковской системы. 3. С устойчивостью банков зачастую увязывают и проблему надежности, и это не случайно, ибо между этими процессами существует много общего и особенного. Необходимо заметить, что при всей важности взаимодействия "устойчивости", "стабильности", "равновесия" и "надежности" как терминов они не могут претендовать на раскрытие содержания кризисов, происходящих как вне, так и внутри банковской системы. 4. Применительно к банковской системе и ее отдельным звеньям глобальный взгляд на устойчивое развитие предполагает разрешение всего этого комплекса противоречий. Банки создаются и управляются людьми, их деятельность, как продукт и частица природы, может принести свои позитивные плоды только в согласии с законами ее развития, в согласовании экономических интересов и требованиями экологии, интересов развитых и развивающихся банковских систем, международных и национальных банковских структур, между сложившимися и разумными представлениями об их потребностях Банкам придется скорректировать свои взгляды на цепи и критерии своей деятельности, методы управления банковским делом, инструменты защиты своего собственного и привлеченного капитала. Основными макроэкономическими индикаторами, которыми стремилось управлять правительство, являются темпы инфляции, роста денежной массы и курса доллара. Все эти параметры имеют отношение к банковской системе.1 Эссе Эссе на тему «Проблемы банковской системы Российской Федерации: уровень капитализации отечественных банков, интересы банкиров, доверие на межбанковском рынке. Выводы для экономики России в целом». Я считаю, что на нынешний момент уровень банковской системы в России неэффективен, в связи из-за недостаточного развития и низкой конкурентоспособности на внешнем рынке услуг. Одновременно первостепенное значение будет, как и ранее, придаваться устойчивости банковской системы. Решению данных задач призваны способствовать мероприятия, направленные на улучшение правовой среды, инвестиционного притока капитала. Также эти проблемы неэффективности могут решить, как расширение доступа кредитных организаций к финансовым ресурсам, повышение их капитализации, укрепление конкурентоспособности и устойчивости банковской системы, совершенствование регулирования и надзора в банковской сфере, которые найдут свое отражение в разрабатываемой стратегии развития банковского сектора Российской Федерации на период до 2012 года. По моему мнению, уровень капитализации в России можно рассматривать в двух направлениях: как со стороны государственных банков, так и со стороны коммерческих. Если взять государственные банки, такие как, Сбербанк РФ, то там уровень капитализации достаточно стабильный, так как он напрямую зависит от поддержки государства и ЦБ РФ. И этот показатель постепенно возрастает, так как население больше доверяет этому банку и предоставляет Сбербанку имеющиеся виды денежных ресурсов и ценных бумаг на хранение и последующее их использование. Если рассматривать коммерческие банки, то здесь уровень капитализации намного ниже, и он очень неустойчив, в связи с тем, что здесь владелец капитала - частное лицо (банкир), а не государство, хотя и есть необходимая поддержка от Центрального Банка РФ, но она не столь существенна, хоть и очень важна. Потому что если часть капитала идет на поддержку коммерческих банков в период нестабильности (а это довольно распространенное явление), то возникает дефицит денежных ресурсов на более значимые для государства проекты, и последующее денежное обращение в стране замедляется. Возникает необходимость печатать новые деньги, чтобы покрыть расходы на бюджет – уже идет обесценивание денег с последующей инфляцией, которая отрицательно сказывается на экономике государства. У простого населения тоже существует кризис недоверия, так как коммерческие банки – это своеобразная «бочка с порохом»: сегодня этот банк существует, а на завтрашний день его больше нет, также, как и собственных денежных средств и вкладов, которые потом уже больше не возвращаются. Поэтому значительное количество граждан предпочитают обращаться именно в государственные банки, там точно предусмотрена гарантия возврата собственного капитала, хоть и в малой форме, так как вся ответственность лежит на государстве, оно заботится о том, чтобы уровень капитализации банка был постоянным и стабильным. Если говорить об интересах банкиров, то я считаю, они в последнее время стали намного жестче по отношению к населению. Банкиров, прежде всего, сейчас заботит собственное процветание и богатство, нежели удовлетворение спроса обычных граждан. Они спокойно могут повысить ставки по кредитам (т.е. стремятся кредитовать заемщика по максимальной ставке), ужесточить правила его выплаты и навязать множество других сложных системных процедур, что негативно сказывается на общей картине кредитной истории заемщика. Да и взяточничество на нынешний момент не исключение, а особенно между банкирами и властью. Сейчас эта ситуация уже никого не удивляет – это стало, скорее всего, обычным делом принципа. Поэтому банкирам не нужно стремиться за избыточной выгодой, а наоборот, стараться приумножать свое капиталосостояние путем доверительных финансовых отношений между населением и самим владельцем сбережений. Тогда «кредит доверия» будет очевиден и экономические интересы каждой из сторон будут полностью удовлетворены. Я думаю, что экономический рост в России в настоящее время носит экстенсивный характер и происходит это, прежде всего, за счет традиционной неконкурентоспособной продукции. Россия почти не производит современной и высококачественной конкурентоспособной продукции массового спроса. Более того, в отличие от новых индустриальных стран и таких крупных развивающихся стран, как Бразилия, Индия и тем более Китай, Россия пока не сумела пробиться на широкий мировой рынок, занять собственные надежные ниши по поставкам готовой продукции. Россия остается также и страной не доведенных до конца реформ. Большинство неудач в сфере российской экономики и ее реформирования было обусловлено слабостью институтов власти, отсутствием необходимой политической воли к созданию истинно эффективной рыночной экономики и формированию демократического строя. Недостаточный профессионализм, неграмотность и неопределенность в принятии решений, бездеятельность, а порой и прямой саботаж при их выполнении на разных уровнях государственной власти, слияние последней с финансовой и частнопредпринимательской средой превратились в обычное явление в системе нынешнего управления в России. Все это не может не сказаться самым негативным образом на характере развития нашей экономики. Кейс-задание В 2010–2011 гг. наблюдалась положительная динамика большинства макроэкономических показателей. В таблице приведены некоторые показатели системы национальных счетов в млрд.руб.  При определении дефлятора ВВП используется индекс … (дайте подробный ответ). Ответ При определении дефлятора ВВП используется индекс Пааше. дефлятор ВВП (Р) = номинальный ВВП (PQ) / реальный ВВП (Q) Дефлятор ВВП измеряет интенсивность инфляции или обратного процесса – дефляции. Если величина индекса цен больше 1, то произошло дефлирование ВВП, если индекс цен меньше 1, то произошло инфлирование. Дефлятор ВВП учитывает цены всех товаров и услуг, произведенных в стране. Дефлятор не учитывает цены импортных товаров. Дефлятор допускает изменения в наборе товаров и услуг в соответствии с изменением состава ВВП. Макроэкономическая теория использует различные индексы цен для исчисления реального ВВП. Индекс цен производителей (ИЦП), где в качестве весов цен берется количества товаров и услуг, произведенные в текущем году. Индекс Пааше: Ip = p1i q1i / p0 q1i, где q1i -количество товаров и услуг в текущем году. Дефлятор ВВП представляет собой индекс Пааше. Заключение Исходя из вышеизложенного в курсовой работе, можно сказать, что: 1. Банковская система представляет собой единое целое, части которой находятся во взаимосвязи и взаимодействии между собой, а сама система одновременно зависит от свойств этих частей. 2. В России сложилась двухуровневая банковская система. Современная банковская система России включает в себя Банк России, кредитные организации, филиалы и представительства иностранных банков. 3. Развитие банковской системы оказывает значительное вли- яние на состояние экономики страны в целом и ее регионов. 4. Центральный банк, находясь на верхнем уровне, выполняет такие важные функции, как:

5. Банки второго уровня обеспечивают посредничество в кредите и инвестировании, платежах и других банковских услугах. Их деятельность уменьшает степень риска и неопределенности в экономике как внутри страны, так и за ее пределами. 6. Центральный банк не конкурирует с коммерческими и другими банками страны, находящимися на нижестоящем уровне кредитной системы. Его деятельность направлена на реализацию экономической политики правительства, достижение общегосударственных целей. 7. Тенденции, сложившиеся в финансовом секторе российской экономики, дают основание полагать, что наметившаяся в последние годы стабилизация доходности по операциям на финансовых рынках на достаточно низком уровне сохранится и впредь. 8. В поведении крупнейших российских банков выделяются две стратегии: а) преимущественное наращивание кредитного портфеля и б) ориентация на валютные операции и обслуживание корпоративного сектора. 9. Макроэкономические условия развития российской экономики в 2012 — 2014 гг. во многом будут зависеть от темпов роста инвестиций, которые пока остаются на низком уровне. 10. Основную угрозу для российских банков представляют не возможные макроэкономические катаклизмы, а внутренние проблемы менеджмента, снижающаяся доходность операций и кэптивный характер значительного числа крупных банков. 11. При умеренно благоприятном сценарии развития экономики и банковской системы ее активы к 2013 г. могут составить 43-46% ВВП, а кредиты экономике — 20-23% ВВП. 12. Отечественная банковская система может эволюционировать в двух направлениях. Либо крупнейшие банки посредством концентрации капиталов усилят свои позиции и будут постепенно "выдавливать" своих мелких конкурентов, либо менее крупные и средние банки за счет качественной работы со средним и малым бизнесом смогут выдерживать конкуренцию с крупными "коллегами", а сами системообразующие банки станут более открытыми и конкурентными. 13. Несмотря на все стоящие перед российской банковской системой проблемы, она способна превратиться в самую крупную в Центральной и Восточной Европе, что предопределено масштабами российской экономики. Список литературы

11 Белоглазова Г.В. Деньги, Кредит, Банки: Учебник.-М,2012.-С.46. 11 Основы банковского менеджмента: уч пособие / под общ ред О.И. Лаврушина – М: Инфра-М, 2012. –С.167. 11 Грядовая О.В. Некоторые проблемы деятельности коммерческого банка.//Деньги и кредит.-2012, №3.-С.48. 11 Бабичева Ю.А. Банковское дело.- М, 2012.-С.156. 1 Березина М.П. Безналичные расчеты в экономике России – М, 2011.-С.109. 1 Киселев В.В. Управление коммерческим банком в переходный период. М, 2010.-С.145. 1 Молчанов А.В. Коммерческий банк св современной России: теория и практика. – М, 2010.-С.118. 1 Бородин А.Ф. О роли банковского сектора в обеспечении устойчивого роста экономики.//Финансы и кредит.-2013.- №3.-С.15. 1 Батракова Л.Г. Экономический анализ деятельности коммерческого банка М, 2012.-С.190. 1 Костюк В.Н. К определению современного коммерческого банка // Банковское дело. – 2012. - №11. – С.22. Размещено на Studbooks.net | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||