Тема 10, 11. Сущность и функции денег Рынок денег. Равновесие денежного рынка. Денежно кредитная система и ее структура

Скачать 252.82 Kb. Скачать 252.82 Kb.

|

Тема 11. Денежный рынок. Денежно- кредитная система Тема 11. Денежный рынок. Денежно- кредитная система

Деньги — это особый товар, служащий всеоб щим эквивалентом, то есть выражающий стоимость всех других товаров.

Сущность денег. Деньги — это особый товар, служащий всеоб щим эквивалентом, то есть выражающий стоимость всех других товаров. Они возникли на определенной ступени развития обще ства. Их возникновение связано с обменом. В экономической литературе рассматриваются две концепции происхождения денег: рационалистическая и эволюционная. Первая объясняет происхождение денег как итог соглашения ме жду людьми. «Деньги — это то, что общество признает деньгами». Согласно второй концепции, деньги появились в результате эво люционного процесса, который привел к тому, что некоторые предметы выделились из общей массы и заняли особое место, ста ли выполнять функции денег. Деньги выступают как вид финансовых активов, который мо жет быть использован для сделок. Наиболее характерная черта де нег — их высокая ликвидность— возможность использования в качестве средства платежа, способность сохранять свою номи нальную стоимость неизменной. Некоторые активы, такие как акции, облигации, в меньшей степени ликвидны, их нельзя использовать непосредственно в качестве средств оплаты. Функции денег. Сущность денег проявляется в их функциях. Выделяют пять функций денег. Деньги как мера стоимости — это приравнивание товара к оп ределенной сумме денег, что является количественным выраже нием его стоимости. Стоимость товара, выраженная в деньгах, яв ляется его ценой. Мера стоимости — это денежная единица, используемая для измерения и сравнения стоимости товаров и услуг. Функция меры стоимости реализуется на основе масштаба цен. Правительство каждой страны обычно устанавливает свою собственную меру стоимости (масштаб цен). При золотомонетном обращении мас штабом цен являлось золото, содержащееся в денежной единице (рубле, долларе и т.д.). В США мерой стоимости является доллар, в Германии — немецкая марка, в России — рубль. Правительство любой страны может изменить установлен ный ранее масштаб цен. Такие изменения называются денежной реформой. Другими словами, денежная реформа — это переход от одной меры стоимости к другой, сопровождаемый уменьшением общего количества денег. Деньги как средство обращенияиспользуются для оплаты това ров и услуг, а также для уплаты долгов. Альтернативой использова ния денег в качестве средства обращения является бартер — обмен одного товара (или услуги) на другой без денег. Замена бартерных сделок механизмом, использующим деньги как средство обраще ния, приводит к снижению издержек обращения. Денежный обмен требует гораздо меньших усилий и времени, чем бартер: Деньги предоставляют их владельцу всеобщую покупатель ную способность, являющуюся весьма важным преимуществом. Использование денег позволяет гибко выбирать тип и количест во приобретаемых товаров, время и место совершения покупки, а также партнеров для сделки. Деньги выполняют функцию средства накопления, когда они выступают в виде финансового актива, сохраняющегося у субъ екта рыночного хозяйства после продажи им товаров и услуг. Функция средства накопления означает, что деньги являются особого рода активом, сохраняемым после продажи товаров и услуг и обеспечивающим его владельцу покупательную способ ность в будущем. Конечно, любой актив в некоторой степени может служить средством накопления. Люди могут хранить свое богатство в виде драгоценностей, произведений искусства, домов, акций, облигаций и др. Однако деньги больше подходят для выполне ния этой функции, поскольку им присуща высокая ликвидность. Товары не всегда продаются за наличные деньги. Иногда они реализуются в кредит. Несовпадение во времени покупок и про даж порождает функцию денег как средства платежа. Если товар продается в кредит, средством обращения служат не сами деньги, а выраженные в деньгах долговые обязательства, например вексе ля. Однако по истечении срока кредита покупатель, являющийся одновременно должником, обязан уплатить продавцу-кредитору сумму денег, выраженную в долговом обязательстве. Являясь ин струментом погашения долгового обязательства, деньги выполня ют функцию средства платежа. Обычно выделяется и функция мировых денег, когда деньги используются в международном обороте. Эта функция выполня ется с помощью валютного курса — выражения денежной едини цы одной страны в валюте другой страны. (Например, 1 доллар США равен 30 российским рублям.) На стоимость денег оказывают влияние следующие факторы: 1) Приемлемость денег. Она отчасти основана на законе — государство объявило наличные деньги законным платежным средством. Другими словами, деньги потому являются деньгами, что люди воспринимают их таковыми; 2) Относительная редкость денег. Стоимость денег определя ется их редкостью по отношению к их полезности. Чем больше денег находится в обращении, тем ниже их стоимость. Когда предложение денег ограниченно, их стоимость возрастает; 3) Покупательная способность денег. Реальная стоимость, или покупательная способность денег, — это количество товаров и услуг, которые можно купить за денежную единицу. Стоимость денег обратно пропорциональна уровню цен. Если уровень цен всех товаров и услуг удваивается, стоимость денег уменьшается наполовину. Если уровень цен падает, стоимость де нег увеличивается, то есть  где Д — покупательная способность денег; Р — уровень цен. Реальная покупательная способность денег, находящихся в обращении (номинальная денежная масса, делимая на уровень цен), выражается величиной реальных кассовых остатков

Денежный рынок— это часть рынка ссудных капиталов, где в основном осуществляются краткосрочные депозитно-ссудные операции, обслуживающие движение оборотного капитала предприятий, краткосрочных ресурсов банков, учреждений, государства и ча стных лиц.

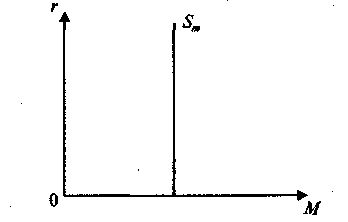

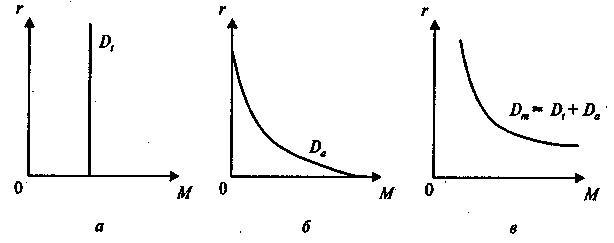

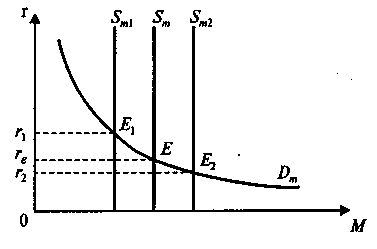

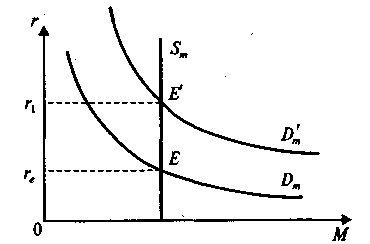

В развитой экономической системе взаимосвязи между субъектами экономики невозможны без денег, денежного обращения. Денежное обращение - движение денег в сфере обращения, опосредствующее оборот товаров и услуг. В зависимости от вида обращаемых денег выделяются два типа систем денежного обращения: 1. системы обращения металлических денег, когда в об ращении находятся полноценные золотые или серебряные деньги; 2. системы обращения кредитных и бумажных денег, ко торые не могут быть обменяны на золото, при этом само золото вытесняется из обращения. Структура денежной массы и ее измерение Денежная масса (moneystock) представляет собой совокупность наличных и безналичных платежных средств, обеспечивающих обращение товаров и услуг в стране в определенный момент. Ликвидность — способность быстрого перевода актива в налич ные деньги без потерь его стоимости (минимальными издержками). Деньги (монеты и бумажные деньги) являются наиболее ликвид ными активами. Банковские депозиты до востребования также яв ляются высоколиквидными активами, поскольку владелец может снять с них наличные деньги по первому требованию. Виды денег, включаемые в агрегат Ml, — наиболее ликвидные активы в эконо мике. Структура денежной массы характеризуется денежными агрегата ми, расположенными по мере их укрупнения (каждый предыду щий агрегат включается в последующий). Состав и структура агре гатов денежной массы в разных странах различны и определяются особенностями национального денежного рынка и характером про водимой денежной политики. Для измерения денежной массы используются следую щие денежные агрегаты: М0, Ml, M2, МЗ. Денежный агрегат М0 — это наличные деньги (бумажные и метал лические) в обращении. Денежный агрегат Mlвключает М0 плюс деньги на текущих счетах населения и на расчетных счетах предприятий, счетах до востребования в банках, дорожные чеки. Под деньгами в узком смысле подразумевается агрегат Ml, с помощью которого произ водится большинство операций обмена. Денежный агрегат М2 включает Ml плюс деньги на срочных и в сберегательных счетах в коммерческих банках, депозиты в специ ализированных финансовых учреждениях и некоторые другие акти вы. Денежные средства, входящие в данный агрегат, не могут не посредственно переводиться от одного лица к другому и использо ваться для совершения сделок. Они выполняют главным образом функцию средства накопления. Денежный агрегат М2 — это деньги в широком смысле слова. Денежный агрегат МЗ является наиболее крупным. Он включает агрегат М2 плюс крупные срочные депозиты, соглашения о покуп ке ценных бумаг с обратным выкупом по обусловленной цене, депозитные сертификаты банков, государственные (казначейские) облигации, коммерческие бумаги и др. В данный агрегат включают ся государственные краткосрочные облигации (ГКО), В некоторых зарубежных странах (например, в США) в качестве наиболее крупного денежного агрегата используется агрегат L. Экономическая стабильность предполагает соответствие между денежной и товарной массами.Несоответствие между ними приводит к инфляции, к на рушению пропорций в национальной экономике и в системе денежного обращения, Представители различных школ ориентировали внимание на исследование этой важной проблемы. В частности, количественная теория предложила доста точно простую, но очень важную по содержанию идею оп ределения количества денег, необходимых для обращения. Количественная теория денег получила развитие в работах Ирвинга Фишера (1867—1947). Полагая, что сумма денег, уплаченная за товары, равна количеству това ров, умноженному на общий уровень товарных цен, И. Фишер вывел знаме нитое «уравнение обмена». MV = PQ Где М — количество наличных денег в обращении; V — скорость обращения наличных денег; Р — средневзвешенный уровень цен; Q — количество товаров; На основе формулы обмена легко можно вывести формулу товарных цен:  На основе этой же формулы можно определить количество денег необходимых для обращения Q товаров:  В рассматриваемой формуле анг лийским экономистом Артуром Пигу (1877—1959) был учтен фактор ликвидности. Новая формула полу чила название «кембриджского уравнения». М = KPQ где М — денежная масса; Р — уровень цен; Q — товарная масса или физический объем товарного оборота в единицу времени (например, года); К — часть конечного продукта PQ, которую люди предпочитают иметь в ликвидной форме, иными словами, К — это доля годовых доходов лиц и фирм, которую они держат в наличной денежной форме. В классической концепции выделяется только трансакционный спрос на деньги (то есть на деньги для сделок), который определяет ся потребностями в деньгах для осуществления текущих платежей в промежутках между моментами получения денежного дохода. То есть спрос на деньги для сделок — это спрос на реальные кассовые (денежные) остатки, которые необходимы для равномерного осуще ствления платежей при неравномерных поступлениях денег. Реальные кассовые остатки это средняя величина денежного запаса за период между моментами получения дохода. Предположим, что в течение трех дней месяца Вы имеете налич ность в размере 1000 рублей, а в остальные дни месяца — ничего. Тогда Ваш средний за месяц денежный запас составит 1000/ (30:3) — 100 рублей. Если предположить, что получаемый один раз месяц денежный доход в 1000 рублей Вы тратите равными долями в течение месяца, то тогда Ваш денежный запас равномерно убывает от 1000 рублей в первый день до нуля в последний и в среднем за месяц составит (1000 + 0)/2 =500 рублей. Если же Вы будете получать денеж ный доход 2 раза в месяц по 500 рублей, то Ваш средний за месяц денежный запас составит (500 + 0 + 500 + 0)/4 = 250 рублей. Кейнсианский подход к спросу на деньги. В теории денег М.Кейнса главная роль отводится ставке процента. Он исходил из того, что деньги — один из видов богатства в структуре портфеля активов экономических агентов. Теория спроса на деньги Кейнса получила название теории предпочтения ликвидности, поскольку, согласно данной теории, часть портфеля активов, которую экономические субъекты желают иметь в виде денег, зависит от их оценки свой ства ликвидности. Кейнс в отличие от представителей классиче ской школы, которые главное внимание уделяли трансакционному спросу на деньги, рассматривал и другие мотивы. Согласно кейнсианской теории предпочтения ликвидности, су ществуют три главных побудительных мотива хранения экономи ческими агентами части их богатства (портфеля активов) в форме денег. Трансакционный мотив.Часть богатства приходится держать в денежной форме с целью использования денег в качестве средства платежа и средства обращения. Мотив предосторожностисвязан с желанием иметь в перспек тиве возможность распоряжаться частью своего богатства в денеж ной форме, чтобы реализовать преимущества неожиданных возмож ностей или удовлетворить неожиданные потребности. Спекулятивный мотиввызванжеланием избежать потерь капи тала, связанных с хранением его в виде ценных бумаг в периоды снижения их курсовой стоимости, или по другому,- мотив хранения денег с целью избежать потерь капитала в периоды повышения норм ссудного процента, если денежные активы в форме акций или облигаций. В теории предпочтения ликвидности важное внимание уделяет ся ставке процента, которая определяет сумму процента, которую заемщик уплачивает кредитору в обмен на использование заемных денег в течение определенного периода. Основные различия между неоклассиками и кейнсианством в трактовке роли денег в экономике сводятся к следующему. Кейнсианцы отводят деньгам второстепенную роль, монетаристы счита ют, что именно денежное обращение определяет уровень произ водства, занятости и цен. По-разному они трактуют характер обращения денежной массы. Неоклассики считают, что скорость (V) стабильна. Но если ско рость обращения денег (V) стабильна, то из количественного урав нения обмена действительно следует, что между ко личеством денег и ВНП существует непосредственная зависимость. Кейнсианцы же считают, что изменение предложения денег изменяет сначала уровень процентной ставки, затем инвестиционный спрос и только через мультипликатор вызывает изменение номинального ВНП. Неоклассики считают, что в долгосрочной политике государство должно обеспечивать обоснованный постоянный прирост денежной массы (М). В отличие от неоклассиков кейнсианцы полагают, что наращи вание денежного предложения чревато многими негативными по следствиями. Если предложение денег растет, то спрос на них пада ет, сокращается и цена кредита, т.е. процентная ставка, и она пе рестает реагировать на рост предложения денег. В результате экономика попадает в "ликвидную ловушку" и функциональные зависимости между основными макроэкономическими параметрами нарушаются. Поэтому в отличие от неоклассиков кейнсианцы основным средством стабилизации экономики считают не денеж ную, а фискальную политику. Денежный рынок— это часть рынка ссудных капиталов, где в основном осуществляются краткосрочные депозитно-ссудные операции, обслуживающие движение оборотного капитала предприятий, краткосрочных ресурсов банков, учреждений, государства и ча стных лиц. Рынок денег представляет собой сеть институтов, обеспечи вающих взаимодействие предложения и спроса на деньги. Следует отметить, что деньги не «продаются» и не «покупаются» в том же смысле, что продаются и покупаются обыкновенные товары. Процесс купли-продажи это обмен товаров и услуг по ценам, измеренным в денежных единицах. При сделках на рынке денег деньги обмениваются на другие ликвидные активы по альтернативной стоимости, измеренной в единицах номинальной нормы процента. Но, несмотря на эти различия, знакомые концептуальные понятия предложения и спроса могут помочь нам в понимании сути событий, происходящих на рынке денег. Таким образом, денежный рынок — это рынок денежных средств, на котором в результате взаимодействия спроса на деньги и предложения денег устанавливается равновесное значение количества денег и равновесная ставка процента. Равновесное взаимодействие спроса и предложения денег обеспечивают специальные денежно-кредитные институты. Спрос и предложение денег. Предложение денег (MS)включает в себя наличность (CU) вне банковской системы и депозиты (D), которые экономические агенты при необходимости могут ис пользовать для сделок (фактически это агрегат M1): MS= CU + D. Современная банковская система — это система с частичным резервным покрытием: только часть своих депозитов банки хра нят в виде резервов, а остальные используют для выдачи ссуд. Как отмечалось выше, в отличие от других финансовых ин ститутов банки обладают способностью увеличивать предложе ние денег («создавать деньги»). В общем виде дополнительное предложение денег, возникающее в результате появления нового депозита, определяется по формуле: ,  где R — норма обязательных резервов; D — первоначальный вклад (депозит); R — денежный мультипликатор. В упрощенной банковской системе денежный мультиплика тор равен величине, обратной норме обязательных резервов:  Более общая модель предложения денег строится с учетом роли центрального банка, а также возможного оттока части денег с депозитов банковской системы в наличность. Предложение денег организует государство, выполняя из вестные функции в рыночной экономике. Этим занимается цен тральный банк как путем денежной эмиссии, так и посредством управления денежными активами других банков. Исходя из про водимой экономической политики, государство устанавливает определенную величину предложения денег, которая не зависит от нормы процента (r). Поэтому кривая предложения денег име ет вертикальный вид (рис.).  Рис.11.1 Предложения денег Количество денег в стране увеличивается, если растет денежная база, снижается норма обязательных резервов, уменьшаются избыточные резервы коммерческих банков, снижа ется доля наличных денег в общей сумме платежных средств насе ления. При увеличении (уменьшении) денежной базы кривая сдви гается вправо (влево). Снижение (повышение) нормы обязатель ных резервов сдвигает кривую вправо (влево). Спрос на деньги. Совокупный спрос на деньги (Dm) включает: • спрос на деньги для сделок (Dt); • спрос на деньги со стороны активов (Da). Причина существования спроса на деньги для сделоксостоит в том, что люди нуждаются в деньгах как в средстве обращения, то есть в удобном способе заключения сделок для приобретения то варов и услуг. Спрос на деньги для сделок определяется уровнем номинального ВНП. Чем больше в обществе производится това ров и услуг, тем больше покупок совершается и тем больше спрос на деньги для сделок. Таким образом, спрос на деньги для сделок изменяется пропорционально номинальному ВНП. Спрос на деньги для сделок Dtне зависит от процентной ставки, поэтому графически он изображается в виде вертикаль ной прямой линии (рис. а).  Рис. 11.2.Кривые спроса на деньги: а — спрос на деньги для сделок; б — спрос на деньги со стороны активов; в — совокупный спрос на деньги Причина существования спроса на деньги со стороны акти вов (Da) вытекает из функции денег как средства сбережения. Люди могут держать свои финансовые активы в различных формах — например, в виде акций, облигаций или наличности. Поэтому существует спрос на деньги со стороны активов. Преимуществом владения деньгами является их ликвидность, то есть деньги можно незамедлительно использовать для приобре тения товаров и услуг. Как форма владения активами, деньги осо бенно привлекательны, когда ожидается понижение цен на това ры, услуги, другие финансовые активы. Преимущество ценных бумаг перед деньгами состоит в том, что они приносят доход в виде процента. Таким образом, человеку приходится решать, сколько фи нансовых активов держать в виде ценных бумаг, а сколько в деньгах. Решение в первую очередь зависит от процентной став ки: чем она выше, тем ниже курс ценных бумаг и выше спрос на них, тем ниже спрос на наличные деньга, и наоборот. Следовательно, спрос на деньги со стороны активов (Da) об ратно пропорционален уровню процентной ставки и имеет вид нисходящей кривой (рис. б). Совокупный спрос на деньги (Dm) можно определить как сумму спроса на деньги для сделок (Dt) и спроса на деньги со стороны активов (Da) (рис. в). Таким образом, совокупный спрос на деньги зависит от уровня процентной ставки и объема номинального ВНП. Равновесие денежного рынка. В целом денежный рынок мо жет быть представлен в виде графика спроса и предложения (рис. 11.3). Точка E находится на пересечении кривых спроса Dmи предложения денег Smи определяет равновесную цену денеж ного рынка. Это равновесная процентная ставка, или «цена де нег», то есть альтернативная стоимость хранения не приносящих процента денег.  Рис.11.3.Равновесие на денежном рынке (при постоянном спросе на деньги) Представим, что меняется предложение денег, а спрос на деньги остается постоянным. Уменьшение предложения денег создает временную их не хватку на денежном рынке. Экономические агенты пытаются получить больше денег путем продажи ценных бумаг. Поэтому предложение ценных бумаг увеличивается, что понижает их цену и поднимает процентную ставку. При более высокой процент ной ставке количество денег, которое люди хотят иметь на руках, уменьшается. Следовательно, количество предложенных и тре буемых денег вновь выравнивается при более высокой процент ной ставке. Увеличение предложения денег создает временный их избы ток, в результате чего увеличивается спрос на ценные бумаги и цена на них становится выше. Процентная ставка падает, и на денежном рынке восстанавливается равновесие (рис.)  Рис.11.4.Равновесие денежного рынка (при неизменном предложении денег) Предположим теперь, что меняется спрос на деньги, а пред ложение остается неизменным. Если спрос на деньги вырос, то кривая спроса на деньги сдви гается вправо вверх, а процентная ставка повышается. При умень шении спроса на деньги будут происходить обратные процессы. Пусть спрос на деньги вырос вследствие роста номинально го ВНП, то есть население и фирмы хотят держать больше акти вов в виде наличных денег, реализуя для этого другие финансо вые активы, например ценные бумаги. Но при неизменном предложении денег равновесие на денежном рынке может быть установлено только при росте процентной ставки. При умень шении спроса на деньги равновесие на денежном рынке уста навливается при более низкой, чем первоначальная, процент ной ставке. 3. Денежно- кредитная система и ее структура. Кредитно-финансовые институты Специализированные кредитно-финансовые институты |