диплом использование СТМ. диплом использование собственной торговой марки. Теоретические аспекты использования собственных торговых марок

Скачать 210 Kb. Скачать 210 Kb.

|

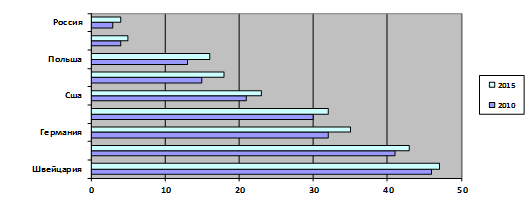

Глава 2. Практические аспекты политики собственных торговых марок2.1 Мировой опыт Общемировая тенденция увеличения объемов производства товаров под собственной маркой (СТМ) уже начала оказывать свое влияние на российских ритейлеров и производителей. Уровень проникновения СТМ в России сейчас достаточно низок, всего 3%, но он будет расти. Рост оборотов СТМ составил 10–30% в зависимости от формата торговли, а в некоторых регионах достиг уровня 50%. Больше половины розничных сетей, принявших участие в исследовании, намереваются увеличить долю СТМ в 2011 году и расширить ассортимент товаров под собственной торговой маркой. В связи с ростом потребительской осведомленности можно говорить о том, что тенденция к созданию СТМ в России будет развиваться по тому же сценарию, что в США и Западной Европе. На рынках разных стран на СТМ приходится разная доля товарооборота, однако во всех регионах она продолжает увеличиваться. Различия между странами до некоторой степени связаны с ценообразованием зачастую основанным на ВВП и уровнем узнаваемости бренда, но нельзя сбрасывать со счетов и структуру национального сегмента розничной торговли и покупательские привычки жителей данной территории. В Европе наиболее высокий уровень проникновения СТМ отмечается в Швейцарии, Великобритании, Германии, Испании и Нидерландах, где рыночная доля СТМ в стоимостном выражении превышает 30%. При этом в объемных показателях доля товарооборота, который приходится на СТМ, еще выше, если учесть, что товары, продаваемые под собственными торговыми марками, в среднем дешевле.  Рис.1 Мировой опыт: уровень проникновения СТМ в стоимостном выражении, 2010–2015 гг. (%) Показатель проникновения СТМ различается в зависимости от продукции. Низкая степень проникновения СТМ отмечается в тех категориях, где сформировалось личное отношение покупателя к товару, например, в таких категориях, как детское питание или женские гигиенические средства, в то время как высокая степень проникновения характерна для таких товаров, как готовая еда или макаронные изделия. Доля СТМ также достигает высоких значений там, где продукция является товарами широкого потребления, а механизм технических инноваций – малозатратным. Особенно успешно продвижение СТМ происходит в секторе охлажденных продуктов питания. Общемировая доля СТМ на рынке готовой охлажденной продукции составляет 47%, в то время как в некоторых европейских странах данный показатель достигает 97%. 2.2 СТМ в России СТМ — сравнительно новое явление на российском рынке. История их развития насчитывает всего 13 лет. Если добавить к этому недостаточное развитие современной сетевой розничной торговли, то это во многом объясняет низкий уровень проникновения СТМ, который не превышает 3%. В России, как и во всем мире, ухудшение экономической ситуации в 2008–2009 гг. помогло развитию рынка СТМ. Ведущие розничные сети использовали СТМ для привлечения покупателей, для которых цена имеет большое значение. В силу того, что доверие к СТМ со стороны российских потребителей остается пока на низком уровне, основным движущим фактором на рынке СТМ, по крайней мере, в 2011 году, останутся скидки. 99,9% товарооборота СТМ в России приходится на родовые бренды и подражатели. Большинство российских розничных сетей не планируют запускать линейки СТМ в премиум-сегменте в 2011 г. Однако, придерживаться стратегии, ориентированной исключительно на товары низкой ценовой категории, становится все сложнее. В 2009-2010 гг. ведущие производители потребительских товаров провели несколько кампаний для снижения цен и выпуска продукции, ориентированной на тех российских покупателей, для которых цена имеет большое значение. В 2010 г. большинство ведущих розничных сетей, работающих на российском рынке, предлагали продукцию под СТМ со скидкой не более 30% от цены брендированных аналогов, что соответствует тенденциям на европейских рынках (34% – в Великобритании, 24% – в Германии и 43% – в Испании). Розничные сети заинтересованы в усовершенствовании стратегии развития СТМ. Большинство крупных розничных предприятий продолжает рассматривать СТМ как одну из наиболее перспективных областей развития. Группа X5 планирует к концу 2012 года увеличить долю СТМ до 50% от ассортимента продукции в дискаунтерах, до 25% . в супермаркетах и до 10% в гипермаркетах. Табл.1 Ценообразование в секторе СТМ. Реализация продовольственных товаров

(Источник: SimphonyIRI) За последние два года наблюдался качественный скачок в развитии СТМ. Некоторые наиболее крупные российские розничные сети добились достаточно высокого уровня лояльности покупателей для запуска собственных премиум-брендов в сопоставимых и даже более дорогих ценовых нишах, по сравнению с национальными брендами. В связи с нехваткой отечественных компаний федерального уровня, торгующих товарами широкого потребления, и недостаточным количеством предприятий производителей, которые могут или намереваются выпускать товары соответствующего качества на должном технологическом уровне, возможность возникновения в ближайшие пару лет самостоятельных брендов на основе премиум-сегмента СТМ российских розничных сетей представляется маловероятной. Хотя есть и исключения. Недавно сеть магазинов «Азбука вкуса» запустила 40 наименований полуфабрикатов под новой СТМ в премиум-сегменте и планирует предложить покупателям полную линейку продукции, произведенной российскими фермерами. Несомненно, через 5–10 лет совокупная доля розничных сетей возрастет. Уже к концу 2009 г. объем продаж 4 ведущих российских розничных сетей был сопоставим с товарооборотом 13 ведущих производителей товаров широкого потребления. Темпы ожидаемого роста превысят динамику развития этого сегмента на развитых рынках, так как у российских розничных сетей будет возможность учиться у европейских компаний и извлекать выгоду из использования разработанных ими методов. Кроме того, на рост российского рынка СТМ окажет значительное влияние тот факт, что на такие международные компании, как «Ашан» и «Метро», приходится большая доля российского розничного рынка. Сеть магазинов «Ашан» уже объявила о планах расширения в 2012 г. продуктовых линий под СТМ до 3000 наименований по сравнению с 1500 товарами под СТМ, предлагавшимися осенью 2010 г., что составило 13–15% от объема продаж. В 2012 г. сеть магазинов «Метро» планирует увеличить выручку от продаж СТМ по всему миру до 20%. Покупатели отдают предпочтение знакомым и проверенным продуктам. Рискнуть попробовать новый решаются только из-за низкой стоимости. Разрыв в цене должен бросаться в глаза. Так и поступает, к примеру, российский Auchan: цены на его товары собственных марок кажутся фантастикой - 5 руб. за упаковку майонеза, 8,6 руб. за флакон шампуня. Брендированный майонез стоит 9-10 руб., а шампуня дешевле 20 руб. и вовсе не найти. Марки среднеценового сегмента стали появляться лишь в 2006 г., да и то не у всех. “Мосмарт” планирует заняться ими только в 2012. В “Мосмарте” премия от собственного бренда “Лучшая цена” составляет 5%. В “Седьмом континенте” пока еще только планируют добиться премии не ниже 10%. Однако сети продолжают наращивать долю СТМ в своем ассортименте. Большой портфель СТМ — эффективный рычаг для выкручивания рук поставщикам. Расширение линейки собственных марок позволяет ритейлу чувствовать себя более свободно в отношениях с крупными производителями. Это упрощает проведение переговоров. Поставщики уже видят в private labels реальных конкурентов. Частная марка — сильный козырь ритейлера, особенно, если она копирует какой-то конкретный бренд Ситуация, когда товары двух наименований занимают столько же места, сколько 20 разных брендов, невыгодна сети. Не найдя в магазине желаемого товара, 43% потребителей совершат покупку в другом месте. Но в условиях быстрого роста розничного рынка потери от неэффективного управления ассортиментом не столь заметны ритейлерам, как это было бы на высококонкурентном рынке. Неэффективное управление полками и складскими запасами, в том числе искусственная манипуляция торговым пространством, приводит к другой проблеме — появлению пустых мест на полках. Уже через год “Копейка” намерена поднять долю СТМ в выручке с нынешних 15 до 50%, “Пятерочка” — до 40%, “Мосмарт” — до 25%. Эксперимент следует за экспериментом, причем неудачи экспериментаторов не останавливают. Многие марки не приживаются — так, к примеру, исчезли пиво “Перекресток” и одноименные замороженные блинчики. В “Копейке” не приживается около 3% позиций СТМ. На развитых рынках ритейлер все более отчетливо осознает, что его главная сила в том, что он "владеет" покупателем. Это заставляет его делать так, чтобы цена "переключения" покупателя с его точки на точку конкурента была как можно выше. В этом случае эксклюзивная частная марка — важнейший инструмент. Но отечественные СТМ некреативны. Выпил пива “Красная цена”, заел орешками “Лучшая цена” или “Нашим продуктом” — творчество, достойное стажеров. У ритейлеров попросту нет ресурсов на разработку достойных брендов. Как правило, развитием СТМ занимаются 3-5 человек во всей компании. Их усилия можно оценить, глядя на полки. В “Копейке”, к примеру, потратили полтора года на то, чтобы придумать название для соков, а в итоге они так и остались по сути noname — не назовешь же брендом надпись “+25% бесплатно”. 2.3 Завоевание российского рынка торговой маркой «Пятерочка» Уже после первого года своей работы торговая сеть «Пятерочка» стала лидером розничной торговли России. Сейчас в нее входят более ста магазинов, и каждый месяц открываются три–четыре новых. За три года товарооборот экономичных универсамов «Пятерочка» увеличился в 8 раз и достиг к концу 2001 года $212 млн. «Пятерочка» доказала свою конкурентоспособность, в короткие сроки став крупнейшей в стране торговой сетью универсамов экономического класса. Ежегодно «Пятерочка» обслуживает более 150 млн покупателей и реализует продукцию 500 российских и иностранных компаний. В чем причина такого успеха? Менеджеры компании утверждают, что это всего лишь умение экономить и использовать ресурсы рационально. «Пятерочка», вышедшая на рынок в 1998 году, первой из отечественных розничных продовольственных сетей достигла миллиардных оборотов. В 2006 году она объединилась с сетью супермаркетов «Перекресток» и сейчас входит в состав X5Retail Group. По итогам года общий оборот группы составил 3,485 млрд долларов, при этом большая часть - 1,973 млрд - пришлась на «Пятерочку». Основная цель компании - стать самой эффективной компанией в мире. Естественно, в своей нише, - в рознице, поскольку, это все-таки очень специфический сегмент рынка. А основным принципом для нашего развития является соотношение цены и качества. Сегодня компания сознательно меняет политику в отношении к покупателю, фокусируясь на качестве обслуживания. Первые магазины «Пятерочка» появились в январе 1999 года в Петербурге. В оборудование и модернизацию помещений были вложены деньги компании «Агроторг». К тому времени ООО «Агроторг» располагало значительными средствами после ликвидации прочих своих предприятий. Идея заключалась в том, чтобы создать сеть магазинов, подобных тем, что существуют на Западе, но приспособленных к российским условиям. В качестве образца взяли европейские мини-маркеты и дискаунтеры, такие как, например, немецкая торговая сеть Aldi. Решено было ориентироваться на финансовые возможности и запросы большей части населения. Платежеспособность потребителей в тот период резко упала. Поэтому на первый план вышло требование экономичности и низких цен. Компании пришлось вести достаточно жесткую конкуренцию с оптовыми рынками. Но магазины выгодно отличались от уличных рынков. По словам Сергея Лепковича, «в названии компании уже изначально была заложена ее философия, в основе которой удовлетворение пяти основных потребностей клиента». Начинали очень скромно. Торговая площадь в первых магазинах составляла около 400 кв. м, ассортимент не превышал шестисот наименований. Позже магазины начали увеличивать торговую площадь и более рационально использовать ее. Сейчас ассортимент товаров достиг трех с половиной тысяч наименований. В основном это самые востребованные продукты, то, что можно быстро реализовать. К началу 2000 года «Пятерочка» стала лидером розничной торговли России. Такому стремительному росту числа магазинов способствовала и поддержка со стороны органов власти. «Пятерочку» поддержали правительство и мэрия. Сейчас московская мэрия обсуждает возможность выделения земельных участков в новостройках под строительство новых универсамов. «Пятерочка» готова продавать местным бизнесменам технологию, использует свои связи с поставщиками и таким образом добивается скидок, налаживает контакт с властями. Открытие региональных магазинов должно увеличить объемы продаж и прибыль компании. Увеличение размеров сети, по мнению руководства, никак не отразится на ее эффективности и управляемости. Менеджеры считают, что региональные рынки абсолютно самостоятельны. Поэтому единый руководящий центр может только затормозить развитие сети. Каждый региональный отдел компании полностью самостоятелен в своих решениях. Это позволяет максимально учитывать региональные особенности потребления и приводить ассортимент в соответствие с требованиями потребителей. Несмотря на то что офисы в Петербурге и Москве работают по единой технологии и открывают типовые магазины, их ассортимент абсолютно не совпадает в 85–90% случаев. Предполагается, что расхождение с другими регионами России окажется еще более значительным. Так называемые экономичные универсамы обслуживают около 60% населения. Кроме того, вероятными клиентами таких магазинов могут стать покупатели с оптовых рынков. А это уже составляет значительную долю покупателей. Отличники из «Пятерочки» посчитали, что экономичные универсамы окупаются значительно быстрее, чем гипермаркеты, а доли рынков получаются примерно одинаковые. Ориентация на небогатую часть населения диктует следующее условие: цены должны быть низкими. Основным показателем для сравнения служат мелкооптовые рынки. Если в супермаркетах торговая наценка составляет около 40%, то в «Пятерочке» всего лишь 10–12%. В результате продукты стоят на 10–15% дешевле, чем на розничном рынке, и на 20–30% дешевле, чем в супермаркетах и гипермаркетах. Но торговая сеть не может функционировать без прибыли, следовательно, нужно настолько снизить издержки, чтобы щадящая наценка перестала быть непозволительной роскошью. Рациональность, надежность и экономичность стали базовыми принципами работы компании. Максимально эффективное использование имеющейся торговой площади: каждый квадратный метр занят, будь то продукция или рекламный стенд. Ассортимент включает только самые ходовые товары и меняется вместе с потребительским спросом. Свободные торговые площади сдаются в аренду. Экономят на оформлении и оборудовании торговых залов, на количестве услуг для потребителей. Снижают издержки на обслуживание продукта: логистику, доставку, предпродажную подготовку и т.д. Эти затраты составляют примерно 85% розничной наценки. В «Пятерочке» они в пять раз ниже, чем у среднего регионального универсама. «Пятерочка» пользуется собственным автотранспортом. В компании есть даже собственное строительное подразделение. Его работа позволила сократить сроки постройки магазинов до четырех месяцев. Сейчас около 75% товаров, реализуемых через торговую сеть «Пятерочка»,-это товары российского производства. Компания работает с 500 поставщиками. Сергей Лепкович поясняет: “Ни для кого не секрет, что сегодня зарубежные производители, реализуя свой товар через иностранные сети, за счет договорных отношений устанавливают демпинговые цены и тем самым снижают интерес покупателей к российским товарам. Пример «Пятерочки» как компании, в которой создана эффективная структура формата дискаунтера как компании, значительно сократившей цепочку посредников и снизившей до минимума все издержки, доказывает, что теперь стало возможным успешно конкурировать с западными сетями. В «Пятерочке» практикуется взаимовыгодная форма работы с поставщиками. Сеть берет на себя часть затрат по логистике и доставке продукции, а также продвижение товара на рынке, освобождая производителя от сложностей, связанных с процессом маркетинга и рекламы. Производитель снижает свои цены. В результате растет спрос на более дешевую продукцию, увеличивается объем продаж в магазинах. Производитель в свою очередь увеличивает объем выпускаемой продукции и, соответственно, получает дополнительную прибыль. Именно поэтому основными требованиями к поставщикам являются минимальная себестоимость продукции, высокое качество товара и упаковки, соблюдение графика поставок и удобная логистика. Транснациональные корпорации устанавливают одинаковые цены для всех участников рынка. Причем до 30% стоимости брэндовых товаров составляют затраты на рекламу. Российские производители тем временем располагают сравнительно небольшими бюджетами на продвижение своих товаров. Но у них более оптимальное соотношение цены и качества, более гибкая политика ценообразования и дистрибуции. Исследования показали, что спрос покупателей на продукцию российских марок в последнее время заметно вырос. Поэтому в ближайшее время «Пятерочка» планирует изменить ассортимент, вывести из него часть транснациональных брэндовых товаров и заменить их отечественными аналогами. Интересно, что «Пятерочка» не вкладывает деньги в исследования рынка. В сети даже нет отдела маркетинга. Просто все сотрудники регулярно проводят собеседования с клиентами, выясняя их предпочтения. Результаты опросов обобщаются еженедельно, и с ними знакомятся представители всех служб, отвечающих за товародвижение и учет. На основе этих данных принимаются решения по ассортименту. Скорость и точность бизнес-процессов в «Пятерочке» считают одним из основных показателей эффективности работы сети. Комплексная автоматизация торговли, четкое следование схемам и постоянный контроль позволяют также снижать издержки. Внутри компании существует подразделение, которое регулярно проверяет логистику, оценивая качество, скорость и стоимость процессов и связанный с ними риск. Закупка товаров и ценообразование в магазинах происходят централизованно. Все направления работы компании–от сложнейших логистических операций до самых элементарных–описаны в бизнес-процессах. Они структурированы и входят в систему информатизации и управления. «Пятерочка» считает автоматизацию и внедрение IT-технологий своей стратегической задачей. В магазинах установлена единая система электронного документооборота «Пятерочка+». Она была разработана специалистами компании с учетом всей специфики торговой сети. Система автоматизирует и упрощает логистику, закупку, реализацию и товародвижение в магазинах. Это позволило уменьшить расходы, время операций и затраты труда более чем на 30%. С декабря 2000 года «Пятерочка» объединила своих поставщиков в единую информационную сеть. В Интернете функционирует закупочный портал. К концу этого года «Пятерочка» переведет управление всеми товарными потоками на единую автоматизированную компьютерную систему «Автозакупщик». Система позволит закупать товары для всей сети с помощью электронной почты и контролировать весь процесс прохождения товара от поступления на склад до продажи в магазине, а также полностью гарантирует конфиденциальность информации и связанных с ней электронных контактов. При этом существенно сокращается время оформления заказа. Это сделает сеть более гибкой и удобной для поставщиков. В отличие от многих других, «Пятерочка» не требует от своих будущих партнеров по франчайзингу опыта работы в рознице, а наоборот, приветствует его полное отсутствие и считает это «свободой от груза прошлых ошибок». Компания не распространяет франшизу для отдельных магазинов: руководство фирмы предпочитает продавать право на открытие в регионах целых сетей из 20–30 торговых точек. «Стоимость покупки нашей технологии - от 500 до 750 тыс. долл. в зависимости от региона, который ее приобретает, - рассказывает вице-президент по коммуникациям и брэндовой политике Феликс Стетой. - Инвестиционный объем - от 3 до 5 млн. долл. за 2 года. А потом сеть выходит на свои собственные средства. В течение 3,5 лет она становится на ноги. В классическом варианте сеть состоит из 30 магазинов, учебного центра, складского комплекса. Роялти оговариваются отдельно, они минимальны». Можно заключить, что «Пятерочка» выиграла битву за клиентов и за торговые площади, приобрела стабильных поставщиков. После этого развернулась всесторонняя борьба за качество – качество товаров и услуг. Это было следствием изменившихся запросов потребителей. Оправившись от финансового кризиса, покупатели вновь задумались о престиже. Специалисты компании подсчитали, что 90% ее ассортимента рассчитано на покупателей с доходом $300 на семью. В соответствии с этим представлением развернулась новая рекламная стратегия. Теперь покупатель может вернуть в магазин любой не понравившийся ему товар, даже без чека. Производительность труда влияет на снижение издержек в не меньшей степени, чем все остальное. По штатному расписанию в каждом магазине работают 17–20 человек в смену, в то время как в универсаме–60-70. Ежедневные действия каждого сотрудника выверены, просчитаны и типизированы для более рационального использования времени. В случае необходимости служащие просто заменяют друг друга. Торговый дом «Пятерочка», в последнее время активно развивающий франчайзинговое направление, использует следующие понятия. Самое большее количество «Пятерочек» работает в формате «универсам» (так его называют в компании). В прессе же он очень часто именуется «мягким дискаунтером». Площадь торгового зала такого магазина - около 700 кв. м. Параллельно с ним два года назад появился проект формата «супер-универсам». Сейчас действуют уже четыре таких магазина, площадь каждого - более 2000 кв. м. Там существенно расширена группа «нонфуд» - непродовольственные и сопутствующие товары. |