Курсовая налоговый учет. Теоретические основы налогового учета 5 Основы создания и развития налогового учета 5

Скачать 203.94 Kb. Скачать 203.94 Kb.

|

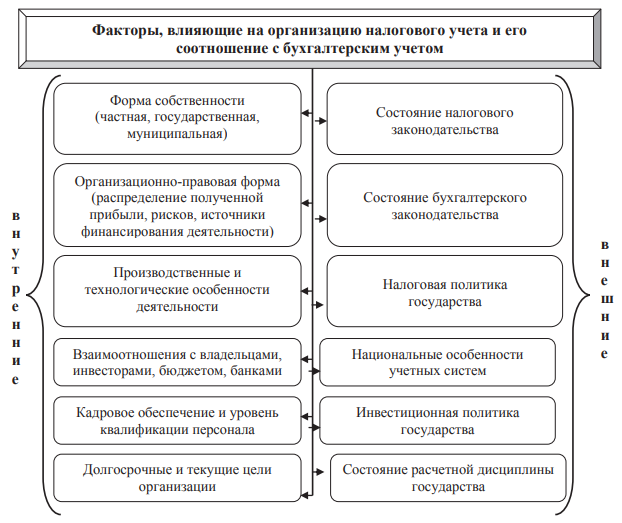

1.2. Цели и задачи налогового учетаВпервые определение налогового учета дано в ст.313 НК РФ в отношении налога на прибыль. Однако налоговый учет в соответствии с требованиями налогового законодательства (ст.167, ст.210, ст.237, ст.346.24 НК РФ и др.) должен быть организован и в отношении других налогов Налоговый учет — система обобщения информации для определения налоговой базы по налогу на основе данных первичных документов, сгруппированных в соответствии с порядком, предусмотренным налоговым кодексом [45, c.717]. Основными задачами налогового учета являются: 1) формирование полной и достоверной информации о порядке предоставления данных о величине объектов налогообложения; 2) обоснование применяемых льгот и вычетов; 3) формирование полной и достоверной информации об определении размера налоговой базы отчетного (налогового) периода; 4) обеспечение раздельного учета при применении различных ставок налога или различного порядка обложения; 5) обеспечение своевременной, достоверной и полной информацией внутренних и внешних пользователей, контроль за правильностью исчисления и перечисления налогов в бюджет [56, c.35]. Предметом налогового учета в обобщенном виде выступает финансово-хозяйственная деятельность предприятия, в результате чего у налогоплательщика возникают обязательства по исчислению и уплате (удержанию) налога. Причем ведение налогового учета может быть возложено как непосредственно на налогоплательщика, так и на лиц, которые, согласно налоговому законодательству, обязаны осуществлять исчисление налога [46, c.30]. Основные принципы налогового учета: 1) предприятие рассматривается как обособленный объект налогового учета. Имущество и обязательства данного предприятия учитываются отдельно от имущества и обязательств владельцев и других предприятий; 2) использование метода начисления и разграничения деловой активности между смежными отчетными периодами. Доходы и расходы признаются и отражаются в те периоды, когда имел место факт совершения сделки; 3) предприятие функционирует в настоящее время и в ближайшей перспективе. У него отсутствуют намерения и необходимость ликвидации или существенного сокращения деятельности, и, следовательно, обязательства будут погашаться в установленном порядке (допущение непрерывности деятельности); 4) имущество и обязательства имеют стоимостную оценку. Оценка должна производиться с возможной точностью и осторожностью [33, c.71]. Ведение системы налогового учета включает в себя: - заполнение первичных учетных документов (включая бухгалтерские справки); - составление и ведение аналитических регистров; - налоговые расчеты (расчет налоговой базы, суммы налога); - учет и уплата налогов; - учет и перечисление штрафных санкций [31, c.63]. Цели налогового учета (ст.313 НК РФ): - формирование полной и достоверной информации о порядке учета для целей налогообложения хозяйственных операций, осуществленных налогоплательщиком в течение отчетного (налогового) периода; - обеспечение информацией внутренних и внешних пользователей для контроля за правильностью исчисления, полнотой и своевременностью исчисления и уплаты в бюджет налогов [22, c.149]. Содержание данных налогового учета (в том числе данных первичных документов) является налоговой тайной. Лица, получившие доступ к информации, содержащейся в данных налогового учета, обязаны хранить налоговую тайну (ст.313 НК РФ) [26, c.428]. Организация и ведение налогового учета у разных налогоплательщиков определяется средой, в которой они функционируют. С авторской точки зрения, на процесс построения налогового учета и его взаимодействие с бухгалтерским учетом влияют как внутренние, зависящие от хозяйствующего субъекта, так и внешние факторы, не зависящие от него (рисунок 1) [19, c.46].  Рисунок 1 – Факторы, влияющие на организацию налогового учета и его соотношение с бухгалтерским учетом Следует отметить, что если внешние факторы, (в основном состояние налогового законодательства), влияющие на организацию налогового учета и его соотношение с бухгалтерским учетом, не могут быть изменены налогоплательщиком самостоятельно, то, приспосабливая внутренние бухгалтерские учетные особенности предприятия в сочетании с грамотным применением действующего налогового законодательства, возможно максимально снизить затраты на ведение налогового учета, одновременно стремясь оптимизировать налогообложение [18, c.60]. Хозяйствующие субъекты, следуя своей основной цели (получение прибыли), заинтересованы, чтобы система бухгалтерского финансового учета была направлена на увеличение прибыли, а система налогового учета – на оптимизацию облагаемой базы по налогу на прибыль. В первую очередь, такую цель преследуют собственники организаций (участники общества, акционеры, органы местного самоуправления). Таким образом, в современной России механизм налогообложения формируется при взаимодействии двух видов учета: бухгалтерского и налогового. Как правило, бухгалтерский и налоговый учет входят составными частями в общую структуру управления финансовыми отношениями на предприятии. Во многих странах налоговый учет является элементом системы бухгалтерского учета. Налоговый учет — один из основных элементов информационной системы финансово- экономической деятельности организации. Он предполагает полное соответствие хозяйственной деятельности административным нормам и связан с обязательствами предприятий перед государством. Налоговый учет в системе управления финансами российских предприятий долгое время играл второстепенную роль, но в настоящее время он все больше выделяется в качестве основного. |