Корпоративное право Учебник (2-е издание, переработанное. Учебник" (2е издание, переработанное и дополненное) (отв ред. И. С. Шиткина) ("

Скачать 4.6 Mb. Скачать 4.6 Mb.

|

|

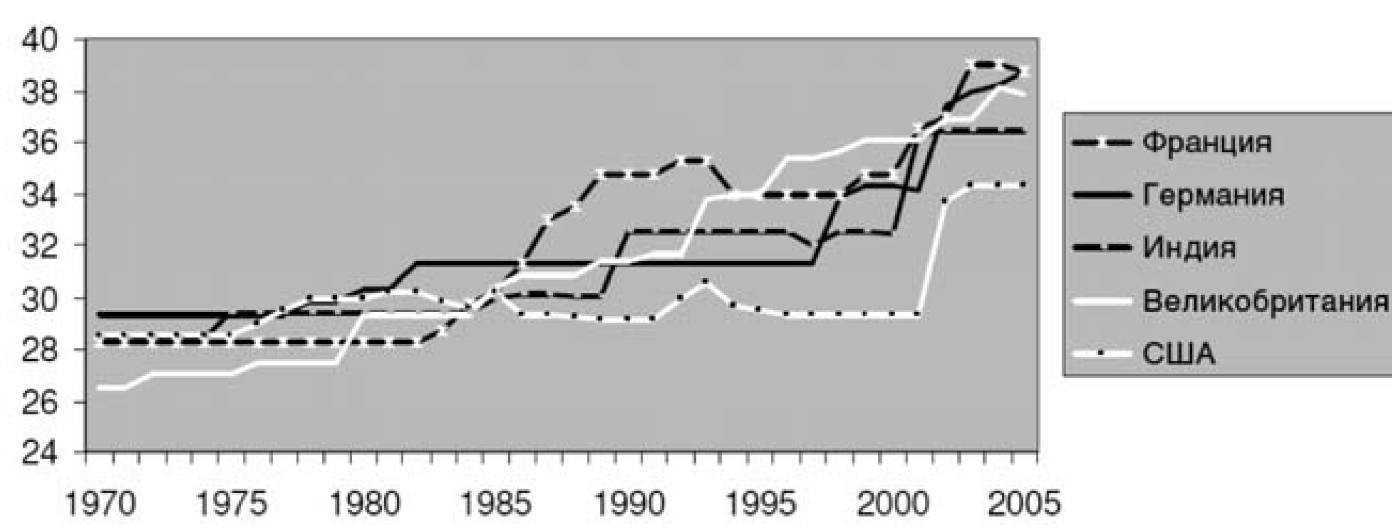

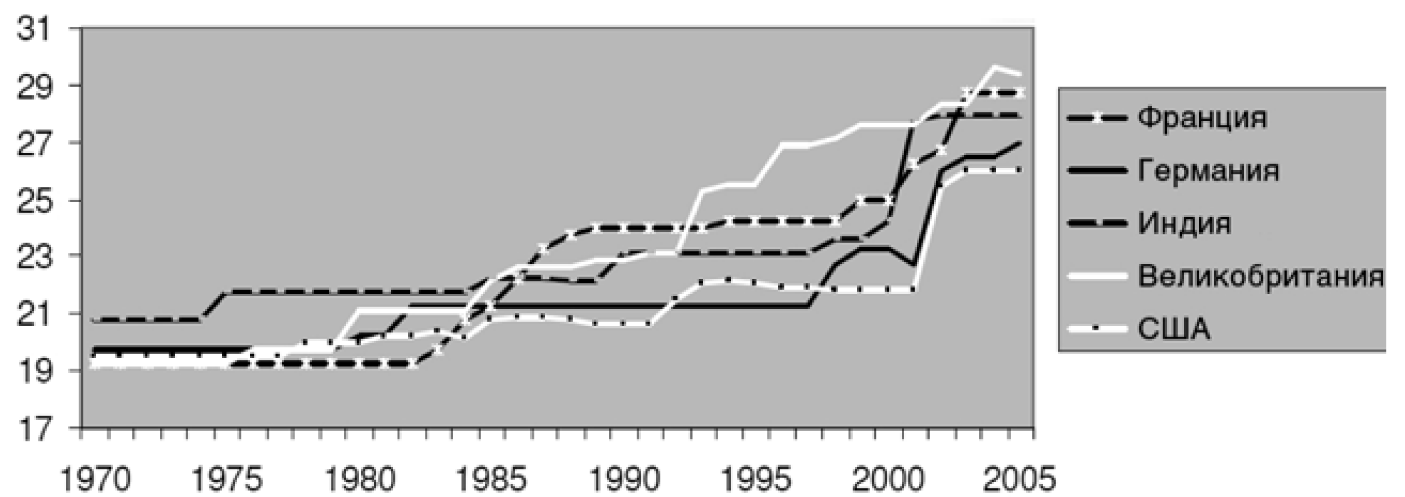

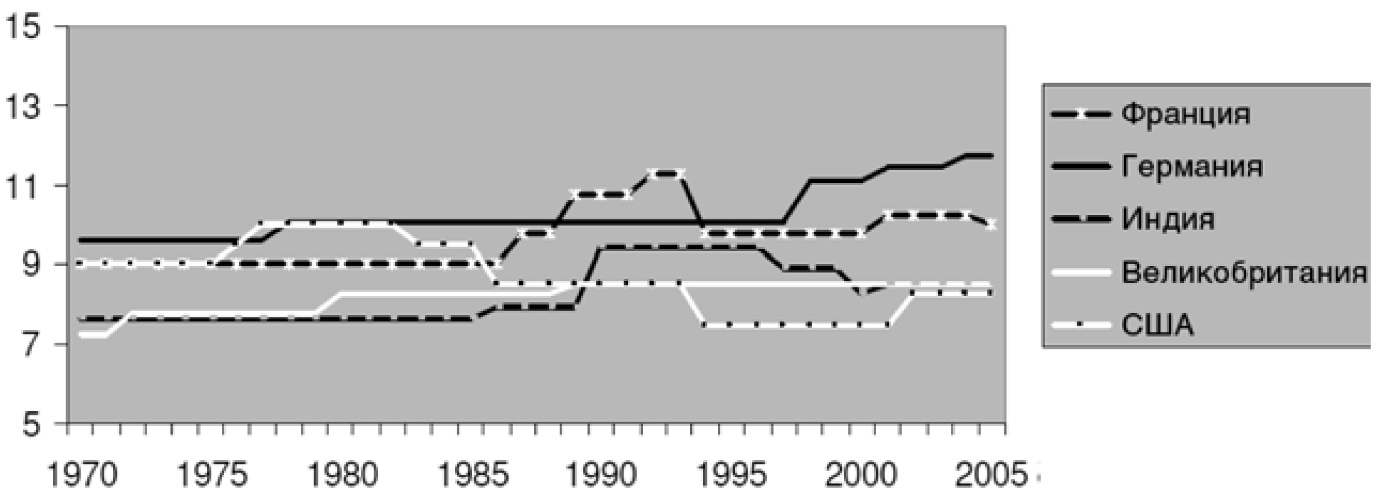

Enron, Worldcom, Parmalat и др. <1>) довольно много было сделано для того, чтобы реформировать сферу корпоративного управления <2>. Однако потрясения на финансовых рынках обозначили новые "узкие места" в функционировании современных корпораций. -------------------------------- <1> Подробнее о корпоративных скандалах, связанных с указанными компаниями, долгое время бывшими лидерами в своих отраслях, можно узнать в следующих работах: Enron: Palepu K., Healy P.M. The Fall of Enron // Harvard NOM Working Paper. N 03-38 (http://ssrn.com/abstract=417840); Worldcom: Sidak J.G. The Failure of Good Intentions: The WorldCom Fraud and the Collapse of American Telecommunications After Deregulation // Yale Journal on Regulation. 2003. Vol. 20. N 2 (http://ssrn.com/abstract=335180); Parmalat. Ferrarini G.A., Giudici P. Financial Scandals and the Role of Private Enforcement: The Parmalat Case // ECGI-Law Working Paper. N 40/2005 (http://ssrn.com/abstract=730403). <2> Прежде всего имеется в виду принятие Закона Сарбайнса-Оксли 2002 г. (Sarbanes-Oxley Act of 2002). Интересна позиция Брайана Чеффинса. В своей статье "Провал корпоративной политики США 2008 года" <1> он пытается дать ответ на вопрос о том, потерпела ли неудачу корпоративная политика в США. С точки зрения автора, если брать фондовый рынок как единственный показатель, то ответ, по-видимому, должен быть "да". Однако корпоративное управление не является первичной детерминантой курсов акций, и, как обосновано в академических исследованиях, схема: "чем лучше управление компании, тем выше стоимость ее акций" - не всегда работает. С другой стороны, мы и не можем утверждать, что посредственное корпоративное управление неумолимо привело к падению курсов акций. Несмотря на всеобщую уверенность в том, что недостатки корпоративного управления 2008 г. привели к кризису фондового рынка, анализ эффективности управления в течение этого бурного года отсутствует. Поэтому автор особо старается уделить внимание этому выпавшему из поля зрения моменту. Если рассматривать все взятые компании более детально, то, по мнению автора, нет никаких следов мошенничества или аналогий со сценарием Enron. А характеризовать действия управленцев как мошеннические не представляется возможным, так как их деятельность связана с финансовыми рисками и сопровождалась невиданным с 1930 г. падением акций. По мнению автора, Закон Sarbanes-Oxley защитил инвесторов компаний от бесповоротного финансового краха. Хотя он и не помог защитить их от банкротства <2>. -------------------------------- <1> См.: Cheffins B.R. Did Corporate Governance "Fail" During the 2008 Stock Market Meltdown? The Case of the S&P 500 // Working Paper. N 124/2009 (http://ecgi.org/wp/wp_id.php?id=372). <2> Цитируется по реферативному переводу статьи, осуществленному Артемом Власовым и опубликованному в (приложении к журналу "Предпринимательское право" (2010. N 1. С. 14). Из всего многообразия актуальных вопросов, стоящих перед зарубежными исследователями корпоративного права, целесообразно выделить следующие: - расширение возможностей для реализации прав акционеров; - реформа персонального состава органов управления корпораций; - адекватность денежных выплат менеджерам компании их вкладу в развитие самой компании. 3.1. Расширение возможностей для реализации прав акционерами Права акционеров традиционно занимают одно из центральных мест в корпоративном законодательстве развитых стран. При этом зарубежные исследователи, обращая внимание на данную сферу, традиционно выделяют нормы, предусматривающие защиту прав акционеров от действий членов органов управления (так называемые антидиректорские права), и нормы, обеспечивающие защиту владельцев акций от мажоритарных акционеров <1>. -------------------------------- <1> В научном обороте даже используется такой термин, как "индекс антидиректорских прав" (antidirector rights index), демонстрирующий уровень защищенности инвесторов на законодательном уровне в различных странах (впервые использован в исследовании: La Porta R., Lopez-de-Silanes F., Shleifer A. et al. (1998). Law and Finance: Journal of Political Economy 106: 1113-55). Интересны данные современных ученых, сравнивших по единым критериям уровень нормативной защиты прав акционеров в различных правопорядках <1>. Например, сопоставляя законодательство Великобритании, Франции, США, Германии и Индии, исследователи пришли к мнению, что на первом месте по защите акционеров находятся страны романо-германской правовой системы - Франция и Германия, затем идет Великобритания, а замыкают перечень США. Что характерно: с 1970 г. (время начала изучения) уровень защиты прав акционеров неизменно повышался, при этом во всех странах в начале 2000-х гг. наблюдается рост уровня защиты прав владельцев акций, особенно в США <2>. -------------------------------- <1> См.: Armour J., Deakin S., Lele P. et al. How do legal rules evolve? Evidence from a cross-country comparison of shareholder, creditor and worker protection // Centre for Business Research, University of Cambridge Working Paper. N 382. European Corporate Governance Institute Law Working Paper. N 129/2009 (http://ssrn.com/ab-stract=1431008). <2> См.: Armour J., Deakin S., Lele P., Siems M.M. et al. Op. cit. P. 24. График 1 <1> -------------------------------- <1> См.: Ibid. Совокупная защита акционеров (учитывается 60 показателей)  График 2 <1> -------------------------------- <1> См.: Ibid. P. 25. Защита от действия органов управления (42 показателя)  График 3 <1> -------------------------------- <1> См.: Armour J., Deakin S., Lele P., Siems M.M. et al. Op. cit. P. 26. Защита от действий других акционеров (18 показателей)  Финансовый кризис привел к широкомасштабной дискуссии в Северной Америке, касающейся инициативы Комиссии по ценным бумагам и биржам США (SEC) о реформировании процедуры выдвижения акционерами кандидатов в органы управления публичных компаний (так называемый proxy access <1>) в целях расширения прав инвесторов <2>. При этом в указанном документе предлагается установить не только определенные пороговые значения для количества акций, необходимого для выдвижения кандидатов в органы управления, но и срок, в течение которого акционер обязан владеть акциями, чтобы приобрести указанные права (один год). Кроме того, владелец акций еще и обязан сделать заявление об отсутствии у него намерения продать принадлежащие ему ценные бумаги до ближайшего собрания акционеров. Несложно заметить, что последние предложения направлены на противодействие спекулятивным инвесторам. -------------------------------- <1> Законодательная инициатива была обнародована SEC с целью сбора мнений и суждений профессионального и делового сообщества по этому вопросу (см.: http://www.sec.gov/rules/proposed/2009/33-9046.pdf). <2> Для понимания проблемы целесообразно обратиться к сравнительному исследованию ситуации, складывающейся в британских и американских компаниях, опубликованному весной 2010 г. (см.: Buchanan B., Netter J.M., Yang T. Are Shareholder Proposals an Important Corporate Governance Device? Evidence from US and UK Shareholder Proposals. http://ssrn.com/abstract=1572016). Согласно данной работе в Великобритании акционеры обладают правом не только созывать собрания, но и выдвигать кандидатов в органы управления (номинировать директоров). В то же время американские инвесторы ограничены в возможности выдвижения директоров и созыва собраний акционеров. Еще одной характерной чертой, связанной с правами акционеров, является набирающая обороты тенденция проведения виртуальных собраний акционеров. Несмотря на то что такая возможность появилась еще в 2000 г. вместе с внесением изменений в законодательство штата Делавэр <1>, количество виртуальных собраний стало резко расти лишь в последние годы. Первой же компанией, которая провела собрание акционеров полностью онлайн, стала Inforte Corporation. Знаменательное событие произошло в апреле 2001 г. <2>. -------------------------------- <1> Именно в этом регионе США традиционно регистрируется основное число корпораций. Подробнее об изменениях законодательства штата Делавэр см.: Krans A. van der. The Virtual Shareholders Meeting: How to make it work? // Journal of International Commercial Law and Technology. 2007. Vol. 2. Issue 1. www.jiclt.com/index.php/jiclt/article/download/16/15. <2> Krans A. van der. Op. cit. P. 34. Впоследствии компании не спешили проводить виртуальные собрания, в основе чего лежали многие причины. В частности, один из исследователей этого вопроса Брок Романек выделял следующие негативные последствия, которые еще недавно пугали компании, задумывавшиеся о виртуальном проведении собраний. Во-первых, это могло привести к повышению активности акционеров, а также к негативной реакции СМИ, отражающих недовольство акционеров, привыкших к физическому присутствию. Некоторые инвесторы привыкли задавать менеджменту компании вопросы в так называемом режиме "лицом-к-лицу". При этом, по мнению инвесторов, такой режим повышает шанс довести свою мысль до управленцев. Кроме того, после изменений законодательства штата Делавэр в 2000 г. Совет институциональных инвесторов обратился с письмом к руководителям всех компаний, зарегистрированных в этом штате, склоняя их не проводить собрания в онлайн-доступе. Кроме того, электронные собрания могут привести к менее предсказуемым результатам, когда владельцы крупных пакетов акций вдруг изменят свое предварительное решение по голосованию <1>. -------------------------------- <1> См.: http://www.thecorporatecounsel.net/Blog/2009/09/in-fact-the-string-of.html. В настоящее время полностью виртуальные собрания акционеров проводят такой гигант, как Warner Music Group Corp <1>. При этом многие компании намерены провести либо полностью, либо частично виртуальные собрания (так называемые смешанные собрания, когда вместе с физическим присутствием допускается и голосование онлайн) <2>. -------------------------------- <1> Материалы собрания доступны в сети Интернет: https://www.virtualshareholder-meeting.com/vsm/web.do?pvskey=WMG. <2> Подробнее об этих компаниях и об используемых при этом технологиях см.: Dominic J. More U.S. companies choosing virtual annual meetings. March 31. 2010. http://www.irwebreport.com/daily/2010/03/31/virtual-annual-shareholder-meetings/. 3.2. Реформа персонального состава органов управления корпораций Не следует полагать, что забота зарубежных исследователей о персональном составе органов управления является всего лишь очередной данью моде, своеобразной политкорректной попыткой угодить либеральной части западного общества. На самом деле рассмотрение вопроса о включении в состав управленческих органов представителей различных демографических групп имеет под собой вполне разумное объяснение. Противники однородных органов управления <1> полагают, что подобная ситуация ведет к нарушению независимости этих органов. Кроме того, однородный состав органов управления осознанно или нет приводит к негативным последствиям группового мышления: чрезмерные самоуверенность, прямолинейность мышления и сильное давление внутри группы в целях выработки единой позиции <2>. -------------------------------- <1> Очевидно, большинство наблюдательных советов и правлений состоит из пожилых белых мужчин. Как отмечается в статье Дугласа Мак-Интайра, эта ситуация особенно не изменилась за прошедшее десятилетие и вряд ли изменится в ближайшие десять лет (см.: McIntyre D.A. Old White Men Keep Grip On Corporate Board Room. 2010. March 19 // (http://247wallst.com/2010/03/19/old-white-men-keep-grip-on-corporate-board-room/). <2> Обратимся к статистике. Согласно имеющейся информации в США женщины занимали всего лишь 14,8% мест в органах управления компаний, входящих в рейтинг Fortune 500. Хуже обстоят дела Австралии - 8,7%, Канаде - 10,6%, Европе - 8% и тем более Японии - 0,4% <1>! -------------------------------- <1> Цит. по: Adamsa R.B., Ferreira D. Women in the boardroomand their impact on governance and performance // March 2008 (http://ssrn.com/abstract=l107721). Согласно данным, обнародованным в 2007 г., всего лишь 27 компаний из списка FTSE 100 имели в составе своих органов управления представителей этнических меньшинств <1>. -------------------------------- <1> Dr. Sealy R., Doldor E. and Susan prof. Vinnicombelnternational Increasing diversity on public and private sector boards. Part 1. How diverse are boards and why? // October 2009. http://www.equalities.gov.uk/pdf/299150_GEO_RSF_Cranfield_acc3.pdf. Стремление повысить эффективность компаний стало причиной нормативной мотивации компаний включать в состав своих органов управления представителей различных демографических групп, что получило название "разнородность органов управления" (diversity of the boards). Например, в пп. 5.4.1 Кодекса корпоративного управления Германии (с поправками от 18 июня 2009 г.) <1> отмечается, что при формировании наблюдательного совета должен учитываться принцип разнородности. Аналогичный принцип должны соблюдать уже члены наблюдательного совета при назначении правления (пп. 5.1.2). Квоты на участие женщин в органах управления корпораций установлены в Норвегии (2003), Испании (2007), Франции (2011) <2>. -------------------------------- <1> См.: http://www.ecgi.org/codes/documents/cg_code_germanyjune2009_en.pdf. <2> По сообщению информационного агентства Reuters (www.reuters.com). 3.3. Вопрос адекватности денежных выплат менеджерам компании их вкладу в развитие корпораций Финансовый кризис заставил по-иному взглянуть на проблему соотношения различных выплат менеджерам компании и результатов, достигнутых компанией. Когда в начале 2009 г. компании, еще недавно просившие финансовой помощи у правительства США, начали выплачивать огромные бонусы своим менеджерам, при этом показывая многомиллиардные убытки, это вызвало негодование как со стороны рядовых акционеров, так и со стороны регулирующих органов. Следует подчеркнуть, что претензии к американским менеджерам довольно традиционны и заключаются в огромном дисбалансе между доходами топ-менеджеров и обычных рабочих. Например, если по данным 2001 г. упомянутая разница еще не превышала 21 раза в Китае, 48 - в Аргентине и 57 - в Бразилии, то в США она достигала 531 <1>! Правда, после корпоративных скандалов в США, произошедших в начале XXI в., эта разница хоть и медленно, но все же стала снижаться, достигнув в 2008 г. 319 <2>. Более того, в 2009 г. суммы компенсационных выплат для руководителей компаний снизились на 9% в сравнении с предыдущим годом. Хотя в то же время размер выплат при увольнении вырос на 23% <3>. -------------------------------- <1> См.: Li D., Moshirian F., Nguyen P., Tan L. Corporate governance or globalization: What determines CEO compensation in China? // Research in international business and finance. N 21 (2007). P. 47. <2> См.: http://www.aflcio.org/corporatewatch/paywatch/pay/. <3> См.: Там же. |