Макроэкономика - Бункина М.К., Семенов А.М., Семенов В.А.. Учебник 3е издание, переработанное и дополненное ббк 65. 012. 2 Бункина М. К., Семенов А. М., Семенов В. А

Скачать 8.34 Mb. Скачать 8.34 Mb.

|

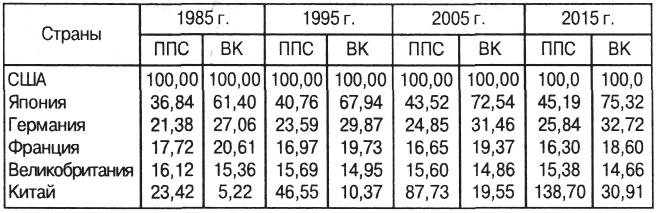

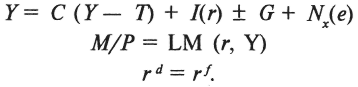

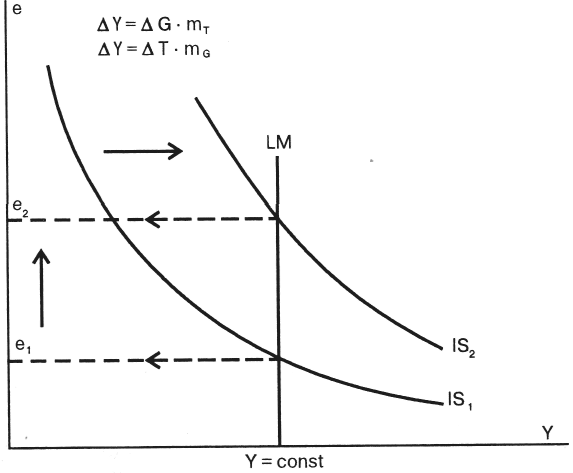

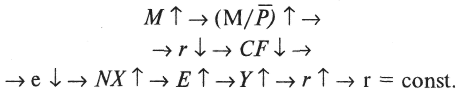

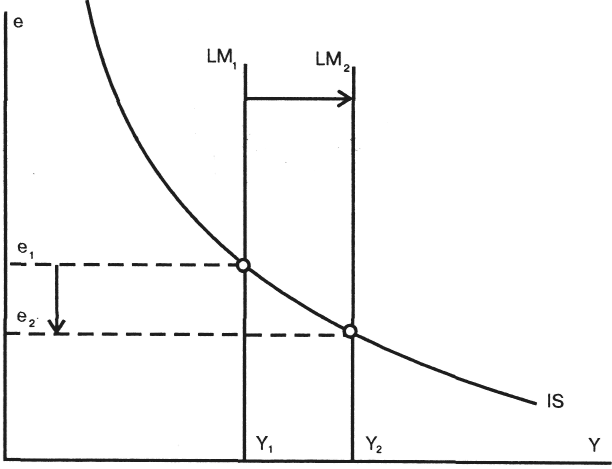

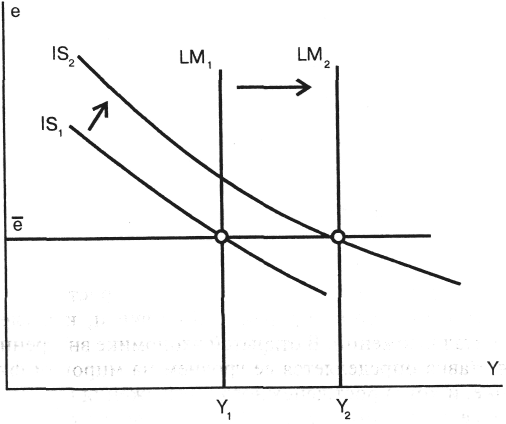

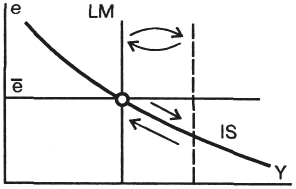

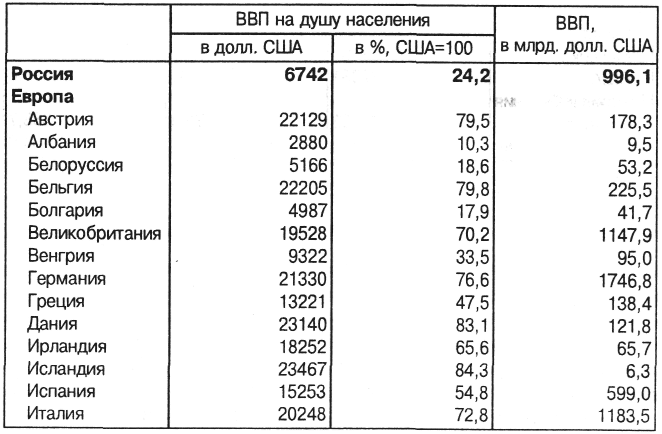

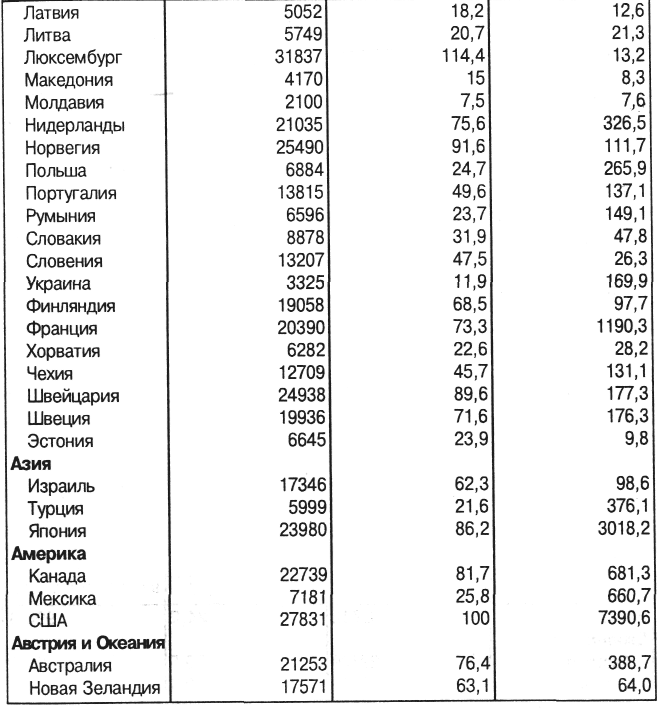

Глава XIV. ВАЛЮТНОЕ РЕГУЛИРОВАНИЕВ денежном обороте России находятся сегодня (1999 г.) 50 млрд. долл., что заметно превышает денежную массу США и приближается к трети зеленых купюр, курсирующих за пределами США. «Валютный рынок – это зона, где опасно полагаться на обыденную интуицию», – пишет американский экономист П.Х. Линдерт. Операции с валютой являются составной частью кредитно-денежной политики, они воздействуют на состояние бюджета, на экономический рост. Валютные отношения, можно сказать, формализуют международные связи – товарооборот и движение капитала, научно-техническое и гуманитарное сотрудничество, культурный обмен и туризм. Все это напрямую зависит от динамики валютного курса и валютной политики государств. 1. Валютный курс и паритет покупательной способностиКаждая иностранная денежная единица имеет цену, выраженную в национальной валюте страны. Это – валютный, или обменный, курс. Например: 1 ф. ст. = 1,5 долл.; 1 нем. марка = 0,6 долл.; 100 яп. иен = 1 долл. Или: 1 долл. = 15 руб.; 1 нем. марка = 10,5 руб.; 1 ф. ст. = 19 руб. Рыночный курс иностранной валюты выступает как равновесная цена, как точка пересечения кривых спроса и предложения. Но в отличие от всех других товарных цен валютный курс, выражающий соотношения двух денежных эквивалентов, может быть прочтен в обратном направлении: 1 долл. = 0,67 ф. ст.; 1 долл. = 1,67 нем. марки и т.д. Каждая валютная пара обратима. Что же лежит в основе курсовых соотношений? В прошлом валютные курсы базировались на относительно прочном золотом фундаменте. Каждая национальная денежная единица содержала определенное весовое количество золота. Перед Первой мировой войной российский рубль весил 0,77423 г золота. Банкноты свободно разменивались на золотые монеты внутри страны и за рубежом*. * Последним бастионом золотого стандарта являлась установленная в 1933 г. официальная цена американской валюты: 35 долл. за тройскую унцию желтого металла (тройская унция = 31,1 г). По этой цене американское казначейство обязывалось осуществлять размен банкнот на золото. Курс этот становился с течением времени все более символическим, хотя в целом продержался 35 лет. Среди части экономистов до сих пор распространено представление о всемогуществе золота, витают идеи возврата к золотому стандарту. Полагают, что при размене банкнот на золото инфляция невозможна. Золото – воплощение богатства, и при переполнении денежных каналов золотыми деньгами они перетекают в сферу тезаврации, с тем чтобы в условиях экономического подъема вновь вернуться в обращение. В учебниках мы встречаемся с иным толкованием. Инфляция, а также и упадок экономики вполне возможны и при золотом денежном обращении. Инфляция в Европе происходила после наплыва американского золота и серебра. Товарные цены в XVI в. подскочили в 4–5 раз. Преклонение перед золотом приводит порой к опасным последствиям*. * Примером того, к каким последствиям может привести ортодоксальное следование подобным воззрениям, может служить опыт Испании. После захвата Мексики в страну хлынул поток золота, которое испанское правительство запретило вывозить. В ответ всемирные торговцы – англичане и голландцы – вынудили Испанию покупать необходимые ей и не замещаемые внутренним производством товары по взвинченным ценам. Импорт приходилось оплачивать утроением физического объема экспорта. Сидя на золоте, Испания постепенно беднела, приходила в упадок. В начале XX в. стремление удержать золотой стандарт оказалось несостоятельным. Во время Первой мировой войны размен банкнот был прекращен в европейских странах, после ее окончания свирепствовала инфляция. Но свободные рынки желтого металла продолжали работать, и порой весьма успешно, ведь рефлексии возврата к монетарному золоту сохранялись. Что же определяет ценность валюты в условиях, когда золото было изъято из обращения и превратилась в товар, цены на который, кстати сказать, остаются весьма неустойчивыми. Почему 1 доллар равняется 2 маркам или 6 франкам? В определении валютных курсов участвуют многие факторы – конъюнктурные, финансовые, политические, даже психологические. Но основу соотношений определяет паритет покупательной способности (ППС) денег, при котором сопоставляются средние уровни цен на товары и услуги. Равновесные валютные курсы сопряжены с неизбежными отклонениями вверх и вниз. Итак, ППС – это определение обменного курса по сопоставлению средних цен на общеупотребительный товарный набор. Отправной точкой в расчете обычно берется набор товаров в долларах, и, сравнивая стоимость этой корзины с качественно той же, но выраженной в ценах другой валюты, мы можем найти натуральный, или естественный, валютный курс. Натуральный курс обычно применяется при международных экономических сопоставлениях, но, как правило, он не совпадает с официальным. Если определенная потребительская корзина стоит в США 50 долл., то это совсем не значит, что она будет продаваться в Германии за 100 марок. Или вспомним о знаменитом Биг Мак курсе. Бутерброд, продаваемый у нас в Макдональсе за 10 руб., в США стоит 2,5 долл. Биг Мак курс равен 1 долл. – 4 руб., что уж никак не соответствует ни официальному, ни натуральному, ориентированному на товарный набор курсу. Теория паритета покупательной способности (силы) была предложена шведским экономистом Густавом Касселем (1866–1944). Совместно с некоторыми другими учеными он стоял у истоков Стокгольмской экономической школы монетарного направления. Математик по образованию, Кассель определял политическую экономию как «науку, имеющую дело с величинами, их соотношениями, а также с условиями равновесия между ними, которым следует дать количественное выражение. Кассель известен своими книгами «О количественном анализе в экономической науке», «Теория общественного хозяйства» и в особенности докладами (мемуарами) для Лиги Наций. С идеей ППС Г. Кассель впервые выступил в 1916 г. Она была подсказана еще Д. Рикардо, но именно Кассель, по словам Дж. Кейнса, сформулировал концепцию и предложил ее для практического использования. По мнению Касселя, концепция ППС должна была стать своего рода опорным пунктом в международной валютной политике Лиги Наций. Продолжавшаяся, однако, в 20–30 гг. политика финансированных курсов и золотого стандарта на время отстранила идею паритета покупательной способности и определения натурального курса*. В послевоенные годы исследования ППС были продолжены, в частности, американским профессором Родигером Дорнбушем, соавтором переведенного на русский язык учебника по экономике**. * Кассель Г. Инфляция и валютный курс. Доклады для Лиги Наций. М., 1994. ** Фишер С., Дорнбуш Р., Шмалензи Р. Экономика. Пер. с англ. М., 1993. Сегодня теория ППС и натурального (естественного) курса лежит в основе деятельности Международного валютного фонда, Всемирного банка, других международных организаций. Исследования показывают, что, как правило, между оценочными данными, проведенными в официальных валютных курсах и натуральных, составленных на базе паритета покупательной способности, существуют заметные различия. Таблица 49Соотношение объемов ВВП при оценке по ППС и ВК (в %)  В этих расчетах за 100% берется оценка ВВП США как в обычной валюте (ВК), так и выраженной через паритет покупательной способности (ППС). Оказывается, что в 1985 г. ВВП Японии, рассчитанный по ППС, составлял 36,84, а по ВК – 61,4%. В 2000 г. это соотношение составит, согласно прогнозам МВФ, соответственно 43,5 и 72,5%. Валютный курс завышает реальный ВВП Японии. Между тем как у Китая валютный курс резко занижает ВВП по сравнению с его величиной, выраженной в натуральных показателях, т.е. посредством сопоставлений по ППС. 2. Валютный курс, процентная ставка и внешняя торговляДеньги являются не только средством обращения или платежа, но и средством накопления. В условиях сильной инфляции функция средства накопления часто исполняется не национальными деньгами, а иностранной валютой. В дело вновь вмешиваются поведенческие мотивы, такие, как доверие к твердым валютам, ожидания новых инфляционных волн, спекулятивный ажиотаж, и т.д. Все эти обстоятельства раскручивают спрос на инвалюту и рост цен на нее. Валютный рынок тесно связан с рынками депозитов (вкладов) и ценных бумаг (фондов). И здесь в игру вступает норма процента. Если она покрывает ожидаемый прирост цен, если клиент доверяет финансовым институтам, то фондовый рынок может стать серьезным конкурентом валютному рынку. Статистика многих стран, в том числе и России, свидетельствует о том, что при возрастании объемов операций с депозитами и ценными бумагами давление на валютном рынке со стороны покупателей ослабляется. Инвесторы размышляют о том, как надежнее распорядиться временно свободными средствами. В качестве объектов помещения средств рассматриваются не только внутренние, но и зарубежные активы. Переливы «капитальных активов» являются важной составляющей мирового финансового рынка. Между процентными ставками (r), переливами капитала и валютными курсами (е) существует взаимодействие. Валютные колебания вызывают миграцию активов. Затем следствие превращается в причину, и перелив капитала становится путеводителем валютных курсов. Рассмотрим взаимодействие процентных ставок и обменных курсов на конкретном примере. Исходные данные: процентные ставки в США и Германии равны и составляют 4%; 1 долл. = 1,8 нем. марки = 0,55 долл. Банк ФРГ повышает r до 5%, что вызывает приток долларов и удорожание марки. Банк США может ответить повышением ставки по депозитам до 5%. В конечном счете доходы по депозитам и валютное равновесие восстанавливаются. Банк США сохраняет четырехпроцентную ставку. Держатели депозитов США получают меньше, чем коллеги, вложившие деньги в банк ФРГ. В данных условиях валютный курс по срочным сделкам устанавливается на уровне, компенсирующем разницу в доходах по депозитам, т.е. цена марки в долларах повысится, а доллара в марках – упадет. Во второй половине 90-х гг. процентные ставки в США возросли. Это в какой-то мере объясняло приток капитальных активов в США. Доллар стал дорожать. В переливах капитала участвуют обычно так называемые «горячие деньги» – средства, кочующие по миру в поисках прибыльного вложения. Мы обнаружили, что экспорт товаров и услуг, иностранные инвестиции, кредиты международных организаций являются основными статьями валютных доходов, положительно влияющих на курс национальной валюты. Между тем импорт товаров и услуг, экспорт капитала, выплаты процентов и платежей, погашения сокращают валютные резервы и возможности поддержания курса национальной валюты. Но между составляющими платежных балансов существует и обратная связь. Начнем с формулы Р' = Ре, где Р – цена товара в национальной валюте, Р' – цена товара в иностранной валюте и е – валютный курс. В качестве примера возьмем торговлю России с Германией. I Пусть курс нем. марка /руб. = 10 руб., а курс руб./нем. марка = 0,1 нем. марки. Экспорт из России Импорт в Россию Р – 10 000 руб. Покупка за нем. марки по цене = 1000 нем. марок; Р= Р'/е Р' = Ре = 1000 нем. марок Продажа за рубли по Р= 10 000руб. II Предположим, что курс нем. марки повысился до 11 руб., тогда при сохранении тех же Р и Р' экспортер может получить дополнительную рублевую прибыль. Чтобы купить за границей товар за 1000 нем. марок, наш импортер должен теперь приобрести марки, затратив 1100 руб. Выводы: для экспортера понижение курса национальной валюты и повышение курса валюты партнера представляется выгодным; для импортера подобные изменения курсов убыточны, а привлекателен высокий курс национальной валюты, так как он делает импортный товар более конкурентоспособным на внутреннем рынке. Данная взаимосвязь обнаруживает принципиальную возможность воздействия на внешнюю торговлю посредством регулирования валютного курса. Однако подобные зависимости на практике не свободны от динамики внутренних цен в странах-партнерах. Если инфляционный процесс (рост цен) в России идет интенсивно, то падение курса рубля принесет выгоду экспортеру только в том случае, если оно будет превосходить рост внутренних цен. Если же падение валютного курса рубля будет отставать от роста внутренних цен, то экспортер все равно окажется в убытке. Как устанавливается официальный валютный курс?После прекращения размена банкнот на золото в международных отношениях складываются два полюса, или две модели, формирования официальных валютных курсов: свободно плавающий и фиксированный курсы. Их обозначают в виде Подобного же характера меры осуществляли в 80-х гг. на Западе. Европейское Сообщество проводило их в отношении валют участников, называя эту политику неблагозвучным термином «змея в туннеле». Фиксация официального курса обычно сопровождается различиями в динамиках официального и биржевого (рыночного) курсов. Попытки притормозить следующее за ростом товарных цен внутри страны повышение инвалютных курсов приводят к искусственному обесцениванию на территории данной страны твердых валют (прежде всего доллара). Подобная ситуация чревата кризисами, «черными вторниками», скатыванием национальной валюты вниз. Анализ приводит нас к банальным, но вполне оправданным выводам: – ориентиром при всех колебаниях и вероятных перекосах является состояние денежного обращения внутри страны; – инфляция неизбежно приводит к удешевлению национальной валюты; – «лечение» валютного курса в условиях продолжающейся гонки внутренних цен не может иметь успеха. О вероятности новых волн вздорожания доллара может свидетельствовать более заметное повышение его внебиржевых котировок, а также набирающая силу активность валютных маклеров. Тенденция к падению курса национальной валюты тревожит деловые круги и правительство. Торговые и финансовые партнеры за рубежом отворачиваются от нестабильной, быстро дешевеющей валюты; снижение курса национальной валюты удорожает импорт, выплату валютной задолженности и все прочие операции, требующие размена на инвалюту. Наиболее распространенным средством государственного воздействия на курс являются валютные интервенции – продажи центральным банком валюты («сброс валюты») с целью поддержания ценности национальных денег. Для поддержания обменного курса рубля ЦБ РФ проводит масштабные продажи долларов и других СКВ. Но на валютных рынках осуществляются и акции противоположного порядка: Банк Японии вынужден порой предлагать иены и закупать доллары, с тем чтобы приостановить рост валютного курса иены. Принося кратковременный успех, валютные интервенции стоят дорого и требуют повторений. В арсенале средств валютной политики значатся другие вспомогательные меры, сдерживающие падение обменного курса национальной валюты. В их числе – манипуляция с процентными ставками по депозитам. Повышение процента позволяет привлекать валютные вклады, увеличивает предложение иностранных денег, что благоприятствует стабилизации национального валютного курса. Так, японское правительство, чтобы погасить стремительный рост курса иены и падение доллара, не только расширяло предложение своей национальной валюты на мировом денежном рынке, но и понижало, по требованию США, процентные ставки по депозитам в иенах. Обратимся теперь к взаимодействию показателей открытости (валютного курса, миграции капитала, внешней торговли) и внутренней национальной политики. 3. Модель Манделла – ФлемингаПопробуем записать вышесказанное в виде системы уравнений, являющейся дополнением к уже известной нам модели IS–LM. Различия состоят в том, что IS–LM пригодна для анализа закрытой экономики, а при помощи модели Манделла–Флеминга, учитывающей динамику обменного курса, его взаимозависимость с внутренними ценами и процентной ставкой, исследуется открытая экономика. Ее авторами стали Дж. М. Флеминг (1962) и Р. А. Манделл (1963). Хотя исследование было проведено в период действия Бреттон-Вудса, т.е. существования золотовалютной системы, заслугой ученых, сделавших модель пригодной для анализа и по сей день, стал показатель результатов регулирования как при плавающем, так и при фиксированном обменных курсах. Исходным явился механизм взаимодействия переменных величин для малой открытой экономики в краткосрочной перспективе, т.е. речь идет о национальной экономике, достаточно восприимчивой к международной динамике, которая, по сути дела, определяюще воздействует на национальный доход страны. Обмен товарами и капиталом с внешним миром проводится через посредника, которым является обменный курс (е). В большой открытой экономике эти взаимозависимости ослаблены, валютные системы представлены чаще всего гибридами между Модель построена в виде взаимодействия страны и остального мира. Авторы предлагают три равенства:  Первое из них выражает равновесие IS, дополненное величиной Nx– сальдо по статьям текущих операций платежного баланса, имеющее плюсовое или минусовое значение. Этот итог внешнеторговой деятельности функционально зависим от е. Второе и третье уравнения исходят из постоянных соотношений между внутренними и мировыми ценами (Pdи Pf). При постоянных Р обменные курсы меняются вместе с изменениями официального курса. Если же обменный курс отечественной валюты понижается (например, курс доллар – рубль, составлявший в начале 1997 г. 6 руб., повысился к середине 1998 г. до 15 руб. (рубль подешевел в 2,5 раза), то соответственно дорожает импорт и слегка стимулируется экспорт, а сальдо текущего баланса, возможно, несколько возрастает (+Nx). При повышении курса национальной валюты следствием становятся противоположные значения. Исходя из уравнений Манделла–Флеминга, попробуем графически изобразить возможности бюджетно-планового и монетарного воздействия на валютный курс. Система плавающего курсаЕсли правительство проводит политику стимулирования внутренних расходов, увеличивая государственные закупки и снижая налоги (G↑ Т ↓), то кривая IS сдвигается вправо в соответствии с действием мультипликатора (рис. 57), тогда как кривая LM(вертикаль) остается неподвижной, что свидетельствует о постоянстве дохода Y. Такая реакция существенно отличается от проведения закрытой экономики, в которой стимулирующая БНП приводит к повышению процентной ставки и дохода. Происходит это потому, что в открытой экономике повышение процентной ставки немедленно увеличивает приток иностранного капитала (CF ↑), стимулируя спрос на отечественную валюту и повышая ее цену – обменный курс е, а это сокращает чистый экспорт и сводит на нет результат расширения спроса на товары и услуги на внутреннем рынке, так что в итоге равновесный уровень дохода не меняется. Работает следующая цепочка:  Рис. 57 Увеличение денежного предложения центральным банком при неизменном уровне цен ведет к росту запасов денег в реальном выражении; кривая LM (вертикаль) сдвигается вправо, обменный курс снижается (рис. 58). И здесь эффект воздействия денежно-кредитной политики (ДКП) на доход отличен от того, что наблюдается в закрытой экономике. Там рост предложения денег ведет к снижению процентной ставки и, как следствие, росту капиталовложений. В открытой экономике внутренняя процентная ставка определяется ее уровнем на мировом финансовом рынке, и когда рост денежного предложения внутри страны опускает ее ниже этого уровня, то тем самым стимулируется отток капитала из страны, что увеличивает спрос на иностранную валюту, соответственно, падение курса отечественной и рост чистого экспорта. При этом начинают расти совокупный спрос, внутренние инвестиции, доход, и внутренняя ставка процента возвращается к своему стабильному мировому уровню. Работает следующая цепочка:   Рис. 58 Таким образом, воздействие ДКП на уровень дохода в малой открытой экономике осуществляется в основном не через ставку процента, а через обменный курс – его снижение стимулирует экспорт, совокупный спрос и вместе с ним доход. Система фиксированного курсаРассмотрим, как влияет стимулирующая БНП, проводимая правительством при жестком обменном курсе, на экономику. Если внутренний спрос стимулируется путем увеличения государственных закупок и снижения налогов, то это приводит к смещению кривой IS вправо в соответствии с действием мультипликатора (рис. 59). Но теперь в отличие от е-системы (ср. с рис. 57), обменный курс должен поддерживаться на фиксированном уровне, для чего необходимо увеличить денежную массу(предложение денег), т.е. кривая LM (вертикаль) сдвинется также вправо. Таким образом, новая равновесная точка будет лежать правее исходной – совокупный доход возрастет. Существенный момент – стимулирующая бюджетно-налоговой политики при е-схеме обязательно связана с денежной экспансией.  Рис. 59 Обратимся теперь к денежно-кредитной политике и рассмотрим влияние денежной экспансии без соответствующего стимулирования спроса (рис. 60).  Рис. 60 Напомним, что предложение денег центральный банк может увеличить не только с помощью печатного станка, но и путем проведения операций на открытом рынке, скупая долговые обязательства казначейства, в частности облигации, и таким образом вводя в обращение дополнительное количество денежных купюр. При этом кривая LMсдвинется вправо, и обменный курс на рынке упадет ниже объявленного. Дешевые доллары, купленные на рынке, спекулянты продают ФРС, которая обязана их принимать, и все, что ей удалось закачать в обращение на открытом рынке, она получает обратно, как говорится, «в собственные руки». Сдвиг кривой LM(пунктир на рис.60) оказывается виртуальным, все возвращается на круги, банк теряет контроль над денежным предложением. Если страна вводит фиксированный обменный курс, единственным инструментом проведения ее денежно-кредитной политики становится обменный курс. В странах переходной экономики сохраняется известная неупорядоченность регулирования валютных курсов. Согласно классификации МВФ валютные режимы в этих государствах можно разделить на четыре группы (1996): 1. В Боснии и Герцеговине, Болгарии, Эстонии и Литве существует специальное ведомство по валютному регулированию. В трех первых странах курс валюты привязан к немецкой марке, а в Литве – к доллару. Инструментами, поддерживающими денежное обращение, являются требования обязательных резервов валюты, ликвидных средств и депозитов. 2. «Валютный коридор» используют Венгрия, Латвия, Македония, Польша, Россия, Словакия, Хорватия, Украина. Две страны этой группы привязывают пока свою валюту, в определенном диапазоне колебаний, к доллару (Россия, Украина), две – к марке* (Хорватия, Македония), и остальные – к «корзине валют» или к доллару – марке. Инструменты денежной политики различны, в их числе аукционы, операции на открытом рынке, обязательные резервы. * См. Европейская валютная система. 3. Режим управляемого валютного курса характерен для Грузии и Киргизии (с привязкой к доллару), Чехии (к немецкой марке). В Белоруссии, Туркменистане и Узбекистане, а также в Словении используются различные валюты-путеводители, изменяемые по мере необходимости. В качестве инструментов применяются аукционы, операции на открытом рынке, резервные требования, долговые обязательства центральных банков и правительств. В основе денежной политики лежит мониторинг инфляции, денежной массы, объема кредитования, обменных курсов. 4. Валюты 8 стран – Албании, Азербайджана, Армении, Казахстана, Молдавии, Монголии, Румынии и Таджикистана – находятся в «свободном плавании». В первых трех странах и Румынии денежная политика ориентируется на указанные объемы денежной массы, или на установленные объемы резервов платежных средств (Казахстан, Молдавия), или на определяемый заранее уровень реальной процентной ставки (Монголия), или на установление пределов банковского кредитования (Таджикистан). 4. Из истории международной валютной системы. МВФДо «великого кризиса» 1929–1933 гг. преобладала система золотого стандарта. Каждая денежная единица имела определенное золотое содержание – то или иное весовое количество золота*. Именно оно выступало в виде мирового средства платежа и накопления. * Местом, где казначейство США хранит золотой запас страны, является крепость Форт Нокс. Там же хранят свои золотые запасы и многие другие, в том числе западноевропейские, государства. Утверждают, что когда золото было еще мировыми деньгами и возникала потребность в оплате долга, упаковки со слитками просто переносили из одного национального отсека в другой. Вспомним в этой связи денежную реформу С.Ю. Витте (1907). Золотой рубль стал основой денежного обращения как внутри страны, так и в ее отношениях с внешним миром. Имевшиеся на руках кредитные билеты разменивались на золото по первому требованию. Но вместе с тем составным элементом реформы явилась девальвация рубля. Новый золотой рубль составил по весу 66,6% прежнего золотого рубля и приравнивался к 1,5 старого кредитного рубля. До реформы 1 рубль номинально стоил 4 фр., а после нее – 2,6 фр. Новое соотношение более соответствовало покупательной силе валют, а также способствовало российскому экспорту. Переходной от золотого стандарта и его производной – золотодевизной, золотослитковой системы – к плаванию валют явилась «Бреттон-Вудская система», возникшая в конце Второй мировой войны (1944) и просуществовавшая до 1971 г.* * На конференции в Бреттон-Вудсе (США) стран-союзников по антигитлеровской коалиции была впервые сформулирована концепция послевоенной валютной системы. В конференции принимал участие и Советский Союз, довольно быстро покинувший эту организацию. Бреттон-Вудс, внесший организующее начало в международные валютные отношения, явился воплощением глобальных идей Дж.М. Кейнса. Основными составляющими Бреттон-Вудса стали: – взаимозависимость фиксированных валютных курсов и их совместное регулирование; – для управления системой был создан Международный валютный фонд (МВФ), число членов которого, первоначально составлявшее 44 государства, возросло в дальнейшем до 169; – каждая страна-участница была обязана определить золотое содержание своей валюты, установить на этой основе фиксированный курс по отношению к другим валютным курсам и поддерживать его (корректировка курса национальными правительствами не могла выйти за пределы 10% от стоимости валюты); – при затруднениях с платежным балансом, которые нельзя преодолеть за счет внутренних источников, МВФ выдает своему члену краткосрочные кредиты (в соответствии с квотой страны в ресурсах фонда); – наряду с золотом международным резервным средством стал доллар. США вышли из войны с относительно здоровой и сильной экономикой, накопили значительный золотой запас. Доллар оказался единственной валютой, разменной на золото (по цене 35 долл. за тройскую унцию золота)*. * На первых порах функционирование МВФ вызывало негативную реакцию сторонников монетаризма. М. Фридмен считал, что всемирный валютный орган является политически безответственной «диктатурой экспертов». Для облегчения международных расчетов МВФ создал коллективную расчетную единицу – специальные права заимствования (СПЗ). Часто используется и другая аббревиатура – СДР, происходящая от английского Special Drawing Rights. Участники фонда распределяют их между собой в соответствии с финансовым вкладом каждого: в СДР же представляются и краткосрочные кредиты. СДР существуют в виде записи на текущем счете участника МВФ, но их можно разменять на любую национальную валюту. Но СДР не стала «валютой мира». Специальные права заимствования составляют 5–6% международных валютных резервов. Последующие события привели к кризису и краху Бреттон-Вудса. Дело в том, что потребности товарооборота и миграции капитала предъявляли возраставший спрос на зеленые купюры. Количество долларов, функционировавших в мире, заметно превысило золотой запас США. Обратимость доллара в золото становилась все более сомнительной и была официально «приостановлена» президентом Р. Никсоном в августе 1971 г. Эта акция явилась ударом по остаткам золотого стандарта и системе фиксированных курсов. Доллар «поплыл», его курс по сравнению с рядом валют понизился. Итогом событий стала Ямайская сессия МВФ (1976). Она санкционировала запрет на использование золота в качестве основы валютных паритетов. Часть имевшегося у МВФ золота была распродана по рыночным ценам, принята система плавающих курсов (хотя многие страны сохранили свою привязку к доллару). МВФ превратился в центр, специально занимающийся льготным кредитованием стран, испытывающих платежные трудности. В числе членов МВФ находятся теперь страны Восточной Европы, Россия и другие республики СНГ. Квота России в МВФ составляет около 3%, а остальных стран СНГ – 1,7%. МВФ предоставляет кредит из 7,5% годовых. Эта ставка ниже процентов по кредитам коммерческих банков, учитывающих риск, связанный с предоставлением ссуд государствам СНГ. Статья 8 Устава МВФ предусматривает введение участником как внутренней, так и внешней конвертируемости валюты. Проблемой в деятельности МВФ является задолженность беднейших стран, в списке которых находятся Эфиопия, Мозамбик, Мадагаскар – давние должники России. Парижский клуб выдвинул предложение списать на 80% задолженность этих государств. Но для России долги беднейших стран до конца не просчитаны. Фонд проводит серьезную работу в области международных экономических сопоставлений, по созданию методики расчетов валовых продуктов, объемов производства, внешней торговли, занятости и прочих показателей на единой валютно-денежной основе. Долгое время для этого использовались официальные курсы валют, сводимые к долларовой базе. В 1993 г. МВФ перешел к более рациональной, хотя и трудоемкой системе. Теперь национальные валюты пересчитываются не по их официальным курсам, где, как известно, переплетается воздействие самых различных факторов, но по курсам, учитывающим лишь покупательную способность валюты и ее динамику. Этот «естественный» обменный курс исчисляется на базе общемировой корзины товаров и услуг, т.е. набора общеупотребительных полезностей. Новый подход важен для корректировки долгосрочного прогнозирования; к тому же именно покупательная способность определяет будущие изменения рыночных курсов. Шаги в этом направлении привели к любопытным результатам. Анализ экономических сил за 1978–1990 гг., осуществленный по новой методике, обнаружил иное соотношение по ВВП между индустриально развитыми и развивающимися государствами в пользу последних. Если ранее на 25 наиболее развитых стран приходилось 73% мирового валового продукта, то теперь – лишь 54%. А доля развивающихся государств возросла с 18 до 34%. По данным за 1996 г. среди стран мира (по объемам ВВП) Китай находится на втором (после США), Россия – на одиннадцатом месте. Многие из стран бывшего «третьего мира» перегоняют по темпам роста страны Северной Америки, Европы и даже Японию. Таблица 50 Оценка валового внутреннего продукта стран мира по паритету покупательной способности в 1996 г.   Европейская валютная системаКоллективные валюты относятся к международным новациям второй половины нашего столетия. Наряду с СДР, являющимся порождением всемирной валютной организации, возникают региональные расчетно-денежные единицы. Свидетельством высокой степени взаимозависимости и одновременно средством управления выступают интеграционные группировки. Первопроходцем здесь стал Европейский союз (ЕС). На начало 1998 г. членами Союза были 15 государств. ЕС представляет собой лабораторию, где отрабатываются модели и методики интеграционного процесса. С 1979 г. в рамках Сообщества начала формироваться Европейская валютная система (ЕВС). Задача ЕВС – способствовать снижению инфляции в странах-участницах и обеспечивать стабильность их валютных курсов (в частности, обезопасить Сообщество от последствий резких скачков в курсе доллара). Механизм действия Европейской валютной системы предполагает использование единой расчетной единицы – экю. Название напоминает старую монету Франции, имевшую хождение еще в XIII в. Но в действительности это аббревиатура английского European Currency Unit, т.е. европейской денежной единицы. В 1995 г. экю перевели в евро. Евро – составная валюта, ее поддерживает корзина национальных валют стран Сообщества, причем доля каждого участника зависит от веса страны в совокупном валовом продукте и взаимной торговле. На основе валютной корзины формируется и средний курс евро. Он находится в следующем соотношении к доллару: 1 евро = 1,2 долл. Центральный курс фиксирован, но подвергается систематическим пересмотрам. Идея создания единой европейской валюты возникла давно. Первое документальное ее подтверждение относится к 1969 г. Строительство Европейской валютной системы происходило поэтапно. Сначала было устроено «совместное плавание» национальных валют с малым диапазоном отклонения друг от друга и от общего курса, ориентировавшегося на доллар. Затем экю отходит от долларовой привязки (1979), превращается в полностью самостоятельную расчетную и платежную единицу (существующую пока что в виде записи на счетах). В экю (евро) ведутся расчеты между членами ЕС и странами Африки, с торговыми партнерами Запада и Востока. В декабре 1991 г. был разработан порядок перехода к единой денежной единицы в рамках Союза, т.е. превращения экю в наличные деньги и чеки. Эти соглашения, подписанные в феврале 1992 г., известны под именем Маастрихтских, по названию небольшого голландского города, где происходила знаменательная встреча руководителей государств – членов ЕС. Итак, к концу века будет создан Центральный Европейский банк, который получит право эмиссии евробанкнот и еврочеков. Национальные центральные банки превращаются в его филиалы. В короткий срок национальные денежные знаки будут заменены на евро в соответствии и с их курсом*. * От национальной валюты остается лишь символика – на обратной стороне европейской купюры. Символика соответствует традициям страны, на территории которой напечатаны деньги. Для эмиссии евробанкнот будет использоваться оборудование национальных банков. Но ЕВРО, выпущенные в Риме или Лондоне, не будут отличаться друг от друга больше, чем доллары из Сан-Франциско или Канзас-Сити. Европейский банк будет проводить единую кредитно-денежную политику Союза. Это значит, что курс евро по отношению к доллару и другим внешним валютам, процентная ставка по еврокредитам, условия продажи и купли европейских ценных бумаг будут определяться Советом Центрального Европейского банка. Каждый член Союза располагает одним голосом. Как мы уже заметили, на формирование европейской кредитно-денежной системы большое влияние оказала структура ФРС США. Введение евровалюты освободит обращение товаров и услуг, капитала, передвижение людей от всех потерь – как времени, так и средств. Разумеется, воплотить принятые, можно сказать, историей решения в жизнь совсем не просто. Об этом свидетельствует хотя бы полный драматизма путь утверждения Маастрихтских соглашений национальными парламентами, да и последующая реализация договоренностей. В документах указывалось, что если некоторые участники соглашения не смогут своевременно обуздать инфляцию в своей стране или справиться с бюджетным дефицитом, то они могут присоединиться к валютному единству позже. В 1999 г. евро вводят 11 стран ЕС. Вагоны европейского состава будут двигаться к единой валюте с разной скоростью. В связи с переходом ЕС к единой валюте МВФ прогнозирует на 1998–1999 гг. более чем трехпроцентный бюджетный дефицит для лидеров группировки – Германии, Франции и Великобритании, а также возможность дестабилизации европейских финансовых рынков. Весьма вероятно, однако, что евро займет место валюты-лидера для ряда государств переходной экономики, в том числе и для России. * * * Мы познакомились с зарубежным опытом валютной интеграции. Завершая рассмотрение, хотелось бы подчеркнуть, что практическое применение в России этого опыта может носить лишь избирательный характер. А главным в отношениях между странами СНГ остается пока что нелегкий переход к принципу экономической целесообразности, рыночной интеграции и разумной достаточности. Вопросы для обсуждения1. Что такое валютный курс и валютные операции? 2. В чем состоят различия между официальным валютным курсом и паритетом покупательной способности (натуральным курсом)? 3. Расскажите о модели Манделла–Флеминга как о преобразованной форме IS–LM. 4. Как влияют изменения валютного курса на внешнюю торговлю? 5. Что такое валютные интервенции, валютный коридор, системы фиксированных и плавающих курсов? 6. Как вы оцениваете будущее евро? Роберт МАНДЕЛЛ – «крестный отец» Европейского союзаР. Манделл знаком нам построением совместно с Дж. Флемингом моделей открытой экономики. В октябре 1999 г. Манделлу было присвоено звание лауреата Нобелевской премии за комплексный труд по международным экономическим отношениям и в особенности по так называемым оптимальным валютным зонам. Нобелевский лауреат 1999 г. родился в 1932 г. в Онтарио (Канада), первую степень бакалавра он получил в 1953 г. в Университете Британской Колумбии; образование продолжил в известном Массачусетском университете и Лондонской школе экономики. В 1955 г. стал доктором и профессором в области экономических наук. Важной ступенью в творческой биографии Манделла явился его переход в 1961 г. на работу в Международный валютный фонд, а также его деятельность в качестве консультанта при Совете управляющих Федеральной резервной системы (ФРС) США. После вручения Роберту Манделлу высокой награды в экономических кругах и в журнальных комментариях развернулась дискуссия о достоинствах и некоторых недостатках нобелевского лауреата 1999 г. Лорен Уайт, профессор факультета бизнеса Колумбийского университета, утверждает, что Роберт Манделл – теоретик, но его гипотезы имеют значительную практическую ценность, так как позволяют лучше понять, что происходит в мире. Теория Манделла обнаруживает, что степень эффективности внутренней монетарной политики в условиях свободного перемещения капиталов зависит от того, какой обменный курс (ОК) выберет правительство страны – фиксированный или плавающий. Эту тему продолжил профессор Стэнфордского университета Калифорнии М. Бернштам. Он называет Манделла великим экономистом своего времени, создавшим совершенную международную макроэкономику. Манделл определил взаимозависимость денежной и фиксальной политики, чем занимались и ранее, от политики обменного курса, международной торговли и капитальных потоков. Иными словами, Манделл привел в единую систему все то, что естественно существует в мировой экономике, но ранее анализировалось в виде отдельных составных частей. Построение этой модели было делом архисложным, но Манделл это сделал. Роберт Манделл связал тот или иной тип обменного курса с благосостоянием страны. Последнее весьма существенно в том случае, когда ученые обращаются к России. Бернштам полагает: до 17 августа 1998 г. в России был фиксированный курс, что закончилось кризисом. С осени 1998 г. в стране сложился плавающий обменный курс. В первом случае (фиксированный курс) государственная денежная политика оказывалась практически бессильной и сводилась к подпечатыванию время от времени дополнительных денег, разрушавших фиксированный курс. Плавающий курс позволяет проводить гибкое манипулирование денежной политикой, причем фискальные меры в этой ситуации ограничены, так как существует свободный переток капитала, иностранцы покупают и продают государственные ценные бумаги, т.е. существует какая-то единая система отношений. Бернштам назвал теорию Манделла переворотом в науке, напоминающим переворот Коперника в астрономии, поскольку там речь шла также о создании единой научной системы. В 1961 г. профессор Манделл опубликовал книгу под абстрактным названием «Об оптимальных валютных зонах». В этой теоретической работе было показано, что странам трудно поддерживать свою валюту и осуществлять ее обмен, поскольку возникают препятствия для рационального ведения дел и размещения ресурсов. Это касается прежде всего государств, расположенных рядом, являющихся соседями. Гораздо эффективнее взаимодействовать, если страны имеют сходные экономические условия развития, хотя однородность сред достаточно условна. Но в целом современная Европа представляет собой единый организм с формирующимся валютным единством, необходимым для более рационального размещения ресурсов, для организации и создания единого экономического пространства. В этой ситуации теоретические идеи Манделла оказались вполне приемлемыми. Понятно, что когда проблема приобрела конкретные очертания, на евро стали смотреть как на знак, отмечающий некий новый валютный ареал. Между тем, когда профессор Манделл изучал концепцию валютной зоны, он, по-видимому, имел в виду прежде всего свою родную Канаду и Соединенные Штаты. Время объединения под сенью единого американского доллара США, Канады и, вероятно, Мексики приближается. С независимыми суждениями по поводу теории Манделла выступил руководитель Исследовательского центра в Вашингтоне Уильям Нискансен. Хорошо известно, что евро будет испытывать трудности. По теории Манделла для функционирования региона единой валюты необходимо создание гибкого рынка труда, высокая мобильность трудовых ресурсов в этом регионе. Пока этого в Европе нет. Манделл – блестящий экономист, и он заслуженно получил Нобелевскую премию, но Нискансена удивляют журналисты, которые приписали ему выдающуюся роль в создании единой европейской валюты. Тут кроется какая-то загадка. Тем не менее сама теория Р. Манделла широко признается сегодня в мире. Это теория о том, насколько широким может быть регион с единой валютой. По мнению Манделла, такой регион должен отвечать, по крайней мере, одному из двух необходимых условий. Во-первых, страны, входящие в зону единой валюты, должны быть стабильными и близкими по уровню экономического развития; во-вторых, иметь высокую степень гибкости и динамичности рынка труда. По мнению У. Нискансена, первый фактор – однородность экономического развития – пока отсутствует, по большому счету, и в Европе, и в Соединенных Штатах. Но в отличие от Европы в США чрезвычайно гибкий и динамичный рынок труда, на котором люди активно перемещаются из штата в штат, из одного региона страны в другой. Европа вообще слишком велика, чтобы быть экономически однородной в той степени, о которой говорится в работах Р. Манделла, и трудовые ресурсы здесь мигрируют из одной страны в другую лишь в незначительной степени. Вот почему Нискансен несколько удивлен тем, что введение евро связывают с идеями, которые были выдвинуты в свое время Р. Манделлом. М. Бернштам подходит к вопросу о перемещении рабочей силы с другой стороны. Трудовые затраты, как известно, составляют основные затраты, или издержки, в экономике. В западных хозяйствах трудовые затраты представляют 75% национального дохода, т.е. расходов на зарплату, а 25% – это отдача с капитала, прибыль на капитал. Практически вся экономическая система, т.е. благосостояние, зависит от цены труда. Отсюда следует, что если страна отличается низкой производительностью, слаборазвита, то труд там дешевый. Если же страну отличает высокая производительность, люди там образованны и обладают хорошими трудовыми навыками, то в этой стране труд относительно дорог. Подобным странам-партнерам трудно иметь единую валюту. Для создания зоны единой валюты в общем необходимо или, во всяком случае, было бы чрезвычайно полезно иметь единый уровень заработной платы и единую систему трудовых рынков. В журнальных статьях и обсуждениях работ нового нобелевского лауреата его стали называть творцом или созидателем европейской системы. Отвечая на это, господин Манделл заметил, что, скорее всего, его можно было бы посчитать одним из «крестных отцов» Европейского союза. Труды профессора Манделла посвящены в основном открытой экономике развитых стран. Гипотеза оптимальных валютных зон, ставшая центральным звеном его макроэкономических рассуждений, появилась еще в начале 60-х гг. Однако весьма примечательны и последующие труды Манделла. Остановимся на вышедшей в 1997 г. книге «Великие спады». В ней наряду с депрессией 30-х гг. или, скорее, начиная с тех трудных лет автор рассматривает последующие потрясения, так не похожие друг на друга. Особое место занимают экономические спады, вспыхнувшие после падения тоталитарных режимов, причины резкого сокращения национальных доходов в России. Манделл излагает свое понимание причин великого спада в России 90-х гг., анализирует ошибки правительственной политики, в частности в финансовой и валютной сфере. Некоторые американские ученые считают книгу «Великие спады» одной из лучших работ о посткоммунистических экономиках. |