Курсовая. Учет лизинговых операций

Скачать 70.76 Kb. Скачать 70.76 Kb.

|

|

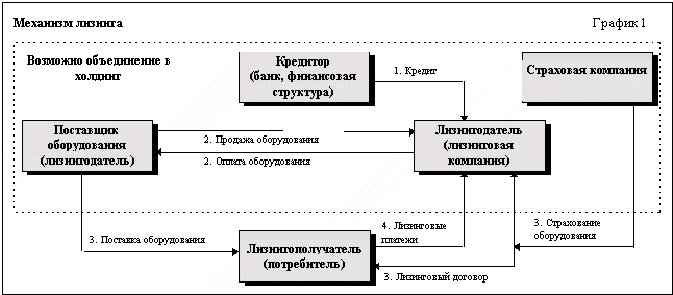

2. Виды лизинга и правовые основы лизинговых сделок Традиционное представление о лизинге как о долгосрочной и примитивной аренде недвижимости: зданий, сооружений, земельных участков, некоторых видов технологического оборудования и различных станков, машин и т.д. уже устарело. В широком значении под лизингом следует понимать весь комплекс имущественно-финансовых отношений, связанных с передачей имущества во временное пользование на основе его приобретения и последующей сдачи в долгосрочную аренду. Именно в такой трактовке лизинг вошел в обиход и используется в настоящее время в отечественной зарубежной практике. Лизинг - это вид предпринимательской деятельности, направленной на инвестирование временно свободных или привлеченных финансовых средств, когда по договору финансовой аренды (лизинга) арендодатель (лизингодатель) обязуется приобрести в собственность обусловленное договором имущество у определенного продавца и предоставить это имущество арендатору (лизингополучателю) за плату во временное пользование для предпринимательских целей. Содержание и роль экономической сущности лизинга в теории и на практике трактуются по-разному. Одни считают лизинг как своеобразный и перспективный способ кредитования производства и предпринимательской деятельности, другие авторы отождествляют его с финансовой арендой или долгосрочной, которая сводится к наемным, подрядным, прокатным отношениям, третьи авторы отмечают лизинг завуалированным способом купли – продажи средств производства или права пользования чужим имуществом, а четвертые интерпретируют лизинг как действия за чужой счет, то есть управление чужим имуществом по поручению доверителя. Однако при таком разночтении современное понятие лизинга опирается на многовековые классические принципы о разграничении понятий «собственник» и «пользователь» имущества. Существование этих понятий заключается в возможности разделения собственности на два важнейших правомочия – пользование имуществом (использование его с целью извлечения дохода и других выгод), и само право собственности (правовое господство лица над объектом собственности). Исходя из этого, лизинг можно трактовать как способ реализации отношений собственности, определяющий состояние производительных сил и производственных отношений во взаимосвязи. Определение лизинга приводится так же в Федеральном Законе «О лизинге». Согласно ст. 2 этого Закона, «лизинг» – вид инвестиционной деятельности по приобретению имущества и передаче его в лизинг на основании договора, в соответствии с которым арендодатель (лизингодатель) обязуется приобрести в собственность указанное арендатором (лизингополучателем) имущество у определенного им продавца и предоставить лизингополучателю это имущество за плату во временное владение и пользование. Согласно Федеральному закону «О лизинге», предметом лизинга могут быть любые непотребляемые вещи, в том числе предприятия и другие имущественные комплексы, здания, сооружения, оборудование, транспортные средства и др. движимое и недвижимое имущество, которое может использоваться для предпринимательской деятельности. Субъектами лизинговой сделки в зависимости от вида лизинга могут быть от двух и более сторон. Обязательным участком лизинговых операций является лизингодатель, в качестве которого могут выступать предприятия – производители объектов лизинга, лизинговые фирмы, банки, при этом банки контролируют и независимые лизинговые компании, предоставляя им кредиты. Предоставляя ресурсы и участвуя в капитале лизинговых компаний, банки косвенно участвуют в лизинговых операциях. Коммерческие банки могут и напрямую участвовать в лизинговых операциях, для этого они образуют в своем составе лизинговые службы. Внедрение банков на рынок лизинговых услуг связано, во-первых, с тем, что лизинг является капиталоемким видом бизнеса, а банки являются основными держателями денежных ресурсов. Во-вторых, лизинговые услуги тесно связаны с банковским кредитованием. Другим обязательным участком лизинговой сделки является лизингополучатель – предприятие, нуждающееся в лизинговом имуществе. Таким образом, лизингодатель – физическое или юридическое лицо, которое за счет привлеченных и (или) собственных средств приобретает в ходе реализации договора лизинга в собственность имущество и предоставляет его в качестве предмета лизинга лизингополучателю за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование с переходом или без перехода к лизингополучателю права собственности на предмет лизинга. Лизингополучатель – физическое или юридическое лицо, которое в соответствии с договором лизинга обязано принять предмет лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование в соответствии с договором лизинга. Субъектов лизинговой сделки можно подразделяют на прямых и косвенных. К прямым участникам лизинговой сделки относят: - лизинговые фирмы, компании и банки, выступающие как лизингодатели; - производственные, торговые и транспортные предприятия и население (лизингополучатели); - поставщики объектов сделки – промышленные и торговые компании. Косвенными участниками лизинговой сделки являются: - коммерческие и инвестиционные банки, кредитующие лизингодателя и выступающие гарантом сделок; - страховые компании; - брокерские и другие посреднические фирмы.  Рисунок 1 – Схема лизинговых операций В классической лизинговой сделке взаимоотношения между субъектами строятся по следующей схеме (рисунок 1): будущий лизингополучатель, нуждающийся в определенных видах имущества, самостоятельно подбирает располагающего этим имуществом поставщика. В силу отсутствия собственных средств и доступа к заемным средствам для приобретения имущества в собственность он обращается к будущему лизингодателю, имеющему необходимые средства, с просьбой о его участии в сделке. Это участие лизингодателя выражается в покупке им имущества у поставщика в собственность и последующей его передаче лизингополучателю во временное пользование на оговоренных в лизинговом соглашении условиях. Современный рынок лизинговых услуг характеризуется многообразием форм лизинга, моделей лизинговых контрактов и юридических норм, регулирующих лизинговые операции. Существующие формы лизинга можно объединить в два основных вида - оперативный и финансовый лизинги. 1. Оперативный лизинг - это арендные отношения, при которых расходы лизингодателя, связанные с приобретением и содержанием сдаваемых в аренду предметов, не покрываются арендными платежами в течение одного лизингового контракта. При оперативном лизинге лизинговая компания приобретает оборудование заранее, не зная конкретного арендатора. Поэтому фирмы, занимающиеся оперативным лизингом, должны хорошо знать конъюнктуру рынка инвестиционных товаров как новых, так и бывших уже в употреблении. Лизинговые компании при этом виде лизинга сами страхуют имущество, сдаваемое в аренду, и обеспечивают его техобслуживание и ремонт. По окончании срока лизингового договора лизингополучатель имеет право: - продлить срок договора на более выгодных условиях; - вернуть оборудование лизингодателю; - купить оборудование у лизингодателя при наличии соглашения на покупку по справедливой рыночной стоимости. Поскольку при заключении договора заранее нельзя достаточно точно определить остаточную рыночную стоимость объекта сделки, то это положение требует от лизинговых фирм хорошего знания конъюнктуры рынка подержанного оборудования. 2. Финансовый лизинг - это соглашение, предусматривающее в течение периода своего действия выплату лизинговых платежей, покрывающих полную стоимость амортизации оборудования или большую его часть, дополнительные издержки и прибыль лизингодателя. Финансовый лизинг характеризуется следующими основными чертами: - участие третьей стороны (производителя или поставщика объекта сделки); - невозможность расторжения договора в течение так называемого основного срока аренды, т.е. срока, необходимого для возмещения расходов арендодателя. Однако на практике это иногда происходит, что оговаривается в соглашении о лизинге, но в этом случае стоимость операции значительно возрастает; - более продолжительный срок лизингового соглашения (обычно близкий сроку службы объекта сделки); - объекты сделок, как правило, отличаются высокой стоимостью. После завершения срока контракта лизингополучатель может: - купить объект сделки, но по остаточной стоимости; - заключить новый договор на меньший срок и по льготной ставке; - вернуть объект сделки лизинговой компании. В зависимости от состава участников сделки и техники проведения операции различают следующие виды лизинга: - прямой лизинг, при котором собственник имущества (поставщик) самостоятельно сдает объект в лизинг (двусторонняя сделка); - косвенный лизинг, когда передача имущества в лизинг происходит через посредника. В основе большинства лизинговых сделок лежит косвенный лизинг, который похож на продажу товара в рассрочку; - «леведж – лизинг» (leveraged lease), или раздельный лизинг– лизинг с привлечением заемных средств от инвестора, предполагающий участие нескольких компаний, предоставляющих финансирование. Одной из форм прямого лизинга следует признать возвратный лизинг. Этот вид лизинга характеризуется тем, что собственник имущества сначала продает его будущему лизингодателю, а затем сам же арендует этот объект у покупателя. Таким образом, в обмен на отказ от права собственности бывший владелец оборудования получает средства для финансирования других своих нужд. Кроме того, арендатор имеет возможность сократить налоговые выплаты, связанные со стоимостью арендованного имущества. В зависимости от сектора рынка, где проводятся лизинговые операции, разделяют: - внутренний лизинг – при его осуществлении лизингодатель и лизингополучатель являются резидентами Российской Федерации (п.1 ст.7 Федерального закона «О лизинге»); - внешний (международный) лизинг. К нему относятся сделки, в которых хотя бы одна из сторон принадлежит к разным странам, или кто – то из сторон имеет совместный капитал с зарубежной фирмой. Внешний лизинг подразделяется на импортный, когда зарубежной стороной является лизингодатель, и экспортный, когда зарубежной стороной является лизингополучатель. По составу лизингового платежа на практике различают денежный, компенсационный и смешанный лизинг. Денежный лизинг имеет место, когда все платежи производятся в денежной форме. Компенсационный лизинг предусматривает платежи в форме поставки товаров, производимых на используемом оборудовании, или в форме оказания встречных услуг. Смешанный лизинг основан на сочетании денежных и компенсационных платежей. По размеру лизинговых сделок на практике различают мелкий, стандартный (средний) и крупный лизинг. 3. Бухгалтерский учет лизинговых сделок: Как мы уже знаем, отдельным видом договора аренды является договор финансовой аренды (лизинга). Если по условиям договора финансовой аренды (лизинга) учет предмета лизинга ведется на балансе лизингополучателя, а заключение договора лизингодателя с лизингополучателем предшествует заключению договора лизингодателя с продавцом (поставщиком) либо заключается одновременно. 3.1 Учет операций лизинга у лизингодателя. Порядок отражения в бухгалтерском учете лизинговых операций регламентируется Указаниями «Об отражении в бухгалтерском учете операций по договору лизинга». [4] Приобретая имущество, которое будет передано в лизинг, лизингодатель формирует в бухгалтерском учете его первоначальную стоимость в соответствии с правилами ведения бухгалтерского учета, в частности в соответствии с ПБУ 6/01. [7] Все затраты, связанные с приобретением лизингового имущества за счет собственных или заемных средств, отражаются у лизингодателя по Дебету счета 08 «Вложения во внеоборотные активы», субсчет «приобретение лизингового имущества». Затем по мере формирования первоначальной стоимости предмета лизинга и его готовности к передаче лизингополучателю, сумма всех затрат, связанных с его приобретением, приходуется по Дебету счета 03 «Доходные вложения в материальные ценности», субсчет «имущество для сдачи в аренду», в корреспонденции со счетом 08. Амортизационные отчисления по лизинговому имуществу в бухгалтерском учете производит та сторона договора лизинга, на балансе которой находится это имущество. В бухгалтерском учете амортизация на предмет лизинга начисляется в общеустановленном порядке. Договором лизинга может быть предусмотрена ускоренная амортизация. Срок полезного использования предмета лизинга определяется при принятии объекта к бухгалтерскому учету. При этом срок полезного использования может быть ограничен договором лизинга. Сумма начисленной амортизации по предмету лизинга отражается по дебету счетов учета затрат 20, 23, 25, 26, 44 лизингодателя в корреспонденции с кредитом счета 02 «Амортизация основных средств». Ежемесячно накопленные на счете 20 суммы списываются в дебет счета 90 «Продажи», субсчет «Себестоимость продаж». В течение всего срока действия договора лизингодатель получает от лизингополучателя лизинговые платежи. Обязательства лизингополучателя по уплате лизинговых платежей наступают с момента начала использования лизингополучателем предмета лизинга, если иное не предусмотрено договором лизинга. Лизинговый платеж включает: возмещение затрат лизингодателя, связанных с приобретением и передачей предмета лизинга лизингополучателю; возмещение затрат, связанных с оказанием других предусмотренных договором лизинга услуг; доход лизингодателя. По окончании каждого месяца лизингодатель составляет счет-фактуру на сумму месячного лизингового платежа в соответствии с условиями договора лизинга и передает первый экземпляр этого счета лизингополучателю. По окончании действия договора возможно несколько вариантов развития дальнейших отношений: - стороны могут пролонгировать лизинговый договор; - лизингополучатель может выкупить предмет лизинга в свою собственность; - возврат предмета лизинга лизингодателю. При возврате лизингового имущества лизингового имущества и прекращении его использования в целях лизинга его стоимость переносится с Кредита счета 03, субсчета «Лизинговое имущество, переданное лизингополучателю» на счет 03 «Лизинговое имущество». Такая проводка делается в той ситуации, когда данное имущество предполагается использовать в арендных операциях в дальнейшем. В противном случае он учитывается в качестве ОС, то его стоимость переносится с кредита счета 03 субсчета «Лизинговое имущество, переданное лизингополучателю» на счет 01 «Основные средства». В составе доходов по обычным видам деятельности лизинговые платежи по договору лизинга признаются лизингодателем ежемесячно равными долями в течение всего срока действия договора лизинга. Если по условиям договора лизинговое имущество учитывается на балансе лизингополучателя, то передачу лизингового имущества лизингополучателю предлагается отражать следующим образом. Дебиторская задолженность лизингополучателя по лизинговым платежам отражается по Дебету счета 76, субсчет «Расчеты по лизинговым платежам», и кредиту счета 98 «Доходы будущих периодов». 3.2. Учет операций лизинга у лизингополучателя Рассмотрим особенности бухгалтерского учета операций по договору лизинга у лизингополучателя при условии, что балансодержателем предмета лизинга согласно условиям договора лизинга выступает лизингодатель. По общему правилу техническое обслуживание предмета лизинга, его капитальный и текущий ремонт должен осуществлять лизингополучатель, если иное не предусмотрено договором лизинга. Ответственность за сохранность предмета лизинга от всех видов имущественного ущерба, а также за риски, связанные с его гибелью, утратой, порчей, хищением, преждевременной поломкой ошибкой, допущенной при его монтаже или эксплуатации, и иные имущественные риски с момента фактической приемки предмете лизинга также несет лизингополучатель, если иное не предусмотрено договором лизинга. При получении объекта лизинга от лизингодателя лизингополучатель приходует его на забалансовом счете 001 «Арендованные основные средства» в оценке, указанной в договоре финансовой аренды (лизинга). Передача лизингового имущества должна быть оформлена в соответствии с требованиями, которые предъявляются к первичным учетным документам. Таким документом может быть акт о приеме-передаче основного средства (форма № ОС-1). И в бухгалтерском учете начисление амортизации по объекту основных средств, являющемуся предметом договора лизинга производится той стороной, на балансе которой в соответствие с договором лизинга учитывается этот объект. Обязательства лизингополучателя по уплате лизинговых платежей наступают с момента начала использования лизингополучателем предмета лизинга, если иное не предусмотрено договором лизинга. При этом размер, способ осуществления и периодичность лизинговых платежей определяются договором. Расчеты с лизингодателем отражаются у лизингополучателя на счете 76 «Расчеты с разными дебиторами и кредиторами», к которому открывается субсчет «Задолженность по лизинговым платежам». В течение срока действия договора лизинга лизингополучатель отражает в бухгалтерском учете только причитающиеся к уплате текущие лизинговые платежи. Признаются расходы в том отчетном периоде, в котором они имели место, независимо от времени фактической выплаты денежных средств и иной формы осуществления. Таким образом, расходы по уплате лизинговых платежей признаются организацией-лизингополучателем ежемесячно в течение всего срока действия договора лизинга исходя из общей суммы причитающихся по договору лизинговых платежей и срока договора лизинга независимо от установленного договором лизинга порядка выплаты лизинговых платежей. Договором лизинга может быть предусмотрен возврат предмета лизинга лизингодателю по окончании срока действия договора. В этом случае лизингополучатель обязан вернуть лизингодателю предмет лизинга в состоянии, в котором он его получил, с учетом нормального износа или износа, обусловленного договоре лизинга. При возврате лизингового имущества лизингодателю его стоимость списывается с забалансового учета (с кредита счета 001 «Арендованные основные средства»). Если договором предусмотрен выкуп объекта лизинга лизингополучателем, то по окончании срока действия договора лизинга на дату перехода права собственности стоимость объекта лизинга списывается с забалансового счета 001 «Арендованные основные средства». В случае если договором лизинга предусмотрено, что предмет лизинга переходит в собственность лизингополучателя после выплаты всех лизинговых платежей без указания выкупной цены в договоре лизинга, всю сумму лизинговых платежей следует рассматривать как расход, направленный на приобретение права собственности на предмет лизинга, являющийся амортизируемым имуществом, включаемый в первоначальную стоимость амортизируемого имущества после перехода права собственности на него к лизингополучателю. При этом никто не запрещает сторонам предусмотреть в договоре, что выкупная цена в сумму уплачиваемых в течение срока лизинга лизинговых платежей не включается, а выплачивает лизингополучателем по окончании договора лизинга. В этом случае в течение всего срока лизинга лизингополучатель сможет учитывать в составе своих расходов лизинговые платежи в полном объеме, а выплаченная в конце договора выкупная цена сформирует первоначальную стоимость выкупленного имущества. При передаче предмета лизинга лизингополучателю и принятии его лизингополучателем к бухгалтерскому учету право собственности на лизинговое имущество к лизингополучателю не переходит. Если по условиям договора лизинговое имущество учитывается на балансе лизингополучателя, то стоимость лизингового имущества, поступившего лизингополучателю, отражается по дебету счета 08 «Капитальные вложения», субсчет «Приобретение отдельных объектов основных средств по договору лизинга», в корреспонденции с кредитом счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет в Арендные обязательства». Затем стоимость поступившего лизингового имущества списывается с кредита счета 08 «Вложения во внеоборотные активы» в корреспонденции со счетом 01 «Основные средства», субсчет «Арендованное имущество». С того момента, когда поступившее имущество приходуется на счет 01 «Основные средства», субсчет «Арендованное имущество», лизингополучатель начинает платить с него налог на имущество. Если по условиям договора лизинга предмет лизинга учитывается на балансе лизингополучателя, то последний производит амортизационные отчисления в бухгалтерском учете. По объектам основных средств, являющихся предметом договора лизинга, предусмотрена возможность применения ускоренной амортизации. Но такая возможность предусмотрена только при начислении амортизации способом уменьшаемого. Начисление амортизационных отчислений по объекту основных средств начинается с 1-го числа месяца, следующего за месяцем принятия этого объекта к бухгалтерскому учету, и производится до его полного погашения стоимости этого объекта, либо до списания его с бухгалтерского учета. Если по условиям договора лизинга лизинговое имущество учитывается на баланс лизингополучателя, то начисление причитающихся лизингодателю лизинговых платежей отражается по дебету счета 76, субсчет «Арендные обязательства», в корреспонденции с кредитом счета 76, субсчет «Задолженность по лизинговым платежам». Если для отражения операций по выбытию основных средств лизингополучателем не используется субсчет «Выбытие ОС» к счету 01, то при выбытии лизингового имущества лизингополучатель списывает сумму первоначальной стоимости предмета лизинга и сумму накопленной амортизации непосредственно на счет 91 в корреспонденции со счетами учета объектов основных средств. Таблица 2. Пример проводок

| |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||