Курсовая. Учет лизинговых операций

Скачать 70.76 Kb. Скачать 70.76 Kb.

|

КУРСОВАЯ РАБОТА По дисциплине «Лабораторный практикум по финансовому учёту» На тему: «Учет лизинговых операций» Группа Студент Преподаватель МОСКВА 2022 г. Содержание Введение …………………………………………………………………………..3 1. Анализ развития лизингового бизнеса в России и за рубежом ……………..5 2. Виды лизинга и правовые основы лизинговых сделок ……………………10 3. Бухгалтерский учет лизинговых сделок: ……………………………………17 а) у лизингодателя ………………………………………………………………17 б) у лизингополучателя …………………………………………………………19 Заключение ………………………………………………………………………25 Список литературы ……………………………………………………………..26 Введение В настоящее время большинство российских предприятий сталкивается с проблемой обновления основных фондов. При этом зачастую из-за нехватки оборотных средств они вынуждены брать кредиты под залог ценных бумаг, партий товара, недвижимости. С другой стороны, многие предприятия - поставщики оборудования - имеют трудности с реализацией своей продукции. Вместе с тем существует путь, который набирает активное распространение и способный разрешить указанные проблемы. Речь в данном случае идет о лизинге – как одной из форм финансирования предприятий. Российские банки, в соответствии с мировой практикой, наряду с кредитными операциями, все больше внимания уделяют лизингу. В переводе с английского данный термин означает аренду. Но это аренда особого рода, когда лизингодатель по предложению будущего пользователя приобретает выбранное последним оборудование в собственность и затем сдает его данному лицу в аренду. Тема данной курсовой является актуальной, так как лизинг служит средством активизации инвестиционной деятельности, развития и технического перевооружения производства, реализации продукции, внедрения научно-технического прогресса, создания новых рабочих мест. Целью курсовой работы является анализ учета лизинговых платежей и выявить особенности формирования рынка услуг лизинга в России. Проблемам учета и анализа основных средств посвящены работы таких экономистов как Ермолович Л.Л., Савицкой Г.В., Снитко К.Ф., Сушкевич В.В., Русак Н.А. Этими учеными внесен значительный вклад в развитие теории и методологии учета основных средств. Изучение специальной литературы и опыта организации учета и анализа на предприятии показывает, что не все проблемы в этой области решены окончательно. В частности, имеются проблемы в переоценке основных средств, учете амортизации и выборе факторов, влияющих на фондоотдачу, методике их анализа, системности проведения анализа и другие. При написании работы были использованы учебная и специальная литература, законодательные акты Российской Федерации, сведения из средств массовой информации, банк правовой информации «Консультант плюс» в Интернет. Объектом исследования является лизинговые операции. Выбранная тема достаточно актуальна для предприятий, которые имеют ряд основных средств, но желают их расширить с помощью лизинговых операций. При проведении исследования применялись как общенаучные методы (анализ, синтез, наблюдение, сопоставления, абстракция), так и специальные аналитические приемы (метод последовательного изложения факторов). Правильно и грамотно проведенный анализ дает представление о состоянии материально-технической базы, и об ее износе. Еще раз отметим, что основные средства оказывают непосредственно прямое влияние на конечный результат деятельности предприятия, поэтому анализ материально-технической базы является важным моментом в работе экономиста. Курсовая работа состоит из 3 глав, выполнена на 28 страницах машинописного текста, имеет 2 таблицы, рисунки. Анализ развития лизингового бизнеса в России и за рубежом В современных условиях хозяйствования усиление факторов неопределенности в развитии экономики способствует повышению интереса к различным видам предпринимательства, в том числе и к инвестиционной деятельности. Предпринимательская деятельность на рынке лизинговых услуг является мощным импульсом изменений форм и методов хозяйствования, технического перевооружения сферы производства и обращения, поиска и внедрения различных видов финансирования инвестиций. Лизинг - комплекс возникающих имущественных отношений, связанных с передачей имущества (оборудования, машин, судов) в пользование после его приобретения у производителя (продавца), где участниками выступают: 1. Лизингодатель, т.е. собственник имущества, который передает его на условиях лизингового соглашения; 2. Лизингополучатель, который может быть юридическим лицом любой организационно-правовой формы; 3. Производитель (продавец) имущества, который впоследствии будет выступать в роли продавца имущества будущему собственнику - лизингодателю. Успех лизингового предпринимательства в любой отрасли во многом зависит от верного понимания его содержания и специфических особенностей, особенно от грамотного владения этим механизмом. Активное внедрение лизинга в мировой практике было предопределено рядом преимуществ лизинга перед простой ссудой. С позиций интересов лизингополучателя необходимо остановиться на следующих преимуществах: 1. Лизинг предполагает полную (100-процентную) оплату лизингодателем приобретения имущества. При этом лизинговые платежи лизингополучатель начинает осуществлять только после ввода в эксплуатацию имущества; 2. Относительная доступность приобретения имущества на основании договора лизинга по сравнению с получением банковского кредита; 3. Договор лизинга позволит значительно более гибко подходить к расчету лизинговых платежей; Лизинг обладает большим потенциалом обновления. В то же время лизинг обладает рядом недостатков: 1. При реализации операции финансового лизинга установленные договором платежи не прекращаются, независимо от того, пользуется ли произведенный товар спросом на рынке. Это предопределяет необходимость всестороннего анализа инвестиционного проекта, реализуемого с применением лизинговых операций; 2. Лизинговая операция очень сложна в организации; 3. Общая сумма лизинговых платежей всегда больше размера кредита, необходимого для покупки имущества. На пятидесяти крупнейших лизинговых рынках мира каждый год заключаются новые договоры почти на полтриллиона долларов. Анализ мирового опыта показывает, что в последние годы лизинговые операции стали неотъемлемой частью экономики во многих странах. В настоящее время 20-25% инвестиций в развитых странах приходится на лизинговые операции. Безусловным лидером на мировом рынке лизинга является США. На долю США приходится около 52% от общего объема лизинга в мире, 25-30% инвестиций в оборудование осуществляется в форме лизинга, а годовой оборот лизингового рынка в 2006г. составил 220 млрд. долларов США. Доля лизинга в валовых инвестициях европейских стран составляет 20-30%: в Германии 18%, в Великобритании 38%, Швеции 28%, Ирландии 25%. Лизинг в России постепенно принимает все более четкие организационные и правовые формы. Темпы роста лизинговых компаний опережают практически все основные секторы финансовой системы России и существенно превосходят темпы роста экономики в целом. Растет не только абсолютный размер лизинговых сделок, но и их роль в экономике России. Итак, абсолютный размер прироста рынка по итогам 2019 года составил 141,5 млрд рублей. Рост был обеспечен, главным образом, автолизингом, а также лизингом строительной и дорожно-строительной техники. За последние 5 лет в 2020 году наблюдается спад лизинга. Отрицательные темпы прироста нового бизнеса продемонстрировали 42% респондентов, при этом большая часть игроков с отрицательными темпами роста находится вне ТОП-20. Тройка лидеров на протяжении всего 2020 года не претерпела изменений. Лидером рынка по итогам прошлого года стала компания ГТЛК, объем нового бизнеса которой показал сокращение на 12%, на втором месте - «Сбербанк Лизинг» (-34%), третью позицию занимает «ВТБ Лизинг» (-10%). Сокращение объема нового бизнеса ТОП-3 лизинговых компаний привело к снижению их доли на рынке по итогам 2020-го до 31% против 36% годом ранее. Объем нового бизнеса пяти сотен лизинговых компаний, работающих на российском рынке, в 2020 году достиг 1 109 693 млн. руб. Таблица 1. Топ-20 лизинговых компаний России по объему нового бизнеса по итогам 2020 года

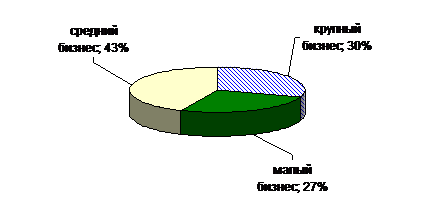

Некоторые лизинговые компании увеличили объемы деятельности на уже традиционных для них рынках и стали осваивать новые для себя отрасли. Они стали более активно работать с малым и средним бизнесом и расширили свое присутствие в регионах. Лизинговый бизнес, прежде всего, нацелен на поддержку малого и среднего бизнеса. В нынешних условиях, когда изношенность основных фондов, по разным оценкам, составляет от 60 до 80%, финансовый лизинг для предприятий этого сектора экономики едва ли не единственная возможность заменить устаревшую технику или закупить новое оборудование на начальном этапе работы. Число новых сделок с малым и средним бизнесом в общем числе сделок на сегодняшний день составляет уже 80%, в то время как в общем по портфелю оно равняется 70%.  Рисунок 1. Доля сделок с малым, средним и крупным бизнесом в общем числе текущих сделок, % Основной драйвер рынка – автолизинг – показал прибавку объема нового бизнеса на 8 %, несмотря на падение автопродаж (продажи новых легковых автомобилей и легких коммерческих автомобилей, по данным АЕБ, по итогам 2020 года снизились на 9 %; рынок новых грузовых машин в 2020-м упал на 7 %, по информации Автостата), и нарастил за год долю на рынке лизинга с 38 до 44 %. Снижение спроса на услуги перевозчиков и каршеринг в крупных городах в связи с введенными ограничениями в 1-м полугодии 2020 года оказало давление на автолизинг и способствовало росту реструктуризаций лизинговых договоров. 2-е полугодие 2020 года сменилось взрывным ростом продаж в автосегменте из-за реализации отложенного спроса после отмены жестких карантинных ограничений и, как следствие, возобновления логистических цепочек с поставщиками автомобилей. Важным фактором, оказавшим влияние на рост автосегмента стали умножившиеся ожидания клиентов по увеличению цен на автомобили вследствие девальвации рубля. В результате из топ-20 компаний по новому бизнесу в сегменте автолизинга увеличение объемов продемонстрировали 16 игроков. Поддержку автолизингу оказали клиенты из МСБ, инвестиционная активность которого во многом определяет спрос на данный сегмент и его динамику, поэтому за 2020 год доля МСБ увеличилась на 4,5 п. п., с 53 до 57,5 %, имея при этом большой потенциал для дальнейшего развития. Таким образом, лизинг, по существу, является наиболее молодым сектором на рынке финансовых услуг, а его развитие свидетельствует о том, что в перспективе при умелой поддержке со стороны государства его доля в финансировании реального производства, особенно малого и среднего бизнеса, будет превалировать. Также лизинг как и другие сферы деятельности зависит от окружающего мира и экономики государства в целом. Об этом не стоит забывать. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||