Инвестиции - Колтынюк Б.А.. Удк 336 ббк 65. 26 К 61

Скачать 24.66 Mb. Скачать 24.66 Mb.

|

Таблица П.5.3Динамика и структура капиталовложений в проект, тыс. дол. США

Таблица П. 5.4Источники финансирования, тыс. дол. США

Таблица П. 5.5Структура себестоимости, тыс. дол. США

Таблица П.5.6Структура поступлений, тыс. дол. США

Таблица П.5.7Формирование и распределение прибыли, тыс. дол. СШАСтавка налога на прибыль — 35% Ставка налога на имущество — 2%

Таблица П.5.8Динамика финансовых потоков, тыс. дол. США

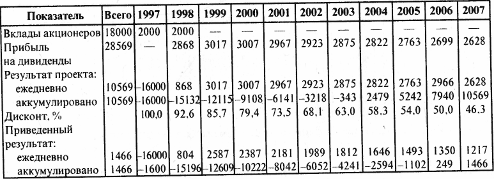

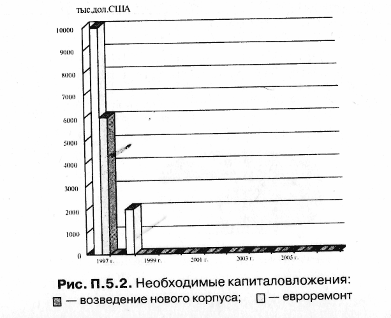

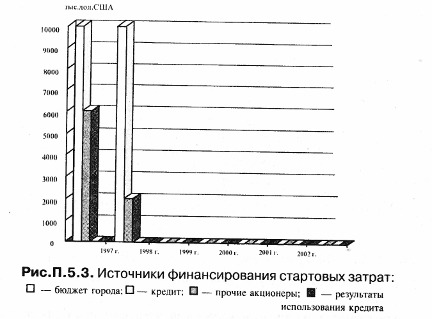

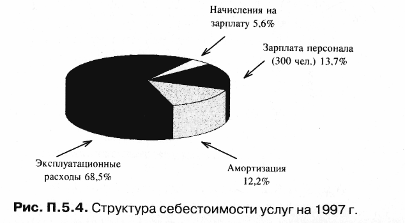

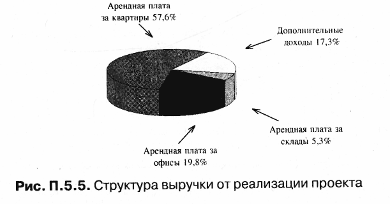

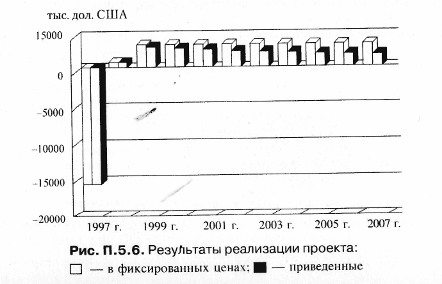

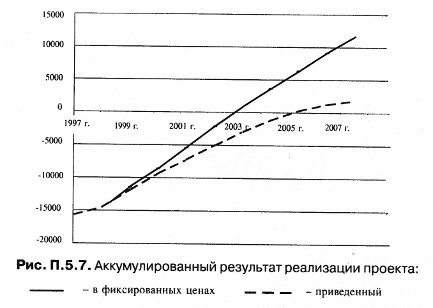

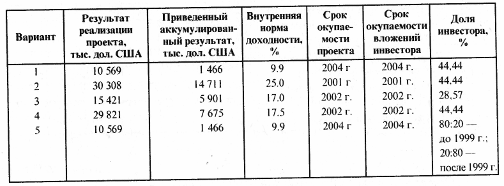

Таблица П. 5.9Результаты реализации проекта, тыс. дол. СШАКоэффициент дисконтирования — 0,080 Внутренняя процентная ставка — 0,099  7.1. Необходимые капиталовложения, их динамика и структура Общие затраты на реализацию проекта составляют 18 млн дол. США, основные вложения приходятся на первые два года и формируются за счет акционерного капитала. Распределение вложений по времени и источникам финансирования иллюстрируют соответственно рис. П.5.2 и П.5.3.   Заемные средства для реализации проекта в данном варианте не привлекаются (альтернативный вариант — привлечение кредитных ресурсов в размере 8 млн дол. США по ставке 12 % годовых). 7.2. Анализ эффективности вложений 1. Издержки производства (рис. П.5.4) составят: эксплуатационные расходы — 18 дол. США в год; амортизация здания — 320 тыс. дол. США в год, (начисляется, исходя из начального срока эксплуатации 50 лет по ставке 2 % годовых); заработная плата персонала — 360 тыс. дол США. в 1996 г., т. е. в первый год эксплуатации центра (300 чел, среднемесячная заработная плата 100 дол. США), в дальнейшем планируется увеличение среднемесячной заработной платы на 10 % ежегодно; начисления на заработную плату — 148 тыс. дол. США в первый год эксплуатации (41 % от фонда заработной платы).  2. Поступления (рис. П.5.5) составят:  арендная плата за квартиры — 4,38 млн дол. США в год; арендная плата за офисы — 1,5 млн дол. США в год; арендная плата за склады — 0,4 млн дол. в год; дополнительные доходы за счет инициированных реабилитационным центром видов бизнеса (рестораны, бизнес-центр, сауны, кафе, бассейн и т. д.) — 1314 тыс. дол. США в год (30 /о от дохода гостиницы). 3. Динамика финансовых потоков показывает, что в любой момент времени АО сможет отвечать по своим обязательствам. 4. Результаты по реализации проекта (коэффициент дисконтирования в расчетах принят на уровне 8 % в год) представлены на рис. П.5.6 и П.5.7.   Из рис. П.5.7 видно, что срок начала возврата средств — 1996 г. (второй год с начала реализации проекта), а срок окупаемости — 7 лет (с учетом дисконтирования — 9 лет). Аккумулированная дисконтированная прибыль (ЧДД) составляет 1466 тыс. дол. США. Результаты расчетов финансового плана доказывают достаточную эффективность проекта (внутренняя норма доходности — 9,9 %) и привлекательность для вложения финансовых средств для зарубежных инвесторов и кредиторов. 8. Структура рисков и меры по их предотвращению 8.1. Основные факторы риска Главными факторами риска, создающими реальную угрозу самому существованию компании, являются: переход от государственного финансирования к совместному финансированию объекта с коммерческими структурами (изменение статуса и организации работ); высокие темпы роста объема услуг (постановка принципиально нового вида бизнеса); завоевывание рынка могущественными конкурентами, в результате которого поиск и освоение рыночной ниши потребует неординарных усилий и значительного времени (полгода — год). 8.2. Структура и анализ рисков. Меры их минимизации Политические риски. Связаны с нестабильностью хозяйственного, налогового, банковского, земельного и других законодательств РФ, отсутствием поддержки или противодействием правительства и т. п. Мерами снижения политических рисков служат: выработка резерва устойчивости; формирование благоприятной внешней деловой среды (поиск деловых партнеров, создание консорциумов, финансово-промышленных групп); активная поддержка учредителей во взаимодействии с властными структурами; придание центру статуса медицинского некоммерческого учреждения. Юридические риски. Связаны с неточным и неправильным оформлением учредительных документов, неясностью порядка судебного разбирательства в случае возникновения разногласий между учредителями (например, в иностранном суде и т. п.). Мерами снижения юридических рисков служат: четкая и однозначная формулировка учредительных документов; привлечение для их оформления специалистов, имеющих практический опыт в этой области, квалифицированных юристов и переводчиков. Технические риски. Связаны с проблемами, которые могут возникнуть в ходе строительно-монтажных работ как вследствие причин технического характера (задержки ввода технических систем), так и вследствие организационных причин (необходимости согласования проекта с рядом инстанций). Мерами снижения технических рисков служат: ускоренная проработка вариантов расстановки оборудования и технических комплексов; заключение контрактов на условии «под ключ», предусматривающих санкции за срыв сроков ввода объекта; страхование. Производственные риски. Связаны в первую очередь с возможностью задержки ввода в эксплуатацию новых технических средств и, как следствие, сокращения объема предоставляемых услуг. Оценку качества и рейтинг оказываемых услуг невозможно выполнить с достаточной степенью точности, поэтому есть риск, что уровень обслуживания окажется недостаточно высоким на первых порах. Существенен риск, сопряженный с отсутствием высококвалифицированного гостиничного персонала. Мерами снижения производственных рисков служат: четкое календарное планирование и управление реализацией проекта; ускоренная разработка дизайн-концепции, включающей критерии качества; разработка и использование продуманной системы контроля качества услуг на всех этапах создания цейтра; обоснование и выделение достаточных финансовых средств для приобретения высококачественного оборудования; подготовка квалифицированных кадров (в том числе за рубежом). Внутренние социально-психологические риски. При становлении бизнеса могут возникнуть следующие социально-психологические риски: социальная напряженность в коллективе; дефицит, текучесть профессиональных кадров; наличие деструктивной позиции; напряженность в цепочке «собственник-администрация-коллектив». Мерами снижения социально-психологических рисков служат: подбор профессиональных кадров (включая тестирование), при необходимости — обучение; выработка механизма стимулирования работников, включая участие в результатах работы АО; создание сквозной многоуровневой системы информирования коллектива и аппарата управления; разработка эффективного подхода к формированию и распределению фонда оплаты труда и созданию стабилизационных фондов. Маркетинговые риски. Связаны с несвоевременным выходом на рынок, неправильным (без учета спроса-предложения) выбором спектра услуг, ошибочной формулировкой маркетинговой стратегии, неверной ценовой политикой и т. п. Выход на рынок может быть отсрочен как производственно-техническими причинами, названными выше, так и неготовностью АО эффективно реализовать и продвинуть на рынок свой потенциал, что требует соответствующей мировым стандартам маркетинговой программы и реализующей ее службы. Анализ конкуренции (см. п. 3.2) показывает, что соперничество будет жестким, поскольку конкуренты имеют ряд преимуществ. Поэтому необходимо выявить главные преимущества компании и сфокусировать на них все усилия и ресурсы. Мерами снижения маркетинговых рисков служат: создание сильной маркетинговой службы; разработка маркетинговой стратегии; разработка и реализация товарной (ассортиментной) политики и подчинение ей деятельности всех подразделений (например, путем разработки и использования технологии, управления по результатам); разработка и реализация программы маркетинга; проведение полного комплекса маркетинговых исследований и т. п. Финансовые риски. Связаны главным образом с обеспечением доходов, зависящих в свою очередь от эффективности рекламы, а также привлечения инвестиций. Рабочий вариант финансового плана (см. п. 7) предполагает, что основные финансовые поступления должны быть обеспечены за счет сдачи квартир внаем. Увеличение арендной платы или неэффективное использование жилого фонда может привести к серьезным трудностям в реализации проекта. Мерами снижения финансовых рисков служат: грамотный маркетинг; создание продуманной системы контроля качества услуг; обоснование и выделение достаточных финансовых средств для создания и приобретения высококачественного оборудования и эффективного его использования; выход на фондовый рынок. разработка альтернативных схем финансирования проекта; выдвижение грамотной инвестиционной стратегии; поиск инвестиционных и кредитных ресурсов. Вывод: Главную угрозу реализации проекта представляют финансовые и маркетинговые риски, а значит, именно они требуют неотложных мер. Ближайшими шагами разработчиков и участников проекта должны стать: проведение углубленного анализа проекта; привлечение дополнительных инвестиционных и кредитных ресурсов; выработка стратегии и программы маркетинга, в том числе рекламы и диверсификации услуг; формирование команды профессионалов, способных реализовать намеченные мероприятия; поиск стратегических зарубежных партнеров, имеющих опыт в создании подобных учреждений и способных оказать техническую и финансовую поддержку. 9. Финансовая оценка альтернативных сценариев Рассмотрим следующие варианты (сценарии) развития проекта: 1) рассмотрение финансовой базы за счет собственных и привлеченных средств; 2) снижение арендной платы за квартиры до уровня среднерыночных цен по Санкт-Петербургу (до 150 дол. США в месяц); 3) снижение затрат на ремонт и модернизацию объекта до 40 млн дол. США; 4) 100 %-ное использование квартир; 5) соблюдение приоритета окупаемости для инвестора (до достижения окупаемости затрат инвестора 80 % получаемой прибыли поступает инвестору; после прибыль делится в соотношении 20:80 между инвестором и бюджетом города). Результаты финансовой оценки вариантов представлены в таблице П.5.10. Таблица П.5.10 |