Управление собственным и заемным капиталом организации в условиях подъема экономики

Скачать 285.31 Kb. Скачать 285.31 Kb.

|

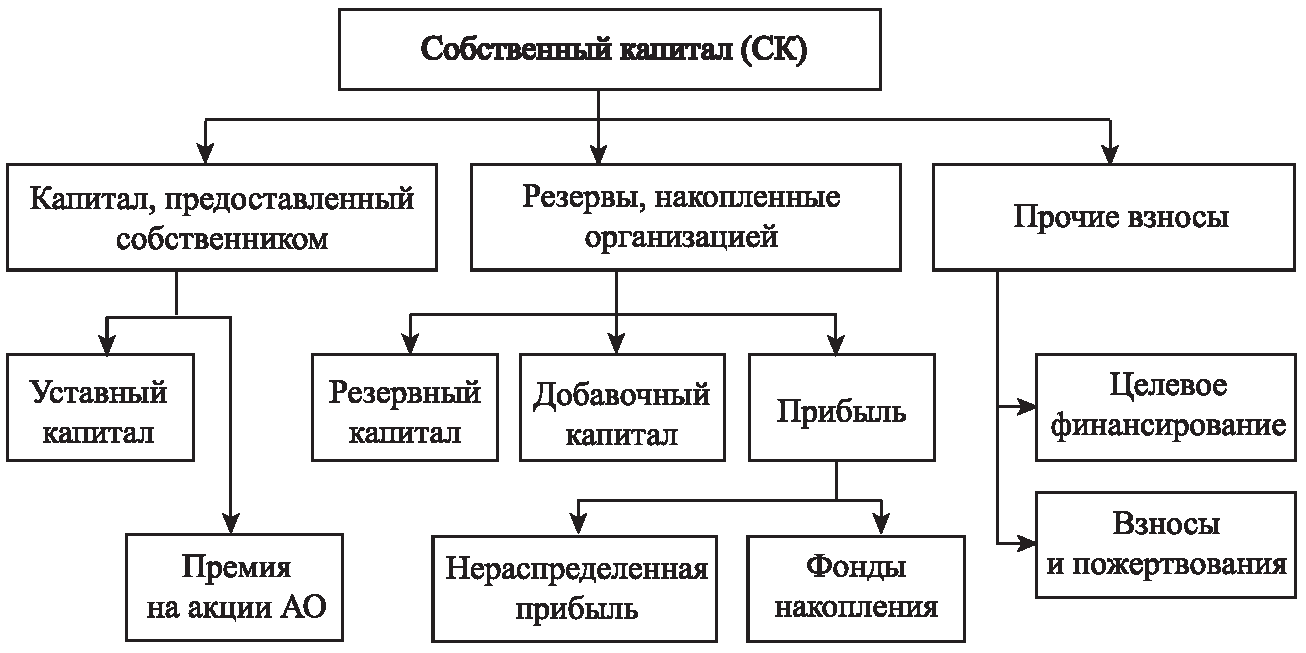

1. Теоретические аспекты управления собственным и заемным капиталами организации1.1 Понятие и структура собственного и заемного капиталов организацииОдним из важнейших понятий в финансовом менеджменте является капитал. Об актуальности этого управления свидетельствует активное развитие в последние десятилетия его теоретического базиса и эффективные формы практического его осуществления. Капитал – это часть финансовых ресурсов, авансированных и инвестированных в производство с целью получения прибыли. Он является базой для создания и развития предприятия. Любая организация, ведущая производственную или коммерческую деятельность, должна обладать капиталом, представляющим собой совокупность материальных ценностей и денежных средств, финансовых вложений и затрат [10,112]. Капитал предприятия классифицируют по следующим признакам: 1. По времени создания выделяют первоначальный и текущий: первоначальный капитал – средства, необходимые субъекту хозяйствования для начала деятельности и формирования элементов производства (основных и оборотных фондов, рабочей силы); текущий капитал – результат функционирования финансовых ресурсов в организации. Если первоначальный капитал является условием функционирования организации, то текущий – следствием его функционирования. Текущий капитал отличается от первоначального временем использования и величиной̆. Его состояние определяется за определенный отрезок времени (год, квартал, месяц) и фиксируется в балансе предприятия на конкретную дату (начало, конец отчетного периода). Как правило, объем текущего капитала увеличивается по сравнению с ранее вложенными средствами за счет прибыли, дополнительной эмиссии ценных бумаг и привлечения заемных средств. По принадлежности предприятию выделяют: собственный капитал; заемный капитал. Собственный капитал характеризует стоимость средств предприятия, принадлежащих ему на правах собственности и используемых им для формирования части своих активов. Эта часть активов представляет собой чистые активы предприятия. Заемный капитал характеризует привлекаемые на возвратной и платной основе денежные средства или имущественные ценности. Все формы используемого предприятием заемного капитала представляют собой его финансовые обязательства, подлежащие погашению. По целям использования на предприятии выделяют: производительный, ссудный; спекулятивный капитал. Производительный капитал характеризует средства предприятия, инвестированные в его операционные активы. Ссудный капитал представляет собой ту его часть, которая инвестирована в денежные инструменты (депозитные вклады в банк), а также в долговые фондовые инструменты. По формам инвестирования различают капитал в денежной, материальной и нематериальной формах. По объекту инвестирования выделяют основной капитал и оборотный капитал. Основной капитал характеризует ту часть используемого предприятием капитала, которая инвестирована во все виды его внеоборотных активов. Оборотный капитал характеризует ту его часть, которая инвестирована в оборотные активы. По формам собственности выделяют частный и государственный капитал, инвестированный в предприятие в процессе формирования его уставного фонда [8, 212]. Развитие рыночных отношений сопровождается существенными сдвигами в составе и структуре источников финансового обеспечения хозяйственной деятельности предприятия. Одним из главных показателей, характеризующих его финансовую устойчивость, является величина собственного капитала. Собственный капитал предприятия - это финансовые средства отдельного хозяйствующего субъекта, принадлежащие ему на правах собственности и используемые для формирования определенной части его активов [5]. Собственный капитал выполняет три основные функции: защитная функция, оперативная функция, регулирующая функция [2, 112]. Собственный капитал состоит из следующих элементов: уставный капитал; добавочный капитал резервный капитал; нераспределенный доход (непокрытый убыток). Собственный капитал корпорации имеет следующую структуру (рисунок 1). Уставный (складочный) капитал — это совокупность вкладов (долей, акций по номинальной стоимости, паевых взносов) учредителей организации, зарегистрированная в учредительных документах. На основании учредительных документов делаются первые бухгалтерские записи, составляется учетная политика, график документооборота.  Рис. 1 Структура собственного капитала [2, 178] Можно выделить три основные функции, которые выполняет уставный капитал общества: 1) является имущественной основой для деятельности общества, т. е. первоначальным (стартовым) капиталом; 2) образование уставного капитала позволяет определить долю (процент) участия каждого учредителя (акционера, участника) в обществе, поскольку ей соответствует количество голосов участника на общем собрании и размер его дохода (дивиденда); 3) уставный капитал гарантирует выполнение обязательств общества перед кредиторами, поэтому законодательством установлен его минимальный размер. Уставный капитал определяет минимальный размер имущества общества, гарантирующего интересы его кредиторов. Он не может быть менее размера, предусмотренного законом об акционерных обществах. Уставный капитал оценивается по номинальной стоимости приобретенных акций. Превышение стоимости акций над их номиналом (учредительный или эмиссионный доход) учитывается отдельно и направляется на компенсацию разницы, образующейся при реализации акций по стоимости ниже их номинала. Эти средства входят в добавочный капитал, создаваемый обществом наряду с уставным [6, 74]. Добавочный капитал - часть капитала организации, не связанного с вкладами участников и приростом капитала за счет прибыли, накопленной за все время деятельности организации. Сумма переоценки основных средств, проводимой в установленном порядке, сумма, полученная сверх номинальной стоимости размещенных акций (эмиссионный доход акционерного общества), и другие аналогичные суммы учитываются, как добавочный капитал и отражаются в бухгалтерском балансе отдельно. Добавочный (дополнительный) капитал составляют средства, вложенные в предприятие его учредителями сверх суммы уставного капитала (включая эмиссионный доход), а так же дополнительные средства, образовавшиеся переоценкой активов. Он может пополняться за счет средств, направляемых на пополнение оборотного капитала. Источником такого пополнения может выступать нераспределенная прибыль предприятия. Добавочный капитал в той части, в которой он пополнялся в результате переоценки активов, может списываться при последующей их уценке. Такой капитал, при необходимости, может быть направлен на пополнение уставного капитала, а в определенных случаях - распределен между учредителями. Можно сделать вывод о том, что добавочный капитал может быть образован: в результате прироста стоимости средств по результатам переоценки внеоборотных активов; при безвозмездном получении имущества; в виде дохода от дополнительной эмиссии акций или повышения номинальной стоимости акций, прироста имущества в результате слияния или поглощения и за счет доходов, которые в соответствии с Правилами бухгалтерского учета относятся непосредственно на увеличение капитала [18, 35]. Резервный капитала представляет собой страховой капитал предприятия, предназначенный для возмещения убытков от хозяйственной деятельности, а также для выплаты доходов инвесторам и кредиторам, если на этот случай не хватает прибыли. Резервный капитал не может быть использован для других целей. Образование резервного капитала может носить обязательный и добровольный характер. В первом случае он создается в соответствии с законодательством Российской Федерации, а во втором - в соответствии с порядком, установленным в учредительных документах предприятия, или с его учетной политикой [11, 175]. В настоящее время создание резервного капитала является обязательным только для акционерных обществ и предприятий с иностранными инвестициями. Размеры отчислений в резервный капитал устанавливаются собранием акционеров и фиксируются в учредительных документах организации. При этом акционерные общества и совместные предприятия обязаны придерживаться еще и минимальной его границы. Одной из важнейших составляющих собственного капитала предприятия является нераспределенная прибыль. Она характеризует часть прибыли предприятия, полученную в предшествующем периоде и не использованную на потребление собственниками (акционерами) и персоналом [11, 176]. Нераспределенная прибыль исчисляется как разница между выявленными на основании бухгалтерского учета всех операций организации и оценки статей бухгалтерского баланса финансовым результатом за отчетный период и причитающейся к уплате суммой налогов и иных аналогичных обязательных платежей, уплачиваемых в соответствии с законодательством РФ, за счет прибыли после налогообложения, включая санкции за нарушения (в том числе по расчетам с государственными внебюджетными фондами). Эта часть прибыли предназначена для капитализации, т. е. для реинвестирования в развитие производства. По своему экономическому содержанию она является одной из форм резерва собственных финансовых средств предприятия, обеспечивающих его производственное развитие в предстоящем периоде [3, 25]. Нераспределенная прибыль отчетного года используется на выплату дивидендов учредителям и на отчисления в резервный фонд (при его наличии). В соответствии со своей учетной политикой организация может принять решение об использовании прибыли, оставшейся в распоряжении предприятия, на финансирование своих плановых мероприятий.[3, 27]. Заемный капитал — это активы предприятия в виде долговых обязательств, которые привлекаются со стороны в виде кредитов, финансовой помощи, сумм, полученных под залог, и других внешних источников на конкретный срок, на определенных условиях под какие-либо гарантии. Заемный капитал подлежит безоговорочному возврату и используется в обороте предприятия на условиях платности, то есть в пользу кредитора периодически начисляются проценты. [3, 34] Как правило, заемный капитал может формироваться за счет: 1) займов; 2) кредитов; 3) лизинговых операций; 4) средств от размещения акций; 5) субсидии, дотации, инвестиции из бюджетных и внебюджетных фондов и т. д. Соотношение вышеперечисленных элементов в их общем объеме образует структуру заемного капитала. Основными видами заемных средств являются: 1.Долгосрочные и краткосрочные кредиты отечественных и иностранных банков. Самый распространенный класс заемных средств в российской практике. Для получения кредита потребуется время для сбора пакета документов в банк, время на рассмотрение кредитной заявки и само собой хорошие экономические показатели деятельности фирмы. 2. Лизинг. Лизинговые компании «попроще» относятся к своим клиентам, процент отказов значительно ниже, чем у банков. Связано это с тем, что предмет лизинга всегда ликвиден, и лизингодатель меньше опасается дефолта заемщика. 3.Выпуск и продажа облигаций компании. Данный инструмент привлечения инвестиций очень гибок с точки зрения компании эмитента: все параметры облигационного займа (объем эмиссии, процентная ставка, сроки, условия обращения и погашения и т.д.) определяются эмитентом самостоятельно. 4.Синдицированные кредиты – кредит, предоставляемый заемщику, по меньшей мере, двумя кредиторами (синдикат кредиторов) в рамках единого кредитного соглашения. Если сумма запрашиваемых у банка средств значительна, следует рассмотреть возможность данного финансового инструмента. 5.Субсидии, дотации, инвестиции из бюджетных и внебюджетных фондов. Для государства бизнес – это основа формирования бюджета, поэтому оно заинтересовано в развитии малого и среднего предпринимательства. Компании следует подготовить развернутый бизнес-план проекта, указав затраты на его реализацию, и подать заявку для ознакомления комиссии. В 2018 году система государственной поддержки малого и среднего бизнеса стала более усовершенствованной [6, 272]. Долгосрочные источники являются полноценным инвестиционным ресурсом, который может быть вложен в масштабные проекты, способные окупить затраты к моменту погашения задолженности. В этом смысле долгосрочные источники идентичны собственному капиталу. В финансовой практике они называются долгосрочным заемным капиталом, или долгосрочными пассивами. К ним относятся задолженность по налоговому кредиту; задолженность по эмитированным облигациям; задолженность по финансовой помощи, предоставленной на возвратной основе и т.п. Кредиты и займы, привлекаемые на долгосрочной основе, направляются на финансирование приобретения имущества длительного использования. Краткосрочные обязательства обычно привлекаются для покрытия дополнительной потребности в оборотных активах. Эти обязательства погашаются обычно в течение сравнительно короткого периода времени (не более одного года). Среди краткосрочных обязательств следует выделить текущую кредиторскую задолженность, которая возникает в результате коммерческих и других текущих расчетных операций. К ней относятся: задолженность персоналу по оплате труда; задолженность бюджету и внебюджетным фондам по обязательным платежам; авансы полученные; предварительная оплата заказов и продукции; задолженность поставщикам и другие виды задолженности [7, 54]. |