Расчет эффективности инвестиционных проектов в Microsoft Excel. Вариант 1 Введение

Скачать 0.67 Mb. Скачать 0.67 Mb.

|

|

Вариант 1 Введение Сегодня нельзя всерьез претендовать на работу экономиста, менеджера, бухгалтера, финансиста, специалиста по ценным бумагам и т.п., если не уметь обращаться с компьютером. Умение работы с компьютером предполагает прежде всего знание текстовых процессоров, электронных таблиц, системы управления базами данных и систем для работы с графикой. Функции EXCEL используют базовые модели финансовых операций, базирующиеся на математическом аппарате методов финансово-экономических расчетов. Использование возможностей компьютера и табличного процессора EXCEL позволяет облегчить выполнение расчетов и представить их в удобной для пользователя форме. Финансовые функции EXCEL предназначены для проведения финансово-коммерческих расчетов по кредитам и займам, финансово-инвестиционного анализа, ценным бумагам. EXCEL является одной из самых популярных программ работающих в операционной среде Windows, поскольку объединяет возможности графического и текстового редактора с мощной математической поддержкой. Все вышесказанное делает изучение финансовых функций excel актуальным. Цель настоящей работы – изучить вопросы практического применения функций для анализа инвестиционных проектов. Расчет эффективности инвестиционных проектов в Microsoft Excel Для анализа представлены четыре инвестиционных проекта. Денежные поступления по проектам запланированы в течение четырёх периодов. Исходные данные представлены в таблице 1. Таблица 1 –Исходные данные

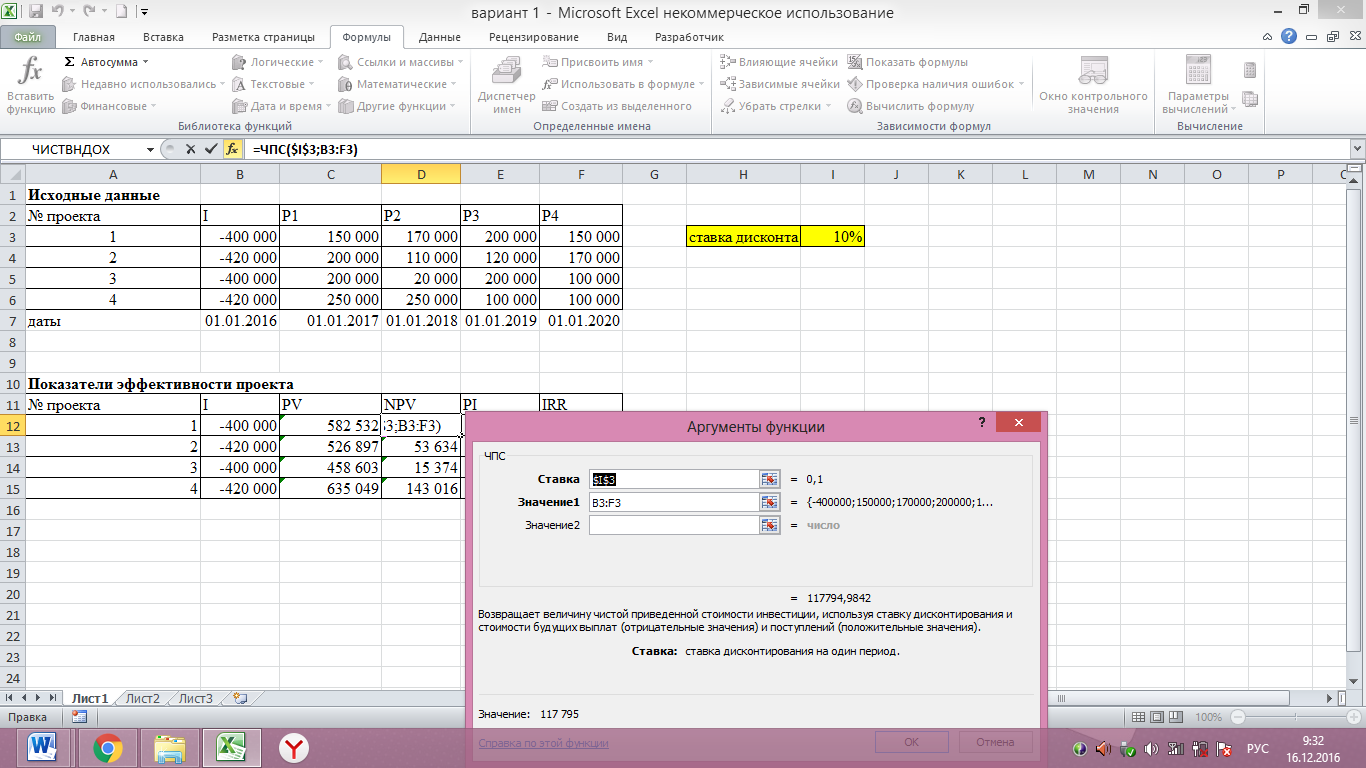

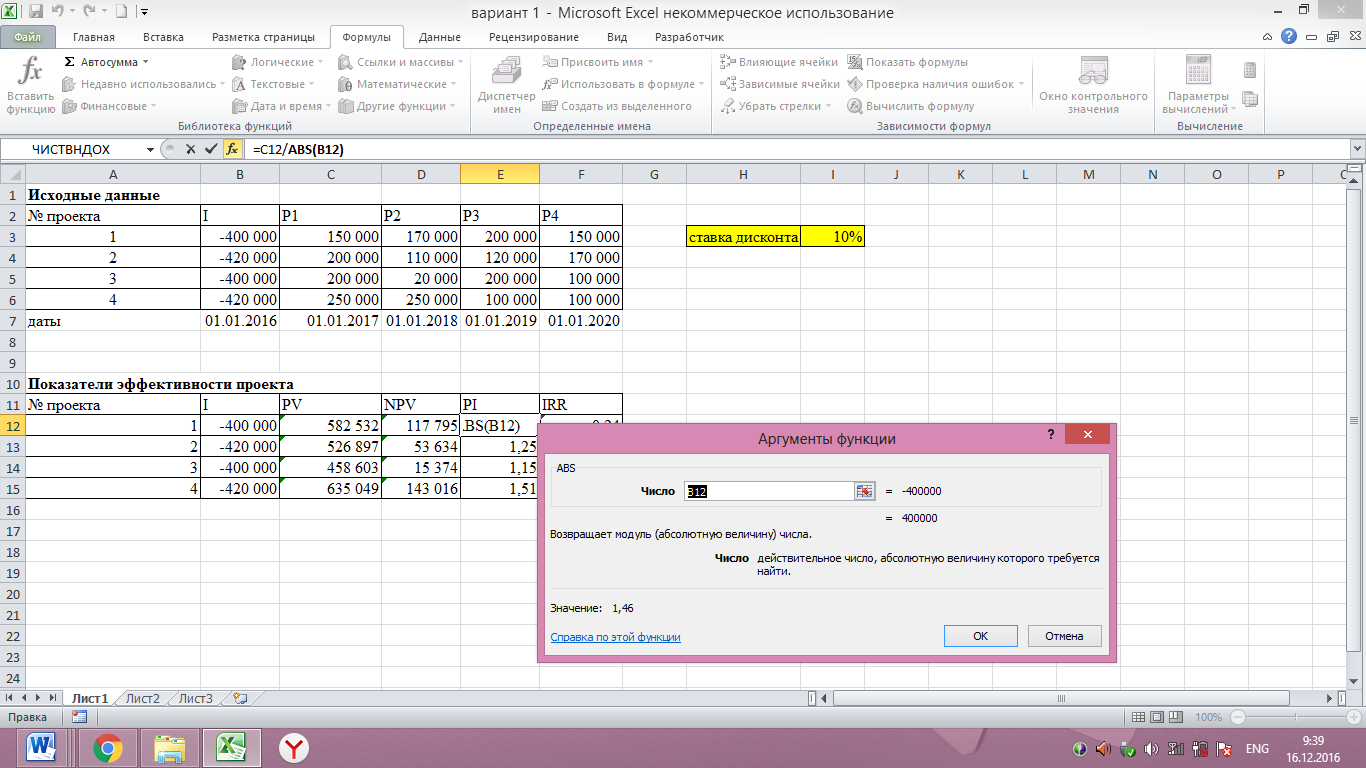

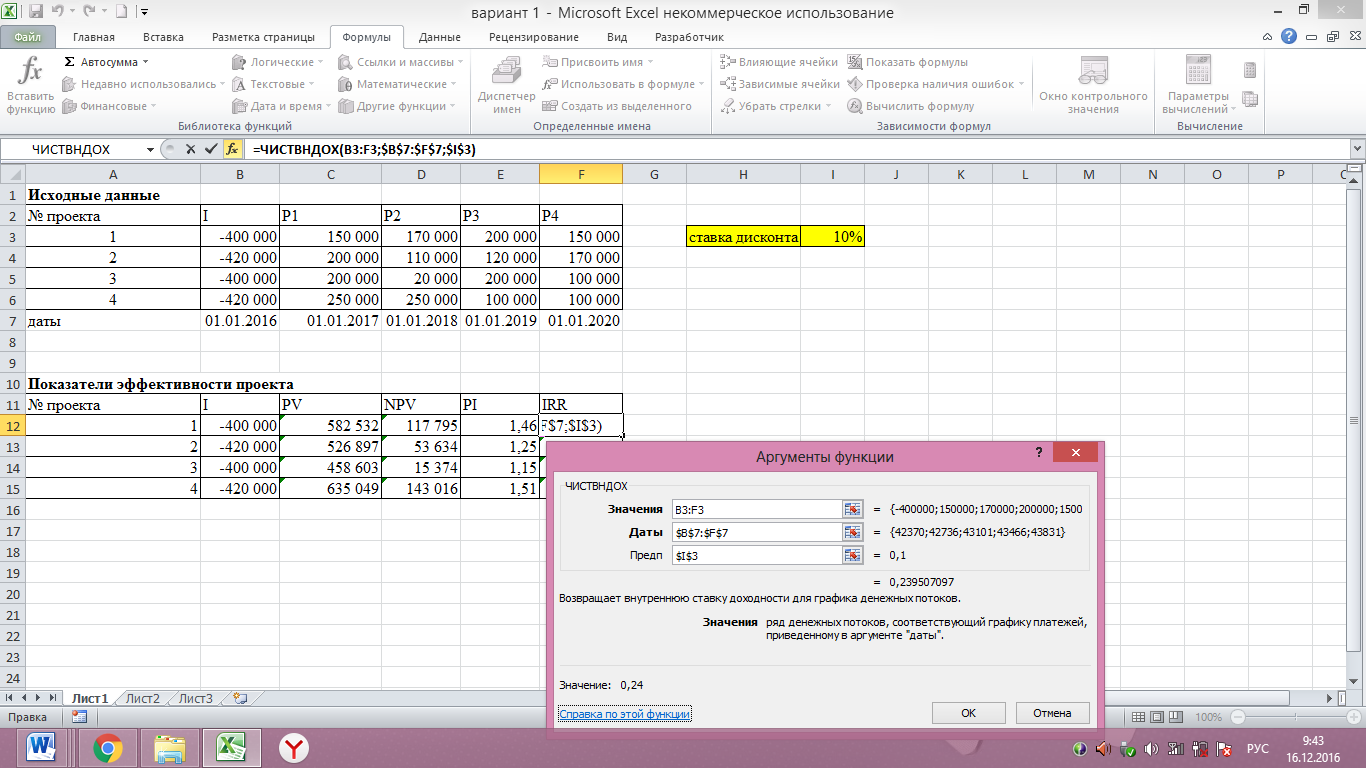

PV вычисляем по функции ЧИСТНЗ. Аргументы функции ЧИСТНЗ. Ставка Обязательный. Ставка дисконтирования, применяемая к денежным потокам. Значения Обязательный. Ряд денежных потоков, соответствующий графику платежей, приведенному в аргументе "даты". Первый платеж является необязательным и соответствует затратам или выплате в начале инвестиции. Даты Обязательный. График дат платежей, который соответствует платежам для денежных потоков. Первая дата указывает начало графика платежей. Все другие даты должны быть позже этой даты, но могут идти в произвольном порядке. С помощью данной функции рассчитаем дисконтированные денежные поступления по проекту. Условно ставку дисконта примем на уровне 10%. Ввод функции представлен на рисунке 1.  Рисунок 1 – Ввод функции ЧИСТНЗ (Расчет дисконтированных денежных поступлений) Накопленный дисконтированный денежный поток проекта (NPV) исчисляется с применением функции ЧПС. Данная функция возвращает величину чистой приведенной стоимости инвестиции, используя ставку дисконтирования, а также последовательность будущих выплат (отрицательные значения) и поступлений (положительные значения). NPV характеризует дисконтированный накопленный денежный поток проекта. Аргументы функции ЧПС: Ставка Обязательный. Ставка дисконтирования за один период. Значение1, значение2,... Аргумент "значение1" является обязательным, последующие значения необязательные. От 1 до 254 аргументов, представляющих выплаты и поступления. Ввод функции представлен на рисунке 2.  Рисунок 2 – Ввод формулы ЧПС (Расчет NPV) Индекс рентабельности проектов рассчитаем как отношение PV к модульному значению I. Ввод формулы для расчета индекса рентабельности представлен на рисунке 3.  Рисунок 3 – Ввод формулы для расчета PI Для расчета внутренней нормы доходности проекта используем функцию ВНДОХ. Данная функция возвращает внутреннюю ставку доходности для графика денежных потоков, которые не обязательно носят периодический характер. Аргументы функции ЧИСТВНДОХ описаны ниже. Значения Обязательный. Ряд денежных потоков, соответствующий графику платежей, приведенному в аргументе "даты". Первый платеж является необязательным и соответствует затратам или выплате в начале инвестиции. Если первое значение является затратами или выплатой, оно должно быть отрицательным. Даты Обязательный. Расписание дат платежей, которое соответствует ряду денежных потоков. Даты могут идти в произвольном порядке. Даты должны вводиться с помощью функции ДАТА или как результат вычисления других формул и функций. Предп Необязательный. Величина, предположительно близкая к результату ЧИСТВНДОХ. Ввод функции ВНДОХ представлен на рисунке 4.  Рисунок 4 – Ввод функции ВНДОХ (Расчет внутренней нормы доходности) Результаты расчетов приведены в таблице 2. Таблица 2 – Показатели эффективности проектов

Из таблицы видно, что все представленные проекты эффективны, об этом свидетельствуют положительные значения чистого приведенного дохода проектов и показатели индекса доходности проектов превышают единицу. Наглядно сравнение эффективности проектов можно представить графически (рисунки 5 и 6).  Рисунок 5 – Сравнение показателей NPV  Рисунок 6 – Сравнение показателей PI Из рисунков видно, что наиболее эффективный – четвертый проект. Заключение Из представленных проектов наибольший дисконтированный денежный поток формирует четвертый проект, наименьший денежный поток - третий проект. Индекс доходности позволяет оценить соотношение полученного денежного потока и суммы инвестиций. Из представленных проектов наибольший показатель индекса доходности соответствует четвертому проекту, а наименьший – третьему. Показатели внутренней нормы доходности по проектам колеблются от 12% до 30%. С учетом того, что для проектов принята ставка дисконта 10%, проект с внутренней нормы доходности 12% является наиболее рискованным, чем проект с внутренней нормой доходности 30%. |