Макроэкономический анализ и регулирование банковской сферы. Макроэк анализ. Высшего образования финансовый университет при правительстве российской федерации

Скачать 192.6 Kb. Скачать 192.6 Kb.

|

|

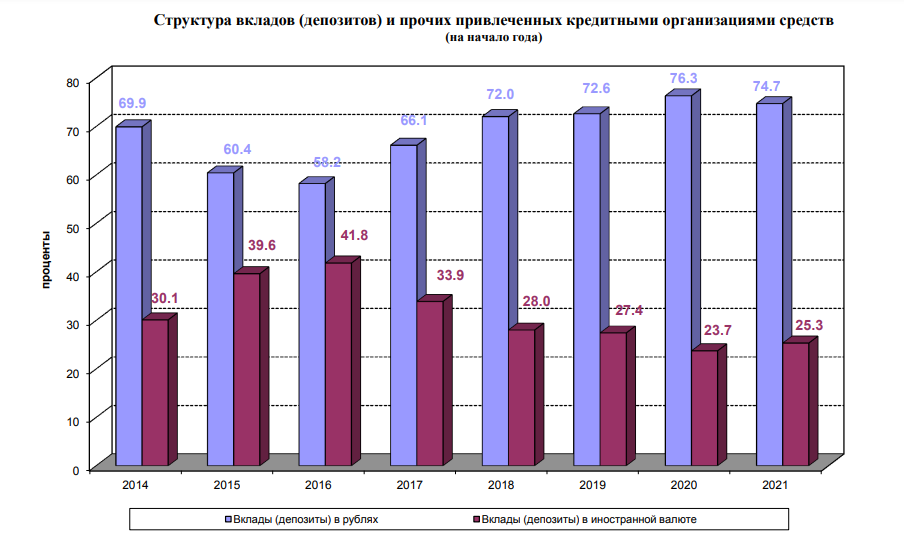

ФЕДЕРАЛЬНОЕ ГОСУДАРСТВЕННОЕ ОБРАЗОВАТЕЛЬНОЕ БЮДЖЕТНОЕ УЧРЕЖДЕНИЕ ВЫСШЕГО ОБРАЗОВАНИЯ ФИНАНСОВЫЙ УНИВЕРСИТЕТ ПРИ ПРАВИТЕЛЬСТВЕ РОССИЙСКОЙ ФЕДЕРАЦИИ  АЛТАЙСКИЙ ФИЛИАЛ АЛТАЙСКИЙ ФИЛИАЛПо дисциплине «Макроэкономический анализ и регулирование банковской сферы» Студент _________________________ Костенкова Татьяна Владимировна (подпись) Группа БРНЛ18-1Б-ЭК04 Номер личного дела 100.02/180290 Преподаватель канд экон. наук, доцент Коляда Николай Иванович Барнаул 2021 СодержаниеY ФИНАНСОВЫЙ УНИВЕРСИТЕТ 1 ПРИ ПРАВИТЕЛЬСТВЕ РОССИЙСКОЙ ФЕДЕРАЦИИ 1 АЛТАЙСКИЙ ФИЛИАЛ 1 Введение……………………………………………………………………… 1.Виды операций по привлечению денежных средств…………………………4 2. Отношения банков с ЦБ в области политики привлечения средств…….......6 3. Анализ привлеченных средств коммерческого банка…...................................7 Заключение………………………………………………………………………..13 Список использовнной литературы 14 Приложния…………………………………………………………………………15 ФИНАНСОВЫЙ УНИВЕРСИТЕТ 1 ПРИ ПРАВИТЕЛЬСТВЕ РОССИЙСКОЙ ФЕДЕРАЦИИ 1 АЛТАЙСКИЙ ФИЛИАЛ 1 Введение Актуальность данной темы обусловлена тем что, в условиях рыночной экономики особую важность приобретает процесс формирования банковских пассивов, оптимизация их структуры и, в связи с этим, качество управления всеми источниками денежных средств, которые образуют ресурсный потенциал коммерческого банка. Очевидно, что устойчивая ресурсная база банка позволяет ему успешно проводить ссудные и иные активные операции. Поэтому каждый коммерческий банк стремится наращивать свои ресурсы. Коммерческий банк имеет возможность привлекать средства предприятий, организаций, учреждений, населения. Привлекаемые банками средства разнообразны по составу. Главными их видами являются средства, привлеченные банками в процессе работы с клиентурой (депозиты), средства, аккумулированные путем выпуска собственных долговых обязательств (депозитные и сберегательные сертификаты). Важнейшей составляющей всей банковской политики является политика формирования ресурсной базы. Формирование ресурсной базы в процессе осуществления банком пассивных операций исторически играло первичную и определяющую роль по отношению к его активным операциям. Основная часть банковских ресурсов, как известно, образуется в процессе проведения депозитных операций банка, от эффективной и правильной организации которых зависит, в конечном счете, устойчивость функционирования любой кредитной организации. В связи с этим вопросы наращивания ресурсного потенциала и обеспечения его стабильности посредством эффективного управления пассивами приобретают особую остроту и актуальность. Виды операций по привлечению денежных средств Банк для обеспечения своей деятельности должен располагать определенными денежными средствами и материальными активами, которые в сумме составляют его ресурсы. Подавляющая часть этих средств формируется не за счет собственных, а за счет привлеченных ресурсов. Привлеченный капитал - это денежные средства, привлекаемые банком от юридических и физических лиц на условиях возвратности с целью размещения этих ресурсов на рынке. Коммерческий банк имеет возможность привлекать средства предприятий, организаций, учреждений, населения при помощи следующих банковских операций: - открытие и ведение счетов юридических лиц, в том числе банков-корреспондентов; - привлечение во вклады денежных средств физических лиц; - выпуск банком собственных долговых обязательств. Для банков вклады - это основной вид пассивных операций, а следовательно, и основной ресурс для проведения активных кредитных операций. Одним из важнейших источников пассивов - наличные деньги населения. Рассматривая денежные доходы населения и пути их движения в хозяйстве, английский экономист Джон Мейнард Кейнс отмечал, что склонность населения к сбережениям - одна из главных причин сокращения реализации товаров, объемов производства и рабочих мест. В действительности подавляющая часть сбережений относится к «отложенному спросу», обусловленному накапливанием денег для покупок товаров длительного пользования и других целевых нужд. С отложенным спросом связана основная работа коммерческих банков по привлечению денежных средств населения в депозиты (вклады). Депозитные услуги банков - это услуги по привлечению, хранению и приращению стоимости свободных денежных средств клиентов. Основными причинами привлечения денежных средств во вклады являются: 1. денежные средства населения и организаций - это относительно стабильный ресурс для банка. 2. коммерческие банки могут привлечь достаточно много ресурсов; 3. вклады - это относительно дешевый ресурс для банка по сравнению с межбанковскими займами, банковскими векселями и другими финансовыми инструментами. По степени надежности для размещения в банковские активы привлеченные средства распределяются в следующей последовательности: 1. депозиты юридических лиц, средства, привлеченные под векселя и депозитные сертификаты; 2. срочные вклады физических лиц, средства, привлеченные под сберегательные сертификаты; 3. вклады до востребования физических лиц, остатки на счетах для расчетов по банковским (пластиковым) картам, остатки на расчетных (текущих валютных) счетах юридического лица, на корреспондентских счетах банков-корреспондентов. Среди депозитов юридических лиц самым крупным источником привлечения банком ресурсов в свой оборот являются: средства клиентов на расчетных счетах; средства на счетах банков-корреспондентов. Из сказанного выше видно, что привлеченные средства банка являются важным источником ресурсов. Для формирования привлеченных ресурсов банк использует такие операции: открытие и ведение счетов юридических лиц, в том числе банков-корреспондентов; привлечение во вклады денежных средств физических лиц; выпуск банком собственных долговых обязательств. Этим операциям присущи и некоторые недостатки. Речь идет прежде всего о значительных материальных и денежных затратах банка при привлечении средств. И, тем не менее, конкурентная борьба между банками на рынке кредитных ресурсов заставляет их принимать меры по развитию услуг, способствующих привлечению средств. Отношения банков с ЦБ в области политики привлечения средств Центральный банк Российской Федерации (Банк России, ЦБ РФ) - главный банк первого уровня, главный эмиссионный, денежно-кредитный институт Российской Федерации, разрабатывающий и реализующий совместно с Правительством России единую государственную кредитно-денежную политику и наделенный особыми полномочиями, в частности, правом эмиссии денежных знаков и регулирование деятельности коммерческих банков. Одним из инструментов денежно-кредитного регулирования является ставка рефинансирования, с помощью которого Центральный банк воздействует на ставки по депозитам юридических и физических лиц и кредитам, предоставляемым им кредитными организациями. Ставка рефинансирования - это процентная ставка, подлежащая уплате ЦБ РФ страны за кредиты, предоставленные кредитным организациям. Для предоставления кредитов коммерческим банкам нужны соответствующие ресурсы, которыми являются депозиты - суммы финансовых средств, размещенные в банке вкладчиками, в фактическом значении - это долги банка перед клиентами. Следует отметить, что не все привлеченные банком средства будут выступать в качестве ресурсов при осуществлении активных операций, часть привлеченных средств обязательно размещается на отдельном счете в Банке России. Из них формируется резервный фонд банка. Этот фонд определяет отношение Банка России с коммерческими банками, выражаясь в виде кредитной помощи для расчета с вкладчиками и кредиторами в случае банкротства. Например, уменьшение норм обязательного резервирования привлеченных банками средств позволяет им в более полной мере использовать в своем обороте сформированные ресурсы, т.е. увеличивать кредитные вложения в народное хозяйства. Таким образом, можно сказать, что ЦБ РФ контролирует банковские операции, связанные с привлечением средств законодательными и нормативными документам. Устанавливает ставку рефинансирования для регулирования политики привлечения средств коммерческими банками. Банк России устанавливает нормы обязательных резервов для удовлетворения интересов вкладчиков, когда при тех или иных обстоятельствах может начаться отток вкладов из данного банка. Можно сделать вывод, что привлеченные средства банка являются важным источником ресурсов. Они играют огромную роль в обеспечении стабильности, ликвидности, доходности и платежеспособности банка. ЦБ РФ контролирует банковские операции, связанные с привлечением средств законодательными и нормативными документам, устанавливает ставку рефинансирования и нормы обязательных резервов. Анализ привлеченных средств коммерческого банка Все средства, отражаемые в пассиве баланса банка, за исключением собственных, являются привлеченными, или обязательствами банка. В самом общем виде анализ привлеченных средств (обязательств) банка заключается в рассмотрении темпов роста привлеченных средств, их состава и структуры, тенденций в изменении сроков привлечения. Привлеченные средства банка являются основным источником активных операций, оказывают определяющее воздействие на состав и структуру активов. Структура активов, в свою очередь, влияет на состав и структуру привлеченных средств. Активы и пассивы должны соответствовать друг другу, прежде всего по срокам привлечения и размещения средств. Привлеченные средства недопустимо вовлекать в собственные долгосрочные вложения банка. Наиболее дешевыми ресурсами банка являются средства до востребования: остатки средств на расчетных и текущих счетах клиентов, депозиты физических и юридических лиц для расчетов по пластиковым картам. Как правило, проценты по остаткам средств на расчетных и текущих счетах не начисляются, а процентная ставка по депозитам для расчетов по корпоративным и частным депозитам при использовании пластиковых карт низкая. Средства, привлеченные на определенный срок (срочные ресурсы), более дорогие, но банк более свободен в их использовании. Увеличение доли долгосрочных ресурсов позволяет оптимизировать портфель активов банка, увеличить сроки размещения. Данные для заполнения табл. 1 и 2 можно получить из аналитического баланса или из ф. 0409101. Таблицы дают возможность проанализировать структуру и динамику привлеченных средств, определить основные источники ресурсов и их значимость для банка, выявить возможные резервы расширения ресурсной базы. Одновременно можно выявить потенциальные риски формирования ресурсной базы. С точки зрения анализа ресурсов важным показателем является динамика как привлеченных средств в целом, так и отдельных источников. Таблица 1. Динамика обязательств банка по источникам привлечения, млн руб.

Таблица 2. Структура обязательств банка по источникам привлечения

Из данных табл. 1 и 2 можно сделать следующие выводы. В течение 2013 г. происходило значительное сокращение ресурсной базы банка. Привлеченные средства сократились на 37 млрд руб., или 8,2%. Это на первый взгляд очень тревожные данные. Однако снижение произошло за счет возврата межбанковских кредитов для преодоления кризиса ликвидности. По основным источникам привлечения средств (депозиты юридических и физических лиц, выпущенные ценные бумаги) возобновился рост, хотя уровня 2014 г. банк достичь не смог, за исключением депозитов физических лиц. Структура источников привлечения средств диверсифицирована, хотя уровень межбанковских кредитов выше критической отметки. Доля средств клиентов на расчетных (текущих) счетах сохраняется на уровне 15%, хотя в течение 2014 г. произошло сокращение этих наиболее дешевых для банка средств в абсолютной сумме. Доля депозитов юридических лиц возросла до 34,5%. Устойчивый рост отмечается только по депозитам физических лиц, доля которых за 4 года возросла с 19,8 до 27,7%. Остальные источники привлечения средств не имеют существенного значения для формирования ресурсной базы. Средства на счетах банков-корреспондентов обычно представляют собой остатки средств для проведения межбанковских расчетов с более мелкими банками, в том числе и в иностранной валюте. Источники привлечения средств коммерческими банками по отдельным направлениям характеризуются следующим. Кредиты Банка России (централизованные ресурсы). Хотя в экономической литературе можно найти самые маловероятные причины привлечения централизованных ресурсов, на практике коммерческие банки привлекают такие ресурсы в подавляющем большинстве случаев при возникновении проблем с ликвидностью. Наиболее часто используются внутридневные кредиты и кредиты овернайт — не погашенные банками на конец операционного дня внутридневные кредиты. Внутридневные кредиты погашаются из поступлений текущего дня, кредиты овернайт — из поступлений следующего рабочего дня. Иные кредиты направлены не столько на покрытие сиюминутных потребностей в ресурсах, сколько на более эффективное управление ликвидностью. Такие кредиты выдаются Банком России под обеспечение активами. К числу таких активов относятся векселя и права требования по кредитным договорам, соответствующие определенным критериям, установленным Банком России, а также выпуски облигаций, перечень которых установлен Советом директоров Банка России. Кредиты Банка России, кроме внутридневных кредитов и кредитов овернайт, могут быть обеспечены также поручительствами банков. Несмотря на значительное смягчение требований в последние годы, к услугам кредитного окна Банка России имеют доступ далеко не все коммерческие банки. Это связано с тем, что получение таких кредитов связано с представлением Банку России дополнительной информации. Кроме того, рост доли кредитов Банка России в обязательствах банка всегда привлекает к нему более пристальное внимание банковского надзора, так как свидетельствует об определенных проблемах с ликвидностью. Средства на расчетных и текущих счетах юридических лиц, т.е. средства до востребования, являются чрезвычайно мобильной частью денежных ресурсов банков. Эти средства могут быть востребованы в любое время полностью или частично, и банк обязан обеспечить их возврат. На такие счета обычно не начисляются проценты. Высокий уровень таких ресурсов означает повышенный риск для банка, так как их одновременный отзыв может привести к неплатежеспособности банка. Использовать такие ресурсы в активных операциях сложно. Средства юридических лиц на депозитных счетах, привлеченные на определенный срок, относятся к устойчивой части ресурсов. Чем выше доля таких ресурсов в пассивах банка, тем более устойчиво он работает. Однако далеко не все российские предприятия добывают и перерабатывают нефть и газ, а потому далеко не все они имеют временно свободные ресурсы для размещения их в банке. А потому основой ресурсной базы большинства банков являются средства физических лиц. Средства физических лиц можно разделить на две группы: депозиты до востребования и срочные депозиты. Депозиты до востребования — это, как правило, счета для операций населения по пластиковым картам. Кроме того, такие счета нередко используются как заменители домашних сейфов. По таким счетам начисляются минимальные проценты, но уровень оседания средств на таких счетах достаточно высокий. Срочные депозиты — один из важнейших источников формирования ресурсной базы банка, однако ГК РФ требует безусловного возврата этих средств по первому требованию вкладчика. Следовательно, в период кризиса банк может очень быстро потерять эти ресурсы и оказаться неплатежеспособным. Банковскую панику без тяжелых последствий не может пережить ни один, даже крупный банк. Следующая категория ресурсов — средства, привлеченные от размещения собственных ценных бумаг. Это стабильные ресурсы, если банк сумел разместить выпуски на денежном рынке. Банки могут эмитировать следующие долговые инструменты: облигации, депозитные и сберегательные сертификаты, векселя. Эмиссию облигационных займов могут позволить себе, как правило, крупные банки, так как и подготовка эмиссии займа, и его обслуживание достаточно дорогостоящи. Таким образом, привлеченные средства можно разделить на две группы в отношении стабильности: стабильные, к которым относятся средства юридических и физических лиц, привлеченные на срок (включая межбанковские кредиты), и все остальные привлеченные средства. Повышение процентной ставки при прочих равных условиях увеличивает приток ресурсов или сокращает их отток, однако при этом возрастают и процентные расходы банка. Метод изменения ставок использует подавляющее число банков в кризисные периоды. Если банк имеет устойчивую репутацию, приток средств в период кризиса может возрастать и без повышения ставок. В этом случае такой банк рассматривается как убежище. Если банк объявляет о повышении ставок в период роста экономики, это может означать только наличие у него серьезных проблем. Заключение Привлеченные средства банка являются важным источником ресурсов. Для формирования привлеченных ресурсов банк использует такие операции: открытие и ведение счетов юридических лиц, в том числе банков-корреспондентов; привлечение во вклады денежных средств физических лиц; выпуск банком собственных долговых обязательств. Этим операциям присущи и некоторые недостатки. Речь идет прежде всего о значительных материальных и денежных затратах банка при привлечении средств. И, тем не менее, конкурентная борьба между банками на рынке кредитных ресурсов заставляет их принимать меры по развитию услуг, способствующих привлечению средств. Также привлеченные средства играют очень важную роль в обеспечении стабильности, ликвидности, доходности и платежеспособности банка. Банки для обеспечения своей ликвидности в целях своевременного погашения долговых обязательств и снижения риска неплатежеспособности разрабатывают депозитную политику, так как должны всегда быть в состоянии постоянной готовности к непредвиденным обстоятельствам - неожиданному оттоку депозитов, неожиданным заявкам на предоставление кредита и т.д. В целом динамика привлеченных банками средств клиентов дает основания делать определенные выводы о состоянии банковской сферы, экономики в целом. Анализ, проведенный на более длительных периодах (как известно, рекомендуемый период для исследований составляет не менее пяти лет при наличии сопоставимых данных), позволит сравнить тенденции в движении привлеченных средств, связать их с происходившими в данные периоды политическими, экономическими событиями. В свою очередь результаты такого анализа становятся основанием для прогнозной работы. Список использованной литературы Афанасьева О.Н. Макроэкономический анализ банковской сферы: учебник/ под ред. О.Н. Афанасьевой, С.Е. Дубовой. – М.: КноРус, 2016. – 460 с. (ЭБС Book.ru). Батракова Л.Г. Экономико-статистический анализ кредитных операций коммерческого банка. - М.: Логос, 2018. - 352 с. Белоглазова Г.Н., Кроливецкая Л.П. Банковское дело. Организация деятельности коммерческого банка: учебник. - М.: Высшее образование, 2018. - 424 с. Жарковская Е.П. Банковское дело: учебник для студентов вузов. - М.: Омега-Л, 2017. - 680 с. Колпакова Г.М. Финансы. Денежное обращение. Кредит: Учебное пособие. - 2-е изд., перераб. и доп. - М.: Финансы и статистика, 2017. - 496 с. Лаврушин О.И. Банковское дело: Учебник для вузов, обучающихся по экономическим специальностям. - 2-е изд., перераб. и доп. - М.: Финансы и статистика, 2016. - 672 с. Лаврушин О. Банковское дело. - М.: КноРус, 2017. - 750 с. Приложение 1  Приложение 2  |