ответы бухгалтерский учет. Вопросы к экзамену по дисциплине Бухгалтерский учет и анализ

Скачать 0.49 Mb. Скачать 0.49 Mb.

|

|

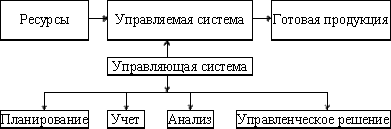

51 Учет распределения прибыли организации Учет нераспределенной прибыли (непокрытого убытка) ведется на активно-пассивном счете 84 "Нераспределенная прибыль (непокрытый убыток)". Данный счет в счетном плане отражается в разделе "Капитал". Его экономическое содержание заключается в аккумулировании невыплаченной в форме дивидендов (доходов) или нераспределенной прибыли, которая остается в обороте у организации в качестве внутреннего источника финансирования долговременного характера. При реформации бухгалтерского баланса сумма чистой прибыли отчетного года, сформировавшаяся на счете 99 "Прибыли и убытки", переносится в кредит счета 84. Эта запись производится заключительным оборотом декабря отчетного года таким образом, чтобы по состоянию на 1 января года, следующего за отчетным, счет 99 "Прибыли и убытки" не имел никакого сальдо.Уже в следующем за отчетным году на основании решения общего собрания акционеров (учредителей) производится распределение прибыли. Оно подразумевает начисление дивидендов (доходов), отчисление средств в резервные фонды организации, покрытие убытков прошлых лет. Все эти операции регистрируются в учете по дебету счета 84 в корреспонденции со счетами 75 "Расчеты с учредителями" — на сумму начисленных дивидендов, 82 "Резервный капитал" — на сумму отчислений в резервные фонды. После отражения указанных операций сальдо по счету 84 показывает сумму нераспределенной прибыли, которая остается неизменной до соответствующего решения акционеров (учредителей) хозяйственной организации. Производственные предприятия с помощью аналитического учета по счету 84 "Нераспределенная прибыль (непокрытый убыток)" могут организовать системный контроль состояния и движения средств нераспределенной прибыли. С этой целью к данному счету можно открывать следующие субсчета: "Прибыль, подлежащая распределению", "Нераспределенная прибыль в обращении" и "Нераспределенная прибыль использованная". На субсчет "Прибыль, подлежащая распределению" зачисляется вся сумма чистой прибыли отчетного года, из которой затем начисляются дивиденды (доходы) и производятся отчисления в резервные фонды. После отражения этих операций сальдо данного субсчета переносится в кредит субсчета "Нераспределенная прибыль в обращении". На субсчете "Нераспределенная прибыль в обращении" с течением времени собирается общая сумма нераспределенной между акционерами (учредителями) прибыли. По существу, сальдо данного субсчета показывает величину средств, накопленных для создания нового имущества в форме основных и других материальных ресурсов. Записи по дебету этого субсчета производятся в корреспонденции с субсчетом "Нераспределенная прибыль использованная" лишь при фактическом использовании соответствующих средств на создание нового имущества. После отражения использования средств сальдо субсчета "Нераспределенная прибыль в обращении" представляет величину свободного остатка нераспределенной прибыли. На субсчете "Нераспределенная прибыль использованная" обобщается информация о том, какая часть средств нераспределенной прибыли превращена из денежной формы в товарную, т. е. на какую сумму приобретено новое имущество. Например, по мере производства записи по дебету счета 01 "Основные средства" и кредиту счета 08 "Вложения во внеоборотные активы" в бухгалтерском уче- те производится внутренняя запись по счету 84 "Нераспределенная прибыль (непокрытый убыток)": дебет субсчета "Нераспределенная прибыль в обращении" и кредит субсчета "Нераспределенная прибыль использованная". Как и по другим субсчетам, сальдо данного субсчета может быть лишь кредитовым, а кредитовые записи по нему (в части нераспределенной прибыли отчетного года) возможны лишь после принятия акционерами (учредителями) решения о распределении прибыли отчетного года. Такое построение аналитического учета никак не сказывается на сальдо по синтетическому счету 84 "Нераспределенная прибыль (непокрытый убыток)". Независимо от внутренних записей по субсчетам сальдо по синтетическому счету сохраняет свою величину и остается неизменным. 52. Учет уставного , добавочного и резервного капитала орг Учет уставного капитала Учет уставного капитала (и его разновидностей) ведется на пассивном счете 80 «Уставный капитал».В зависимости от меры ответственности перед акционерами и участниками общества счет 80 может иметь следующие субсчета: объявленный (зарегистрированный) капитал (80/1) - в сумме, указанной в уставе и других учредительных документах;подписной капитал (80/2) - по стоимости акций, на которые произведена подписка, гарантирующая их приобретение; оплаченный капитал (80/3) - в размере средств, внесенных участниками в момент подписки и реализованных в свободной продаже (80/4); изъятый капитал (80/5) - в сумме стоимости акций, изъятых из обращения путем выкупа их обществом у акционера. На дату регистрации все акции организации учитывают на субсчете 80/1 «Объявленный (зарегистрированный) капитал», а затем по мере подписки, оплаты и выкупа перечисляют с одного субсчета на другой. По кредиту 80-го счета отражается сумма вкладов в уставный капитал при преобразовании организации, сразу после ее регистрации, в сумме подписки на акции, в доле или безвозмездно вносимой учредителями и государством, а также увеличение уставного капитала за счет дополнительных вкладов и отчислений части прибыли организации. По дебету 80-го счета при уменьшении уставного капитала производят записи на: сумму вкладов, возвращенных учредителям; стоимость аннулированных акций; уменьшение вкладов или номинальной стоимости акций; часть уставного капитала, направляемого в резервный капитал, и т.д. Сальдо 80-го счета показывает размер уставного капитала, зафиксированного в учредительных документах организации. После государственной регистрации организации, ее уставный капитал в сумме вкладов учредителей (участников), предусмотренных учредительными документами, отражается по кредиту 80 «Уставный капитал» и по дебету 75 «Расчеты с учредителями». При образовании государственной или унитарной организации1 на сумму выделенных (пополненных) основных и оборотных средств (имущества) делается запись К-т 80 «Уставный капитал», Д-т 75/3 «Расчеты с государственным и муниципальным органом». Учет добавочного капитала Бухгалтерский учет добавочного капитала ведут на пассивном счете 83 "Добавочный капитал". Использование на строительство объектов производственного назначения средств, полученных из бюджета и от инвесторов на осуществление инвестиционных программ, находит отражение по дебету счета 86 "Целевое финансирование" и кредиту счета 83. Уменьшение добавочного капитала фиксируют по дебету счета 87. Так, при снижении стоимости основных средств и другого имущества, выявившегося по результатам переоценки, дебетуют счет 87-1 в корреспонденции со счетами учета имущества, по которым определялось снижение стоимости. Одновременно уменьшение амортизации за счет корректировки восстановительной стоимости соответствующих объектов основных средств фиксируют по дебету счета 02 и кредиту счета 87-1. Средства добавочного капитала могут направляться на увеличение уставного капитала. При этом кредитуется счет 75 "Расчеты с учредителями" или 80 "Уставный капитал". Добавочный капитал также уменьшается при распределении сумм между учредителями организации (дебет счета 83 и кредит счета 75 "Расчеты с учредителями"). Существенным моментом является тот факт, что добавочный капитал может использоваться для списания убытка, выявленного по результатам деятельности за отчетный год. При этом делается запись: дебет счета 83, кредит счета 84 "Нераспределенная прибыль (непокрытый убыток)". Аналитический учет по счету 83 ведут по направлениям формирования и использования средств. Учет резервного капитала Учет резервного капитала ведется на одноименном пассивном счете 82 "Резервный капитал". Образование резервного капитала фиксируется следующей записью: дебет счета 84, кредит счета 82. Использование резервного капитала (фондов) отражают по дебету счета 82 с кредитованием счетов: 84 — на сумму списываемых убытков; 66 и 67 — погашение ранее купленных облигаций акционерного общества. 53. Понятие кредитов и займов. Виды и порядок учета заемных средств. Организации может быть предоставлено имущество в долг по договорам займа и кредита. В соответствии со ст. 807 ГК РФ по договору займа одна сторона (заимодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется вернуть такую же сумму денег или равное количество других полученных им вещей того же рода и качества. Заимодавцами могут быть как юридические, так и физические лица. Различают займы, предусматривающие получение с заемщика процентов, и беспроцентные займы. Размеры и порядок выплаты процентов, а также срок и порядок возврата предмета займа устанавливаются в договоре займа. При отсутствии в договоре условия об уплате процентов предполагается, что денежный заем является процентным, а заем другими вещами — беспроцентный. Если размер и порядок уплаты процентов в договоре процентного займа не установлен, то проценты уплачиваются ежемесячно в размере ставки банковского процента (ставки рефинансирования) на день уплаты. По кредитному договору (ст. 819 ГК РФ) банк или иная кредитная организация обязуется предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее. Кредитная деятельность может осуществляться только в случае получения специального разрешения (лицензии), а предоставление денежного займа не является лицензируемой деятельностью. Источником предоставления займа у организации, не имеющей лицензии на кредитную деятельность, могут быть только собственные денежные средства, а у кредитных организаций (банков) — как собственные, так и привлеченные средства. ' Договор займа (кредита) может быть целевым, т.е. заключаться с условием использования полученных средств на определенные цели. В зависимости от сроков, на которые предоставляются кредиты или займы, различают долгосрочные (на срок более 12 месяцев) и краткосрочные (на срок не более 12 месяцев) кредиты и займы. Долгосрочная задолженность может учитываться одним из двух способов, который утверждается в учетной политике организации: учитывать заемные средства, срок погашения которых по до говору займа (кредита) превышает 12 месяцев, в составе долгосроч ной задолженности до истечения срока договора; переводить долгосрочную задолженность в краткосрочную в момент, когда по условиям договора займа (кредита) до возврата основной суммы долга остается 365 дней. Задолженность по кредитам и займам может быть срочной (срок погашения не наступил) и просроченной (срок погашения истек). В бухгалтерском учете и отчетности кредиторская задолженность по полученным займам и кредитам показывается с учетом причитающихся на конец отчетного периода к уплате процентов. Синтетический учет расчетов по полученным кредитам и займам осуществляется на счетах 66 «Расчеты по краткосрочным кредитам и займам» и 67 «Расчеты по долгосрочным кредитам и займам». Аналитический учет на счете 66 и 67ведется по видам кредитов и шймов, заимодавцам (кредитным организациям), срокам погашения и отдельным кредитам и займам. 54. Бухгалтерская (финансовая) отчетность и ее значение. Состав финансовой отчетности. Бухгалтерский учет является важнейшим звеном современной системы управления деятельностью хозяйствующего субъекта (организации). Он осуществляет информационное обеспечение субъекта управления о финансово-хозяйственной деятельности. По его данным определяют результаты деятельности, как самой организации, так и ее подразделений, осуществляя повседневный контроль рациональным использованием имеющихся ресурсов, составом, структурой и способах формирования финансовых результатов. Для характеристики и изучения итогов финансово-хозяйственной деятельности организации за отчетный период, данные бухгалтерского учета обобщаются и систематизируются в отчетности. Поэтому отчетность представляет собой совокупность показателей, характеризующих состояние и результаты деятельности организации за истекший период, обобщенных в определенном порядке и последовательности. Составление отчетности является завершающим этапом учетного процесса. Отчетность выполняет важную функциональную роль в системе экономической информации. Она, как часть системы учета и отчетности, интегрирует информацию всех видов учета (бухгалтерского, статистического, оперативно-технического), обеспечивает связь и сопоставление плановых, нормативных и учетных данных, представленных в виде таблиц. Как источник информации о деятельности организации отчетность используется внутренними пользователями для управления экономикой организации и принятия необходимых мер по ее развитию. Тщательное изучение и показателей отчетности дают возможность выявлять потребности в финансовых ресурсах, оценивать правильность и эффективность принятых инвестиционных решений, определять основные направления политики дивидендов, осуществлять прогнозные расчеты финансовых показателей предстоящих отчетных периодов и так далее. Обобщенная информация о деятельности организации используется и различными заинтересованными внешними пользователями для принятия определенных деловых решений в части доверия к организации как к партнеру и целесообразности ведения в ней дел, определения условий кредитования и возможности возврата кредита, оценки ее способности выплачивать дивиденды, проверки правильности расчетов налогов и так далее. В бухгалтерской отчетности информация о денежных средствах должна быть отражена в форме № 1 «Бухгалтерский баланс» по строке «Денежные средства» и в форме № 4 «Отчет о движении денежных средств». Рекомендуемая форма отчета о движении денежных средств приведена в Указаниях о порядке составления и представления бухгалтерской отчетности, утвержденных приказом Минфина России от 22 июля 2003 г. № 67н. Перечень обязательных показателей, которые необходимо представлять в отчете о движении денежных средств, дан в п. 29 ПБУ 4/99 «Бухгалтерская отчетность организации», утвержденного приказом Минфина России от 6 июля 1999 г. № 43н. Состав: -Баланс ( актив: необоротные ,оборотные, расход будущих периодов; пассив: собственный капитал, обеспечение будущих расходов и платежей, долгосрочные обязательства, текущие обязательства, доходы будущих периодов.) - Отчет о финансовых результатах.(финн.результат, элементы операционных расходов, расчет показателей прибыльности акций) - Отчет о движении денежных средств. - Отчет о собственном капитале - Раскрытие информации в Примечаниях финансовой отчетности. 55. Предмет, содержание и задачи финансового анализа. Финансовый анализ - система специальных знаний, связанных с исследованием экономических процессов, складывающихся под воздействием объективных экономических законов и факторов субъективного порядка. Под предметом финансового анализа понимаются хозяйственные процессы предприятий, объединений, ассоциаций, экономическая эффективности и конечные результаты их деятельности, получающие отражение через систему экономической информации. Метод финансового анализа - это диалектический способ подхода к изучению хозяйственных процессов в их становлении и развитии. Характерными особенностями метода финансового анализа являются: использование системы показателей, всесторонне характеризующих хозяйственную деятельность, изучение причин изменения этих показателей, выявление и измерение взаимосвязи между ними в целях повышения социально-экономической эффективности. Задачи финансового анализа: Анализ активов (имущества). Анализ источников финансирования. Анализ платежеспособности (ликвидности). Анализ финансовой устойчивости. Анализ финансовых результатов и рентабельности. Анализ деловой активности (оборачиваемости). Анализ денежных потоков. Анализ инвестиций и капитальных вложений. Анализ рыночной стоимости. Анализ вероятности банкротства. Комплексная оценка финансового состояния. Подготовка прогнозов финансового положения. Подготовка выводов и рекомендаций. 56. Виды и роль анализа хозяйственной деятельности в управлении предприятием и повышении его эффективности. Анализ – расчленение явлений на составные части или элементы для изучения их как частей целого. Этот прием помогает заглянуть внутрь исследуемого предмета или явления (определить его внутреннюю сущность и определить роль каждого этапа в случайном порядке). Различие целей и задач хозяйственной деятельности обуславливает необходимость применения того или иного вида анализа, различных методов и приемов его проведения, увязки их во времени и пространстве. В этих условиях, чтобы обеспечить наиболее рациональное использование возможностей анализа хозяйственной деятельности, необходимо иметь классификацию ее видов. Признаки АХД: 1. Отраслевой – выделяют отраслевой анализ, его методика учитывает специфику отдельных отраслей экономики. 2. Межотраслевой – представляет свободную теоретическую и методическую основу АХД, т.е. – есть теория АХД. 3. Признак времени – а) предварительный или перспективный анализ, в) последовательный или ретроспективный анализ. а) – проводится до осуществления хозяйственных операций. Он необходим для обоснований управленческих решений и плановых заданий, а также для прогнозирования будущего, оценки выполнения и предупреждения нежелательных результатов. б) – проводится после проведения хозяйственной операции. Используется для контроля выполнения плана, выявления неиспользуемых резервов, объективной оценки результатов деятельности предприятия. Последовательный (ретроспективный) анализ делится на оперативный и итоговый. Оперативный (ситеционный) проводится сразу после совершения хозяйственной операции или изменения ситуации за короткие промежутки времени (день, неделя). Цель оперативного анализа – оперативно выявить недостатки и быстро воздействовать на хозяйственные процессы. Итоговый (результативный) – проводится за отчетный период времени (месяц, год). Его ценность заключается в том, что деятельность предприятия изучается комплексно и всесторонне по отчетным данным. Этим объясняется полная оценка деятельности предприятия по использованию возможностей. 4. Пространственный признак: 1) Внутрихозяйственный анализ – изучает деятельность только исследуемого предприятия и его структурных подразделений. 2) Внешнехозяйственный анализ – в его процессе сравниваются результаты деятельности двух и более предприятий. Внешнехозяйственный – позволяет выявить передовой опыт, резервы и недостатки. И на основе этого дать более объективную оценку эффективности деятельности предприятия. 5. По субъектам управления – хозяйственная деятельность состоит из-под систем: экономика, техника, технология, организация производства, социальные условия труда, природоохранная деятельность и т.д. Поэтому акцент анализа может быть смещен в сторону какой-либо подсистемы. В связи с этим, выделяют следующие виды анализа: технико-экономический анализ – его проводят технические службы. Суть заключается в изучении взаимодействия технических и экономических процессов, установления их влияния на экономические результаты.  |