бух.фин. бух.фин.учет. Организация бухгалтерского учета

Скачать 74.32 Kb. Скачать 74.32 Kb.

|

|

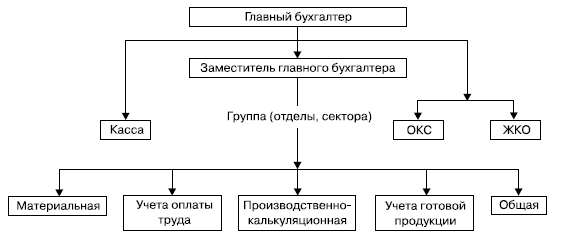

БИЛЕТ 9 Организация бухгалтерского учета В соответствии с действующим законодательством каждое предприятие, независимо от формы и вида собственности, должно вести бухгалтерскую и статистическую отчетность, предоставлять государственным органам информацию, необходимую для ведения общегосударственной системы сбора и обработки экономической информации, контроля налогообложения и др. Искажение этой информации может повлечь за собой материальную, административную и даже уголовную ответственность. Под организацией бухгалтерского учета понимают систему условий для получения своевременной и достоверной информации о хозяйственной деятельности предприятия и осуществления контроля за использованием производственных ресурсов и реализацией готовой продукции. Слагаемые этой системы – первичный учет, документооборот, инвентаризация, План счетов бухгалтерского учета, формы бухгалтерского учета, формы организации учетно-вычислительных работ, объем и содержание отчетности. Ответственность за организацию бухгалтерского учета и соблюдение законодательства при осуществлении хозяйственной деятельности несут руководители предприятий, которые в зависимости от объема учетной работы могут: – учредить бухгалтерскую службу во главе с главным бухгалтером; – ввести в штат должность бухгалтера; – передать ведение бухгалтерского учета централизованной бухгалтерии, специализированной организации или бухгалтеру-специалисту; – вести бухгалтерский учет лично. Обычно эту работу выполняет бухгалтерия или бухгалтер, а руководитель должен создать условия для правильного ведения бухгалтерского учета, обеспечить выполнение всеми подразделениями и службами, а также материально ответственными работниками требований главного бухгалтера по порядку оформления и предоставления в бухгалтерию документов для учета. На небольшом предприятии бухгалтерский учет ведет отдельный работник. Как правило, возглавляет бухгалтерскую службу главный бухгалтер, который подчиняется руководителю предприятия и несет ответственность за организацию и методику ведения учета. При этом ответственность за финансово-хозяйственную деятельность лежит на руководителе предприятия. Главный бухгалтер назначается и освобождается от работы руководителем предприятия. В обязанности главного бухгалтера входит отражение в регистрах бухгалтерского учета всех хозяйственных операций; предоставление оперативной и аналитической информации руководству предприятия; составление в установленные сроки бухгалтерской отчетности; осуществление экономического анализа финансово-хозяйственной деятельности предприятия по данным бухгалтерского учета. Главный бухгалтер совместно с руководителем предприятия подписывает документы, служащие основанием для приемки и выдачи материальных ценностей и денежных средств, расчетных, кредитных и финансовых обязательств и хозяйственных договоров. Главный бухгалтер письменно информирует руководителя предприятия о документах по сделкам, противоречащим законодательству и нарушающим договорную и финансовую дисциплину. Такие документы запрещено принимать к исполнению. При получении от руководителя письменного распоряжения о принятии этих документов к учету главный бухгалтер исполняет его распоряжение, в этом случае вся полнота ответственности за незаконность совершенных операций ложится на руководителя предприятия. Главный бухгалтер обеспечивает правильное начисление и своевременное перечисление платежей в государственный бюджет, взносов на социальное страхование, погашение в установленные сроки задолженности банкам по ссудам. На главного бухгалтера нельзя возлагать обязанности, связанные с прямой материальной ответственностью за денежные средства и материальные ценности. Главному бухгалтеру запрещается получать по чекам и другим документам товарно-материальные ценности и деньги для предприятия. С главным бухгалтером согласовывается назначение и увольнение материально ответственных лиц. Главный бухгалтер предприятия организовывает работу бухгалтерии, которая выполняет следующие работы: – рассчитывает оплату труда, включая начисление заработной платы и удержания из нее, определение отчислений на социальное страхование и обеспечение, контроль за использованием фонда оплаты труда; – ведет учет материально-технических ценностей предприятия; – ведет учет затрат на производство и контролирует фактическую себестоимость продукции; – ведет учет финансовой деятельности (готовой, отгруженной и реализованной продукции, прибыли, резервов предприятия); – ведет учет денежных операций, включая учет денежных средств в кассе и на расчетном счете, учет расчетов с бюджетом, поставщиками и кредиторами; – составляет бухгалтерскую отчетность. При освобождении главного бухгалтера от занимаемой должности проводится проверка состояния бухгалтерского учета и достоверности отчетных данных и составляется акт, который утверждает руководитель предприятия. Сдаются дела вновь назначенному на эту должность лицу. Для обеспечения рациональной организации бухгалтерского учета большое значение имеет разработка плана его организации. План организации бухгалтерского учета состоит из следующих элементов: план документации и график документооборота; план инвентаризации; план счетов и их корреспонденции; план отчетности; план технического оформления учета; план организации труда работников бухгалтерии. В плане документации указывается перечень документов для учета хозяйственных операций и составляется расчет потребности в бланках. При этом организации могут использовать типовые формы первичных учетных документов или применять формы документов, разработанные самостоятельно. После определения потребности в бланках их заказывают в типографии или делают заявку на приобретение, а при централизованном снабжении делают заявку на получение их от вышестоящей организации. Все формы первичных учетных документов – как типовых, так и разработанных самостоятельно – составляются с соблюдением требований, предусмотренных Федеральным законом «О бухгалтерском учете». Основой организации первичного учета в организации является утвержденный главным бухгалтером график документооборота. Под документооборотом, как уже говорилось, понимают путь, который проходят документы от момента их выписки до сдачи на хранение в архив. В графике документооборота определяется круг лиц, ответственных за оформление документов, и указываются порядок, место, время прохождения документа с момента составления до сдачи в архив. В плане инвентаризации определяются порядок, формы и сроки проведения плановых и внеплановых инвентаризаций. План инвентаризации составляется с учетом того, чтобы проверка наличия ценностей не влияла на нормальную работу организации. Сроки проведения внеплановых инвентаризаций не должны быть известны материально ответственным лицам. В плане отчетности указываются перечень отчетных форм, отчетный период, за который составляется та или иная форма отчета, сроки представления отчетности, наименования и адреса организаций и учреждений, фамилии должностных лиц, получающих отчеты, способ представления отчетов (почтой, телеграфом и др.) и фамилии работников, ответственных за составление отчетности, с точными указанием выполняемых ими работ. План отчетности, как правило, состоит из двух частей: в первой части содержатся необходимые сведения по отчетности, представляемой внешним пользователем, во второй – сведения по отчетности, получаемой от отдельных подразделений предприятия. В плане технического оформления учета дается детальная характеристика формы учета, которая будет применена в данной организации, а также указывается, какие вычислительные машины, приборы и устройства будут использованы. При выборе формы учета организации обязаны руководствоваться соответствующими указаниями и инструкциями, учитывать конкретные условия работы организации, хорошо знать преимущества и недостатки действующих форм бухгалтерского учета. Значительное место в плане технического оформления учета должно быть уделено механизации и автоматизации учета. Причем помимо использования вычислительных машин в соответствующих организационных формах необходимо предусмотреть применение различных вычислительных таблиц и средств механизации измерения и счета: мерной тары, весов, счетчиков (газовых, электрических и др.). В плане организации труда работников бухгалтерии определяются структура аппарата бухгалтерии и штат бухгалтерии, дается должностная характеристика каждому работнику, намечаются мероприятия по повышению их квалификации, составляются графики учетных работ. При установлении структуры аппарата бухгалтерии и форм его связи с отдельными частями организации необходимо решить вопрос о централизации или децентрализации учета. При централизации учета учетный аппарат организации сосредоточен в главной бухгалтерии, и в ней осуществляется ведение всего синтетического и аналитического учета на основе первичных и сводных документов, поступающих из отдельных подразделений организации (цехов, отделов и т. д.). В самих подразделениях осуществляется лишь первичная регистрация хозяйственных операций. При децентрализации учета учетный аппарат рассредоточен по отдельным производственным подразделениям организации, где осуществляется синтетический и аналитический учет и составляются балансы и отчетность заводов, цехов и отделов. Главная бухгалтерия в этом случае производит сводку цеховых балансов и отчетов, составляет сводный баланс и отчеты по организации, а также осуществляет контроль за постановкой учета в отдельных частях организации. Практика показала, что централизация учета обеспечивает более действенное руководство и контроль со стороны главного бухгалтера, позволяет целесообразнее распределить труд между работниками учета, более эффективно использовать счетные машины. Поэтому децентрализация учета допускается лишь в очень крупных организациях. В большинстве же организаций применяется централизованная система бухгалтерского учета. В некоторых организациях используется частичная децентрализация учета, при которой в производственных подразделениях, кроме составления первичных учетных документов, ведется аналитический учет по отдельным синтетическим счетам, осуществляется учет производственных затрат, исчисляется фактическая себестоимость изделий и т. п. Однако законченный бухгалтерский учет в подразделениях не ведется и баланс не составляется. Структура бухгалтерского аппарата зависит в основном от условий организации и технологии производства, объема учетной работы и наличия технических средств учета. В средних по размеру организациях в состав бухгалтерии входят, как правило, следующие группы (отделы, бюро, сектора): • материальная, отвечающая за учет приобретения, поступления и расходования материальных ценностей. В этой же группе, как правило, ведется учет основных средств; • учета оплаты труда, осуществляющая учет затрат труда рабочих, исчисление заработной платы работниками, контроль за использованием фонда оплаты труда, учет всех расчетов с работниками организации, бюджетом, Фондом социального страхования Российской Федерации и другими ведомствами, связанными с оплатой труда; • производственно-калькуляционная, которая ведет учет затрат на производство, калькулирует себестоимость продукции, выявляет результаты внутризаводского хозрасчета, составляет отчетность о производстве; • учета готовой продукции, осуществляющая учет годовой продукции на складах и ее реализации; • общая группа, работники которой ведут учет остальных операций и главную книгу, составляют бухгалтерский баланс и другие формы бухгалтерской отчетности. Кроме того, в состав бухгалтерии входят группы (отделы) капитального строительства и жилищно-коммунального хозяйства. В крупных организациях кроме перечисленных обычно имеются группы (отделы) учета тары, учета основных средств, расчетная (работники которой ведут учет денежных средств и расчетов с организациями и лицами), подготовки и машинной обработки информации, сводно-аналитическая и др. Общая структура бухгалтерского аппарата средних и крупных организаций приведена на рис. 1.  Рисунок 1- Структура бухгалтерского аппарата Важным этапом разработки структуры бухгалтерии является формирование системы должностей, зависящих от характера, состава и объема учетных работ в организации. Составной частью плана организации труда работников бухгалтерии являются графики учетных работ. Основное назначение графиков учетных работ – распределение работ между исполнителями, расчет времени выполнения работ, определение мероприятий по научной организации труда счетных работников. Графики бывают индивидуальными, структурными и сводными. В индивидуальных графиках (календарных планах) указываются работы, которые должны выполняться каждым работником, и срок их выполнения. График регламентирует занятость работника и в течение рабочего дня, и на более длительное время (месяц, квартал и т. д.). В структурных графиках указывается, какие работы и в какой срок должны выполняться отдельными структурными частями бухгалтерии или организации (расчетной группой бухгалтерии, складом, цехом и т. п.). В сводном графике указываются сроки выполнения отдельных учетных работ (составление отчетности, проведение инвентаризации и т. п.) по организации в целом. Он отражает в обобщенном виде весь учетный процесс. Ответственность за его выполнение несет главный (старший) бухгалтер организации. Графики учетных работ составляются в виде таблиц, причем в таблицах предусматриваются отметки о сроках выполнения запланированных работ. Учет расчетов по налогам Среди экономических рычагов, при помощи которых государство воздействует на рыночную экономику, важное место отводится налогам. В условиях рыночной экономики любое государство широко использует налоговую политику в качестве определенного регулятора воздействия на негативные явления рынка. Налоги, как и вся налоговая система, являются мощным инструментом управления экономикой в условиях рынка. В условиях рынка налоги должны способствовать формированию фондов бюджета, стимулированию научно-технического прогресса, ограничению роста цен и инфляции. С помощью налогов обеспечивается сбор денежных средств как с предприятий, организаций, так и с населения. Происходит регулирование денежных доходов как физических, так и юридических лиц. Расчеты по налогам и сборам — это бухгалтерская операция, предваряющая начисление налогов — обязательных платежей, перечисляемых всеми хозяйствующими субъектами в бюджет. Их перечень различен для разных видов деятельности, форм компаний. Основным нормативным документом, определяющим состав налогов и сборов, взимаемых с юридических и физических лиц, является Налоговый кодекс РФ. Под налогом понимается обязательный безвозмездный платеж, взимаемый с организаций и (или) физических лиц в целях финансового обеспечения деятельности государства и (или) муниципальных образований. Налоговая система Российской Федерации включает федеральные, региональные и местные налоги. В основу этой классификации положен признак компетентности органов государственной власти в применении налогового законодательства. Общие правила налогообложения по всем налогам, а также санкций за их неправильное применение или неприменение установлены Налоговым кодексом РФ. Синтетический учет расчетов с бюджетом ведется с использованием следующих счетов: 09 "Отложенные налоговые активы", 19 "Налог на добавленную стоимость по приобретенным ценностям", 68 "Расчеты по налогам и сборам", 69 "Расчеты по социальному страхованию и обеспечению", 77 "Отложенные налоговые обязательства". Счет 68 "Расчеты по налогам и сборам" предназначен для обобщения информации о расчетах с бюджетами по налогам и сборам, уплачиваемым организацией, и налогам с работниками этой организации. По кредиту счета 68 "Расчеты по налогам и сборам" отражаются суммы, причитающиеся по налоговым декларациям (расчетам) к взносу в бюджеты по видам налоговых платежей, в корреспонденции со счетами, на которые относятся начисленные платежи (например, Дт счета 70 "Расчеты с персоналом по оплате труда" - при удержании НДФЛ). По дебету этого счета отражаются суммы, фактически перечисленные в бюджет, и суммы налоговых вычетов. Аналитический учет по счету 68 «Расчеты по налогам и сборам» ведется по видам налогов. Для осуществления расчетов по НДС помимо счета 68 используется счет 19 "Налог на добавленную стоимость по приобретенным ценностям". По дебету счета 19 на соответствующих субсчетах учитывают суммы НДС, выделенные в расчетных документах, по приобретенным ценностям (работам, услугам) в корреспонденции с кредитом счетов 60 "Расчеты с поставщиками и подрядчиками" и др. Суммы НДС по оприходованным материальным ценностям, выполненным работам и оказанным услугам списывают с кредита счета 19 в дебет счета 68 по субсчету "Расчеты с бюджетом по НДС" при наличии счета-фактуры. При этом соответствующие материальные ценности (работы, услуги) должны использоваться при производстве продукции, облагаемой НДС или быть предназначены для перепродажи. По кредиту этого субсчета отражаются суммы НДС: начисленные (полученные) за реализованную продукцию, работы, услуги; по полученным авансам, начисленные по строительно-монтажным работам, выполненным хозяйственным способом; начисленные (полученные) в составе арендной платы и др. По кредиту счета 68 по субсчету "Расчеты с бюджетом по НДС" отражаются также суммы НДС, восстановленные в случаях, предусмотренных законодательством РФ. Перечислению в бюджет по налогу НДС подлежит кредитовое сальдо 68 счета по субсчету "Расчеты с бюджетом по НДС". Если предприятие реализует продукцию, не облагаемую НДС, то НДС, уплаченный поставщикам, включается в стоимость приобретенных ценностей или относится на затраты производства (расходы на продажу). В соответствии со ст. 207 главы 23 «Налог на доходы физических лиц» НК РФ налогоплательщиками налога на доходы физических лиц признаются физические лица, являющиеся налоговыми резидентами Российской Федерации, а также физические лица, получающие доходы от источников, расположенных в Российской Федерации, не являющихся налоговыми резидентами Российской Федерации. При определении налоговой базы учитываются все доходы налогоплательщика. В том числе в состав дохода граждан включаются: суммы материальных и социальных благ, предоставляемых предприятиями, учреждениями и организациями физическим лицам, в частности оплата стоимости: коммунально-бытовых услуг; разного рода абонементов, подписки на газеты, журналы и книги; питания, лечения; путевок на лечение и отдых, включая путевки для детей; товаров, реализованных работникам по ценам ниже рыночных или отпуск продукции собственного производства по ценам ниже обычно применяемых организациями для отпуска продукции сторонним потребителям; единовременных пособий уходящим на пенсию ветеранам труда; возмещение оплаты родителям за детей в детских дошкольных учреждениях и учебных заведениях, проезда к месту работы и обратно, кроме случаев, специально предусмотренных законодательством. Налоговым периодом при расчете налога на доходы физических лиц признается календарный год. При определении налогооблагаемой базы работодатель — налоговый агент учитывает все доходы, полученные налогоплательщиком в налоговом периоде, как в денежной, так и в натуральной форме или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со ст. 212 Налогового кодекса Российской Федерации. Статья 210 НК РФ предусматривает, что если из дохода налогоплательщика по его распоряжению, по решению суда или иных органов производятся какие-либо удержания, то такие удержания не уменьшают налоговую базу. В системе налогообложения Российской Федерации предусмотрен ряд преимуществ для определенных категорий налогоплательщиков в виде различных льгот, вычетов, которые оказывают непосредственное влияние на формирование налоговой базы по налогу на доходы физических лиц. Законодательством определено четыре вида налоговых вычетов: стандартные, профессиональные, имущественные и социальные. В зависимости от вида доходов в соответствии со ст. 224 НК РФ существует разграничение ставок налога на доходы физических лиц: по ставке 13 % облагаются доходы физических лиц, в том числе заработная плата, премии, пособия по временной нетрудоспособности, вознаграждения за выполнение трудовых обязанностей и др.; по ставке 9 % облагаются доходы от долевого участия в деятельности организации, полученные физическими лицами в виде дивидендов; по ставке 30 % облагаются доходы физических лиц, не являющихся резидентами Российской Федерации; по ставке 35 % облагаются выигрыши и призы, получаемые в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров, работ, услуг, в части, превышающей 4000 руб.; страховые выплаты по договорам добровольного страхования; суммы экономии на процентах при получении заемных средств. На сумму начисленного налога на доходы физических лиц составляется проводка: Дебет 70 «Расчеты с персоналом по оплате труда» Кредит 68 «Расчеты по налогам и сборам». Перечисление налога на доходы физических лиц осуществляется с расчетного счета организации не позднее даты выплаты заработной платы. При этом составляется следующая запись: Дебет 68 «Расчеты по налогам и сборам» Кредит 51 «Расчетные счета». Перечисление налога осуществляется на основе платежных поручений. Налог на добавленную стоимость (НДС) представляет собой форму изъятия в бюджет части добавленной стоимости, создаваемой на всех стадиях производства и определяемой как разница между стоимостью реализованных товаров, работ, услуг и стоимостью материальных затрат, отнесенных на издержки производства и обращения. Порядок исчисления и уплаты НДС регламентируется главой 21 «Налог на добавленную стоимость» НК РФ. Объект налогообложения по НДС определяется в соответствии со ст. 146 НК РФ. Им признается реализация товаров (работ, услуг) на территории Российской Федерации, в том числе реализация предметов залога и передача товаров (результатов выполненных работ, оказанных услуг) по соглашению о предоставлении отступного или новации, а также передача имущественных прав. Для целей исчисления НДС реализацией также считается передача права собственности на товары, результатов выполненных работ, оказание услуг на безвозмездной основе. В объект налогообложения, кроме того, включаются операции по передаче товаров (выполнению работ, оказанию услуг) для собственных нужд, расходы на которые не принимаются к вычету (в том числе через амортизационные отчисления) при исчислении налога на прибыль организаций. Налоговая база при исчислении налога на добавленную стоимость определяется с учетом особенностей реализации произведенных или приобретенных на стороне товаров (работ, услуг) в соответствии со ст. 153-162 НК РФ. При реализации товаров (работ, услуг) налоговая база определяется исходя из их стоимости с учетом акцизов и без включения НДС. При этом цена реализации определяется с учетом требований ст. 40 НК РФ (п. 1 ст. 154 НК РФ). Для отражения в бухгалтерском учете хозяйственных операций, связанных с «входящим» налогом на добавленную стоимость, т.е. НДС, который уплачивается поставщикам, предназначается счет 19 «Налог на добавленную стоимость по приобретенным ценностям». По дебету счета 19 «НДС по приобретенным ценностям» по соответствующим субсчетам организация отражает суммы налога по приобретенному имуществу, работам и услугам в корреспонденции со счетами учета расчетов. Принятый к учету НДС подлежит списанию в сумме, на которую в данном налоговом периоде производится налоговый вычет. Под налоговыми вычетами понимаются суммы НДС по приобретенным материальным ценностям (работам, услугам), подлежащие вычету из сумм налога, исчисленного по операциям реализации товаров (работ, услуг). Налоговые вычеты производятся по товарам (работам, услугам), приобретаемым для осуществления производственной деятельности или иных операций, признаваемых объектами налогообложения, для перепродажи. Виды налоговых вычетов и порядок их применения регламентируются ст. 171 и 172 НК РФ. Отражение НДС производится на основании счетов-фактур (п. 1 ст. 169 НК РФ). Не оформленные в установленном порядке счета-фактуры не могут быть основанием для принятия предъявленных покупателю продавцом сумм налога к вычету (п. 2 ст. 169). Во всех расчетных документах на реализуемую продукцию сумму НДС выделяют отдельной строкой. Списание накопленных на счете 19 «НДС по приобретенным ценностям» сумм налога отражается по кредиту счета, как правило, в корреспонденции со счетом 68 «Расчеты по налогам и сборам». Сумма налога на добавленную стоимость, подлежащая начислению в бюджет по операциям, признаваемым объектом налогообложения, определяется путем умножения налоговой базы на соответствующую ставку НДС. При применении налогоплательщиками при реализации товаров различных налоговых ставок налоговая база определяется отдельно по каждому виду товаров, облагаемых по разным ставкам. Согласно п. 1 ст. 40 НК РФ для целей налогообложения принимается цена товаров, указанная сторонами сделки. Пока не доказано обратное, предполагается, что эта цена соответствует уровню рыночных цен. С 1 января 2006 г. моментом определения налоговой базы по НДС является наиболее ранняя из следующих дат: 1) день отгрузки (передачи) товаров (работ, услуг), имущественных прав; 2) день оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав. В случаях, если товар не отгружается и не транспортируется, но происходит передача права собственности на этот товар, такая передача права собственности в целях главы 21 НК РФ приравнивается к его отгрузке. При реализации налогоплательщиком товаров, переданных им на хранение по договору складского хранения с выдачей складского свидетельства, момент определения налоговой базы по указанным товарам определяется как день реализации складского свидетельства. Моментом определения налоговой базы при выполнении строительно-монтажных работ для собственного потребления является последний день месяца каждого налогового периода. Момент определения налоговой базы при передаче товаров (выполнении работ, оказании услуг) для собственных нужд, признаваемой объектом налогообложения НДС, определяется как день совершения указанной передачи товаров (выполнения работ, оказания услуг). Начисление НДС отражается записями: Дебет 90-3 «Налог на добавленную стоимость» Кредит 68 «Расчеты по налогам и сборам» — на сумму НДС, причитающуюся к уплате в бюджет, от стоимости выручки от продажи товаров, продукции, работ и услуг; Дебет 91-2 «Прочие расходы» Кредит 68 «Расчеты по налогам и сборам» — на сумму НДС, причитающуюся к уплате в бюджет, от стоимости выручки от продажи основных средств, нематериальных и прочих активов, а также от их безвозмездной передачи. В целях определения суммы НДС, подлежащей уплате в бюджет, организации должны вести Книгу продаж. В Книге продаж регистрируются счета-фактуры (контрольные ленты контрольно- кассовой техники, бланки строгой отчетности), составляемые продавцами. То есть при совершении операции, признаваемой объектом обложения НДС (в том числе освобождаемой от налогообложения), продавец выписывает счет-фактуру и регистрирует его в Книге продаж. Организации являются плательщиками акцизов с производимых и продаваемых ими отдельных видов товаров согласно их перечню, установленному законодательством. Порядок исчисления и уплаты акцизов регламентирует глава 22 «Акцизы» НК РФ. В бухгалтерском учете по акцизам составляются записи: Дебет 90-4 «Акцизы» Кредит 68 «Расчеты по налогам и сборам» — на сумму акцизов по реализованным товарам; Дебет 20 «Основное производство», 23 «Вспомогательные производства» и др. Кредит 68 «Расчеты по налогам и сборам» — на сумму акцизов по товарам, использованным в собственном производстве; Дебет 68 «Расчеты по налогам и сборам» Кредит 51 «Расчетные счета» — на сумму акцизов, перечисленных в бюджет. Порядок исчисления налога на прибыль организаций регламентируется главой 25 «Налог на прибыль организаций» НК РФ. Налогоплательщиками по налогу на прибыль являются российские организации и иностранные организации, осуществляющие свою деятельность в Российской Федерации через постоянные представительства и (или) получающие доходы от источников в Российской Федерации. Объектом налогообложения по налогу на прибыль признается прибыль, полученная налогоплательщиком. |