бух.фин. бух.фин.учет. Организация бухгалтерского учета

Скачать 74.32 Kb. Скачать 74.32 Kb.

|

|

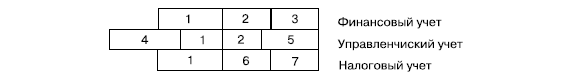

Наряду с приведенными отличиями финансовый и управленческий виды учета имеют много сходства. 1. Основная часть данных первичного учета используется и в финансовом, и в управленческом учете. Различие состоит лишь в том, что в финансовом учете используются записи всех документально оформленных хозяйственных операций, а в управленческом учете – основная часть этих операций. Вместе с тем в управленческом учете широко используются нормативные, плановые и другие показатели. 2. Учет затрат и калькулирование себестоимости продукции осуществляются как в финансовом, так и в управленческом учете. (В России конечный финансовый результат производственной деятельности организации определяется только способом сопоставления себестоимости продукции и выручки от ее продажи.) При этом в финансовом учете определяется себестоимость всей производственной продукции и ее основных видов в целом по организации. В управленческом учете исчисляются различные показатели себестоимости (по отдельным производствам, видам, технологическим решениям, зонам реализации и т. п.). 3. Способы и приемы, составляющие в совокупности метод бухгалтерского учета (документация и инвентаризация, оценка и калькуляция, счета и двойная запись, бухгалтерский баланс и отчетность), применяются как в финансовом, так и в управленческом учете. Различие состоит в степени их применения (в управленческом учете они необязательны), а также в том, что в управленческом учете широко применяются количественные методы. Сравнение составных частей финансового, управленческого и налогового учета приведено на рис. 8.1.  Рис. 8.1. Составные части финансового, управленческого и налогового учета: 1 – данные первичного документального обоснованного учета; 2 – данные главной книги и других учетных регистров; 3 – данные финансовой (бухгалтерской) отчетности; 4 – плановые, нормативные и другие внеучетные данные; 5 – данные управленческой отчетности; 6 – данные учетных регистров налогового учета; 7 – данные налоговой отчетности Таким образом, финансовый учет отражает историю деятельности компании. А управленческий — позволяет анализировать отдельные ее элементы и направления, видеть текущее положение дел и планировать пути развития организации. То есть решает те вопросы, которые не под силу бухгалтерскому. Основное, что объединяет две системы учета — это информация. Данные для их организации берут из одной системы учета. А сами показатели, отраженные в отчетах, помогают пользователям принимать взвешенные решения. Данные из бухучета необходимы акционерам и инвесторам для оценки потенциала компании. Информация из управленческого помогает менеджменту эффективно управлять компанией в настоящем и будущем. А именно — решать широкий круг вопросов: от выпуска продукции и найма сотрудников до развития бизнеса и выхода на новые рынки. Учет амортизации нематериальных активов Нематериальные активы с определенным сроком полезного использования в бухгалтерском учете амортизируются. Стоимость нематериальных активов (НМА), признанных амортизируемом имуществом в целях исчисления налога на прибыль, списывается на расходы через амортизацию и в налоговом учете. Нематериальными активами (НМА) являются объекты, не имеющие физической формы, которыми владеет компания. Нематериальные активы и основные средства (ОС) — главные составляющие внеоборотных активов, которым посвящен раздел I Бухгалтерского баланса (формы 1). Внеоборотные активы служат бизнесу долго. В отличие от оборотных активов (материалов, запасов, денег) они не быстроликвидны. В признании и учете основных средств и нематериальных активов много общего, но есть и различия. Основное отличие НМА от основных средств — отсутствие материальной формы. Здания, сооружения — это основные средства. Товарный знак, патент, новый сорт фрукта как результат селекции — это НМА. В бухгалтерском учете амортизация по нематериальным активам начисляется способами (п. 28 ПБУ 14/2007): линейный способ (I); способ уменьшаемого остатка (II); способ списания стоимости пропорционально объему продукции (работ) (III). Способ амортизации конкретного объекта НМА организация устанавливает самостоятельно, исходя из ожидаемых поступлений будущих экономических выгод от использования актива. Если оценить будущие экономические выгоды от НМА достоверно нельзя, применяется линейный способ амортизации. При этом выбранный способ начисления амортизации НМА может быть изменен, если расчет будущих экономических выгод от объекта нематериальных активов существенно изменился (п. 30 ПБУ 14/2007). Представим в таблице, как рассчитывается ежемесячная сумма амортизации (НМАМ) по объекту нематериальных активов при всех трех способах (п. 29 ПБУ 14/2007):

где: СП(Р)– первоначальная или текущая рыночная (в случае переоценки) стоимость НМА; СПИ – срок полезного использования объекта НМА в месяцах; ОМ – остаточная стоимость объекта НМА на начало месяца; К – коэффициент не выше 3, установленный организацией; СПИО — оставшийся СПИ в месяцах; СП – первоначальная стоимость НМА; VМ – натуральный показатель объема продукции (работ) за месяц; VСПИ – предполагаемый объем продукции (работ) за весь СПИ нематериального актива. Напомним, что амортизация НМА начисляется с первого числа месяца, следующего за месяцем принятия актива к бухучету, до полного погашения стоимости или списания актива с баланса. При этом в течение СПИ начисление амортизации не приостанавливается (п. 31 ПБУ 14/2007). Как определяется СПИ по НМА в бухгалтерском и налоговом учете, мы рассказывали в нашей консультации. Приведем примеры расчета в бухгалтерском учете организации величины ежемесячной амортизации объекта нематериальных активов первоначальной стоимостью 172 800 рублей, принятому к учету 26.06.2020. СПИ по объекту НМА установлен равным 3 года. I. Линейный способ: НМАМ = 172 800 / 36 = 4 800 (рублей) В том случае, если объект не будет переоценен, а СПИ и способ амортизации не будут пересмотрены, ежемесячно, начиная с июля 2017 года, в течение 36 месяцев в бухгалтерском учете организации будет отражаться амортизация в размере 4 800 рублей. II. Способ уменьшаемого остатка: Предположим, что организация установила коэффициент ускорения, равный 2. Таким образом, за июль 2020 года сумма начисленной амортизации составит: НМА7 = 172 800 * 2 / 36 = 9 600 (рублей) За август 2020 года сумма месячной амортизации уменьшится: НМА8 = (172 800 – 9 600) * 2 / 35 = 9 326 (рублей) За сентябрь 2020 года: НМА9 = (172 800 – 9 600 – 9 326) * 2 / 34 = 9 051 (рубль) и т.д. III. Способ списания стоимости пропорционально объему продукции (работ): Предположим, что объем продукции, планируемой к производству благодаря использованию объекта НМА, за 3 года составит 950 000 штук. Например, за июль 2020 года фактический объем производства составил 7 000 шт., а за август — 38 000 шт. Следовательно, амортизация за июль 2020 года составит: НМА7 = 172 800 * 7 000 / 950 000 = 1 273 (рубля) А за август 2020 года: НМА8 = 172 800 * 38 000 / 950 000 = 6 912 (рублей) Нематериальные активы распределяют по амортизационным группам на 10 групп (аналогично основным средствам). Если срок полезного использования нематериальных активов определить невозможно, НМА будут амортизироваться исходя из срока, равного 10 годам. При этом он не может быть меньше двух лет. Если за объект НМА компания перечисляет периодические взносы, их можно учесть как прочие расходы, амортизировать НМА не нужно. Методов начисления амортизации нематериальных активов в целях исчисления налога на прибыль два — линейный и нелинейный. Для нематериальных активов со сроком полезного использования свыше 20 лет применяется исключительно линейный метод. По остальным объектам можно выбрать — использовать линейный метод или применять нелинейный метод. При этом переходить с нелинейного метода амортизации на линейный метод можно не чаще одного раза в пять лет. Выбранные способы начисления амортизации для целей бухгалтерского и налогового учетов закрепляют в учетной политике компании. Амортизацию НМА начинают начислять с 1-го числа месяца, следующего за месяцем принятия актива к учету, до полного погашения стоимости, списания или выбытия актива. Для учета амортизации НМА в бухгалтерском учете применяют счет 05 «Амортизация нематериальных активов». Амортизацию нематериальных активов начисляют бухгалтерской проводкой: Дебет счета 05 «Амортизация нематериальных активов» Кредит счета 04 «Нематериальные активы». Амортизация нематериальных активов (Дебет счета 05) списывается на счета учета затрат. Каких именно, зависит от того, где используется объект: производство, продажа товаров, управленческие цели и т. д. До истечения срока полезного использования нематериальный актив можно продать, подарить или передать в уставный капитал дочерней компании. В этом случае право собственности на НМА прекращается, сам актив и его амортизация списываются с баланса. Выбытие НМА оформляют актом. После полного погашения стоимости нематериальные активы остаются собственностью компании (несмотря на то что не отражаются в составе активов в балансе). Если НМА продолжает приносить компании доход по истечении срока полезного использования, срок и стоимость можно пересмотреть и в балансе восстановить. Амортизация НМА отдельно в балансе не отражается, так как баланс составляется в нетто-оценке, то есть за минусом регулирующих величин. Поэтому арифметически строка 1110 определяется так: Остаточная стоимость НМА (строка 1110 формы 1) = Дебет счета 04 «Нематериальные активы» – Кредит счета 05 «Амортизация нематериальных активов». Информацию о нематериальных активах требуется заполнить не только в бухгалтерском балансе, но и развернуть в приложениях к нему. В балансе есть строка 1130 «Нематериальные поисковые активы». Это активы особые, своеобразные. Их учет регулирует ПБУ 24/2011 «Учет затрат на освоение природных ресурсов», утвержденное Приказом Минфина России от 06.10.2011 № 125н. К традиционным нематериальным активам, учитываемым по ПБУ 14/2007, они отношения не имеют. Строка 1130 бухгалтерского баланса предназначена для компаний-недропользователей. Здесь они отражают свои затраты на поиск, оценку месторождений полезных ископаемых и разведку полезных ископаемых на определенном участке недр, которые не относятся к приобретению или созданию объекта, имеющего материально-вещественную форму. В соответствии с учетной политикой организация ООО «Василиса» ведет учет готовой продукции на счете 43 «Готовая продукция» по полной фактической производственной себестоимости. Переход права собственности на продукцию к покупателю по условиям договора происходит в момент ее отгрузки. В отчетном периоде организация произвела отгрузку готовой продукции покупателю ООО «Сказка» на сумму 731 600 руб., включая НДС – 111 600 руб. Фактическая производственная себестоимость отгруженной продукции составила 538 000 руб. Расходы, связанные с продажей (реализацией) продукции, составили 62 000 руб. Составить бухгалтерские проводки. Решение:

| |||||||||||||||||||||||||||||||||||||||||||