Сущность, порядок расчета и особенности применения в оценочной практике показателей экономической эффективности инвестиционных проектов необходимо постоянно изучать

Скачать 0.88 Mb. Скачать 0.88 Mb.

|

|

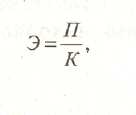

">http://www.allbest.ru/ Оценка инвестиционных проектов Сущность, порядок расчета и особенности применения в оценочной практике показателей экономической эффективности инвестиционных проектов необходимо постоянно изучать. Это обусловлено, с одной стороны тем, что инвестиционный проект выступает либо как самостоятельный объект оценки, либо как один из элементов собственности, выделяемых в затратном подходе наряду с машинами и оборудованием, интеллектуальной собственностью и т.д. С другой стороны, если целью оценки является купля-продажа собственности, то потенциальный собственник предполагает инвестировать средства, совпадающие с итоговой величиной стоимости, определенной по совокупности трех подходов: доходного, сравнительного и затратного. Следовательно, процесс дисконтирования, осуществленный в доходном подходе, нуждается к корректировке. Привлекательность инвестиционного проекта может быть оценена по большому числу факторов и критериев: ситуации на рынке инвестиций, состоянию финансового рынка, профессиональным интересам и навыкам инвестора, финансовой состоятельности проекта, геополитическому фактору и т.д. Однако на практике существуют универсальные методы инвестиционной привлекательности проектов, которые дают формальный ответ: выгодно или невыгодно вкладывать деньги в данный проект; какой проект предпочесть при выборе из нескольких вариантов. Инвестирование с точки зрения владельца капитала означает отказ от сиюминутных выгод ради получения дохода в будущем. Проблема оценки инвестиционной привлекательности состоит в анализе предполагаемых вложений в проект и потока доходов от его использования. Аналитик должен оценить, насколько предполагаемые результаты отвечают требованиям инвестора по уровню доходности и сроку окупаемости. Для принятия решения по инвестиционному проекту необходимо располагать информацией о характере полного возмещения затрат, а также о соответствии уровня дополнительного получаемого дохода степени риска неопределенности достижения конечного результата. Различают простые (статические) и усложненные методы оценки, основанные на теории изменения стоимости денег во времени. Простые методы традиционно использовались в отечественной практике. Методические рекомендации по расчету экономической эффективности капитальных вложений предусматривали систему показателей, отвечающую действующим условиям хозяйствования. К важнейшим показателям относятся: 1) коэффициент общей экономической эффективности капитальных вложений  где П — годовая прибыль; К — капитальные вложения; 2) срок окупаемости  3) показатель сравнительной экономической эффективности, основанный на минимизации приведенных затрат, где С — текущие затраты (себестоимость) по тому же варианту; Еи — нормативный коэффициент эффективности капитальных вложений; К — капитальные вложения по каждому варианту. Отличительной чертой инвестиционного процесса является разрыв во времени, как правило, более одного года, между вложением денег, имущества или имущественных прав и получением дохода. Основным недостатком ранее действовавших отечественных методик было игнорирование временной оценки затрат и доходов. Переход к рыночным отношениям, принятие законодательных актов, касающихся инвестиционной деятельности, предоставили инвесторам свободу выбора: объектов инвестирования; критериев оценки экономической эффективности; источников финансирования; способов использования конечных результатов. Следовательно, при оценке инвестиционной привлекательности проектов нужно учитывать инфляционные процессы, возможности инвестирования, необходимость обслуживания капитала, привлекаемого для финансирования. Оценка проектов усложненными методами базируется на том, что потоки доходов и расходов по проекту, отраженные в бизнес-плане, несопоставимы. Для объективной оценки надо сравнивать затраты по проекту с походами, приведенными к их текущей стоимости на момент осуществления затрат, исходя из уровня риска по оцениваемому проекту, т.е. доходы должны быть продисконтированы. Экономическая оценка проекта характеризует его привлекательность по сравнению с другими вариантами инвестиций. При оценке инвестиционных проектов с учетом временного фактора используются следующие показатели: период (срок) окупаемости проекта; чистая текущая стоимость доходов; ставка доходности (коэффициент рентабельности) проекта; внутренняя ставка доходности проекта; модифицированная ставка доходности; ставка доходности финансового менеджмента. Оценка инвестиционной привлекательности проекта предполагает использование, как правило, всей системы показателей. Это связано с тем, что каждому методу присущи некоторые недостатки, устраняемые в процессе расчета другого показателя. Экономическое содержание каждого показателя неодинаково. Аналитик получает информацию о различных сторонах инвестиционного проекта, поэтому только совокупность расчетов позволит принять правильное инвестиционное решение. Период (срок) окупаемости проекта Период окупаемости определяется как ожидаемое число лет, необходимое для полного возмещения инвестиционных затрат. Период окупаемости Ток = Число лет, предшествующих году окупаемости + (Невозмещенная стоимость на начало года окупаемости/ Приток наличности в течение года окупаемости Пример (условный). Рассмотрим методику расчета периода окупаемости. Инвестиционный проект «Уран» требует вложения 1000 ден. ед., прогнозируемый поток доходов составит: в первый год — 200; во второй год — 500, в третий год — 600, в четвертый год — 800, в пятый год — 900. Ставка дисконта — 15%. Расчеты простого (статического) метода свидетельствуют о том, что проект окупится через два с половиной года. Однако этот срок не учитывает требуемую норму дохода на инвестиции в конкретной сфере. Более объективные результаты дает методика, основанная на временной оценке денежного потока. Для определения срока окупаемости необходимо: рассчитать дисконтированный денежный поток доходов по проекту, исходя из ставки дисконта и периода возникновения доходов; вычислить накопленный дисконтированный денежный поток как алгебраическую сумму затрат и потока доходов по проекту. Накопленный дисконтированный денежный поток рассчитывается до получения первой положительной величины; найти срок окупаемости по формуле. Рассчитаем срок окупаемости проекта «Уран» по данным табл. 1. Таблица 1. Процесс возмещения первоначальных инвестиций, (ден. ед.)

Получим: 71 =3 +(54/458)- 3,1 года Период, реально необходимый для возмещения инвестированной суммы, с учетом фактора времени, на 0,6 года больше срока, определенного простым методом. Данный показатель определяет срок, в течение которого инвестиции будут «заморожены», так как реальный доход от инвестиционного проекта начнет поступать только по истечении периода окупаемости. При отборе вариантов предпочтение отдается проектам с наименьшим сроком окупаемости. Период окупаемости целесообразно рассчитывать по проектам, финансируемым за счет долгосрочных обязательств. Срок окупаемости по проекту должен быть короче периода пользования заемными средствами, устанавливаемого кредитором. Показатель является приоритетным в том случае, если для инвестора главным является максимально быстрый возврат инвестиций, например выбор путей финансового оздоровления обанкротившихся предприятий. Недостатки данного показателя заключаются в следующем: в расчетах игнорируются доходы, получаемые после предлагаемого срока окупаемости проекта. Следовательно, при отборе вариантов проектов можно допустить серьезные просчеты, если ограничиваться применением только данного показателя; использование его для анализа инвестиционного портфеля требует дополнительных расчетов. Период окупаемости инвестиций по портфелю в целом не может быть рассчитан как простая средняя величина. Чистая текущая стоимость доходов Метод чистой стоимости доходов позволяет классифицировать проекты и принимать решения на основе сравнения затрат с доходами по инвестиционному проекту, приведенными к текущей стоимости. Для расчета показателя чистой текущей стоимости доходов (ЧТСД) требуется: определить текущую стоимость каждой суммы потока доходов, исходя из ставки дисконтирования периода возникновения доходов; суммировать приведенные доходы по проекту; сравнить суммарные приведенные доходы с величиной затрат по проекту и рассчитать чистую текущую стоимость доходов: ЧТСД – ПД – ЛР, где ПД — суммарные приведенные доходы; ПР — приведенные затраты по проекту. Проекты, имеющие отрицательную величину ЧТСД, инвестор отклоняет. При рассмотрении нескольких вариантов предпочтение отдается проекту с максимальной величиной данного показателя. Рассчитываем показатель ЧТСД по анализируемому проекту «Уран» с учетом данных табл. 2. Положительная величина ЧТСД показывает, насколько возрастет стоимость активов инвестора от реализации данного проекта. Поэтому предпочтение отдается проекту с наибольшей величиной чистой текущей стоимости доходов. Показатель ЧТСД относится к категории абсолютных, что позволяет суммировать результаты по отобранным проектам для определения ЧТСД по инвестиционному портфелю в целом. Таблица 2. Расчет суммарного дисконтирования дохода, ден. ед.

Недостатки данного показателя таковы: абсолютное значение ЧТСД при сравнительном анализе инвестиционных проектов не учитывает объема вложений по каждому варианту; величина ЧТСД по проекту зависит не только от суммы затрат и распределения потока доходов во времени. На результаты существенно влияет применяемая аналитиками ставка дисконтирования. Оценка же уровня риска проводится субъективно. Рассмотрим влияние ставки дисконтирования на доходность проекта «Уран» (табл. 3). Таблица 3. Изменение ЧТСД в зависимости от роста ставки дисконта

Увеличение ставки дисконта снижает величину реального прироста активов. Следовательно, один и тот же проект в разных условиях, оцененный ставкой дисконта, даст различные результаты и из прибыльного может превратиться в убыточный. Ставка доходности (коэффициент рентабельности) проекта Этот показатель отражает эффективность сравниваемых инвестиционных проектов, которые различаются по величине затрат и потокам доходов. Ставка доходности проекта (СДП) рассчитывается как отношение ЧТСД по проекту к величине инвестиций: СДП = ЧТСП/ПР Возможен иной вариант расчета этого показателя суммы приведенных доходов к приведенным расходам: СДП = СПД/ПР Ставка доходности проекта «Уран» составляет: (851 : 1000) * 100% = = 85,1%, или 1851 : 1000= 1,85. По экономическому содержанию ставка доходности проекта показывает величину прироста активов на единицу инвестиций. Если индекс больше единицы, то инвестиционный проект имеет положительное значение чистой текущей стоимости доходов. Однако предпочтение отдается проекту с максимальной СДП. При принятии инвестиционных решений аналитики отдают предпочтение показателю СДП, если величина ЧТСД в рассматриваемых проектах одинакова. Показатель ЧТСД является абсолютным, поэтому возможна ситуация, когда проекты будут иметь равную чистую текущую стоимость доходов. Пример. Проект X требует инвестирования 900 ден. ед. и обеспечивает поток доходов в сумме 300, 400, 600. Проект У стоит 325, а предполагаемый поток доходов составит 100, 200, 300. Ставка дисконтирования, используемая при принятии решения, — 10% (табл. 4). Аналитик должен выбрать один из двух предложенных расчетов. Таблица 4. Характеристика проектов X и У

В данной ситуации выбрать проект по методу чистой текущей стоимости невозможно и следует использовать показатель СДП. В проекте X: СДП = 17,2% В проекте У: СДП= 43,3%. Для инвестора более выгоден проект У, так как он имеет ставку доходности в 2,5 раза больше. Преимущества ставки доходности проекта заключаются в том, что этот показатель является относительным и отражает эффективность единицы инвестиций. Кроме того; в условиях ограниченности ресурсов этот показатель позволяет сформировать наиболее эффективный инвестиционный портфель. Основной недостаток показателя — зависимость результатов расчета от ставки дисконта. Оценка инвестиционной привлекательности проектов предполагает сравнение расходов и доходов по проекту с учетом фактора времени. Ставка дисконтирования, применяемая для расчета стоимости доходов, зависит от степени риска оцениваемого проекта. Оценщик может использовать шесть показателей, отражающих различные стороны экономической эффективности проекта. Окончательное решение об инвестиционной привлекательности может быть принято только на основе интегральной информации, получаемой при использовании всей системы показателей. Период (срок) окупаемости проекта информирует о временном периоде, необходимом для возврата вложенных средств, но не учитывает динамику доходов в последующий период. Чистая текущая стоимость доходов отражает реальный прирост активов от реализации оцениваемого проекта. Однако показатель существенно зависит от применяемой ставки дисконтирования и не учитывает величины затрат по проекту. Ставка доходности (коэффициент рентабельности) проекта отражает величину чистого приведенного дохода, получаемую на единицу затрат по проекту. Показатель зависит от применяемой ставки дисконтирования, т.е. испытывает субъективное влияние. Внутренняя ставка доходности проекта отражает «запас прочности» проекта, так как по экономическому содержанию это ставка дисконтирования, уравнивающая приведенные доходы с расходами по проекту. Недостатком метода является гипотетическое предположение о реинвестировании по внутренней ставке доходности, что на практике невозможно. Кроме того, если в течение анализируемого периода достаточно крупные затраты возникают несколько раз, показатель имеет множественное решение. Модифицированная ставка доходности рассчитывается по проектам, предполагающим распределение затрат по годам. Поэтому свободные средства, предназначенные для вложения в основной проект в последующие периоды, можно временно инвестировать в другие проекты, отвечающие условиям безопасности и ликвидности. Поскольку второстепенные проекты обеспечивают некоторый доход, потребность в инвестициях в начальный период будет уменьшена исходя из уровня безопасной ликвидной ставки дисконтирования. Контрольные вопросы и тесты Как определяется инвестиционный проект? Каковы его признаки? Каковы основные различия простых и усложненных методов оценки инвестиционных проектов? Почему для оценки инвестиционного проекта необходимо использовать несколько показателей эффективности? В каких случаях ставка доходности проекта является обязательной для оценки? Какие показатели эффективности инвестиционного проекта зависят от применяемой аналитиком ставки дисконта? Какой показатель можно суммировать по всем проектам, входящими инвестиционный портфель, для оценки его эффективности? Чем отличается ставка дисконтирования, применяемая к конкретному инвестиционному проекту, от его внутренней ставки доходности? Какова сравнительная характеристика внутренней ставки доходности, модифицированной ставки доходности и ставки доходности финансового менеджмента? Рассчитайте срок окупаемости проекта «Звезда», требующего затрат в сумме 850 млн. сум. и обеспечивающего доходы: в первый год — 85 млн. сум.; во второй год — 300 млн. сум.; в третий год — 400 млн. сум.; в четвертый год — 500 млн. сум.; в пятый год — 600 млн. сум.; ставка дисконта — 12%. Кредитная политика банка «Инвест» ограничивает срок возврата кредита, предоставляемого для финансирования инвестиционных проектов, связанных с индустрией строительных материалов, тремя годами, Определите, будет ли выдан кредит на строительство кирпичного завода стоимостью 1300 млн. сум., если поток доходов составит 500 млн. сум. ежегодно; ставка дисконта — 8%. Рассчитайте чистую текущую стоимость дохода от проекта «Юг». Стоимость проекта — 2450 млн. сум.; поток доходов: в первый год - 100 млн. сум., во второй год — 550 млн. сум., в третий год — 800 млн. сум., в четвертый год — 1200 млн. сум., в пятый год — 1500 млн. сум.; ставка дисконта — 10%. Рассчитайте ставку доходности проекта «Восток» стоимостью 1400 млн. сум., если в первый год эксплуатации он принесет убыток в сумме 200 млн. сум., в последующие пять лет ежегодный доход составит 350 млн. сум.; ставка дисконта — 6%. Какой проект следует предпочесть инвестору? Затраты по проекту «Омега» — 800 млн. сум.; доходы: в первый год — 200 млн. сум.; во второй год — 350 млн. сум.; в третий год — 400 млн. сум.; в четвертый год — 500 млн. сум.; ставка дисконта — 11%. Затраты по проекту «Альфа» — 2100 млн. сум., доходы в течение пяти лет — ежегодно 600 млн. сум.; ставка дисконта — 8%. Рассчитайте внутреннюю ставку доходности проекта «Пионер» стоимостью 1800 млн. сум., если он в течение семи лет обеспечивает ежегодный доход 350 млн. сум. Оцените целесообразность включения в инвестиционный портфель проекта «Комета» стоимостью 2500 млн. сум. Прогнозный поток доходов составит: в первый год — 350 млн. сум.; во второй год — 700 млн. сум.; в третий год — 1000 млн. сум.; в четвертый год — 1200 млн. сум. Проект финансируется за счет собственных и заемных средств. Долгосрочный кредит предоставлен под 8% годовых в сумме 800 млн. сум. Уровень безрисковой ставки — 5%; среднерыночная доходность — 10%; /3-коэффициент — 1,3; ставка налога на прибыль — 30%. Список литературы экономический инвестиционный капитал доход 1. Оценка бизнеса: Учебник/Под ред. А.Г. Грязновой, М.А. Федотовой – М.: Финансы и статистика, 2006.-736 с. 2. Оценка бизнеса, 2-е изд./Есипов В.Е. – Питер, 2006 – 464 с. 3. Оценка стоимости предприятия (бизнеса). Щербаков В.А., Щербакова Н.А. – М.: Омега-Л, 2006 – 288 с. 4. Инвестиционная оценка. Инструменты и техника оценки любых активов (2-е издание). А. Дамодаран, М.: Альпина, 2005 – 1341 с. 5. С.В. Валдайцев. Оценка бизнеса и управление стоимостью предприятия: Учеб. пособие для ВУЗов – М.: ЮНИТИ-ДАНА, 2005. – 720 с. 6. Бекмурадов А., Тожиев Р., Курбонов Х., Солиев К., Рузиев С. Узбекистан в годы либерализации экономики. 4-часть, Эффективность реформ в финансовой и банковской сфере. – Т.: ТГЭУ, 2005. 7. Сычева Г.И., Колбачев Е.Б., Сычев В.А. Оценка стоимости предприятия (бизнеса). Серия «Высшее образование». – Ростов н/д: «Феникс», 2004 г. 8. Самарходжаев Б. Инвестиции в Республике Узбекистан: (Международно-частноправовой аспект) – Т.: Академия, 2003. 9. Джалалова И.А. Международный бизнес: Текст лекций. - Т.:ТГЭУ, 2005. – 188с. 10. Оценка стоимости предприятия (бизнеса)./ Грязнова А.Г., Федотова М.А., Эскандаров М.А., Тазихина Т.В. – М.: Интерреклама, 2003. 11. Пособие по оценке бизнеса. Уэст Т., Джонс Д.-М.: Квинто-Консалтинг, 2003 12. Оценка стоимости нематериальных активов и интеллектуальной собственности. Козырев А.Н., Макаров В.Л. – М.: РИЦ ГШ ВС РФ, 2003. 13. Организация и методы оценки предприятия (бизнеса): Учебник/Под ред. В.И. Кошкина – М.: 2002. 14. Оценка нематериальных активов и интеллектуальной собственности. Азгальдов Г.Г., Карпова Н.Н. Учебное пособие, 2001. 15. Заключительные процедуры оценки бизнеса. Школьников Ю.В. Учебные материалы. МАОК.2001. 16. Оценка ценных бумаг. Азгальдов Г.Г. МАОК, 2001. 17. Принципы оценки бизнеса. Пратт Ш. – М.: ЗАО «Олимп-Бизнес», 2000. 18. Оценка предприятия: доходный подход. Таль Г.К., Григорьев В.В – М.: 2000 19. Ценные бумаги и фондовый рынок. Миркин Я.М. – М. Перспектива, 1995, 512 с. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||