2 и 3 часть. " Учет и анализ использования прибыли"

Скачать 1.02 Mb. Скачать 1.02 Mb.

|

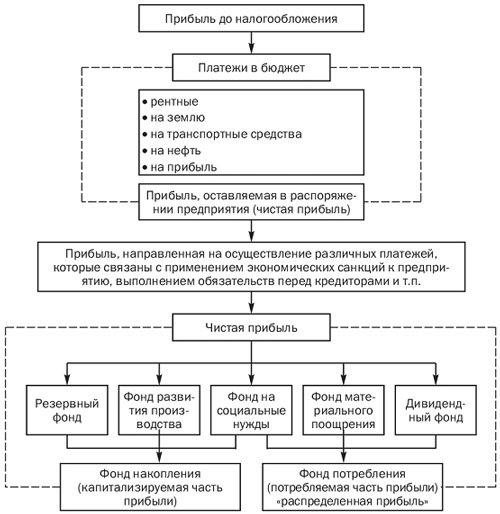

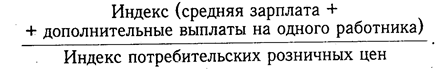

Из рисунка видно, что одна часть балансовой прибыли в виде налогов и сборов поступает в бюджет государства и используется на нужды общества, а вторая часть остается в распоряжении предприятия, из которой производятся отчисления в благотворительные фонды, выплата процентов, экономических санкций и других расходов, покрываемых за счет прибыли. Оставшаяся сумма — чистая прибыль, которая используется на выплату дивидендов акционерам предприятия, на расширение производства, материальное поощрение работников, пополнение собственного оборотного капитала и т.д. Для повышения эффективности производства очень важно, чтобы при распределении прибыли была достигнута оптимальность в удовлетворении интересов государства, предприятия и работников. Государство заинтересовано получить как можно больше прибыли в бюджет. Руководство предприятия стремится направить большую сумму прибыли на расширенное воспроизводство. Работники заинтересованы в повышении оплаты труда. Однако если государство облагает предприятия очень высокими налогами, то это не стимулирует развитие производства, в связи с чем сокращается объем производства продукции, и, как результат, поступление средств в бюджет. То же может произойти, если всю сумму прибыли использовать на материальное стимулирование работников предприятия. В этом случае в перспективе уменьшится производство продукции, так как не будут обновляться основные производственные фонды, сократится собственный оборотный капитал, что в конечном итоге приведет к снижению жизненного уровня работников, сокращению рабочих мест. Если же уменьшается доля прибыли на материальное стимулирование труда, то это в свою очередь приведет к снижению материальной заинтересованности работников и к снижению эффективности производства. Особенно остро данная проблема стоит в условиях инфляции, когда покупная способность заработной платы падает. Последняя определяется индексом реальной оплаты по формуле:  Очевидно, если реальная оплата уменьшается или остается на одном уровне или же увеличивается, но не так быстро, как на других предприятиях, то рабочие будут требовать увеличения оплаты их труда. Поэтому на каждом предприятии должен быть найден оптимальный вариант распределения прибыли. Большую роль в этом должен сыграть анализ хозяйственной деятельности. В процессе анализа необходимо изучить факторы изменения величины налогооблагаемой прибыли, суммы выплаченных дивидендов, процентов, налогов из прибыли, размера чистой прибыли, отчислений в фонды предприятия, методика которого наиболее глубоко разработана Н.А.Русак. Для анализа используются Закон о налогах и сборах, взимаемых в бюджет, инструктивные и методические указания Министерства финансов, Устав предприятия, а также данные отчета о прибылях и убытках, приложения к балансу, отчета о движении капитала, аналитического бухгалтерского учета по счету 81 "Использование прибыли", расчетов налогов на имущество, на прибыль, на доходы и др. 3.2 Анализ налогооблагаемой прибыли Перед анализом налогооблагаемой прибыли следует обратить внимание на порядок ее определения, а также факторы, которые обусловили размер. Для определения величины суммы налогооблагаемой прибыли необходимо из валовой прибыли вычесть: 1) доход предприятия от ценных бумаг 2) долевого участия в coвместных предприятиях, облагаемый налогом по специальным ставкам и удерживаемый у источника его выплаты; 3) прибыль, по которой установлены налоговые льготы в cooтветствии с действующим налоговым законодательством. Факторы, которые влияют на формирование налогооблагаемой прибыли, это: -Уровень отпускных цен. -Удельный вес сравнительно дорогой продукции от общего объема продаж. -Уровень объема сбыта; - Выплата различных штрафов или пени. -Сумма возможных или реальных убытков от списания долгов. -Моделирование суммы чистого дохода, на которую распространяются льготы. Для налоговых органов и предприятия большой интерес представляет налогооблагаемая прибыль, так как от этого зависит сумма налога на прибыль, а соответственно и сумма чистого дохода. Таблица 18 - Расчет налогооблагаемой прибыли, тыс. руб.

На изменение ее суммы влияют факторы, формирующие величину балансовой прибыли: - Прибыль от реализации продукции и услуг; - Внереализационные финансовые результаты. А также показатели прибыль от ценных бумаг, облагаемая налогом по специальным ставкам и льготы по налогу на прибыль, вычитаемые из балансовой прибыли при расчете ее величины. 3.3 Анализ налогов, вычитаемых из прибыли Анализ налогов, вносимых в бюджет из прибыли, целесообразно начинать с изучения их состава и структуры. Таблица 19 - Анализ состава налогов предприятия, млн. дол.

Данные в приложении 3. Примечания к консолидированной финансовой отчетности Из данной таблицы видно, что самый большой налог, которое уплачивает предприятие является налог на добычу полезных ископаемых несмотря на то, что он уменьшился в 2013 году на 0,26 % по сравнению с 2012 годом. На втором месте стоит налог на прибыль. Его доля увеличилась в 2013 году на 0,06 % по сравнению с 2012 годом. Проанализировав таблицу можно так же добавить, что общее количество налогов возросло всего на 134 долларов, а изменение доли любого налога не превышает 0,3 %. Налог на добычу полезных ископаемых имеет наибольший вес в сравнении с другими налогами и это не удивительно, т.к. Лукойл считается добывающей компанией. Cтавки налогов, применяемых для налогообложения нефтяных компаний в России, привязаны к мировой цене на нефть и изменяются вслед за ней. На сегодня установлены базовые ставки налога на добычу полезных ископаемых на 2012 и 2013 гг. в размере 446 руб. и 470 руб. соответственно. Однако размер ставок может быть в дальнейшем скорректирован. Налоговая ставка дифференцируется в зависимости от срока разработки и степени выработанности запасов конкретного участка недр. Ставка равняется нулю для сверхвязкой нефти, а также нефти, добываемой в определённых областях Восточной Сибири, Каспийского моря и Ненецкого автономного округа, в зависимости от срока разработки и объёмов добычи. 3.4 Анализ формирования, распределения и использования чистой прибыли Основная задача анализа распределения и использования прибыли состоит в выявлении тенденций и пропорций, сложившихся, в распределении прибыли за отчетный год по сравнению с прошлым годом. По результатам анализа разрабатываются рекомендации по изменению пропорций в распределении прибыли и наиболее рациональному ее использованию. В каждом предприятии формируется четыре показателя прибыли. Базой всех расчетов служит балансовая прибыль – основной финансовый показатель производственно-хозяйственной деятельности предприятия. Для целей налогообложения рассчитывается специальный показатель – валовая прибыль, а на ее основе прибыль, облагаемая налогом. Остающаяся в распоряжении предприятия после уплаты налогов и других платежей в бюджет часть балансовой прибыли называется чистой прибылью. Она характеризует конечный результат деятельности предприятия. Анализ начинается с оценки динамики показателей балансовой прибыли за отчетный период. При этом сравниваются основные финансовые показатели за прошлый и отчетный периоды, рассчитываются отклонения от базовой величиныпоказателей и выясняется, какие показатели оказали наибольшее влияние на балансовую прибыль. Как формируется чистая прибыль компании Лукойл представлена в таблице 20. Таблица 20. Определение суммы чистой прибыли Лукойл тыс. руб.

Выводы: из таблицы видно, что за анализируемый период чистая прибыль уменьшилась на 7936477 тысяч рублей или на 3,64 %. Сокращение чистой прибыли в наибольшей степени обусловлено снижение прибыли от продаж на 53889668 тысяч рублей. На ее сокращение повлияло рост управленческих расходов 7317920 тысяч рублей. Чуть в меньшей степени на уменьшение величины чистой прибыли подействовало валовая прибыль, она сократилась на 46405529 тысяч рублей. На сокращение валовой прибыли повлияли уменьшение выручки на 45058614 тысяч рублей и рост себестоимости продаж 1346915 тысяч рублей. Так же большое значение имеет резкое увеличение текущего налога на прибыль на 7043395 тысяч рублей. Отрицательными факторами считаются: - сокращение выручки - рост себестоимости продаж - рост управленческих расходов - рост коммерческих расходов - увеличение изменений отложенных налоговых обязательств В связи с этим предприятию рекомендуется принять во внимание такие варианты увеличения прибыли, как:

А) Внедрения новых технологий Б) Экономного использования электроэнергии, топлива и т.д.

А) Сокращения административно управленческого персонала Б) Совмещения должностей, профессий, функций

Чистая прибыль распределяется в соответствии с Уставом предприятия. За счет чистой прибыли выплачиваются дивиденды акционерам предприятия, создаются фонды накопления, потребления, резервный фонд, часть прибыли направляется на пополнение собственного оборотного капитала. В процессе формирования и использования фондов специального назначения за счет прибыли реализуется ее стимулирующая роль. Простым языком прибыль распределяется между государством, собственниками предприятия и самим предприятием. Пропорции этого распределения в значительной мере воздействуют на эффективность деятельности предприятия как позитивно, так и негативно. В условиях перехода к рыночной экономике очень важны мероприятия научно-технического характера. Важнейшим фактором повышения эффективности производства был и остается научно-технический прогресс (НТП). До последнего времени НТП протекал, по сути, эволюционно (в стране в целом). Недостаточно стимулировалась разработка и внедрение мероприятий по новой технике. В современных условиях формирования рыночных отношений нужны революционные, качественные изменения, переход к принципиально технологиям, перевооружение на основе новейших достижений науки и техники. Коллектив предприятия, его руководители главное внимание уделяют материальному стимулированию труда. Большая часть прибыли после уплаты налогов направляется в фонд потребления. Такое положение ненормально. Очевидно, что предприятию нужно уделять должное внимание развитию производства на перспективу и направлять необходимые средства на новую технику, обновление производства, на освоение и выпуск новой продукции (работ, услуг). Таким образом, можно сделать вывод, что на предприятии ОАО «Лукойл» необходимо направлять денежные средства в:

Данные меры в перспективе позволят значительно улучшить конкурентоспособность ОАО «Лукойл» за счет использования достижений научно-технического прогресса и увеличения производительности труда. 3.5 Резервы по увеличению чистой прибыли Для совершенствования формирования, распределения и использования прибыли руководство предприятия должно четко представлять, за счет каких источников ресурсов организация будет осуществлять свою деятельность и в какие сферы деятельности будет вкладываться капитал. Забота о финансах является отправным моментом и конечным результатом деятельности любого предприятия. На каждом предприятии должны предусматриваться плановые мероприятия по увеличению прибыли. В общем плане эти мероприятия могут быть следующего характера: 1. Увеличение выпуска продукции; 2. Улучшение качества продукции; 3. Продажа излишнего оборудования или сдача его в аренду; 4. Снижение себестоимости за счет более рационального использования материальных ресурсов, производственных мощностей, рабочей силы и рабочего времени; 5. Расширение рынка продаж; 6. Снижение затрат на производство; 7. Повышение технического уровня производства; 8. Повышение производительности труда 9. Снижение дебиторской задолженности Все предложенные варианты помогут увеличить прибыль предприятию. Приведем хотя бы один пример, чтобы это доказать. Увеличение выпуска продукции влияет на формирование выручки. Выручка это цена реализации умноженная на объем продаж, следовательно при увеличении любого элемента из произведения повышает саму выручку. Выручка в свою очередь влияет на такие показатели как фондоотдача, фондоемкость и фондорентабельность. При увеличении выручки фондоотдача и фондорентабельность увеличиваются, а фондоемкость уменьшается. Фондоотдача – отражает выпуск продукции на 1 руб. стоимости основных фондов. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||