налоги. 1 билет 1 Раскройте понятие и классификацию налогов согласно Налоговому Кодексу рф

Скачать 1.56 Mb. Скачать 1.56 Mb.

|

|

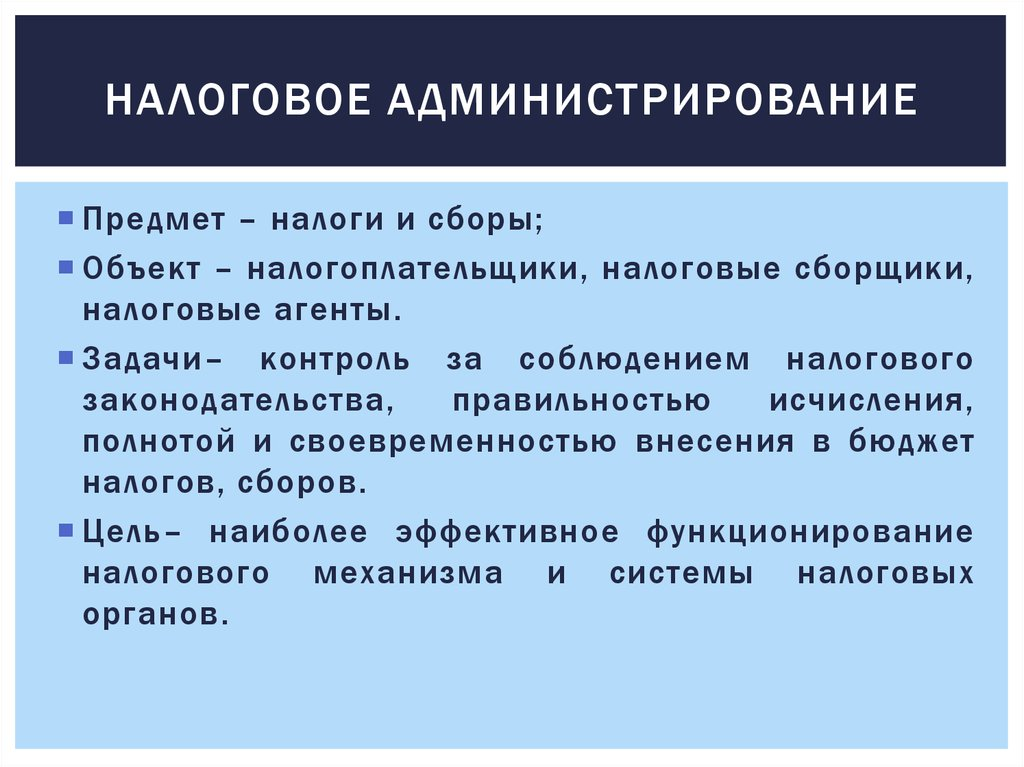

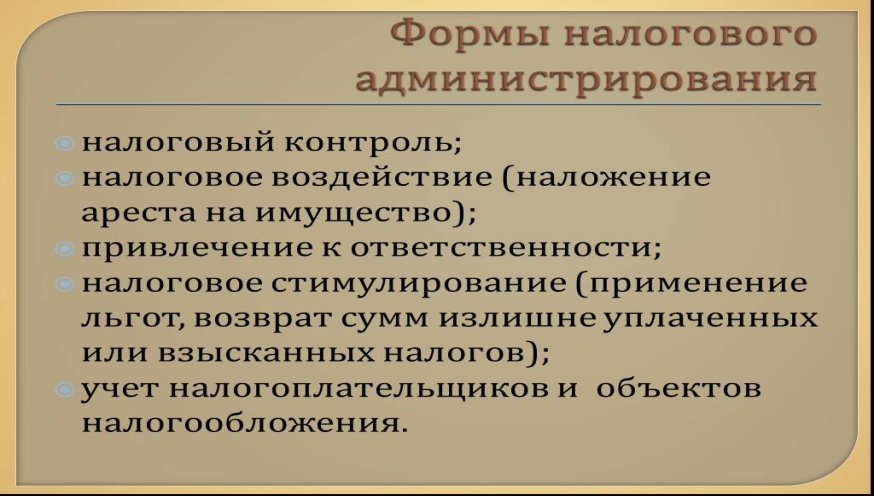

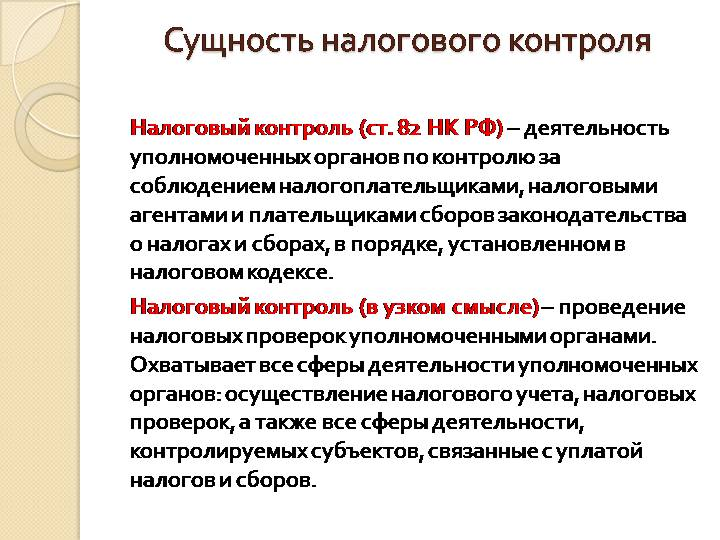

14. Раскройте понятие, функции и элементы налогов. Основной функцией налога является фискальная функция. Фискальная функция – это изымание денежных средств, для формирования бюджетного фонда государства. Она заключается в том, что с помощью налогов пополняются средства государственной казны, которые затем используется на содержание государственного аппарата и на обеспечение государственных функций финансовыми ресурсами. Элементами налога являются: Источник налога – это доход субъекта либо носителя налога, из которого платится налог (т.е. зарплата, выручка, прибыль или доход, себестоимость). Налоговая ставка – это размер налога, установленный на единицу налогообложения, т.е. на величину налоговых начислений, на единицу измерения налоговой базы. Ставка может устанавливаться в абсолютных суммах (в рублях) и в процентах. Различают следующие виды налоговой ставки: 1) По методу начисления: - твердая (специфическая) – это ставка, при которой устанавливается фиксированный размер в абсолютной сумме на единицу (объект) обложения независимо от размеров объекта обложения. Например, Водный налог, при котором устанавливается 1 656 руб. за 1 тыс. куб. м сплавляемой в плотах и кошелях древесины на каждые 100 км сплава по реке Нева. - долевая (процентная) – это ставка, которая выражается в долях от размера налоговой базы. Например, Налог на прибыль организаций, при котором устанавливается 24% от налогооблагаемой прибыли предприятия. - комбинированная (смешенная) – это ставка, в которой сочетается твердая и долевая ставки. Например, ЕСН устанавливается как 19 500 руб. + 10,0% с суммы, превышающей 75 000 руб. - кратная – это ставка, в которой сумма налога кратная некой базовой величине МРОТ (в налогах сейчас не применяется). Например, Штрафы за административные правонарушения. 2) В зависимости от отношения изменения величины ставки к размеру объекта налогообложения: - пропорциональная – это размер ставки, которая устанавливается в зависимости от отношения изменения величины ставки к размеру объекта налогообложения. Например НДС - прогрессивная – это размер ставки, которая возрастает с увеличением размера объекта обложения. При этом действует шкала ставок. Например, Подоходный налог с физических лиц в РФ до 2000г. - регрессивная – это размер ставки, которая уменьшаются с увеличением дохода, т.е. тяжесть изъятия обратно пропорциональна доходу: чем меньше доход, тем тяжелее бремя налога для плательщика. Например, ЕСН 3) В целях проведения экономического анализа: - маржинальная (маргинальная) – это ставка, которая зафиксирована непосредственно в налоговом законодательстве. Например, но налогу на имущество предприятий указан предельный ее размер — до 2% от среднегодовой стоимости имущества. - экономическая – это ставка, которая определяется как отношение уплаченного налога ко всему объекту налогообложения. СТэ = Н / ОН х 100% Например, из всей суммы прибыли в 150 млн. руб. налогооблагаемой являются 120 млн. Экономическая ставка при этом будет составлять 20% = 30 млн. руб. / 150 млн. руб. х 100% - фактическая – это ставка, которая определяется как отношение уплаченного налога к налоговой базе. СТф = Н / НБ х 100% Например, если от годового размера налогооблагаемой прибыли в 120 млн. руб. налог на прибыль уплачен 30 млн. руб., то фактическая ставка будет равна 25% = 30 млн. руб./ 120 млн. руб. х 100%. Налоговая база – это стоимостная, физическая часть объекта, подлежащая налогообложению. Налоговый период – период времени, по окончании которого определяется налоговая база и исчисляется сумма налога, подлежащая к уплате. Порядок исчисления налога – это действия налогоплательщика, налогового органа или налогового агента по определению и удержанию фактической суммы налога с субъекта налогообложения. Обязанность исчислить сумму налога законодательством РФ возложена на самого налогоплательщика, на налоговую инспекцию или же на третье лицо (налогового агента). Им может выступать работодатель, который производит оплату наемного труда с удержанием и перечислением в бюджет соответствующего налога. Методы исчисления налога: 1) В зависимости от объекта налогообложения: - Шедулярный – это метод, которыйпредполагает разделение дохода (объекта налога) на его составные части (шедулы), и при этом каждая часть облагается по отдельности. - Глобальный – это метод, при которомисчисление и взимание налога производится с совокупного дохода независимо от источника дохода плательщика. 2) В зависимости от налогового периода: - Кумулятивный (накопительный) – это метод, при котором сумма налога и его взимание определяется каждый раз с начала финансового года (налогового периода) с нарастающим итогом с общей суммы дохода и налоговых льгот, рассчитанной также с нарастающим итогом. При наступлении очередного срока уплаты налога исчисленную сумму уменьшают па ранее уплаченную или удержанную сумму налога. Например, Налог на прибыль организаций - Некумулятивный – это метод, при котором сумма налога и его взимание определяется по частям, без нарастающего итога. Данная система исчисления не обеспечивает равномерности поступления налогов в бюджет, поэтому не получила широкого применения на практике. Например, НДС Отчетный период – срок составления отчетности и представления ее в налоговый орган. Отчетность может представляться несколько раз в течение одного налогового периода. По итогам отчетных периодов уплачиваются авансовые промежуточные платежи. Срок уплаты налога – календарная дата или определенный период времени, в течение которого субъект налога рассчитывается с государством по своим налоговым обязательствам. Существуют следующие сроки уплаты налогов: ежедекадные, ежемесячные, ежеквартальные, ежегодные. Налоговые льготы – преимущества, предусмотренные законодательством и предоставляемые отдельным категориям налогоплательщиков по сравнению с другими налогоплательщиками, включая возможность не уплачивать налог либо уплачивать его в меньшем размере. Способ взимания налогов. Способы взимания налога: 1) По способу налогообложения: -кадастровый – этот способ связан с тем, что момент уплаты налога не связывается с моментом получения дохода. Поэтому для уплаты таких налогов устанавливаются фиксированные сроки их взноса в бюджет. Например, налог на имущество физических лиц уплачивается в два срока — к 15 сентября и 15 ноября равными долями. Этот способ предполагает использование кадастра. Кадастр – это опись и оценка объектов, подлежащих налогообложению. - изъятие налога у источника – этот способ означает изъятие налога до или в момент получения владельцем дохода. Налог исчисляется и удерживается лицом, которое выплачивает доход субъекту налога, т.е. источником. - декларационный – этот способ взимания налогов предусматривает изъятие налога после получения дохода владельцем, подачу налогоплательщиком декларации в налоговые органы по месту регистрации. Декларация - официальное заявление о полученных доходах и произведенных расходах за истекший отчетный период. - в момент расходования доходов – это способ, при котором в момент приобретения товаров налог уплачиваются конечными потребителями, т.к. налог задание включаются в цену товаров (работ, услуг) продавцом. - в процессе потребления или использования имущества – это способ, при котором налог уплачивается из дохода налогоплательщика, обычно ежегодно. 2) По способу внесения в государственную казну: - в налично-денежной форме - в безналичной форме Налоговые вычеты – это денежная сумма, на которую уменьшается размер налоговой базы в соответствии со статьями 218-221 Налогового кодекса, 2 часть. 1) Стандартные налоговые вычеты - в размере 3000 рублей за каждый месяц налогового периода распространяется на отдельные категории налогоплательщиков (например, инвалиды Великой Отечественной войны) - в размере 500 рублей за каждый месяц налогового периода распространяется на отдельных категории налогоплательщиков (например, герои России) - в размере 600 рублей за каждый месяц налогового периода распространяется на отдельных категории налогоплательщиков (например, налогоплательщик, имеющий одного ребенка) - в размере 400 рублей за каждый месяц налогового периода распространяется на категории налогоплательщиков не перечисленных выше 2) Социальные налоговые вычеты - в сумме доходов, перечисляемых налогоплательщиком на благотворительные цели в виде денежной помощи организациям науки, культуры, образования, здравоохранения и социального обеспечения -в сумме, уплаченной налогоплательщиком в налоговом периоде за свое обучение в образовательных учреждениях - в сумме, уплаченной за услуги по своему лечению, а также за услуги по лечению супруга (супруги), своих родителей и (или) своих детей в возрасте до 18 лет в медицинских учреждениях России. 3) Имущественные налоговые вычеты - в суммах, полученных налогоплательщиком в налоговом периоде от продажи жилых домов, квартир, комнат, включая приватизированные жилые помещения, дач, садовых домиков или земельных участков и долей в указанном имуществе. - в сумме, израсходованной налогоплательщиком на новое строительство либо приобретение на территории Российской Федерации жилого дома, квартиры, комнаты или доли (долей) в них, а также в сумме, направленной на погашение процентов по целевым займам (кредитам), израсходованным им на новое строительство либо приобретение жилого дома, квартиры, комнаты или доли (долей) в них. 4) Профессиональные налоговые вычеты - в сумме фактически произведенных отдельными категориями налогоплательщиков и документально подтвержденных расходов, непосредственно связанных с извлечением доходов (например, нотариусы). - в сумме фактически произведенных налогоплательщиками, получающие доходы от выполнения работ (оказания услуг) по договорам гражданско-правового характера и документально подтвержденных расходов, непосредственно связанных с выполнением этих работ (оказанием услуг); - в сумме фактически произведенных и документально подтвержденных расходов налогоплательщиками, получающие авторские вознаграждения или вознаграждения за создание, исполнение или иное использование произведений науки, литературы и искусства, вознаграждения авторам открытий, изобретений и промышленных образцов. Опишите порядок расчета взносов в Фонд обязательного медицинского страхования РФ. Страховые взносы на обязательное медицинское страхование работающего населения Согласно статье 22 Федерального закона от 29.11.2010 № 326-ФЗ «Об обязательном медицинском страховании в Российской Федерации» обязанность по уплате страховых взносов на обязательное медицинское страхование работающего населения, размер страхового взноса на обязательное медицинское страхование работающего населения и отношения, возникающие в процессе осуществления контроля за правильностью исчисления, полнотой и своевременностью уплаты (перечисления) указанных страховых взносов и привлечения к ответственности за нарушение порядка их уплаты, устанавливаются законодательством Российской Федерации о налогах и сборах. Главным администратором доходов бюджета Федерального фонда обязательного медицинского страхования от уплаты страховых взносов на обязательное медицинское страхование с 1 января 2017 года является Федеральная налоговая служба, до 1 января 2017 года – Пенсионный фонд Российской Федерации. Для основной категории плательщиков страховые взносы на обязательное медицинское страхование работающего населения уплачиваются исходя из тарифа страхового взноса в Федеральный фонд обязательного медицинского страхования в размере 5,1%, для «льготных» категорий плательщиков страховых взносов на обязательное медицинское страхование – исходя из пониженных тарифов страховых взносов, установленных статьей 427 Налогового кодекса Российской Федерации. Плательщики страховых взносов, не производящие выплаты в иные вознаграждения физическим лицам, уплачивает страховые взносы на обязательное медицинское страхование в фиксированном размере. Порядок их исчисления и уплаты установлен статьями 430 и 432 Налогового кодекса Российской Федерации. По вопросам уплаты страховых взносов на обязательное медицинское страхование работающего населения за отчетные (расчетные) периоды истекшие до 1 января 2017 года следует обращаться в отделения Пенсионного фонда Российской Федерации по месту постановки на учет, после 1 января 2017 года – в налоговые органы по месту постановки на учет. Страховые взносы на обязательное медицинское страхование неработающего населения В соответствии с частью 2 статьи 23 Федерального закона № 326-ФЗ годовой объем бюджетных ассигнований, предусмотренных бюджетом субъекта Российской Федерации на обязательное медицинское страхование неработающего населения, не может быть меньше произведения численности неработающих застрахованных лиц в субъекте Российской Федерации на 1 января года, предшествующего очередному, и тарифа страхового взноса на обязательное медицинское страхование неработающего населения, установленного Федеральным законом от 30.11.2011 № 354-ФЗ «О размере и порядке расчета тарифа страхового взноса на обязательное медицинское страхование неработающего населения». В соответствии с частью 2 статьи 10 Федерального закона № 326-ФЗ порядок и методика определения численности застрахованных лиц, в том числе неработающих, в целях формирования бюджета Федерального фонда, бюджетов субъектов Российской Федерации и бюджетов территориальных фондов устанавливаются Правительством Российской Федерации. Согласно Правилам определения численности застрахованных лиц в целях формирования бюджета Федерального фонда обязательного медицинского страхования, бюджетов субъектов Российской Федерации и бюджетов территориальных фондов обязательного медицинского страхования, утвержденным постановлением Правительства Российской Федерации от 09.11.2018 № 1337, численность застрахованных лиц, в том числе неработающих, определяется на основе данных персонифицированного учета в сфере обязательного медицинского страхования. Тариф страхового взноса на обязательное медицинское страхование неработающего населения в субъекте Российской Федерации рассчитывается как произведение тарифа страхового взноса в размере 18 864,6 рубля, коэффициента дифференциации и коэффициента удорожания стоимости медицинских услуг. Указанные коэффициенты определяются согласно приложению к Федеральному закону № 354-ФЗ и ежегодно устанавливаются федеральным законом о бюджете Федерального фонда обязательного медицинского страхования на очередной финансовый год и плановый период. Главными администраторами доходов бюджета Федерального фонда обязательного медицинского страхования от уплаты страховых взносов на обязательное медицинское страхование неработающего населения являются территориальные фонды обязательного медицинского страхования. Страхователи для неработающих граждан ежеквартально в срок не позднее 20-го числа месяца, следующего за отчетным периодом, представляют в территориальные фонды обязательного медицинского страхования по месту своей регистрации расчет по начисленным и уплаченным страховым взносам на обязательное медицинское страхование неработающего населения по форме, утвержденной приказом Министерства здравоохранения Российской Федерации от 02.04.2013 № 182н. В случае неуплаты или неполной уплаты страховых взносов на обязательное медицинское страхование неработающего населения в срок не позднее 28-го числа текущего календарного месяца страхователь самостоятельно начисляет пени на всю сумму недоимки за период просрочки в порядке, установленном статьей 25 Федерального закона № 326-ФЗ. Пени уплачиваются одновременно с уплатой сумм страховых взносов на обязательное медицинское страхование неработающего населения или после уплаты таких сумм в полном объеме, а в случае их неуплаты страхователями в добровольном порядке территориальные фонды обязательного медицинского страхования обеспечивают их взыскание в судебном порядке. БИЛЕТ 15 1. Сущность и формы налогового администрирования и контроля Налоговое администрирование — это деятельность уполномоченных органов власти и управления, направленная на исполнение законодательства по налогам и сборам, обеспечение эффективного функционирования налоговой системы и налогового контроля. Налоговое администрирование осуществляется исполнительными органами власти и налоговыми органами. Права и обязанности органов системы налогового управления утверждены в законодательном порядке. Налоговое администрирование — это организация сбора налогов: от определения состава налоговой отчетности до разработки правил регистрации налогоплательщиков. Это также перечень информации, которую фирмы должны предоставлять налоговикам, с одной стороны, и та информация, которой налоговики должны делиться с фирмами, с другой стороны.     2.Порядок расчета единого налога согласно законодательству РФ Ставка единого налога устанавливается в размере 15 процентов вмененного дохода. Сумма единого налога рассчитывается с учетом ставки, значения базовой доходности, числа физических показателей, влияющих на результаты предпринимательской деятельности, а также повышающих (понижающих) коэффициентов базовой доходности, которые определяются в зависимости от: типа населенного пункта, в котором осуществляется предпринимательская деятельность; места осуществления предпринимательской деятельности внутри населенного пункта (центр, окраина, транспортная развязка и другие); характера местности (тип автомагистрали и другие), если деятельность осуществляется вне населенного пункта; удаленности места осуществления предпринимательской деятельности от транспортных развязок; удаленности места осуществления предпринимательской деятельности от остановок пассажирского транспорта; характера реализуемых товаров (производимых работ, оказываемых услуг); ассортимента реализуемой продукции; качества предоставляемых услуг; сезонности; суточности работы; качества занимаемого помещения; производительности используемого оборудования; возможности использования дополнительной инфраструктуры; инфляции; количества видов деятельности, осуществляемых налогоплательщиками. Размер вмененного дохода и значения иных составляющих формул расчета единого налога устанавливаются нормативными правовыми актами законодательных (представительных) органов государственной власти субъектов Российской Федерации. |