Ответы. 1. Назначение и сущность инвестиций. 6

Скачать 1.46 Mb. Скачать 1.46 Mb.

|

Чистый дисконтированный доход.Индекс рентабельности инвестиций.Внутренняя норма доходности инвестиций. Модифицированная норма доходности.Срок окупаемости проекта.Сравнительная характеристика критериев экономической оценки эффективности проектов.Как показали результаты многочисленных обследований практики принятия решений в области инвестиционной политики в условиях рынка, в анализе эффективности инвестиционных проектов наиболее часто применяются критерии NPV и IRR. Однако возможны ситуации, когда эти критерии противоречат друг другу, например, при оценке альтернативных проектов. 1. В сравнительном анализе альтернативных проектов критерий IRR можно использовать с известными оговорками. Так, если значение IRR для проекта А больше, чем для проекта В, то проект А в определенном смысле может рассматриваться как более предпочтительный, поскольку допускает бoльшую гибкость в варьировании источниками финансирования инвестиций, цена которых может существенно различаться. Однако такое преимущество носит весьма условный характер. IRR является относительным показателем, и на его основе невозможно сделать правильные выводы об альтернативных проектах с позиции их возможного вклада в увеличение капитала предприятия. Этот недостаток особенно четко проявляется, если проекты существенно различаются по величине денежных потоков. 2. Основной недостаток критерия NPV в том, что это абсолютный показатель, а потому он не дает представления о так называемом "резерве безопасности проекта". Имеется в виду следующее: если допущены ошибки в прогнозах денежного потока (что совершенно не исключено особенно в отношении последних лет реализации проекта) или коэффициента дисконтирования, насколько велика опасность того, что проект, который ранее рассматривался как прибыльный, окажется убыточным? Информацию о резерве безопасности проекта дают критерии IRR и РI. Так, при прочих равных условиях, чем больше IRR по сравнению с ценой авансированного капитала, тем больше резерв безопасности. Что касается критерия РI, то правило здесь таково: чем больше значение РI превосходит единицу, тем больше резерв безопасности. Иными словами, с позиции риска можно сравнивать два проекта по критериям IRR и РI, но нельзя - по критерию NPV. Высокое значение NPV не должно служить решающим аргументом при принятии решений инвестиционного характера, поскольку, во-первых, оно определяется масштабом проекта и, во-вторых, может быть сопряжено с достаточно высоким риском. Напротив, высокое значение IRR во многих случаях указывает на наличие определенного резерва безопасности в отношении данного проекта. 3. Поскольку зависимость NPV от ставки дисконтирования r нелинейна, значение NPV может существенно зависеть от r, причем степень этой зависимости различна и определяется динамикой элементов денежного потока. 4. Для проектов классического характера критерий IRR показывает лишь максимальный уровень затрат по проекту. В частности, если цена инвестиций в оба альтернативных проекта меньше, чем значения IRR для них, выбор может быть сделан лишь с помощью дополнительных критериев. Более того, критерий IRR не позволяет различать ситуации, когда цена капитала меняется. 5. Одним из существенных недостатков критерия IRR является то, что в отличие от критерия NPV он не обладает свойством аддитивности, т.е. для двух инвестиционных проектов А и В, которые могут быть осуществлены одновременно: NPV (A+B) = NPV (A) + NPV (B),

(1+r)*J

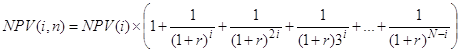

Довольно часто в инвестиционной практике возникает потребность в сравнении проектов различной продолжительности. Пусть проекты А и Б рассчитаны соответственно на i и j лет. В этом случае рекомендуется: ü найти наименьшее общее кратное сроков действия проектов - N; ü рассматривая каждый из проектов как повторяющийся, рассчитать с учетом фактора времени суммарный NPV проектов А и В, реализуемых необходимое число раз в течение периода N; ü выбрать тот проект из исходных, для которого суммарный NPV повторяющегося потока имеет наибольшее значение. Суммарный NPV повторяющегося потока находится по формуле:  где NPV (i) - чистый приведенный доход исходного проекта; i- продолжительность этого проекта; r - коэффициент дисконтирования в долях единицы; N - наименьшее общее кратное; n - число повторений исходного проекта (оно характеризует число слагаемых в скобках).

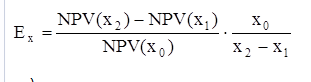

Анализ чувствительности показателей эффективности широко используется в практике инвестиционного менеджмента. В общем случае он сводится к исследованию зависимости некоторого результирующего показателя от вариации значений факторов, участвующих в его определении. Другими словами, этот метод позволяет получить ответы на вопросы вида: что будет с результирующим показателем, если измениться значение некоторого фактора? Отсюда его второе название - анализ "что будет, если" (What-if analysis). Как правило, проведение подобного анализа предполагает выполнение следующих шагов. - Задается взаимосвязь между факторами проекта и результирущим показателем в виде математической зависимости. В качестве интегральных показателей, характеризующих результаты проекта обычно рассматривают критерии эффективности проекта (NPV, IRR, PBP, PI). - Определяются базовые значения для исходных показателей и возможные диапазоны их изменений. - Путем изменения значений факторов исследуется их влияние на конечный результат. Проект с меньшей чувствительностью показателя эффективности считается менее рисковым. Метод анализа чувствительности является хорошей иллюстрацией влияния отдельных исходных факторов на результат. Показывает к какому фактору стоит уделить особое внимание.  Плюсы: простота и объективность Минусы: учитывает изменение только одного фактора.

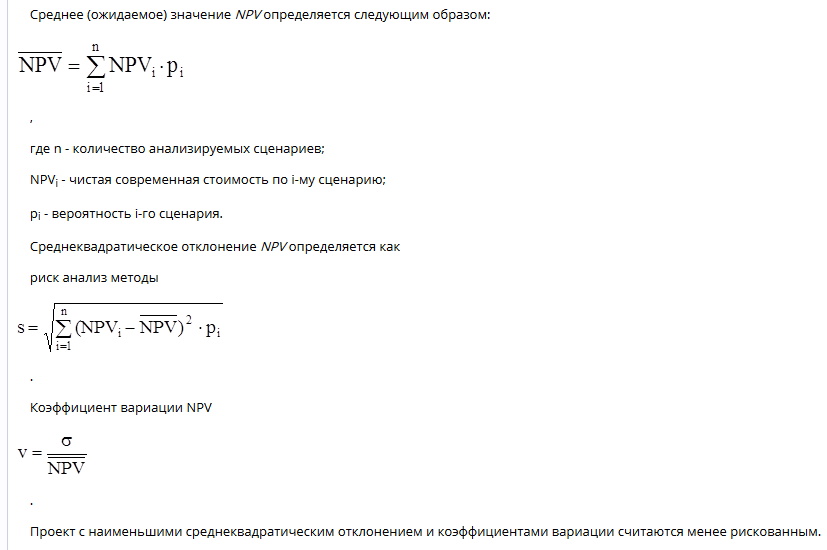

В общем случае процедура использования данного метода в процессе анализа инвестиционных рисков включает выполнение следующих шагов. 1. Определяют несколько вариантов изменений ключевых исходных показателей (например, пессимистический, наиболее вероятный и оптимистический). 2. Каждому варианту изменений приписывают его вероятностную оценку. 3. Для каждого варианта рассчитывают вероятное значение критерия NPV (либо IRR, PI), а также оценки его отклонений от среднего значения. 4. Проводится анализ вероятностных распределений полученных результатов (определяются математическое ожидание, дисперсия, среднее квадратическое значение, а также строится кривая распределения).

Теория временной стоимости учитывает неодинаковую ценность ДС во времени. (инфляция или в процессе кругооборота могут принести доход) Используется для решения задач наиболее прибыльного вложения и выбора инвесторами проекта из альтернатив

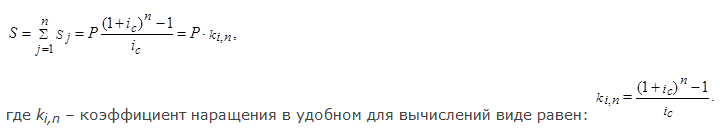

Аннуитеты В большинстве современных коммерческих операций подразумеваются не разовые платежи, а последовательность денежных поступлений (или, наоборот, выплат) в течение определенного периода. Такая последовательность называется потоком платежей. Поток платежей, все элементы которого распределены во времени так, что интервалы между любыми двумя последовательными платежами постоянны, называют аннуитетом, или финансовой рентой. Аннуитет, для которого платежи осуществляются в начале соответствующих интервалов, носит название аннуитета пренумерандо; если же платежи осуществляются в конце интервалов, мы получаем аннуитет постнумерандо (обыкновенный аннуитет) – пожалуй, самый распространенный случай. Такой аннуитет предполагает получение или выплаты одинаковых по величине сумм на протяжении всего срока операции в конце каждого периода (года, полугодия, квартала, месяца и т.д.). Постнумерандо

Аннуитет называется бессрочным, если денежные поступления продолжаются достаточно долго. Математически это означает, что n->оо. Примером бессрочного аннуитета (вечной ренты) являются консоли – выпускаемые правительством некоторых стран облигации, по которым производят регулярные купонные выплаты, но которые не имеют фиксированного срока. В западной практике к бессрочным относятся аннуитеты, рассчитанные на 50 и более лет. В этом случае прямая задача (определение будущей стоимости аннуитета) не имеет смысла, однако обратная задача (определение приведённой стоимости аннуитета) имеет решение.

Риск — это возможность возникновения неблагоприятной ситуации или неудачного исхода производственно-хозяйственной или какой-либо другой деятельности. Неблагоприятной ситуацией или неудачным исходом при этом могут быть: § упущенная выгода; § убыток (потеря собственных средств); § отсутствие результата (ни прибыли, ни убытка); § недополучение дохода или прибыли; § событие, которое может привести к убыткам или недополучению доходов в будущем. К качественным методам анализа рисков инвестиционных проектов можно отнести различного рода экспертные оценки, которые могут осуществляться в самых различных формах, например, в виде: · вопросников; · SWOT-анализа; · построения розы и спирали рисков; · оценки риска стадий проекта; · метода Дельфи; · метода аналогий и др. Результаты качественного анализа служат важной исходной информацией для осуществления количественного анализа. В мировой практике инвестиционного менеджмента используются различные количественные методы учета и анализа рисков инвестиционных проектов. К наиболее распространенным из них следует отнести: · метод корректировки нормы дисконта; · метод достоверных эквивалентов (коэффициентов достоверности); · анализ чувствительности критериев эффективности; · метод определения критических значений · метод сценариев; · анализ вероятных распределений потоков платежей; · деревья решений; · метод Монте-Карло (имитационное моделирование) и др.

1. Скорректированная текущая стоимость (APV) Идея метода состоит в том, что денежный поток разделяется на 2 составляющие: - реальный денежный поток, связанный с операционной деятельностью проекта - «сторонние эффекты» или денежный поток связанный с финансовой политикой фирмы, наиболее частый – налоговый щит, возникающий в результате использования заменого капитала; процентные платежи не подлежат налогообложению, использование заемного капитала снижает налоговые издержки, таким образом увеличивая свободные денежные потоки от проекта. Этапы: 1. Подготовка прогноза денеж. потоков или их моделирование 2. Дисконтирование ожидаемого денеж. потока после вычета налогов по ставке  равной стоимости нормы доходности собственного капитала, при условии отсутствия у фирмы долга или займа. равной стоимости нормы доходности собственного капитала, при условии отсутствия у фирмы долга или займа.3. Оценка приведенной стоимости последствий различных финансовых решений. 4. Расчет текущей стоимости.  Самые распространенные финансовые эффекты на практике: 1. + налоговый щит  2. + правительственные субсидии, гранты 3. льготы 4. – эмиссионные издержки 5. – стоимость страховых рисков 6. – возможные издержки, связанные с финансовыми затруднениями или банкротством Особенности: 1. Гибкость позволяется разделить денеж. потоки и провести раздельное дисконтирование. 2. На практике эффект налогового щита может оказаться ниже или отсутствовать. 3. В целом этот метод полезен при оценке проекта со сложной системой финансирования 2. Метод экономической стоимости   Этот метод дает теоритически тот же результат, что и NPV анализ  Метод хорош для реализации проекта, контроля и отсечения не рентабельных проектов

Коммерческая – характеризует инвестиционную привлекательность самого проекта для инвесторов и его финансовую состоятельность. Бюджетная - показывает финансовые последствия от реализации проекта для бюджетов федерального, регионального или местного уровней. Экономическая - учитывает затраты и соотносит их с результатами.

На первом этапе рассчитываются показатели эффективности проекта в целом. Цель этого этапа – агрегированная экономическая оценка проектных решений и создание необходимых условий для поиска инвесторов. Второй этап осуществляется после выработки схемы финансирования. На этом этапе уточняется состав участников и определяется финансовая реализуемость и эффективность участия в проекте каждого из них.

|