практика юникредит. 1. Организация процесса кредитования физических и юридических лиц

Скачать 212.5 Kb. Скачать 212.5 Kb.

|

|

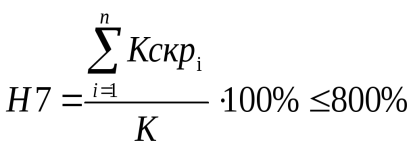

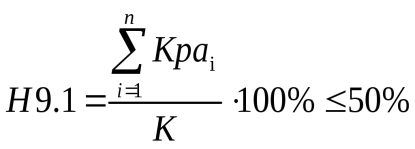

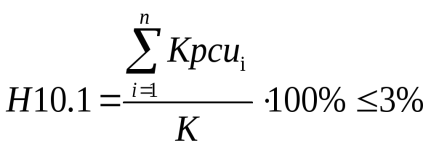

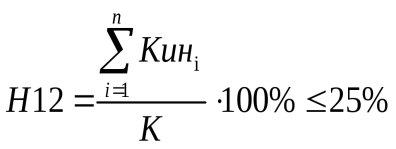

Содержание Введение……………………………………………………………………….…..3 1.Организация процесса кредитования физических и юридических лиц…….4 2.Обеспечение возвратности ссуд………………………………………..…….14 3. Инвестиционная деятельность банка………………………………………..16 4. Виды комиссионных операций банка………………………………………..18 5. Организация безналичных расчетов……………………………………...….20 Заключение……………………………………………………………………….21 Список использованных источников…………………………………...………22 Введение Производственная практика является последним шагом к поиску и началу работы и позволяет изучить многие приемы и методы, не изученные в теоретическом» курсе, что, в» конечном итоге, позволить проявить» себя квалифицированным специалистом при принятии на работу. Целью производственной практики является углубление и закрепление теоретических знаний, приобретение и необходимых практических навыков ведения первичного бухгалтерского учета. Мною было выбрано место для прохождения практики это ЮниКредитБанк. Практику проходила с 01.10-27.10.2018. Задачами преддипломной практики является: ознакомление с организацией: его структурой, основными функциями управленческих и производственных подразделений; непосредственное участие в текущей деятельности предприятия; подбор и систематизация материалов. Теоретической и методологической основой при написании работы стали законы, инструкции, письма Правительства РФ, литература современных ученых, приказы, распоряжения, первичная и учетная информация предприятия и его отчетность. 1.Организация процесса кредитования физических и юридических лиц. Анализ кредитоспособности клиента: -задачи анализа кредитоспособности заемщика Методика разработана на основе Приложения к Регламенту предоставления кредитов юридическим лицам ЮниКредитБанк для определения финансового состояния и степени кредитоспособности Заемщика. Целью проведения анализа рисков в ЮниКредитБанк является определение возможности, размера и условий предоставления кредита. Количественный анализ производится с учетом тенденций, характеризующих изменение финансового состояния предприятия и факторов, влияющих на эти изменения. В основе качественного анализа рисков ЮниКредитБанк лежат субъективные факторы, которые в силу их многообразия и без наличия конкретной информации по каждому анализируемому предприятию не представляется возможным на данном этапе систематизировать, качественный анализ в рамках данной методики не рассматривается. - основные направления анализа, источники информации для анализа. Основным источником информации о финансовой деятельности ЮниКредитБанк является бухгалтерская отчетность. Отчетность ЮниКредитБанка в рыночной экономике базируется на обобщении данных финансового учета и является информационным звеном, связывающим предприятие с обществом и деловыми партнерами- пользователями информации о деятельности предприятия. - порядок расчетов показателей (коэффициентов), ЮниКредитБанк устанавливает нормативы, которые обязана выполнять каждая кредитная организация в нашей стране. Всего ЦБ предписывает соблюдать 9 нормативов. Рыночный риск (РР), состоящий из процентного (ПР), валютного (ВР) и фондового (ФР), входит в расчет норматива достаточности Н1 и определяется по формуле 1: РР = 12,5 · (ПР + ФР) + ВР (1) Норматив достаточности собственных средств (капитала) банка (Н1) определяется как отношение размера собственных средств (капитала) кредитной организации (банковской группы) и суммы ее активов, взвешенных по уровню риска. Этот норматив регулирует (ограничивает) риск несостоятельности банка и определяет требования по минимальной величине капитала банка, необходимых для покрытия кредитного и рыночного рисков. Норматив H1 рассчитывается по формуле где: К - собственные средства (капитал) банка, тыс. руб.; Kpi- коэффициент риска i-того актива в зависимости от контрагента; Аi- i-тый актив банка, тыс. руб.; Ркi - величина сформированных резервов на возможные потери или резервов на возможные потери по ссудам i-го актива, тыс. руб.; ОР - величина операционного риска (тыс. руб.), Норматив мгновенной ликвидности банка (Н2) регулирует (ограничивает) риск потери банком ликвидности в течение одного операционного дня и определяет минимальное отношение суммы высоколиквидных активов банка к сумме пассивов банка по счетам до востребования: Овм - обязательства (пассивы) до востребования, по которым вкладчиком и (или) кредитором может быть предъявлено требование об их незамедлительном погашении, тыс. руб.; Овм* - величина минимального совокупного остатка средств по счетам физических и юридических лиц (кроме кредитных организаций) до востребования, тыс. руб. Норматив текущей ликвидности банка (Н3) регулирует (ограничивает) риск потери банком ликвидности в течение ближайших к дате расчета норматива 30 календарных дней - определяет минимальное отношение суммы ликвидных активов банка к сумме пассивов банка по счетам до востребования и на срок до 30 календарных дней. Лат - ликвидные активы, то есть финансовые активы, которые должны быть получены банком и (или) могут быть востребованы в течение ближайших 30 календарных дней и (или) в случае необходимости реализованы банком в течение ближайших 30 календарных дней в целях получения денежных средств в указанные сроки, тыс. руб.; Овт - обязательства (пассивы) по счетам до востребования, по которым вкладчиком и (или) кредитором может быть предъявлено требование об их незамедлительном погашении, и обязательства банка перед кредиторами (вкладчиками) сроком исполнения в ближайшие 30 календарных дней, тыс. руб.; Овт* - величина минимального совокупного остатка средств по счетам физических и юридических лиц (кроме кредитных организаций) до востребования и со сроком исполнения обязательств в ближайшие 30 календарных дней, тыс. руб. Норматив долгосрочной ликвидности банка (Н4) регулирует (ограничивает) риск потери банком ликвидности в результате размещения средств в долгосрочные активы и определяет максимально допустимое отношение кредитных требований банка с оставшимся сроком до даты погашения свыше 365 или 366 календарных дней, к собственным средствам (капиталу) банка и обязательствам (пассивам) с оставшимся сроком до даты погашения свыше 365 или 366 календарных дней. ОД - обязательства (пассивы) банка по кредитам и депозитам, полученным банком, за исключением суммы полученного банком субординированного кредита (займа, депозита) в части остаточной стоимости, включенной в расчет собственных средств (капитала) банка, а также по обращающимся на рынке долговым обязательствам банка с оставшимся сроком погашения свыше 365 или 366 календарных дней, тыс. руб.; О* - величина минимального совокупного остатка средств по счетам со сроком исполнения обязательств до 365 календарных дней и счетам до востребования физических и юридических лиц (кроме кредитных организаций), тыс.руб. Норматив максимального размера риска на одного заемщика или группу связанных заемщиков (Н6) регулирует (ограничивает) кредитный риск банка в отношении одного заемщика или группы связанных заемщиков и определяет максимальное отношение совокупной суммы кредитных требований банка к заемщику или группе связанных заемщиков к собственным средствам (капиталу) банка. Все кредитные требования банка к заемщику или группе связанных заемщиков, условные обязательства кредитного характера и срочные сделки включаются в расчет норматива Н6с учетом коэффициентов риска, установленных в отношении соответствующих требований и долговых обязательств, предоставленных заемщиком в качестве обеспечения по ссуде (Kpi). К – собственные средства (капитал) банка, тыс. руб. Норматив максимального размера крупных кредитных рисков (Н7) регулирует (ограничивает) совокупную величину крупных кредитных рисковбанка и определяет максимальное отношение совокупной величины крупных кредитных рисков и размера собственных средств (капитала) банка.  (7) где: Кскр i - i-тый крупный кредитный риск, за вычетом сформированного резерва на возможные потери по соответствующим кредитным требования, определенный с учетом взвешивания накоэффициент риска(Kpi), установленный в отношении соответствующих активов, тыс. руб. (7) где: Кскр i - i-тый крупный кредитный риск, за вычетом сформированного резерва на возможные потери по соответствующим кредитным требования, определенный с учетом взвешивания накоэффициент риска(Kpi), установленный в отношении соответствующих активов, тыс. руб.Крупным кредитным риском является сумма кредитов, гарантий и поручительств в пользу одного клиента, превышающая 5% собственных средств (капитала) банка. Норматив максимального размера кредитов, банковских гарантий и поручительств, предоставленных банком своим участникам (акционерам) (Н9.1), регулирует (ограничивает) кредитный риск банка в отношении участников (акционеров) банка и определяет максимальное отношение размера кредитов, банковских гарантий и поручительств, предоставленных банком своим участникам (акционерам) к собственным средствам (капиталу) банка.  (8) где: Кра i - величина i-того кредитного требования банка, а также кредитного риска по условным обязательствам кредитного характера и срочным сделкам в отношении участников (акционеров), которые имеют право распоряжаться 5% и более долей (голосующих акций) банка, за вычетом сформированного резерва на возможные потери по указанным кредитным требования, определенная с учетом взвешивания на коэффициенты риска, установленные в отношении соответствующих активов (Kpi), тыс. руб. (8) где: Кра i - величина i-того кредитного требования банка, а также кредитного риска по условным обязательствам кредитного характера и срочным сделкам в отношении участников (акционеров), которые имеют право распоряжаться 5% и более долей (голосующих акций) банка, за вычетом сформированного резерва на возможные потери по указанным кредитным требования, определенная с учетом взвешивания на коэффициенты риска, установленные в отношении соответствующих активов (Kpi), тыс. руб.Норматив совокупной величины риска по инсайдерам банка (Н10.1) регулирует (ограничивает) совокупный кредитный риск банка в отношении всех инсайдеров, к которым относятся физические лица, способные воздействовать на принятие решения о выдаче кредита банком. Определяет максимальное отношение совокупной суммы кредитных требований к инсайдерам к собственным средствам (капиталу) банка.  (9) где Крси i - величина i-того кредитного требования к инсайдеру банка, кредитного риска по условным обязательствам кредитного характера и срочным сделкам, заключенным с инсайдером, за вычетом сформированного резерва на возможные потери по указанным кредитным требованиям, определенная с учетом взвешивания на коэффициенты риска, установленные в отношении соответствующих активов (Kpi), тыс. руб. (9) где Крси i - величина i-того кредитного требования к инсайдеру банка, кредитного риска по условным обязательствам кредитного характера и срочным сделкам, заключенным с инсайдером, за вычетом сформированного резерва на возможные потери по указанным кредитным требованиям, определенная с учетом взвешивания на коэффициенты риска, установленные в отношении соответствующих активов (Kpi), тыс. руб.Норматив использования собственных средств (капитала) банка для приобретения акций (долей) других юридических лиц (Н12) регулирует (ограничивает) совокупный риск вложений банка в акции (доли) других юридических лиц и определяет максимальное отношение сумм, инвестируемых банком на приобретение акций (долей) других юридических лиц, к собственным средствам (капиталу) банка.  (10) где: Кинi - величина i-той инвестиции банка в акции (доли) других юридических лиц (в размере 5% и более уставного капитала организации) за вычетом сформированного резерва на возможные потери по указанным инвестициям, тыс. руб. (10) где: Кинi - величина i-той инвестиции банка в акции (доли) других юридических лиц (в размере 5% и более уставного капитала организации) за вычетом сформированного резерва на возможные потери по указанным инвестициям, тыс. руб.По данным, представленным на официальном сайте ЮниКредитБанк в рамках раскрытия информации банк имеет следующие нормативы: Н2 = 50,06%, Н3 = 151,69%, Н4 = 52,79%. Таким образом, ЮниКредитБанк соблюдает все основные нормативы Банка России. -использование результатов анализов в кредитной политике Анализ ЮниКредитБанк базируется на использовании информации, которая не может быть выражена в количественных показателях. Для проведения такого анализа применяются сведения, представленные заемщиком, подразделением безопасности, и информация базы данных. На этом этапе оцениваются риски отраслевые, акционерные, регулирования деятельности хозяйствующего субъекта, производственные и управленческие. Заключительным этапом оценки кредитоспособности ЮниКредитБанка является определение рейтинга заемщика, или класса. Устанавливаются три класса заемщиков: первоклассные, кредитование которых не вызывает сомнений; второклассные – кредитование требует взвешенного подхода; третьеклассные – кредитование связано с повышенным риском. Рейтинг определяется на основе суммы баллов по пяти основным показателям, оценки остальных показателей третьей группы и качественного анализа рисков. Сумма баллов (S) влияет на рейтинг заемщика следующим образом: S=1 или 1,05 – заемщик может быть отнесен к первому классу кредитоспособности; 1,05 < S < 2,42 соответствует второму классу; S> 2,42 соответствует третьему классу. Выдача же кредитов предприятиям 3 класса связанно с риском - оценка кредитоспособности клиентов кредитоспособностью ЮниКредитБанк клиентов следует понимать такое финансово-хозяйственное состояние предприятия, которое дает уверенность в эффективном использовании заемных средств, способность и готовность кредитополучателя вернуть кредит в соответствии с условиями договора.От правильности и объективности оценки качества кредитополучателя зависит решение банка о кредитовании клиентов, и, следовательно, качество формируемого банком кредитного портфеля. -осуществление и оформление выдачи кредитов При кредитовании физических лиц в ЮниКредитБанке требуется пакет документов на получение кредита ограничивается справкой НДФЛ-2 за полгода, копией трудовой книжки и заявкой на получение кредита. В ЮниКредитБанке кредитная заявка рассматривается в составе пакета сопроводительных документов, представленных на схеме.  Рисунок 1-Перечень документов, необходимых для получения кредита Копии учредительных документов компании—потенциального заемщика должны быть нотариально заверены. Финансовый отчет включает в себя ба ланс компании и счет прибылей и убытков за последние три года. Отчет о движении кассовых поступлений основан на сопоставлении балансов компании за два отчетных периода и позволяет определить изменения различных статей и движения фондов. Отчет дает полную картину того, как использовался дефицит ресурсов, сколько времени потребовалось на высвобождение фондов и образование дефицита кассовых поступлений и т.д -осуществление сопровождении выданных кредитов После заключения кредитного договора и получения кредита деятельность Заемщика должна находиться под постоянным контролем работников Кредитного подразделения. Начисление и уплата процентов Проценты за пользование кредитом начисляются по формуле простых процентов на остаток задолженности по кредиту (основному долгу), отражаемый на ссудном счете - проведение операций на рынке межбанковских кредитов Под межбанковским кредитом ЮниКредитБанка понимается кредит, предоставляемый одним банком другому, или депозиты банка, размещаемые в других банках. В течение первого года деятельности вновь созданный коммерческий банк не имеет права привлекать кредиты Банка России. В дальнейшем он может брать кредиты Банка России следующих видов: - однодневные кредиты; - кредиты под залог государственных ценных бумаг. Предоставление однодневного расчетного кредита банку означает, что платежи осуществляются с корреспондентского счета банка, несмотря на временное отсутствие или недостаточность на счете денежных средств. Кредитование корреспондентского счета банка производится в пределах установленного лимита на основе договора. - формирование и регулирование резервов на возможные потери кредитов Резерв формируется ЮниКредитБанком при обесценении ссуды (ссуд), то есть при потере ссудой стоимости вследствие неисполнения либо ненадлежащего исполнения заемщиком обязательств по ссуде перед кредитной организацией либо существования реальной угрозы такого неисполнения. Величина потери ссудой стоимости определяется как разность между балансовой стоимостью ссуды, то есть остатком задолженности по ссуде, отраженным по счетам бухгалтерского учета на момент ее оценки, и ее справедливой стоимостью на момент оценки. Резерв формируется по конкретной ссуде либо по портфелю однородных ссуд, то есть по группе ссуд со сходными характеристиками кредитного риска. В целях определения размера расчетного резерва в связи с действием факторов кредитного риска ссуды классифицируются на основании профессионального суждения в одну из пяти категорий качества. Ссуды, отнесенные ко II-V категориям качества, являются обесцененными. ЮниКредитБанк формирует резервы по портфелям однородных ссуд в соответствии с применяемой им методикой оценки риска по соответствующим портфелям однородных ссуд. Банк распределяет сформированные портфели однородных ссуд по следующим категориям качества. 2.Обеспечение возвратности ссуд - используемые виды обеспечения возвратности ссуд ( залог, гарантия, поручительство). Банковское законодательство предусматривает, что кредит должен быть обеспечен одним из видов обеспечения возвратности банковских ссуд. Форма обеспечения возвратности кредита – источники погашения кредитов. К ним относятся: залог, поручительство, гарантия, страхование кредитного риска и переуступка (цессия). В качестве кредитного обеспечения заемщик может использовать одно или одновременно несколько форм обеспечения. Сумма кредита соответствует сумме залога. Залог движимого и недвижимого имущества – позволяет реализовать это имущество, если заемщиком не будет выполнено обязательство. Залогом могут быть обеспечены обязательства юридических и физических лиц. Гарантия – имущественную ответственность несет гарант – третье лицо. Признаками классификации гарантий ЮниКредитБанка делятся: по способу гарантийных обязательств; по порядку оформления гарантии; по источникам средств. В качестве субъекта гарантированного обязательства могут выступать финансово-устойчивые предприятия или специальные учреждения, располагающие средствами; банки; реже сами предприятия – заемщики. Эффективность гарантии зависит от: реальной оценки банка финансовой устойчивости гаранта, готовности гаранта выполнить свои обязательства; гаранты. При выдаче гарантии банком, составляется «Банковская гарантия». Цессия – уступка требования. Предусматривает передачу кредитором (цедентом) принадлежащего ему права требования другому лицу (цессионарию), которое становится новым кредитором. Цессия возможна, если не противоречит закону, договору, если передаваемое требование не связано непосредственно с личностью кредитора. Цессия осуществляется по соглашению цедента с цессионарием. - контроль коммерческими банками за своевременным возвратом кредита в ЮниКредитБанке занимает контроль банка за использованием и своевременным погашением кредита, а также возвратом начисленных по нему процентов. В данном случае используется кредитный мониторинг, представляющий собой планомерный и систематический процесс контроля за реализацией кредитуемого проекта, своевременное выявление изменений кредитоспособности заемщика и обоснованное принятие корректирующих действий, направленных на минимизацию потерь, связанных с риском невозврата кредита и неуплаты начисленных процентов. Контрольные функции банка в процессе кредитования, как правило, предусматривают: − анализ финансово-хозяйственной деятельности кредитополучателя; − контроль за своевременным осуществлением кредитополучателем платежей по погашению основного долга и уплате начисленных процентов; − контроль за целевым использованием кредита (при необходимости) и наличием материального обеспечения кредитной задолженности. 3. Инвестиционная деятельность банка - оценка инвестиционных проектов Сама оценка проекта в ЮниКредитБанке базируется на нескольких основополагающих принципах: Рассмотрение и анализ проекта на всех этапах жизненного цикла — от предынвестиционного этапа до завершения проекта. Обоснованность прогнозов финансовых потоков для всего расчетного периода. Сопоставимость условий сравнения разных проектов для выбора оптимального решения. Максимальность и положительность эффекта от реализации проекта. Учет временного фактора. Учет будущих финансовых затрат и поступлений. Учет наиболее существенных последствий от реализации проекта. Учет интересов всех участников проекта. Оценка влияния инфляции. Оценка влияния рисков реализации. Целью оценки инвестиционных проектов является исчерпывающий ответ на три основных вопроса: какова рентабельность инвестиции; каковы сроки окупаемости проекта; каковы риски проекта. - условия предоставления и погашения долгосрочных кредитов Датой фактического предоставления Кредита является дата зачисления Кредита/первой части Кредита на Счет кредитования. Кредит может быть предоставлен одним из двух указанных ниже способов. Погашение Кредита и уплата Процентов за пользование Кредитом производится Заемщиком/Созаемщиками ежемесячно Аннуитетными платежами в Платежную дату, начиная с месяца, следующего за месяцем получения Кредита/первой части Кредита. -договорные отношения между участниками инвестиционного проекта Основным договором при осуществлении инвестиционной деятельности в ЮниКредитБанке является инвестиционный договор. Также инвестиционный договор может представлять собой комплексный договор, объединяющий в себе черты организационного договора, который определяет основы взаимоотношений субъектов инвестиционной деятельности: инвестора, заказчика-застройщика, подрядчика, пользователя объекта, и основного договора, содержащего обязательства сторон по реализации инвестиционного проекта. 4. Виды комиссионных операций банка Комиссионно-посреднические операции ЮниКредитБанка – это такие операции, которые банк выполняет по поручению своих клиентов, не отвлекая при этом на их осуществление ни собственных, ни привлечённых средств, за вознаграждение в виде комиссионных. К числу основных комиссионно-посреднических операций в ЮниКредитБанке относятся: -расчётно-кассовые операции; - гарантийные операции; - брокерские операции с ценными бумагами; - доверительные операции; - депозитарные операции; - информационно-консалтинговые операции. Среди комиссионно-посреднических операций в ЮниКредитБанке основное место занимают расчётно-кассовые операции, связанные с открытием и ведением счетов клиентов в рублях и иностранной валюте, осуществление наличных и безналичных расчётов в хозяйственном и межбанковском оборотах. Гарантийные операции банков– предоставление банком по просьбе другого лица письменного обязательство уплатить его кредитору определённую денежную сумму в случае не исполнения должником взятого на себя перед кредитором обязательства. Брокерские операции – это операции, выполняемые коммерческими банками на первичном и вторичном рынке ценных бумаг по поручению инвесторов и за их счёт. В качестве инвесторов – субъектов брокерских операций выступают физические и юридические лица. Доверительные операции– это операции по управлению средствами клиента, осуществляемые банком от своего имени, но по поручению клиента и на основании договора с ним. Депозитарные операции банков – это операции по хранению ценных бумаг и/или учёту и переходу прав на ценные бумаги. Информационно-консалтинговые операции (услуги). Банки в процессе своей деятельности, обслуживая предприятия и организации разных народно-хозяйственных комплексов и различных форм собственности, выполняя для них разнообразные банковские операции, накапливают богатую экономическую информацию разностороннего характера, позволяющую им доводить её до своих клиентов на платной основе. 5. Организация безналичных расчетов - организация расчетов и контроль за их осуществлением Расчетно-кассовое обслуживание в ЮниКредитБанке соответствует всем требованиям, предъявляемым Клиентами: -это скорость проведения расчетов; -качество оказываемых услуг; -высочайшая степень надежности и максимальное удобство для клиентов; -проведение конверсионных операций по счетам Клиентов; -инкассация и доставка наличных денег и ценностей. Расчетные операции с корпоративными клиентами в ЮниКредитБанке осуществляется в безналичном порядке. Безналичные расчеты за товары и услуги осуществляются в различных формах, каждая из которых имеет специфические особенности в движении расчетных документов. - используемые формы безналичных расчетов и порядок их осуществления. Формы безналичных расчетов и условия их применения регулирует осуществление безналичных расчетов по счетам в формах, установленных законодательством, а также определяет форматы и порядок заполнения используемых расчетных документов. Оно распространяется на следующие формы безналичных расчетов: а) расчеты платежными поручениями; б) расчеты по аккредитиву; в) расчеты чеками; г) расчеты по инкассо. Формы безналичных расчетов применяются клиентами кредитных организаций (филиалов), учреждений и подразделений расчетной сети Банка России, а также самими банками. Формы безналичных расчетов избираются клиентами ЮниКредитБанка самостоятельно и предусматриваются в договорах, заключаемых ими со своими контрагентами. Формы безналичных расчетов распространяются на порядок осуществления операций по корреспондентским счетам кредитных организаций и их филиалов в части, затрагивающей применение форм безналичных расчетов. Они не затрагивают отношения между взыскателями, являющимися органами, выполняющими контрольные функции и осуществляющими взыскание в соответствии с законодательством, и фактическими получателями средств при взыскании денежных средств в их пользу. Заключение На основе проведенного анализа кредитоспособности в ЮниКредитБанк можно выделить следующие основные проблемы в деятельности исследуемого банка, которые влияют на платежеспособность и ликвидность организации. ЮниКредитБанк проводит активную и достаточно взвешенную кредитную политику, осуществляя кредитование реального сектора экономики, и в первую очередь, предприятий промышленности, имеющих постоянный и стабильный доход. В соответствии с принципом диверсификации ссудного портфеля, банк выдает кредиты предприятиям из различных отраслей экономики и большему числу заемщиков, что позволяет предотвратить возможные крупные потери банка по кредитам. За анализируемый период повысился коэффициент использования кредитных ресурсов, прибыльности кредитного портфеля и степень мобилизации привлеченных средств в кредитные операции, несмотря на то, что удельный вес кредитных вложений в общем итоге баланса снизился (поскольку значительно возросла доля вложений в ценные бумаги). Значительно снизилась просроченная задолженность. Предложения по совершенствованию деятельности банка: 1) разработать мероприятия по снижению риска собственных вексельных обязательств; 2) обеспечить соблюдение требований к максимальному размеру кредита на одного кредитора; 3) с целью повышения доходности кредитных активов увеличить долю долгосрочных кредитов, предусмотрев меры по минимизации кредитных рисков; 4) ориентировать деятельность банка на увеличение ресурсного потенциала, дальнейшее повышение эффективности активных операций при соблюдении жесткой экономии внутренних затрат; 5) делать упор на развитие наступательной рыночной стратегии и разработку новых форм услуг, в том числе консультационных и информационных; стремиться к непосредственным контактам с клиентами путем личного общения, изучения и максимального удовлетворения их запросов, предпочтений, пожеланий. Успех современного коммерческого банка – не сиюминутный, а планомерный, прогнозируемый и подготовленный – лежит на пути диверсификации проводимых операций и, как следствие, источников получаемых доходов, выделении одного или нескольких основных видов бизнеса, которые будут приносить основную прибыль, и ряда дополнительных источников, приносящих меньшую прибыль, но позволяющих сбалансировать процесс получения финансового результата. Список использованных источников1. Брусов, П.Н. Финансовый менеджмент. Финансовое планирование: Учебное пособие / П.Н. Брусов, Т.В. Филатова. - М.: КноРус, 2013. - 232 c 2.Вахрин П.И. 4.Финансовый анализ в коммерческих и некоммерческих организациях : учеб. пособие для вузов. – М.: Маркетинг, 2015.-180с. 3. Виноградова Т.Н. Банковские операции : учеб.пособие для вузов. – Ростов –на-дону: Феникс, 2014-323с. 4. Ковалев В.В. Курс финансовых вычислений / ВВ. Ковалев, В.А. Уланов. – М.: Финансы и статистика,2014.-189с. 5. Основы банковской деятельности (банковское дело) / Под ред. К.Р.Тагирбекова, М., 2014.-209с. 6. Пещанская И.В. Организация деятельности коммерческого банка: учеб. Пособие для вузов. – М.: Инфра-М, 2015.-295с. 7. Полищук А.И. Кредитная система: Опыт и нов. Явления, прогнозы и перспективы. – М.: Финансы и статистика, 2015.-312с. 8. Паперная И.З. Потребление и кредит / И. Паперная // Карьера.-2015.-№2. 9. Соколов Е.В. Потребительское кредитование как важнейший фактор ускорения экономического развития России / Е.В.Соколов, П.А.Тележников // Российское предпринимательство.-2015.-№4 10. Черкашенко В. Экономика, кредитный бум и устойчивость банковской системы / В.Черкашенко, В.Федотов // Банковское дело. – 2016. - №2. |