Тест. 1. технология решения экономических задач с применением финансовых функций excel анализ операций по кредитам и займам

Скачать 1.4 Mb. Скачать 1.4 Mb.

|

1.2.Анализ операций с ценными бумагамиОбзор ключевых категорий и положенийВ Гражданском кодексе РФ (статья 142) ценная бумага определена как документ, удостоверяющий с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление или передача которых возможны только при его предъявлении. Все ценные бумаги делятся на виды и типы. Тип образует сочетание различных комбинаций видов ценных бумаг, объединяемых каким-либо общим признаком. Тип ценных бумаг подразделяется на их виды. Вид – это качественная определенность какой-либо ценной бумаги, отличающая ее от других ценных бумаг. В рамках определенного вида ценной бумаги выделяются ее разновидности, которые в ряде случаев делятся еще дальше. Например, среди фондовых ценных бумаг, являющихся типом, можно выделить такие виды как акция или облигация. Разновидностью акций являются обыкновенные или привилегированные акции. Обыкновенная акция, в свою очередь, может быть одноголосной или многоголосной, с номиналом или без номинала и т.п. Выделяют также срочные и бессрочные ценные бумаги. Последние представляют собой ценные бумаги, срок обращения которых ничем не регламентирован. Среди срочных ценных бумаг, т.е. имеющих установленный срок существования при их выпуске, выделяют краткосрочные (срок обращения до одного года); среднесрочные (срок обращения свыше одного года в пределах до 5-10 лет) и долгосрочные (срок обращения до 20-30 лет). Основными видами ценных бумаг с точки зрения их экономической сущности являются: акции, облигации, депозитный и сберегательный сертификат, вексель, чек, коносамент, варрант, опцион, фьючерсный контракт. Ценная бумага обладает определенным набором характеристик, среди которых можно выделить такие, как временные характеристики (срок существования и происхождение ценной бумаги), пространственные характеристики (форма существования, национальная и территориальная принадлежность), рыночные характеристики (тип использования, форма собственности и вид эмитента, форма выпуска, наличие дохода и другие). Отметим основные экономические характеристики ценной бумаги. Ликвидность, т.е. способность ценной бумаги к реализации, степень ее обратимости в денежные средства. Доходность, предусматривающая отношение дохода, полученного от ценной бумаги (дивиденда, процента, премии), к инвестициям в нее. Номинал – это стоимость ценной бумаги, которая указана на ней. Курс – это цена, по которой ценные бумаги продаются и/или покупаются на фондовом рынке. Надежность, предполагающая способность ценных бумаг выполнять возложенные на них функции в течение определенного промежутка времени в условиях равновесного рынка. Каждый вид ценной бумаги характеризуется наличием в ней обязательных реквизитов – название ценной бумаги, серия, номер, наименование эмитента, наименование держателя ценной бумаги, ее номинальная стоимость и некоторые другие имущественно-обязательные условия. Финансовые функции для работы с ценными бумагамиДля расчета и анализа различного типа ценных бумаг в Excel реализована специальная группа функций, расширенных специальным дополнением «Пакет анализа». Перечень таких функций представлен в таблице 4.4. В таблице 4.5 приведены описания аргументов функций. Таблица 4.4. Назначение и форматы финансовых функций для анализа ценных бумаг

Таблица 4.5. Аргументы финансовых функций Excel анализа ценных бумаг

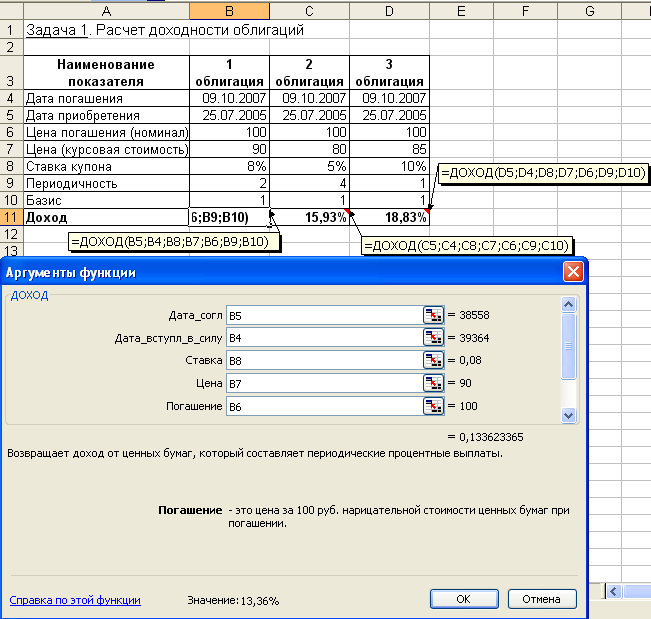

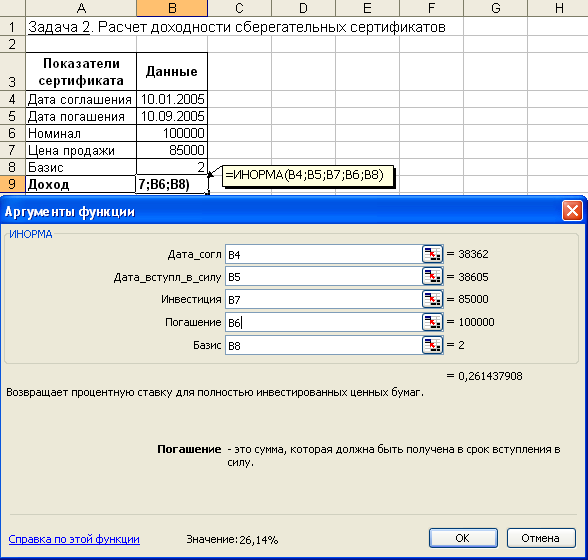

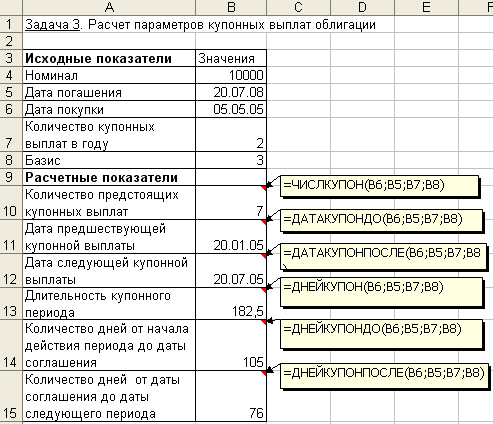

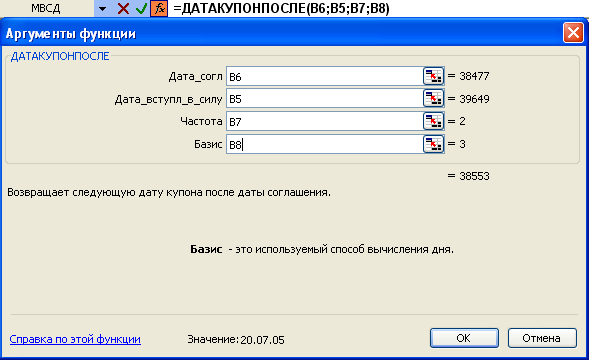

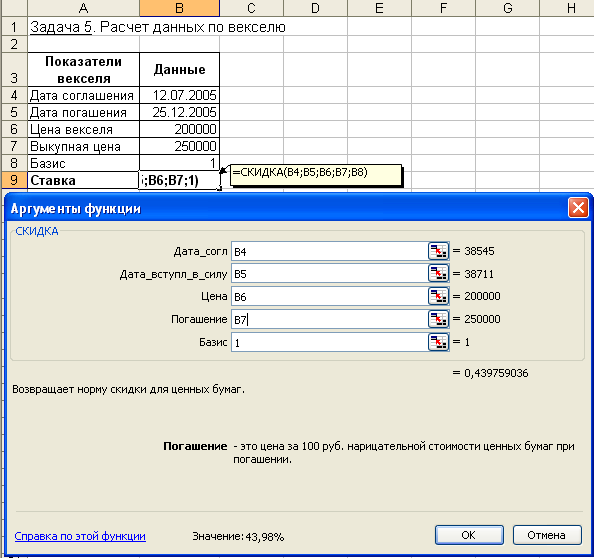

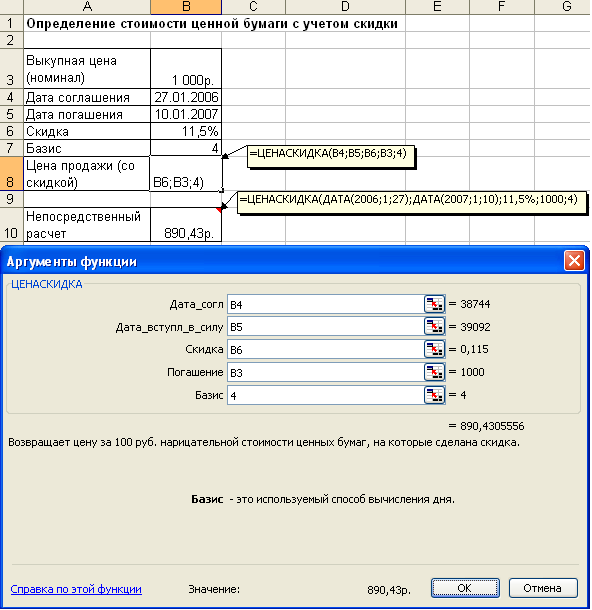

Примечания. 1) Аргумент Частота (Периодичность) задается как число, принимающее следующие значения в зависимости от количества выплат по купонам за год: 1 – один раз в год (ежегодная выплата); 2 – два раза в год (полугодовая выплата); 4 – четыре раза в год (ежеквартальная выплата). 2) Аргумент Базис не является обязательным, однако играет важную роль, поскольку влияет на точность вычислений. В зависимости от способа вычисления временного периода аргумент Базис может принимать следующие значения: 0 – US(NASD) – американский стандарт, месяц равен 30, а год – 360 дням; принимается по умолчанию; 1 – фактический/фактический – фактическая длина месяца и года; 2 – фактический/360 – фактическая длина месяца, год равен 360 дням; 3 – фактический/365 – фактическая длина месяца, год равен 365 дням; 4 – европейский 30/360 – европейский стандарт, длина месяца равна 30 дням, длина года принимается 360 дней. Следует отметить, что все даты должны быть выражены в числовом формате. Для этих целей служит функция ДАТА (год; месяц; день), которая преобразует заданную дату в числовой формат или, если дата задана текстом, то функция ДАТАЗНАЧ (дата_как_текст). Кроме того, Excel предоставляет возможность автоматически преобразовать дату в числовой формат, если в рассматриваемых функциях используется ссылка на ячейку, в которой содержится дата. Например, дату 3 января 2006 г. следует вводить в числовом формате как 38720. Технология применения финансовых функций для анализа ценных бумагЗадача 1. Постановка задачи. Рассматривается возможность приобретения облигаций трех типов, каждая из которых с номиналом в 100 руб. и сроком погашения 9.10.2007 г. Курсовая стоимость этих облигаций на дату 25.07.2005 г. составила соответственно 90, 80 и 85 руб. Годовая процентная ставка по купонам (размер купонных выплат) составляет: для первой облигации 8 % при полугодовой периодичности выплат; для второй облигации – 5 % при ежеквартальной периодичности выплат; для третьей облигации – 10 % с выплатой 1 раз в год. Расчеты ведутся в базисе фактический/фактический. Провести анализ эффективности вложений в покупку этих облигаций, если требуемая норма доходности составляет 15% . Алгоритм решения задачи. Чтобы оценить эффективность вложений в покупку каждой из облигаций, рассчитаем их годовую доходность, используя функцию ДОХОД: ДОХОД (дата_согл; дата_вступл_в_силу; ставка; цена; погашение; частота; базис) Для решения задачи построим на листе Excel таблицу, в ячейки которой введем исходные данные и формулы расчета требуемых величин (рис. 4.27). Выполним также расчет доходности, непосредственно задавая значения аргументов в функции ДОХОД.  Рис. 4.27. Применение функции ДОХОД для оценки доходности облигаций Аргументы, содержащие даты, введем с помощью функции ДАТА (можно также указывать ссылки на ячейки, содержащие даты). Для облигации первого типа: =ДОХОД (ДАТА(2005;7;25);ДАТА(2007;10;9);8%;90;100;2;1)= 13,36% Для облигации второго типа: =ДОХОД (ДАТА(2005;7;25);ДАТА(2007;10;9);5%;80;100;4;1)= 15,93% Для облигации третьего типа: =ДОХОД (ДАТА(2005;7;25);ДАТА(2007;10;9);10%;85;100;1;1)= 18,83% Результаты, полученные различными способами, совпадают. Доходность по второй и третьей облигациям (15,93% и 18,83% соответственно) выше заданной нормы (15%), а по первой облигации (13,36%) – ниже. Следовательно, целесообразно покупать облигации второго и третьего типов. Задача 2. Постановка задачи. Коммерческий банк предлагает свои сберегательные сертификаты номиналом 100 000 руб. сроком на 8 месяцев. Дата соглашения – 10.01.2005 г. Цена продажи составляет 85 000 руб. Способ вычисления дня – фактический/360. Необходимо определить доход за этот период. Алгоритм решения задачи. Для вычисления доходности данной финансовой операции, возвращающейся в виде годовой ставки, рассчитанной по простым процентам, используем функцию ИНОРМА, которая задается следующим образом: ИНОРМА (дата_согл; дата_вступл_в_силу; инвестиция; погашение; базис) Исходные данные задачи представим в виде таблицы. В соответствующую ячейку введем формулу, обеспечивающую вычисление доходности сберегательного сертификата (рис. 4.28). Для проверки правильности результата в функцию ИНОРМА введем значения аргументов в непосредственном виде: = ИНОРМА (ДАТА(2005;1;10);ДАТА(2005;9;10);85000;100000;2) = 26,14% Результаты вычислений совпадают. Задача 3. Постановка задачи. Облигация номиналом в 10 000 руб. и сроком погашения 20.07.2008 г. приобретена 5.05.2005 г. Выплаты по купонам осуществляются каждые полгода при способе вычисления дня – фактический/365. Необходимо определить: количество предстоящих купонных выплат; дату предшествующей купонной выплаты; дату следующей купонной выплаты; длительность купонного периода;  Рис. 4.28. Иллюстрация применения функции ИНОРМА для оценки доходности сертификатов количество дней от начала действия периода до даты соглашения; количество дней от даты соглашения до даты следующего периода. Алгоритм решения задачи. Данная задача решается с применением специальных функций, предназначенных для определения различных технических характеристик купонов облигаций. К функциям данной группы относятся: ДНЕЙКУПОНДО (дата_согл; дата_вступление_в_силу; частота; базис) ДНЕЙКУПОН (дата_согл; дата_вступл_в_силу; частота; базис) ДНЕЙКУПОНПОСЛЕ (дата_согл; дата_вступл_в_силу; частота; базис) ДАТАКУПОНДО (дата_согл; дата_вступл_в_силу; частота; базис) ДАТАКУПОНПОСЛЕ (дата_согл; дата_вступл_в_силу; частота; базис) ЧИСЛКУПОН (дата_согл; дата_вступл_в_силу; частота; базис) Исходные данные задачи введем в таблицу и рассчитаем требуемые показатели. После получения результатов для ячеек с датами зададим формат представления информации в виде даты (после вычислений получается числовой формат). Иллюстрация решения задачи показана на рис. 4.29, где в примечаниях к соответствующим ячейкам показаны формулы записи встроенных функций, позволяющих решить поставленную задачу. На рис. 4.30 приведена панель функции ДАТАКУПОНПОСЛЕ. Другие функции группы имеют аналогичные по структуре панели.  Рис. 4.29. Фрагмент экрана при расчете параметров купонных выплат  Рис. 4.30. Фрагмент экрана с панелью функции ДАТАКУПОНПОСЛЕ Задача 4. Постановка задачи. Вексель выдан 12.07.2005 г. с датой погашения 25.12.2005 г. Цена векселя составляет 200 тыс. руб., а выкупная цена – 250 тыс. руб. При расчетах используется базис фактический/фактический. Необходимо определить величину учетной ставки. Алгоритм решения задачи. Определить величину учетной ставки можно с помощью функции СКИДКА: СКИДКА (дата_согл; дата_вступл_в_силу; цена; погашение; базис) Представим данные задачи в виде таблицы. В соответствующую ячейку введем формулу, обеспечивающую вычисление учетной ставки. Иллюстрация решения приведена на рис. 4.31. Для проверки правильности результата в функцию СКИДКА введем значения аргументов в непосредственном виде: = СКИДКА (ДАТА(2005;7;12); ДАТА (2005;12;25); 200000;250000;1) = 43,98% Оба результата совпадают.  Рис. 4.31. Применение функции СКИДКА для вычисления учетной ставки векселя Функция СКИДКА реализует следующую формулу: где: Цена – цена ценных бумаг за 100 руб. номинальной стоимости; Погашение – выкупная стоимость ценных бумаг за 100 руб. номинальной стоимости; Длительность_года – число дней в году (зависит от выбранного Базиса, см. примечание к п. 4.2.2); Срок – число дней между датой расчета за ценные бумаги (аргментом дата_согл) и датой их погашения (аргументом дата_вступл_в_силу). Расчет по формуле (4.18) дает тот же результат: Задача 5. Постановка задачи. Определить стоимость ценной бумаги номиналом 1 000 руб. На ценную бумагу установлена скидка размером 11,5%. Дата приобретения ценной бумаги – 27 января 2006 г. Дата погашения – 10 января 2007 г. Расчеты выполнить в базисе Европейский/360. Алгоритм решения задачи. Определить стоимость ценной бумаги на дату покупки с учетом действующей скидки можно с помощью встроенной функции ЦЕНАСКИДКА, имеющей следующий формат: =ЦЕНАСКИДКА (дата_согл; дата_вступл_в_силу; скидка; погашение; базис) Функция при нахождении цены со скидкой реализует вычисления, вытекающие из формулы (4.18): Используя функцию, найдем решение задачи, иллюстрация которого приведена на рис. 4.32. Как видно, на дату покупки стоимость ценной бумаги номиналом 1 000 руб. равна 890 руб. 43 коп. Различные варианты применения функции, а также формула (4.19) дают один и тот же результат: Задания для самостоятельной работы1. Вексель номиналом 3 млн. руб. выдан 1.02.2006 г. сроком на 4 месяца. Учетная ставка составляет 15% годовых. Определить сумму, которую получит векселедатель, если при расчете используется стандартный базис 30/360. 2. Определить номинал векселя, выданного на 3 месяца при учетной ставке в 13% годовых, если векселедатель получил 17 тыс. руб.  Рис. 4.32. Иллюстрация использования функции ЦЕНАСКИДКА 3. Владелец векселя, выданного коммерческим банком, получит по нему через 4 года 180 000 руб. Определите, за какую сумму вексель был приобретен, если его доходность составляет 14% годовых. 4. Рассматривается возможность приобретения нескольких облигаций. Облигация № 1 имеет купон 13% годовых с выплатой 1 раз в год и продается по курсу 72,5. Облигация № 2 имеет купон 15% годовых с выплатой 1 раз в год и продается по курсу 65,5. Облигация № 3, имеющая купон 16 % годовых с выплатой 1 раз в год, продается по номиналу. Определите, какую облигацию следует приобрести? 5. Облигация номиналом 500 000 руб. с датой соглашения – 1.06.2005 г. и датой вступления в силу – 25.05.2006 г. имеет купон 7,5 % годовых при полугодовой периодичности выплат. Годовой доход составляет 8,5 %. Способ вычисления дня – фактический/360. Определить размер купонной выплаты и ежегодную продолжительность действия облигации. 6. Сберегательный сертификат коммерческого банка номиналом 200 тыс. руб. и сроком погашения через 6 месяцев был приобретен 12.02.2006 г. Процентная ставка по сертификату равна 30% годовых. Определить величину абсолютного дохода по сертификату на момент погашения при европейском способе начисления дня. 7. Номинальная стоимость обыкновенной акции 300 руб. Курс на вторичном рынке 330 руб. Дивиденды выплачены в размере 160 руб. Определить доходность акции. 8. Облигация номиналом 200 000 руб. и сроком погашения через 10 лет, имеет купон 5 % годовых с выплатой 1 раз в полгода. Облигация приобретена через 3 года после выпуска. Дата выпуска – 20.03.2003 г. Определите цену покупки данной облигации и размер купонной выплаты, если требуемая норма доходности была равна 15 %. Проанализируйте стоимость покупки облигации при разных вариантах норм доходности. 9. Рассматривается возможность приобретения облигации. Срок действия облигации с 15.06.2006 г. по 15.10.2006 г. Требуемая доходность равна 40 % годовых. Определите приемлемую стоимость для приобретения облигации на 20.09.2006 г. 10. Чеки казначейства имеют дату соглашения 14.08.2006 г. и дату погашения 14.12.2006 г. Норма скидки составляет 9%. Определить цену и доход по казначейскому чеку, а также годовой доход по казначейским чекам, эквивалентный доходу по облигациям. 11. На 15 июня текущего года имеется некоторый резерв наличности, равный 10 400 руб., который может быть внесен на депозит сроком на полгода или потрачен на покупку ценных бумаг, дата погашения которых намечена на конец года. Депозитная ставка – 10,5% годовых. Информация о ценных бумагах приведена в таблице.

Найти скидку, действующую на указанные ценные бумаги, используя базис фактический/фактический. Определить, сколько каких ценных бумаг и на какую сумму может быть приобретено. Рассчитать чистую прибыль в денежном эквиваленте для каждого из 4-х вариантов. Найти наиболее выгодный вариант вложения денег, обеспечивающий максимальную прибыль на каждый вложенный рубль. |