проблемы кредитования физ лиц. 1. Теоретические аспекты кредитования физических лиц коммерческим банком

Скачать 51.71 Kb. Скачать 51.71 Kb.

|

|

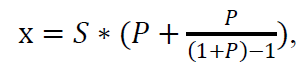

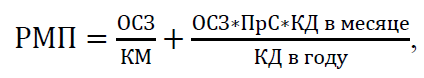

1.2 Нормативно –правовая база регулирования кредитования физических лиц в РФ Организация работы по кредитованию физических лиц строится на основе нормативных документов. Основным документом, регулирующим порядок и условия кредитования в Российской Федерации, является Гражданским кодекс Российской Федерации (далее ГК РФ). В главе 42 ГК РФ (ст.819) прописано: «По кредитному договору банк или иная кредитная организация (кредитор) обязуется предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее». Таким образом, при кредите заимодавцем выступает банк, а предметом займа являются только деньги. Этим кредит отличается от ссуды или займа. «По договору безвозмездного пользования (договору ссуды) одна сторона (ссудодатель) обязуется передать или передает вещь в безвозмездное временное пользование другой стороне (ссудополучателю), а последняя обязуется вернуть ту же вещь в том состоянии, в каком она ее получила, с учетом нормального износа или в состоянии, обусловленном договором» (ст.689). «По договору займа одна сторона (заимодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить займодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества»[1, c. 560]. Таким образом, кредит представляет собой форму движения денежного капитала кредитора. Отношения по кредиту – это финансовые отношения между кредитором и заемщиком, связанные с кругооборотом капитала в целях приращения его величины. В соответствии со ст.329 ГК РФ исполнение обязательств должниками может обеспечиваться неустойкой, залогом, удержанием имущества должника, гарантией, задатком и другими способами, предусмотренными законом или договором. Требования, которые предъявляются к оформлению кредита, также определены законодательно. Во –первых, кредитором выступает банк или иная кредитная организация, которая регулярно, профессионально на основании специально выданного Центральным Банком Российской Федерации (далее ЦБ РФ) разрешения (лицензии) осуществляет подобного рода операции для извлечения прибыли как основной цели своей деятельности. Во –вторых, кредитные отношения банка с клиентом оформляются договором. Кредитный договор заключается обязательно в письменной форме. При этом несоблюдение письменной формы влечет за собой недействительность кредитного договора (ст.820 ГК РФ). В –третьих, в соответствии с действующим законодательством денежные средства по договору кредита могут быть только в безналичной форме. Также одним из самых важных нормативных документов является Закон РФ «О банках и банковской деятельности» от 3 февраля 1996 N 17 –Ф с изменениями на 29 декабря 2004 года. Устанавливает правила функционирования банков и банковской деятельности. Дает разъяснение по функционированию банковской системы, проводимым операциям банками. Устанавливает порядок государственной регистрации и лицензирования банковских операций. Инструкция Банка России от 16.01.2004г. №110 –И «Об обязательных нормативах банков» (с изменениями на 28.04.2012г.) в целях регулирования принимаемых банками рисков устанавливает числовые значения и методику расчета обязательных нормативов банков, а также осуществления Банком России надзора за их соблюдением. К кредитованию относятся следующие нормативы: 1) Максимальный размер риска на одного заемщика или группу связанных заемщиков (Н6) регулирует (ограничивает) кредитный риск банка в отношении одного заемщика или группы связанных заемщиков и определяет максимальное отношение совокупной суммы кредитных требований банка к заемщику или группе связанных заемщиков к собственным средствам (капиталу) банка. 2) Максимальный размер крупных кредитных рисков (Н7) регулирует (ограничивает) совокупную величину крупных кредитных рисков банка и определяет максимальное отношение совокупной величины крупных кредитных рисков и размера собственных средств (капитала) банка. 3) Максимальный размер кредитов, банковских гарантий и поручительств, предоставленных банком своим участникам (акционерам) (Н9.1) регулирует (ограничивает) кредитный риск банка в отношении участников (акционеров) банка и определяет максимальное отношение размера кредитов, банковских гарантий и поручительств, предоставленных банком своим участникам (акционерам), к собственным средствам (капиталу) банка. 4) Совокупная величина риска по инсайдерам банка (Н10.1) регулирует (ограничивает) совокупный кредитный риск банка в отношении всех инсайдеров, к которым относятся физические лица, способные воздействовать на принятие решения о выдаче кредита банком. Норматив Н10.1 определяет максимальное отношение совокупной суммы кредитных требований к инсайдерам к собственным средствам (капиталу) банка [3, c.41]. Положение ЦБ РФ от 26 марта 2004 года №254 –П «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности» (с последующими изменениями и дополнениями) устанавливает порядок формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности, к которым относятся денежные требования и требования, вытекающие из сделок с финансовыми инструментами, а также особенности осуществления Банком России надзора за соблюдением кредитными организациями порядка формирования резервов на возможные потери по ссудам [5, c.15]. Основания, порядок и последствия признания гражданина банкротом, очередность удовлетворения требований кредиторов, порядок применения процедур в деле о несостоятельности (банкротстве) гражданина устанавливаются Федеральным законом от 26 октября 2002 г. № 127 –ФЗ «О несостоятельности (банкротстве)». В частности, в указанном законе прописаны применяемые к гражданину –банкроту процедуры: –реструктуризация долгов гражданина (реабилитационная процедура, применяемая в деле о банкротстве к гражданину в целях восстановления его платежеспособности и погашения задолженности перед кредиторами в соответствии с планом реструктуризации долгов); – реализация его имущества (реабилитационная процедура, применяемая в деле о банкротстве к признанному банкротом гражданину в целях соразмерного удовлетворения требований кредиторов); – мировое соглашение (процедура, применяемая в деле о банкротстве на любой стадии его рассмотрения в целях прекращения производства по делу о банкротстве путем достижения соглашения между должником и кредиторами). Кроме того, согласно поправкам, право гражданина на выезд из страны может быть ограничено до завершения (прекращения) дела о его банкротстве. В связи со значительными изменениями в экономической сфере государства за последние несколько лет, произошли изменения и в законодательстве РФ. Закон о потребительском кредитовании (ФЗ от 21.12.2013 N 353) был несколько скорректирован и дополнен 21.07.2014г. Федеральный закон регулирует отношения, возникающие в связи с предоставлением кредитов (займов) физическим лицам, в целях, не связанных с осуществлением предпринимательской деятельности и применяется к договорам потребительского кредита (займа), заключенным после 1июля 2014 года. Определяются состав и порядок предоставления информации при заключении договора потребительского кредита (займа), требования к договору потребительского кредита (займа) и сопутствующим договорам, требования к кредиторам и заемщикам, а также права и обязанности сторон по договору, меры по защите прав и законных интересов потребителей и кредиторов и ответственность за их нарушение, меры государственного контроля и надзора при потребительском кредитовании [6, c.19]. Устанавливаются общие и индивидуальные условия, которые должны содержаться в договоре кредитования (вид кредита, его сумма, валюта и способ предоставления (включая использование электронных средств платежа), процентная ставка (порядок ее определения), периодичность платежей, способы и сроки возврата, информация об иных сопутствующих обязательных договорах или услугах и прочее). Общие условия устанавливаются кредитором в одностороннем порядке и применяются многократно. Индивидуальные условия указываются в каждом договоре отдельно, согласовываются с заемщиком и применяются только в отношениях между кредитором и конкретным заемщиком. Изменить индивидуальные условия в одностороннем порядке кредитор не может. Полная стоимость выдаваемого потребительского кредита (займа) должна указываться на первой странице договора, перед таблицей, содержащей индивидуальные условия кредитования. В заключении данного параграфа рассмотрим проблемы регулирования кредитования физических лиц. В настоящее время деятельность отечественных кредитных организаций в сфере потребительского кредитования существенно усложняется отсутствием четко работающей и отрегулированной системы контроля потребительской кредитной истории, которая эффективно функционирует в большинстве стран Запада. Компаративистский анализ российского рынка потребительских кредитов и кредитно –розничного рынка западных государств, позволяет констатировать факт отставания России в данной области: зарубежными банками созданы базы кредитных историй, а накопленная за продолжительный период информация способствует снижению рисков невозврата кредитов и упрощению процедуры выдачи новых кредитов. В России хоть и создано бюро кредитных историй, а его деятельность подтверждена и регламентирована соответствующим законодательством, должного развития данный инфраструктурный институт в системе кредитования так и не получил. В Федеральный Закон «О кредитных историях» внесены поправки от 01.03.2015 г., согласно которым финансовые учреждения могут получать информацию о долгах заемщика за мобильную связь, ЖКХ, алименты и др. Кроме того, кредитным организациям предоставлена возможность получать информацию о доходах заемщика в ФНС России. Однако для получения указанной информации о заемщике существуют ограничения: на 1 человека – 1 запрос в квартал; запрос осуществляется только с письменного согласия заемщика; необходимость согласия заемщика на передачу персональных данных в Бюро кредитных историй (БКИ). Однако, согласно авторской точке зрения, перечисленные ограничения существенно сдерживают развитие в целом и снижают эффективность деятельности института кредитных историй в России. При этом, на сегодняшний момент проблемой потребительского кредитования в России становится введение обязательного учета кредитной истории клиентов при оформлении кредита и формирование единой федеральной информационной базы кредитных историй физических лиц. Проведенный экспресс –анализ источников нормативно –правового регулирования потребительского кредитования в России позволяет констатировать, что в современных условиях проблемы, связанные с кредитованием физических лиц, правоприменитель решает, руководствуясь положениями гражданского законодательства. Поэтому в течение длительного времени банковское сообщество указывало на необходимость разработки, рассмотрения и утверждения законопроекта о потребительском кредите. Однако этот важнейший для банковского сектора документ долгое время (более пяти лет) находился на стадиях рассмотрения и доработки и только с 01 июля 2014 г. данный Закон вступил в силу. В указанном нормативном документе юридическими инструментами защищаются интересы кредитора, в том числе в части разрешения споров с заемщиками. В ст. 13 п. 2 указано: «В индивидуальных условиях договора потребительского кредита (займа) по соглашению сторон может быть изменена территориальная подсудность для дела по иску кредитора к заемщику, который возник или может возникнуть в будущем, в любое время до принятия дела судом к своему производству…». По мнению авторов, достижение соглашения между участниками кредитного договора является важнейшей проблемой, разрешение которой станет предпосылкой обеспечения возвратности потребительских кредитов в России. Кроме того, в Законе подчеркнуто, что в индивидуальных условиях договора потребительского кредита стороны обязаны определить суд, к подсудности которого будет отнесен спор (споры) по иску кредитора, в пределах субъекта Российской Федерации по месту жительства заемщика, то есть лишь в незначительной мере отстаиваются интересы заемщиков. Рост сегмента потребительского кредитования обусловил появление и развитие нового вида предпринимательской деятельности по взысканию просроченной кредиторской задолженности, субъектами которой выступают коллекторы. В последнее время коллекторские агентства привлекают значительное внимание как со стороны государственных надзорно –регулирующих органов, так и профессионального банковского сообщества. Указанный интерес к деятельности коллекторов обусловлен следующими обстоятельствами. Во –первых, коллекторский бизнес характеризуется устойчивыми темпами развития и имеет значительный потенциал для дальнейшего роста. Так, на основе фактологических данных 2015 г. (за три квартала), были выявлены определенные тенденции на рынке цессии. Первая тенденция – огромными темпами растет предложение «плохих долгов» на рынке цессии со стороны банков. По данным Национальной ассоциации профессиональных коллекторских агентств (НАПКА), по итогам января – сентября 2015 г., рынок цессии банковской задолженности увеличился на 42% и достиг 245 млрд. руб., что значительно превышает показатель 2014 г.: 172 млрд. руб. Вторая тенденция сводится к снижению стоимости просроченной задолженности физических лиц, проданных банками коллекторам. По данным Коллекторского агентства «Кредит Секвойя Консолидейшн» за 9 месяцев 2015 г., стоимость портфелей составила около 0,5 –1% от общей суммы задолженности (в 2014 – 1,7%, в 2013 –2,7%5. Согласно мнению экспертов, удешевление просроченной задолженности во многом обусловлено снижением качества кредитных портфелей коммерческих банков. При этом, рост проблемной задолженности связан с существенными изменениями в надзорно –контрольной и регулятивной политике макрорегулятора по отношению к розничному банковскому сектору. Во –вторых, внимание к данной сфере акцентируется по причине отсутствия четких юридических рамок, устанавливающих правовой статус субъектов данного вида деятельности, их полномочия, права и обязанности. При этом важнейшим аспектом, вызывающим финансово –правовые споры, является вопрос о возможности самой переуступки кредитными организациями просроченной кредиторской задолженности физических лиц коллекторам. Фактически деятельность коллекторских агентств регулируется только Гражданским кодексом Российской Федерации (ст. 382 ГК РФ). Однако «банк при уступке коллекторскому агентству права требования по кредитному договору нарушает банковскую тайну, которую он обязан гарантировать в силу требований ст. 26 Федерального закона «О банках и банковской деятельности». Любая «договоренность», приводящая к нарушению данной нормы закона –ничтожна». В –третьих, повышенное внимание и общественное нарекание вызывают методы работы коллекторских агентств в отношении задолжников по потребительским кредитам, о чем свидетельствует перманентный рост числа интернет –рекламаций физических лиц, являющихся задолжниками по «рознице». В кредитно –банковской практике в случае возникновения просроченных платежей по потребительским кредитам, банки используют три основных способа обеспечения возвратности кредитов: – самостоятельная работа с заемщиком посредством представителей банка, которыми являются юридический отдел и служба безопасности. – передача полномочий по работе с неисполняющими свои обязательства по кредитному договору заемщиками сторонней организации (коллекторское агентство). – обеспечения возвратности заемных средств – переуступка права требования по кредитному договору коллекторам. В этом случае банк с определенным дисконтом продает долг заемщика другим лицам. Таким образом, в правовом поле России, обеспечивающем возврат кредитов физических лиц, сложилась двойственная ситуация: так, из четырех рассмотренных в статье нормативных законодательных актов федерального уровня три призваны юридически защищать интересы банков (кредиторов) и только один из них ориентирован на отстаивание финансово –кредитных интересов и решение долговых проблем населения по потребительским кредитам. При этом, несмотря на то, что правовые регуляторы направлены на защиту кредиторов в части разрешения споров с заемщиками, объем просроченной задолженности по потребительским кредитам в России неуклонно растет. 1.3 Организация кредитования физических лиц в коммерческом банке Процесс кредитования населения укрупнено включает в себя следующие этапы: – переговоры кредитного работника с потенциальным клиентом, согласование условий договора и принятие решения о выдаче ссуды; – подписание договора кредитования и выдача кредита; – погашение долга заемщиком и уплата процентов за пользование ссудой; – при обращении клиента в банк за получением кредита уполномоченный сотрудник кредитующего подразделения выясняет у клиента цель, на которую испрашивается кредит, разъясняет ему условия и порядок предоставлениякредита, знакомит с перечнем документов, необходимых для получения кредита[7, c. 121]. Для получения кредита в банке, заемщик предоставляет банку следующие документы: – заявление; – паспорт или заменяющий его документ (предъявляются); – справки с места работы заемщика и поручителей о доходах и размере производимых удержаний (для пенсионеров – справку из органов социальной защиты населения); – декларацию о полученных доходах, заверенную налоговой инспекцией, для граждан, занимающихся предпринимательской деятельностью; – анкеты; – паспорта (заменяющие их документы) поручителей и залогодателей; – для получения кредита свыше 5 тыс. долл. США или рублевого эквивалента этой суммы – справку из психоневрологического диспансера или водительское удостоверение (предъявляются); – другие документы при необходимости. Максимальный размер предоставляемого кредита (S) заемщику –физическому лицу рассчитывается в два этапа. 1) Определяется максимальный размер кредита на основе платежеспособности клиента: S = (1+N%*100) / Т, (2) гдеN% – годовая процентная ставка; Т – срок кредитования, мес. Полученная величина корректируется с учетом предоставленного обеспечения возврата кредита, информации, предоставленной в заключениях других подразделений банка, остатка задолженности по ранее полученным кредитам. Большую помощь коммерческому банку в оценке потенциального клиента в ближайшем будущем должны оказать кредитные бюро. Кредитные бюро – это специализированные компании, которые осуществляют сбор, хранение, проверку, анализ информации о заемщиках с целью последующей ее передачи. В мировой практике кредитное бюро – негосударственная организация, которая занимается сбором, обработкой и передачей сведений о кредитной истории гражданина. К несомненным плюсам существования кредитных бюро относится возможность для кредиторов при их помощи обмениваться и получать информацию о своих заемщиках, тем самым, отсекая ненадежных (или предлагая им кредит под более высокий процент и на более жестких условиях) и поощряя надежных путем снижения для них процентных ставок по кредиту. С другой стороны, наличие подобной системы информирования подстегивает самих заемщиков к своевременному погашению платежей, чтобы в будущем избежать осложнений при повторном обращении за кредитом. Таким образом, существование подобного стимула к выплате заемных средств становится дополнительным фактором, обеспечивающим стабильность банковской системы в целом. В России вопрос о создании кредитных бюро обсуждался достаточно долго. Результатом этого обсуждения стало принятие Федерального закона «О кредитных историях». В нем дается обоснование необходимости создания системы кредитных бюро. В разработке этого законопроекта принимали участие и крупные российские банки. Банкиры объясняли свое живейшее участие в судьбе этого закона тем, что они давно испытывали необходимость в регулировании отношений как между кредиторами и заемщиками, так и между самими банковскими организациями. Основная цель закона «О кредитных историях», создание системы, при помощи которой перед кредиторами (коммерческими банками) раскрывалась бы информации о добросовестности исполнения заемщиками своих обязательств. Обеспечивать это должны бюро кредитных историй. Разумеется, одним из вопросов являлся вопрос согласия граждан на то, чтобы собранная о них информация была широко и свободно доступна кредитным организациям. Кредиторы могут делиться своими сведениями о заемщиках только с согласия последних. Ведь конфиденциальность информации о личной жизни гражданина (и, тем более, о его доходах) – вопрос чрезвычайно важный[16, c. 207]. В настоящее время в России работает Национальное бюро кредитных историй (НБКИ). Информация о заемщике хранится в бюро в течение 15 лет после даты внесения последних изменений и дополнений в документацию. Неправильно считать, что решение о предоставлении ссуды принимает сотрудник кредитного отдела в одиночку. Проверка клиентов, как правило, организована силами трех подразделений: кредитного, юридического и безопасности. При этом каждое должно отвечать за решение строго определенных вопросов, отнесенных к их компетенции. Функции кредитного подразделения: – анализ платежеспособности и надежности клиента; – оценка залога и возможности его реализации, а также финансового положения гаранта или поручителя. Функции юридического подразделения: – проверка соответствия документов действующему законодательству, правильности их оформления; – заключение о полноте представленных клиентом документов в случае принятия в залог имущества, рекомендации о его хранении; – в случае невозвращения кредита в срок – оформление документов для предъявления должнику гражданского иска или получения исполнительной подписи нотариуса. Функции подразделения безопасности: – технико –криминалистический анализ учредительных документов с целью выявления подделок; – организация работы по погашению просроченных ссуд; – подготовка и направление документов в правоохранительные органы, если из материалов усматриваются признаки преступления, и другие [9, c. 70]. Итак, кредитующее подразделение направляет пакет документов юридической службе и службе безопасности банка. Юридическая служба анализирует представленные документы с точки зрения правильности оформления и соответствия действующему законодательству. Служба безопасности проводит проверку паспортных данных (данных удостоверения личности), места жительства, места работы заемщика и сведений, указанных в анкете. По результатам проверки и анализа документов юридическая служба и служба безопасности составляют письменные заключения, которые передаются в кредитующее подразделение. Срок рассмотрения вопроса о предоставлении кредита зависит от вида кредита и его суммы, но, как правило, не превышает от момента предоставления полного пакета документов до принятия решения 10 – 15 календарных дней – по кредитам на неотложные нужды и 1 месяца – по кредитам на приобретение недвижимости. Кредитный инспектор составляет письменное заключение о целесообразности выдачи кредита (отказа в выдаче) и согласовывает с заемщиком условия предоставления кредита. Первый этап процесса кредитования – несомненно самый сложный и трудоемкий. На втором этапе коммерческий банк подписывает кредитный договор с клиентом и заемщик получает ссуду. Ссуда может быть выдана как целиком, так и выдаваться частями в зависимости от условий договора. Выдача кредита производится в соответствии с условиями кредитного договора как наличными деньгами, так и в безналичном порядке путем: – зачисления на счет заемщика по вкладу до востребования; – зачисления на счет пластиковой карточки заемщика; – оплаты счетов торговых и других организаций. После выплаты клиенту предусмотренной условиями договора суммы наступает этап погашения долга и уплаты процентов за пользование ссудой. Правила и сроки выплаты частей долга и процентов всегда строго оговорены в кредитном договоре. В случае невозможности погашения заемщиком ссуды в срок ее сумма взыскивается с поручителя, если таковой предусмотрен. А если заемщик и поручитель не в состоянии погасить ссуду, то это сделает банк, реализовав залог по ссуде, или, воспользовавшись средствами специальных страховых фондов на покрытие кредитных рисков [19, c. 211]. Погашение основного долга и уплата процентов производится ежемесячно, начиная с первого числа месяца, следующего за месяцем получения кредита либо его первой части. Последний платеж производится не позднее даты, установленной договором. По желанию Заемщика погашение основного долга и уплата процентов может осуществляться аннуитетными или дифференцированными платежами. При этом в течение срока погашения кредита порядок погашения не меняется. Ежемесячный аннуитетный платеж по кредиту (по основному долгу и процентам) определяется следующим образом:  где x – месячный платеж, S – первоначальная сумма кредита, P – (1/12) процентной ставки, N – количество месяцев. При своевременном погашении задолженности по кредиту аннуитетные платежи направляются в первую очередь на погашение срочных процентов, а оставшаяся сумма – на погашение основного долга. Ежемесячный дифференцированный платеж по кредиту (по основному долгу и процентам) определяется следующим образом:  где ОСЗ – остаток ссудной задолженности на дату расчета. (На дату выдаче кредита равняется размеру выданного кредита); ПрС – процентная ставка; КМ – количество месяцев (вернее даже, количество полных платежных периодов), оставшихся до полного возврата кредита; КД в месяце – количество дней в расчетном месяце; КД в году количество дней в году. Погашение задолженности по кредиту и уплата процентов и неустоек производится путем: – перечисления денежных средств со счетов Заемщика по вкладам на основании их письменного получения; – взноса наличных денег в кассу Банка или филиалов банка на основании квитанции; – перевода денежных средств через предприятия связи или другие кредитные организации; – удержания из заработной платы Заемщика (по его заявлению). Погашение задолженности по кредиту и уплата процентов и неустоек в иностранной валюте осуществляется только в безналичном порядке. Заемщик вправе досрочно погасить кредит или его часть. В случае досрочного погашения части кредита Заемщик обязан производить ежемесячную уплату процентов на оставшуюся сумму задолженности до наступления срока следующего платежа по погашению основного долга. В день внесения Заемщиком платежа подразделение по учету кредитных операций на основании распоряжения подразделения сопровождения кредитных операций производит оформление бухгалтерскими проводками факта уплаты процентов за пользование кредитом и(или) погашения основного долга по нему. Датой погашения задолженности по кредиту (уплаты процентов, неустойки) считается дата поступления средств в кассу или на счет Банка (выдавшего кредит) или дата списания средств со счета клиента по вкладу, если вклад открыт в Банке, выдавшем кредит. Отсчет срока для начисления процентов за пользование кредитом начинается с даты образования задолженности по ссудному счету (не включая эту дату) и заканчивается датой погашения задолженности по ссудному счету (включительно). Соответственно, при промежуточных платежах дата уплаты процентов включается в период, за который эта уплата производится. Отсчет срока начисления неустойки начинается с даты, следующей за датой наступления исполнения обязательств, установленной в Кредитном договоре и заканчивается датой внесения платежа (включая эту дату). При исчислении процентов и неустойки в расчет принимается фактическое количество календарных дней в платежном периоде, а в году – действительное число календарных дней (365 или 366). Суммы, вносимые Заемщиком в счет погашения задолженности по Кредитному договору, направляются, вне зависимости от назначения платежа, указанного в платежном документе, в следующей очередности: – на уплату неустойки; – на уплату просроченных процентов; – на уплату срочных процентов; – на погашение просроченной задолженности по кредиту; – на погашение срочной задолженности по кредиту. При досрочном частичном погашении основного долга по кредиту поступившая от Заемщика сумма направляется в первую очередь, вне зависимости от назначения платежа, указанного в платежном документе, на уплату срочных процентов (на дату досрочного погашения), а оставшаяся сумма – на погашение основного долга (при отсутствии просроченных обязательств по кредиту). В последний день платежного периода при неисполнении ненадлежащего исполнения Заемщиком своих обязательств по договору подразделения по учету кредитных операций на основании распоряжения подразделения сопровождения кредитных операций переносит задолженность по начисленным, но не уплаченным (просроченным) процентам и (или) по основному долгу на соответствующие счета по учету просроченной задолженности по основному долгу и (или) просроченных процентов. При дифференцированных платежах в установленную Кредитным договором дату, являющуюся последним днем платежного месяца, на счет, предназначенный для учета просроченных процентов, подлежит вынесению сумма процентов, недоплаченных Заемщиком на дату последнего погашения задолженности в отчетном периоде. Не подлежат вынесению на счет по учету просроченных процентов проценты, начисленные за период с даты, следующей за датой последнего платежа Заемщика в погашение задолженности в отчетном периоде, по установленную Кредитным договором дату исполнения Заемщиком своих обязательств по кредиту в этом же периоде. При неисполнении Заемщиком обязательств по уплате аннуитетных платежей в установленный Кредитным договором срок просроченная задолженность по процентам и просроченная задолженность по основному долгу, рассчитанная как разница между размером аннуитетного платежа с просроченной задолженностью по процентам, относится на соответствующие балансовые счета по учету просроченных процентов и просроченной задолженности по основному долгу. При завершении погашения кредита, после наступления последнего платежа, сотрудник подразделения по учету кредитных операций делает в карточке лицевого счета под последней заполненной строкой надпись «кредит погашен» и заверяет ее подписью. Не реже одного раза в месяц подразделение по сопровождению кредитных операций направляет в кредитующее подразделение служебную записку о погашенных кредитах (список) с указанием лицевых счетов и Заемщиков. Подразделение по сопровождению кредитных операций по факту закрытия Кредитного договора возвращает кредитующему подразделению оригиналы кредитной документации [21, с.112]. Таким образом, при анализе суммы запрашиваемого кредита от заемщика необходимо получить информацию, характеризующую его кредитную историю, а именно: сколько кредитов было получено, в каком банке, на какую сумму, под какой процент, какая часть из предоставленных заемных средств уже погашена и как осуществлялось обслуживание основного долга по конкретному кредитному договору. При наличии любой просроченной и непогашенной задолженности, как по сумме основного долга, так и по процентам, организации не рекомендуется выдавать кредит. |