Налоги и налогообложение. 1. Возникновение и развитие налогообложения

Скачать 161.29 Kb. Скачать 161.29 Kb.

|

|

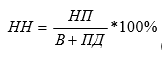

Тема 7. Налоговое бремя Понятие «налоговое бремя» В широком смысле слова - на макроэкономическом уровне налоговое бремя (налоговый гнет) — это обобщающий показатель, характеризующий роль налогов в жизни общества и определяемый как отношение общей суммы налоговых сборов к совокупному национальному продукту. Под налоговым бременем понимается для страны в целом отношение общей суммы взимаемых налогов к величине совокупного национального продукта, а для конкретного налогоплательщика — отношение суммы всех начисленных налогов и налоговых платежей к объему реализации. Налоговое бремя является одним из экономических показателей, характеризующих налоговую систему государства. В современных исследованиях, посвященных рассматриваемому вопросу, можно выделить следующие уровни классификации налогового бремени: 1) Налоговое бремя на макроуровне: - общегосударственный уровень; - территориальный уровень. 2) Налоговое бремя на микроуровне (уровне субъекта хозяйствования): -уровень организации, учреждения; -уровень физического лица (индивидуума). Основные направления применения налогового бремени состоят в следующем: 1) данный показатель необходим государству для разработки налоговой политики. 2) исчисление налогового бремени на общегосударственном уровне необходимо для сравнительного анализа налоговой нагрузки в разных странах и принятия решений хозяйствующими субъектами о размещении производства, распределении инвестиций. 3) показатель налогового бремени необходим для анализа влияния налоговой системы страны на формирование социальной политики государства. 4) показатель налогового бремени используется в качестве индикатора экономического поведения хозяйствующих субъектов. На уровне предприятия налоговое бремя может быть определено как: - отношение суммы выплаченных (начисленных) налогов и сборов к сумме выручки-нетто, операционных и внереализационных доходов предприятия; - отношение суммы выплаченных (начисленных) налогов и сборов к сумме добавленной стоимости. Данный показатель структурно сопоставим с показателями налогового бремени по экономике в целом. Его расчет возможен, несмотря на отсутствие прямых данных о произведенной предприятием добавленной стоимости в обязательной отчетности. Методы расчета налогового бремени, используемые для учета потребностей заинтересованных сторон при планировании деятельности органов государственной власти Российской Федерации В экономической литературе предлагаются различные модели математически формализованного расчета налогового бремени, которые возможно сгруппировать и основные группы: - суммовые; - мультипликативные. Рассмотрим существующие методики определения налоговой нагрузки на хозяйствующие субъекты. Разработанные в настоящее время методики определения налоговой нагрузки на хозяйствующие субъекты различаются по двум направлениям: 1) по структуре налогов, включаемых в расчет при определении налогового бремени; 2) по показателю, с которым сравнивают уплачиваемые налоги. Общепринятой методикой определения налогового бремени на организации является порядок расчета, разработанный Минфином России, согласно которому уровень налоговой нагрузки – это отношение всех уплаченных организацией налогов к выручке, включая выручку от прочей реализации:  где НН налоговая нагрузка на организацию; НП – общая сумма всех уплаченных налогов; В – выручка от реализации продукции (работ, услуг); ПД – прочие доходы. Существенный недостаток такого расчета состоит в том, что он не позволяет определить влияние изменения структуры налогов на показатель налогового бремени. Рассчитанная по данной методике налоговая нагрузка характеризует только налогоемкость продукции (работ или услуг), произведенной хозяйствующим субъектом, и не дает реальной картины налогового бремени, которое несет налогоплательщик. Тема 8. Налоговая политика и налоговый механизмНалоговая политика – это комплекс правовых действий органов власти и управления, определяющий целенаправленное применение налоговых законов. При осуществлении налоговой политики установленные законом правовые нормы реализуются при регулировании, планировании и контроле государственных доходов, формируемых налоговым методом. Экономически обоснованная налоговая политика преследует цель оптимизировать централизацию средств через налоговую систему. Налоговая политика как совокупность научно обоснованных и экономически целесообразных тактических и стратегических правовых действий органов власти и управления способна обеспечить потребности воспроизводства и рост общественного богатства. Исходной установкой при проведении налоговой политики служит не только обеспечение правового порядка взыскания с налогоплательщиков налоговых платежей, но и проведение всесторонней оценки хозяйственно-экономических отношений, складывающихся под влиянием налогообложения. Следовательно, налоговая политика — это не автоматическое выполнение предписаний налоговых законов, а их совершенствование. Формирование налоговой политики должно строиться на соблюдении следующих принципов: - стабильности налоговой системы; - одинакового налогообложения производителей независимо от отраслевой принадлежности предприятия (фирмы) и формы собственности; - равенства налогового бремени для различных категорий плательщиков с равным уровнем дохода; - одинаковых условий налогообложения для предпринимателей, занятых в производстве и потребителей. Исходя из этого, с учетом прогнозов ученых, касающихся тенденций экономического развития, объективной действительности, состояния социального положения в обществе, разрабатываемая государством налоговая стратегия преследует следующие задачи: - фискальные - повышение доходов государства; - экономические - обеспечение экономического роста, ослабление цикличности производства, ликвидация диспропорций в развитии, преодоление инфляционных процессов; - социальные - перераспределение налогов в интересах определенных социальных групп путем стимулирования роста прибыли и недопущения падения доходов населения; - международные - укрепление экономических связей с другими странами, преодоление неблагоприятных условий для платежного баланса. Условно выделяют три возможных типа налоговой политики : Первый тип — высокий уровень налогообложения, т. е. политика, характеризующаяся максимальным увеличением налогового бремени. При выборе этого пути неизбежно возникновение ситуации, когда повышение уровня налогообложения не сопровождается приростом поступлений в бюджеты различных уровней. Второй тип налоговой политики — низкое налоговое бремя, когда государство максимально учитывает не только собственные фискальные интересы, но и интересы налогоплательщика. Такая политика способствует скорейшему развитию экономики, особенно ее реального сектора, поскольку обеспечивает наиболее благоприятный налоговый и инвестиционный климат (уровень налогообложения ниже, чем в других странах, идет широкий приток иностранных инвестиций, в том числе экспортноориентированных, и соответственно возрастает уровень конкурентоспособности национальной экономики). Налоговое бремя на субъекты предпринимательства существенно смягчено, но государственные социальные программы значительно урезаны, так как бюджетные доходы сокращаются. Третий тип — налоговая политика с достаточно существенным уровнем налогообложения как для предприятий, так и для физических лиц, который компенсируется для граждан страны высоким уровнем социальной защиты, существованием множества государственных социальных гарантий и программ. Для России характерен первый тип налоговой политики в сочетании с третьим. На практике налоговая политика осуществляется через налоговый механизм, который представляет собой совокупность организационно- правовых форм и методов управления налогообложением, включая широкий арсенал различного рода надстроечных инструментов (налоговых ставок, налоговых льгот, способов обложения и др.). Государство придает этому механизму юридическую форму посредством налогового законодательства. Во-первых, налоговый механизм — это область налоговой теории, трактующей это понятие в качестве организационно-экономической категории, а, следовательно, как объективно необходимый процесс управления перераспределительными отношениями, складывающимися при обобществлении части созданного в производстве национального дохода. Всю сферу отношений, складывающихся в этом процессе, можно разграничить на три подсистемы: налоговое планирование, налоговое регулирование и налоговый контроль. Все названные подсистемы (элементы) налогового механизма разграничены условно, поскольку на практике они нередко пересекаются, а налоговое регулирование и контроль выступают вовсе органичным целым, ибо они есть проявления регулирующей налоговой функции. В процессе текущего налогового регулирования применяются как поощрительные методы в виде системы налоговых льгот, так и санкционные методы в виде начисления штрафов, обращения сумм недоимки на имущество налогоплательщика или его дебиторов, процедур банкротства и т. д. Все эти действия раскрывают регулирующее назначение налогообложения в целом. Элементы налогового механизма являются в то же время относительно самостоятельными комплексами налоговых действий, и каждый из них подчиняется своим правилам организации, оценки и обобщения. В рамках каждого из элементов налогового механизма применяются только ему свойственные приемы или техника налоговых действий. Различия методов налогового планирования, регулирования и контроля позволяют исследовать эти области как относительно самостоятельные, установить, присущие им закономерности. На этой основе вырабатываются направления совершенствования налогового механизма как системы. Более того, все три элемента налогового механизма — области, суть которых предопределена не только налоговой наукой и практикой. Так, налоговое планирование осуществляется исходя из рекомендаций общей теории и практики планирования, маркетинга и других наук. Тем же правилам подчиняются налоговое регулирование и контроль. Большое значение для них имеют рекомендации, выработанные общей теорией управления и права. Налоговый механизм, рассматриваемый через призму реальной практики, различен в конкретном пространстве и во времени. Так, неоднозначны налоговые действия на разных уровнях власти и управления, а также существенны различия и во временном отношений. Налоговый механизм как свод практических налоговых действий есть совокупность условий и правил реализации на практике положений налоговых законов. Поэтому так важно при каждом практическом действий придерживаться буквы закона с тем, чтобы не нарушать основного принципиального требования налоговой теории — субъективное и объективное начала процесса налогообложения представляют собой единое целое. Иными словами, любое налоговое действие, не базирующееся на объективной основе, выступает как субъективистское вмешательство в воспроизводственные процессы, что неминуемо ведет к их деформации. Налоговый механизм, так же как и хозяйственный, соединяет два противоположные начала: - планирование, т.е. волевое регулирование экономики центральной властью учетом объективно действующих экономических законов путем сбалансирования развития всех отраслей и регионов народного хозяйства, координации экономических процессов в соответствии с целевой направленностью развития общественного производства; - стихийно-рыночная конкуренция, где свободно на основе прямых и обратных связей взаимодействуют производители и потребители. Вследствие обособленности производителей и противоречивости их интересов неизбежно возникают разрушительные явления. Таким образом, рыночные отношения приводят, с одной стороны, к развитию производства отдельных субъектов в условиях жесткой конкуренции, а с другой, - к разрыву хозяйственных связей между обособившимися предприятиями в результате несовпадения производственной массы товара и его сбытом. Отсюда вытекает необходимость государственного регулирования рыночных отношений для предотвращения сбоев в производстве и кризисных тенденций рынка. Таким регулятором в настоящее время стал налоговый механизм, который признан во всех странах. Эффективность использования налогового механизма зависит от того, насколько государство учитывает внутреннюю сущность налогов и их противоречивость. В налоговой политике проявляется относительная самостоятельность государства. Изменяя налоговую политику, манипулируя налоговым механизмом, государство получает возможность стимулировать экономическое развитие или сдерживать его. Налоговая политика России на современном этапе Основными направлениями налоговой политики Российской Федерации продолжают оставаться в новом столетии упрощение налоговой системы, совершенствование работы налоговых органов и снижение налоговой нагрузки. За прошедшие годы отменены многие малопродуктивные налоги (например, сбор за использование наименования "Россия") и обременительные "оборотные" налоги (налог на пользователей автодорог, налог с продаж). Некоторые налоги подверглись существенной трансформации или были "поглощены" другими (налог с владельцев транспортных средств и прочие "дорожные" налоги - в транспортный налог; платежи, связанные с пользованием природными ресурсами, - в налог на добычу полезных ископаемых; налог на рекламу - в единый налог на вмененный доход для отдельных видов деятельности). В целом общее число налогов, установленных Налоговым кодексом Российской Федерации (НК РФ), сократилось в два раза (с 28 налогов в 2001 г. до 14 налогов в 2007 г.), причем в большей степени за счет региональных и местных налогов. Возобладание формального взгляда на упрощение налоговой системы можно видеть также в идее объединения налогов на имущество и налога на землю в одном налоге на недвижимость. Юридически три налога будут заменены одним, а по существу, в условиях отсутствия естественным образом сложившихся рыночных оценок еще долгое время реально будут использоваться принципиально разные методики расчета стоимости земли и имущества организаций и имущества физических лиц, то есть фактически будут взиматься три налога под одним названием. Таким образом, упрощения не будет. Поэтому можно сделать вывод, что за этой идеей не стоит ни историческая необходимость, ни методологическая обусловленность, ни практическая целесообразность - ничего, кроме видимости реформ. Тема 9. Налоговая система Понятие налоговой системы Понятие налоговой системы было впервые введено Законом РФ «Об основах налоговой системы в Российской Федерации» от 27 декабря 1991 г № 2118-1. Налоговая система – это совокупность налогов, сборов, пошлин и других платежей, взимаемых в установленном порядке. Налоговую систему можно представить как целостное единство четырех основных элементов: Системы законодательства о налогах и сборах Системы налогов и сборов Плательщиков налогов и сборов Система налогового администрирования Каждый из которых находится друг с другом в тесной взаимосвязи и взаимозависимости. Система налогового законодательства устанавливает принципы налогообложения, порядок установления, введения и взимания налогов и сборов, определяет правомочия и ответственность участников налоговых правоотношений. Система налогов, пошлин и сборов - это совокупность взимаемых в установленном порядке налогов, сборов, пошлин, иных приравненных к налогам платежей. Налоговая система РФ строится по территориальному принципу и состоит из трех уровней в зависимости от уровня управления процессом налогообложения: Федеральные, региональные, местные. Федеральными налогами и сборами признаются налоги и сборы, которые установлены настоящим Кодексом и обязательны к уплате на всей территории Российской Федерации. Региональными налогами признаются налоги, которые установлены настоящим Кодексом и законами субъектов Российской Федерации о налогах и обязательны к уплате на территориях соответствующих субъектов Российской Федерации. Региональные налоги вводятся в действие и прекращают действовать на территориях субъектов Российской Федерации в соответствии с настоящим Кодексом и законами субъектов Российской Федерации о налогах. При установлении региональных налогов законодательными (представительными) органами государственной власти субъектов Российской Федерации определяются в порядке и пределах, которые предусмотрены настоящим Кодексом, следующие элементы налогообложения: налоговые ставки, порядок и сроки уплаты налогов. Иные элементы налогообложения по региональным налогам и налогоплательщики определяются настоящим Кодексом. Законодательными (представительными) органами государственной власти субъектов Российской Федерации законами о налогах в порядке и пределах, которые предусмотрены настоящим Кодексом, могут устанавливаться налоговые льготы, основания и порядок их применения. Местными налогами признаются налоги, которые установлены настоящим Кодексом и нормативными правовыми актами представительных органов муниципальных образований о налогах и обязательны к уплате на территориях соответствующих муниципальных образований. Местные налоги вводятся в действие и прекращают действовать на территориях муниципальных образований в соответствии с настоящим Кодексом и нормативными правовыми актами представительных органов муниципальных образований о налогах. Земельный налог и налог на имущество физических лиц устанавливаются настоящим Кодексом и нормативными правовыми актами представительных органов поселений (муниципальных районов), городских округов о налогах и обязательны к уплате на территориях соответствующих поселений (межселенных территориях), городских округов. Земельный налог и налог на имущество физических лиц вводятся в действие и прекращают действовать на территориях поселений (межселенных территориях), городских округов в соответствии с настоящим Кодексом и нормативными правовыми актами представительных органов поселений (муниципальных районов), городских округов о налогах. При установлении местных налогов представительными органами муниципальных образований (законодательными (представительными) органами государственной власти городов федерального значения Москвы и Санкт-Петербурга) определяются в порядке и пределах, которые предусмотрены настоящим Кодексом, следующие элементы налогообложения: налоговые ставки, порядок и сроки уплаты налогов. Иные элементы налогообложения по местным налогам и налогоплательщики определяются настоящим Кодексом. Представительными органами муниципальных образований (законодательными (представительными) органами государственной власти городов федерального значения Москвы и Санкт-Петербурга) законодательством о налогах и сборах в порядке и пределах, которые предусмотрены настоящим Кодексом, могут устанавливаться налоговые льготы, основания и порядок их применения. Федеральные, региональные и местные налоги и сборы отменяются Кодексом. Не могут устанавливаться федеральные, региональные или местные налоги и сборы, не предусмотренные Кодексом. Принципы построения налоговой системы РФ Каждое лицо должно уплачивать законно установленные налоги и сборы. Законодательство о налогах и сборах основывается на признании всеобщности и равенства налогообложения. При установлении налогов учитывается фактическая способность налогоплательщика к уплате налога. Налоги и сборы не могут иметь дискриминационный характер и различно применяться исходя из социальных, расовых, национальных, религиозных и иных подобных критериев. Не допускается устанавливать дифференцированные ставки налогов и сборов, налоговые льготы в зависимости от формы собственности, гражданства физических лиц или места происхождения капитала. Налоги и сборы должны иметь экономическое основание и не могут быть произвольными. Недопустимы налоги и сборы, препятствующие реализации гражданами своих конституционных прав. Не допускается устанавливать налоги и сборы, нарушающие единое экономическое пространство Российской Федерации и, в частности, прямо или косвенно ограничивающие свободное перемещение в пределах территории Российской Федерации товаров (работ, услуг) или финансовых средств, либо иначе ограничивать или создавать препятствия не запрещенной законом экономической деятельности физических лиц и организаций Ни на кого не может быть возложена обязанность уплачивать налоги и сборы, а также иные взносы и платежи, обладающие установленными настоящим Кодексом признаками налогов или сборов, не предусмотренные настоящим Кодексом либо установленные в ином порядке, чем это определено настоящим Кодексом. При установлении налогов должны быть определены все элементы налогообложения. Акты законодательства о налогах и сборах должны быть сформулированы таким образом, чтобы каждый точно знал, какие налоги (сборы), когда и в каком порядке он должен платить. Все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика (плательщика сборов). Механизм управления налоговой системы Главным органично связанным элементом налоговой системы является налоговый механизм. Он представляет собой совокупность всех средств и методов организационно- правового характера, направленных на выполнение налогового законодательства. Посредством налогового механизма реализуется налоговая политика государства, формируются основные количественные и качественные характеристики налоговой системы, и её основная направленность на решение конкретных социально - экономических задач. Механизм управления налоговой системы - представляет собой совокупность правовых норм, организационных мер и различных рычагов воздействия, определяющих порядок управления налоговой системы страны и направленных на приведение этой системы в соответствие с целями, методами и формами государственной налоговой политики. Механизм управления налоговой системы не только ограничивается вертикальным воздействием, но и предусматривает горизонтальное воздействие (межотраслевое), то есть взаимоотношение субъектов, организационно не подчиненных друг другу. Примером строгой иерархии выступают налоговые органы. Организационные взаимодействия у ФНС существуют только с Президентом РФ, Правительством РФ, Министерством Финансов РФ, которым она подчинена. ФНС подчиняется УФНС, инспекции по районам и городам. Ведущая роль принадлежит Министерству финансов РФ, которое является федеральным органом исполнительной власти, ответственным за реализацию государственной бюджетной и налоговой политики. Налоговые органы имеют трех уровневую структуру: - центральный аппарат ФНС – 1 уровень - территориальные органы управлений ФНС по субъектам РФ, межрегиональные инспекции ФНС – 2 уровень - Инспекции ФНС по районам, городам, инспекции ФНС межрайонного уровня – 3 уровень Между этими уровнями соблюдается строгая иерархия вертикальной подчиненности. Высшему звену подчиняется среднее, а среднему низшее звено. Традиционная структура налоговых органов дополнилась еще дополнительной организационной ветвью. 2 уровень дополнили межрегиональные инспекции ФНС России трех типов, подчиняющиеся исключительно центральному аппарату ФНС: - по централизованной обработке данных (1 инспекция) - по федеральным округам (семь инспекций, по числу округов) - по крупнейшим налогоплательщикам в сферах: - разработки, добычи переработки, транспортировки и реализации нефти, газа - производство и обработка этилового спирта, спиртосодержащей, алкогольной и табачной продукции - производство и реализация электрической и тепловой энергии, металлургической продукции - оказание транспортных услуг, услуг связи - производство и реализация продукции машиностроения 3 уровень дополнили межрайонные инспекции ФНС России, подчиненные при этом УФНС по субъекту РФ. Эти инспекции бывают 2 типов: - по крупным налогоплательщикам - по нескольким административным районам (в целях экономии бюджетных средств). Кроме того, ФНС имеет в своем подчинении ряд структур, реализующих научно-исследовательские, учебно-методические и информационно-аналитические задачи, а именно: - Главный научно-исследовательский вычислительный центр (ГНИВЦ) - Государственный научно-исследовательский институт развития налоговой системы (ГНИИРаНС) - Учебно-методические центры – УМЦ (5) - печатные издания «Российский налоговый курьер», «налоговая политика», «Вестник регистрации». Права и обязанности налоговых органов Налоговые органы вправе: 1) требовать в соответствии с законодательством о налогах и сборах от налогоплательщика, плательщика сбора или налогового агента документы; 2) проводить налоговые проверки; 3) производить выемку документов у налогоплательщика; 4) вызывать на основании письменного уведомления в налоговые органы налогоплательщиков, плательщиков сборов или налоговых агентов для дачи пояснений в связи с уплатой (удержанием и перечислением) ими налогов и сборов либо в связи с налоговой проверкой, а также в иных случаях, связанных с исполнением ими законодательства о налогах и сборах; 5) приостанавливать операции по счетам налогоплательщика; 6) осматривать любые используемые налогоплательщиком для извлечения дохода; 7) определять суммы налогов, подлежащие уплате налогоплательщиками; 8) требовать от налогоплательщиков, плательщиков сборов, налоговых агентов, их представителей устранения выявленных нарушений законодательства; 9) взыскивать недоимки, а также пени и штрафы; Налоговые органы обязаны: 1. Налоговые органы обязаны: 1) соблюдать законодательство о налогах и сборах; 2) осуществлять контроль за соблюдением законодательства о налогах и сборах, а также принятых в соответствии с ним нормативных правовых актов; 3) вести в установленном порядке учет организаций и физических лиц; 4) бесплатно информировать (в том числе в письменной форме) налогоплательщиков, плательщиков сборов и налоговых агентов о действующих налогах и сборах, законодательстве о налогах и сборах и о принятых в соответствии с ним нормативных правовых актах, порядке исчисления и уплаты налогов и сборов, правах и обязанностях налогоплательщиков, плательщиков сборов и налоговых агентов, полномочиях налоговых органов и их должностных лиц, а также представлять формы налоговых деклараций (расчетов) и разъяснять порядок их заполнения; 5) руководствоваться письменными разъяснениями Министерства финансов Российской Федерации по вопросам применения законодательства Российской Федерации о налогах и сборах; 6) сообщать налогоплательщикам, плательщикам сборов и налоговым агентам при их постановке на учет в налоговых органах сведения о реквизитах соответствующих счетов Федерального казначейства, а также в порядке, определяемом федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, доводить до налогоплательщиков, плательщиков сборов и налоговых агентов сведения об изменении реквизитов этих счетов и иные сведения, необходимые для заполнения поручений на перечисление налогов, сборов, пеней и штрафов в бюджетную систему Российской Федерации; 7) принимать решения о возврате налогоплательщику, плательщику сбора или налоговому агенту сумм излишне уплаченных или излишне взысканных налогов, сборов, пеней и штрафов, направлять оформленные на основании этих решений поручения соответствующим территориальным органам Федерального казначейства для исполнения и осуществлять зачет сумм излишне уплаченных или излишне взысканных налогов, сборов, пеней и штрафов в порядке, предусмотренном настоящим Кодексом; 8) соблюдать налоговую тайну и обеспечивать ее сохранение; 9) направлять налогоплательщику, плательщику сбора или налоговому агенту копии акта налоговой проверки и решения налогового органа, а также в случаях, предусмотренных настоящим Кодексом, налоговое уведомление и (или) требование об уплате налога и сбора; 10) представлять налогоплательщику, плательщику сбора или налоговому агенту по его запросу справки о состоянии расчетов указанного лица по налогам, сборам, пеням и штрафам на основании данных налогового органа. Запрашиваемая справка представляется в течение пяти дней со дня поступления в налоговый орган соответствующего письменного запроса налогоплательщика, плательщика сбора или налогового агента; 11) осуществлять по заявлению налогоплательщика, плательщика сбора или налогового агента совместную сверку сумм уплаченных налогов, сборов, пеней и штрафов; 12) по заявлению налогоплательщика, плательщика сбора или налогового агента выдавать копии решений, принятых налоговым органом в отношении этого налогоплательщика, плательщика сбора или налогового агента. Права и обязанности налогоплательщиков Налогоплательщики имеют право: 1) получать по месту своего учета от налоговых органов бесплатную информацию (в том числе в письменной форме) о действующих налогах и сборах, законодательстве о налогах и сборах, а также получать формы налоговых деклараций (расчетов) и разъяснения о порядке их заполнения; 2) получать от Министерства финансов Российской Федерации письменные разъяснения по вопросам применения законодательства Российской Федерации о налогах и сборах; 3) использовать налоговые льготы при наличии оснований и в порядке, установленном законодательством о налогах и сборах; 4) получать отсрочку, рассрочку или инвестиционный налоговый кредит в порядке и на условиях, установленных настоящим Кодексом; 5) на своевременный зачет или возврат сумм излишне уплаченных либо излишне взысканных налогов, пени, штрафов; 6) представлять свои интересы в отношениях, регулируемых законодательством о налогах и сборах, лично либо через своего представителя; 7) представлять налоговым органам и их должностным лицам пояснения по исчислению и уплате налогов, а также по актам проведенных налоговых проверок; 8) присутствовать при проведении выездной налоговой проверки; 9) получать копии акта налоговой проверки и решений налоговых органов, а также налоговые уведомления и требования об уплате налогов; 10) требовать от должностных лиц налоговых органов и иных уполномоченных органов соблюдения законодательства о налогах и сборах при совершении ими действий в отношении налогоплательщиков; 11) не выполнять неправомерные акты и требования налоговых органов, иных уполномоченных органов и их должностных лиц, не соответствующие настоящему Кодексу или иным федеральным законам; 12) обжаловать в установленном порядке акты налоговых органов, иных уполномоченных органов и действия (бездействие) их должностных лиц; 13) на соблюдение и сохранение налоговой тайны; 14) на возмещение в полном объеме убытков, причиненных незаконными актами налоговых органов или незаконными действиями (бездействием) их должностных лиц; 15) на участие в процессе рассмотрения материалов налоговой проверки. Обязанности налогоплательщиков (плательщиков сборов) 1. Налогоплательщики обязаны: 1) уплачивать законно установленные налоги; 2) встать на учет в налоговых органах, если такая обязанность предусмотрена настоящим Кодексом; 3) вести в установленном порядке учет своих доходов (расходов) и объектов налогообложения, если такая обязанность предусмотрена законодательством о налогах и сборах; 4) представлять в установленном порядке в налоговый орган по месту учета налоговые декларации (расчеты), если такая обязанность предусмотрена законодательством о налогах и сборах; 5) представлять по месту жительства индивидуального предпринимателя, нотариуса, занимающегося частной практикой, адвоката, учредившего адвокатский кабинет, по запросу налогового органа книгу учета доходов и расходов и хозяйственных операций; представлять по месту нахождения организации бухгалтерскую отчетность в соответствии с требованиями, установленными Федеральным законом "О бухгалтерском учете", за исключением случаев, когда организации в соответствии с указанным Федеральным законом не обязаны вести бухгалтерский учет или освобождены от ведения бухгалтерского учета; 6) представлять в налоговые органы и их должностным лицам в случаях и в порядке, которые предусмотрены настоящим Кодексом, документы, необходимые для исчисления и уплаты налогов; 7) выполнять законные требования налогового органа об устранении выявленных нарушений законодательства о налогах и сборах, а также не препятствовать законной деятельности должностных лиц налоговых органов при исполнении ими своих служебных обязанностей; в течение четырех лет обеспечивать сохранность данных бухгалтерского и налогового учета и других документов. |