ФИНАНСОВЫЕ РЕСУРСЫ ПРЕДПРИЯТИЯ. 2 Финансовые ресурсы предприятия

Скачать 350.77 Kb. Скачать 350.77 Kb.

|

|

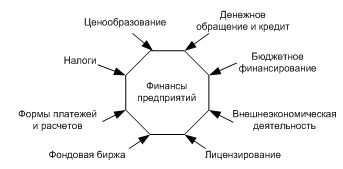

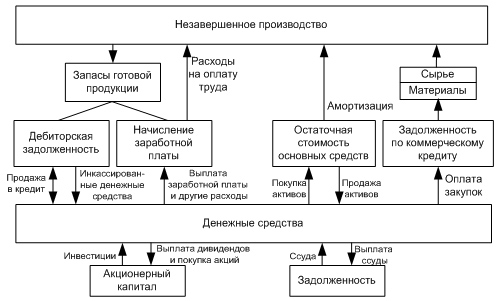

2. Ресурсы предприятия 2.4. Финансовые ресурсы предприятия2.4.1. Источники формирования финансовых ресурсов предприятия Финансовые ресурсы - это денежные средства, имеющиеся в распоряжении предприятия и предназначенные для обеспечения его эффективной деятельности, для выполнения финансовых обязательств и экономического стимулирования работающих. Формируются финансовые ресурсы за счет собственных и привлеченных денежных средств. Стартовым источником финансовых ресурсов в момент учреждения предприятия является уставный (акционерный) капитал - имущество, созданное за счет вкладов учредителей (или выручки от продажи акций). Основным источником финансовых ресурсов действующего предприятия служат доходы (прибыль) от основной и других видов деятельности, внереализационных операций. Он также формируется за счет устойчивых пассивов, различных целевых поступлений, паевых и иных взносов членов трудового коллектива. К устойчивым пассивам относят уставный, резервный и другие капиталы, долгосрочные займы и постоянно находящуюся в обороте предприятия кредиторскую задолженность. Финансовые ресурсы могут быть мобилизованы на финансовом рынке с помощью продажи акций, облигаций и других видов ценных бумаг, выпущенных предприятием; дивидентов по ценным бумагам других предприятий и государства; доходов от финансовых операций; кредитов. Финансовые ресурсы могут поступать в порядке перераспределения от ассоциаций и концернов, в которые они входят, от вышестоящих организаций при сохранении отраслевых структур, от страховых организаций. В отдельных случаях предприятию могут быть предоставлены субсидии (в денежной или натуральной форме) за счет средств государственного или местного бюджетов, а также специальных фондов. Различают: - прямые субсидии - государственные капитальные вложения в объекты, особо важные для народного хозяйства, или в малорентабельные, но жизненно необходимые; - непрямые субсидии, осуществляемые средствами налоговой и денежно-кредитной политики, например, путем предоставления налоговых льгот и льготных кредитов. Совокупность финансовых средств предприятия принято подразделять на оборотные средства и инвестиции. 2.4.2. Оборотные средства предприятия Оборотные средства - это совокупность денежных средств предприятия, необходимых для формирования и обеспечения кругооборота производственных оборотных фондов и фондов обращения. Фонды обращения - это средства предприятия, вложенные в запасы готовой продукции, товары отгруженные, но не оплаченные, а также средства в расчетах и денежные средства в кассе и на счетах. Фонды обращения связаны с обслуживанием процесса обращения товаров, они не участвуют в образовании стоимости, а являются ее носителями. После изготовления продукции и ее реализации стоимость оборотных средств возмещается в составе выручки от реализации продукции (работ, услуг). Это способствует постоянному возобновлению процесса производства, который осуществляется путем непрерывного кругооборота средств предприятия. В своем движении оборотные средства проходят три стадии: денежную, производственную и товарную. Для обеспечения бесперебойного выпуска и реализации продукции, а также в целях эффективного использования оборотных средств на предприятиях, осуществляется их нормирование. На практике применяют три метода нормирования оборотных средств: 1) аналитический - предусматривает тщательный анализ наличных товарно-материальных ценностей с последующим извлечением из них избыточных; 2) коэффициентный - состоит в уточнении действующих нормативов собственных оборотных средств в соответствии с изменениями показателей производства; 3) метод прямого счета - научно обоснованный расчет нормативов по каждому элементу нормируемых оборотных средств.  Рисунок 2. Элементный состав оборотных средств предприятия. Норматив оборотных средств в производственных запасах (по сырью, материалам, топливу) определяется путем умножения среднесуточного потребления в стоимостном выражении на норму запаса в днях. Норматив оборотных средств в незавершенном производстве определяется путем перемножения среднедневного выпуска продукции по ее производственной себестоимости на среднюю продолжительность производственного цикла в днях и на коэффициент нарастания затрат (себестоимости) незавершенного производства. Норматив оборотных средств предприятия в затратах будущих периодов рассчитывается исходя из остатка средств на начало периода и суммы затрат на протяжении расчетного периода за минусом величины последующего погашения затрат в счет себестоимости продукции. Норматив оборотных средств в остатках готовой продукции определяется произведением стоимости однодневного выпуска готовых изделий на норму их запаса на складе в днях. Совокупный норматив оборотных средств представляет собой сумму нормативов оборотных средств, исчисленных по отдельным элементам. Для оценки эффективности использования оборотных средств используются следующие показатели: - коэффициент оборачиваемости (количество оборотов) определяется как частное от деления объема реализованной продукции на среднегодовую стоимость нормируемых оборотных средств; - оборачиваемость (продолжительность одного оборота в днях) рассчитывается как соотношение количества дней в году (360) к числу оборотов за год; - коэффициент загрузки определяется отношением среднегодовой стоимости оборотных средств к объему реализованной продукции; - рентабельность оборотных средств исчисляется как отношение прибыли предприятия к среднегодовой стоимости оборотных средств; - абсолютное высвобождение отражает прямое уменьшение потребности в оборотных средствах; - относительное высвобождение отражает как изменение величины оборотных средств, так и изменение объема реализованной продукции. Чтобы определить его, нужно исчислить потребность в оборотных средствах за отчетный год, исходя из фактического оборота по реализации продукции за этот период и оборачиваемости в днях за предыдущий год. Разность даст сумму высвобождения средств. Пути повышения эффективности использования оборотных средств: оптимизация запасов ресурсов и незавершенного производства; сокращение длительности производственного цикла; улучшение организации материально-технического обеспечения; ускорение реализации товарной продукции и др. 2.4.3. Инвестиции: сущность, виды и направления использования Инвестиции - это долгосрочные вложения капитала в объекты предпринимательской и других видов деятельности с целью получения дохода (прибыли). Различают внутренние (отечественные) и внешние (иностранные) инвестиции. Внутренние инвестиции подразделяются на: - финансовые инвестиции - это приобретение акций, облигаций и других ценных бумаг, вложение денег на депозитные счета в банках под проценты и др.; - реальные инвестиции (капитальные вложения) - это вложение денег в капитальное строительство, расширение и развитие производства; - интеллектуальные инвестиции - подготовка специалистов, передача опыта, лицензий, "ноу-хау" и др. Внешние инвестиции делятся на: - прямые, дающие инвестору полный контроль над деятельностью иностранного предприятия; - портфельные, обеспечивающие инвестору право на получение лишь дивидентов на приобретенные акции зарубежных предприятий. Объектами инвестиционной деятельности являются: основной капитал (вновь создаваемый и модернизируемый), оборотный капитал, ценные бумаги, целевые денежные вклады, научно-техническая продукция, интеллектуальные ценности. Одна из наиболее важных хозяйственных задач, которую должны решать предприятия - это выгодное вложение денежных ресурсов с целью получения максимального дохода. Инвестиционная политика определяет наиболее приоритетные направления вложения капитала, от которых зависит эффективность хозяйственной деятельности, обеспечение наибольшего прироста продукции и дохода на каждую гривню затрат. В настоящее время наибольшую часть инвестиций предприятия направляют в капитальное строительство на расширенное воспроизводство основных фондов и объектов социальной инфраструктуры. К основным формам воспроизводства основных фондов относят: техническое перевооружение, реконструкцию и расширение действующих предприятий, новое строительство. При отсутствии проекта капитальных вложений лучший способ - это хранить деньги на депозитах надежного банка или приобрести контрольный пакет акций перспективного предприятия, благодаря чему можно оказывать прямое влияние на работу этого предприятия и направлять его инвестиции с выгодой для себя. При оценке целесообразности инвестиций устанавливают ставку дисконта (капитализации), т.е. процентную ставку, характеризующую норму прибыли инвестора (относительный показатель минимального ежегодного дохода). С помощью дисконта (учетного процента) определяют специальный коэффициент дисконтирования (основанный на формуле сложных процентов) для привидения инвестиций и денежных потоков в разные годы к нынешнему моменту. Финансы и финансовые ресурсы предприятияПсихосинтез. Дистанционный интенсив Подготовка психологов практиков. Обучение технике психосинтеза. Записывайтесь! Реклама Скрыть рекламу: Не интересуюсь этой темой Товар куплен или услуга найдена Нарушает закон или спам Мешает просмотру контента 18+ Финансовые ресурсы предприятия Финансы предприятий и их функции Финансовые ресурсы предприятия и их структура Управление финансами предприятия  Финансы и финансовые ресурсы предприятия  Принципы организации финансов предприятия  Финансовые отношения предприятий. Виды финансовых отношений по степени обязательности  Внеоборотные активы предприятия  Анализ оборотных активов предприятия  Структура капитала предприятия: собственный и заемный капитал предприятия Финансы предприятий — составная часть всей общегосударственной финансовой системы. Финансы хозяйствующих единиц находятся в зависимости от проводимой государством экономической политики. К основным направлениям государственного регулирования финансовой деятельности предприятий относятся: ценообразование, налоговая система, денежное обращение, кредит, формы платежей и расчетов, организация обращения ценных бумаг (фондовый рынок), государственное лицензирование хозяйственной деятельности, внешнеэкономические связи, бюджетное финансирование (рис. 1). На финансовое состояние предприятий наиболее существенное влияние оказывают: неправильная эмиссионно-денежная политика без учета объемов товарной массы и реальных интересов предприятий; либерализация цен без их необходимого регулирования; снижение инвестиционной активности и неправильная бюджетная политика; кредитно-банковская политика и тенденции фондового рынка; кризис платежей; неправильная экспортно-импортная политика государства.  Рис. 1. Основные направления государственного регулирования финансового состояния предприятия Принципы организации финансов предприятия. Движение денежных средств на предприятииПреобладающая часть финансовых ресурсов общехозяйственной системы финансов формируется на предприятиях. Поскольку до 80% доходной базы бюджета формируется за счет налогов, а в налоговых поступлениях превалируют платежи предприятий, то финансы предприятия формируют общегосударственную финансовую систему. В основе организации финансов предприятий лежат следующие принципы: самостоятельность в области финансово-хозяйственной деятельности; самофинансирование; заинтересованность в результатах работы; ответственность за эти результаты; образование финансовых резервов; деление средств на собственные и заемные; первоочередное выполнение обязательств перед бюджетом; финансовый контроль за деятельностью предприятий; Цикл движения денежных средств предприятия можно представить следующим образом:  Рис. 2. Цикл движения денежных средств предприятия Движение денежных средств на предприятии — непрерывный процесс. Для каждого направления использования денежных фондов должен быть соответствующий источник. Активы предприятия — это чистое использование денежных средств, а пассивы и собственный капитал — чистые источники. Для действующего предприятия не существует начальной и конечной точки движения средств. Объем денежных средств колеблется в зависимости от производственного графика, объема продаж, инкассации дебиторской задолженности, капитальных вложений и финансирования. В общем денежном обороте предприятия можно выделить следующие отношения: образование и использование целевых фондов внутрихозяйственного назначения (уставного фонда, фонда развития производства, поощрительные фонды и т.д.); возникающие при участии в других предприятиях (внесение паевых взносов, участие в распределении прибыли от совместной деятельности и прочее); с работниками предприятия; с покупателями продукции; со страховыми организациями; с банковской системой; с государством; с вышестоящими управленческими структурами. Финансовые ресурсы предприятияФинансовые ресурсы предприятия это денежные средства, имеющиеся в распоряжении предприятия и предназначенные для осуществления текущих затрат и затрат по расширенному воспроизводству, для выполнения финансовых обязательств и экономического стимулирования работающих, т.е. совокупность денежных средств строго целевого использования, обладающая потенциальной возможностью мобилизации или иммобилизации. Финансовые ресурсы направляются также на содержание и развитие объектов непроизводственной сферы, потребление, накопление, в специальные резервные фонды и др. Организация, планирование и стимулирование использования финансовых ресурсов реализуется с помощью финансового механизма. Финансовый механим состоит из пяти взаимосвязанных элементов: финансовые методы, финансовые рычаги, правовое, нормативное и информационное обеспечение. Финансовые методы — это способы воздействия финансовых отношений на хозяйственный процесс. Действие финансовых методов проявляется в образовании и использовании денежных фондов. Финансовые рычаги — это приемы действия финансовых методов. Правовое обеспечение функционирования финансового механизма включает в себя законодательные акты, постановления, приказы и другие правовые документы. Нормативное обеспечение функционирования финансового механизма — это инструкции, нормативы, нормы, тарифные ставки, методические указания и разъяснения и др. Информационное обеспечение функционирования финансового механизма — это различная экономическая, коммерческая, финансовая и другая информация. К финансовой информации относятся сведения о финансовой устойчивости и платежеспособности партнеров и конкурентов, ценах, курсах, дивидендах, процентах на товарном, фондовом, валютном рынках, сведения о положении дел на биржевом и внебиржевом рынках, финансовой и коммерческой деятельности хозяйствующих субъектов и др. Формирование финансовых ресурсов осуществляется с помощью источников как собственных, так и заемных денежных средств. Источниками финансовых ресурсов являются все денежные доходы и поступления, которыми располагает предприятие или иной хозяйствующий субъект в определенный период (или на дату) и которые направляются на осуществления денежных расходов и отчислений, необходимых для производственного и социального развития Финансовое состояние предприятия характеризуется совокупностью показателей, отражающих процесс формирования и использования его финансовых средств. В рыночной экономике финансовое состояние предприятия по сути дела отражает конечные результаты его деятельности. Финансы предприятий и их функцииКонкретное содержание финансов организации раскрывается в их функциях. Финансы предприятия выполняют в основном три функции: распределительную (стимулирующую); контрольную; обслуживающую (воспроизводственную). Распределительная функцияПод распределительной функцией финансов организации следует понимать ее участие в процессе распределения доходов. Распределительная функция финансов заключается в том, что с их помощью формируются и используются все денежные доходы и фонды, имеющиеся на предприятии в целях выполнения денежных обязательств перед контрагентами, персоналом, бюджетом и кредиторами. Правильное распределение денежных средств оказывает стимулирующее воздействие на улучшение работы фирмы. Контрольная функцияКонтрольная функция финансов организации состоит в отслеживании финансового состояния и проверке эффективности ее деятельности. Так, например, контроль за уровнем рентабельности позволяет определить степень результативности хозяйственной деятельности организации. Наряду с этим финансы организации способны воздействовать на степень эффективности ее хозяйственной деятельности посредством так называемого контроля рублем, который осуществляется внутри организации, в ее взаимоотношениях с другими участниками делового оборота, вышестоящей организацией, государством и другими участниками финансовой системы. Внутри предприятия рублем контролируется качество и количество труда, использование внеоборотных и оборотных активов и т. д. Контроль рублем во взаимоотношениях с другими участниками делового оборота проводится при соблюдении договорных обязательств. Хозяйственная деятельность предприятия контролируется рублем в процессе выполнения обязательств перед бюджетом. Контрольная функция реализуется двояким образом через: финансовые показатели в бухгалтерской, статистической и оперативной отчетности; финансовое воздействие, которое осуществляется с помощью экономических рычагов и стимулов (налоги, льготы, субсидии и т. д.). Функция обслуживанияФункция обслуживания движения доходов организации является второй функцией, раскрывающей содержание финансов предприятия. Так как движение доходов предприятия связано с возобновлением потребляемых ресурсов, то часто эту функцию называют воспроизводственной. Наличие этой функции связано с необходимостью обеспечения непрерывного движения доходов в процессе хозяйственной деятельности предприятия. Эффективность процесса обслуживания финансами организации движения ее дохода зависит от соответствия потоков материальных и денежных ресурсов, обеспечивающих хозяйственную деятельность организации. Во многом это соответствие определяет платежеспособность предприятия, способность своевременного и полного выполнения своих обязательств перед другими субъектами финансовых отношений. Распределительная, обслуживающая и контрольная функции раскрывают содержание финансов организации в процессе движения каждой из трех форм ее доходов — первичной, вторичной и конечной. Функции финансов организации выступают во взаимосвязи и взаимообусловленности. Обслуживание движения дохода невозможно без его распределения, а обеспечение соответствия между потоками материальных и финансовых ресурсов достигается с помощью контрольной функции организации. В составе финансовых отношений предприятий выделяются следующие группы денежных отношений предприятий: с контрагентами по поводу формирования доходов и использования фондов; с предприятиями по поводу распределения финансов; в нефондовой форме (уплата и получение штрафов при нарушении договорных обязательств, внесение различных паевых взносов, участие в распределении прибыли от совместной деятельности, приобретение ценных бумаг других предприятий и государства, получение по ним дивидендов и др.); с потребителями продукции в соответствии с договорами; со страховыми организациями по поводу различных видов обязательного и добровольного страхования; с банковской системой по поводу расчетно-кассового обслуживания в связи с получением и погашением ссуд, уплатой процентов, а также предоставлением банкам на временное пользование свободных денежных средств за определенную плату; с государством по поводу образования и использования бюджетных и внебюджетных фондов; с вышестоящими управленческими структурами вертикальные и горизонтальные взаимосвязи по поводу внутриотраслевых перераспределений финансовых ресурсов. Эти группы денежных отношений и составляют в целом содержание финансов предприятий. Финансы фирмы представляют собой денежные отношения, связанные с формированием и распределением денежных доходов и накоплений у субъектов хозяйствования, и их использованием, выполнением обязательств перед финансовой и банковской системами, финансированием текущих затрат и затрат по расширенному воспроизводству, социальному обеспечению и материальному стимулированию работающих. Финансовые ресурсы предприятия и их структураФинансовые ресурсы предприятия — это его основной и оборотный капитал. Формирование и пополнение финансовых ресурсов (основного и оборотного капитала) — важная финансовая проблема. Первичное формирование этих капиталов происходит в момент учреждения предприятия, когда образуется уставный капитал. Уставный (акционерный) капитал — имущество предприятия, созданное за счет вкладов учредителей. Финансовые ресурсы — это денежные средства, остающиеся в распоряжении предприятия после осуществления текущих затрат по покрытию материальных расходов и оплаты труда. Основной источник формирования финансовых ресурсов — это прибыль. Источники формирования финансовых ресурсов предприятия: прибыль; выручка от реализации выбывшего имущества; амортизация; прирост устойчивых пассивов; займы; целевые поступления; паевые взносы. Кроме того, предприятие может мобилизовать финансовые ресурсы в различных секторах финансового рынка: продажа акций, облигаций; дивиденды, проценты; кредиты; доходы от других финансовых операций; доходы от выплаты страховых премий и т. д. (рис. 3).  Рис. 3. Группировка финансовых ресурсов предприятия

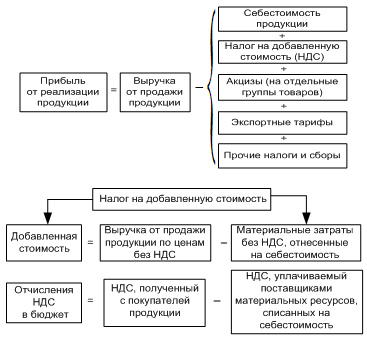

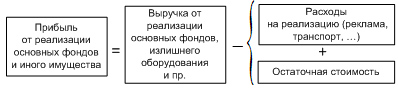

Значительные финансовые ресурсы предприятия могут быть мобилизованы на финансовом рынке. Основное направление использования финансовых средств — инвестирование в расширенное воспроизводство. Использование финансовых средств осуществляется по следующим направлениям: инвестирование в капитальные вложения на расширение производства; инвестирование в ценные бумаги; платежи в бюджет, банковскую систему, взносы во внебюджетные фонды; образование денежных фондов и резервов. Основной источник финансовых средств предприятия — его прибыль (рис.4). Прибыль — часть валового дохода предприятия.  Рис. 4. Прибыль предприятия и формирование налога на добавленную стоимость Валовой доход предприятия — выручка от продажи продукции за вычетом затрат. Важная составляющая валовой прибыли — прибыль от реализации основных фондов (рис. 5).  Рис. 5. Прибыль от реализации основных фондов и иного имущества Другая составляющая валовой прибыли — прибыль от внереализационной деятельности (сдача имущества в аренду, доходы по ценным бумагам и прочее). Среди основных источников финансирования расширенного воспроизводства основных фондов находится амортизация. Это процесс перенесения стоимости основных фондов и нематериальных активов на производство и реализуемую продукцию по мере их износа. Накопленные суммы амортизационных отчислений должны использоваться для долгосрочного инвестирования. Амортизация — основной источник самофинансирования на предприятиях. На финансы предприятий оказывает сильное воздействие налоговая система.Три элемента налоговой системы наиболее важные для финансов предприятия: ставки налогов; налогооблагаемая база; сроки уплаты налогов в бюджет. Управление финансами предприятияУправление финансами (финансовый менеджмент) — это деятельность, направленная на достижение стратегических и тактических целей функционирования данного предприятия. Управление финансами предприятия включает в себя: организацию и управление отношениями предприятия в финансовой сфере с другими предприятиями, банками, страховыми компаниями, бюджетами всех уровней, а также финансовыми отношениями внутри предприятия; формирование финансовых ресурсов и их оптимизацию; размещение капитала и управление процессом его функционирования; анализ и управление денежными потоками на предприятии. Основные функции финансового менеджера: финансовое планирование, составление бюджета предприятия, формирование ценовой политики, прогнозирование продаж; формирование структуры капитала и расчет его цены; управление капиталом (работа с ценными бумагами; контроль и регулирование денежных операций; инвестиционный анализ; управление основным и оборотным капиталом); анализ финансовых рисков; защита имущества; оценка и консультации. 5. Финансовые ресурсы предприятия Финансовые ресурсы фирмы – это совокупность собственных денежных доходов фирмы и поступлений извне, находящихся в распоряжении фирмы и предназначенных для выполнения ее финансовых обязательств, финансирования текущих затрат и затрат, связанных с расширением производства. Финансовые ресурсы фирмы делятся на собственные и заемные. Функции финансов предприятия Распределительная функция: с помощью финансов формируются и используются все денежные доходы и фонды, имеющиеся на предприятии. Правильное распределение денежных средств оказывает стимулирующее воздействие на улучшение работы фирмы. Контрольная функция : контроль деятельности с помощью финансовых показателей в бухгалтерской, статистической и оперативной отчетности; финансовое воздействие на деятельность, которое осуществляется с помощью экономических рычагов и стимулов (налоги, льготы, субсидии и т. д.). Структура финансовых ресурсов: Финансовые ресурсы предприятия — это его основной и оборотный капитал. Первичное формирование этих капиталов происходит в момент учреждения предприятия, когда образуется уставный капитал. Основной источник формирования финансовых ресурсов — это прибыль. Основные виды финансовых ресурсов – это собственные и заемные. Собственные средства: уставной капитал; нераспределенная прибыль; амортизационный фонд; средства от эмиссии акций; безвозмездная финансовая помощь. Заемные средства: кредиты банков; заемные средства других предприятий и организаций; средства от выпуска и продажи облигаций фирмы; средства внебюджетных фондов; бюджетные ассигнования на возвратной основе. Принципы организации финансов предприятий: самостоятельность в области планирования и осуществления финансово-хозяйственной деятельности; самофинансирование; образование финансовых резервов; деление средств на собственные и заемные; первоочередное выполнение обязательств перед бюджетом; финансовый контроль за деятельностью предприятий; Привлечение заемных средств позволяет фирме ускорять оборачиваемость оборотных средств, увеличивать объемы совершаемых хозяйственных операций, сокращать незавершенное производство. Однако использование данного источника приводит к возникновению определенных проблем, связанных с необходимостью последующего обслуживания принятых на себя долговых обязательств. Основные направления использования финансовых средств: инвестирование в капитальные вложения на расширение производства; инвестирование в ценные бумаги; платежи в бюджет, банковскую систему, взносы во внебюджетные фонды; образование денежных фондов и резервов. Управление финансами (финансовый менеджмент) — это деятельность, направленная на достижение стратегических и тактических целей функционирования данного предприятия. Управление финансами включает: организацию и управление отношениями предприятия в финансовой сфере с другими предприятиями; формирование финансовых ресурсов и их оптимизацию; размещение капитала и управление процессом его функционирования; анализ и управление денежными потоками на предприятии. Финансовые ресурсы — это совокупность всех денежных средств, которые имеются в распоряжении государства, предприятий, организаций, учреждений для формирования необходимых активов в целях осуществления всех видов деятельности как за счёт доходов, накоплений и капитала, так и за счёт различного вида поступлений. Важной составной частью финансовых ресурсов являются банковские ресурсы. Финансовые ресурсы предназначены: для выполнения финансовых обязательств перед бюджетом, банками, страховыми организациями, поставщиками материалов и товаров; осуществления затрат по расширению, реконструкции и модернизации производства, приобретения новых основных средств; оплаты труда и материального стимулирования работников предприятий; финансирования других затрат. Финансовые ресурсы подразделяются на: централизованные фонды (государственный бюджет, внебюджетные фонды); децентрализованные финансовые ресурсы (денежные фонды предприятий). Имеются также финансовые ресурсы государства, регионов, предприятий. Главным источником формирования централизованных фондов на макроуровне является национальный доход. На базисе распределения и перераспределения национального дохода образуются централизованные фонды денежных средств. Часть национального дохода формируется и остается в распоряжении предприятий, то есть создаются децентрализованные финансовые ресурсы на микроуровне, которые используются на затраты производства. Основным источником финансовых ресурсов предприятия является его прибыль от производственной деятельности. Использование финансовых ресурсов осуществляется в основном через денежные фонды специального назначения, хотя возможна и нефондовая форма их использования.[1] Финансовые ресурсы государства и предприятий являются непосредственными объектами управления финансами, то есть управления их формированием, использованием и движением денежных потоков. Наличие в достаточном объёме финансовых ресурсов, их эффективное использование, предопределяют хорошее финансовое положение предприятия, платёжеспособность, финансовую устойчивость, ликвидность. В этой связи важнейшей задачей предприятий является изыскание резервов увеличения собственных финансовых ресурсов и наиболее эффективное их использование в целях повышения эффективности работы предприятия в целом. Эффективное формирование и использование финансовых ресурсов обеспечивает финансовую устойчивость предприятий, предотвращает их банкротство. ЛитератураПравитьА. Ф. Черненко, Н. Н. Илышева, А. В. Башарина. Финансовое положение и эффективность использования ресурсов предприятия. М.: Юнити-Дана, 2013. ISBN 978-5-238-01610-8 ПримечанияПравить↑ А. Ф. Черненко, Н. Н. Илышева, А. В. Башарина. Финансовое положение и эффективность использования ресурсов предприятия. М.: Юнити-Дана, 2009. ISBN 978-5-238-01610-8 Финансовые ресурсы предприятия Вне зависимости от формы собственности предприятия в основе организации его финансовой системы лежит обеспечение финансовыми ресурсами, объем которых должен быть достаточен для функционирования предприятия. Финансовые ресурсы предприятия – это совокупность источников денежных средств, которые аккумулируются предприятием с целью осуществления всех направлений своей деятельности. Классификация финансовых ресурсов с позиции источника их формирования: 1. Внутренние (собственные средства предприятия и приравненные к ним): –? средства, внесенные учредителями в качестве вклада в формирование уставного капитала; –? прибыль , полученная в результате деятельности предприятия; –? амортизационные отчисления , которые являются денежным выражением стоимости износа основных производственных фондов и нематериальных активов. Данная категория характеризуется двойственностью: отчисления на амортизацию включаются в себестоимость продукции, возвращаются на расчетный счет предприятия, составляя часть выручки от реализации, и в итоге служат внутренним источником финансирования производства (и простого, и расширенного); –? устойчивые пассивы (устойчивая кредиторская задолженность) –?переходящая минимальная задолженность по заработной плате и отчислениям в бюджет и во внебюджетные фонды. 2. Привлеченные : –? дополнительные взносы учредителей в уставный капитал (напр., паевые взносы); –? дополнительная эмиссия акций и их размещение акций; –? перераспределенные финансовые ресурсы – средства, поступившие в качестве страхового возмещения, бюджетных ассигнований, дивидендов, процентов по ценным бумагам и пр. 3. Заемные : –?займы, предоставленные другими организациями; –?банковские кредиты; –?коммерческие кредиты; –?лизинг; –?средства от выпуска и размещения облигаций; –?ассигнования из бюджета, предоставленные на возвратной основе, и т. д. Финансовые ресурсы предприятия постоянно движутся в результате их использования на нужды производственной деятельности и для осуществления инвестиций. |

Курс для тех, кто хочет освоить новую профессию, но не знает с чего начать. 0Р.О сервисеВеб-разработчикИнженер по тестированиюАналитик данныхМосква₽

Курс для тех, кто хочет освоить новую профессию, но не знает с чего начать. 0Р.О сервисеВеб-разработчикИнженер по тестированиюАналитик данныхМосква₽ Сделаем сайт в онлайне с нуля, даже если вы никогда этим не занимались. Бесплатно!Научись делать сайтыИ зарабатывайОт 40 000 рублейУдалённо

Сделаем сайт в онлайне с нуля, даже если вы никогда этим не занимались. Бесплатно!Научись делать сайтыИ зарабатывайОт 40 000 рублейУдалённо