Курсовая по основам анализа. КР_Лаптева_Э-3-1. 3 Анализ имущественного положения предприятия

Скачать 0.55 Mb. Скачать 0.55 Mb.

|

|

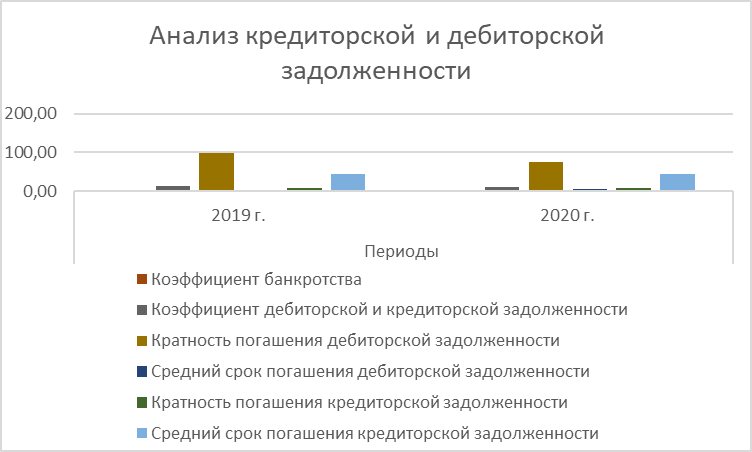

Вывод: Данные таблицы показывают, что соотношение кредиторской и дебиторской задолженности составили на конец отчетного периода 9,32, при нормальном соотношении (=1). Это говорит об увеличении финансового цикла ― компания быстрее расплачивается с поставщиками, чем получает деньги от покупателей. Коэффициент банкротства составил на 2019 год 0,74, а на 2020 год – 0,77, при оптимальном значении <0,5. Это свидетельствует о том, что предприятие находится на грани банкротства. Кратность погашения дебиторской задолженности сократилась в 22,22 раз, а средний срок погашения дебиторской задолженности увеличился на 1,08 дней. Это свидетельствует о замедлении погашения дебиторской задолженности. Кратность погашения кредиторской задолженности увеличилась в 0,13 раз, а средний срок погашения кредиторской задолженности сократился на 0,72 дня. Данные таблицы свидетельствую об ускорении погашения кредиторской задолженности. На рисунке 7 представлен анализ дебиторской и кредиторской предприятия за период 2019-2020 гг., тыс. руб.  Рисунок 7 - Анализ дебиторской и кредиторской предприятия за период 2019-2020 гг., тыс. руб. 3.1.9. Группировка активов и пассивов баланса Проводить группировку активов и пассивов необходимо для анализа ликвидности баланса. Таблица 8 – Группировка активов по степени ликвидности, пассивов – по срочности погашения обязательств

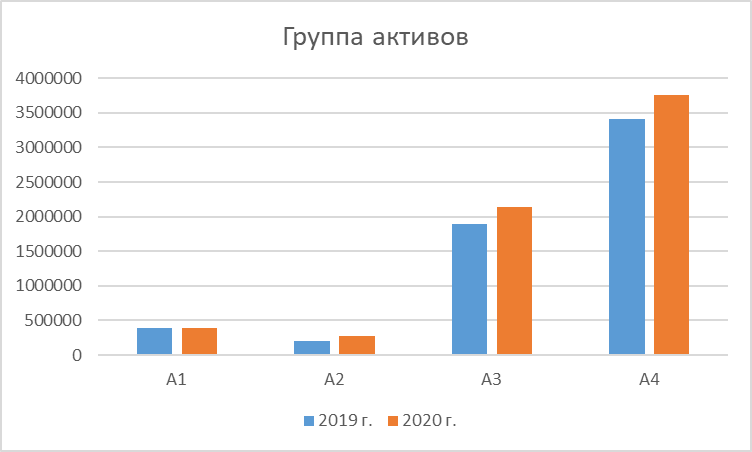

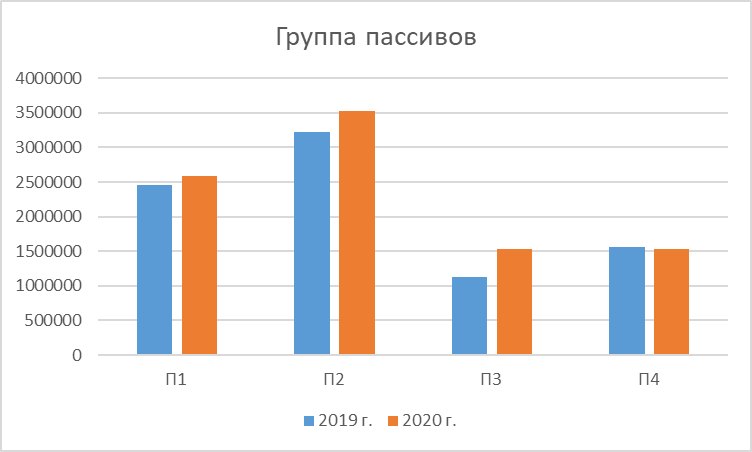

Вывод: В 2019 и 2020 годах А1 < П1, это означает, что предприятие не в состоянии рассчитаться по срочным обязательствам наиболее ликвидными активами. В анализируемом периоде А2 < П2, это свидетельствует о том, что предприятие не имеет возможность расплатиться по среднесрочным обязательствам быстро реализуемыми активами. В 2019 и 2020 годах А3 > П3, что говорит нам о том, что долгосрочные обязательства, займы и кредиты предприятие может погасить, используя медленно реализуемые активы. В рассматриваемом периоде А4 > П4, из чего следует, что компания имеет низкую степень платежеспособности. На рисунках 8, 9 представлена динамика активов и пассивов баланса предприятия за период 2019-2020 гг., тыс. руб.  Рисунок 8 – Группировка активов по степени ликвидности за период 2019-2020 гг., тыс. руб.  Рисунок 9 – Группировка пассивов по степени ликвидности за период 2019-2020 гг., тыс. руб. 3.2. Анализ финансовой устойчивости предприятия Финансовая устойчивость – это состояние счетов предприятия, гарантирующее его постоянную платежеспособность. 3.2.1. Анализ типа финансовой ситуации предприятия Выделяют четыре типа финансовой устойчивости: 1 тип – абсолютная устойчивость предприятия (встречается крайне редко) – когда запасы и затраты полностью формируются за счет собственного капитала (1; 1; 1). 2 тип - нормальная устойчивость – запасы и затраты формируются за счет собственного капитала и долгосрочных заемных средств (0; 1; 1). 3 тип - неустойчивое финансовое положение – запасы и затраты формируются за счет всех источников средств (0; 0; 1). 4 тип - предкризисное состояние (на грани банкротства) (0; 0; 0). Таблица 9 - Анализ типа финансовой ситуации предприятия

Вывод: В 2019 и 2020 году предприятие относится к III типу финансовой устойчивости, так как использует собственные оборотные средства и совокупность заёмных средств для покрытия затрат. Для стабилизации финансового состояния данного предприятия предлагаются следующие пути: Уменьшить резервы, не критичные для предприятия. Например, распродать со скидками залежалые товары; Усовершенствовать складское хранение. Высвобожденные за счет этого дополнительные площади перераспределить; Увеличить время работы действующего оборудования, сократить простои; Снижение затрат. Иногда достаточно ввести или улучшить контроль за расходами; Изменение структуры долговых обязательств. Пересмотреть долгосрочные обязательства на предмет перевода их в краткосрочные. Увеличить долю источников собственных оборотных средств за счет нераспределенной чистой прибыли. Реализовать готовую продукцию и ликвидировать дебиторскую задолженность. Дополнительно привлекать краткосрочные заемные средства. 3.2.2. Анализ относительных показателей финансовой устойчивости Для изучения уровня финансовой устойчивости предприятия рассчитываются следующие относительные показатели: Коэффициент финансовой независимости - финансовый коэффициент, равный отношению собственного капитала и резервов к сумме активов предприятия. Данными для его расчета служит бухгалтерский баланс организации. Коэффициент финансовой независимости показывает долю активов организации, которые покрываются за счет собственного капитала (обеспечиваются собственными источниками формирования). Оставшаяся доля активов покрывается за счет заемных средств. Коэффициент финансовой зависимости - показатель, который является обратным к коэффициенту финансовой независимости, он определяется отношением общей величины финансовых ресурсов к сумме источников собственных средств. Коэффициент финансового риска - показывает соотношение средств, привлеченных на долгосрочной основе, к собственному капиталу. Коэффициент инвестирования - показывает, насколько собственные источники покрывают произведенные инвестиции и равен отношению собственных средств предприятия к основному капиталу. Коэффициент финансирования - коэффициент равный отношению собственных источников к заемным средствам компании. Исходные данные для расчета - бухгалтерский баланс. Коэффициент финансовой устойчивости - Дает общий анализ долгосрочным и устойчивым источникам финансирования активов компании. Таблица 10 - Анализ относительных показателей финансовой устойчивости предприятия

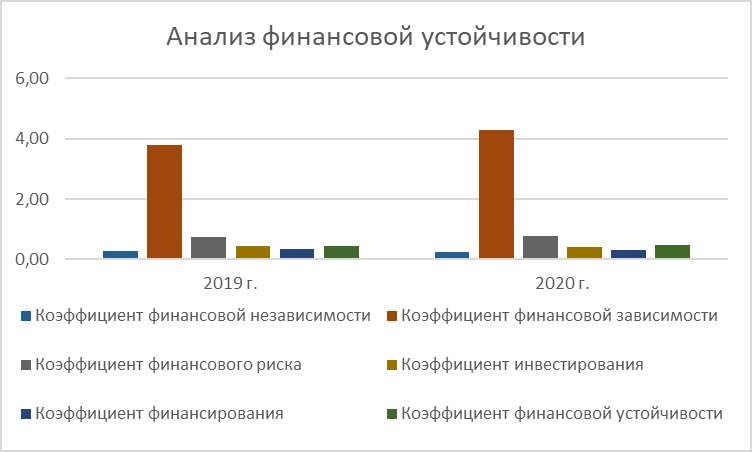

Вывод: Из данной таблицы видно, что на 2019 год коэффициент финансовой независимости составил 0,26, а на 2020 год - 0,23, при теоретически возможным > 0,5. Это свидетельствует о том, что обязательства предприятия не могут быть покрыты за счет собственных оборотных средств. Коэффициент финансовой зависимости на 2019 год составил 3,8, а на 2020 год – 4,3, при нормальном значении < 0,5. Это говорит о том, что предприятие зависит от внешнего финансирования, при повышении процентных ставок у неё могут начаться проблемы с обслуживанием обязательств. Коэффициент финансового риска составил на 2019 год 0,74, а на 2020 год – 0,77, предприятие зависит от заёмных средств. Коэффициент инвестирования на 2019 год составил 0,46, на 2020 год 0,41, при оптимальном значении> 1. Это свидетельствует о том, что собственные средства не покрывают весь основной капитал и небольшую часть оборотных активов. Коэффициент финансирования на 2019 год составил 0,36, на 2020 год – 0,3, при нормальном значении> 2, это подтверждает то, что предприятие зависит от заёмных средств. Коэффициент финансовой устойчивости составил на 2019 год 0,45, а на 2020 год – 0,47, при оптимальном значении 0,8-0,9. Это свидетельствует о том, что предприятие не может использовать собственные средства и долгосрочные заемные средства длительное время. Чистые активы составили на 2019 год 1 556 155, а на 2020 год 1 532 517, предприятие инвестиционно-привлекательно. Для повышения финансовой устойчивости анализируемого предприятия можно предложить следующие мероприятия: увеличение собственного капитала; уменьшение внеоборотных активов (за счет продажи или сдачи в аренду неиспользуемых основных средств); снижение величины запасов до оптимального уровня; спонтанное финансирование; создание резерва по сомнительным долгам; выбор оптимального режима налогообложения. На рисунке 10 представлена динамика показателей финансовой устойчивости анализируемого предприятия за период 2019-2020 гг, %  Рисунок 10 - Динамика показателей финансовой устойчивости анализируемого предприятия за период 2019-2020 гг., тыс. руб. 3.2.3. Анализ показателей ликвидности и платежеспособности предприятия Платежеспособность – это способность хозяйствующего субъекта к своевременному выполнению денежных обязательств, обусловленных законом или договором, за счёт имеющихся в его распоряжении денежных ресурсов. Под ликвидностью активов подразумевают скорость, с которой его можно продать без существенного снижения цены. Предприятие считается платежеспособным и активы его ликвидные, если его текущие активы больше, чем краткосрочные обязательства в 2 раза. Таблица 11 - Анализ ликвидности и платежеспособности предприятия

| ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||