фин анализ макфа. Макфа фин анализ. Анализ финансового положения и эффективности деятельности

Скачать 0.66 Mb. Скачать 0.66 Mb.

|

Анализ рентабельности АО «Макфа»

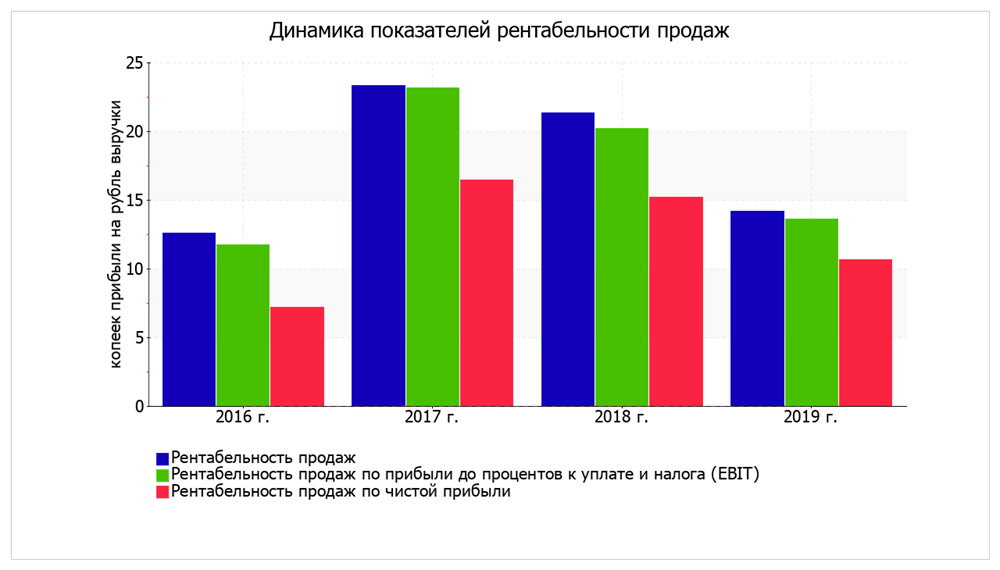

Рентабельность продаж (валовая маржа) R=Прибыль от реализации/Выручка R(2016)=2099978/16665701=12.6% R(2017)=3590353/15391497=23.3% R(2018)=3253660/15232440=21.4% R(2019)=2530215/17860633=14.2% Рентабельность продаж по EBIT REBIT=EBIT/V REBIT(2016)=1954148/16665701=11.7% REBIT(2017)=3564927/15391497=23.2% REBIT(2018)=3076631/15391497=19,8% REBIT(2019)=2429340/17860633=13.6% Рентабельность продаж по чистой прибыли (коммерческая маржа) Rч=Чистая прибыль/V Rч(2016)=1200493/16665701=7.2% Rч(2017)=2533156/15391497=16.5% Rч(2018)=2313059/15391497=15.2% Rч(2019)=1901546/17860633=10.6% Рентабельность затрат Rс=П/(Себестоимость+Расходы на продажу) Rс(2016)=2099978/14565723=14.4% Rс(2017)=3590353/11801144=30.4% Rс(2018)=3253660/11978780=27.2% Rс(2019)=2530215/15330418=16.5% Коэффициент покрытия процентов к уплате ICR=EBIT/Проценты к уплате ICR(2016)=1954148/385984=5.1 ICR(2017)=3564927/119502=29.8 ICR(2018)=3076631/46454=66.2 ICR(2019)=2429340/25353=95.8 Представленные в таблице показатели рентабельности за последний год имеют положительные значения как следствие прибыльной деятельности АО "Макфа". Рентабельность продаж за период с 01.01.2019 по 31.12.2019 составила 14,2%. При этом имеет место рост рентабельности продаж по сравнению с данным показателем за 2016 год (+1,6%). Показатель рентабельности, рассчитанный как отношение прибыли до процентов к уплате и налогообложения (EBIT) к выручке организации, за период с 01.01.2019 по 31.12.2019 составил 13,6%. Это значит, что в каждом рубле выручки АО "Макфа" содержалось 13,6 коп. прибыли до налогообложения и процентов к уплате. Рис. 5 – Динамика показателей рентабельности продаж  В следующей таблице представлена рентабельность использования вложенного в предпринимательскую деятельность капитала. В отличие от бухгалтерского баланса, раскрывающего перед пользователем структуру капитала, устойчивость и платежеспособность организации, "Отчет о финансовых результатах" позволяет оценить финансовые результаты деятельности организации. При этом абсолютные величины, то есть содержащиеся в отчете цифры, не дают полного представления о том, насколько хорошо или плохо отработала организация в отчетном периоде. Объективную оценку позволяют получить относительные показатели, которые соотносят финансовый результат с задействованными ресурсами. Такими показателями выступают рентабельность активов и рентабельность собственного капитала организации. Рентабельность активов показывает финансовую эффективность использования всех принадлежащих организации активов (всего капитала), или сколько рублей прибыли принес каждый рубль имеющихся у предприятия активов. Рентабельность собственного капитала – аналогичный показатель, но отражает отдачу на рубль собственного капитала. Первый показатель обычно меньше второго (если в балансе есть хоть рубль кредиторской задолженности). У АО "МАКФА" эти коэффициенты составляют:

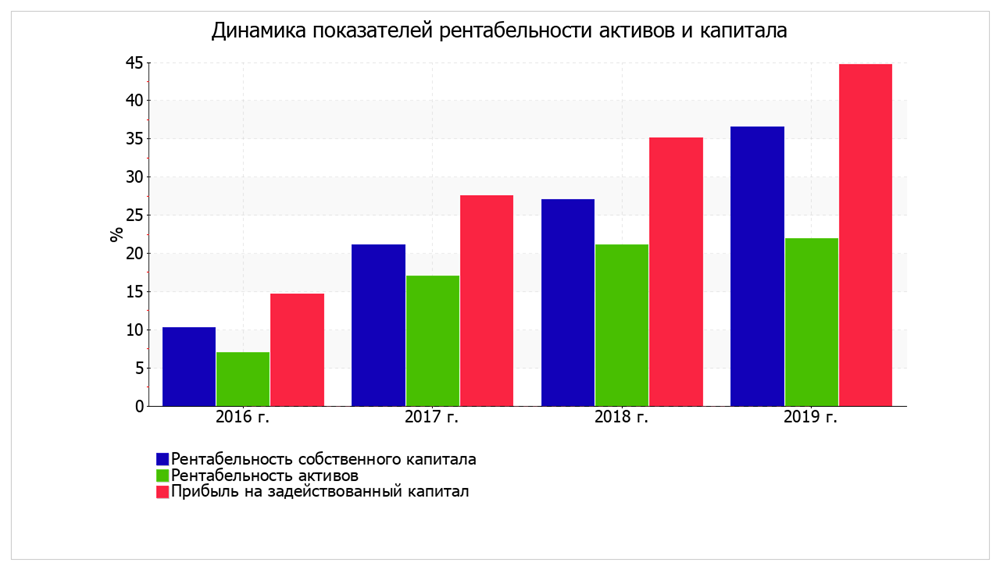

Рентабельность собственного капитала ROE=(стр.2400/стр.1300)*100 ROE(2016)=1200493/11394598=10.5% ROE(2017)=2533156/12121736=20,8% ROE(2018)=2313059/5010669=26.7% ROE(2019)=1901546/5384837=35.3% Рентабельность активов ROA=Чистая прибыль/ср. Активы ROA(2016)=1200493/17038707.5=7% ROA(2017)=2533156/14884227.5=17% ROA(2018)=2313059/10943345=21.1% ROA(2019)=1901546/8667382=21.9% Рентабельность производственных фондов РПФ=стр.2400/(стр.1150+стр.1210)*100% РПФ(2016)=1200493/6196382=19.3% РПФ(2017)=2533156/5235373=48,3% РПФ(2018)=2313059/5360290=43.1% РПФ(2019)=1901546/6580525=28.8% Прибыль на задействованный капитал (ROCE) ROCE=EBIT/(ИС+KТ) ROCE(2016)=1954148/13350056.5=14.6% ROCE(2017)=3564927/12975799.5=27.5% ROCE(2018)=3076631/8867227.5=34.7% ROCE(2019)=2429340/5543571=43.8% Фондоотдача ФО=стр.2110/(стр.1150нг+стр.1150кг) ФО(2016)=16665701/3319523=5,0 ФО(2017)=15391497/2792542=5.5 ФО(2018)=15233440/2653966=5.7 ФО(2019)=17860633/2444822=7.3 За отчетный период каждый рубль собственного капитала организации принес 35.3 руб. чистой прибыли. Значение рентабельности собственного капитала можно характеризовать как очень хорошее Значение рентабельности активов по чистой прибыли ROA на конец анализируемого периода свидетельствует о весьма высокой эффективности использования имущества. Рентабельность активов за 2019 год по сравнению с данными за 2016 год резко выросла – с 7% до 21,9% (на 14,9%). В течение всего рассматриваемого периода наблюдался постоянный рост рентабельности активов. Значения рентабельности активов в течение всего анализируемого периода укладывались в установленный норматив. Фондоотдача показывает эффективность использования основных средств организации. Фондоотдача увеличилась на 2.3 и составила 7.3 руб., т.е. снизилась сумма амортизационных отчислений, приходящихся на один рубль объема продаж, и, следовательно, выросла доля прибыли в цене товара. На следующем графике наглядно представлена динамика основных показателей рентабельности активов и капитала организации. Рис.7 – Динамика показателей рентабельности активов и капитала  | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||