Компьютерный анализ фьючерсных рынков - ЛеБо Ч., Лукас Д.В. Компьютерный анализ фьючерсных рынков - ЛеБо Ч., Лукас Д. Computer analysis of the futures market

Скачать 3.28 Mb. Скачать 3.28 Mb.

|

|

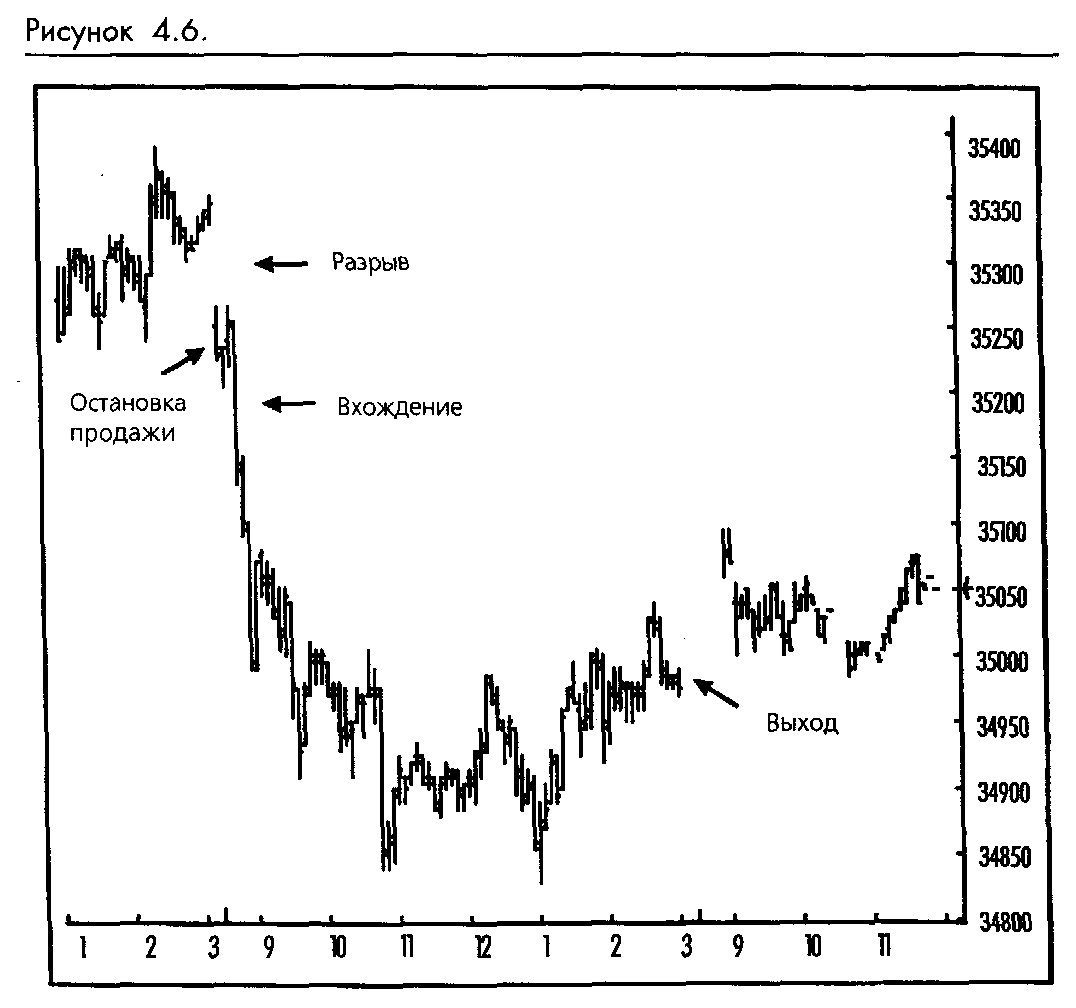

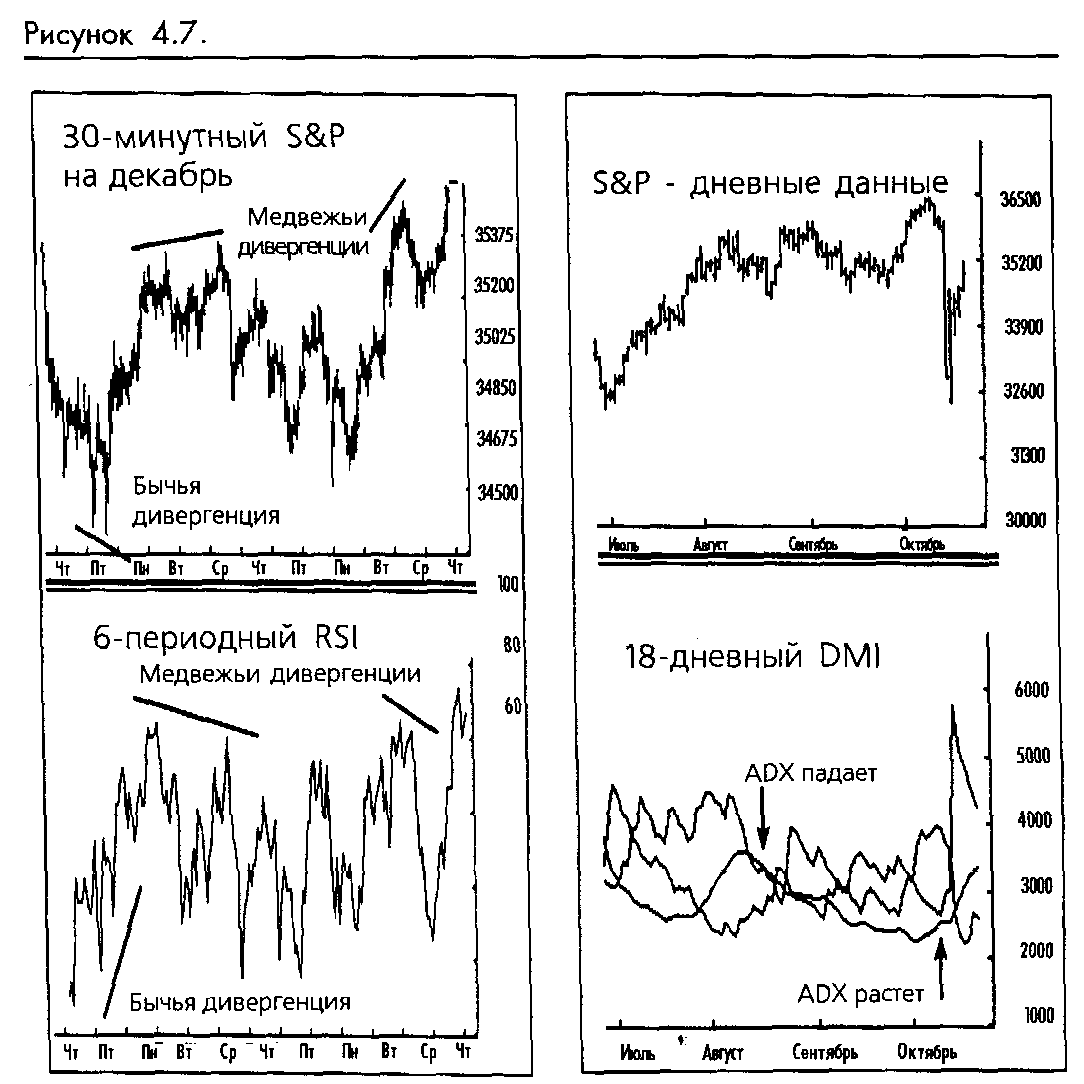

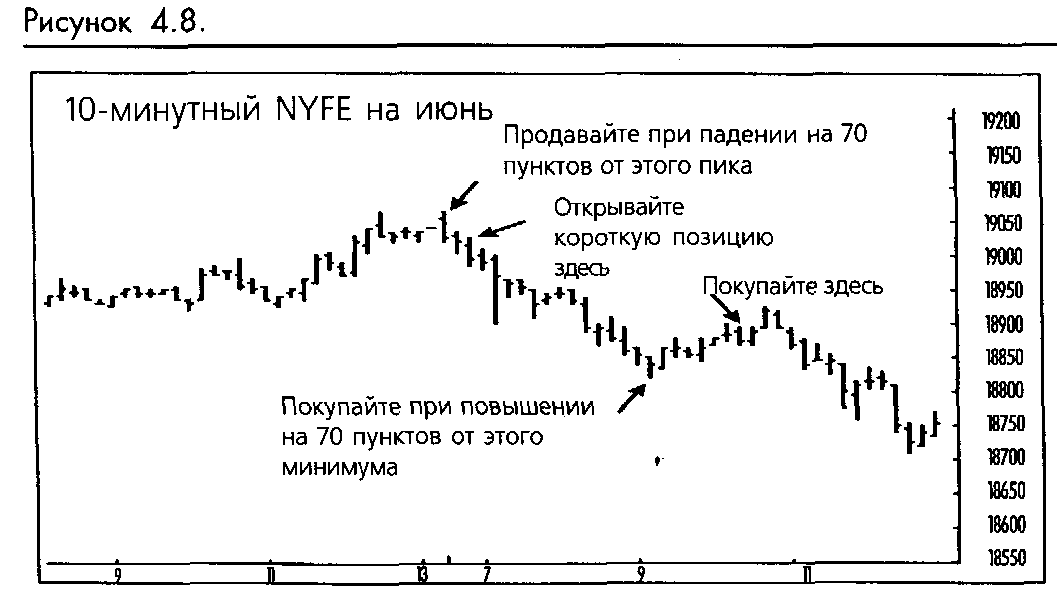

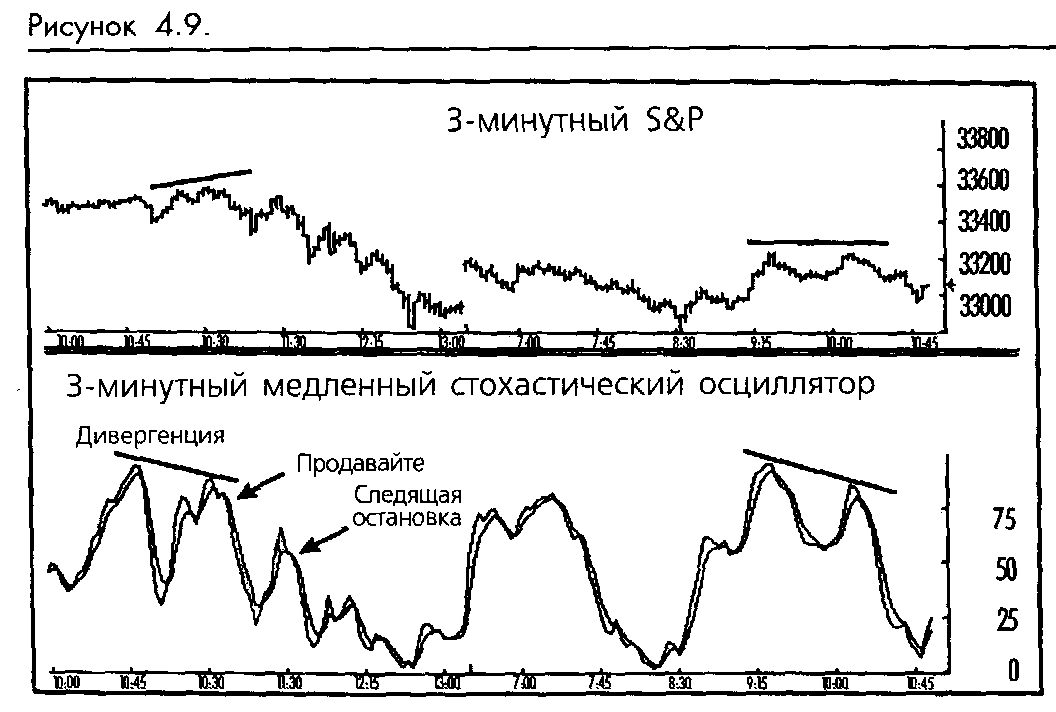

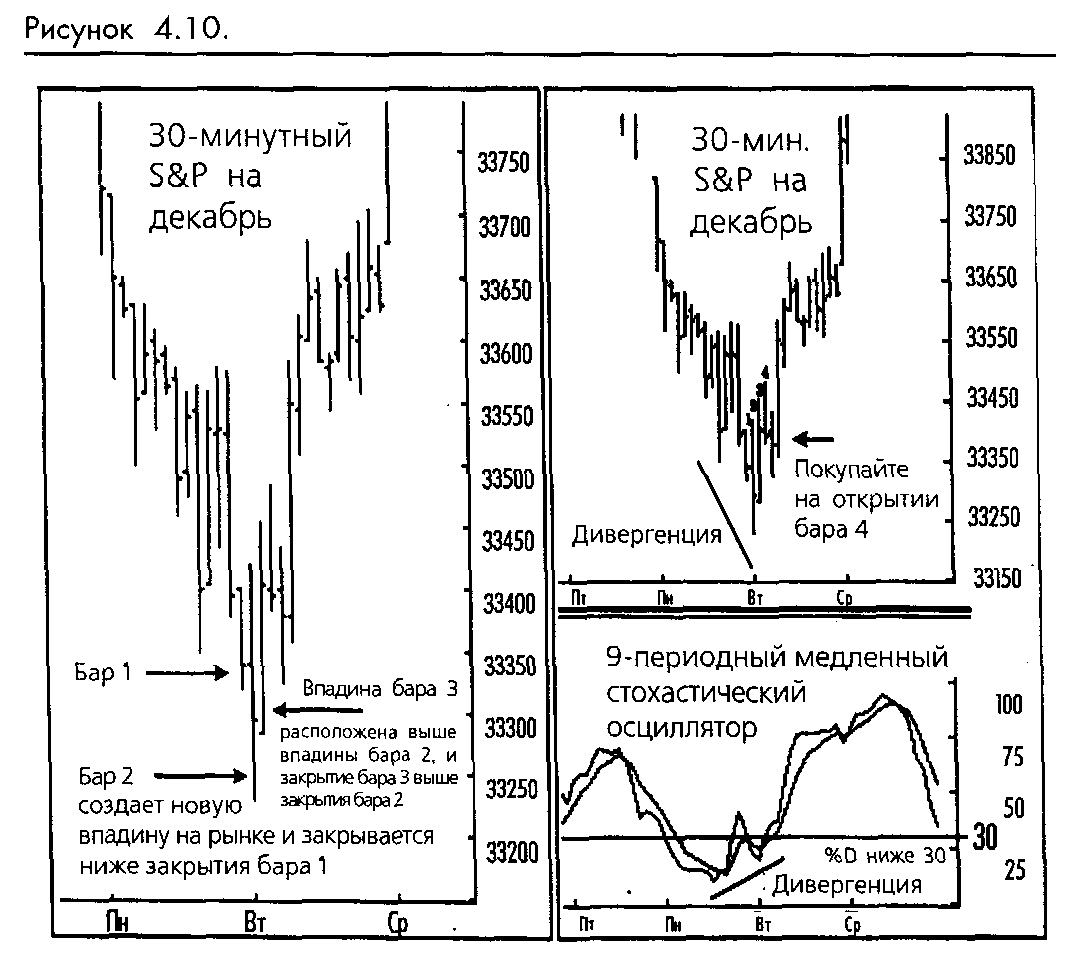

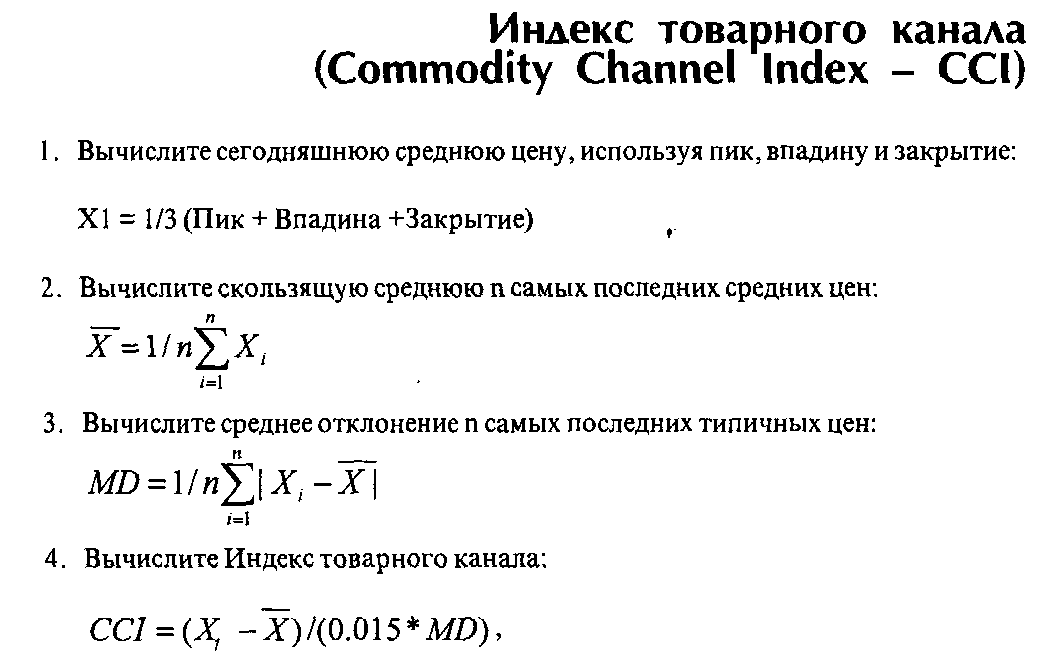

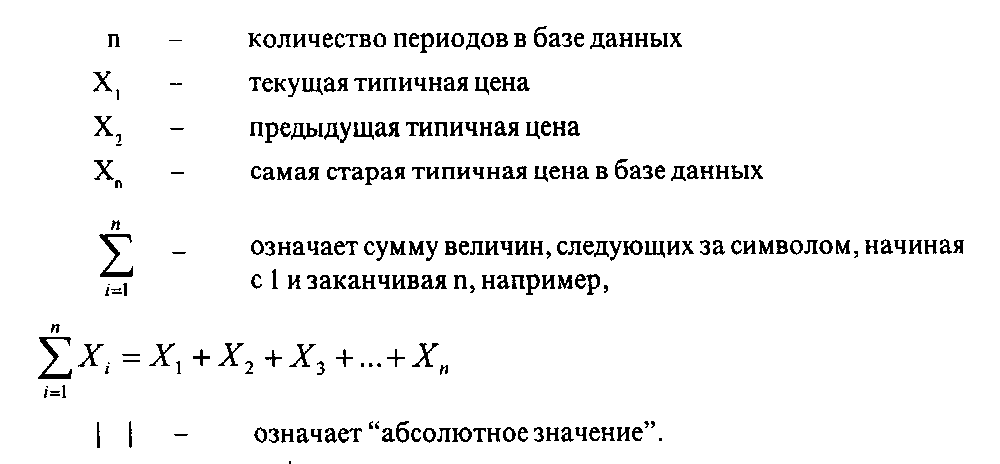

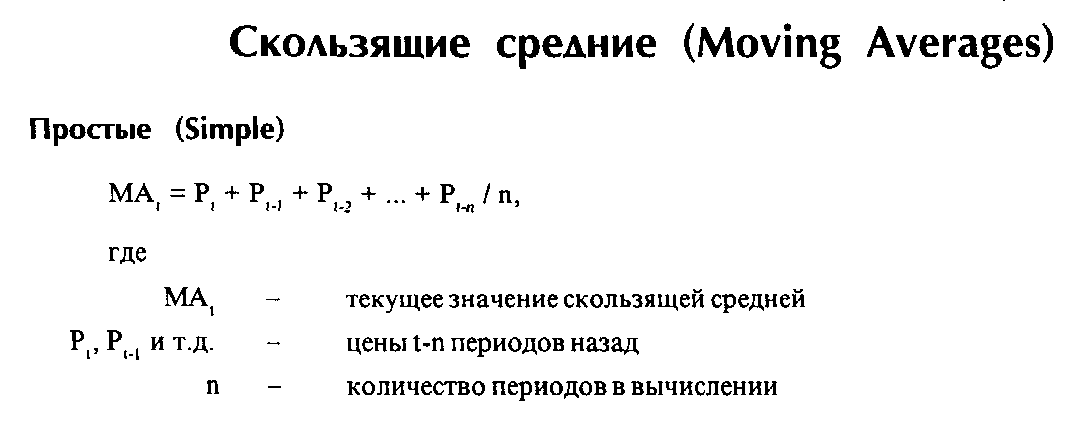

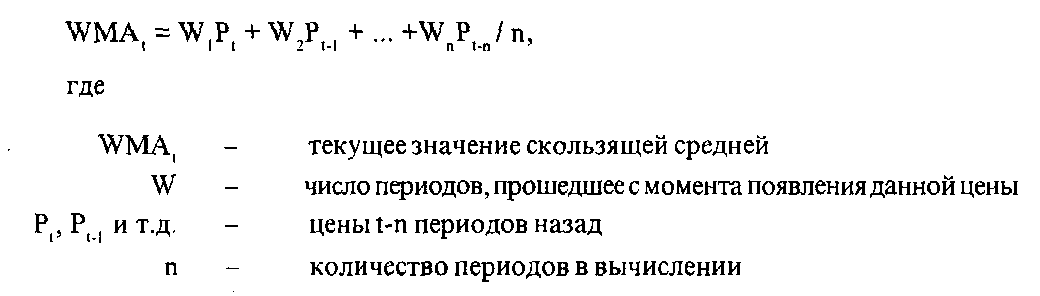

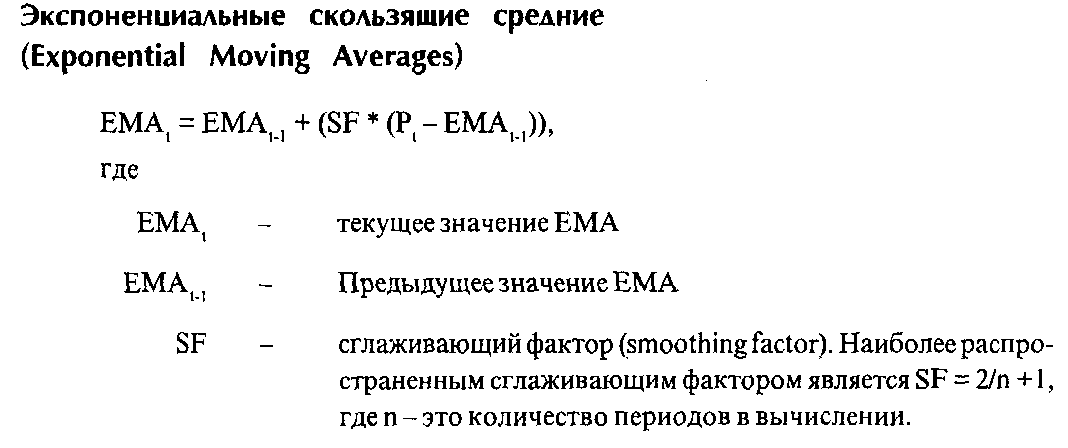

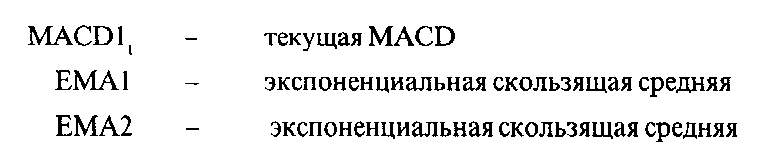

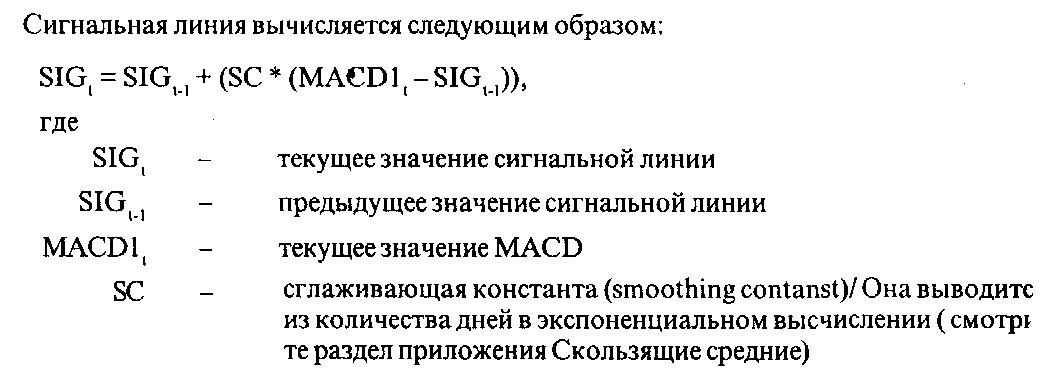

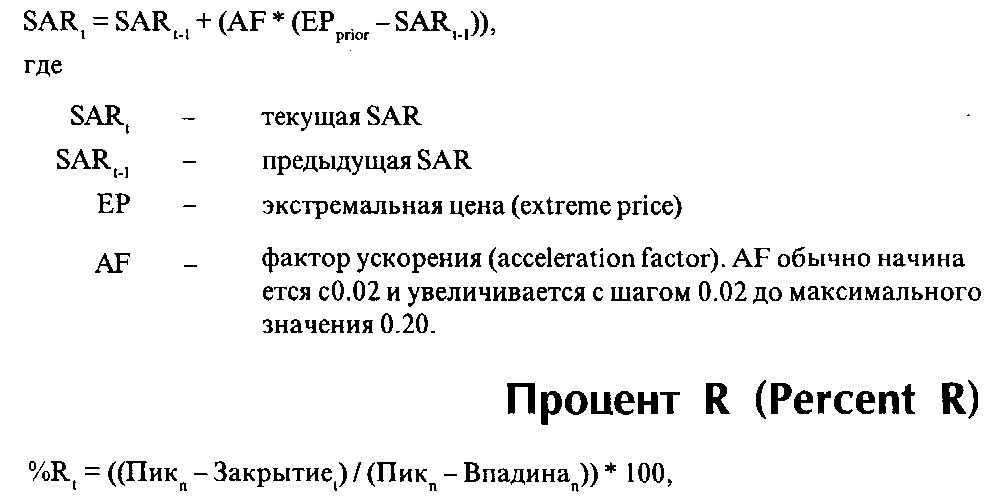

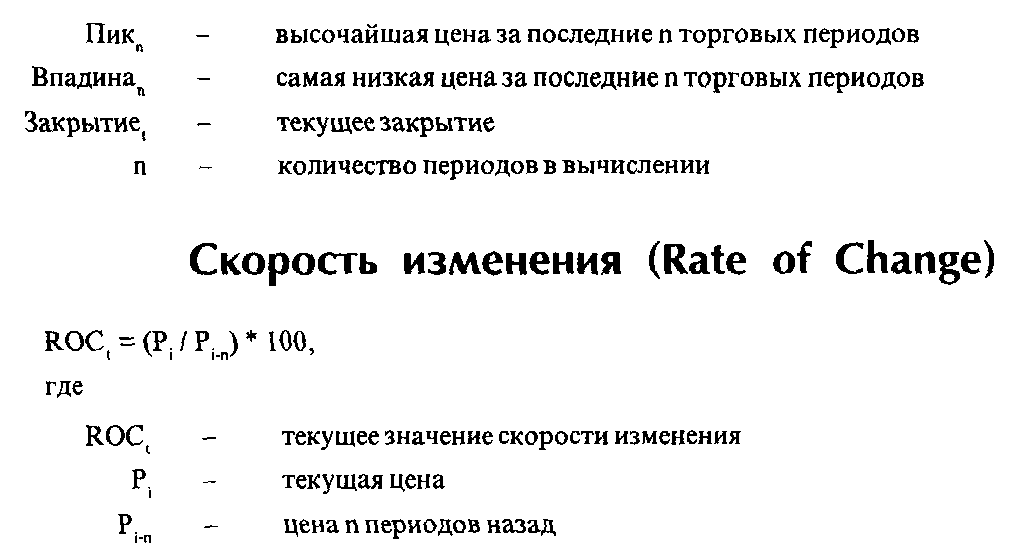

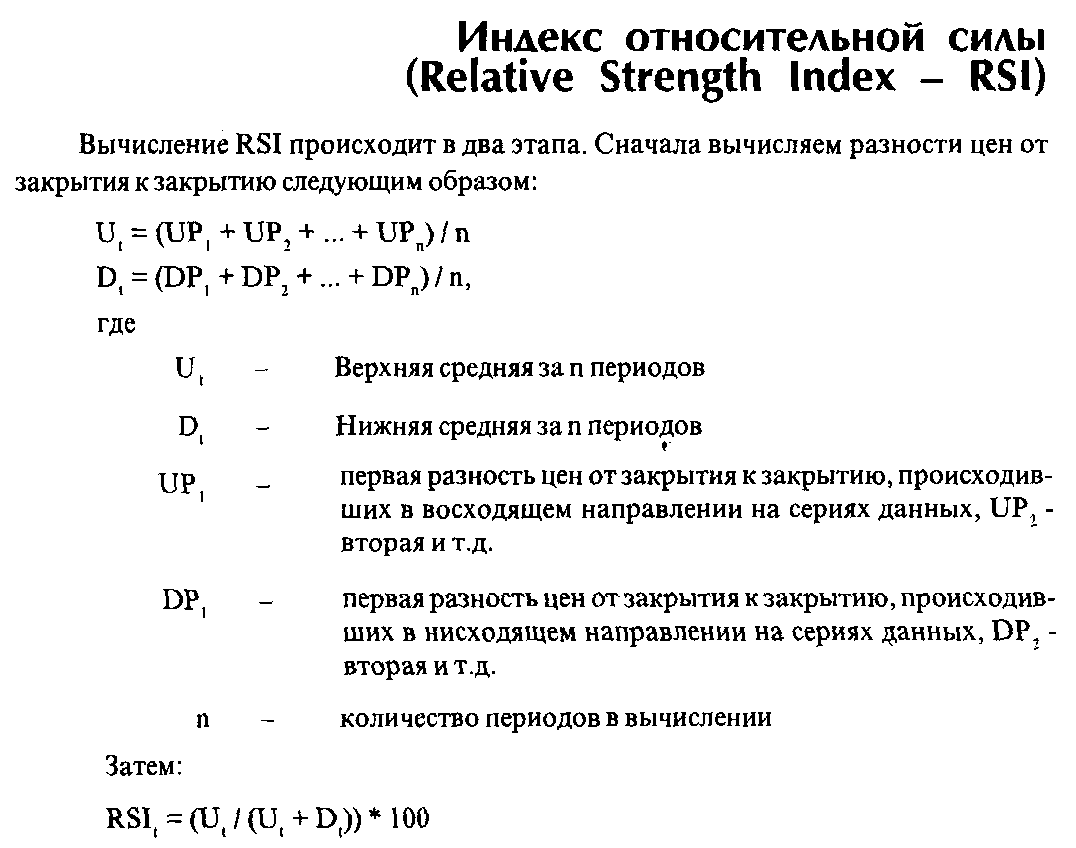

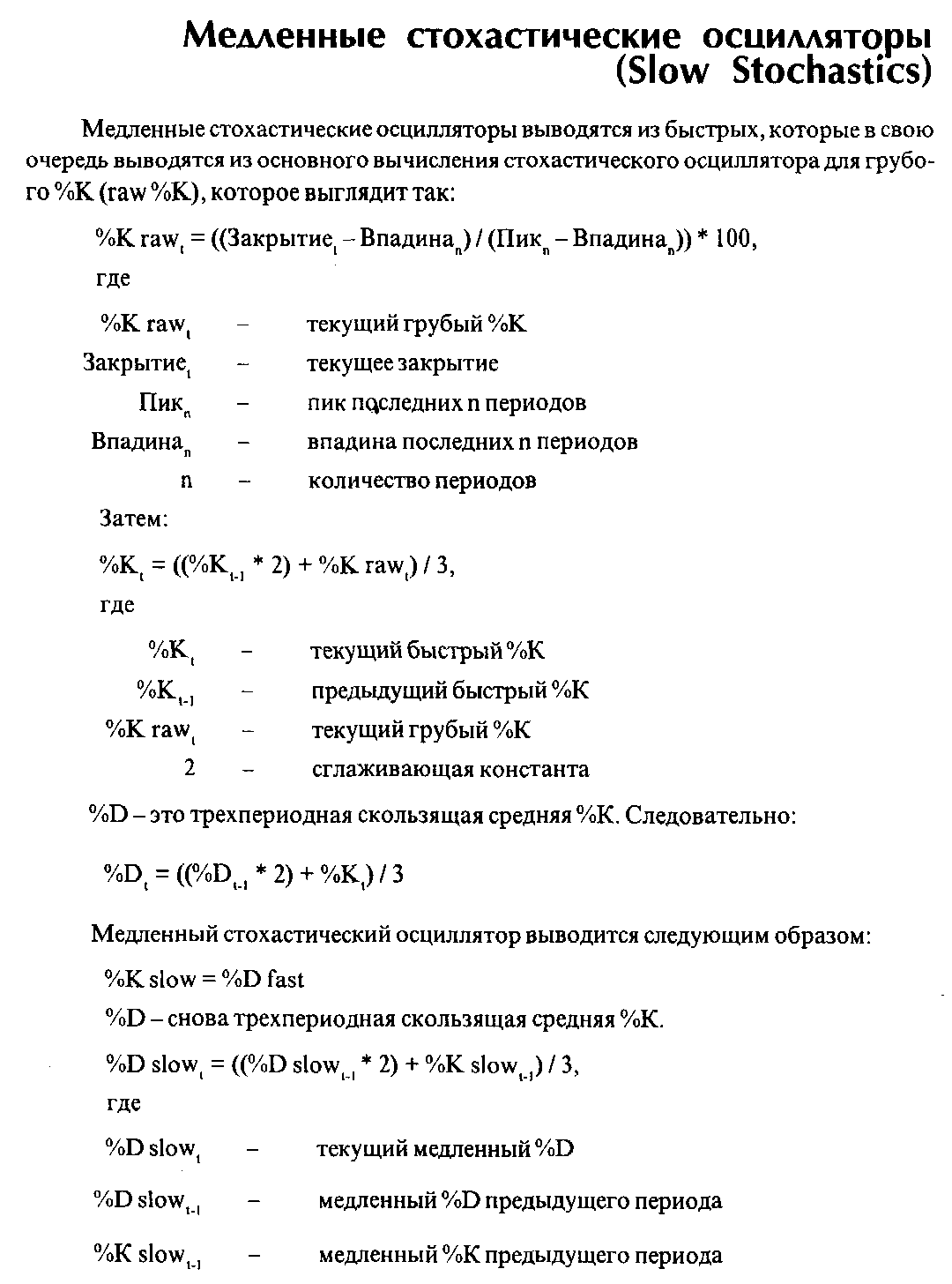

Разрывы цен на открытиях На встрече технических аналитиков Южной Калифорнии в 1989 Брюс Бэбкок младший, который был приглашен выступать, описал разработанную им стратегию дневной торговли. Брюс является издателем Commodity Trader Consumer Report и автором нескольких книг по товарной торговле. Его книга "The Dow Jones-Irwin Guide to Trading Systems", на которую мы здесь многократно ссылались, содержит огромное количество полезной информации, и мы рекомендуем нашим читателям как его книгу, так и листок CTCR. Здесь приведены основные моменты стратегии дневной торговли, которую нам описал Брюс: 1. При торговле фьючерсами S&P на ближайший месяц ожидайте цены открытия, которая создает заметный разрыв по отношению к закрытию предыдущего дня. Затем ищите торговлю в направлении разрыва. Если разрыв на открытии происходит в верхнем направлении, ищите вхождение на стороне покупки. Если разрыв на открытии происходит в нижнем направлении, ищите вхождение на стороне продажи. 2. Отметьте уровень цены на несколько пунктов выше (остановка покупки) или ниже (остановка продажи) от диапазона цены открытия и открывайте позиции, когда рынок начнет тренд в направлении разрыва и цена пробьет остановку покупки или остановку продажи. 3. Используйте остановку потерь на уровне примерно $500 и выходите из позиции на закрытии. (Смотрите рисунок 4-6.) Стратегия разрывов может быть приспособлена для удовлетворения вашего индивидуального стиля торговли. Брюс дал понять, что он проделал значительное тестирование с различными разрывами и промежуточными параметрами. Обычно, чем больше разрыв и чем больше точек вы отмечаете на диапазоне открытия, тем более вероятно, что вы получите выигрышную торговлю. Однако ожидание больших разрывов и более продолжительное следование в их направлении означает уменьшение количества торгов. Помните: прибыльная дневная торговля требует высокой волатильности, поэтому мы рекомендуем держать параметры ближе к верхнему уровню, нежели к нижнему. Таким образом, вы станете торговать только после того, как рынок продемонстрирует некоторую волатильность. В качестве отправной точки попытайтесь дождаться разрыва в 75 пунктов и отметить 25 пунктов следования тенденции. Если вы хотите увеличить количество торгов, уменьшите эти числа, а если вы хотите сократить количество торгов, возьмите числа больше .  Дивергенции RSI Здесь приведен простои метод дневной торговли, использующий краткосрочный RSI для нахождения потенциальных пиков и впадин рынка S&P. Это логичный подход, который должен работать на любом рынке, и может быть модифицирован для использования также в долгосрочной торговле. Это одна из наших любимых стратегий дневной торговли, предназначенных для тех, кому не обязательно торговать каждый день. Этот метод может простаивать по нескольку дней между торговыми сигналами, но, когда такой сигнал возникает, он дает процент выигрышей больший, чем у некоторых более активных стратегий. Так как он торгует не каждый день, он может использоваться в качестве дополнения к более активной системе. Этот метод работает лучше всего, когда торги ведутся в направлении более продолжительного тренда. Когда преобладающего тренда нет, сигналы могут приниматься в любом направлении. Вы можете использовать ADX в качестве инструмента измерения тренда. Когда ADX падает, торги могут проходить в любом направлении. Будьте терпеливы и не предвосхищайте дивергенции. Ниже приведены конкретные правила: 1. Используйте 30-минутный график S&P с шестипериодным RSI, основанным на закрытиях. 2. Ищите модели дивергенции, в которых первый шип RSI преодолел уровни 80 или 20. Второй шип RSI не обязательно должен достигать этих уровней. Покупайте или продавайте сразу после того, как дивергенция подтвердится 30-минутным закрытием в направлении сигнала. 3. Используйте на вхождении остановку в 100 пунктов S&P или уровень на два тика выше или ниже недавнего пика или впадины, предпочитая то из них, что окажется ближе. 4. Выходите на остановке или на закрытии дня. 5. Не открывайте новые позиции в последние 45 минут торговли на рынке. (Смотрите рисунок 4-7.) На рынках, отличных от S&P, этот метод дневной торговли можетбыть модифицирован путем замены 30-минутного графика на более краткосрочный. Если этот шаг был проделан, то уровни RSI 80/20 могут быть установлены на более высокий или более низкий уровень. Стоит отметить, что на периодах, когда рынок менее волатилен, 70/30 работает лучше, чем 80/20, так как RSI не получается перекупленным или перепроданным. Однако одно из важных достоинств этой системы состоит в том, что она требует довольно волатильного рынка для того, чтобы заставить RSI достичь уровня 80/20, и сигналы о вхождении в торговлю не поступают до тех пор, пока не будет достаточной волатильности, чтобы сделать торговлю стоящей. Не пренебрегайте этим ценным свойством системы, устанавливая уровни ниже 70/30 только для того, чтобы получить более частые торги.  Система "Ножа" Сиббета Мы представляем систему дневной торговли NYSE Composite Index (обычно называемую трейдерами "Нож" ("Knife"), потому что по ней торгуют на Нью-Йорк-ской Бирже Фьючерсов (New-York Futures Exchange(NYFE). Она была рассказана нам Джимом Сиббетом, нашим старым другом, который учил нас 25 лет назад. Он, вероятно, наиболее известен благодаря "Индексу Спроса" и своим листкам со сводками новостей по серебру и золоту. Джим говорит, что предпочитает торговать на NYFE, а не S&P, потому что, если рассматривать прибыль на каждый вложенный доллар, он может сделать больше денег на NYFE. Он также считает, что это более упорядоченный рынок с меньшим риском. Вот объяснение его стратегии: 1. Используйте 5-, 10-или 16-минутные графики ближайшего контракта NYFE. Вам нужны только ценовые данные, а не ценовые модели, так что временные интервалы особой роли не играют. 2. Определите на графике недавнюю точку значительного пика или впадины. (Пока просто наметьте ее на глаз). Если точка была пиком, то ищите возможность уйти в короткую позицию, как только рынок опустится на 70 пунктов от пика. Если значительной точкой была впадина, ищите покупку, как только рынок уйдет вверх на 70 пунктов от впадины. Как только рынок отодвинулся на 70 пунктов от пика или впадины, следуйте за текущим направлением в предположении, что оно будет продолжаться. Вам следует использовать остановку покупки или остановку продажи, которая автоматически введет вас в торговлю при изменении направления на 70 пунктов. 3. После того, как вы начали торговлю, защитите себя последовательностью очень близких остановок потерь на уровне 30 пунктов от точки вашего вхождения. 4. Если торговля проходит для вас благоприятно, то, когда вы уйдете на 30 пунктов, подвиньте вашу остановку к точке вхождения. Когда вы уйдете на 70 пунктов, снова отодвиньте остановку на 50 пунктов так, чтобы вы остановились на доходе 20 пунктов. Когда вы уйдете на 90 пунктов, используйте следящую остановку 70 пунктов и будьте готовы не только выйти, но и развернуть торговлю в противоположную сторону. (Вы можете не разворачиваться в конце торгового дня, если готовы удерживать позицию до следующего утра. Сиб-бет удерживает позицию таким образом только в том случае, если другие индикаторы подтверждают такое решение.) 5. Если вам не повезло и вы были остановлены до той точки, когда ваши остановки удалены на 70 пунктов, вам следует попытаться повторно войти на рынок в том же направлении. При повторном вхождении вы вернете позицию, как толь- ко рынок произведет движение в 20 пунктов в направлении вашей предыдущей торговли. (Тот факт, что рынок не развернулся на 70 пунктов с момента предыдущего сигнала, свидетельствует о продолжении тренда в том же направлении, в котором вы пытались торговать ранее.) Сиббет говорит, что он часто получал возможность повторного вхождения по лучшей цене, чем та, на которой он выходил, и получал прибыль на второй попытке. (Смотрите рисунок 4-8.) Нам не очень нравится высокая активность и пристальное наблюдение за рынком, которые требуются для следования методу Сиббета. Если выйти попить кофе, можно пропустить два или три изменения, вызывающих остановку, и пару разворотов. Вам также потребуется очень терпеливый и понимающий брокер, который будет мириться с частыми сменами остановок. Однако существует некое основное достоинство системы, и мы подумали, что было бы неплохо ее упомянуть в качестве повода для размышления. Данная система может стать основой для другой более практичной системы с широкими параметрами.  Дивергенции стохастического осциллятора Этот метод дневной торговли объединяет ADX, получасовой стохастический осциллятор и трехминутный стохастический осциллятор. Эта система лучше всего работает на фьючерсах S&P и валютах. 1. Используйте 18-дневный ADX/DMI для измерения силы дневного тренда. Если ADX растет, торги должны производиться только в направлении тренда. Если ADX падает, торги могут производиться в любом направлении. 2. Проверяйте направление краткосрочного тренда, используя получасовой график медленного стохастического осциллятора в качестве индикатора направления тренда. Можно торговать в направлении или против тренда стохастического осциллятора, пока падает 18-дневный ADX/DMI. 3. Используйте трехминутный график фьючерсных контрактов. Настройте другой график, используя трехминутные бары для 21 -периодного медленного стохастического осциллятора. 4. Вхождение в торги происходит после дивергенции между трехминутным графиком фьючерсов и трехминутным графиком стохастического осциллятора. Первая точка дивергенции должна возникнуть, когда стохастический осциллятор находится либо выше 80, либо ниже 20. Ищите случающиеся время от времени трехточечные дивергенции. Они встречаются реже, чем двухточечные дивергенции, но это по-настоящему хорошие сигналы. Более того, вы можете торговать после сигналов трехточечной дивергенции вне зависимости от тренда дневного ADX или стохастического осциллятора. (Смотрите рисунок 4-9.) 5. Разместите вашу защитную остановку. Начальной точке остановки потерь для S&P следует быть на 20 пунктов выше недавнего пика для коротких позиций или на 20 пунктов ниже недавней впадины для длинных позиции. Остановка может изменяться после каждого нового пика или впадины стохастического осциллятора, устанавливаясь на уровне, отстоящем на 20 пунктов от нового пика или впадины на графике S&P. 6. Фиксируйте прибыль или выходите на закрытии. Если трехминутный стохастический осциллятор дает сигнал, противоположный вашей позиции, находясь на точке ниже 20 или выше 80, то это как раз то место, где вам следует зафиксировать прибыль.  Ключевой разворот и стохастические осцилляторы Эта идея дневной торговли сочетает несколько технических элементов: распознавание фигур (то, о чем мы не говорили много), стохастические осцилляторы и дивергенцию. Мы предполагаем, что большинство наших читателей обладает некоторым пониманием стохастических осцилляторов и дивергенции, так как мы подробно описали их в предыдущей главе. Однако часть, посвященная распознаванию фигур, является новым элементом и требует короткого разъяснения. Цель распознавания фигур состоит в попытке предсказать точки разворота рынка путем наблюдения последовательности ценовых движений, которые возникают регулярно и имеют предсказуемое значение. Фигура, описываемая здесь, называется "ключевым разворотом". (Смотрите рисунок 4-10). Эта фигура состоит из трех баров с ключевой впадиной, которая создает новую краткосрочную впадину, за которой следует третий бар, не производящий новую впадину, и закрытие которого находится выше ключевого закрытия. Разворот этой фигуры также может быть использован для определения рыночных пиков. Когда мы держим в уме эту фигуру, система выглядит следующим образом: 1. Используйте 30-минутный график фьючерсов на S&P и девяти-периодный медленный стохастический осциллятор. 2. Ищите фигуры краткосрочных ключевых разворотов, которые мы описали выше. 3. Входите в торговлю, когда вы заметили фигуру ключевого разворота, которая сопровождается значением стохастического осциллятора (%D) ниже 30 для фигуры покупки или выше 70, если это фигура продажи. 4. Установите защитную остановку на расстоянии одного или двух тиков от ключевого пика или впадины. Если эта остановка слишком удалена для того, чтобы быть приемлемой, используйте более близкую долларовую остановку. 5. Выходите на любой фигуре ключевого разворота в противоположном направлении или на закрытии. (Снова смотрите рисунок 4-10.) Ваши шансы на удачу будут выше, если вы дождетесь дивергенции между стохастическим осциллятором и ценами фьючерсов. Однако дивергенция не обязательна.  Приложение Формулы технических исследований Мы обнаружили, что формулы технических исследований различаются у разных поставщиков программного обеспечения, а также у разных авторов и трейдеров. Некоторые отличия могут быть результатами ошибок программирования или непонимания, а некоторые могут быть честными попытками улучшить формулу. Ситуация, когда два стоящих бок о бок компьютерных монитора демонстрируют RSI от двух поставщиков с отличающимися значениями, может привести в замешательство. По нашему мнению, не существует "правильных" формул. Пока использование исследования является последовательным, ваши результаты должны быть схожими с теми, что получаются при использовании немного отличного источника. Если небольшое изменение в индикаторе дает совершенно отличные торговые результаты, вам следует поинтересоваться, не слишком ли вы подстроили исследование под кривую данных вместо того, чтобы возлагать вину на ошибочные вычисления. Следующие формулы являются обычно используемыми. Они не задумывались как определяющие и единственно возможные и не должны рассматриваться таким образом.   Индикатор направленного движения (Directional Movement Indicator - DM1) и Индекс среднего направленного движения (Average Directional Movement Index - ADX) Смотрите соответствующий раздел главы "Технические исследования".   Взвешенные (Weighted) Наиболее распространенный метод взвешивания скользящей средней - умножение цены каждого дня на число дней, прошедшее с момента появления этой цены. В 10-дневной взвешенной скользящей средней сегодняшней цене будет предано в 10 раз больше веса, чем цене 10-дневной давности.   Дивергенция - конвергенция скользящих средних (Moving Average Convergence Divergence - MACD) MACD состоит из одной линии, которая является разностью между экспоненциальными скользящими средними, и второй "сигнальной" линии, которая является экспоненциальной скользящей средней первой линии. Первая линия вычисляется следующим образом:  Обычно MACD использует 12днейдляЕМА1 и 26 дней для ЕМА2. Такой подход дает MACD, которую Аппель рекомендует для продающей стороны рынка акций, но которую большинство практиков использует как для получения длинных, так и коротких сигналов. Конфигурация Аппеля для покупки использует 8-дневную и 17-дневную ЕМА соответственно.  Параболическая система (Parabolic) Первая Параболическая точка остановки и разворота (Stop and Reverse - SAR) в сериях данных - это экстремальная цена предыдущей Параболической торговли. Следовательно, SAR^ = ЕР . Последующие SAR вычисляются следующим образом:       |