Компьютерный анализ фьючерсных рынков - ЛеБо Ч., Лукас Д.В. Компьютерный анализ фьючерсных рынков - ЛеБо Ч., Лукас Д. Computer analysis of the futures market

Скачать 3.28 Mb. Скачать 3.28 Mb.

|

|

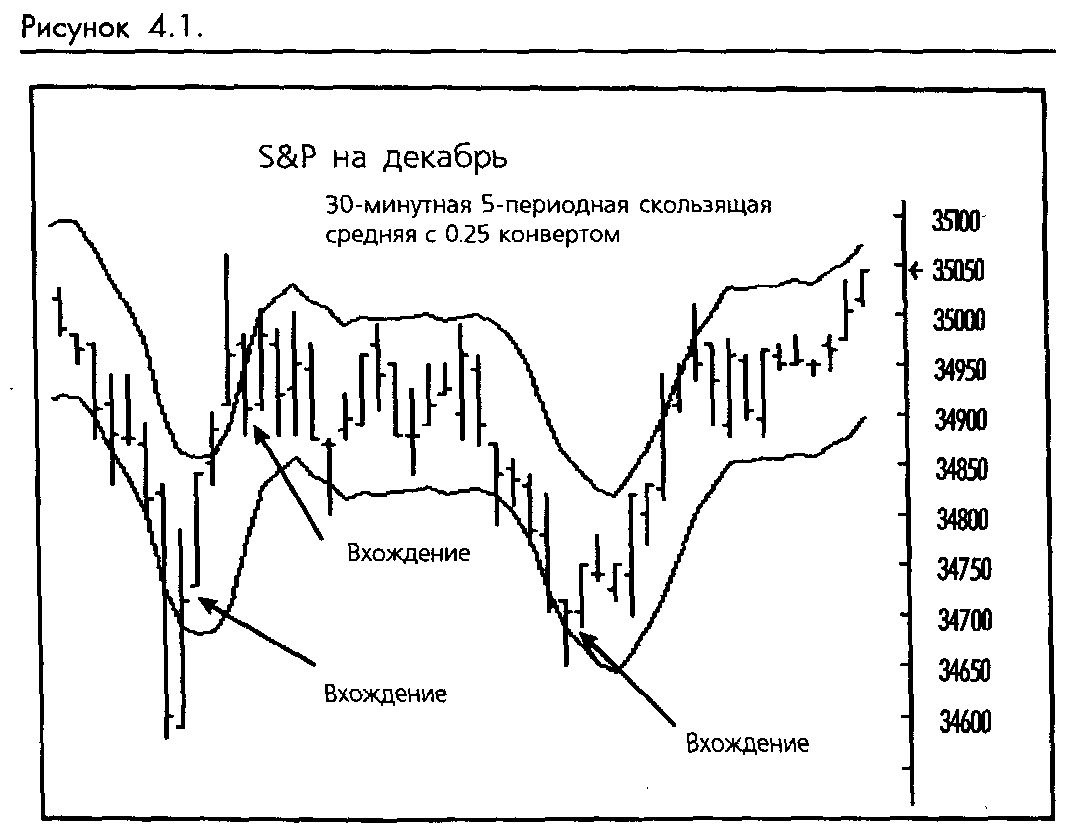

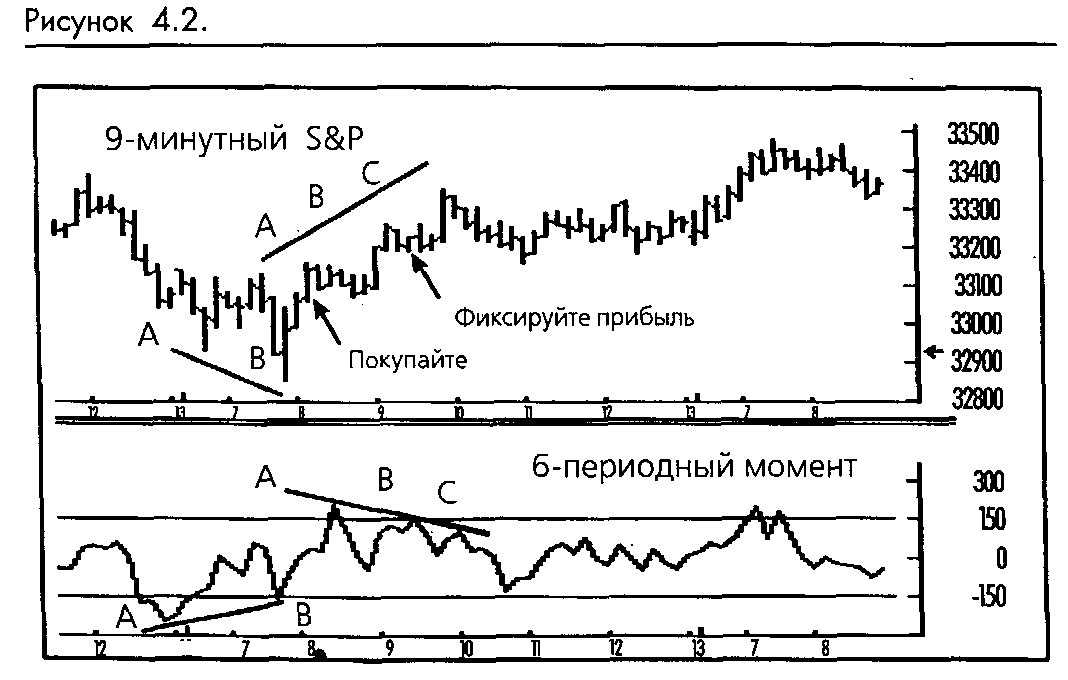

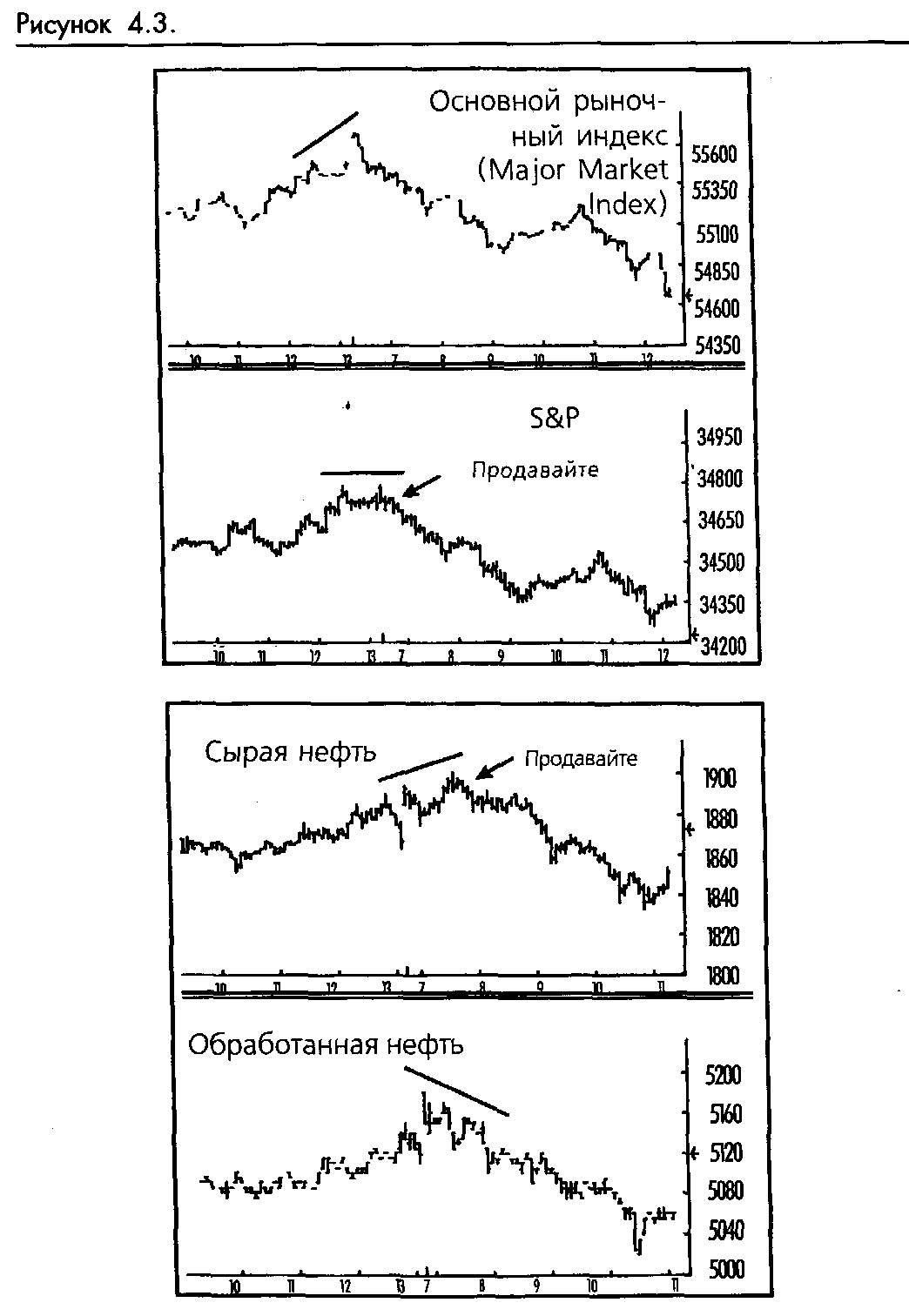

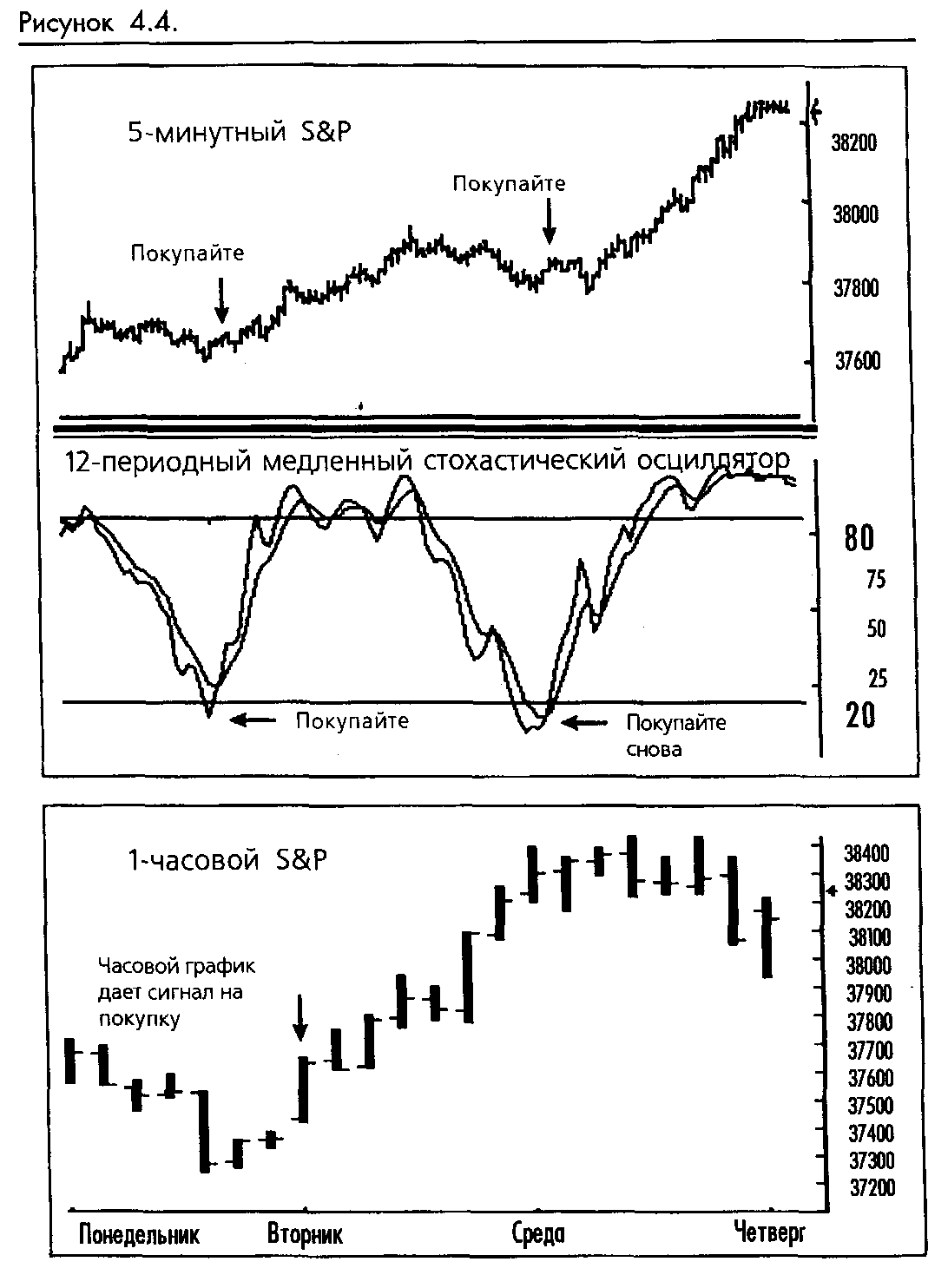

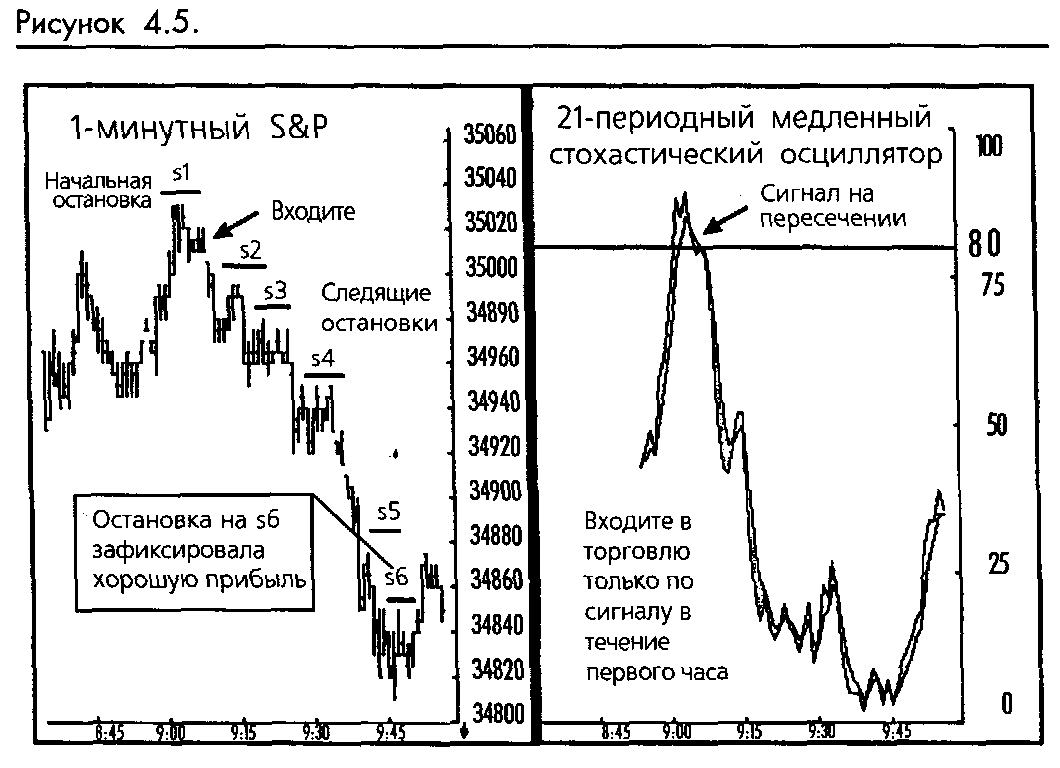

Глава 4 Торговля в течение дня Введение Плата за присутствие в бизнесе Дневной трейдер входит и выходит из торгов во время одной и той же рыночной сессии, которая идет обычно шесть часов. Весьма краткосрочная природа торговли в течение дня дает трейдеру свои преимущества и недостатки. К преимуществам относятся: более низкий уровень требований и отсутствие риска изменения за ночь настроения рынка. К недостаткам относятся: высокие требования к усилиям и затратам времени трейдера, ограниченный уровень потенциального дохода и обременительные расходы на частые трансакции. Стоимость трансакций состоит из проскальзываний и комиссионных. У трейдера может сложиться представление, что торговля ведется по ценам, выдаваемым на монитор компьютера, но на самом деле он должен покупать по цене предложения и продавать по цене спроса. Разрыв между спросом и предложением становится существенной скрытой платой за присутствие в бизнесе. Также нереалистичным подходом будет ожидание неизменного выполнения заказов на остановку по цене, на которой сработала остановка. Комиссионные представляют собой большие и более очевидные расходы. В то же время для компенсации этих неизбежных расходов дневной трейдер ограничен очень небольшими доходами. Даже по самому оптимистичному сценарию потенциальные доходы дневного трейдера представляют собой только часть ценового диапазона, возникающего в течение торгового дня. Давайте предположим, что наш дневной трейдер платит $20 за торговлю в качестве комиссионных, а спред между спросом и предложением составляет $ 10 на покупке и $10 на продаже. Для того, чтобы трейдеру завершить торговлю с совокупной прибылью $100, он должен быть достаточно сообразительными, чтобы определить на ценовом графике движение в $ 140. С другой стороны, когда выход принесет убыток всего в $140, трейдер потеряет $180. Не нужна докторская степень, чтобы понять, что такое положение вещей не является идеальным для бизнеса. На самом деле, даже при условии, что профессионалы в биржевых залах будут прекрасными дисциплинированными трейдерами, этого достаточно только для того, чтобы выжить. Вы даже не представляете себе, насколько много таких профессионалов терпят неудачу, несмотря на преимущества, даваемые присутствием в биржевых залах и минимальными расходами на торговлю. Представьте, насколько невелики должны быть шансы на успех у трейдера, работающего вне биржевого зала, и который сталкивается с вышеперечисленными расходами. Для достижения успеха дневной трейдер должен бороться за максимизацию доходов от каждой операции, чтобы преодолеть огромные стоимости трансакций. К сожалению, дневной трейдер обладает очень небольшим влиянием на потенциальный доход, потому что диапазон движения цен в течение дня очень сильно ограничивает максимальный доход от средней торговли. Ни один трейдер не может обоснованно ожидать покупки точно на впадинах и продажи в точности на пиках. Только очень хороший трейдер мог бы рассчитывать на то, что будет в состоянии поймать треть ценового движения в течение дня. Значит, для того, чтобы получить $180, общее изменение цены должно втрое превышать эту сумму, что составляет $540. Сколько фьючерсных рынков дают дневной ценовой диапазон в $540 иди более? Очень немногие. Сколько фьючерсных рынков могут принести $180 совокупных потерь? Практически все. Не забывайте, что трейдер, достаточно умный, чтобы найти рынки с ценовыми колебаниями в $540, и достаточно ловкий, чтобы торговать на них настолько правильно, чтобы получить $ 180, будет только безубыточным, пока не добьется превосходства числа выигрышей над числом проигрышей. Для того, чтобы делать деньги в течение продолжительного периода, дневной трейдер должен иметь процент выигрышей намного больше 50 процентов, или он должен каким-то образом догадаться, как сделать больше $ 180 на колебании цен в $540. (Или лучше и то, и другое вместе.) Это также предполагает, что трейдер достаточно умен и дисциплинирован, чтобы усмирить свои инстинкты и эмоции и аккуратно ограничивать размер потерь. Ограниченные шансы Как видите, дневной трейдер сталкивается с практически невыполнимой задачей. Мы рискнем сделать весьма обоснованное предположение, что менее одного дневного трейдера из тысячи делает деньги в течение сколько-нибудь продолжительного срока. Мы же вам не советуем даже пытаться. Ваше время и энергия могут найти применение в улучшении ваших навыков долгосрочной торговли. Даже если вы добьетесь успеха в дневной торговле, будет сложно реинвестировать доходы и продолжать их умножать. Дневные трейдеры могут эффективно работать только в малой мере, так что не ожидайте, что вам повезет, это в лучшем случае выживание, доставшееся тяжелым трудом. Несмотря на наше недавнее предостережение, мы знаем много трейдеров, которые попытались бы рискнуть и стать на некоторое время дневными трейдерами. К счастью, полученные уроки могут быть позднее применены к более серьезной и продуктивной торговле. Мы попытаемся рассказать вам все, что можем о торговле в течение дня, и сделать процесс обучения наименее дорогостоящим. Очевидно, что у нас нет ответов на все вопросы, в противном случае наш взгляд на вероятность удачи не был бы таким негативным. Мы многое узнали об этом предмете в течение многих лет торговли, и тот факт, что мы решили больше не играть в эти игры, демонстрирует только наши личные предпочтения, относящиеся к распределению нашего рабочего времени. Мы надеемся, что эта доставшаяся нам тяжким трудом информация окажется полезной. Выбор рынков для торговли в течение дня Как мы подчеркивали ранее, очень немногие рынки предлагают достаточно широкое колебание цен в течение дня, чтобы это сделало их подходящими кандидатами для дневной торговли. Дневные трейдеры в основном предпочитают концентрировать свои усилия только на одном или двух рынках. За ценами надо следить пристально, и существует совсем немного рынков, которые нам подходят даже при допущении, что у нас есть возможность следить за многими из них. В настоящий момент дневные трейдеры отдают предпочтение индексам акций, обязательствам, валютам и энергетическим рынкам. Время от времени и другие рынки могут становиться интересными для торговли в течение дня из-за временных периодов высокой волатильности. Мы провели тестирование, чтобы определить, какой процент времени основные рынки имеют общий дневной диапазон в $500 и более между пиком и впадиной дня. Здесь приведены несколько результатов, полученных на наших данных последних 1000 дней: индекс S&P - 50 процентов. New York Composite - 64 процента, английские фунты - 53 процента, казначейские обязательства - 50 процентов, швейцарские франки - 50 процентов, японская Йена-38 процентов, обработанная нефть - 37 процентов, немецкие марки - 35 процентов, сырая нефть - 31 процент, соевые бобы - 28 процентов, серебро - 23 процента, золото - 21 процент и сахар - 13 процентов. Как видите, только пять рынков имели диапазон в $500 в течение 50 процентов времени. Учитывайте спреды В дополнение к поиску широкого дневного диапазона, факторами, учитываемыми при выборе рынков для торговли в течение дня, должны также стать ликвидность и минимальный спред. Наш пример расходов включал оплату между покупкой и продажей на уровне всего S10. На рынке S&P минимальный спред составляет $25, в то время как на рынке обязательств - $31.25. Если вы торгуете в течение дня обязательствами с комиссионными в $20, вы должны преодолеть совокупную стоимость $82,5, добавляемую к потерям и вычитаемую из выигрышей. Ваша средняя выигрышная торговля должна превосходить среднюю проигрышную торговлю на $165, только чтобы не было убыткав. Это предполагает спред в один тик, что является лучшим из всех возможных случаев. Элемент ликвидности вступает в игру, когда определяется количество тиков в спреде между спросом и предложением. Разрыв в один тик - это лучшее, на что вы можете рассчитывать, но большинство рынков обладают более широким спредом. Обычно вы можете допустить, что чем выше средний дневной объем, тем уже спред. По этой причине вы захотите сконцентрировать вашу дневную торговлю только на рынках с очень большим объемом. В противном случае, вы можете принимать хорошие своевременные решения, но все равно терять деньги. Максимизация доходов Дневные трейдеры постоянно сталкиваются с проблемой захвата максимально большого дохода на относительно небольшом диапазоне цен. Эта ситуация естественным образом подводит трейдеров к стратегии покупки на падениях и продаже при повышениях вместо следования за трендом. Большинство стратегий следования за трендом оказываются слишком медленными для торговли в течение дня. Контртрендовые стратегии предлагают возможность извлечения наибольших доходов из цен с небольшим диапазоном изменения. Однако контртрендовые стратегии менее надежны, чем стратегии следования затрендом, так как быстрое определение точек разворота является значительно более сложной задачей, чем простая торговля в направлении тренда. Мы заметили, что лучшие дневные трейдеры используют элементы обоих методов. Самые успешные стараются покупать на впадинах внутри восходящего тренда и продавать на вершинах внутри нисходящего тренда. Дневной трейдер, который последовательно делает деньги, должен быть хорош как в следовании за трендом, так и в быстром нахождении точек краткосрочного разворота. Большинство трейдеров теряют деньги из-за того, что они никогда не блистали ни в одной из этих ипостасей. Когда мы будем рассматривать некоторые примеры возможных стратегий следования за трен-дом, держите в голове два следующих шага: сначала найдите промежуточный тренд и затем найдите точки краткосрочного разворота. Для достижения выигрышной дневной торговли оба шага нужно делать быстро и точно. Наше опровержение Методы торговли в течение дня, которые будут описываться далее, представлены несколькими примерами из многих методов, которыми поделились с нами за последние несколько лет. Мы редко пытаемся торговать в течение дня, так что у нас очень мало собственного опыта обращения с любым из этих методов. Различные трейдеры, которые делились с нами, утверждали, что их методы весьма успешны. Мы старались подобрать те из них, которые казались наиболее логичными и выдерживали поверхностную проверку на очень ограниченных данных. Включение в книгу этих методов не должно рассматриваться как одобрение или рекомендация. В лучшем случае они должны дать читателю пищу для размышлений и характерный пример многих методов и инструментов, которые могут использоваться при торговле в течение дня. Используйте их на свой собственный страх и риск. Метод конверта 5-25 Этот метод дневной торговли основан на очень необычном способе использования конверта скользящих средних. Большинство систем, построенных на конвертах, вызывают торговлю в том же направлении, что и прорыв конверта. Метод 5-25 делает в точности противоположное. Мы предполагаем, что рынок будет колебаться между экстремумами конверта и рассматриваем выходы за границы как уровни перекупки или перепродажи. После выхода за границу мы ожидаем, что рынок снова войдет в конверт и начнет перемещаться к противоположной стороне. Правила следующие: 1. Используйте 30-минутные графики фьючерсов на S&P. 2. Установите нормальный (без сглаживания) конверт для пяти периодов на расстоянии 25/100 одного процента от цен закрытия. 3. Начинайте поиск торгов, только когда границы конверта удалены друг от друга по меньшей мере на 150 пунктов. Когда закрытие одного из баров 30-минутного графика выступает по меньшей мере на 5 пунктов за границы конверта, начинайте торговлю в противоположном направлении, как только следующий бар закроется внутри конверта. 4. Используйте начальные остановки потерь, размещенные на уровне точки экстремального пика или впадины прямо перед вашим вхождением. После того, как рынок продвинется на 75 пунктов в благоприятном для вас направлении, остановка потерь должна быть изменена по меньшей мере до уровня вашей безубыточной точки. 5. Фиксируйте прибыль, когда рынок достигает противоположной стороны конверта. Если вы хотите упростить этот процесс, используйте границу конверта во время вашего вхождения в позицию в качестве цели, в противном случае вы будете вынуждены переустанавливать вашу точку выхода каждые полчаса. (Смотрите рисунок 4-1.) При некоторых изменениях конверта эта система может быть использована для обычной торговли вместо торговли в течение дня. Мы получили хорошие результаты при торговле на соевых бобах.  Система "Hi MOM" (Высокого момента) Мы называем эту стратегию дневной торговли системой "Hi MOM", потому что сигналы о начале торгов поступают только при высоких значениях момента. Вот как она работает: 1. Используйте 9-минутные графики фьючерсов на S&P. Мы выбрали 9-минутный интервал, так как система должна быть чувствительной к незначительным ценовым движениям, 9-минутные бары также делят торговый день на 45 равных временных периодов. Десяти минутные бары, вероятно, работали бы точно так же, но мы предпочитаем использовать бары, представляющие одинаковые временные периоды, чтобы не получить непарный бар в конце торгового дня. 9-минутные графики также позволяют нам стартовать раньше трейдеров, использующих более распространенные интервалы в 10,15,20 и 30 минут. 2. Прямо под 9-минутным графиком S&P установите 6-периодный момент. Выберите масштаб исследования таким, чтобы вы легко могли определить, когда момент достигает+/-150. 3. Ищите дивергенции между моментом и графиком S&P. Первый шип той дивергенции, которую мы ищем, прорвет на нашем графике момента уровень +/-150. Второй и третий шипы дивергенции не обязательно должны достигать уровня 150. 4. После дивергенции Hi MOM входите на рынок сразу же после возникновения крюка, заканчивающего фигуру дивергенции. Разместите начальную остановку потерь так, чтобы она на 20 пунктов выступала за ближайший пик или впадину графика. (Точка В дивергенции АВ.) Воспользуйтесь следящей остановкой, использующей пики и впадины графика в качестве уровней поддержки и сопротивления. 5. Фиксируйте прибыль, когда возникает дивергенция в противоположном направлении, но не разворачивайте торговлю. Торгуйте только по первой дивергенции дня. Исключением для правила одной торговли в день является ситуация, когда устанавливается дивергенция АВС с тремя шипами вместо двух. Если мы вошли после второго пика и не были достаточно удачливыми, чтобы быть остановленными до третьего пика, инициируйте вторую торговлю в том же направлении, если только дивергенция продолжается. Закрывайте любые позиции, оставшиеся открытыми к концу торгового дня. (Смотрите рисунок 4-2.) Система "Hi MOM" простая, но очень эффективная, потому что она объединяет терпеливое ожидание периодов волатильности (сигнализируемых уровнем момента +/-150) с прекрасным таймером вхождений, предлагаемым дивергенциями.  Межрыночные дивергенции, трехмерная техника Охамы Один из наших подписчиков из Лос-Анжелеса, Гарри Иной, в течение нескольких лет работал бок о бок с Биллом Охамой вплоть до его смерти в 1990. Гарри очень успешно применял широко известную "3D" технику Билла в дневной торговле. Здесь приведено ее разъяснение: 1. Создайте страницу пятиминутных графиков по двум или трем связанным товарам. Например, сравните пятиминутные графики S&P, NY Composite и Основного Рыночного Индекса (Major Market Index). Вы могли бы также сравнить казначейские обязательства (T-bonds), казначейские билеты (T-notes) и муниципальные обязательства (muni bonds). Существуют другие возможные связанные группы, как валюты, энергетические фьючерсы или соевый комплекс, но лучшие торги в течение дня обычно получаются на фондовых индексах или обязательствах. 2. Аккуратно сравните пятиминутные графики на предмет дивергенции, когда один рынок создает новый пик или впадину, и один или несколько других рынков в группе не могут подтвердить движение и создать свой пик или впадину. (Смотрите рисунок 4-3.) 3. Когда дивергенция определена, торговля должна проводиться на наиболее торгуемом (наиболее ликвидном) рынке в группе. Например, в случае фондовых индексов, вам бы следовало торговать S&P, а не Основным Рыночным Индексом. 4. После вхождения в торговлю рекомендуется применить какой-нибудь метод следящих остановок. Например, отслеживание остановки в примерно 125 пунктов на S&P могло бы стать отправной точкой. Было бы логичным использовать более удаленные остановки во время периодов волатильности и более близкие остановки, когда рынки находятся в спокойном состоянии. 5. Если вы получили быстрый доход в $500 в течение получаса, просто зафиксируйте его. Если торговля проходит медленнее, удерживайте позицию, пока кажется, что она движется в правильном направлении. Гарри не ждет сигнала к закрытию торговли, а использует здравый смысл для принятия решения о том, когда зафиксировать прибыль, а когда убытки. Этот метод не является законченной системой из-за отсутствия специальных остановок и более определенной стратегии выхода. Ваши результаты могут быть лучше или хуже в зависимости от ваших навыков в определении выходов. Нам здесь нравится метод вхождения.  Крюки %К Кейна Следующая стратегия дневной торговли на S&P была направлена нам Стивом Кейном, который выступал вместе с нами на Конференции по Техническому Анализу Фреда Брауна в Остине, штат Техас, в 1990. Когда мы вернулись с семинара, мы начали наблюдать за системой и были весьма воодушевлены ее эффективностью на реальных данных. Вот как она работает: 1. Определите тренд, используя одночасовые графики. Торгуйте только тогда, когда часовые графики создадут самый высокий пик или самую высокую впадину за последние два часа. Когда тренд восходящий, ищите только сигналы на покупку. Когда тренд нисходящий, ищите только сигналы на продажу. 2. Вхождения: используйте пятиминутные графики с 12-периодным медленным стохастическим осциллятором. Покупайте, когда %К (более быстрая линия) опустится ниже 20 и повернет вверх. Продавайте, когда %К поднимется выше 80 и повернет вниз. (Не забывайте торговать только в направлении часового тренда.) 3. Остановки: используйте начальную остановку в 100 пунктов или установите более близкую остановку прямо за границами недавнего торгового диапазона. Когда цена уйдет вперед на 100 пунктов, хорошей идеей будет поднять остановку до безубыточного уровня. 4. Выходы: фиксируйте прибыль, когда %К создает крюк в противоположном направлении от 80 или 20. Другой стратегией будет наблюдение за одноминутным стохастическим осциллятором и выход в случае любой дивергенции с текущим трендом. (Смотрите рисунок 4-4.) Став дал несколько ценных дополнительных комментариев, которые следуют ниже. Он заметил: когда сигналы вхождения %К также создают дивергенцию с ценами, то движение в результате получается чрезвычайно сильным. Он также рекомендовал в случае неожиданного скачка дохода на 100 и более пунктов немедленно фиксировать прибыль. Наконец, он рекомендовал: когда в течение дня возникают два последовательных проигрыша, остановите торговлю и попытайтесь снова на следующий день. Это хороший совет практически для любого метода торговли в течение дня. Нам нравится идея этого метода покупать на впадинах во время восходящего тренда и наоборот. Нам также нравится идея покупки на крюках %К, вместо ожидания обычных сигналов пересечения. Мы думаем, стратегия Става кроме S&P могла бы также применяться в торговле в течение дня на других рынках.  Одноминутные графики со стохастическим осциллятором Этот торговый метод был разработан Хамфри Чангом, трейдером и бывшим фьючерсным брокером из Калифорнии. Хамфри объяснял, что метод работает лучше всего при дневной торговле фьючерсами на S&P, но говорил, что иногда использует его для дневной торговли фьючерсами на йену и швейцарский франк. Вот этот метод: 1. Используйте одноминутные графики S&P и 21 -периодный стохастический осциллятор. 2. Одно из наиболее важных правил состоит в том, что вхождения производятся только в течение первого часа торговли. После открытия дождитесь, когда обе линии стохастического осциллятора дойдут до уровня экстремума (выше 80 или ниже 20) и затем пересекутся. Входите сразу же после пересечения. Игнорируйте все сигналы стохастического осциллятора после первого часа. 3. Используйте следящие остановки. Ищите более высокие впадины или, если вы в короткой позиции, понижающиеся пики. Хамфри предостерегал от использования остановок точно на пиках или впадинах дня. Он заметил, что это как раз те точки, за которыми следят трейдеры в биржевом зале, и пробивают их так часто, как возможно. 4. Торговля остается в силе до тех пор, пока не будет остановлена следящей остановкой или закрытием рынка в конце дня. (Смотрите рисунок 4-5.) Хамфри говорил, что метод можно сделать более надежным, если торговать только в направлении, указываемом 14-периодным получасовым стохастическим осциллятором. Например, если получасовой %К находится выше %D, то вам следовало бы использовать одноминутный стохастический осциллятор только для сигналов покупки. Точки опоры Как мы объясняли в наших предыдущих главах, мы не верим в распространенную практику предсказывания конкретных цен. Однако, если достаточное количество людей использует совершенно одинаковые методы и, в результате, рассматривает одинаковые предсказанные цены, то они действительно получат некоторое предсказуемое воздействие на торговлю. Мы подозреваем, что популярность точек опоры заставляет их действовать как самовыполняющиеся предсказания. Формула для вычисления опорных точек (или уровней поддержки и сопротивления) была открыта нам одним из подписчиков нашего листка Нилом Уэйнтраубом, автором "The Weintraub Daytrader" и трейдером биржевого зала в Чикаго, который проводит некоторые уникальные тренировочные семинары для трейдеров, называемые им Commodity Boot Camp. Нил объяснил нам, что формула очень широко применяется особенно многими трейдерами биржевого зала, которые отмечают опорные точки для того, чтобы войти в рынок на впадине очередного дня. Нил предположил, что знакомство с этими вычислениями может быть особенно полезно для трейдеров S&P. Мы начинаем вычисления точек опоры путем сложения пика, впадины и закрытия предыдущего дня. Затем мы делим сумму на три для получения средней цены.  Пример: Вчерашний пик = 365.30 Вчерашняя впадина = 361.30 Вчерашнее закрытие = 364.40 Итог = 1091.00, поделенное на 3, = 363.66 (средняя цена) Теперь для нахождения сегодняшней опорной точки пика (или уровня сопротивления) мы просто берем среднюю цену предыдущего дня, умножаем ее на два и затем вычитаем впадину предыдущего дня. Пример: 363.66 (вчерашняя средняя цена) * 2 = 727.32 727.32 - 361.30 (вчерашняя впадина) = 366.02 (ожидаемая опорная точка пика) Для нахождения опорной точки впадины (или уровня поддержки) мы просто берем вчерашнюю среднюю цену, умножаем ее на два и вычитаем пик предыдущего дня. Пример: 363.66 (вчерашняя средняя цена) * 2 = 727.32 727.32-365.30 (вчерашний пик) =362.02 (ожидаемая опорная точка впадины) Эти числа представляют собой приблизительные уровни поддержки и сопротивления, которые на протяжении многихлет широко применялись дневными трейдерами и трейдерами биржевого зала. Так как они являются не точками графика, а вычисляемыми величинами, то создатели графиков, вероятно, заметят их уже как свершившийся факт, в то время как трейдеры биржевого зала заранее отметят эти числа в своих торговых заметках. Нил считает, что мы можем продвинуть вычисления еще на один шаг, если хотим вычислить "высочайший пик" (экстремальную точку сопротивления), равно как и "глубочайшую впадину" (или экстремальный уровень поддержки). Для вычисления высочайшего пика мы берем вчерашнюю среднюю цену 363.66, вычитаем ожидаемую опорную точку впадины 362.02 и прибавляем ожидаемую опорную точку пика 366.02. Наш ответ 367.66 мог бы послужить хорошей целью для восходящей стороны, если сопротивление 366.02 будет прорвано. Он также может обозначить следующий возможный уровень сопротивления при продвижении рынка. Для вычисления глубочайшей впадины мы возьмем вчерашнюю среднюю цену 363.66 и вычтем разность между ожидаемой опорной точкой впадины 362.02 и опорной точкой вершины 366.02 (разность составляет 4.00). Наш ответ 359.66 представляет собой вероятную цель или нижнюю точку на пути вниз, если наш уровень поддержки 362.02 не выдержит. Для наших примеров мы использовали реальные цифры, и мы не смогли удержаться от соблазна проверки S&P после закрытия, дабы посмотреть, что мы сотворили. Впадиной дня было 362.10 против ожидаемой опорной точки впадины 362.02. Неплохо. (Сентябрьский S&P 6-21-90.) Мы снова предупреждаем, что эти точки работают исключительно благодаря своей популярности, а эта популярность может оказаться непродолжительной. Если они на некоторое время прекратят работать из-за неких более важных факторов, то могут никогда не заработать снова, и вы сможете навсегда расстаться с этим методом. С другой стороны, если большее количество людей станет следовать этим методам, с течением времени они станут работать лучше, чем раньше. А пока мы думаем, что это интересный метод, о котором стоило упомянуть. |