Компьютерный анализ фьючерсных рынков - ЛеБо Ч., Лукас Д.В. Компьютерный анализ фьючерсных рынков - ЛеБо Ч., Лукас Д. Computer analysis of the futures market

Скачать 3.28 Mb. Скачать 3.28 Mb.

|

|

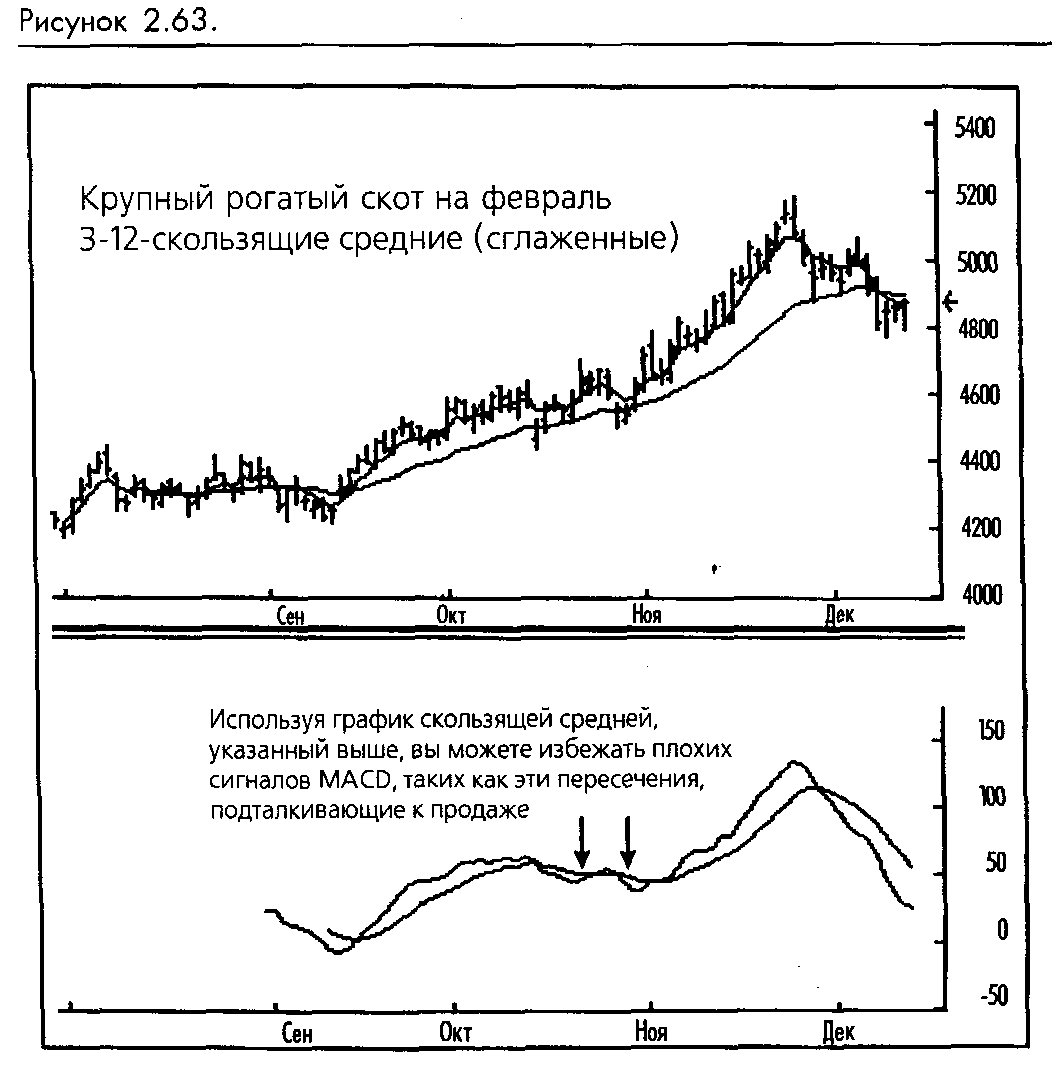

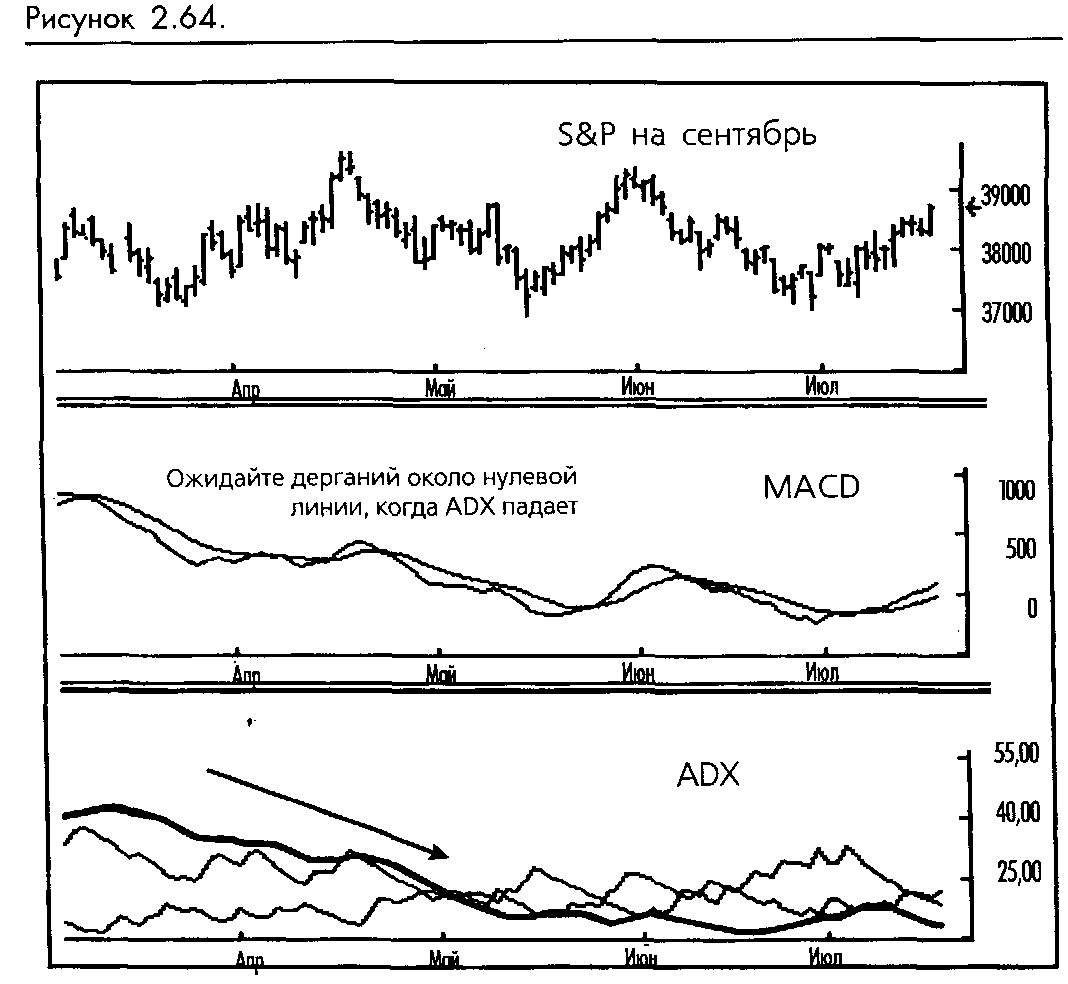

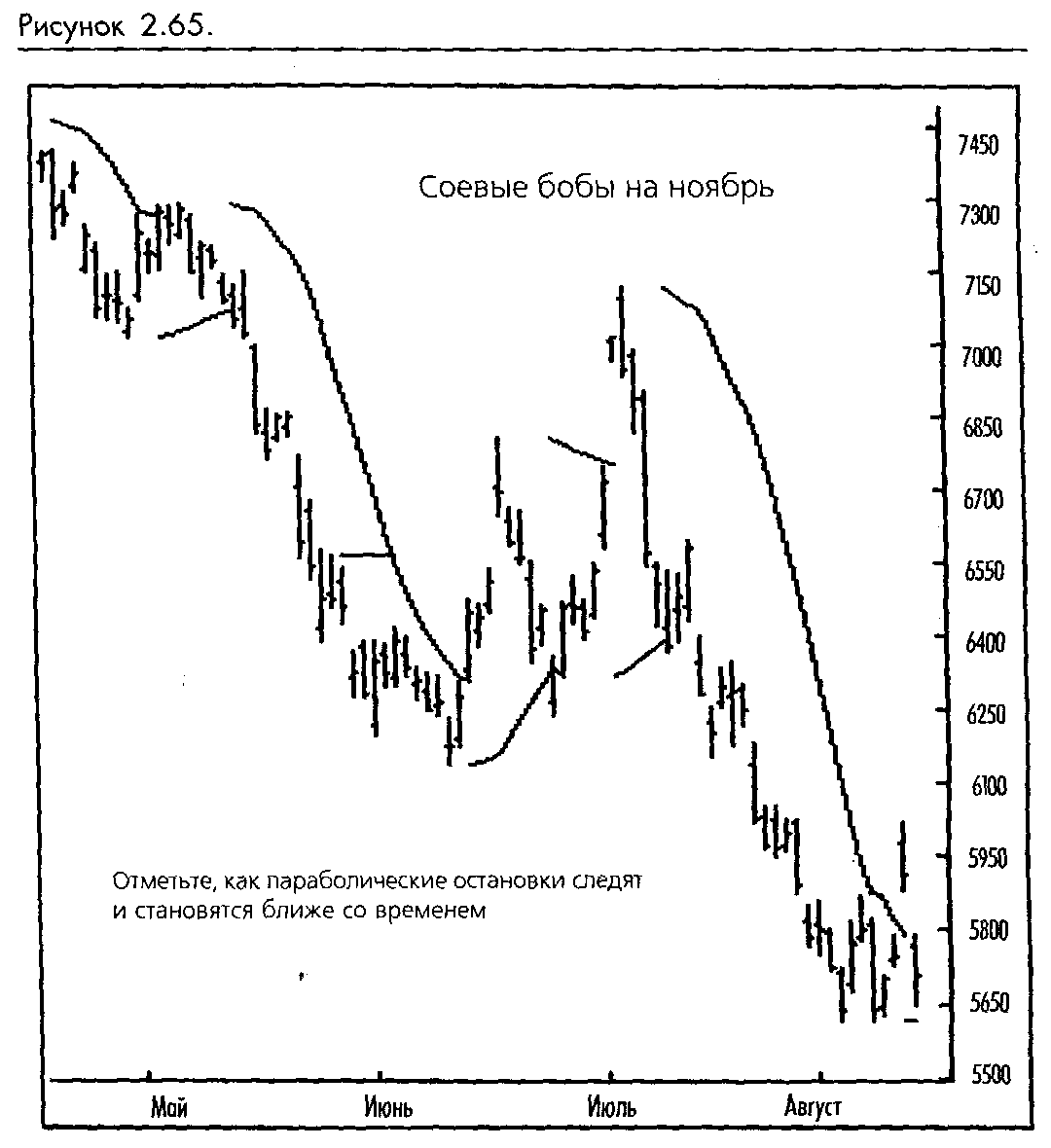

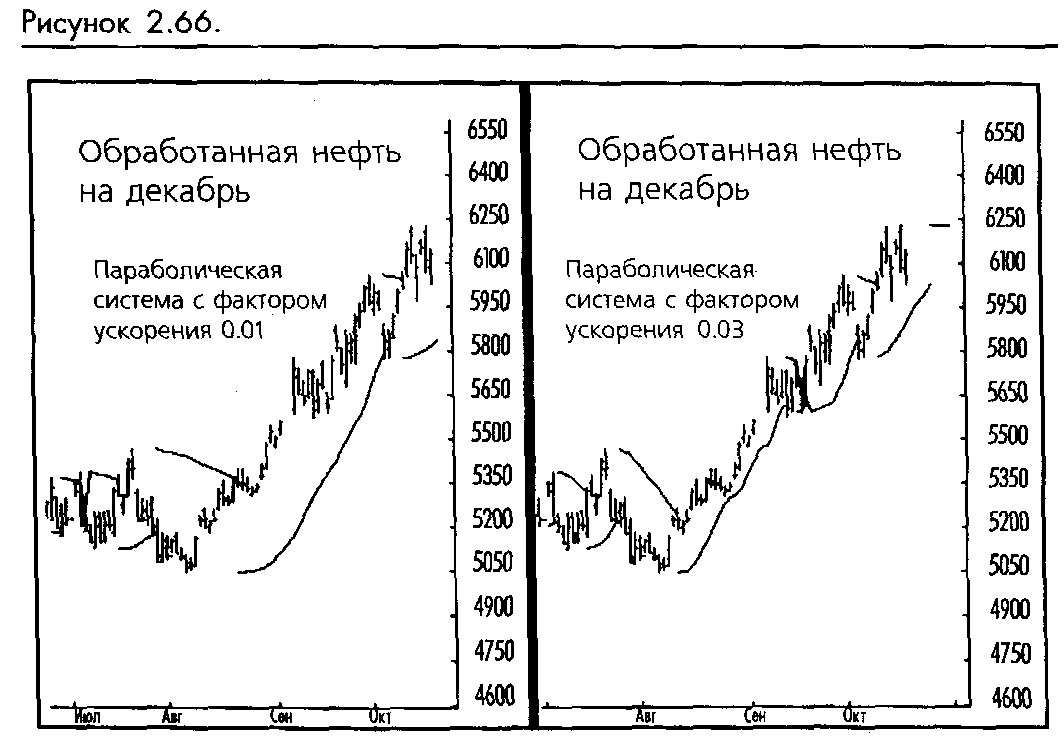

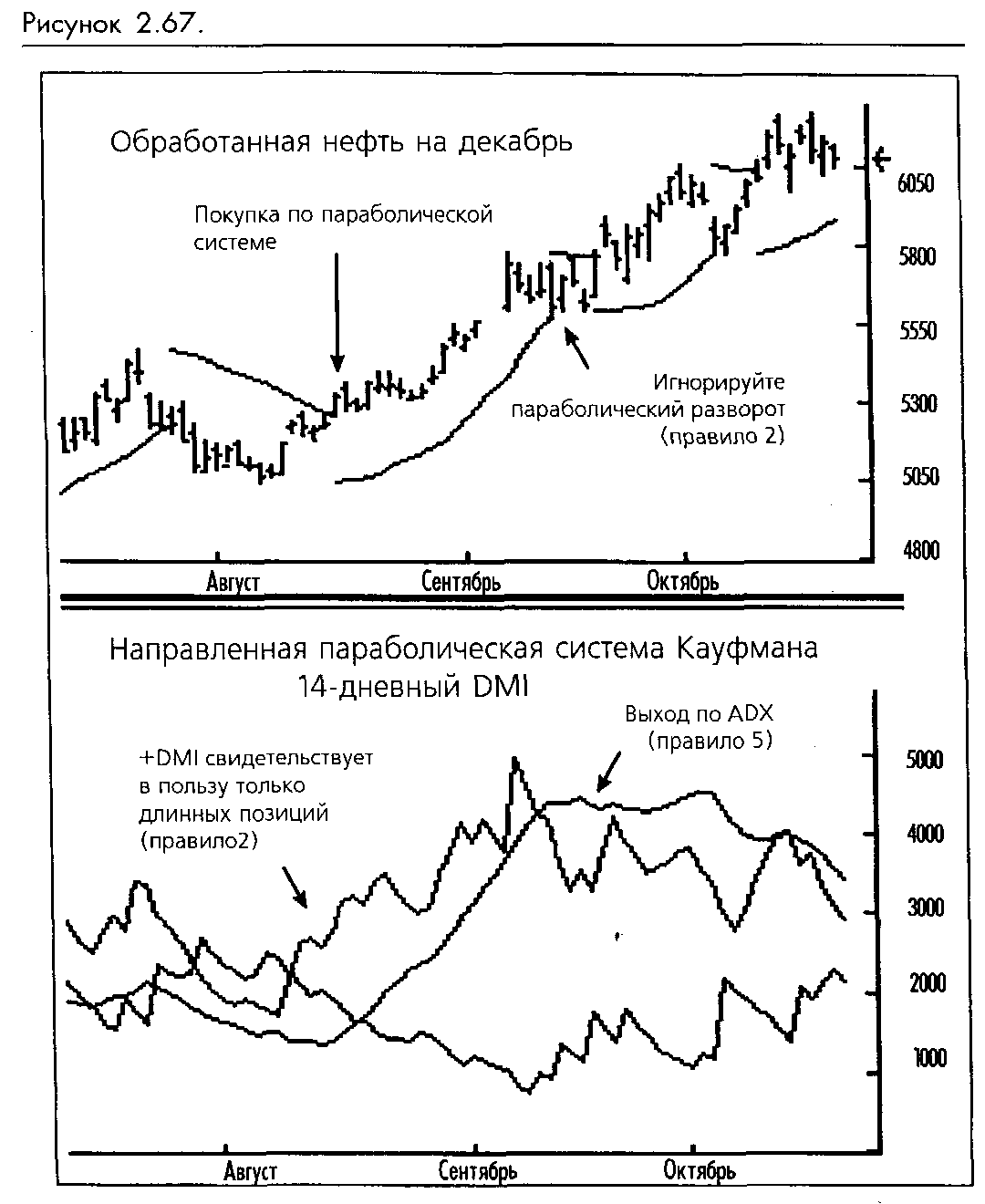

Торговля в направлении тренда Главные тренды могут быть определены путем использования более долгосрочного MACD для подтверждения более краткосрочного MACD. Используйте недельный MACD для подтверждения дневных графиков MACD. Используйте дневной MACD для подтверждения внутридневных графиков. Торгуйте по более краткосрочным сигналам только в направлении, обозначенном более долгосрочным MACD, и вы избежите по крайней мере половины потенциальных дерганий. Другим подходом будет использование другого технического исследования, такого как среднесрочная одиночная простая скользящая средняя или двойная простая скользящая средняя для нахождения промежуточного тренда. Затем принимайте сигналы MACD только в направлении тренда. (Смотрите рисунок 2-63.)  Какой бы метод определения тренда вы не выбрали, он должен определять не только направление тренда, но и его силу. Отсутствие или наличие тренда на рынке может быть измерено при помощи ADX Уайлдера. Используйте 18-дневный ADX, и, если ADX растет, значит тренд силен и сигналы MACD будут давать хорошую отдачу. Если ADX падает, то рынку недостает силы и обычные MACD трейдеры, вероятно, будут терпеть убытки, а вы должны искать дивергенции. Это поможет отфильтровать множество нетрендовых рынков, вызывающих потери при торговле по MACD. (Смотрите рисунок 2-64 .)  Параболическая система (Parabolic) Параболические системы цены/времени являются техническими исследованиями, следующими за трендом, которые пытаются преодолеть две проблемы, характерные для большинства следующих за трендом торговых систем: возвращение доходов из-за задержки сигналов к выходу и невозможность включить в рассмотрение время как фактор для вычисления точек остановок. Параболическая формула решает проблему отставания цены путем сужения остановок с увеличивающейся скоростью, когда достигается новый пик или впадина. Параболическая формула также включает в вычисления фактор времени, позволяя остановкам оставаться на удалении на протяжении короткого периода, и затем неумолимо их приближая вне зависимости от действия цены. Результатом этой временной функции является то, что цены должны продолжить движение в направлении тренда, в противном случае торговля будет остановлена. Мы полагаем, что Параболическая система является прекрасным техническим инструментом, когда используется только для выходов. Мы не рекомендуем использовать ее для вхождений или в качестве оборотной системы, как намеревался ее разработчик. Происхождение параболической системы Параболическая формула была впервые описана Уэллсом Уайлдером в 1978 году в его книге "New Concepts in Technical Trading Systems" (смотрите рекомендуемую литературу). Уайлдер искал систему, которая могла захватить большую часть выигрыша на трендовом рынке, не опираясь на какие-либо внешние методы удерживания доходов. Параболические вычисления дают в результате серии следящих остановок, которые в случае срабатывания сигнализируют о развороте тренда. Остановки пересчитываются ежедневно (или для каждого используемого вами временного периода) и становятся ближе в процессе продвижения тренда. Если тренд не смог продолжиться, скользящая остановка сменит позицию на противоположную и начнется новый временной период. В случае самостоятельного использования. Параболическая система является оборотной системой, которая всегда находится на рынке в поисках тренда. Мы не считаем Параболическую систему одним из лучших следующих за трендом технических исследований, способным работать самостоятельно. Однако в комбинации с другими индикаторами она может быть чрезвычайно эффективна. Мы считаем, что наибольшую ценность Параболическая система имеет при использовании в качестве метода размещения остановок. Для наиболее эффективного ее использования, будет полезным объяснить природу различных элементов, составляющих Параболическую систему. Как мы говорили, Параболическая система задумывалась Уайлдером как оборотная. Уайлдер  называл точку, на которой система разворачивается, "остановка и переворот" (SAR - stop and reverse). Как вы можете видеть на рисунке 2-65, серии точек SAR образуют линию, сходную с линией тренда, но приобретающую очертания параболы, так что точки остановок остаются близко к рынку. Для вычисления первой SAR вы должны выбрать некую стартовую точку. Уайлдер рекомендовал вернуться на несколько недель на графике и найти там значительный пик или впадину для начала вычислений. Большинство компьютерных исследований стартуют на левой стороне экрана. Если первые несколько дней имеют направление ввepx, формула предположит восходящий тренд. Если первые несколько дней проходят с понижением, формула предположит нисходящий тренд. Для практического использования не имеет значения, в каком направлении стартует Параболическая система, потому что в конечном итоге она окажется на стороне тренда. Мы рекомендуем пользователям программного обеспечения с изменяемой шириной окна убедиться, что окно Параболической системы содержит по крайней мере 100 точек данных. Без этих минимальных данных первые точки SAR могут определить неправильные тренды. Когда первая точка вхождения и первая SAR установлены, формула для последующих SAR следующая: SAR (завтра) = SAR (сегодня) + AF*(EP - SAR (сегодня)). AF - это фактор ускорения (acceleration factor), а EP - точка экстремума (пика или впадины) предыдущей торговли (EP - extreme point). Отметьте, что цена предыдущего экстремума и фактор ускорения используются совместно для удержания точек SAR близко к тренду. Цена предыдущего экстремума ЕР вполне понятна. АF, однако, является тем, что делает Параболическую систему уникальной. AF - это взвешенный фактор. Уайлдер использовал начальное значение AF, равное 0.02. Затем AF увеличивается на 0.02 каждый раз, когда цена создает новый экстремум, приводя к ускорению точек на графике. AF не увеличивается, пока не будет произведена новая ЕР, и он никогда не поднимается выше значения 0.20. Таким образом, диапазон изменения фактора ускорения от 0.02 до 0.20 с шагом в 0.02. Это значения по умолчанию для большинства пакетов программного обеспечения, но иногда они могут устанавливаться пользователем. Изменение ускорения Изменение значений AF проявится в приближении или отдалении остановок SAR, таким образом, делая систему более или менее чувствительной к движениям рынка. Если AF увеличивается, остановки приближаются и система становится более чувствительной. Если AF уменьшается, остановки удаляются и система делается более медленной. Следующие графики позволяют нам сравнить значения AF, начиная с 0.01, с шагом 0.01, и значения AF, начиная с 0.03, с шагом в 0.03. Как видно из этих графиков (смотрите рисунок 2-66), разница просто бросается в глаза. Практически всегда можно найти набор начальных значений и значений шага для Параболической системы (и любого исследования), который будет демонстрировать доход при тестировании на исторических данных. Мы рекомендуем использовать стандартные значения, используемые по умолчанию. Старайтесь избегать подгонки индикатора под кривую данных. Для тех, кто заинтересовался, Колби и Мейерс в "The Encyclopedia of Technical Market Indicators" тестировали Параболическую систему на 18 годах недельных  данных New York Composite, используя ее исключительно как оборотную систему. Она показала среднюю прибыльность со стандартными значениями AF и, естественно, очень высокую прибыль после оптимизации. Они получали результаты тестирования, поднимая AF с 0.02 до 0.20. Мы скорее поверим результатам тестирования, использовавшим стандартные значения, и скептически отнесемся к такого рода оптимизации. Например, если бы Колби и Мейерс использовали 15 лет данных вместо 18, практически несомненно, что их оптимальный AF был бы другим. Если бы они тестировали каждый год своих данных последовательно по отдельности, AF для каждого успешного года отличался бы от предыдущего. Вы меняете значения каждый год? Каждый месяц? Нам кажется, что значительно лучше найти значения с разумной, неизменной по времени производительностью, вместо погони за воплощением невероятной идеи идеального значения на завтра. Уайлдер о значениях AF Уайлдер в своей книге (смотрите рекомендуемую литературу) сделал следующее важное наблюдение: « Я пробовал множество различных факторов ускорения и обнаружил, что последовательное увеличение на 0.02 работает лучше всего, однако, если вы желаете придать системе индивидуальный характер для изменения точек остановок, возможно используемых остальными трейдерами, используйте диапазон пошагового увеличения между 0.018 и 0.021. Любое пошаговое увеличение в этом диапазоне будет работать хорошо ». Кажется, что Уайлдер беспокоился о слишком большом количестве остановок на одной точке рынка, и мы разделяем это беспокойство. Некоторые модификации ускорения могут служить не для целей оптимизации, а для придания вашим остановкам отличия от тех, что использует толпа. Помните, Параболическая система - широко известное и популярное исследование, возможно, значительно более популярное, чем предполагал Уайлдер, когда предлагал индивидуализировать формулу. Торговля по параболической системе Несмотря на то, что Параболическая система разрешает одну из основных проблем большинства следующих за трендом индикаторов путем расположения установок ближе к рынку, она все же дает сбой, когда рынок становится неустойчивым. Так как нетрендовые рынки распространены больше, чем трендовые. Параболическая система становится убыточной при большинстве рыночных условий. Необходим фильтр, который уменьшит вхождения на неустойчивые рынки и таймер вхождений, который позволит параболической системе делать то, что у нее лучше всего получается - задавать остановки на трендовых рынках. Уайлдер понимал ограничения Параболической системы и предложил использовать ее совместно с индексом направленного движения (DMI) или индексом выбора товара (CSI - commodity selection index), тем не менее он не дал конкретных рецептов или правил. Направленная параболическая система Кауфмана Хороший пример того, как комбинировать Параболическую систему и индекс направленного движения, был приведен Перри Кауфманом в его книге "The New Commodity Trading Systems and Methods". Он соединил два метода в системе, которую назвал "Направленной Параболической". Здесь кратко приведены его правила: 1. Используйте 14-дневный DMI. 2. Если DMI сигнализирует восходящее движение, принимайте только длинные Параболические торги. Если DMI падает, принимайте только короткие торги. 3. Входите в торги только в том случае, если системы согласуются. Если они конфликтуют, торговлю не производите. 4. Используйте Параболическую остановку только для выхода, а не как оборотную.

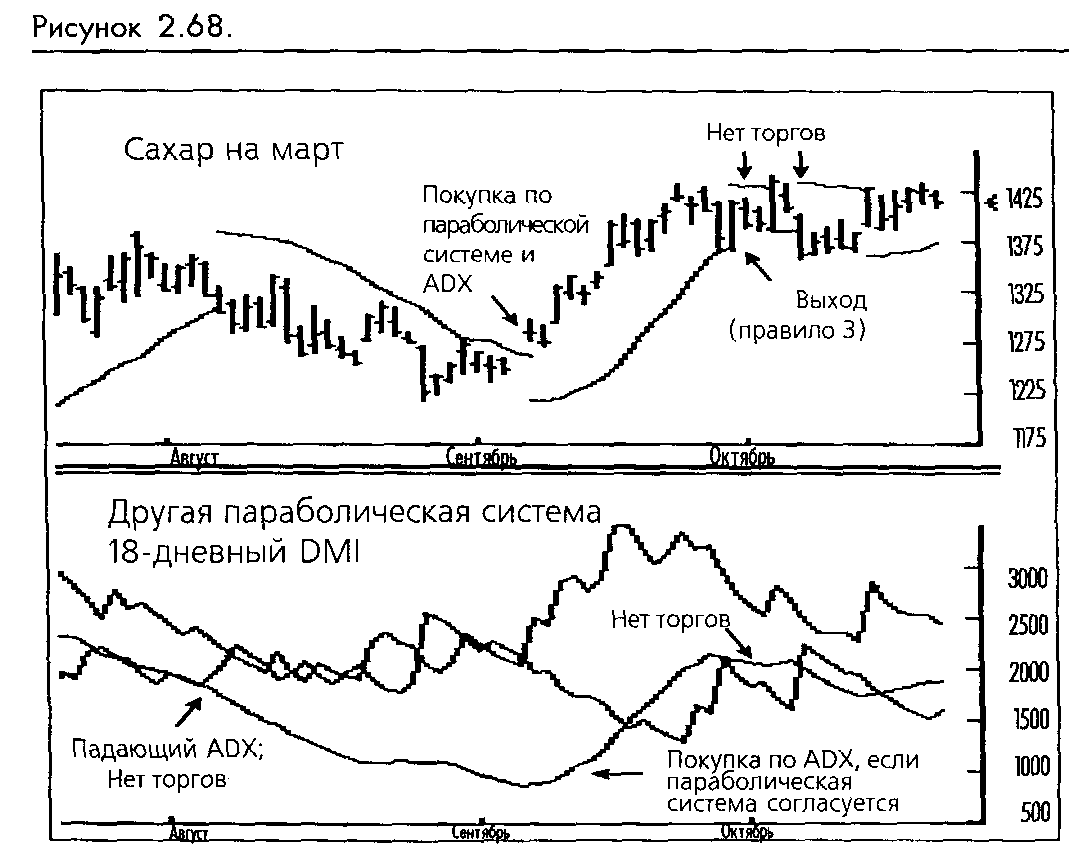

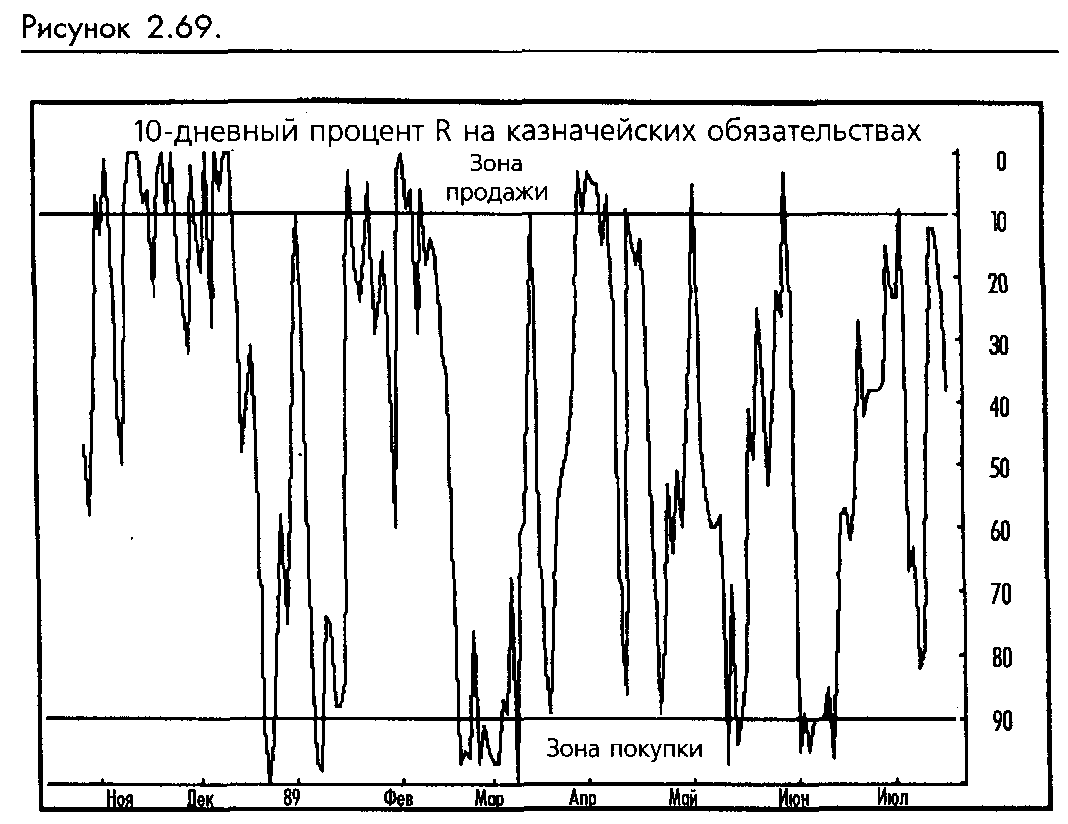

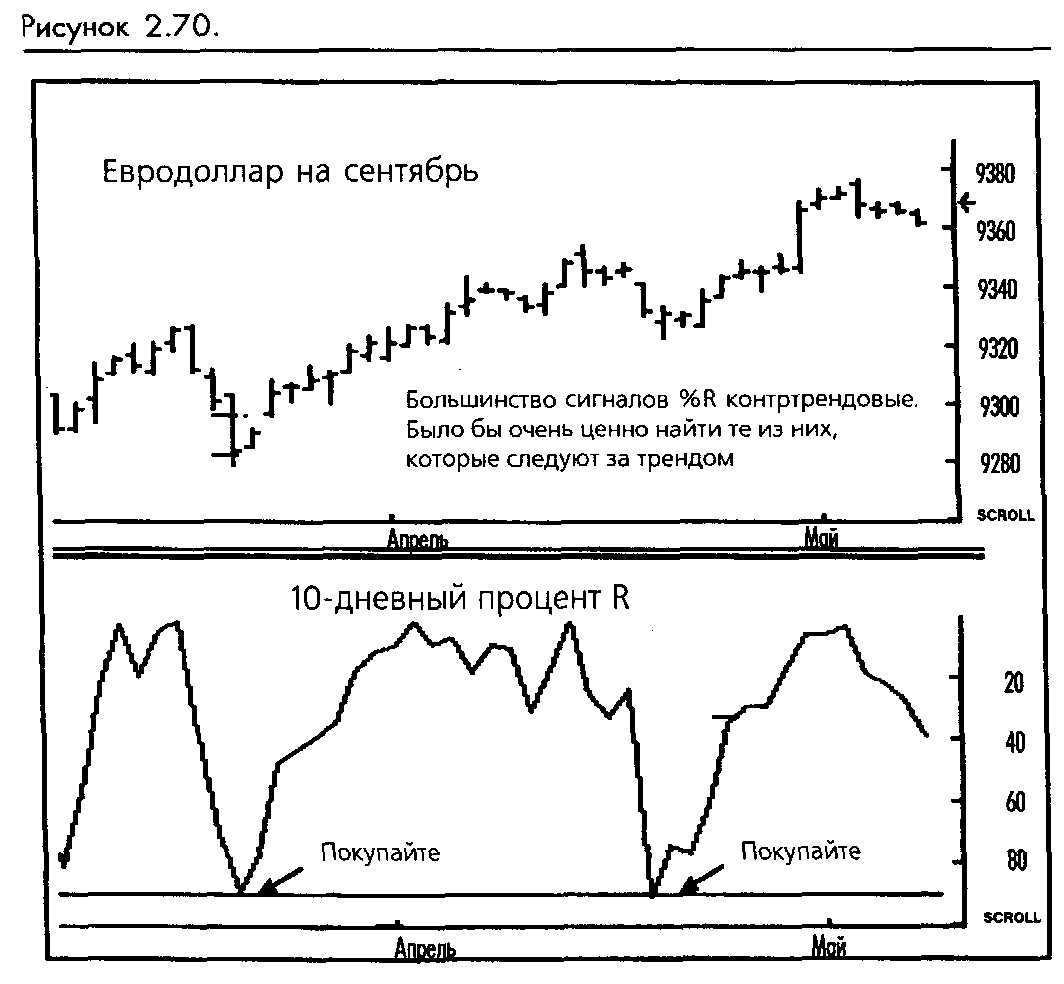

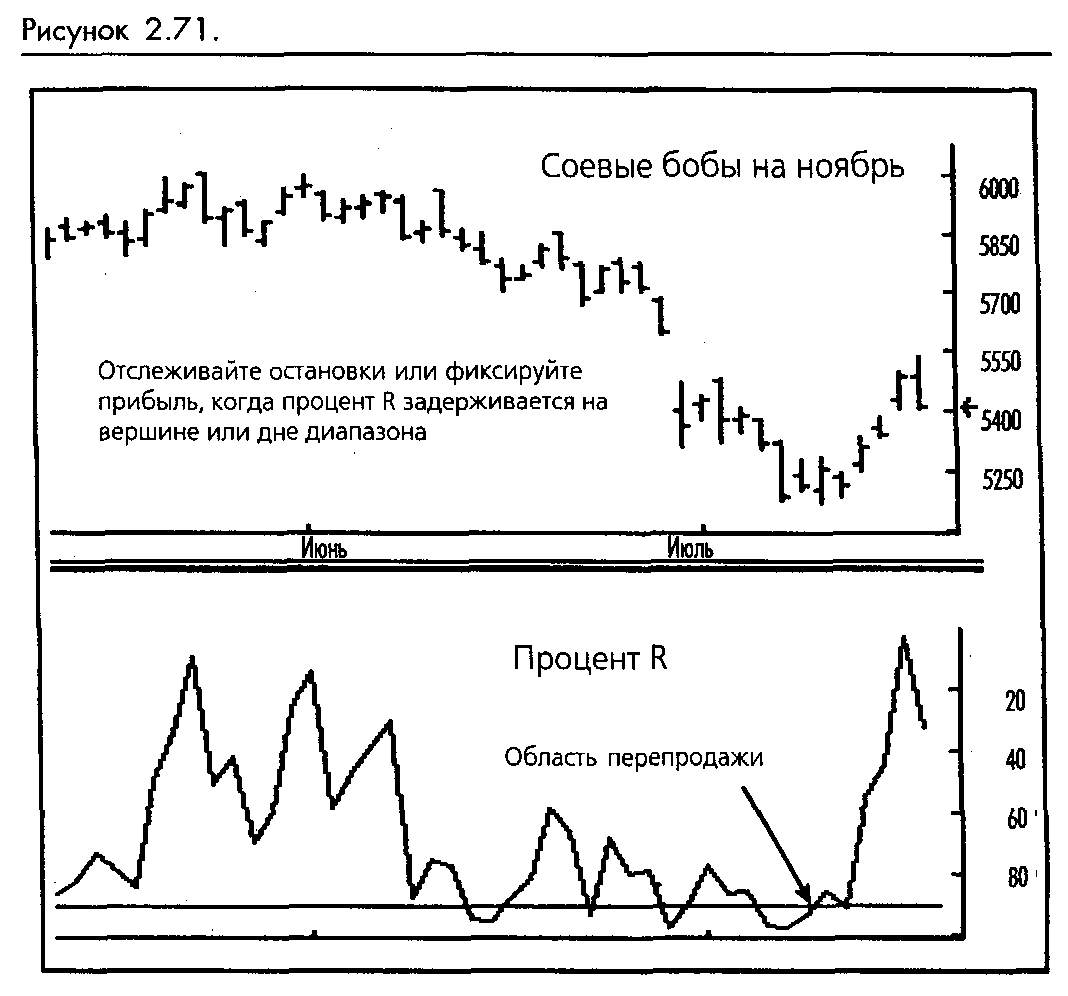

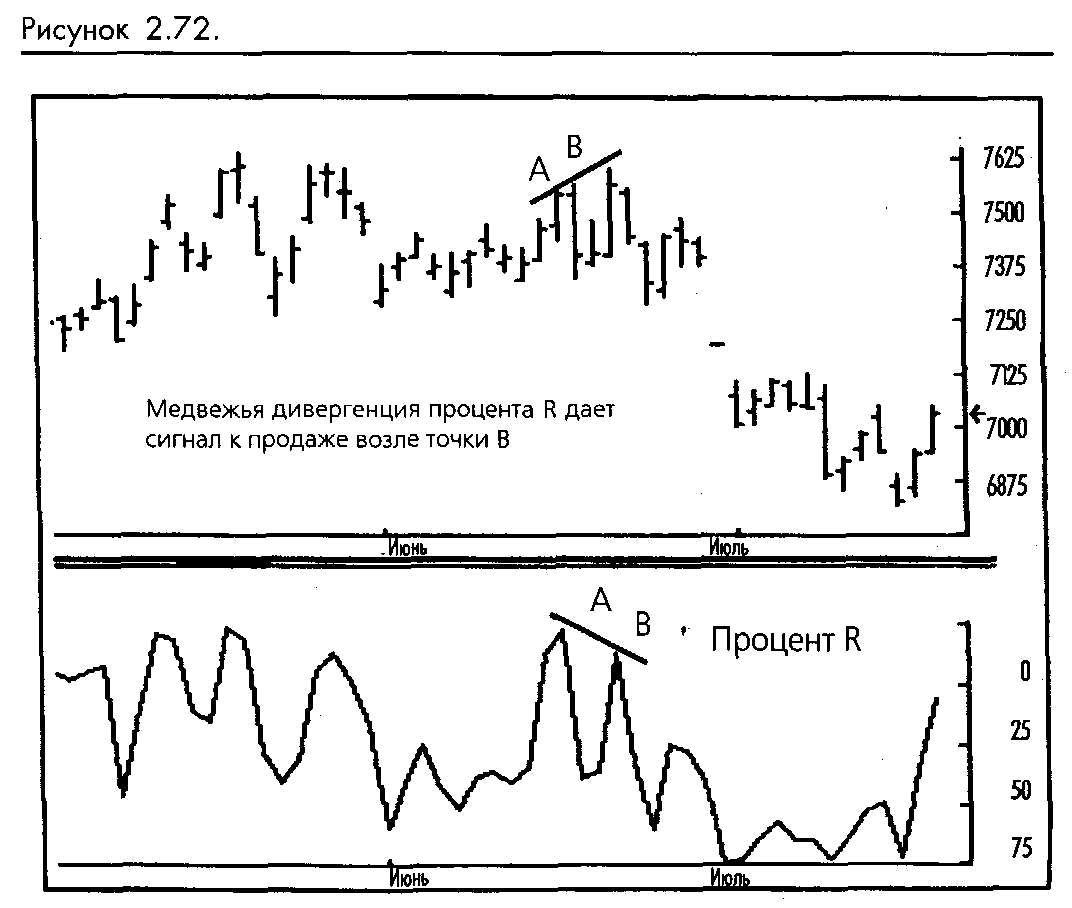

Другая параболическая торговая система Здесь приведен пример простого метода торговли по Параболической системе, который включает ADX и помогает избежать многих дерганий. Метод по большей части такой же, как у Кауфмана, но он проще и опирается на Параболические близкие остановки для выходов. Он отражает три наиболее важных принципа, которым нужно следовать .при торговле: торгуйте в направлении тренда, контролируйте свой риск, позволяйте доходам течь. Вот торговые правила: 1. Используйте 18-дневные ADX и DMI. Не инициируйте торги, когда ADX направлен вниз. 2. Когда ADX начинает двигаться вверх, входите в направлении DMI, только если Параболическое направление согласуется. Если Параболическая система конфликтует, подождите и входите, когда она развернется. 3. После вхождения в торговлю используйте Параболические остановки для выхода. 4. После выхода повторно входите, когда цены снова пересекут Параболу снизу вверх, полагая, что ADX продолжает расти и DMI показывает, что тренд все еще действует. В этот раз Параболическая система используется для задания времени вхождения. (Смотрите рисунок 2-68.)   Метод является простым и логичным, потому что изменение ADX в верхнем направлении говорит о начале направленного движения. DMI говорит о том, направлено ли это движение вверх или вниз. Параболическая система дает подтверждение направления, сужает ускоряющиеся остановки, которые контролируют риск, в то же время сохраняя большую часть дохода. Процент R (Percent R) Процент R, часто сокращаемый до простого %R, принадлежит семейству осцилляторов, которое включает стохастический осциллятор и Индекс относительной силы (RSI). Процент R, как и остальные, был разработан для определения областей перекупки и перепродажи на нетрендовых рынках. Процент R Ларри Уильямса (Larry Williams' %R)? Ларри Уильямс обычно ассоциируется с Процентом R - индикатором, представленным в его книге "How I Made One Million Dollars Last Year Trading Commodities". Мы считаем, что Джордж Лэйн, известный по разработке стохастического осциллятора, был настоящим изобретателем Процента R, потому что на самом деле это стохастический осциллятор, который использует цену пика вместо цены впадины в нумераторе. Исследование часто обозначается, как Процент R Уильямса из-за его объемной работы по интерпретации и популяризации индикатора. Так как это стохастический осциллятор, мы дадим короткие комментарии и сошлемся на раздел, посвященный стохастическим осцилляторам, для более полного обсуждения его происхождения и применения. Общие торговые правила Процент R определяется как значение между 0 и -100. Значение говорит вам, где в процентном отношении расположена цена закрытия периода внутри диапазона самых высоких пиков и самых глубоких впадин. Буква R в названии индикатора обозначает диапазон (range). Когда цена закрытия находится в верхней части диапазона, рынок рассматривается как перекупленный. Когда цена закрытия находится в нижней части диапазона, рынок считается перепроданным. Нормальный временной интервал- 10. Мы рекомендуем вам использовать 10 или более в качестве временного интервала и -10 и -90 как уровни перекупки и перепродажи. Существует три основных правила использования Процента R. Здесь приведены правила для покупающей стороны. Правила продающей стороны противоположные. Вы покупаете, когда: 1. Процент R достиг 100. 2. Прошло пять торговых дней с последнего достижения 100. 3. Процент R повторно падает ниже 95. (Графическое представление этих правил вы найдете на рисунке 2-69.)  Уильямс рекомендовал использовать 10-недельную скользящую среднюю или момент, или их вместе, для установления направления рынка, а затем торговать только в направлении тренда. Несмотря на то, что мы описали авторские торговые методы, мы не рекомендуем их в качестве инструмента следования за трендом. Многие другие исследования работают лучше на трендовых рынках. Это не означает, что Процент R не дает результата (смотрите рисунок 2-69), но, если тренд силен, значения могут оставаться на одном конце шкалы днями и неделями, одновременно давая множество ложных сигналов против тренда и немного или вообще никаких сигналов в направлении тренда. Поиск нескольких стоящих торгов, которые даст вам Процент R на трендовых рынках, может стать бесплодным и дорогостоящим упражнением. (Смотрите рисунок 2-70.)  Фиксация дохода Несмотря на наши негативные комментарии, касающиеся использования Процента R на трендовом рынке, он может оказаться полезным как инструмент выхода. Если вы вошли, используя скользящие средние или какой-то другой метод следования за трендом, ожидание сигнала того же индикатора для выхода часто приводит к потере доходов. Из-за того, что Процент R очень быстрый, он может быть полезен в защите доходов. Некоторые подсказки по получению доходов с Процентом R: 1.Если вы в длинной позиции, используйте зону перепродажи (-90) для определения дна коррекции внутри тренда. Выходите или размещайте остановки под дном коррекции. 2.Или ждите, когда Процент R станет перекупленным (-10). Тогда, если он завернет вниз на 10 или более точек, фиксируйте прибыль или устанавливайте близкие остановки. (Смотрите рисунок 2-71.)  Дивергенция Процент R, как любой осциллятор, может быть очень эффективен, когда возникают дивергенции. Если рынок производит новый пик или впадину, а Процент R не подтверждает этого своим новым пиком или впадиной, мы получаем дивергенцию. Эти сигналы работают лучше всего, когда оба шипа Процента R перекуплены или перепроданы. Как у большинства дивергенции осцилляторов, генерируемые сигналы могут быть очень сильными, особенно на рынках с боковым движением. Несмотря на быстроту процента R, вы обнаружите удивительно мало дивергенции. Не пропустите эти модели. Они заслуживают внимания. (Смотрите рисунок 2-72.)  Крестики-нолики (Point and Figure) Графики крестиков-ноликов успешно выдержали проверку временем, применяясь по крайней мере на 100 лет дольше, чем программное обеспечение, используемое сегодня для их построения. Это очень сложная тема, по которой написано великое множество книг. То, что мы намерены здесь сделать, - это рассмотреть некоторые современные методы исследования графиков крестиков-ноликов, которые имеют отношение к пользователю компьютера. Графики крестиков-ноликов могут быть ценным инструментом для технического аналитика из-за простоты идей, заложенных в их основу. В значительной мере так же, как скользящие средние, они позволяют человеку, работающему с графиком, отфильтровать второстепенные, нежелательные или незначительные движения цены. Возможность уничтожить паразитические ценовые данные позволяет просто интерпретировать график только тех ценовых движений, которые пользователь считает относящимися к делу. Путем отфильтровывания отвлекающих ценовых помех и отказа от шкалы времени, графики крестиков-ноликов представляют предел простоты - чистое движение цены. Отсутствие шкалы времени и отсутствие полных ценовых данных может рассматриваться большинством технических аналитиков как недостаток. Но тем, кто желает сосредоточить внимание исключительно на цене, или тем, кто использует их в совокупности с другими индикаторами, графики крестиков-ноликов предлагают некоторые уникальные преимущества над стандартными методами построения графиков. |