Диагностика функций управления финансами предприятия

Скачать 0.68 Mb. Скачать 0.68 Mb.

|

|

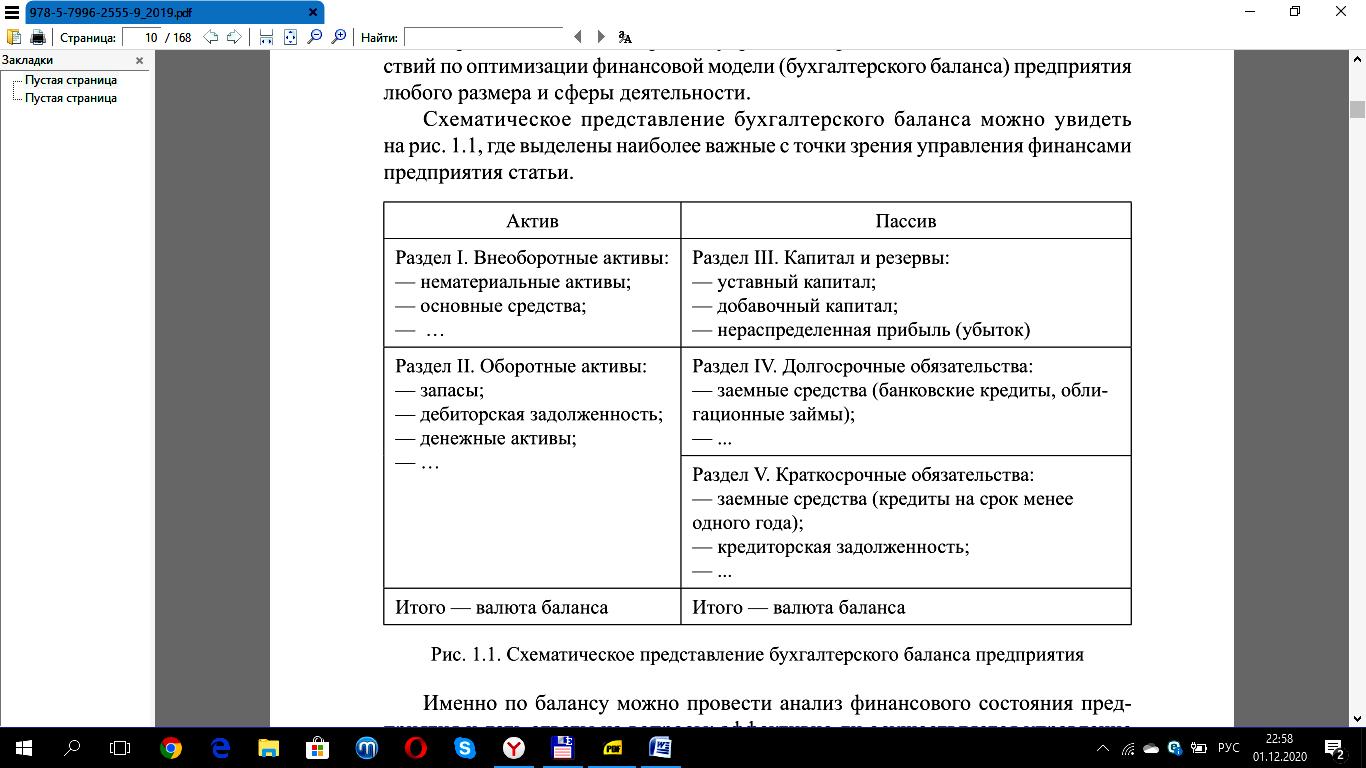

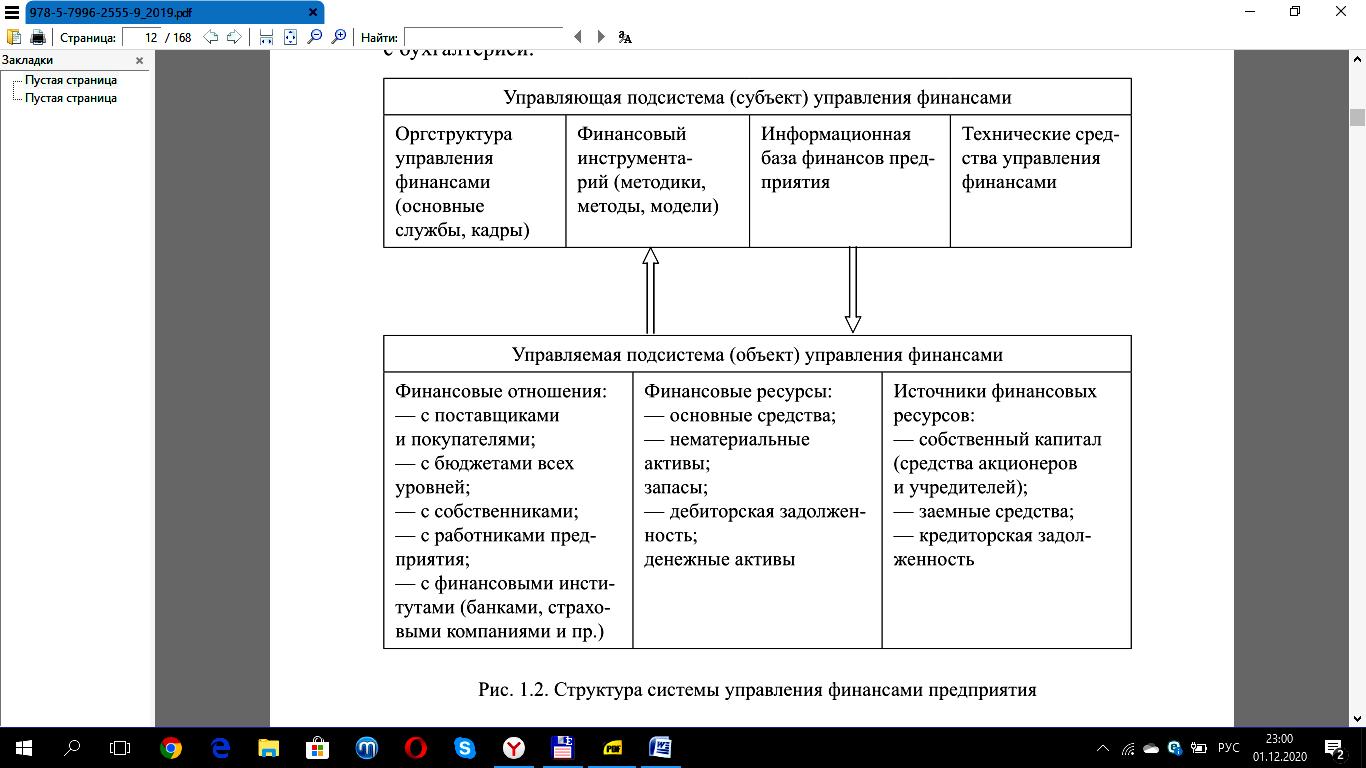

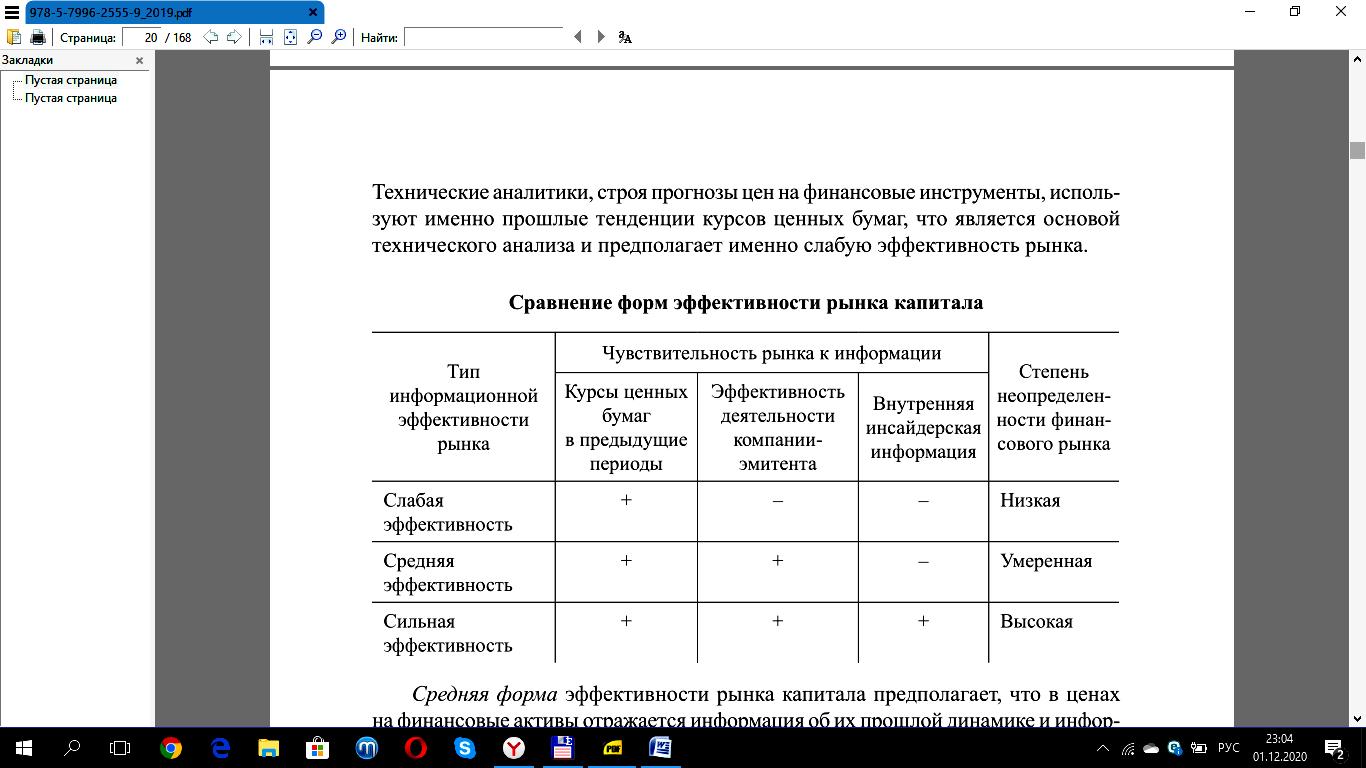

Доклад по дисциплине «Анализ и диагностика финансово-хозяйственной деятельности» На тему: «Диагностика функций управления финансами предприятия» 1. Основы управления финансами предприятия В настоящее время управление финансами предприятия — это одно из наиболее динамично развивающихся направлений практической деятельности, которое предполагает необходимость фундаментальной подготовки в области экономики предприятия, бухгалтерского учета, теории и практики управления финансами, права и налогообложения. Данное направление включает в первую очередь обоснование и разработку методов управления финансовыми ресурсами предприятия и их источниками. 1.1. Определение и становление науки управления финансами на предприятии В современной российской экономической литературе вопросы управления финансами предприятия можно эволюционно отследить в различных научных дисциплинах. Считается, что управление финансами как самостоятельное научно-практическое направление было сформировано в 50–60-е гг. XX в. на стыке трех наук: теории финансов, бухгалтерского учета и общей теории управления. Таким образом, до начала внедрения рыночных реформ в нашей стране основные финансовые аспекты управления предприятиями рассматривались в дисциплине «Финансы организаций (предприятий)». В 1990-е гг. в учебные планы вузов и программ по бизнес-образованию был введен курс «Финансовый менеджмент», который включал в себя мировой опыт управления финансами, где более широко и полно рассматривались вопросы управления капиталом предприятия, финансовыми активами и пр. Соответственно, это привело к появлению востребованной на предприятии новой профессии — финансового менеджера, управленца, объединяющего функции бухгалтера и финансиста, умеющего работать с финансовой документацией, финансовыми инструментами, управлять инвестициями, источниками средств и т. д. Мировая школа финансового менеджмента базируется на научных исследованиях таких известных во всем мире ученых, как Ю. Бригхэм, Дж. Линтнер, Г. Марковиц, М. Миллер, Ф. Модильяни, У. Шарп и др. В свою очередь, первыми российскими учеными, которые адаптировали мировую финансовую науку к отечественным предприятиям, на наш взгляд, являются Е.С. Стоянова, В. В. Ковалев, Т. В. Теплова, И. Я. Лукасевич. Эти ученые применили теорию и практику управления финансами к российским условиям ведения бизнеса, а также предложили новые методы и инструменты по принятию финансовых решений. Так, И. Я. Лукасевич дает определение, что финансовый менеджмент — это управление финансами и финансовой деятельностью хозяйственного объекта, направленное на реализацию его стратегических, тактических и текущих целей. По В. В. Ковалеву, финансовый менеджмент — это система отношений, возникающих на предприятии по поводу привлечения и использования финансовых ресурсов. С позиции общего менеджмента, финансовый менеджмент — это синтез науки и искусства, требующий от руководителя хороших фундаментальных знаний в области управления финансами и наличия интуиции для управления денежными потоками предприятия, привлекая наиболее рациональные источники финансовых ресурсов и используя их с наибольшей эффективностью для достижения целей предприятия. В последние годы вследствие общемировых тенденций к объединению компаний, а также в результате усиления роли корпораций в национальной и мировой экономике на стыке дисциплин «Финансы организаций (предприятий)» и «Финансовый менеджмент» появилась новая дисциплина — «корпоративные финансы». Опираясь на законодательно введенное определение корпорации в нашей стране, можно утверждать, что дисциплина «корпоративные финансы» призвана изучать управление финансами в компании, предусматривающей долевую собственность и разделение функций управления. такими компаниями в РФ являются публичные и непубличные акционерные общества, в которых функции финансового управления передаются профессиональным управляющим. Таким образом, корпоративные финансы — это наука, также изучающая управление финансами предприятия или рассматривающая совокупность экономических отношений, принципов и методов, возникающих в процессе формирования, распределения и использования финансовых ресурсов крупных компаний. В Гражданском кодексе РФ в 2014 г. (ФЗ № 99 от 05.05.2014) было введено понятие корпорации. Согласно ст. 65.1 ГК РФ корпоративными юридическими лицами, или корпорациями, являются юридические лица, учредители (участники) которых обладают правом участия в них и формируют их высший орган. В коммерческих корпоративных организациях высшим органом является общее собрание ее участников. Отличительным признаком корпорации, кроме долевой собственности, является также разделение функций управления и передача этих функций профессиональным менеджерам, работающим по найму. Так как управление финансами является широким и многогранным по своему содержанию понятием, его рассматривают как: — научную дисциплину; — практическую деятельность; — а также как вид предпринимательской деятельности. Управление финансами в качестве научной дисциплины представляет собой систему теоретических знаний, теорий, моделей и разработанных на их основе прикладных методов, приемов, инструментов, применяемых в процессе подготовки и реализации управленческих решений по формированию, распределению и использованию финансовых ресурсов. С практической точки зрения, управление финансами — это система действий по оптимизации финансовой модели (бухгалтерского баланса) предприятия любого размера и сферы деятельности. Схематическое представление бухгалтерского баланса можно увидеть на рис. 1.1, где выделены наиболее важные с точки зрения управления финансами предприятия статьи.  Именно по балансу можно провести анализ финансового состояния предприятия и дать ответы на вопросы: эффективно ли осуществляется управление капиталом и имуществом, насколько предприятие финансово устойчиво и платежеспособно, какова оборачиваемость активов, оптимален ли операционный (финансовый) цикл? С точки зрения предпринимательской деятельности, управление финансами необходимо рассматривать в привязке к его основной цели и задачам (которые будут рассмотрены далее). В настоящее время наука управления финансами находится в непрерывном развитии, реагируя на различные изменения, происходящие во внешнем мире. Финансовые кризисы последних десятилетий потребовали эффективного и рационального управления финансовыми ресурсами как в масштабах национальной экономики, так и на конкретном предприятии. Глобализация бизнеса, различные геополитические проблемы требуют от финансовых менеджеров повышенной ответственности за принимаемые решения, как стратегического характера, так и тактического, так как все решения связаны с высокими финансовыми рисками — валютными, кредитными, процентными, инвестиционными и др. Анализируя зарубежную практику, М. В. Романовский выделяет две модели управления корпоративными финансами — аутсайдерскую (американо-английскую) и инсайдерскую (германо-японскую). Эти модели отличаются друг от друга различной целевой установкой, выбором внешних источников финансирования и объектов инвестирования. Первая ориентирована в целом на распыление капитала, так как владельцами и собственного, и заемного капитала являются многочисленные держатели акций и облигаций, которые не особо контролируют денежные потоки предприятия. Данная модель требует наличия в стране развитых институтов финансового и фондового рынков и соответствующего законодательного обеспечения. Аутсайдерская модель наиболее полно реализуется при стоимостном подходе к управлению крупной компанией, когда все действия финансовых менеджеров направлены на максимизацию рыночной стоимости предприятия. Инсайдерская модель ориентирована на слабое дробление заемного капитала, его концентрацию вокруг крупных банков. как правило, компании, использующие данную модель, делают акцент на максимизацию прибыли. В настоящее время в крупных российских компаниях управление финансами базируется в большей степени на идеях стоимостного подхода, в то время как мелкие и средние предприятия часто продолжают формулировать приоритетные финансовые цели, основываясь на показателях прибыльности. 1.2. Система управления финансами предприятия Управление финансами предприятия, как и любая система управления, включает объект и субъект, т. е. управляемую и управляющую подсистемы (рис. 1.2). Субъектом управления в системе управления финансами в первую очередь выступает организационная структура, а также финансовый инструментарий, информационная база и технические средства управления финансового менеджмента. При этом главным субъектом управления, как правило, является собственник предприятия. Организационные структуры управления финансами предприятия могут быть спроектированы разными способами, это зависит от размеров предприятия, формы собственности, специфики деятельности и т. д. В небольшой организации все функции управления финансами может выполнять либо главный бухгалтер (бухгалтер), либо бухгалтер совместно с директором. Для крупной же компании характерно выделение специальных служб (департамента финансов, финансового отдела), которые функционируют непосредственно с бухгалтерией.  Финансовый инструментарий, или различные методики, методы, модели, составляют ядро науки об управлении финансами и будут подробно рассмотрены в следующих главах данного учебного пособия. Информационная база управления финансами содержит любые сведения финансового характера. Сюда может быть отнесена бухгалтерская отчетность предприятия, данные товарных, фондовых и валютных бирж, информация от банковского сектора и др. К информационной базе необходимо отнести также информацию правового характера — законы РФ, постановления правительства, уставные документы, положения и инструкции, регламентирующие работу конкретного предприятия. Технические средства управления финансами — это современные средства вычислительной и телекоммуникационной техники, позволяющие максимально оптимизировать этапы сбора, передачи и преобразования информации. В настоящее время большинство предприятий ведут бухгалтерию, используя специализированные пакеты прикладных программ, таких как 1С-бухгалтерия. Финансово-экономические службы крупных предприятий активно используют такие информационные ресурсы, как «Project Expert», «Оракл», «Альт-Финанс», «Альт-Инвест», «Navision» и др. Объектом управления в системе управления финансами являются финансовые отношения, возникающие между участниками хозяйственной деятельности, а также различными звеньями финансовой системы, финансовые ресурсы и их источники. 1.3. Основные принципы управления финансами предприятия, цели и задачи Для эффективного функционирования системы управления финансами предприятия, для рационального воздействия управляющей системы на управляемую необходимо использовать современную методологию управления финансами, основанную на определенных принципах. Основные общие принципы управления были разработаны еще в прошлом веке французским ученым Анри Файолем. Управление финансами, являясь частью общего менеджмента предприятия, с одной стороны, базируется на универсальных принципах управления, наиболее важными из которых являются: 1. Принцип экономической эффективности. в любой компании система управления финансами предполагает расходы (затраты), которые всегда должны стремиться к минимуму и покрываться теми или иными доходами (выручкой от реализации). 2. Ориентация на стратегические цели развития. если, например, предприятие ориентировано на рост бизнеса или диверсификацию, то разумным будет увеличение в составе источников средств заемных их видов. Стратегия ограниченного роста или сокращения требует снижения рисков, и, следовательно, необходимо в большей степени ориентироваться на собственный капитал и стремиться к сокращению постоянных затрат. 3. Высокий динамизм управления (гибкость). Любой финансовый менеджер должен очень быстро реагировать на изменения, происходящие во внешней среде (политике, экономике, рыночной конъюнктуре) и применять соответствующие методы и модели финансового управления. 4. Альтернативность. Так как финансовые решения часто принимаются в условиях риска и неопределенности, очень важно использовать многовариантные подходы к оценке ситуации (при разработке бизнес-планов, а также при оперативном финансовом управлении). 5. Оптимизация основных финансовых показателей. При управлении финансами предприятия принятие того или иного управленческого решения может привести к противоположным эффектам в различных сферах деятельности. Так, осуществление высокодоходных финансовых инвестиций может вызвать дефицит в финансировании производственной деятельности, резкое повышение рентабельности может привести к снижению показателей ликвидности и др. С другой стороны, рассматривая финансы предприятия и управление ими как особый вид деятельности, А. И. Самылин выделяет также ряд важных принципов: — публичность, т. е. доступность и открытость информации о деятельности предприятия (кроме конфиденциальной информации), интерес общества к целям, задачам и принимаемым решениям компании; — масштабность, значительное влияние на географический рынок товаров и многопрофильность деятельности; — консолидация финансовой отчетности, формирование общей отчетности предприятия (очень часто в структуру крупных компаний входят различные дочерние компании, которые ведут самостоятельную деятельность) и др. В науке управления финансами предприятия широко обсуждается вопрос о том, какой же должна быть главная стратегическая цель управления финансами? Ведь в зависимости от различных обстоятельств, от стадии жизненного цикла предприятия, конкурентной ситуации и пр. может быть выбрана ориентация на тот или иной показатель. Существует два базовых подхода, в некотором смысле конкурирующих друг с другом (они уже частично были рассмотрены в п. 1.1). первый связан с максимизацией рыночной стоимости компании, второй — с максимизацией прибыли. Второй подход является более традиционным, так как до недавнего времени считалось, что любое предприятие создается для того, чтобы максимизировать прибыль. Вместе с тем приведем недостатки критерия «максимизация прибыли»: — существуют различные виды прибыли (валовая, прибыль от продаж, прибыль до налогообложения, чистая прибыль), которые отличаются методикой расчета, и, следовательно, всегда необходима конкретизация, какую прибыль предприятие собирается максимизировать; — следует отметить, что при максимизации валовой прибыли (или прибыли от продаж) будет максимимальным и налог на прибыль, что совсем нежелательно для финансиста; — основные виды прибыли отражаются в форме бухгалтерской отчетности «отчет о финансовых результатах», который составляется по результатам отчетного года, т. е. показатель прибыли никак нельзя отнести к долгосрочным (стратегическим) показателям; — при рассмотрении альтернативных вариантов инвестиционного проекта необходимо принимать во внимание «фактор времени», так как чем раньше будет получена прибыль, тем она «ценнее», а значит, для сравнения целесообразно показатели прибыли разных периодов «приводить к одному знаменателю», например, используя операцию дисконтирования. Поэтому в настоящее время большинство авторов отдают предпочтение первому подходу, согласно которому стратегической (основной) целью управления финансами компании является максимизация благосостояния собственников, что выражается в максимизации рыночной стоимости предприятия (максимизации рыночной стоимости акций или капитализации компании). С позиции инвесторов в основе данного подхода лежит предположение, что повышение благосостояния собственников заключается не столько в росте текущей прибыли предприятия, сколько в повышении рыночной цены их собственности. Таким образом, любое финансовое решение, обеспечивающее в перспективе рост стоимости акций (или стоимости собственного капитала) предприятия, должно приниматься. Следует отметить, что два основных подхода к определению основной цели управления финансами не взаимосвязаны, и каждая отдельная компания, формулируя собственное «дерево целей», ориентируется на ту или иную стратегическую установку. Кроме того, максимизация рыночной стоимости компании не всегда достигается при максимизации прибыли. Например, полученная высокая прибыль может быть полностью или частично направлена на текущие цели (дивиденды, выплаты бонусов менеджерам и т. д.), т. е. предприятие не сможет инвестировать достаточный объем средств в свое развитие, в результате чего возможно снижение его рыночной стоимости. Также высокий уровень прибыли может достигаться при высоком уровне финансового риска (высокой доле заемных средств), что опять же способно обусловить снижение рыночной стоимости предприятия. Таким образом, согласно первому подходу, максимизация прибыли может выступать как одна из важных задач управления финансами предприятия, но не как главная цель. С другой стороны, далеко не все российские компании имеют однозначно понимаемую финансовыми аналитиками рыночную стоимость, акции многих предприятий не обращаются на фондовом рынке. К какой же цели необходимо стремиться финансистам этих компаний? Опираясь на традиционный подход, сформулируем главную цель для них как максимизацию финансовой рентабельности при допустимом уровне финансового риска. В данном случае финансовая рентабельность подразумевает чистую рентабельность собственного капитала или отдачу на собственный капитал. обычно повышенные показатели финансовой рентабельности достигаются за счет привлечения заемных средств, а они, в свою очередь, создают для предприятия повышенный финансовый риск. Наряду с главной целью управления финансами предприятия необходимо выделить основные задачи. К ним относят: — формирование достаточного объема финансовых ресурсов; — обеспечение наиболее эффективного использования финансовых ресурсов; — оптимизацию денежных потоков; — максимизацию прибыли при допустимом уровне финансового риска; — обеспечение постоянного финансового равновесия предприятия; — устойчивые темпы роста экономического потенциала предприятия; — минимизацию затрат и др. Формулировка задач в целом зависит от технологии, размеров предприятия, ситуации на рынке, экономических, политических факторов и пр. 1.4. Функции управления финансами предприятия Общие, или основные функции управления, так же как и принципы, впервые были сформулированы Анри Файолем в начале прошлого столетия. Применительно к управлению финансами предприятия выделяют следующие функции: 1. Планирование — долгосрочное и текущее финансовое планирование; составление бизнес-планов, смет, бюджетов; прогнозирование объемов сбыта и т. д. 2. Организация — создание структуры управления финансами, отдельных служб и подразделений; распределение полномочий между сотрудниками финансовых служб, формулировка их задач. 3. Учет, контроль и анализ — выбор учетной политики, составление финансовой отчетности; проведение финансового анализа; сравнение фактических данных с запланированными; внутренний аудит. 4. Мотивация — разработка таких контрактов, систем заработной платы и премирования для работников, элементов дивидендной политики для владельцев, которые побуждали бы работников к эффективной деятельности, а собственников побуждали бы лояльно относиться к предприятию. Рассматривая на практике управление финансами как систему действий по оптимизации бухгалтерского баланса предприятия, выделим специфические функции, которые группируются в рамках финансовых ресурсов и их источников, а также по основным направлениям финансовой деятельности компании: — управление внеоборотными активами; — управление инвестиционной деятельностью; — управление капиталом (собственным, заемным, структурой капитала); — управление рисками (финансовым, операционным, совокупным); — управление оборотными активами (запасами, дебиторской задолженностью, денежными средствами); — управление затратами и др. Конкретные формы и методы реализации принципов управления финансами, задач и функций определяются финансовой политикой предприятия. Основными элементами этой политики являются: — учетная политика; — кредитная политика; — инвестиционная политика; — дивидендная политика и пр. Так, выбор варианта учетной политики предприятия осуществляется в соответствии с использованием того или иного стандарта бухгалтерского учета. В рамках кредитной политики решается вопрос о предоставлении коммерческого кредита, а также привлечении кратко- и долгосрочных средств банков и других инвесторов. Инвестиционная политика рассматривает варианты оптимальных проектов — вложений средств в долгосрочные активы. Дивидендная политика должна уравновешивать интересы собственников с интересами менеджеров и кредиторов. 1.5. Базовые концепции управления финансами предприятия Управление финансами предприятия как научное направление основано на ряде базовых концепций или теорий. В различных работах зарубежных и отечественных авторов рассматриваются разнообразные по своему содержанию концепции. Основными в теории управления финансами выступают следующие концепции: 1. концепция временной ценности денег. 2. концепция стоимости капитала. 3. концепция денежного потока. 4. концепция взаимосвязи между риском и доходностью. 5. портфельная теория и модели ценообразования активов. 6. теории структуры капитала и дивидендной политики. 7. концепция эффективности рынка капитала. 8. концепция асимметричности информации. 9. концепция агентских отношений. 10. концепция альтернативных затрат. Рассмотрим подробнее каждую из них. 1. Концепция временной ценности денег является одной из ранних в теории финансов, она была сформулирована И. Фишером в 1930 г. Суть данной теории в том, что денежные ресурсы в различные периоды времени имеют различную стоимость. Если деньги не вложены в какой-либо проект, то они теряют свою стоимость, обесцениваются. В первую очередь это происходит в связи с инфляцией, которая присуща многим экономическим системам. Кроме того, для любого предпринимателя (инвестора, финансового менеджера, производителя) всегда присутствует риск неполучения ожидаемой суммы дохода. Это бывает связано с возникновением безнадежных долгов, с невозможностью осуществления инвестиционного проекта и т. д. Если же в экономике имеют место дефляционные процессы (дефляция), то текущая (настоящая) сумма денег может быть меньше будущей. То есть, денежные средства в настоящий момент времени всегда будут больше или меньше суммы, которая планируется быть получена в будущем. Данная теория позволяет сделать следующие выводы: — нельзя сравнивать денежные суммы, поступающие в различные моменты времени; — для сравнения разновременных денежных сумм необходимо привести их к одному моменту времени; — наиболее часто разновременные денежные потоки приводят к базовому моменту времени (операция дисконтирования) либо к будущему (операция наращения). 2. Концепция стоимости капитала нашла отражение в трудах Дж. Уильямса (1938), Дж. Хикса (1939) и др. Привлечение любого источника финансирования всегда связано для компании с определенными издержками: собственникам необходимо выплачивать дивиденды, инвесторам — проценты за вложенные средства, банкам и иным кредиторам – проценты за ссуды и облигации. Ни один из источников финансирования не обходится предприятию бесплатно. Стоимость капитала — это относительный показатель, который отражает минимальный уровень процентной ставки, в которую предприятию обходятся все источники финансирования. Любая компания заинтересована в том, чтобы снизить или минимизировать стоимость капитала. 3. Концепция денежного потока также первоначально нашла свое отражение в работах Дж. Уильямса (1938) и Дж. Хикса (1939). Денежный поток рассматривают как совокупность денежных притоков и оттоков, поступающих в различные моменты времени. По мнению Хикса, стоимость экономического объекта, порождающего некоторый денежный поток, эквивалентна стоимости этого денежного потока. В дальнейшем концепция денежного потока получила свое развитие и в инвестиционном анализе, когда менеджер сталкивается с необходимостью выбора наиболее оптимальных вложений денежных средств. согласно ныне действующей методике оценки эффективности инвестиционных проектов, все денежные потоки делятся на три группы: — денежный поток от операционной (текущей) деятельности; — денежный поток от инвестиционной деятельности; — денежный поток от финансовой деятельности. По каждому виду денежного потока различают притоки и оттоки денежных средств. Подобное деление денежных потоков наблюдается и в одном из приложений к бухгалтерскому балансу — отчете о движении денежных средств. 4. Концепция взаимосвязи между риском и доходностью была сформулирована Ф. Найтом еще в 1920-е гг. Сущность данной концепции заключается в том, что любой финансовый инструмент через рыночные цены обеспечивает держателю некую доходность. Чем выше ожидаемая доходность, тем выше риск ее неполучения, и наоборот. Несмотря на то, что иногда ситуация требует от финансиста решения сложной задачи: получить максимальный доход или минимизировать риск, но чаще всего пытаются найти разумное (оптимальное) соотношение между риском и доходностью. При управлении финансовыми ресурсами предприятия рассматривают два основных типа рисков — операционный (предпринимательский, производственный) и финансовый риск. В основе операционного риска лежит отраслевая специфика предприятия. Когда операционный риск понимается как предпринимательский, то данная специфика рассматривается с позиции инвестора как поставщика финансовых ресурсов и покупателей продукции, формирующих спрос. Например, вложив деньги в тот или иной бизнес, инвестор может не окупить вложения из-за различных рыночных факторов, недостаточной рекламы и т. д. Производственный риск связан с технической оснащенностью производства, инновационными разработками, уровнем постоянных и переменных затрат. В данном случае это внутренний риск, который в большей степени контролируется топ -менеджментом компании. Финансовый риск — это риск, связанный со структурой капитала. Очень часто предприятия испытывают потребность в дополнительном заемном финансировании для инвестиционных и текущих целей. Заемный капитал всегда сопровождается выплатой процентов, и эти выплаты не зависят от степени эффективности компании, тогда как при недостаточной прибыльности дивиденды собственникам могут быть отсрочены. Чем выше доля заемных источников в структуре капитала компании, тем выше уровень финансового риска. 5. Портфельная теория и модели ценообразования активов. работа г. Марковица о принципах формирования портфеля (1952) положила начало современной портфельной теории. Новаторским прорывом в данной теории оказалось отношение к риску. Марковиц впервые обратил внимание на то, что риск на рынке капитала имеет такое же большое значение, что и доходность, поэтому он должен рассматриваться и определяться наравне с доходностью. Особенно важным является предложенный им подход к формированию оптимального портфеля. По Марковицу, оптимальный портфель не тот, что обеспечивает максимально возможную доходность, а тот, что обеспечивает минимально возможный риск при заданном уровне доходности. Такой подход позволил сформулировать один из популярных сегодня методов снижения риска — диверсификацию. Сущность ее отражается в известной поговорке: «не клади все яйца в одну корзину!» По-другому, диверсификация — это распределение инвестируемых средств на множество активов, имеющих слабо коррелированную динамику рыночных цен. Например, вложение денежных средств одновременно в акции металлургических предприятий и в банковский сектор будет менее рискованным, нежели вложение этой же суммы в один из видов деятельности. Модели ценообразования активов также позволяют выявить основные факторы риска инвестиционного портфеля и оценить их влияние на его стоимость и доходность. Наиболее известна модель оценки финансовых активов CAPM, сформулированная У. Шарпом, которая была выведена из модели г. Марковица. 6. Теории структуры капитала и дивидендной политики относятся к концепциям второй половины XX в. в 1950–1960-е гг. Ф. Модильяни и М. Миллер сформулировали задачу изучить влияние структуры капитала, а затем и дивидендных выплат на рыночную стоимость предприятий. Первоначальные исследования авторов отрицают влияние структуры капитала и дивидендной политики на рыночную капитализацию компании. Позднее Модильяни и Миллер признают благоприятное влияние заемного капитала за счет эффекта финансового левериджа (рычага). Дж. Линтнер и М. Гордон явились оппонентами Модильяни и Миллера, так как в своих работах они доказали то, что, например, дивидендная политика несет полезную информацию для инвесторов и может влиять на совокупный доход акционеров и рыночную стоимость компании. 7. Концепция эффективности рынка капитала была выдвинута Ю. Фамой в 1965 г. Объем сделок по покупке или продаже ценных бумаг зависит от того, насколько точно текущие цены соответствуют внутренним стоимостям. Цена зависит от многих факторов, в том числе и от информации. В данной концепции эффективность рынка рассматривается в контексте информационной эффективности, которая понимается как способность рынка реагировать на различные группы информации путем изменения цен на финансовые активы. Под группами информации понимают следующее: — информацию о курсах ценных бумаг в прошлом; — информацию о результатах деятельности предприятия, которая содержится в официальной финансовой отчетности и представлена в открытом доступе для инвесторов; — внутреннюю (инсайдерскую) информацию о финансовом положении компании и перспективах ее развития, которой обычно владеют только менеджеры. Таким образом, степень эффективности рынка характеризуется уровнем его информационной насыщенности и доступности информации участникам. Гипотеза эффективности рынка на практике может реализовываться в одной из трех форм, или выделяют три формы эффективности: слабую, умеренную и сильную. Основные характеристики этих форм эффективности рынка представлены в таблице. В условиях слабой формы эффективности рынка текущие цены отражают только общедоступную информацию о прошлых котировках финансовых инструментов. К изменению информации других групп цены финансовых инструментов нечувствительны. Анализ мировых финансовых рынков говорит о том, что время от времени многие из них демонстрируют наличие слабой степени эффективности. Технические аналитики, строя прогнозы цен на финансовые инструменты, используют именно прошлые тенденции курсов ценных бумаг, что является основой технического анализа и предполагает именно слабую эффективность рынка.  Средняя форма эффективности рынка капитала предполагает, что в ценах на финансовые активы отражается информация об их прошлой динамике и информация об эффективности деятельности компании-эмитента. В общем случае, все развитые финансовые рынки обладают средней степенью эффективности. Наличие у рынка такой эффективности позволяет аналитикам использовать методы фундаментального анализа. Сильная форма эффективности означает, что текущие цены отражают не только общедоступную информацию, но и сведения, доступ к которым ограничен. Некоторые категории лиц могут владеть информацией, недоступной всем участникам рынка (например, инсайдеры). в этом случае говорят о наличии асимметричной информации. Многие аналитики считают, что создание эффективного рынка на практике невозможно. 8. Концепция асимметричной информации. Некоторые авторы выделяют отдельно концепцию асимметричной информации, которая напрямую связана с концепцией эффективности рынка. Основоположником этой теории считается К. Эрроу (1963), а продолжил его исследования Д. Акерлоф (1970), который впоследствии за свои труды, в частности, знаменитый «рынок лимонов», получил нобелевскую премию. В соответствии с теорией асимметричной информации следует снижать степень асимметричности, чтобы обеспечить рост курса акций и увеличить благосостояние акционеров. Самым простым, но не всегда эффективным способом является информирование общественности о состоянии компании. Специалисты предложили использовать систему позитивных сигналов, одним из которых является повышение размера дивидендов компании. в этом случае, при повышении дивидендных выплат, инвесторы видят, что существует ожидание стабильной либо растущей чистой прибыли, и, таким образом, они готовы приобретать акции компании по более высокой цене. Различные механизмы снижения информационной асимметрии в настоящее время играют довольно важную роль при управлении финансовыми ресурсами предприятия и широко применяются как в зарубежных, так и в российских компаниях. 9. Концепция агентских отношений направлена на решение проблемы разделения собственности и контроля. В условиях рыночной экономики агентские отношения возникают в случае, если владельцы капитала делегируют принятие финансовых и инвестиционных решений менеджерам (агентам). Очень часто интересы этих двух групп могут не совпадать. Менеджеры обычно заинтересованы в получении краткосрочной максимальной прибыли, а собственники компании нацелены на максимизацию рыночной стоимости акций и разработку стратегических планов. Основные положения теории агентских отношений разработаны в трудах М. Джессинга и У. Меклинга (1976) и Ю. Фамы (1980). Авторы определили формы и способы сглаживания так называемых «агентских конфликтов» в интересах владельцев компании. Источником агентских конфликтов могут являться также различия в интересах собственников и кредиторов. Чтобы сгладить противоречия, собственники компании вынуждены нести агентские затраты. Сюда относят затраты на мотивацию менеджеров, затраты на осуществление контроля в различной форме (аудит, ревизионные комиссии, содержание юридической службы на предприятии и пр.). Любые агентские затраты экономически оправданы до тех пор, пока они перекрываются ростом чистой прибыли компании. 10. Концепция альтернативных затрат. Альтернативные затраты — это затраты упущенных возможностей. Принятие любого финансового решения часто связано с отказом от какого-либо альтернативного варианта. Альтернативные затраты — это чисто «экономическая» категория (т. е. это нереальные затраты). Например, предприятие имеет оборудование, которое можно либо использовать в собственном производстве, либо сдать в аренду. Если будет выбран первый вариант, то сумма аренды — это альтернативные затраты. Как правило, расчет альтернативных затрат достаточно субъективен. Другой пример альтернативных затрат — создание службы внутреннего аудита, т. е. предприятие затрачивает средства, которые оно могло бы направить на другие нужды, проекты и т. д. Но отсутствие такой службы в дальнейшем может повлиять на снижение эффективности деятельности других подразделений компании и, следовательно, на снижение чистой прибыли. В 1970–1980-е гг. в рамках финансовой науки получили развитие теории поведенческих финансов. К этому времени ученые заметили, что часто участники финансового рынка поступают нерационально. Как правило, нерациональность поведения участников рынка проявляется в ситуациях неопределенности и риска. В поведенческих финансах рассматриваются такие различные характеристики поведения участников рынка, как: — «эффект толпы», который заключается в том, что зачастую участники рынка подвержены внешнему влиянию, даже если они знают, что оно негативно; — «эффект потерь» — было выявлено, что финансовые потери по силе эмоций огорчают людей больше, чем радуют такие же по величине доходы; — консерватизм — участники рынка очень медленно реагируют на новую информацию; — «эффект оформления» — люди воспринимают по-разному одну и ту же проблему, если она по-разному описана, преподносится различными людьми с разнообразными доводами и т. д. Некоторые практики говорят о том, что сегодня финансовая наука намного ближе к психологии, чем к математике. В рамках поведенческих финансов известны работы таких психологов, как А. Тверски и Д. Канемана. Так, в 2002 г. Д. Канеман за свои исследования получил Нобелевскую премию. Несмотря на наличие множества фундаментальных теорий, в современной экономике появляются различные банкротства, «финансовые пузыри», происходят финансовые кризисы. Все это говорит о том, что финансовая наука, управление финансами предприятий далеко не совершенны и требуют разработки новых концепций, более точно описывающих реальную действительность. |