практика. Дипломной практики в пао Сбербанк России

Скачать 355.09 Kb. Скачать 355.09 Kb.

|

1.3. Анализ пассивных операций ПАО «Сбербанк России»Суммируя результаты анализа активов, капитала и обязательств ПАО Сбербанк России, следует выявить одну из проблем банка. Данные для обоснования ее наличия систематизированы в таблице 2. Основой работы банка является привлечение средств клиентов в виде депозитов (пассивные операции) и размещение этих средств в виде кредитов (активные операции). Осуществление пассивных операций генерирует процентные расходы, а осуществление активных операций, напротив, генерирует получение процентных доходов. Разница между этими доходами и расходами представляет собой чистый процентный доход (маржу), представляющую собой основной источник прибыли банка. Таблица 2 Анализ соотношения суммы выданных кредитов и привлеченных банком средств

По данным таблицы 2 видно, что банк наращивает кредитные операции. Действительно, чистая ссудная задолженность увеличилась на 72,62%. Это стало возможным за счет наращивания обязательств банка. Действительно, величина средств клиентов, не являющихся кредитными организациями, увеличилась практически на идентичную величину (+87,30%). В то же время сумма вкладов физических лиц выросла только на 62,55%. Это означает, что банк не в полной мере использует возможности привлечения депозитов от физических лиц. О том, что эта проблема является актуальной для ПАО Сбербанк России свидетельствует то обстоятельство, что удельный вес чистой ссудной задолженности (в активе) значительно больше удельного веса средства клиентов, не являющихся кредитными организациями (в пассиве). Другими словами, обеспеченность выданных кредитов привлеченными депозитами не достигает 100%, а составляет: 96,82% на 01.01.2014 г., 92,90% на 01.01.2015 г., 88,28% на 01.01.2016 г. Исключение составляет только отчетная дата 01.01.2017 г., когда выданные кредиты полностью покрыты депозитами. Однако, поскольку ситуация, сложившаяся на 01.01.2017 г. не является характерной для финансового состояния банка, можно сделать вывод, что финансовому менеджменту банка целесообразно предпринять меры, направленные на решение проблемы, связанной с осуществлением пассивных операций. В частности, целесообразно рассмотреть варианты использования потенциала наращивания депозитных операций банка, в частности, для физических лиц. Это позволит нарастить привлеченный капитал банка и получать процентный доход за счет осуществления кредитования различных субъектов: и физических лиц, и предприятий реального сектора экономики. 1.4. Оценка финансового состояния ПАО «Сбербанк России»На протяжении анализируемого периода банк проводил стратегию наращивания операций с заемщиками. Действительно, основным видом активных операций ПАО Сбербанк России, обеспечивающих его финансовый результат, является предоставление потребительских кредитов, в том числе с использованием банковских карт. В связи с этим, основным видом банковского риска, которому подвержен банк, является кредитный риск. Принимая во внимание, что деятельность ПАО Сбербанк России по предоставлению потребительских кредитов осуществляется преимущественно в валюте Российской Федерации, но часть обязательств банка номинирована в иностранной валюте (преимущественно в долларах США), банк подвержен определенному валютному риску, который связан с возможным ослаблением российского рубля по отношению к мировым валютам. При осуществлении банковской деятельности, ПАО Сбербанк России подвержен, также, риску ликвидности, который связан с возможностью появления затруднений в исполнении банком своих обязательств в полном объеме. Операционный риск банка связан с возможностью прямых или косвенных потерь в результате недостатков или ошибок во внутренних процессах банка, в действиях сотрудников и иных лиц, в работе информационных систем или вследствие внешних событий. Наличие правовых взаимоотношений банка со своими клиентами – физическими лицами потенциально является источником правового риска, который эффективно сокращается юридическими подразделениями банка, в том числе благодаря использованию стандартизированных подходов и типовой договорной базы. Анализ финансовых результатов осуществляем на основе бухгалтерской отчетности ПАО Сбербанк России. В структуре доходов выделяем процентные доходы, доходы от операций с ценными бумагами, доходы от операций с иностранной валютой, доходы от участия в капитале других юридических лиц, комиссионные доходы, а также прочие операционные доходы (таблица 3). Таблица 3 Анализ динамики доходов ПАО Сбербанк России за 2014-2016 гг.

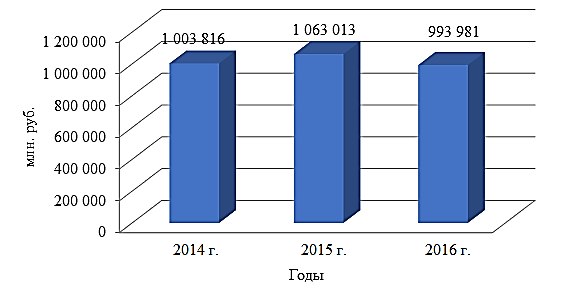

Анализ рисунка 3 позволил сделать вывод, что ПАО Сбербанк России осуществляет стабильную деятельность.  Рисунок 3. Динамика доходов ПАО Сбербанк России в 2014-2016 гг. В 2015 г. по сравнению с 2014 г. прирост доходов составил 5,90%, однако в 2016 г. по сравнению с 2015 г. наблюдалось снижение доходов на 6,49%. Таким образом, в целом сумма доходов в течение анализируемого периода оставалась практически на одном уровне, демонстрируя незначительные колебания. Если в 2015 г. прирост был обеспечен за счет операций с иностранной валютой (+1812,36%), от участия в капитале других юридических лиц (+35,65%), комиссионных доходов (+27,64%) и прочих операционных доходов (+133,67%). В 2016 г. ситуация оказался существенно хуже. В частности, прирост был обеспечен только за счет комиссионных доходов (+23,47%). Остальные виды доходов продемонстрировали сокращение, что указывает не негативную динамику и сокращение предпосылок для использования возможностей обеспечения приемлемого уровня финансовой устойчивости. В таблице 4 осуществлен анализ структуры доходов банка за 2014-2016 гг. Таблица 4 Анализ структуры доходов ПАО Сбербанк России за 2014-2016 гг.

Как следует из данных таблицы 4, структура доходов банка на протяжении 2014-2016 гг. практически не изменилась. Превалирующими в структуре являются две группы доходов: чистые процентные доходы и комиссионные доходы. Удельный вес чистых процентных доходов после создания резерва составлял в 2014 г. 77,00%, в 2015 г. – 63,98%, в 2016 г. – 61,15%. Удельный вес комиссионных доходов увеличился с 18,82% в 2014 г. до 29,95% в 2016 г. Таким образом, следует отметить факт перераспределения доходов в пользу комиссионных доходов. Остальные виды доходов (от операций с ценными бумагами, от операций с иностранной валютой, от участия в капитале других юридических лиц) имеют незначительный удельный вес в структуре доходов. Таким образом, ПАО Сбербанк России специализируется на выдаче кредитов (источник дохода – проценты, полученные по выдаваемым кредитам), а также на осуществлении комиссионных операций (источник дохода – комиссионное вознаграждение). С помощью таблицы 5 осуществлен анализ финансовых результатов банка. Таблица 5 Динамика показателей отчета о финансовых результатах ПАО Сбербанк России за 2014-2016 гг.

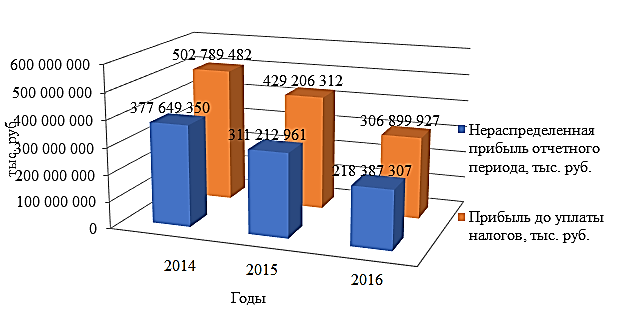

Анализ показателей, приведенных в таблице 5, позволил сделать следующие выводы: 1. В 2015 г. чистый доход банка составил 1 027,9 млрд. руб., увеличившись за год на 6,06%. Однако в 2016 г. величина данного показателя сократилась на 9,84%. В то же время негативно следует охарактеризовать более быстрый рост операционных расходов по сравнению с чистыми доходами банка: в 2015 г. рост операционных расходов составил 28,36%, тогда как рост чистых доходов – всего лишь 6,06%; в 2016 г. сокращение чистых доходов составило 9,84%, тогда как рост операционных доходов составил 3,53%. Таким образом, ситуация ухудшилась, эффективность работы банка снижается, поскольку на каждый рубль операционных расходов приходится все меньше чистых доходов банка. Отношение операционных расходов к доходам в 2014 г. составило 48,1%, в 2015 г. – 58,2%, в 2016 г. – 66,9%. 2. Характеризуя динамику операционных расходов, следует отметить, что банк продолжает нести запланированные расходы, связанные с реализацией стратегии развития банка. 3. Прибыль до уплаты налогов из прибыли составила в 2014 г. 502,8 млрд. руб., прибыль после уплаты налогов – 377,6 млрд. руб. (рисунок 4).  Рисунок 4. Динамика финансовых результатов ПАО Сбербанк России за 2014-2016 гг. Таким образом, финансовый результат 2015 г. был ниже на 14,63% и 17,59%, соответственно. На финансовые результаты 2016 г. повлияла отрицательная переоценка активов, номинированных в иностранной валюте. В результате прибыль до уплаты налогов снизились по сравнению с 2015 г. на 28,50%, а нераспределенная прибыль – на 29,83%. Это также негативно характеризует работу банка. Немаловажную роль в обеспечении эффективности работы играют показатели прибыльности банка. Расчет этих показателей представлен в таблице 8. По данным, рассчитанным в таблице, можно сделать вывод, что в течение 2014-2016 гг. банк работал эффективно, о чем свидетельствует получение чистого процентного дохода. Вместе с тем, его величина снизилась в 2016 г. по сравнению с 2014 г. на 21,37%, что негативно характеризует работу банка. Таблица 6 Показатели прибыльности деятельности ПАО Сбербанк за 2014-2016 гг.

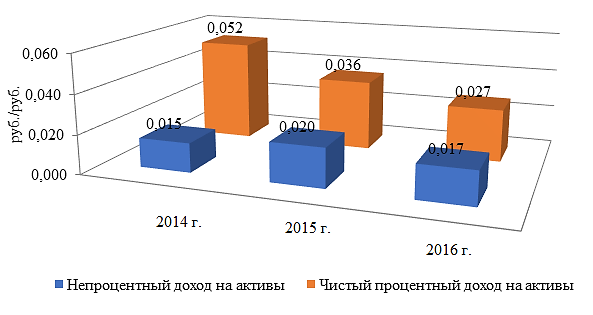

Особое значение для анализа прибыльности работы банка имеют относительные показатели, характеризующие сумму доходов (как процентных, так и непроцентных), которая приходится на 1 рубль активов, собственного капитала, обязательств (рисунки 5 и 6). Эти показатели свидетельствуют о том, что отдача ресурсов (а следовательно, и эффективность работы банка) сократились. В частности, сумма чистого процентного дохода на 1 рубль активов сократилась на 47,19%: если в 2014 г. эта величина составляла 0,052 руб./руб., то в 2016 г. – 0,027 руб./руб. Непроцентные доходы на 1 рубль активов увеличились на 12,34%. Именно на эти операции следует обратить особое внимание при выявлении направлений повышения финансовых результатов.  Рисунок 5. Динамика соотношения доходов и активов ПАО Сбербанк России за 2014-2016 гг.  Рисунок 6. Динамика соотношения доходов и собственного капитала ПАО Сбербанк России за 2014-2016 гг. Собственный капитал также стал приносить на 34,57% чистых процентных доходов меньше: если в 2014 г. на 1 рубль собственного капитала приходилось 0,059 руб. чистых процентных доходов, то в 2016 г. – 0,030 руб. Сумма чистых процентных доходов на 1 рубль обязательств, также сократилась. Особо следует отметить негативную динамику чистого спреда и чистой процентной маржи. Чистый спрэд (спрэд прибыли) является традиционным показателем прибыльности банка и определяется как разница между средневзвешенный процентами за активами и пассивами банка. С помощью этого показателя оценивается эффективность выполнения банком функции посредника между вкладчиками и заемщиками, а также уровень конкуренции на рынке. Как правило, при обострении конкурентной борьбы спрэд сокращается и менеджеры банка вынуждены искать другие пути получения доходов. В данном случае чистый спред снизился с 7,200% в 2014 г. до 5,071% в 2016 г. Это весьма негативно характеризует динамику эффективности работы банка. Чистая процентная маржа – это показатель прибыльности банка – разница между средней процентной ставкой, получаемой по кредитам и инвестициям, и средней ставкой, уплачиваемой по обязательствам и капиталу. Чистая процентная маржа – это также соотношение чистого процентного дохода банка к средней сумме его активов, приносящих проценты. Чистая процентная маржа также, как и чистый спред, сокращается. Это также свидетельствует о снижающейся эффективности работы банка, что, в свою очередь, может негативно сказаться на финансовой устойчивости банка. Оценка финансового состояния ПАО Сбербанк России, проведенная с помощью методики, изложенной в Указании №2005-У, представлена в приложении Г. Полученные результаты позволили сделать вывод, что данный банк относится к 1 квалификационной группе. Такой вывод сделан по причине того, что в деятельности банка не выявлено существенных трудностей: качество капитала, активов, доходности, ликвидности и управления в целом оцениваются как «хорошие», структура собственности признается «прозрачной». Вместе с тем, определенные опасения вызывает негативная динамика отдельных показателей, к числу которых отнесены: во-первых, доля просроченных ссуд (показатель ПА3) увеличилась с 3,22% на 01.01.2014 г. до 3,97% на 01.01.2017 г. С одной стороны, просрочки по ссудам связаны с негативными процессами в экономике, в результате которых падают реальные доходы населения, соответственно возрастает величина просроченной задолженности. С другой стороны, это прямо указывает, что в банке необходимо предпринять меры, направленные на противодействие возникновению просроченных долгов; во-вторых, прибыльность активов и капитала банка сократилась, что свидетельствует о снижении эффективности работы банка. Действительно, прибыльность активов (показатель ПД10) снизился с 2,53% в 2014 г. до 0,98% в 2016 г. Аналогичную динамику продемонстрировал показатель прибыльности капитала, снизившись с 21,06% в 2014 г. до 10,13% в 2016 г. Сокращение наблюдается и по специфическим показателям доходности банковской деятельности: чистая процентная маржа снизилась с 5,4% до 3,9%, а чистый спред – с 7,2% до 5,1%; в-третьих, как показано выше, не соблюдается норматив Н4. При норме 120% его фактически значения составляли: на 01.01.2014 г. – 99,8%, на 01.01.2017 г. – 65,5%. Это означает, что долгосрочные вложения банка не в полной мере покрываются источниками финансирования активных операций. Следовательно, для банка актуальными представляются мероприятия, направленные на привлечение долгосрочных депозитов. Суммируя вышеизложенное, можно сделать вывод, что у ПАО Сбербанк России есть предпосылки для осуществления деятельности в условиях устойчивого финансового состояния. Однако есть и проблемы (недостаточности ресурсной базы на долгосрочной основе и недостаточно высокий уровень качества активов), требующие разработки практических рекомендаций по дальнейшему повышению финансовой устойчивости ПАО Сбербанк России. С целью дальнейшего анализа финансового состояния ПАО Сбербанк России осуществим анализ динамики значений нормативов, установленных Банком России (таблица 7). Таблица 7 Анализ соблюдения нормативов ПАО Сбербанк России

Анализ данных таблицы 7 позволяет сделать вывод, что нормативы Банка России в ПАО Сбербанк России в целом на протяжении 2014-2016 гг. соблюдаются. Определенные опасения составляет значения норматива Н4. Фактически на протяжении 2014-2016 гг. его значения формировались на уровне 99,8; 102,5; 111,2 и 65,5. Значение данного норматива заключается в следующем: норматив долгосрочной ликвидности банка (Н4) регулирует (ограничивает) риск потери банком ликвидности в результате размещения средств в долгосрочные активы и определяет максимально допустимое отношение кредитных требований банка с оставшимся сроком до даты погашения свыше 365 или 366 календарных дней, к собственным средствам (капиталу) банка и обязательствам (пассивам) с оставшимся сроком до даты погашения свыше 365 или 366 календарных дней, скорректированным на величину минимального совокупного остатка средств по счетам со сроком исполнения обязательств до 365 календарных дней и счетам до востребования физических и юридических лиц (кроме кредитных организаций). Это означает, что долгосрочные вложения банка не в полной мере покрываются источниками капитала банка. Это в очередной раз подтверждает сделанный ранее вывод, что актуальной для анализируемого банка является проблема управления пассивными операциями, в ходе которых формируется ресурсная база для осуществления активных операций. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||