ксюха текст. Экономикой и является объектом изучения экономической теории. Экономическая теория

Скачать 1.01 Mb. Скачать 1.01 Mb.

|

|

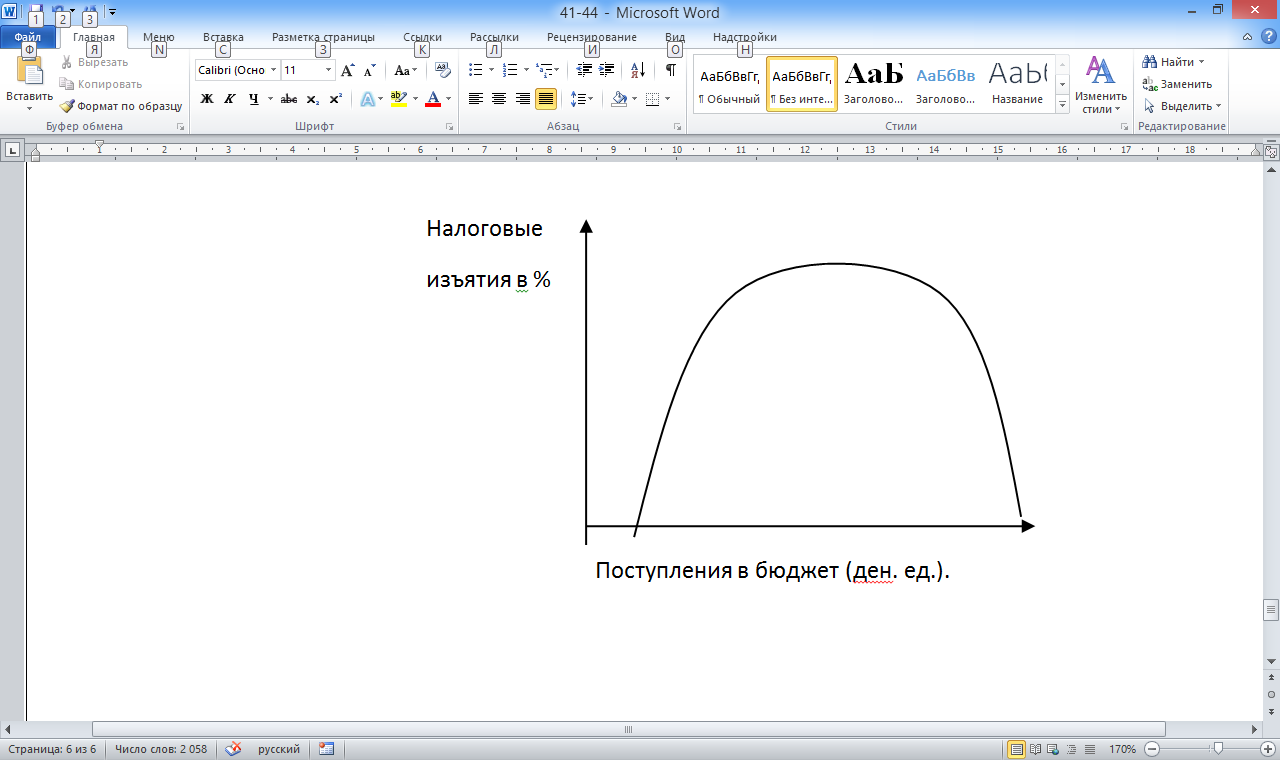

Контрольную - проявляется в осущ-нии контроля за распределением и использованием фин. ресурсов. Она реализуется посредством фин. информации, выражающейся в различных фин. показателях (прибыль, рентабельность, выручка, фондоотдача и пр.). Совокупность фин. отношений и соответствующих им учреждений образует фин. систему. К фин. учреждениям относятся национальные и коммерческие банки, финансово-кредитные учреждения и фин. небанковские посредники и др. Фин. система включает след-е звенья: гос. и местный бюджеты, фонды социального, имущественного и личного страхования, валютные резервы гос-ва, денежные ср-ва предприятий, организаций, фирм, различ. спец. денежные фонды (гос-ных (централизованных) и муниципальных (нецентрализованных)). Осн. принципами фин. с-мы гос-ва: принципы демократического централизма - характерен для плановой экономики и состоит в сосредоточении в руках высшей гос-ной власти права на мобилизацию и использование преобладающей части фин. средств нац. экономики. фискального федерализма - означает распределение функций между отдельными звеньями фин. системы. Источником их финансирования явл. гос. бюджет. Местные органы власти осуществляют финансирование школ, жилищного строительства и т.д. 43. Государственный бюджет. Основные тенденции формирования и расходования бюджетных средств. Бюджет — роспись денежных доходов и расходов гос-ва, территориальных образований, домохозяйств и т.д. Сущность бюджета каждой страны определяется природой и функциями гос-ва. Ч-з госбюджеты распределяется от 20 до 60 % национального дохода. Используя фин. программирование, развитые гос-ва ч-з бюджет оказывают воздействие на структурную перестройку хоз-ва, научно-техническую политику, норму накопления, эффективность внешнеэкономических связей, объем валового нац. продукта. Гос. бюджет выполняет следующие функции: перераспределение национального дохода; стабилизация общественного воспроизводства; осуществление гос. соц. политики. Структура гос. бюджета каждой страны отражает характер административной с-мы. В нашей стране бюджетное устройство базировалось на принципе демократ. централизма. В Беларуси госбюджет включает бюджет республики и местные бюджеты (областей, районов, городов, сельских советов).Составление и исполнение бюджета предполагает соблюдение опред-х правил "игры". Прежде всего устанавливается бюджетный год — период, в течение которого существует данный бюджет, равный 12 месяцам. Бюджетная классификация для расходов — это министериальная (ведомственная); предметная (например, образование по видам — школы, высшие учебные заведения и т. д.); экономическая (на капиталовложения, зарплату, субсидии, дотации и др.) и смешанная (распределяет расходы по министерствам, а в них — по предметам). Не классические системы распределения доходов: целевая — разбивка расходов в соотв. с общенац., политич., экон. и соц. программами; по функцион. признакам отражает концепцию финансов как инструмента политики правительства и производится в соотв. с осн. ф-ми гос-ва (соц. расходы, обеспечение занятости, здравоохранение, транспорт и связь, внутренние дела, оборона). Они в свою очередь делятся по категориям затрат: зарплата, текущие расходы, оборудование и т. д. Др. виды классификации доходов: юридическая (распределяет доходы по способу их получения, т. е. исп-ся сила гос. власти или нет), финансовая (классификация исходит из деления доходов на безвозвратные, или постоянные (налоги), и временные (займы). В Беларуси бюджетом управляют Мин-во финансов, областные, районные отделы исполкомов и т. д. Кассовое исполнение Госбюджета осущ-т Национальный банк РБ или по его поручению др. звенья банк. с-мы. Утверждение республ-го бюджета осущ-ся парламентом РБ, местных бюджетов - соответствующими Советами депутатов. Осн. доходные статьи: налог на добавленную стоимость—30,7%, налог на прибыль и налог на доходы—19,3, акцизы—14,7 %. Чрезвычайный налог для финансирования расходов по ликвидации последствий катастрофы на ЧАЭС — 10,6 %, поступления от разбронирования гос. резервов и запасов — 2,6 %. В целом доходная часть бюджета состоит на 40 % из налогов (продукция мало конкурентная на внутр. и внешн. рынке). Осн. расходные статьи: финансирование социально-культурных учреждений и мероприятий — 26,3 %; финансирование народного хозяйства—9,6; дотации местным бюджетам областей и г. Минска—14,34; расходы по ликвидации последствий катастрофы на ЧАЭС — 11,3; расходы на оборону (включая пограничные и железнодорожные войска, оборонное, спортивно-техническое общество)—5,39; пополнение государственных запасов и резервов— 1,5; содержание органов внутренних дел (включая внутренние войска) — 4,3 %. 44. Налоги и налоговые системы. Функции налогов. Классификация налогов. Кривая Лаффера. Налоги – это платежи, которые в обязательном порядке уплачивают в доход государства юридические и физические лица (предприятия, организации, граждане). Налоговая система – совокупность предусмотренных налогов и обязательных платежей, взимаемых в гос-ве, а также принципов, форм и методов установления, изменения, отмены, уплаты, взимания, контроля. Основные понятия налоговой системы: 1. объект налога - это доход или имущество, с которого начисляется налог (прибыль и доход; стоимость определенных товаров; добавленная стоимость на продукцию, работы, услуги; имущество юридических и физических лиц; передача имущества (дарение, наследование); операции с ЦБ; 2. субъект налога – это плательщик налога, юридическое или физическое лицо, на которое законодательно возложена обязанность платить налог.; 3. источник налога - это доход субъекта, за счет которого уплачивается налог (прибыль, заработная плата, процент, рента).; 4. ставка налога - величина налога с единицы объекта налога; 5. налоговая льгота - полное или частичное освобождение плательщика от налога. Функции налогов: Фискальная функция налогов заключается в изъятии средств налогоплательщиков в централизованные финансовые фонды государства. Регулирующая функция – снижение или повышение налогов стимулирует или сдерживает развитие определенных сфер экономики. Перераспределительная функция – собранные в бюджете налоги предназначаются на финансирование необходимых общественных программ. Стимулирующая с помощью налогов, льгот и санкций гос-во стимулирует технологический прогресс, увеличение числа рабочих мест, капитальные вложения в расширение пр-ва. Налоги могут взиматься следующими способами: Прямыми называются налоги, взимаемые непосредственно либо с получателей доходов (индивидуальный подоходный налог), либо с владельцев имущества (налог на собственность или поимущественный налог). Косвенные налоги – налоги, которые включаются в цену товаров и тарифа на услуги. В отличие от прямых, косвенные налоги включатся в цены определенных товаров и взимаются с потребителей этих товаров при их продаже. К косвенным налогам относятся акцизы и таможенные пошлины. Акцизы – это налоги на расходы, связанные с покупкой конкретных товаров и услуг на внутреннем рынке. К косвенным налогам относится и налог на добавленную стоимость – НДС. Этот налог платят все, кто в процессе работы и дальнейшей продажи добавляет новую стоимость к поступившей в их распоряжение продукции. Таможенные пошлины – налоги на импортируемые, экспортируемые и транзитные товары, взимаются при пересечении этих товаров границы государства. Три способа увеличения налоговых поступлений в государственный бюджет: увеличение численности налогоплательщиков; расширение количества объектов налогообложения; повышение налоговых ставок.  Кривая Лаффера. Американский экономист Артур Лаффер в 80-е годы ХХ века показал на фактических статистических данных, что чрезмерное повышение ставок налогов ведет к росту налоговых поступлений в бюджет лишь до определенного предела, после которого поступления снижаются из-за банкротств и уклонений от налогов (рис. 2.). Кривую Лаффера можно откорректировать только на практике с учетом специфики национальных экономик, культурных, психологических и других особенностей ее населения. Налоговая нагрузка на экономику Беларуси в 2013 году снизится до 27,6% к ВВП. В Республике Беларусь существуют следующие основные виды налогов: налог на прибыль и доходы по ставке 25%; при этом налог на доходы от лотерей, казино, игровых автоматов составляет от 40 до 60%; налог на добавленную стоимость по ставке 18% на большинство товаров, в некоторых случаях, например, по бытовым услугам – 10%; акцизы – уплачиваются по определенным ставкам на каждый вид товара; подоходный с граждан – ставки налога 9, 15, 20, 25% в зависимости от величины дохода; экологический налог – устанавливается за единицу вредных выбросов в природную среду или за единицу используемого природного ресурса; взносы (налоги) на государственное страхование; налог на недвижимость – по ставке 0,1% на имущество физических лиц и 0,5% – на имущество юридических лиц; земельный налог – платежи за единицу земельной площади; чрезвычайный (чернобыльский) налог; таможенные пошлины и сборы; другие налоги и сборы. 45. Фискальная политика. Инструменты фискальной политики. Виды фискальной политики. Одним из направлений финансовой политика является фискальная политика(от лат. fiscus — государственная казна) — совокупность финансовых мероприятий, проводимых правительством в области государственных расходов и налогообложения. В ее рамках осуществляется выработка научной концепции развития финансовой системы государства, определяются главные направления их использования, реализуются цели макроэкономического регулирования. Согласно классической теории, роль фискальной политики незначительна, поскольку она лишь перераспределяет средства от частного к государственному сектору, не влияя на уровень национального дохода и занятости. Ее функция состоит в обеспечении государства финансовыми ресурсами. Понятие фискальной политики как реального инструмента государственного регулирования экономики связано с именемДж. М. Кейнса и его последователей. Согласно кейнсианской теории, фискальная политика является основным инструментом макроэкономического регулирования: по мере роста государственных расходов и снижения налогов растет совокупный спрос и национальный доход, что обеспечивает рост сбережений как дополнительного источника финансирования государственных расходов. Основные цели фискальной политики - сглаживание циклических колебаний и обеспечение устойчивого экономического роста, достижение высокого уровня занятости при умеренных темпах инфляции, стимулирование экспортного потенциала. Основными инструментами реализации фискальной политики являются государственные расходы и налоги. Два вида фискальной политики: стимулирующая и сдерживающая. Стимулирующая фискальная политика применяется при спаде, имеет целью сокращение рецессионного разрыва выпуска и снижение уровня безработицы и направлена на увеличение совокупного спроса (совокупных расходов). Ее инструментами выступают: а) увеличение государственных закупок; б) снижение налогов; в) увеличение трансфертов. Сдерживающая фискальная политика используется при буме (при перегреве экономики), имеет целью сокращение инфляционного разрыва выпуска и снижение инфляции и направлена на сокращение совокупного спроса (совокупных расходов). Ее инструментами являются: а) сокращение государственных закупок; б) увеличение налогов; в) сокращение трансфертов. 46. Дефицит бюджета и государственный долг. Бюджетный дефицит — это сумма, на которую расходы государства за определенный период превосходят его доходы. В идеале общая сумма правительственных доходов должна покрывать сумму расходных статей госбюджета. Такой бюджет называется сбалансированным. Однако на практике так бывает не всегда — расходы и доходы бюджета в каждом конкретном году различаются. Если доходы правительства превышают его расходы, имеет место профицит государственного бюджета, в противном случае наблюдается его дефицит. При установленным международным стандартам Б.Д не должен превышать 2 — 3 % от ВВП. Существование дефицита может быть обусловлено наличием крупных государственных вложений в экономику. Правительство, стремясь обеспечить прогрессивные сдвиги в общественном производстве, сознательно закладывает в госбюджет превышение расходов над доходами, при этом образуется структурный бюджетный дефицит. Дефицит бюджета может появиться вследствие низкой эффективности производства, нерациональности структуры бюджетных расходов, больших масштабов теневого сектора. Чрезвычайные обстоятельства — войны, природные катаклизмы также способствуют образованию бюджетного дефицита, поскольку правительства вынуждены в этих случаях осуществлять крупные непредвиденные расходы, которые не покрываются обычными резервами. Принято различать первичный и общий дефицит бюджета. Первичный дефицит — это общий дефицит государственного бюджета, уменьшенный на величину процентных выплат по государственному долгу. Существует несколько способов финансирования бюджетного дефицита: -Увеличение налоговых поступлений в бюджет. -Внутреннее долговое финансирование (выпуск государственных займов и размещение их в частном секторе, т.е. продажа населению и хозяйствующим субъектам облигаций и других ценных бумаг.) -Внешнее долговое финансирование. (Финансирование Б.Д может осуществляться за счет кредитов международных финансовых организаций — Мирового банка, Лондонского клуба, МВФ и пр.) -Денежное финансирование или монетизация Б. Д. (При нем правительство занимает деньги у Центрального банка.) Государственный бюджет — центральное звено финансовой системы страны, представляющий собой ежегодно составляемую смету доходов и расходов государства. Государственный долг — это общий размер задолженности правительства владельцам государственных ценных бумаг. Он рассчитывается как сумма прошлых бюджетных дефицитов за минусом прошлых бюджетных излишков. Различают внутренний и внешний государственный долг. Внутренний долг — это долг государства населению и предприятиям своей страны, образующийся в результате заимствования у них денежных средств. Он представляет собой общий размер задолженности правительства владельцам государственных ценных бумаг. Внешний долг — сумма заемных средств, полученных от иностранных государств и частных лиц, а также международных организаций. Основные участники международной кредитной деятельности: частные компании, ТНК, различные фонды, правительственные органы. 47. Деньги, их свойства и функции. Закон количества денег, необходимого для обращения. Деньги — это любые активы (товары, предметы и т.д.), которые выполняют функции денег. Основными функциями денег являются:

-деньги как средство сохранения стоимости позволяют субъектам хранить и накапливать богатство. В отличие от многих товаров, деньги при хранении не требуют высоких издержек и не портятся, т.е. сохраняют свою ценность (за исключением некоторых случаев, например, инфляции). -деньги как средство платежа позволяют рассчитываться за товары не по факту покупки, а с отсрочкой, а также брать и давать взаймы. Свойства: * Ликвидность. Благодаря этому св-ву их можно обменять на любой товар или услугу без всяких издержек. * Стабильность. Стоимость денег сегодня и завтра должна быть приблизительно одинаковой. * Портативность. Деньги должны иметь форму, размер и вес, удобные для их использования. * Сохраняемость. Для изготовления денег следует использовать прочный материал длительного использования, например, бумаг высокого качества. * Однородность. Купюры равного достоинства должны иметь одинаковую стоимость. Люди могли бы запутаться, если бы какие-то монеты или купюры стоили больше других такого же достоинства. * Делимость. Одно из главных преимуществ денег – это их делимость на части. * Узнаваемость. Деньги должно быть сложно подделать и легко узнать. Качество бумаги, водяные знаки и сложность рисунка затрудняют изготовление фальшивых Количество денег, необходимых для обращения, определяется законом денежного обращения. Такой закон был открыт К. Марксом. Он устанавливает количество денег, необходимое для выполнения ими функций средства обращения и средства платежа. Д - количество денежных единиц, необходимых в данный период для обращения; Ц - сумма цен товаров, подлежащих реализации; В - сумма цен товаров, платежи по которым выходят за рамки данного периода; П - сумма цен товаров, проданных в прошлые годы, сроки платежей по которым наступили; ВП - сумма взаимопогашенных платежей ; С.о. - скорость оборота денежной единицы. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||