Агент банка. Агент Банка - экзамен. Экзаменационные вопросы. Понятие Агент банка

Скачать 491.86 Kb. Скачать 491.86 Kb.

|

|

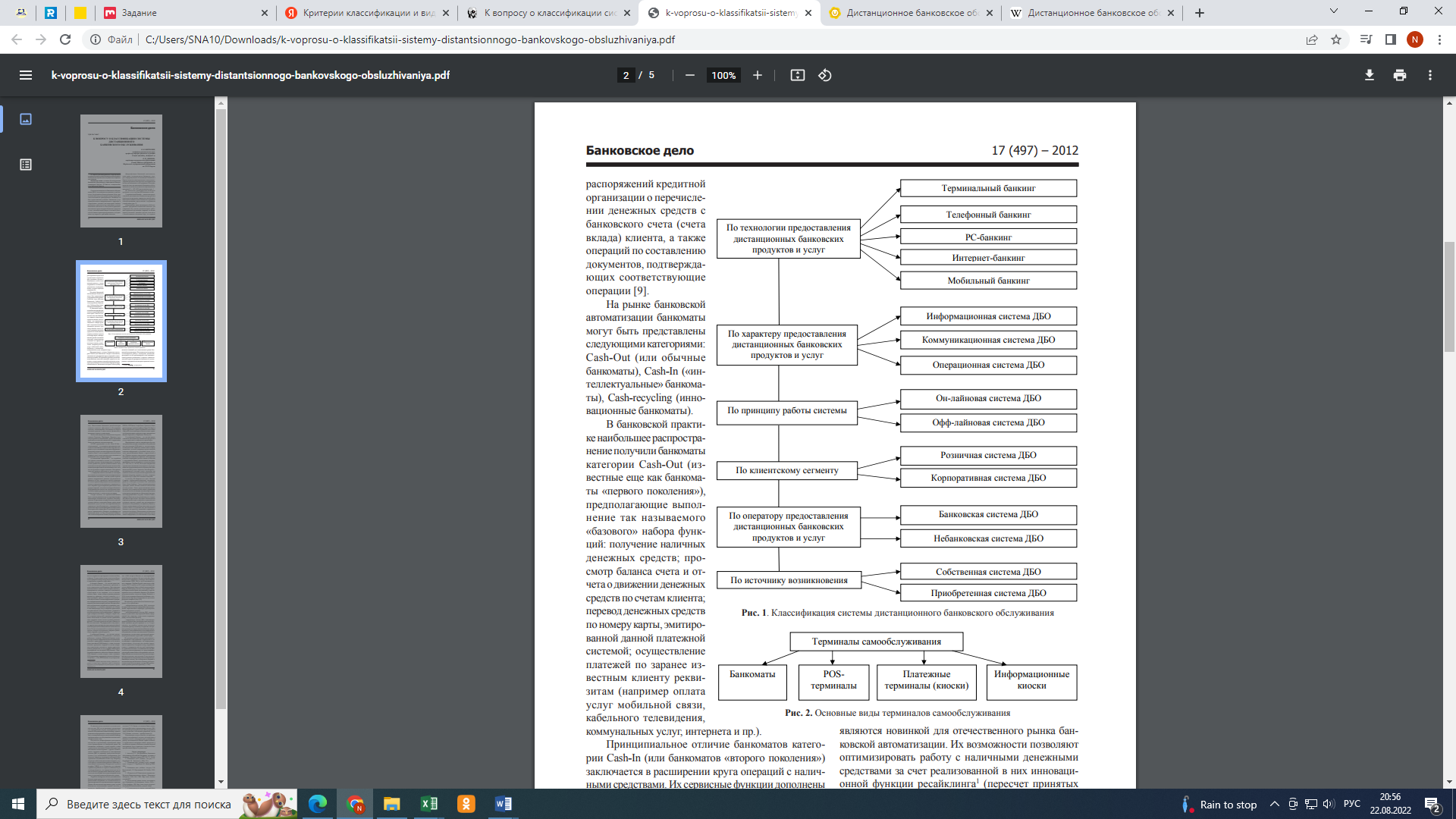

Экзаменационные вопросы. Понятие «Агент банка». ОТВЕТ: Банковский агент (БА) – это посредник между финансовой организацией и клиентом – физическим, юридическим лицом или индивидуальным предпринимателем. Задача БА – помочь выбрать подходящую услугу, вести все переговоры, представляя интересы заказчика. Он решает все вопросы с банком и максимально комфортно подводит нанимателя к финальном этапу переговоров – подписанию договора. Система оценки результатов деятельности сотрудников банка. ОТВЕТ: Полноценная оценка включает в себя анализ количественных и качественных результатов деятельности сотрудников. Для этого традиционно HR-ы банка применяют следующие оценочные методы и инструменты: - оценка по компетенциям, - оценка по ключевым показателям эффективности (KPI), - оценка клиентоориентированности, - поведенческая оценка – «метод тайного покупателя», - оценка 360 градусов, 90 градусов, - ассессмент-центр, - управление по целям, - биографическая оценка, - анализ в рабочей деятельности сотрудника, - анкетирование и тестирование, - аттестация (ежегодная, внеплановая). Личностные и профессиональные качества банковских сотрудников. ОТВЕТ: Главным требованием к сотруднику банка, независимо от занимаемой должности, становится умение работать с информацией, прежде всего числовыми данными. Другими немаловажными условиями для успешной работы становятся следующие профессиональные навыки: - склонность к аналитическому мышлению; - ответственность; - скрупулезность; - коммуникабельность; - хорошая память; - устойчивость к стрессам; - трудолюбие; - умение искать и обрабатывать нужную информацию. На первый взгляд, приведенный список требований традиционен и применим к любой профессии. На практике отсутствие любого из перечисленных выше навыков негативно влияет на эффективность работы банковского сотрудника. Факторы конкурентоспособности банковского сектора. ОТВЕТ: Под факторами конкурентоспособности банка понимают влияние на процессы деятельности коммерческого банка различных тенденций в социально-экономической жизни общества, проводимой политике Центрального банка страны. Основными показателями, по которым можно оценить конкурентную позицию банка, являются: прибыльность и рентабельность банка, размер уставного фонда, доля на рынке кредитов, величина процентных ставок и другие. Таким образом, оценить конкурентную позицию банка и его кредитных продуктов можно по ряду показателей, а основным методом повышения конкурентоспособности в конечном итоге является достижение более высоких финансовых результатов его деятельности. Виды банковских операций. ОТВЕТ: Банковские операции представляют собой совокупность действий, выполняемых кредитной организацией, направленных на обеспечение выполнения ее функций в качестве финансового посредника. Банковские операции можно классифицировать по следующим критериям: По функциональному назначению — расчетные, депозитные, кредитные, кассовые, валютные, биржевые (операции с ценными бумагами), операции с недвижимостью и т. д. По данному критерию банковские операции подразделяют на: - Пассивные, благодаря которым банковские учреждения формируют финансовые ресурсы (привлекают депозиты физических и юридических лиц, эмитируют ценные бумаги, получают ссуды от других финансово-кредитных учреждений) - Активные, при помощи которых кредитные организации используют имеющиеся у них в распоряжении финансовые ресурсы (приобретают ценные бумаги, предоставляют ссуды); активные операции можно подразделить на: инвестиционные, кредитные, межбанковские и учредительные - Посреднические — торгово-комиссионные и комиссионно-расчетные операции, доверительное управление активами, оказание гарантийных услуг, выполнение поручений и т. п. По степени значимости в структуре банковской деятельности — основные (расчетные, кассовые, кредитные, депозитные и др.) и сопутствующие (операции, которые обеспечивают развитие банка как финансового института). - Денежные переводы: Подобного рода операции производятся по поручению физических лиц и, в большинстве случаев, не сопровождаются открытием счета. Денежные переводы могут осуществляться по отношению к другим физическим лицам, а также на счета организаций (юридических лиц). - Валютные операции: Это действия, которые подразумевают приобретение или сбыт иностранной валюты. В некоторых случаях эти действия являются промежуточными (например, когда необходимо оплатить счет, выставленный в инвалюте и т. д.). - Обслуживание карт: Данная категория включает все виды банковских операций, для осуществления которых необходимо лишь наличие самой карты, а также знание специального кода (PIN-кода). Платежный терминал или банкомат считывает информацию, заложенную в карту (хранящуюся на микрочипе или магнитной полосе), проверяет введенный PIN-код и после этого, производит требуемые действия: снятие наличности, оплату товаров или услуг в супермаркете, перевод средств на другую карту и т. д. - Обслуживание счетов (РКО): В данную категорию входят любые банковские операции банков и других кредитных организаций, производимые в отношении клиентских счетов всех типов (например, перевод средств со счета на счет, наличные и безналичные платежи и расчеты, вывод или зачисление средств и т. д.). В данную категорию также можно отнести исполнение платежных поручений, предоставление выписок и других документов по требованию клиентов финансово-кредитного учреждения. - Кредитные операции: К данной категории можно отнести все действия, осуществляемые в процессе кредитования: предоставление ссуды и кредитного лимита, зачисление кредитных средств на счет и т. д. Сюда также входят платежи, которые осуществляет клиент банка в процессе погашения кредита (в том числе оплата пени и штрафных санкций в случае просрочки). - Депозитные операции: Представляют собой мероприятия по привлечению денежных средств клиентов: размещение депозитов, обслуживание счетов, начисление процентов, возврат средств и т. д. К основным банковским операциям также можно отнести: Инкассацию Лизинг Биржевые операции Прочие виды банковской деятельности Стратегия развитии банка. ОТВЕТ: Стратегию развития любого банка следует рассматривать как инструмент управления в качестве того, что она ставит стратегические цели и является для высшего менеджмента в банке инструментом целеполагания для активного развития на конкурентном рынке. Исходя из стратегии развития банк определяет для себя, каких целей и в какой перспективе он намерен достичь. Можно сказать, что стратегия развития относится к категории руководящих документов банка. Отметим, что в банке помимо собственно самой стратегии должен быть разработан такой документ, как порядок разработки и принятия стратегии развития банка. Данный документ определяет весь процесс от подготовки до утверждения стратегии развития банка как руководящего программного документа банка. Понятия «банковский продукт» и «банковская услуга». ОТВЕТ: Банковский продукт – конкретный способ, каким банк оказывает или готов оказывать ту или иную услугу нуждающемуся в ней клиенту, то есть упорядоченный, внутренне согласованный и, как правило, документально оформленный комплекс взаимосвязанных организационных, технико-технологических, информационных, финансовых, юридических и иных действий (процедур), составляющих целостный регламент взаимодействия сотрудников банка (конкретных его подразделений) с обслуживаемым клиентом, единую и завершенную технологию обслуживания клиента». Банковский продукт – это конкретный банковский документ, который производится банком для обслуживания клиента (для оказания определённых услуг). Банковская услуга – это процесс обслуживания клиентов, т.е. выполнение банковских операций, а результат услуги – банковский продукт. Следовательно, банк выполняет операции, осуществляет услуги и продаёт продукт. Клиент заказывает операции, потребляет услуги, покупает продукт. Банковская услуга – результат банковской операции, то есть итог банковской операции (целенаправленной трудовой деятельности банковских сотрудников), который состоит в удовлетворении потребности, заявленной клиентом (в расчетно-кассовом обслуживании, в кредите, в гарантиях, в покупке / продаже иностранной валюты, ценных бумаг и т.д.). Критерии классификации и виды дистанционного банковского обслуживания. ОТВЕТ: Дистанционное банковское обслуживание (ДБО) — общий термин для технологий предоставления банковских услуг на основании распоряжений, передаваемых клиентом удаленным образом (то есть без его визита в банк), чаще всего с использованием компьютерных и телефонных сетей. Для описания технологий ДБО используются различные в ряде случаев пересекающиеся Клиент-Банк, Банк-Клиент, Интернет-Банк, Система ДБО, Электронный банк, Интернет-Банкинг, on-line banking, remote banking, direct banking, home banking, internet banking, PC banking, phone banking, mobile-banking, WAP-banking, SMS-banking, GSM-banking.  Рис. 1. Классификация системы ДБО Понятие «продажа». Особенности продажи банковских продуктов и услуг. ОТВЕТ: Современная рыночная экономика в качестве важнейшего показателя для оценки эффективности деятельности в сфере материального производства и оказания услуг использует показатель объема продаж. Как процесс продажи занимают промежуточное место в воспроизводственном цикле, являясь завершающей стадией цикла производства и сбыта продукта. В сфере услуг, к которой относится банковская деятельность, продажи также характеризуют завершающую стадию, на которой происходит смена собственника на определенный вид актива. Как и любой другой стадии воспроизводственного цикла, продажам также присущи свои особенности организации, планирования и контроля. Значение вопросов организации продаж банковских продуктов возросло в последнее время в связи с повышением требований клиентов к качеству обслуживания, обострением конкуренции как со стороны банков, так и финансовых организаций небанковского типа, оказывающих отдельные виды банковских услуг. Не случайно, что в последние годы банки начали повсеместно создавать службы продаж как специализированные подразделения, ориентирующие на запросы клиентов. Продажи являются своеобразным индикатором эффективности всей деятельности банка. Процесс продажи банковских продуктов делится натри фазы: а) предварительная, начинается разработкой продукта и заканчивается заключением сделки между банком и клиентом; б) эксплуатационная, заканчивающаяся получением определенного блага от банковской сделки (кредита, депозита и т.д.); в) заключительная стадия, заканчивающаяся послепродажным обслуживанием. Основная проблема, связанная с продажами услуги, в отличие этого процесса от сферы массовой торговли, - персонализация банковского продукта. Поскольку банку в условиях жесткой конкуренции приходится бороться в прямом смысле слова за каждого клиента. Банку в условиях жесткой конкуренции следует вырабатывать маркетинговые стратегии, ориентированные на отдельные сегменты клиентуры в общем и на каждого отдельного потребителя в частности. Речь идет о создании и/или модификации банковских продуктов, которые бы наилучшим образом удовлетворяли специфические потребности каждого клиента. Такая политика позволяет привлечь лояльного клиента, сильнее «привязать» его к банку, в результате которой он будет чувствовать свою значимость для банка. Кодекс корпоративной этики кредитной организации. ОТВЕТ: Корпоративный кодекс банка – внутренний документ, регламентирующий взаимоотношения с клиентами, а также между сотрудниками кредитной организации. Современный менеджмент предполагает три модели управления коллективом: авторитарную систему, когда сотрудникам спускаются распоряжения сверху и они их выполняют, экономическую, при которой создаются процедуры материального стимулирования персонала, и ценностную, т. е. основанную на определенных принципах и правилах. Причем последняя в настоящее время считается самой перспективной. В основу ценностной системы заложена корпоративная культура, определяющая - признаваемые в организации ценности; - стандарты управления; - политику в отношении персонала; - правила поведения; - социальные, коммуникативные и моральные нормы, ритуалы; - корпоративную стилистику и т. д. Для того чтобы воплотить эти идеи на практике, создается корпоративный кодекс - программа действий, с принятием которой появляется возможность прогнозирования взаимодействия сотрудников и клиентов. Корпоративный кодекс – не юридический документ. В нем декларируются добровольные обязательства банка перед клиентами и сотрудниками, а также, наоборот, обязательства персонала по отношению к кредитной организации и тем, кто пользуется ее услугами. Кроме того, в корпоративном кодексе могут прописываться процедуры взаимодействия с акционерами банка, государственными органами, средствами массовой информации. Основная цель создания корпоративного кодекса – сделать взаимоотношения с клиентами и внутри организации более прозрачными, что в конечном счете служит выполнению ее миссии. Содержание понятия «стратегия продаж». Виды стратегий продаж, их характеристики. ОТВЕТ: Стратегия – это обобщающая модель действий, ориентированных на долгосрочное развитие предприятия. Маркетинговая стратегия – важнейшее условие планирования всех действий банка на рынке и реализации мероприятий по управлению всей маркетинговой деятельностью. Получение доходов на рынке банковских услуг является основной целью деятельности любого банка, поэтому маркетинговая стратегия распространяется на все подразделения, отделы, службы банка. Банк использует две стратегии продаж: пассивные и активные. Первая - пассивные продажи, предполагающие, что клиент пришел сам и остается лишь его правильно обслужить, учитывая рекомендации по используемому спектру услуг. Вторая стратегия - активные продажи, предполагающие активное влияние продавца на покупателя. При этом активные продажи делятся на агрессивные и консультативные. Агрессивные продажи - это процесс активного предложения определенного продукта или услуги большому количеству потенциальных клиентов. Для того чтобы они были эффективны, необходимо так сформулировать свое предложение, чтобы оно было понятно и интересно максимальному количеству людей, принадлежащих к целевой клиентской группе (ЦКГ). Агрессивные продажи эффективны, если происходит «просеивание» большого числа потенциальных покупателей и не тратится время на убеждение каждого из них. Процесс «консультативной продажи», наоборот, предполагает внимательную работу банка с каждым клиентом и не преследует цель заставить клиента купить услугу прямо сейчас. Это процесс консультирования клиента о том, какие потребности могут возникнуть у клиента и как их может удовлетворить услуга продавца. Консультативные продажи являются наиболее эффективным, но и наиболее дорогим методом продаж. Этот метод наиболее адекватен при продвижении дорогих продуктов (например, кредитов) или в работе с VIP-клиентами. Активные продажи предполагают создание в банке выделенной группы людей или независимых подразделений, а в случае пассивных продаж согласовываются функции с другими подразделениями, сотрудниками, в том числе в плане мотивации. «Холодные звонки» - сегодня один из наиболее эффективных и недорогих способов продаж. Инструментом выявления эффективности работы является «воронка продаж» (количество звонков - количество назначенных встреч - количество заявок - количество проданных продуктов). Особенности банковского ценообразования. ОТВЕТ: Отличительной чертой ценообразования в банковской сфере это отсутствие определенной зависимости между потребительной стоимостью и ее ценой. В этих условиях банк имеет возможность маневрировать ценами в пределах достаточно расширяемых границ, проводя различную ценовую политику для разных клиентов, используя цены как важное средство привлечения клиентов и продвижения услуг. Ценообразование — один из важнейших аспектов маркетинговой деятельности банка, рычаг контроля, позволяющий наращивать объем прибыли банка. Все банки стремятся максимизировать прибыль, но те, которые предоставляют эксклюзивные услуги или имеют достаточно высокий спрос на свои услуги, имеют преимущества. В то время как рыночные силы играют важную роль в определении баланса между риском и прибылью, другие факторы, такие как репутация банка, отношения с клиентами и способность предоставлять отличные услуги, также могут распределять платежи за услуги. В зависимости от обстоятельств банки используют следующие методы ценообразования, которые можно разделить на три основные группы, в зависимости от того, какие факторы банк в большей степени учитывает при установлении цены: 1) затратные методы; 2) рыночные методы; 3) параметрические методы. Затратный метод оценки состоит в расчете продажной цены банковского продукта путем добавления к его производственным затратам (процентным, предельным, переменным или общим) определенной суммы, называемой маржей. Чаще всего расчеты ведутся на основе процентных затрат, что связано со сложностью определения предельных, переменных и полных затрат для банка. Банк может использовать всю или часть ресурсной базы в качестве основы для расчета процентных затрат. Важно определить стоимость банковских услуг или себестоимость. Если такой возможности нет, то стоимость определяется по группе основных видов банковских операций. В экономической литературе стоимость банковских услуг часто называют внутренней стоимостью банковских операций, что с некоторой долей условности можно рассматривать как аналог стоимости, что связано со спецификой формирования этого показателя. В себестоимость продуктов включает стоимость сырья и материалов. В банковской сфере затраты на материалы — это заемные средства. Но банк учитывает только собственные затраты на привлечение средств — проценты по вкладам, обязательства банка, используемые для кредитных целей. Это связано с тем, что коммерческие банки передают средства клиентам не в собственность, а во временное пользование (то есть банк выдает деньги в кредит, а сумма кредита с процентами возвращается в банк). Все прочие материальные ресурсы, кроме денежных средств, полностью включаются в внутреннюю стоимость банковского продукта. Рыночные методы ценообразования заключаются в том, что цена фиксируется на основе цен на аналогичные продукты конкурентов или на основе экспертной оценки стоимости продуктов клиентами банка. При установлении цены на основе воспринимаемой ценности (уникальности) услуги основным фактором является не стоимость, а восприятие покупателей. Чтобы сформировать представление о ценности услуги в сознании потребителей, банк использует специальные методы воздействия в своей маркетинговой политике. Уникальность банковского продукта подтверждается ценой. Цена, рассчитанная с помощью этого метода, основана на субъективной оценке стоимости услуги клиентами. Эта оценка зависит от многих параметров, например, отдачи, которую клиент получает от использования услуги. В параметрических методах ценообразования, цены устанавливаются на основе стоимости основного продукта и дополнительной надбавки за улучшенные свойства (параметры) конкретного продукта. |