вкр. ВКР (итоговая версия). Эволюция валютного режима в контексте макротенденций переходной экономики кнр

Скачать 399.31 Kb. Скачать 399.31 Kb.

|

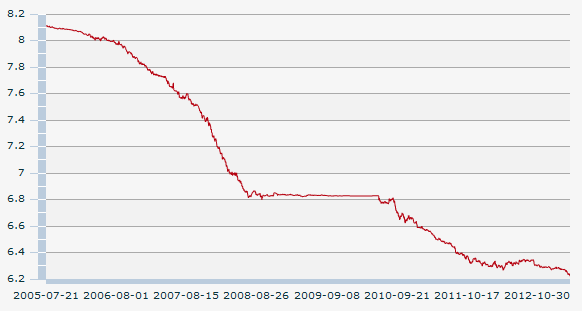

1.4 Этапы реформы валютного регулирования в КНРРеформирование системы валютного регулирования является составной частью либерализации всей финансовой системы КНР. Политика “реформ и открытости” (gaige kaifang), проводимая с конца 1970-х гг. прошлого века, была призвана изменить существующую экономическую систему Китая. Вслед за преобразованиями в аграрном секторе, изменениями в институциональной структуре экономики появилась необходимость в создании прочных финансовых институтов. Кардинально были реформированы банковский сектор, налоговые институты. Государство осознало необходимость привлечения иностранных инвестиций и технологий, либерализации торговых отношений. Эти планы не могли быть осуществлены без должного регулирования в сфере валютного контроля. Реформирование системы валютного контроля можно разделить на 3 этапа: 1979 – 1994 гг. – закладывание фундамента валютного регулирования. Двусистемный валютный курс. 1994 – 2005 гг. – режим фиксированного валютного курса. Привязка к доллару. 2005 г. – настоящее время – “скользящая привязка”. I этап (1979 – 1994 гг.) В 1979 г. Госсоветом КНР было создано Государственное управление валютного контроля (The State Administration of Foreign Exchange - SAFE), наделенное функцией валютного регулирования во всей стране. Государство признало необходимость в управлении валютными отношениями, особенно в свете того, что страна стала либерализовывать свою внешнеторговую деятельность. Более того, были сделаны первые шаги по формированию законодательной базы, приняты соответствующие методы, позволяющие проводить валютный контроль. В числе наиболее важных стоит отметить: “Временные положения КНР о валютном управлении”; “Правила регулирования валютой зарубежных представительств, аккредитованных в КНР и их персонала”; “Правила обращения с валютой, драгоценными металлами и ценными бумагами при их прохождении через границу КНР”; “Правила обращения с валютой частных лиц”; “Правила регулирования валютой предприятий с иностранным капиталом и капиталом хуацяо”; “Правила регулирования валютой иностранных и смешанных банков в особых экономических зонах”15. В условиях плановой экономики осуществлялось полное изъятие валюты и её централизованное перераспределение, что являлось сдерживающим фактором в развитии экспортной активности предприятий. Это вовсе не способствовало увеличению валютных резервов страны. Теперь же Госсоветом было постановлено, что часть торговой и неторговой выручки может быть оставлена за предприятиями или передана местному правительству. Такое нововведение стало дополнением к единой системе планового распределения, что положительным образом сказывалось на увеличении экспортных операций. Логическим продолжением перемен в этой сфере стала возможность для государственных и коллективных предприятий торговать излишками валюты, то есть продавать их тем агентам (государственным или коллективным предприятиям), которые в них нуждаются. Важно заметить, что на этом этапе цена устанавливалась государством и была строго фиксирована. Нельзя не отметить то, что с начала реформ Китай стало посещать всё больше иностранцев. Так как курс юаня в то время был недостаточно рационален, ощущался дефицит многих товаров. Для защиты интересов иностранцев Госсовет КНР утвердил эмиссию валютных сертификатов (waihuijian). В современной Кубе сейчас похожая ситуация. Фактически, существовали валюты для китайцев (renminbi) и для иностранцев. Разница между ценами была существенной (порядка 20%), что приводило к путанице в ценовой системе. Сфера применения подобных валютных сертификатов была весьма ограничена. Как было отмечено, они предназначались для иностранцев, работающих в КНР или для китайцев, проживающих за рубежом и приехавших на материк с визитом (из Гонконга, Макао). Валютные сертификаты использовались для расчёта в гостиницах, ресторанах, предназначенных для иностранцев, специальных магазинах и местах, разрешённых ГУВК. Обмен валютных сертификатов на юани был запрещён, тем не менее возник “чёрный рынок”, так как благодаря первым можно было приобрести дефицитные иностранные товары. С 1986 г. в целях стимулирования иностранных инвестиций предприятиям с иностранным капиталом разрешалось вести валютные взаиморасчёты. В дальнейшем эта практика была распространена и на национальные предприятия благодаря созданию “центров валютных операций”, что облегчало задачу взаиморасчёта между предприятиями и между местными органами власти. Важно заметить, что на данном рынке стоимость валюты определялась рыночными механизмами, то есть в зависимости от спроса и предложения. Таким образом, меньше чем за 10 лет КНР сумела заложить фундаментальную основу для осуществления валютного контроля, перейдя от системы полного изъятия валютной выручки к системе неполного, оставляя часть излишка за предприятием, которое могло её продать в “центрах валютных операций”. Тем не менее, обнажались и определённые изъяны, среди которых выделяются следующие: Существование двух различных каналов распределения валюты: планового и рыночного. Оба канала были несовершенны, так как в первом случае государство не могло рационально распределить валюту, а в другом рыночные механизмы сильно ограничивались административными барьерами; Управление резервами было затруднено. Валютные резервы состояли из центральных резервов и резервов Народного банка Китая, последние включали оставляемую предприятиям валюту. Чтобы осуществить какую-либо операцию, требовалось провести её путём зачисления или снятия со счёта в банке. Это, в свою очередь, смешивало государственные валютные резервы и находящиеся в обороте деньги специализированных банков; Существование двух курсов: официального и рыночного, определяемого на валютном рынке между предприятиями. При международных расчётах использовался официальный курс, при расчётах внутри Китая использовался рыночный. Это открывало дорогу для различного рода спекуляций, образованию “чёрных” рынков, что вело к нестабильности цен и валютным потрясениям. За 1 доллар по официальному курсу в 1993 г. давали в среднем 5,6 юаней, по рыночному – 9,0416. II этап (1994 – 2005 гг.) Период с 1994 г. следует отождествлять как новый этап в реформировании валютной системы. Новые преобразования давно созрели и являлись логическим продолжением эволюции текущего валютного режима. С начала 1994 г. механизм двойного курса (официального и рыночного) был упразднён. Произошла унификация валютного курса. Этот курс стал единым как для расчёта по платежам, так и для обмена, притом распространялся он как на китайские, так и на предприятия с иностранным капиталом. Подобная унификация самым положительным образом сказалась на увеличении торгового сотрудничества с другими странам, так как единая система заметно упрощала процедуры, отменяя имеющиеся барьеры. Формально был введён механизм плавающего валютного курса. Народный банк Китая допускал колебания юаня, но установил валютный коридор. В случае неблагоприятной макроэкономической ситуации он мог использовать валютную интервенцию как способ поддержания стабильного курса. Но на деле это был фиксированный курс с жёсткой привязкой к доллару. Важно заметить, что на новом этапе государством была введена система покупки и продажи валюты, которая заменила систему удерживания части валютной выручки 17. Прежняя система была крайне неэффективна, поскольку она ограничивала возможности экспортных предприятий ввиду того, что сам механизм обмена валюты был излишне забюрократизирован. Каждый раз, когда предприятие собиралось на оставленную валюту совершить импортную закупку, оно должно было согласовывать это с вышестоящими инстанциями. Теперь же этот процесс был упрощён, и компания могла свободно продавать валютную выручку банкам по текущему курсу. То же касается и покупки иностранной валюты, хотя стоит отметить, что этот процесс осуществлялся на определённых условиях. Тем не менее, сама процедура валютных операций была упрощена, что стимулировало экспортную активность. По мере осуществления реформ и постепенной рационализации курса юаня необходимость в валютных чеках, предоставляемых иностранцам, сошла на нет. За 15-летний период их было напечатано на сумму 4 млрд. юаней, но к 1994 г. их эмиссия завершилась, Народный банк Китая был обязан выкупить их до середины 1995 г. Пожалуй, одним из наиболее важных преобразований стало создание единого межбанковского рынка валюты, который заменил рынок валютных сделок между предприятиями. Это был качественный скачок, поскольку рынок валюты отныне стал единым по всей стране, а не региональным, как это было раньше. Отныне не предприятия, но банки стали субъектами валютных сделок. Курс юаня определялся на основе спроса и предложения на валютном рынке. Помимо всего прочего, предприятия с иностранным капиталом были включены в систему банковских валютных расчётов. Но они не только были уравнены в правах с китайскими предприятиями, но и получили некоторые преференции, а именно возможность оставления части валютной выручки на собственных счётах в банке, тогда как национальные предприятия обязаны были сдавать её в банк. Как уже было сказано, в 1993 г. было заявлено о намерении сделать юань конвертируемой валютой. К 1996 г. удалось достигнуть свободной конвертации юаня по текущим операциям. Этот шаг был важен, поскольку не только способствовал рационализации юаня, делая его более стабильной валютой, приближая к международным нормам, но и укреплял к нему доверие со стороны иностранцев, это давало им законные гарантии получения прибыли, снижало риски, связанные с валютными операциями. Что не менее важно, это было очередным большим шагом навстречу вступлению в ВТО. После того, как был установлен единый валютный курс, юань был фактически привязан к доллару на уровне 8,7 (1997 г. – 8,23). Это была своего рода девальвационная мера, так как по оценкам многих экспертов, реальный курс был выше, а фиксация на уровне заниженного обменного курса благоприятствовала экспорту. Фиксированный валютный курс использовали многие развивающиеся страны на начальных стадиях в процессе индустриализации. Это положительно сказывалось на инвестиционном климате, так как зарубежные инвесторы были относительно уверены в завтрашнем дне, зная, что курс регулируется монетарными властями, которые в случае внешних шоков могут его подкорректировать. Это развивало и экспортные отрасли. Именно эти два аспекта были важны для Китая на этапе 1990-х гг. Особую роль в процессе либерализации сферы валютного регулирования сыграл банковский сектор. Отныне, как уже было сказано выше, именно банки стали главными субъектами на валютном рынке. III этап (2005 г. -настоящее время) С 21 июля 2005 г. НБК объявил о том, что отныне юань будет управляемой плавающей валютой, отменив прежнюю привязку к доллару. Притом курс будет определяться целой корзиной валют (доллар, евро, йена, рубль и др.). Формально тренд движения валюты определялся рыночными силами, но НБК устанавливал коридоры, в рамках которых юань мог двигаться, сначала это был 0,3 п.п. в день, затем 0,5 п.п. (сейчас 1 п.п.). Сразу после этого объявления, юань укрепился на 2,1%. Рис. 1 показывает, что до июня 2008 г. он вырос, в общем и целом, по отношению к доллару на 20,8% до курса 6,83 юаня за доллар. Рисунок 1. Номинальный обменный курс юаня к доллару США  Источник: Народный банк Китая. Был ли переход к скользящей привязке логичным этапом в эволюции валютной реформы КНР и существовали ли объективные макроэкономические причины для этого перехода? На первый взгляд, может показаться, что вступление в ВТО и постоянное давление со стороны западных торговых партнёров, критикующих Пекин за заниженный обменный курс, были одной из главных причин, побудивших власти КНР пойти на этот шаг. Но в действительности ситуация намного глубже и связана она, прежде всего, с особенностями макроэкономического цикла Китая в период трансформационных процессов. Китайскому экономическому росту свойственна цикличность, которая обрела модифицированную форму в конце 1990-х гг. В начале цикла государство проводит стимулирующую монетарную или фискальную политику, следствием которой является инвестиционный бум. Увеличенный объём капиталовложений обеспечивает рост производства, но, как правило это приводит к перегреву экономики. Результатом этого является инфляция спроса и издержек – растут цены на сырье и материалы. Государство принимает контрциклические меры, сокращая, к примеру, государственные расходы или повышая норму обязательных резервов. Сдерживающие меры не только снижают разогнавшуюся инфляцию, замедляя экономический рост, но и приводят в отдельных отраслях к дефляционным процессам, как это впервые наблюдалось в 1997 г., когда попытки властей совершить “мягкую посадку” не увенчались успехом. Ужесточение политики приводит к ограничению спроса, а предприятия сталкиваются с проблемой реализации продукции – запасы товаров накапливаются, а кредиты, взятые в банках на ведение операционной деятельности, не возвращаются – в банковской сфере обостряется проблема “плохих долгов”. Более того, невозможность реализовать продукцию вынуждает предпринимателей сокращать издержки за счёт увольнений – безработица увеличивается, обостряется социальная напряжённость. Рисунок 2. Уровень потребления к ВВП в КНР и США с 1995 по 2012 гг.  Источник:МВФ. Представляется уместным обозначить специфику совокупного потребительского спроса в КНР, что является фундаментальным для понимания макроэкономического цикла. В Китае исторически высокие норма накопления (около 40%) и норма сбережения (50%) – последняя делает затруднительным стимулирование экономического роста посредством воздействия на потребление. Рис. 2 иллюстрирует, что уровень потребления в КНР ниже, чем в США, в среднем в 1,5-2 раза. В 1997 г. доля потребления в ВВП в Китае составила 45%, в то время как в США этот показатель равнялся 67%. Более того, после вступления в ВТО он стал падать – к 2005 г. потребление обеспечивало только 39% ВВП, в то время как доля экспорта стала неуклонно расти. Этому может быть несколько причин. Несмотря на то, что на идеологическом уровне КПК строит “социализм с китайской спецификой”, на деле рыночная трансформация продолжается в Китае уже не первое десятилетие. Это вполне очевидный факт. Вместе с тем, подобная трансформация порождает реформирование отношений собственности. Сейчас государственные компании производят лишь 20% всего ВВП. Снижение количества государственных предприятий приводит к повышению уровня безработицы, что вызывает неопределённые ожидания. Вкупе с низкой системой социального обеспечения, они приводят к тому, что люди начинают сберегать значительную часть своего дохода. Это является причиной, почему в кризисную фазу воздействовать на потребительский рынок крайне сложно, и это затрудняет проведение эффективной антициклической политики. Что не менее важно, неразвитость финансовых рынков затрудняет трансформацию денежных средств, значительная их часть распределяется неэффективно. Избыток внутренних сбережений, который не находит полного эффективного внутреннего применения, приводит к положительному сальдо по счёту текущих операций: S-I=X-M(XN) Следствие профицита счёта текущих операций при ограниченности капитального счёта – быстрое накопление валютных резервов. Оно отражает избыток внутренних сбережений, которые не находят производительного применения. Высокий уровень сбережений означает низкий уровень потребления. Это, в свою очередь, свидетельствует об узости потребительского спроса и вынуждает экономический рост ориентироваться на другие драйверы. Выход из кризисной фазы цикла в конце 1990-х гг. был обеспечен, в конечном итоге, за счёт роста инвестиционной и экспортной составляющей. Резкий скачок инвестиций, главным образом, произошёл в чёрной металлургии, алюминиевой промышленности, производстве цемента, автомобильной промышленности, текстильной промышленности, секторе недвижимости. Таким образом, в модели экономического развития конца 1990-х – начала 2000-х гг. наблюдалась зависимость экономического роста от инвестиционной и экспортной составляющей, что подвергало страну серьёзным рискам в случае внешних дисбалансов. В целом, на начальной стадии реформ опора на экспорт и инвестиции была необходима. Точно таким же образом до КНР развивались “азиатские тигры”. В случае Китая высокая занятость обеспечивалась низкой заработной платой, норма накопления превосходила потребление. На этом этапе социальные нужды были отданы в жертву экономическому росту с большим профицитом торгового баланса, увеличивающимися золотовалютными резервами, избыточным потреблением ресурсов и загрязнением окружающей среды. Внутреннее потребление не могло выступать локомотивом экономического развития. Эту проблемы понимают и сами китайские руководители, ещё в конце 1990-х гг. заявившие, что необходимо отходить от количественного роста в пользу качественного. Но процесс этот охватит, как минимум, десятилетие, поскольку трансформация китайской модели в условиях сочетания “сильной государственной власти с расширением и углублением рыночных отношений в экономике”18 происходит довольно медленно. В этом отношении реформы сферы валютного регулирования наряду с комплексной либерализацией всей финансовой системы и модернизацией социальной сферы призваны снизить зависимость Китая от модели экономического роста, опирающейся на внешнеторговую и инвестиционную составляющую. Улучшение прозрачности финансовой системы позволит повысить доверие со стороны населения, способствовать аккумулированию сбережений. Либерализация валютного режима выступает не столько причиной, сколько следствием всех этих процессов. В этом отношении постепенность ревальвации юаня благоприятно сказывается на ходе реформ. Вплоть до середины 2008 г. обменный курс юаня рос, но в планы по дальнейшей ревальвации вмешался ипотечный кризис в США, вылившийся в разрушительный мировой кризис. Он, безусловно, коснулся и Китая. Сказалась зависимость экономики от иностранных инвестиций и экспортоориентированных отраслей. Так как вследствие снижения доходов за рубежом спрос на китайскую продукцию упал, то экспорт КНР сократился на 15,9% по итогам 2009 г.19 Жертвами кризиса стали более 20 млн. китайцев, потерявших свои рабочие места, тысячи экспортоориентированных предприятий обанкротились. Вкупе с целым пакетом мер по стимулированию экономики в кризисный период, правительство решило на время приостановить укрепление валюты. До середины 2010 г. курс держался на уровне 6,83 юаня за доллар. С 19 июня 2010 г., когда ситуация на мировых рынках уже в целом нормализовалась, НБК заявил о намерении продолжать укрепление юаня. Вместе с тем, он настаивал, что это должны быть постепенные шаги, чтобы китайские компании смогли приспособиться к новым условиям. С июня 2010 г. по апрель 2013 г. курс вырос с 6,83 юаней за 1 доллар США до 6,26 соответственно, что обозначило укрепление на 8,3 п.п. Таким образом, подводя промежуточные итоги, нами было отмечено, что КНР на протяжении более чем двадцати лет занимается активным реформированием системы валютного регулирования. Исходя из особенностей и специфики текущего экономического развития, из всего многообразия валютных режимов, существующих на текущий момент в мире, монетарные власти КНР придерживаются гибкой привязки. Это отражает современную динамику - текущая тенденция международных валютных практик такова, что всё меньше стран используют крайнюю форму жёсткой привязки – более половины стран-участниц МВФ придерживаются валютных режимов с гибкой привязкой. К этой категории относится КНР и РФ с тем лишь различием, что первая исповедует чуть более жёсткий тип регулирования, а наша страна проводит более свободную валютную политику. Анализ статей платёжного баланса показал высокую степень взаимосвязи с режимом валютного курса. Выяснилось, что страны с фиксированным режимом могут столкнуться с проблемой “невозможного триединства”, так как невозможно выполнять три условия одновременно: осуществлять независимую монетарную политику, проводить политику фиксированного режима и иметь абсолютную мобильность капитала. Более того, для поддержания постоянного обменного курса, монетарные власти вынуждены проводить валютные интервенции, воздействуя на объём золотовалютных резервов. В рамках режима плавающего валютного курса, обменный курс саморегулируется под воздействием рыночных механизмов. Наконец, исследование этапов валютного регулирование показало последовательную динамику рыночных преобразований, а описание механизма макроэкономического цикла выявило проблему воздействия в кризисную фазу на потребительский спрос, отметив, что ведущими драйверами в фазе оживления выступает экспортная и инвестиционная составляющая. В контексте реформирования всей валютной системы представляется крайне интересным её анализ в рамках институциональных преобразований всей китайской экономики, в особенности, во взаимосвязи с элементами её финансовой сферы. Будучи одним из ключевых элементов преобразований китайской экономики, она является индикатором, отражающим как успехи, так и проблемные зоны китайской экономики. |