вкр. ВКР (итоговая версия). Эволюция валютного режима в контексте макротенденций переходной экономики кнр

Скачать 399.31 Kb. Скачать 399.31 Kb.

|

2.3 Интернационализация юаняПринимая во внимание размер экономики КНР, её тесные торговые связи со внешними рынками и то воздействие, которое она на них оказывает, нельзя не отметить, что следствием процесса либерализации движения капитальных активов и свободной конвертации юаня является перспектива становления юаня в качестве резервной валюты. В последние годы довольно часто употребляют термин “интернационализация юаня”. В условиях относительного ослабления роли американской валюты, многие страны, в особенности развивающиеся, видят в юане новую перспективную валюту. В конце срока своего правления в 2012 г. премьер Госсовета КНР Вэнь Цзябао заявил, что процесс интернационализации юаня длительный, требует постепенных структурных преобразований в Китае33. Среди основных условий он выделил стабильность экономического развития и финансовой системы, зрелость финансовых регуляторов, а также повышение доверия к китайской валюте во всём мире. Для того чтобы юань мог считаться ведущей валютой, ему необходимо выполнить ряд условий: Во-первых, необходимо, чтобы юань активно применялся в международных торговых расчётах, то есть, чтобы на него был спрос со стороны международных экономических агентов; Во-вторых, он должен выполнять функцию средства обращения и сбережения не только в пределах КНР, но и на иностранных финансовых рынках. Это, в свою очередь, может произойти только в контексте продолжающейся валютной реформы и либерализации счёта движения капитала; Наконец, последним условием, является выполнение функции мировой резервной валюты. А именно – активное использование юаня в качестве средства сбережения Центральными банками в золотовалютных резервах. Какие реальные попытки были предприняты китайскими властями в целях увеличения объёмов применения юаневой денежной массы в сфере торговли товарами и услугами? Отметим, что начало интернационализации юаня положил эксперимент, предпринятый НБК в июле 2009 г. Он заключался в том, чтобы использовать юань в качестве расчётной единицы в трансграничных сделках с Гонконгом, Макао и странами АСЕАН. Первоначально, он охватывал 365 предприятий пяти городов (Шанхай, Гуанчжоу, Шеньчжень, Чжухай, Дунгуань). Стоит отметить, что до этого КНР уже договорился вести расчёты в национальной валюте в приграничной торговле с 9 странами (в том числе с РФ, Казахстаном, Киргизией, Белоруссией, Монголией, Вьетнамом, Лаосом, Непалом, Мьянмой и Северной Кореей). То, что проект распространился на страны АСЕАН, является логическим продолжением соглашения о зоне свободной торговле между КНР и АСЕАН. Для последних Китай является главным торговым партнёром. В 2010 г. объём товарооборота между ними составил 298 млрд. долл. По прогнозам экспертов, к 2015 г. он вырастет до 500 млрд. долл. Поэтому использование юаня в торговых сделках между партнёрами кажется вполне логичным. Уже через год (декабрь 2010 г.) пилотный проект по применению юаня в трансграничных сделках был расширен до 20 провинций страны34. Контрагентами могли выступать не только Гонконг, Макао и страны АСЕАН, но страны всего мира. Только по итогам первой половины 2011 г. объём внешнеторговых расчётов в юанях достиг 957 млрд. юаней (из них 803 млрд. юаней приходится на Гонконг). На сегодняшний день эта инициатива действует на территории всей страны. Немаловажным шагом по пути увеличения использования юаня в торговых операциях является тот факт, что НБК в последние годы расширил практику валютных свопов – соглашений с партнёрами на межгосударственном уровне, которые позволяют отказаться от использования в международной торговле долларов или евро. Суть этих соглашений в том, что трансграничные операции, в частности, китайский импорт в эти страны в случае форс-мажорных обстоятельств, будут, так или иначе, оплачиваться при помощи китайской валюты. Это позволит, с одной стороны, снизить зависимость от волатильности американского доллара, а с другой - снизит транзакционные издержки обмена валют. Этот шаг будет содействовать расширению использования юаня в качестве расчётной валюты, а также укреплять доверие к нему на региональном уровне. Таблица №1. Соглашения о валютных свопах КНР с некоторыми странами-партнёрами

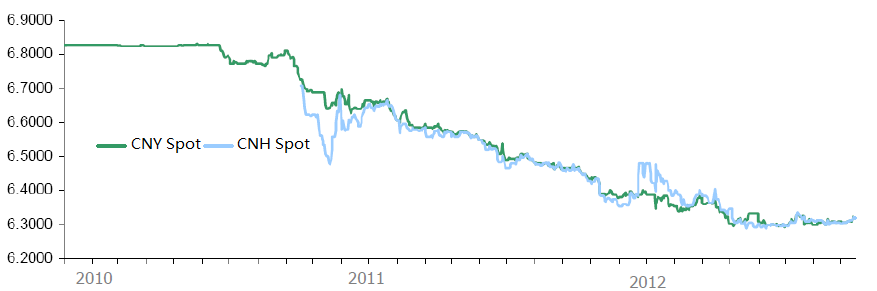

Источник: xe.com35. Своп-соглашения о взаимном обмене национальными валютами были уже достигнуты с 20 странами-партнёрами. Как видно из таблицы 1, крупнейшее своп-соглашение у КНР с Гонконгом (400 млрд. юаней). Это неудивительно, так как через Гонконг проходит огромное количество торговых операций с материкового Китая. Также стоит отметить Южную Корею (360 млрд. юаней) и подписавшую зимой 2012 г. своп-соглашение Австралию (200 млрд. юаней). Стратегическую важность использования юаня во взаимных расчётах Китай видит со странами АСЕАН, а также странами Латинской Америки, что подтверждают соглашения с Бразилией и Аргентиной. Что касается европейских государств, то подобные соглашения достигнуты лишь с Белоруссией и Исландией. Но этот вопрос серьёзно обсуждается в последнее время с Англией и Францией.36 По сведениям информационного аналитического агентства Bloomberg, Банк Англии намерен стать первым Центральным банком из “большой семёрки”, который заключит подобное соглашение с Пекином. Оговариваемая сумма достигает 400 млрд. юаней37. В основном все своп-соглашения рассчитаны на три года, в некоторых случаях (как с Малайзией, Гонконгом, Южной Кореей, Сингапуром) ввиду успешности и эффективности подобного эксперимента договорённости продлеваются, а сумма свопов увеличивалась. На конец 2012 г. общая сумма своп-соглашений составляла 2,01 трлн. юаней38. По итогам 2012 г. объём трансграничных юаневых сделок со 181 страной мира составлял 2,94 млрд. юаней (рис. 9), что составляет 8%39 от всех платежей КНР, притом что динамика этого тренда восходящая, и это учитывая то, что ещё 3 года назад ничего подобного не было. В 2012 г. всем торговым компаниям, имеющим импортную или экспортную лицензию, разрешалось вести торговлю в юанях. По оценкам инвестиционного банка HSBC, к 2015 г. около 30% всех сделок будет заключаться в юанях40. Стоит отметить, что доля торговых операций, номинированных в юане, на территории Азии составляет сегодня уже 13%41. Рисунок 9. Обьём торговых сделок в юанях  Источник: PBOC. Определённых успехов достигла программа использования юаня на зарубежных финансовых площадках. Во-первых, стоит отметить развитие оффшорного рынка юаней в Гонконге. Это является стратегически важным ходом. На примере Гонконга континентальные власти “отрабатывают” схемы свободно конвертируемой валюты, оффшорная валюта CNH (индекс континентального юаня - CNY) торгуется без государственного вмешательства, формируясь под воздействием рыночных сил. Рис. 10 показывает высокую степень корреляции обменных курсов. Рисунок 10. Спот-курсы CNY и CNH  Источник: BNP Pariba. В действительности это ещё одна мера содействия либерализации капитальных счетов - это способствует приоткрыванию входящих каналов. Стоимость займа зарубежного юаня ниже, а на фоне ревальвационных ожиданий континентальной валюты инвесторы поднимают на него спрос. Не так давно власти ввели новый пилотный проект в округе Цянхай г. Шенчженя. Они разрешили всем бизнесам, зарегистрированным в этой приграничной с Гонконгом зоне, площадью 15 кв.км, брать займы в одном из 15 гонконгских банков. Разумеется, общая квота лимитирована – она составляет пока 2 млрд. юаней, но эксперты предрекают этому большое будущее. Далее, объём рынка юаневых зарубежных депозитов в 2011 г. составил 630 млрд. юаней (рис. 11), что в 10,5 раз превышает аналогичные показатели 2009 г. Более того, в Гонконге было разрешено открывать счета в юанях, а также переводить юани со счёта на счёт. Несмотря на небольшое снижение темпов, связанное с девальвационной динамикой юаня в первой половине 2012 г., объём депозитов в банках Гонконга, номинированных в юанях, остаётся на высоком уровне – на конец года там хранилось 603 млрд. юаней. Рисунок 11. Размер юаневых депозитов в Гонконге  Источник:Hong Kong Monetary Authority. Это заложило основу для развития финансовых продуктов в юанях и дало возможность инвестирования в юанях за рубеж. Естественно, существовал ряд количественных ограничений, как то, что перевод в континентальный Китай может осуществляться только через гонконгское отделения Банка Китая. К примеру, в 2010 г. объём транзакций являлся лимитированным, составив 8 млрд. юаней. Существенные изменения произошли на фондовых площадках – отметим создание оффшорного рынка ценных бумаг, номинированных в юанях и выпущенных за пределами континентального Китая. Подобные ценные бумаги стали именоваться dim sum bonds, они получили распространение не только среди китайских национальных компаний, но и среди зарубежных. Так, если впервые свои облигации, номинированные в юанях, в Гонконге разместил Банк развития Китая в 2007 г., то уже через 3 года это же сделала компания Макдональдс. Отметим, что если к ноябрю 2011 г. 78 транснациональных корпораций эмитировали долговых обязательств на общую сумму в 100 млрд. юаней, то в 2012 г. этот показатель составлял 275 млрд. юаней, увеличение практически в 2,5 раза. Рынок dim sum bonds превратился из рынка продавца в рынок покупателя в том смысле, что выпускаемые компаниями долговые эмиссии находят свой спрос среди иностранных игроков. Интерес к нему подогревало то, что доходность этих облигаций была выше средней по рынку. Кроме того, центрами зарубежного юаневого рынка считаются Сингапур, Лондон, в котором циркулирует 14 млрд. юаней депозитов42, а также с недавних пор Тайвань – в конце лета 2012 г. Центральный банк Тайваня подписал клиринговое соглашение с НБК, впустив юань в свою финансовую систему – отныне он будет торговаться под индексом CNT. Это поможет снизить риски и сократить транзакционные издержки экспортёрам из Тайваня. Активную заинтересованность в операциях с ценными бумагами, номинированными в юанях, проявляет Париж, эта тема обсуждалась на встрече председателя КНР Си Цзинпина и президента Франции Франсуа Олланда.43 Нельзя не отметить и первую организованную биржевую площадку юаня за пределами КНР. Ей стала биржа ММВБ, на которой с декабря 2010 г. торгуется валютная пара рубль-юань. Объём торгов этой пары на московской межбанковской бирже по итогам 2011 г. составил 200 млн. юаней. Стоит сказать, что торги пары рубль-юань стали возможны благодаря соглашению РФ и КНР от ноября 2010 г. о переходе во взаимной торговле на расчёты в национальных валютах. Более того, с конца 2011 г. появилась возможность открывать юаневый депозит в банке ВТБ 24. Стоит затронуть ещё один важный момент – использование юаня в прямых иностранных инвестициях в КНР и прямых инвестициях за рубеж. Ещё в начале 2011 г. НБК дал зелёный свет на использование китайской валюты в прямых инвестициях за рубеж. Это могут быть сделки по слияниям и поглощениям, организации новых фирм, покупкам доли акций зарубежных компании.44Но существует одно важное ограничение. Объектом инвестирования могут быть только предприятия нефинансового сектора. Так или иначе, этот проект запущен и, несмотря на то, что пока ввиду больших ограничений величина этих операций лимитирована, видна явная тенденция. Если своп-соглашения предназначались для использования китайской валюты в торговых операциях, то шаг на пути либерализации юаня в прямых инвестициях за рубеж позволит использовать его в инвестиционных проектах. По окончании 2011 г. объём трансграничных инвестиций составил 110 млрд. юаней, из которых 20 млрд. относится к прямым инвестициям за рубеж, а 90 млрд. – в КНР45. В октябре 2011 г. Министерство коммерции КНР опубликовало документ “О вопросах связанных с осуществлением трансграничных прямых инвестиций в юанях”, которым разрешало инвесторам из Гонконга, Макао и Тайваня использовать юани, легально полученные за пределами материкового Китая, для прямых инвестиций в континентальном Китае. Под “легально полученными юанями” подразумевались: средства, полученные в результате расчетов в юанях в трансграничной торговле; переведенная за границу прибыль в юанях, дивиденды на акции, средства, полученные при сокращении уставного капитала, ликвидации компании и досрочном возврате инвестиций, а также от размещения за рубежом облигаций, акций в юанях и др. Зарубежные инвесторы смогут использовать эти средства для прямых инвестиций в китайскую экономику, но при этом не допускается инвестирование в акции, производные финансовые инструменты и трастовые займы. Кроме того, Китай намерен “продвигать” юань в торговых отношениях между странами БРИКС, сделав недавно заявление о возможном кредитовании этих стран в юанях. В соглашении, достигнутом в марте 2012 г., Банк Развития Китая подписал меморандум о взаимопонимании со странами БРИКС, согласно которому юаневые кредиты разрешалось выдавать банкам государств-партнёров. Эта мера призвана увеличить сферу использования юаня. Обозначив достижения юаня в области выполнения им функций расчётной валюты в торговых операциях и средства сбережения и инвестирования на международных финансовых рынках, для более полной оценки степени его “интернационализации” необходимо рассмотреть функцию юаня, как резервной валюты. Резервная валюта, как американский доллар США, имеет ко всему прочему ряд особенностей. Во-первых, около 60% мировых золотовалютных резервов, что составляет примерно 6 трлн. долл. США46 содержатся в виде активов, номинированных в американской валюте. Во-вторых, многие страны фиксируют свой обменный курс по отношению к доллару. В-третьих, большинство игроков на рынке выпускают акции, облигации в долларовом эквиваленте. Что касается юаня, то надо признать, что он находится только в начале своего пути по становлению “резервной валюты”. Во всяком случае, пока только несколько стран хранят хоть какую-то долю китайских государственных облигаций в своих золотовалютных резервах, в числе которых Малайзия, ОАЭ, Нигерия, Япония и совсем недавно приобрётшая китайские облигации в свои суверенные фонды Австралия. Последняя, являясь пятым крупнейшим импортёром Китая, обещала разместить 5% от общего числа золотовалютных резервов в юанях, что составит порядка 2,1 млрд. долларов47. А Япония, к примеру, в декабре 2011 г. приобрела китайские государственные облигации на общую сумму 10 млрд. долл., что составляет 0,77% её золотовалютных резервов. В целом, многие страны-партнёры Китая, в особенности развивающиеся, заинтересованы в “глобальном продвижении китайской валюты”, поскольку уверенность в юане растёт, его наличие в государственных резервах может значительно диверсифицировать риски. Что может говорить в пользу интернационализации юаня? Естественно, экономический рост КНР. Доля ВВП Китая в мировом ВВП по данным 2010 г. составляет более 9%48, страна стала локомотивом роста мировой экономики после ипотечного кризиса 2008 г. – вклад в рост мирового общественного производства в 2008-2009 г. составляет 50%. Доля КНР в мировом экспорте по данным 2012 г. равна 10,4%, импорт – более 10%. Внешнеторговая квота КНР составляет около 10%. Страна является крупнейшим экспортёром в мире, опередив по этому показателю Германию. Согласно рейтингу агентства SWIFT, юань занимает 13-е место по объёму транзакций, тем не менее, в сравнении с прошлым годом он обогнал российский рубль. Сегодня доля китайской валюты в общем объёме мировых сделок составляет 0,63%. Если говорить о перспективах интернационализации юаня, то думается, что этот процесс находится только на своём начальном этапе. Действительно, для того, чтобы страна выполнила три вышеуказанных условия, необходима колоссальная работа по совершенствованию финансово-экономической системы страны. Хотя сами власти КНР утверждают, что намерены провести более масштабные меры по либерализации конвертации юаня по счёту движения капитала в 12-ой пятилетке, кажется, что процесс этот займёт ещё долгое время. Как недавно заявили представители ГУВК, усилия будут направлены на укрепление системы контроля за прямыми инвестициями, внешними долгами, а также создания удобных платформ для благоприятного инвестирования за рубежом. Более того, будут предприниматься меры по открытию рынка капитала внешнему миру, усилится мониторинг перемещения капитала, будет оказано содействие в развитие трансграничных операций в китайской валюте. Этот процесс обещает быть довольно долгим, поэтому, скорее всего, говорить о юане, как мировой резервной валюте, ещё довольно рано, несмотря на то, что не так давно глава МВФ Кристин Лагард заявляла о возможности включения юаня в корзину СДР в недалёком будущем. А начинать нужно с малого – заручиться поддержкой трансграничных партнёров, развивая пилотные эксперименты, повышая доверие к юаню на региональном уровне. Создание оффшорного рынка юаней в Гонконге показало, что спрос на китайскую ликвидность действительно есть, иностранные инвесторы охотно идут на сделки с активами, номинированными в китайской валюте. Всё это говорит о том, что Китай двигается в верном направлении, постепенно реформируя свою экономическую систему, готовя её к новому более качественному этапу интеграции с мировой экономической системой. |