вкр. ВКР (итоговая версия). Эволюция валютного режима в контексте макротенденций переходной экономики кнр

Скачать 399.31 Kb. Скачать 399.31 Kb.

|

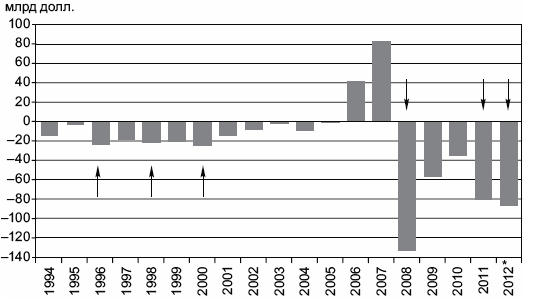

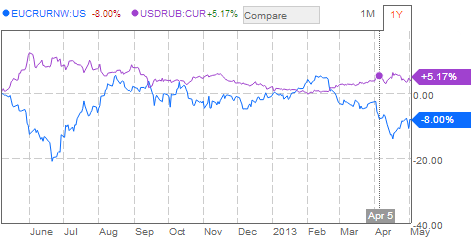

3.2 Анализ валютного режима РФПреобразования системы валютного регулирования России намечались ещё с середины 1990-х гг., когда большая часть ограничений по счёту текущих операций была снята. Затем наступил 1998 г. – на российскую экономику обрушился кризис, в результате чего был объявлен дефолт по суверенным обязательствам, валюта резко девальвировала. Чтобы справиться с резким подъёмом уровня инфляции, было решено привязать обменный курс рубля к американскому доллару. После восстановления экономики в период высоких нефтяных доходов либерализация продолжилась, и 1 июля 2006 г. была внесена поправка в ФЗ №173 “О валютном регулировании и валютном контроле”, в соответствии с которой все ограничения на движение капитала были сняты. Валютный режим РФ можно охарактеризовать как гибкую привязку к бивалютной корзине доллара и евро в отношении 55 к 45, которая функционирует в рамках коридора, устанавливаемого ЦБ. Россия стала первым государством среди стран БРИКС, которая либерализовала счёт движения капитала, тем самым дав залёный свет на свободное перемещение финансовых потоков как в финансовую систему РФ, так и за её пределы. В рамках реформы в числе прочих мер она отменила обязательную продажу части валютной экспортной выручки на межбанковском рынке, установила свободный режима открытия счётов в зарубежных коммерческих банках, снизила нормативы экспортной валютной выручки до 0%. Это имело ряд положительных следствий, в частности, способствовало повышению инвестиционной привлекательности, снижению транзакционных издержек, связанных с обменом валют. Вместе с тем, необходимо отметить некоторые особенности, которые сопутствовали этой модернизации, равно как и её последствия для текущего экономического развития. Специфической чертой реформы было то, что фактически полная либерализация счёта движения капитала произошла быстрее, чем по валютным операциям, совершаемым во внешней торговле. Это создало определённый дисбаланс: валютные операции с капиталом могли совершаться свободно, создавая проблему ввоза и вывоза спекулятивного капитала, в то время как по счёту текущих операций осталось правило репатриации валютной выручки из-за рубежа. Более того, опыт других развивающихся государств показывал, что достижение позитивного эффекта от снятия ограничений по движению капитальных активов возможно только при одновременном реформировании всей финансовой системы, приведении всех её частей к единому “конкурентному знаменателю”. Так или иначе, но после этого возникло множество вопросов и проблемных зон. В частности, с новой силой возникла проблема бегства капитала за рубеж. Этот вопрос стоит довольно остро в РФ. Оборот вывоза капитала в 1990-е гг., по данным разных экспертов достигал от 400 до 800 млрд. долл. Вместо того чтобы реинвестировать заработанные деньги в национальную экономику, компании инвестируют или попросту скрывают заработанную выручку за рубежом на оффшорных рынках, используя разные схемы и каналы вывоза. Либерализация капитальных счётов не могла стать панацеей в борьбе с этой проблемой. Изначально предполагалось стимулировать привлечение иностранных инвестиций. Но уже через год ситуация вышла из-под контроля – во время кризиса только по официальным данным за рубеж было вывезено 130 млрд.долл. (рис. 13). Динамика последующих четырёх лет не привнесла каких-либо коренных изменений – накопленный отток капитала составил 350 млрд.долл. Рисунок 13. Официальные данные по оттоку капитала с 1994 по 2012 гг.  Источник: Банк России. Стрелками указаны всплески оттока капитала, привязанные к рубежным политическим событиям (1996 г.-избрание Б.Н.Ельцины на второй срок, 1998 г. – дефолт, 2000 г. – приход В.В. Путина, 2008 г. – мировой финансовый кризис, 2011,2012 гг. – выборы в Государственную Думу и выборы президента РФ). Обратим внимание на то, что отток усиливался особенно во время важных политических событий – будь то выборы в Государственную Думу и сопутствующие ему массовые народные волнения, а также выборы президента в марте 2012 г., о чём говорит анализ поквартальной динамики вывоза капитала. Это наводит на мысль о том, что причина бегства капитала лежит не только в экономической, но и в политической плоскости51. Рисунок 14. Динамика прямых иностранных инвестиций в РФ и за рубеж с 2005 по 2012 гг. (млрд. долл.)  Источник: Банк России. Для развивающихся стран и государств с переходной экономикой, к которым относится Россия, характерно положительное сальдо по прямым иностранным инвестициям, так как на этом этапе государствам необходимо обеспечить привлекательную инвестиционную атмосферу. Инвестирование за рубеж, как правило, связано с приобретением корпоративных активов. После кризиса 2008 г. в РФ до сих пор преобладала отрицательная динамика иностранных инвестиций – лишь в 2012 г. чистое сальдо вышло в ноль (рис. 14). Ситуация действительно странная, поскольку по логике вещей либерализация движения капитальных активов, приватизация госпредприятий, а также первичное размещение акций компаний должны содействовать обратному процессу. Более того, анализируя общую структуру инвестиций, поступающую в РФ, отметим, что большую её часть составляет спекулятивный капитал, доля прямых инвестиций не превышает 15%. Поэтому можно отметить, что проблемы бегства и утечки капитала из России, равно как и высокая доля спекулятивного связаны в том числе с тем, что либерализация счёта движения капитала произошла без адекватного реформирования налоговой системы и частей финансовой структур, которые бы способствовали повышению инвестиционного климата. Нельзя не отметить и роль мирового кризиса 2008 г., который ещё более усугубил эти проблемы. Анализируя динамику котировок обменного курса российской валюты к американскому доллару США можно отметить ряд колебаний, представляющих интерес. Рисунок 15. Котировка спот курса пары USD/RUB с 2005 по 2013 гг.  Источник: xe.com. Как видно из рис. 15, в краткосрочном периоде либерализация счёта движения капитала оказывала позитивное влияние – рубль укреплялся на фоне притока инвестиций (рис. 14), которые с 2005 по 2008 гг. выросли в 5 раз, достигнув отметки 75 млрд. долл. Затем наступил кризис, сильно ударивший по экономике и спутавший все планы правительства, Министерства финансов и Министерства экономического развития. Из рис. 15 видно, что обменный курс рубля девальвировался за полтора года на 14 рублей (мин. 23,22300, макс.37,38700). Причиной тому – резкое замедление темпа мирового экономического роста, и, как следствие, сокращение спроса на энергоресурсы и падение цен на них. Цена на нефть оказывает значительное влияние на формирование обменного курса рубля, это не удивительно, учитывая, что существенную часть бюджетных поступлений обеспечивает нефтегазовая отрасль. Так в 2012 г. 50,2% от общего дохода бюджета сформировала именно эта статья российского экспорта52. Рисунок 16. Взаимосвязь спот курса пары USD/RUB с ценой нефтяной марки Brent  Источник: Yahoo Finance. Рисунок 17. Взаимосвязь спот-курса пары USD/RUB с ценой нефтяной марки Urals  Источник: Bloomberg. Рис. 16 и 17 демонстрируют сильную корреляцию между ценами на нефть и обменным курсом рубля к доллару США. Это может быть объяснено при помощи следующего механизма. Повышение цен на нефть привлекает поток спекулятивного капитала, и так как счёт движения капитала не ограничен, то он в погоне за высокой доходностью скупает облигации нефтегазовых компаний, таким образом, оказывая сильное укрепляющее воздействие на российский рубль. Но чтобы погасить сильные колебания и оставить курс в рамках бивалютного коридора, ЦБ проводит валютные интервенции, скупая иностранную валюту, повышая золотовалютные резервы и разгоняя инфляцию. Главный экономист “Альфа-Банка” Наталья Орлова заявляет, “что изменение среднегодовой цены российской нефти на 10 долларов за баррель приводит к изменению курса российской валюты на 2 рубля”53. Годы высоких нефтяных прибылей способствовали росту золотовалютных запасов. Необходимо отметить, что в рейтинге МВФ РФ стоит на 5 строчке по их величине, уступая только КНР, Японии, ЕС и Саудовской Аравии54. Динамика роста золотовалютных запасов приведена ниже на рис. 18. Рисунок 18. Динамика золотовалютных резервов РФ с 2005 по 2013 гг. (млрд. долл.)  Источник: Банк России. В настоящий момент структура распределения резервов представлена семью валютами: американским долларом (46%), евро (41%), фунтом стерлингом (9,1%), канадским долларом (1,4%), японской йеной (1,2%), СДР (1,0%), австралийским долларом (0,3%). Стратегия управление активами предполагает инвестирование в высоколиквидные, низкорискованные ценные бумаги: так, 87% валютных активов вложено в государственные облигации, 10,4% содержаться на депозитах, оставшиеся 2% между собой делят негосударственные ценные бумаги, операции РЕПО и чистая позиция в МВФ. В пользу низкорискованности активов говорит то, что 94% всех вложений состоит в инструментах, которые классифицированы рейтинговыми агентствами с рейтингом «AA» и «AAA»55. Управление золотовалютными запасами находится в ведении Центрального Банка. Часть этой суммы он использует в качестве валютных интервенций для поддержания обменного курса в рамках заданного коридора. Другая часть содержится в специально созданных фондах, призванных обезопасить экономику от серьёзной макроэкономической нестабильности. Для этих целей Министерство финансов РФ ещё в 2004 г. образовало Стабилизационный Фонд РФ, задачей которого было накопление излишков от нефтегазовых поступлений на “чёрный день”. Затем в 2008 г., когда в этой системе скопилось 157 млрд. долл., было решено диверсифицировать потоки, выделив 125 млрд. долл. в Резервный Фонд РФ56 и 32 млрд. долл. – в Фонд национального благосостояния (ФНБ)57. Первый активно использовался в качестве подушки безопасности в кризисное время – правительство и финансовые органы активно использовали накопленные резервы для борьбы с бюджетными дисбалансами. До начала 2012 г. он проседал, достигнув 1 января 25 млрд. долл., уменьшившись в 5 раз по сравнению с докризисными временами. ФНД, целью которого является софинансирование программ пенсионного накопления, не использовался во время кризиса, его запас, напротив, рос. Только в феврале 2013 г. суммарное накопление двух фондов вышло на предкризисный уровень – по состоянию на 1 апреля 2013 г. оно составляет 170 млрд.долл. Пожалуй, главная проблема, стоящая перед чиновниками – решение вопроса управления этими фондами. Некоторые заявляют, что законодательные ограничения не дают возможности эффективного управления стабфондами, так как, к примеру, ЦБ и Минфин имеют законодательное право на работу только с высоколиквидными и низкорискованными, а значит низкодоходными активами. Так, доходность размещения средств резервного фонда с момента создания в 2008 г. составила 2,28% годовых, ФНБ – 1,48 %, а за 2012 г. средняя доходность обоих фондов составила 0,74%. Для сравнения, доходность инвестирования пенсий россиян под управлением ВЭБа достигла в 2012 г. 9,21 %58. Ещё в бытность министром финансов РФ Алексей Кудрин предложил создать стороннюю организацию, которой правительство могло бы доверить в управление бюджетные деньги. Эта инициатива уже вылилась в нечто осязаемое – в феврале 2013 г. Государственная Дума РФ в первом чтении приняла закон о “Российском Финансовом Агентстве”. Данная инициатива требует доработок, но при текущем варианте она предполагает организационную форму ОАО, а не госкорпорации, как это было принято в последние несколько лет. В случае успешного лоббирования этого закона в распоряжение этой коммерческой структуры будет передано 5,4 трлн. руб. бюджетных средств, что составляет 8% от ВВП, которые она может вкладывать в высокодоходные, но одновременно и высокорискованные корпоративные ценные бумаги. Таким образом, организация может получить широкие полномочия по управлению резервами России, пенсионными накоплениями и госдолгом. Задумка такой системы хорошая, но сопряжена с высокими рисками, за что критикуется многими экспертами и аналитиками. Так председатель комитета Государственной Думы по экономической политике, инновационному развитию и предпринимательству Игорь Руденский выступает против закона о создании агентства, по крайней мере, в том виде, в котором он прошёл первое чтение. Он отмечает, что “в законопроекте отсутствуют положения о цели управления средствами фондов – развитие реального сектора экономики, положений о принципах управления средствами фондов – возвратности, сохранности, контроле”59. Более того, нельзя не принимать во внимание риски, связанные с коррупционной составляющей. Быть или не быть этой инициативе реализованной на практике – покажет время, но ясно, что требуются тщательный анализ и сопоставление российских реалий с мировым опытом, в частности, может быть проанализирован опыт китайских государственных компаний, инвестирующих накопленные золотовалютные запасы в приобретение иностранных прямых и портфельных активов. Важной задачей российских монетарных регуляторов является разработка и проведение дальновидной монетарной и валютной стратегии, направленной на достижение макроэкономической стабильности. В докладе Банка России “Цели и инструменты денежно-кредитной политики в 2013 году и на период 2014 и 2015 годов” было озвучено, что монетарный регулятор к 2015 г. будет сокращать объём вмешательства в механизм курсообразования и будет способствовать созданию условий для перехода с 2015 г. к плавающему валютному курсу. 60Приоритетной задачей Банка России в среднесрочной перспективе является постепенный переход к режиму инфляционного таргетирования. Фактически это означает, что главный монетарный регулятор страны намерен использовать более “тонкий инструмент” воздействия на макроэкономическую стабильность. Таргетирование валютного курса – довольно действенный способ борьбы с курсовой волатильностью, что в российских условиях сопряжено с мировыми колебаниями цен на нефть. Отход от валютной привязки говорит и о том, что даже при негативном сценарии цен на нефть власти не видят в этом серьёзную проблему, рассчитывая на рост других индустрий. Инфляционное таргетирование является более качественным инструментом в среднесрочной перспективе, поскольку снижает уровень неопределённости и укрепляет веру рыночных агентов к монетарным властям при условии правильно выстроенной стратегии и верных решений последней61. Некоторые называют это решение и вовсе “эпохальным”62, отмечая, что это, по сути, механизм управления рыночными ожиданиями. Большая уверенность в будущем влечёт за собой приток капитала и рост инвестиций. Как заявил первый заместитель председателя ЦБ Алексей Улюкаев, главной задачей ЦБ уже в 2013 г. будет стоять снижение темпов прироста потребительских цен до уровня 5-6%, а в 2014-2015 гг. монетарные регуляторы будут пытаться снизить инфляцию до диапазона 3-4%.63 Пока же Банк России постепенно ослабляет контроль над курсообразованием, проводя его либерлизацию – так, с июля 2012 г. он расширил границы плавающего операционного интервала на 1 руб, таким образом, нижняя граница колебаний бивалютной корзины составила 64 31.65 руб, а верхняя 38.65, а сам интервал равен 7 рублям. С тех пор Центральный банк только в 3 из 11 месяцев совершал интервенцию65, чтобы поддерживать курс в рамках так называемой “нейтральной зоны” – области в рамках коридора бивалютной корзины. Если рыночный курс выходит за его рамки, то регуляторы осуществляют вмешательство. Заместитель председателя ЦБ Сергей Швецов заявил, что полная отмена коридора и вовсе возможна уже в 2015 г66. Но действующий глава Банка России Сергей Игнатьев не исключает, что право за проведение валютных интервенций останется, так как влияние нефтяных цен оказывает существенное влияние на волатильность курса рубля. В пример он привёл Швейцарию, которая тоже использует инфляционное таргетирование и применяет валютные интервенции67. Вместе с тем, для достижения поставленных целей и реализации программы инфляционного таргетирования необходимо совершенствовать банковскую структуру, систему функционирования фондовых площадок. Каждый шаг, который делают Банк России и Правительство РФ в области валютного регулирования должен быть тщательно продуман и детально взвешен. Вопрос курсообразования и в целом успех валютной реформы во многом зависят от того, насколько быстро в долгосрочной перспективе удастся провести диверсификацию экономики, снизив зависимость от нефтегазовых поступлений. До тех пор, пока 70% экспортной выручки и половина бюджетного дохода формируются за счёт нефтегазовых компаний, будет существовать сильное давление на рубль со стороны спекулятивного капитала, а колебания валютного курса будут отталкивать инвесторов с долгосрочными планами. Стремление отхода от привязки и переход к плавающему валютному курсу говорит в пользу стабилизации национальной экономики. Тем не менее задача фискальных и монетарных властей - проводить единую политику, оценивая потенциальные проблемы и предотвращая их на предварительном этапе. Недавнее назначение на пост главы ЦБ Э.С. Набиуллиной, проработавшей долгое время в Правительстве РФ в качестве министра экономического развития, будет способствовать этому процессу. |