Финансовый менеджмент

Скачать 297.04 Kb. Скачать 297.04 Kb.

|

Тема 3.Риск и доходность.

4. Доходность и риск инвестиционного портфеля. 1. Понятие и виды риска Принятие решений экономического характера может осуществляться в одной из 4 ситуаций:

Наиболее распространенной считается вторая ситуация, т.к. в экономике безрисковых операций не существует. Риск – это вероятность осуществления некоторого нежелательного события. Риск – это вероятность возникновения убытков или недополучения доходов по сравнению с прогнозированным вариантом. Существуют десятки видов рисков: инвестиционный, валютный, производственный, экологический и др. Операции с финансовыми активами являются рисковыми. В приложении к финансовым активам используют следующую интерпретацию риска и его меры: рисковость актива характеризуется степенью вариабельности дохода (доходности), который может быть получен благодаря владению данным активом. Наименее рисковыми считаются государственные ценные бумаги, т.к. вариация дохода по ним практически равна нулю. Обыкновенная акция любой компании является рискованным активом, т.к. доход по ним может ощутимо варьировать. Результативность операции с финансовыми активами может быть измерена в терминах «доход» и «доходность». Доход состоит из 2-х компонентов: полученные дивиденды и доход от изменения стоимости актива. Доход, исчисленный в % от первоначальной стоимости актива называется доходностью данного актива или нормой прибыли. Прибыль (доход) – абсолютный показатель, его можно суммировать в пространстве и времени. Доходность – относительный показатель и такого суммирования делать уже нельзя. Доходность актива измеряется в %. На рынке ценных бумаг справедливая цена формируется через механизм рисковой премии в виде добавки к безрисковой доходности. Любой разумный инвестор для снижения риска, вкладывает деньги не в одну ценную бумагу, а формирует инвестиционный портфель, представляющий собой совокупность рыночных ценных бумаг, приобретенных физическим или юридическим лицом с целью получения дохода. Благодаря портфельным инвестициям нельзя слишком выиграть, но и нельзя сильно проиграть. Портфельные инвестиции преследуют различные цели: например, в качестве целевого критерия могут использоваться максимизация доходности или минимизация риска. Наиболее распространенная целевая установка: в портфель включаются ценные бумаги, обеспечивающие в целом возможность получения приемлемого значения комбинации «доходность / риск». Одна и та же ценная бумага, рассматриваемая изолированно или как составная часть портфеля, по-разному характеризуется в плане его рискованности. Финансовый актив в составе портфеля является менее рискованным, чем изолированная ценная бумага. Характеристика рисковости актива в контексте портфельных инвестиции делается с помощью общего и рыночного рисков. Общий риск (автономный) относится к конкретному финансовому активу, рассматриваемому изолированно, и измеряется дисперсией возможных расходов относительно ожидаемой доходности этого актива. Рыночный риск относится к конкретному финансовому активу, рассматриваемому как часть инвестиционного портфеля, и составляет долю риска данного актива в риске портфеля в целом. Ожидаемая доходность портфеля представляет собой взвешенную среднюю ожидаемых доходностей его компонентов (= доходность * долю). Показатели риска портфеля и составляющих его ценных бумаг в виду нелинейности мер риска подобным соотношением уже не связаны. Общий риск портфеля включает в себя диверсифицируемый (несистематический) риск и недиверсифицируемый риск (систематический или рыночный). Диверсифицируемый риск можно устранить путем диверсификации портфеля (распределение риска). Недиверсифицируемый риск нельзя нивелировать (уменьшить) путем диверсификации портфеля. Диверсификационный риск можно минимизировать путем включения в портфель 10-20 случайным образом отобранных ценных бумаг. 2. Теория портфеля. Теория портфеля – это теория финансовых инвестиций, в рамках которой с помощью статистических методов осуществляется наиболее выгодное распределение риска портфеля ценных бумаг и оценка прибыли. Наибольшим авторитетом в настоящее время пользуется теория инвестиций портфеля Уильяма Шарпа и Гарри Марковица (лауреаты Нобелевских премий). Основные принципы, изложенные в этой теории:

- на 94 % зависит выбором типа используемых инвестиционных инструментов. - на 4% выбором конкретных ценных бумаг заданного типа - на 2% оценкой момента закупки ценных бумаг.

Одним из важных понятий в теории портфельных инвестиций является понятие «эффективный портфель» - это портфель, обеспечивающий максимально ожидаемую доходность при некотором заданном уровне риска или минимальный риск при заданном уровне доходности. «Оптимальный портфель» – наиболее высокодоходный портфель среди эффективных портфелей. 3. Методы оценки риска. Для оценки риска можно использовать статистический, экспертный, комбинированный методы. Главными статистическими методами является вариация, дисперсия и стандартное отклонение. Вариация – изменение (колеблимость) количественной оценки признака при переходе от одного случая к другому. Например, изменение экономической рентабельности от года к году. Размахом вариации называется разность между максимальным и минимальным значениями признака данного ряда. Оценивается вариация дисперсией (  ), т.е. мерой разброса фактического значения признака от его среднего значения. ), т.е. мерой разброса фактического значения признака от его среднего значения. Дисперсия является средним квадратом отклонений значений признака от его средней и рассчитывается по формуле:  (9) (9)Стандартное отклонение (среднее квадратическое отклонение) показывает среднее отклонение значений варьирующего признака относительно центра распределения (средней арифметической), его величина определяется как корень квадратный из дисперсии: (10)  Коэффициент вариации рассчитывается по формуле  (11) (11)Для измерения взаимосвязей между какими-либо видами деятельности или производства в экономической статистике используется показатель корреляции.Это связь между признаками, состоящая в изменении средней величины одного из них в зависимости от изменения значения другого. Различают положительную и отрицательную корреляцию. Если изменение значений какого-либо признака происходит в одном направлении с изменением значения другого признака, говорят о положительной корреляции между ними. Если эти изменения разнонаправлены, то это отрицательная корреляция. Ковариация служит для измерения степени совместной изменчивости двух акций. Ковариация акций позволяет определить взаимосвязь между двумя акциями Ковариация может быть выражена умножением коэффициента корреляции p12 на два стандартных отклонения: Cov  , (12) , (12)где  - корреляция между двумя акциями. - корреляция между двумя акциями.Экспертный метод– обработка мнений опытных специалистов. Наиболее приемлемым является комбинированный метод, т.е. комбинация статистического и экспертного методов. 4. Доходность и риск инвестиционного портфеля. Принимая решения о целесообразности инвестирования денежных средств в финансовые активы, инвестор должен прежде всего оценить риск, присущий этим активам, затем ожидаемую их доходность, достаточна ли эта доходность для компенсации ожидаемого риска. Риск актива – величина непостоянная и зависит, в частности, от того, в каком контексте рассматривается данный актив: изолированно или как составная часть инвестиционного портфеля. При оценке портфеля и целесообразности операций с входящими в него активами необходимо оперировать показателями доходности и риска портфеля в целом. Доходность портфеля представляет собой линейную функцию показателей доходности входящих в него активов и может быть рассчитана по формуле средней арифметической взвешенной:  , (13) , (13)где  - доля j-того актива в портфеле; - доля j-того актива в портфеле;  - ожидаемая доходность j-того актива, n - число активов в портфеле. - ожидаемая доходность j-того актива, n - число активов в портфеле.Как и в случае с отдельными активами, мерой риска портфеля служит вариация его доходности. Взаимосвязь между риском портфеля и риском входящих в него активов описывается формулой средней арифметической. Согласно курса статистики, в многомерном случае необходимо учитывать взаимосвязь значений доходности активов портфеля с помощью показателя ковариации и коэффициента корреляции. Ковариация служит для измерения степени совместной изменчивости двух акций. Ковариация может быть выражена умножением коэффициента корреляции p12 на два стандартных отклонения: Ковариация акций позволяет определить взаимосвязь между двумя акциями:  , где , где  - корреляция между акциями 1 и 2. - корреляция между акциями 1 и 2.Риск портфеля определяется с помощью показателя стандартное отклонение, его значение для портфеля, содержащего k активов, может быть найдено по формуле:  , (14) , (14)Где d   - доля i –го актива в портфеле; - доля i –го актива в портфеле; - вариация доходности i -го актива; - вариация доходности i -го актива;r  - коэффициент корреляции между ожидаемыми доходностями i –го и j –го активов. - коэффициент корреляции между ожидаемыми доходностями i –го и j –го активов.Тема 4.Управление портфелем активов

Риск (доходность) портфеля ценных бумаг представляет собой взвешенную среднюю из показателей ожидаемой доходности отдельных ценных бумаг, входящих в данный портфель.  , (15) , (15)где  - доля j-того актива в портфеле; - доля j-того актива в портфеле;  - ожидаемая доходность j-того актива, - ожидаемая доходность j-того актива, n - число активов в портфеле. В процессе управления инвестиционным портфелем финансовый менеджер сталкивается с проблемой отбора финансовых активов и включения их в портфель. Наибольшую известность получила модель оценки доходности финансовых активов (САРМ), увязывающая систематический риск и доходность портфеля. Модель была разработана в 60-е годы У. Шарпом , Дж. Линтнером, Дж. Моссини. Модель САРМ сопровождается рядом предпосылок, которые были сформулированы Дженсеным и опубликованы в 1972 г. Предпосылки:

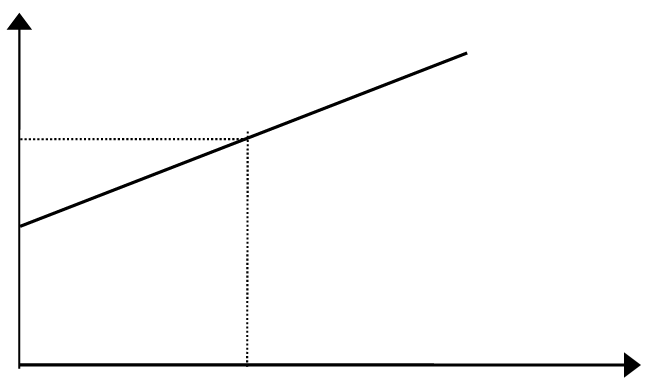

Логика представления модели САРМ. Доходность    0 1 Риск ценных бумаг (β) Доходность ценной бумаги связана с присущим ей риском прямой связью. Риск характеризуется показателем  . .Средней ценной бумаге соответствует  и доходность и доходность  . .Имеются безрисковые ценные бумаги с доходностью  и и  . .Доходность по ценной бумаге определяется по формуле:  (16) (16)Показатель  представляет собой рыночную (среднюю) премию за риск, вложения своего капитала не в безрисковые ценные бумаги, а в рисковые ценные бумаги. представляет собой рыночную (среднюю) премию за риск, вложения своего капитала не в безрисковые ценные бумаги, а в рисковые ценные бумаги. Показатель  представляет собой премию за риск, вложения капитала в ценные бумаги именно данной конкретной компании. представляет собой премию за риск, вложения капитала в ценные бумаги именно данной конкретной компании. Модель САРМ означает, что премия за риск вложенная в ценные бумаги данной компании прямо пропорциональна рыночной премии за риск. Систематический риск измеряется с помощью  коэффициента. Каждая ценная бумага имеет собственный коэффициента. Каждая ценная бумага имеет собственный  коэффициент – это индекс доходности данного актива по отношению к доходности в среднем на рынке ценных бумаг. коэффициент – это индекс доходности данного актива по отношению к доходности в среднем на рынке ценных бумаг.  означает, что акции данной компании имеют среднюю степень риска, сложившуюся на рынке в целом. означает, что акции данной компании имеют среднюю степень риска, сложившуюся на рынке в целом. означает, что ценные бумаги данной компании более рискованны, чем средние на рынке. означает, что ценные бумаги данной компании более рискованны, чем средние на рынке. - менее рискованны, чем средние на рынке. - менее рискованны, чем средние на рынке.

Модель оценки доходности финансовых активов является однофакторной и постоянно подвергалась критике, поэтому были разработаны альтернативные теории: теория арбитражного ценообразования (АРТ), теория ценообразования опционов, теория преференций состояний в условиях неопределенности. Концепция АРТ была разработана Стивеном Россом. САРМ начинается с того, как инвесторы формируют эффективные портфели. Теория арбитражного ценообразования не спрашивает, какие портфели являются эффективными. В ней предполагается, что требуемая доходность акций зависит не от одного фактора, как в САРМ, а от многих факторов риска. В основу модели заложено естественное утверждение о том, что фактическая доходность любой акции складывается из двух частей: нормальной доходности и рисковой (неопределенной) доходности. Последний компонент определяется многими экономическими факторами. Модель может и включает множество факторов и описывается следующей зависимостью:  (17) (17) фактическая доходность j- й ценной бумаги; фактическая доходность j- й ценной бумаги; - ожидаемая доходность j- й ценной бумаги; - ожидаемая доходность j- й ценной бумаги;  - фактическое значение i- го экономического фактора; - фактическое значение i- го экономического фактора; - ожидаемое значение i- го экономического фактора; - ожидаемое значение i- го экономического фактора; - чувствительность j–й ценной бумаги к экономическому фактору; - чувствительность j–й ценной бумаги к экономическому фактору; - влияние не включенных в модель специфических факторов на изменение доходности j–й ценной бумаги. - влияние не включенных в модель специфических факторов на изменение доходности j–й ценной бумаги.Теория ценообразования опционов, теория преференций состояний в условиях неопределенности не получили достаточного развития и находятся в стадии становления. Тема 5.Эффект операционного рычага.

Затраты предприятия подразделяются на постоянные (FC), переменные (VC) и смешанные. Постоянные издержки – те, которые не зависят от объема выпускаемой продукции (например, аренда, амортизация, % за кредит). Переменные издержки – те, величина которых связана с объемом выпускаемой продукции. Смешанные издержки – те, которые трудно отнести к постоянным и переменным (например, почтовые расходы). Необходимость разделения затрат на постоянные и переменные:

2. Понятие эффекта операционного рычага. Рассмотрим пример:

По данным таблицы видно, что увеличение выручки от реализации на 10% привело к увеличению прибыли на 30%. Эффект операционного рычага связан с тем, что любое изменение выручки от реализации приводит к большему изменению в величине прибыли. Сила воздействия производственного рычага:  , (18) , (18)где ВР - выручка от реализации. Чем больше сила воздействия производственного рычага, тем больше предпринимательский риск, связанный с данным предприятием. Операционный леверидж измеряется в разах. Существует два вида операционного левериджа: натуральный и ценовой. Натуральный леверидж имеет место в тех случаях, когда выручка изменяется исключительно в результате изменения натурального объёма продаж, а цены остаются прежними. Он определяется в соответствии с формулой 18. Ценовой леверидж возникает в случаях, когда выручка увеличивается или уменьшается вследствие изменения цен. Ценовой леверидж определяется как отношение выручки от продаж к прибыли от продаж.

Точка безубыточности (порог рентабельности) – это такой объем производства, при котором предприятие не получает ни прибыль, ни убыток. Прибыль = выручка от реализации – FC -VС = 0 (19) Порог рентабельности определяется по формуле: ПР = FC : (ВР – VСотносительные)=  (20) (20)Превышение реального производства над порогом рентабельности есть запас финансовой прочности фирмы (ЗФП): ЗФП = ВЫРУЧКА - ПР (21) Попробуем, используя наш пример, показать, как предпринимателю следует подходить к формированию своей производственной программы. Предположим, что наш предприниматель производит два вида товара, причем мы имеем дело с конкурентным рынком и оба товара имеют сопоставимую эластичность спроса и примерно одинаково привлекательны для потребителей, т. е. мы сознательно сформулировали такие условия, когда от правильного принятия решения фирмой об объеме производства зависит очень многое при достижении ею успеха на рынке.

Отсюда порог рентабельности — 666,67, запас финансовой прочности — 333,33. Рассчитаем порог рентабельности для каждого из товаров: для товара 1 — ПР = 120 : ((600-400) / 600) = 360, для товара 2 — ПР = 80 : ((400-300) / 400) = 320. Запас финансовой прочности товара 1 — 600 - 360 = 240 (67%), запас финансовой прочности товара 2 — 400 - 320 = 80 (25%). Таким образом, выпускать первый товар более прибыльно для фирмы. Он дает фирме больше прибыли, его доля в производстве — 60%, а в получаемой прибыли — 80%! Может быть, имеет смысл отказаться от производства второго товара? Попробуем. Фирма теперь выпускает только товар 1. Отказавшись от второго товара, фирма смогла нарастить производство первого в следующем периоде на 20% (очень высокий темп роста). Итак, выручка составила 720, переменные издержки — 480, постоянные — 200 и прибыль — 40 (?!), т. е. снизилась по сравнению с прошлым периодом в 2,5 раза. Это произошло потому, что, отказавшись от производства второго товара, мы должны были взять на товар 1 все постоянные затраты, которые несли и до этого. Правильнее же будет для предпринимателя, учитывая, что первый товар значительно превзошел порог рентабельности, вести политику ограничения производства именно этого товара, а наращивать производство второго товара. Он — растущий, находящийся в стадии роста, по нему существует возможность значительного накопления запаса финансовой прочности. Посмотрим, что из этого получится. Предположим, что в следующем временном интервале производство первого товара сохранится на прежнем уровне, второго — вырастет на 15% (это умеренный рост по сравнению с 20%-ным приростом в первом случае). В результате получаем: выручка от производства второго товара составит 460, переменные затраты — 345, постоянные издержки останутся на прежнем уровне - 80, прибыль же составит 35. Прибавив результаты по первому товару, получим: общая выручка — 1060 (+6%), общая прибыль — 115 (+15%). Теперь можно сформулировать два правила, связных с воздействием эффекта операционного рычага: 1. Необходимо стремиться к положению, когда выручка превышает порог рентабельности, и производить товаров в натуре больше их порогового значения. При этом будет происходить наращивание прибыли фирмы. 2. Следует помнить, что сила воздействия производственного рычага тем больше, чем ближе производство к порогу рентабельности, и наоборот. Это означает, что существует некоторый предел превышения порога рентабельности, за которым неизбежно должен последовать скачок постоянных затрат (новые средства труда, новые помещения, увеличение издержек на управление предприятием). |