макроэкономическое регулирование экономики. финансы, бюджет и фи. Финансовой системы

Скачать 182.26 Kb. Скачать 182.26 Kb.

|

|

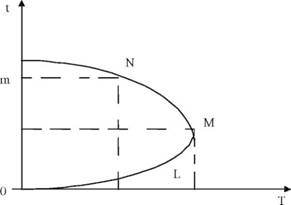

В практике регулирования экономики кейнсианская фискальная политика сегодня используется редко по ряду причин. Правительства развитых стран при регулировании экономики перешли от краткосрочной политики к регулированию экономики в среднесрочном и долгосрочном периодах. Этому способствовало открытие американским экономистом Артуром Лаффером долгосрочного эффекта действия сверхвысоких налоговых ставок на экономику и обоснование необходимости резкого снижения ставок налогов. Эти взгляды впоследствии оформились в отдельную школу, которая получила название школы экономики предложения. Кривая Лаффера имеет вид (рис. 11.5). Кривая Лаффера показывает зависимость между средней налоговой ставкой (1) и суммой налоговых поступлений в бюджет (Т). Сначала поступления до точки М возрастают, после чего часть производителей сворачивает производство или переходит в теневую экономику в связи с высокой налоговой нагрузкой и потерей стимулов к производственной деятельности. Как считают специалисты, точка М имеет значение 30-35 % по доходным налогам и примерно 50 % по всем налогам. По мнению Лаффера, налоговое бремя в развитых странах находится в точке N1, то есть является сверхвысоким. Среднюю налоговую ставку целесообразно снизить в фискальной политике следует руководствоваться не текущими изменениями налоговых ставок, а долгосрочным резким их снижением. На практике это может привести к сокращению налоговых поступлений в бюджет, однако через некоторое время развитие совокупного предложения позволит покрыть дефицит бюджета и увеличить объем поступлений в него.  Рисунок 11.5 — Кривая Лаффера Необходимо отметить, что мировой финансово-экономический кризис 20082009 гг. характеризовалась активной фискальной политикой правительств развитых стран, что свидетельствует восстановление дискреционных кейнсианских рецептов регулирования экономики на фазе спада. Второй проблемой в реализации фискальной политики является длительный временной лаг, особенно лаг признания и действия, который длится 12-18 месяцев. В результате экспансивную фискальную политику практически невозможно применить при коротких (6-12 месяцев) спадах экономики. Сложности политического характера также сдерживают применение фискальной политики в краткосрочном периоде. В частности, стабилизационная функция государства не всегда является первоочередным, поэтому в условиях войны или политической нестабильности правительства стран увеличивают свои расходы независимо от фазы цикла. Кроме того, возможны разнонаправленные действия центрального правительства и местных органов власти. Политически более популярным является експансійне фискальное регулирование, поскольку при нем снижаются налоги и растут выплаты из бюджета. Поэтому рестрикционным фискальная политика на практике применяется довольно редко. Правящие круги страны используют фискальное регулирование в своих политических целях, уменьшая налоговый таскал накануне президентских или парламентских выборов. В то же время они не обращают внимания на действительные потребности антициклического регулирования. По мнению монетаристов, в процессе реализации фискальной политики возникает эффект вытеснения. Он означает, что при росте государственных расходов автоматически сокращаются частные инвестиции. Механизм действия эффекта вытеснения такой: • рост государственных расходов приводит к увеличению бюджетного дефицита; • для покрытия дефицита правительство прибегает к заимствованиям на внутреннем денежном рынке путем эмиссии облигаций внутреннего государственного займа (ОВГЗ); • дополнительный спрос на деньги, возникший при этом, повышает рыночную ставку процента, которая выступает в цене денежных ресурсов; • повышение процентной ставки делает часть инвестиционных проектов невыгодными, поскольку ожидаемая прибыль становится ниже процентную ставку. В результате сокращаются частные инвестиции. Итак, государственные расходы частично нейтрализуются уменьшением объема частных инвестиций. Еще одним недостатком активной фискальной политики является инфляционная реакция совокупного предложения в ответ на фискальную экспансию. Это означает, что при увеличении государственных расходов и сокращении налогов может произойти не рост реального ВВП, а повышение цен. При фискальной экспансии проявляется также эффект чистого экспорта. Механизм его возникновения такой: • экспансионистская фискальная политика приводит к росту бюджетного дефицита и повышение процентной ставки; • повышенная процентная ставка влияет на рост обменного курса национальной валюты, так как в страну приходит свободный иностранный капитал; • высокий обменный курс стимулирует импорт и сокращает экспорт, чистый экспорт также уменьшается. Итак, в результате увеличения государственных расходов другой элемент совокупных расходов (АЕ) — чистый экспорт — сокращается. Поэтому фискальная экспансия частично нейтрализуется увеличением импорта, а не ростом реального ВВП. в Целом перечисленные факторы в большей или меньшей степени снижают мультипликатор эффективности фискальной политики. Реализация фискальной политики тесно связана с формированием и использованием государственного бюджета. Государственный бюджет — это баланс доходов и расходов государства. Общий объем доходов и расходов в стране называется консолидированным или сводным бюджетом. По уровням хозяйствования сводный бюджет состоит из государственного бюджета и местных бюджетов. Согласно Бюджетному кодексу по целевому назначению бюджет делится на общий фонд и специальный фонд. Превышение расходов над доходами бюджета образует бюджетный дефицит. К сбалансированию бюджета существует три подхода: 1) Сбалансирование бюджета на ежегодной основе, когда каждого финансового года доходы бюджета равны расходам. Этот подход характерен для командно-административной экономики. 2) Сбалансирование бюджета на циклической основе, когда в периоды циклических спадов и применения фискальной экспансии появляются дефициты, которые покрываются бюджетными профицитами, которые возникают в период экономического подъема (кейнсианский подход). 3) Сбалансирования бюджета на долгосрочной основе, когда после резкого снижения налогов экономика постепенно увеличивает темпы роста и начальный дефицит со временем меняется профицитом бюджета (теория функциональных финансов школы экономики предложения). Согласно этих подходов различают циклический и структурный дефициты бюджета. Циклическая возникает при спаде экономики, а структурный существует даже при подъеме и полной занятости. Его причинами являются резкие снижения налогов и перерасхода бюджетных средств на инвестирование, оборону, социальные нужды. Мировой практикой безопасная граница дефицита бюджета устанавливается в размере 3 % к ВВП. Бюджетные дефициты, накопленные государством за определенный период, образуют государственный долг. Он делится на внутренний и внешний (табл. 11.2). Таблица 11.2. в Пути формирования государственного долга и их недостатки

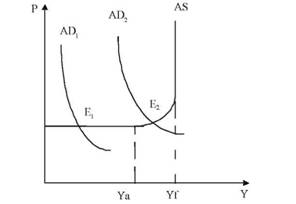

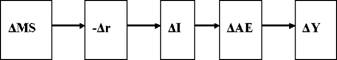

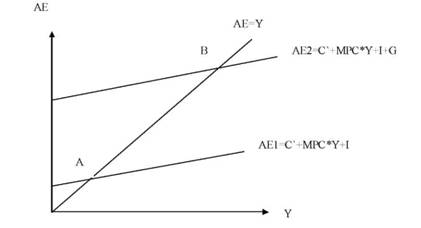

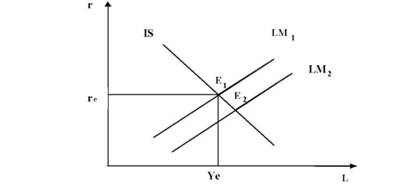

Причинами роста государственного долга во многих странах являются: • войны и высокие военные расходы; • глубокие спады экономики; • преднамеренные структурные дефициты, созданные в период рыночных реформ и структурной перестройки экономики; • отсутствие политической воли и решимости властных кругов для сокращения бюджетного дефицита и долга. Для управления государственным долгом применяются разнообразные методы. Реструктуризация долга означает выделение в его составе частей с первоочередным погашением. Она используется в случае возникновения трудностей с выполнением текущих долговых обязательств. Следствием реструктуризации может быть конверсия долговых ценных бумаг — обмен краткосрочных облигаций на среднесрочные или долгосрочные. Пролонгация — это договоренность с кредитором о продлении срока уплаты долга. Однако чаще всего правительство применяет рефинансирование государственного долга, когда с целью погашения текущих долгов в обращение выпускаются новые долговые обязательства. Средства, полученные от продажи этих обязательств, поступают на погашение предыдущего долга. Последствия большого государственного долга могут быть довольно тяжелыми для экономики: 1) До определенной степени через государственный долг налоговое бремя перекладывается с настоящего на следующие поколения, которым придется его платить. 2) Значительный объем государственного долга усиливает дифференциацию в доходах населения, поскольку покупают ОВГЗ и получают проценты по долговым обязательствам преимущественно состоятельные слои населения. 3) Высокий долг по внешним обязательствам и обострение проблемы их выполнение может привести к дефолту страны, то есть объявление ее неплатежеспособной. 4) При высоком долга увеличивается доля иностранных держателей облигаций и поэтому часть национальных активов в виде процентов попадает за пределы страны. 5) Срабатывает эффект вытеснения, который приводит к сокращению производственного потенциала страны, поскольку вытесняются частные инвестиции. 6) Спрос иностранных инвесторов на внутренние облигации повышает курс национальной валюты, стимулируя импорт и порождая эффект чистого экспорта. В результате растет дефицит торгового баланса. В государственном регулировании экономики наряду с фискальной политикой широко используется монетарная политика. Денежно-кредитная (монетарная) политика заключается в регулировании макроэкономического равновесия с помощью монетарных средств. Изменяя денежное предложение, центральный банк влияет на: • процентную ставку денежного рынка (г) (тема 5); • ставка процента в свою очередь действует на объем инвестиционных расходов предпринимательского сектора (I); • изменен объем инвестиций влияет на совокупные расходы (ЛЕ) и совокупный спрос (ЛБ) (см. график равновесия товарного рынка); • совокупные расходы и совокупный спрос влияют на реальный объем производства (У). Указанные 4 этапа поступления монетарного импульса с денежного на товарный рынок называют кейнсіанським передаточным механизмом денежно-кредитной политики (монетарная трансмиссия). Итак, денежно-кредитная политика — это воздействие государства в лице центрального банка на макроэкономическое равновесие через изменение объема и структуры денежного предложения. Как средство стабилизации экономики монетарная политика зависит от макроэкономической ситуации. При рецессии центральный банк использует экспансивную денежно-кредитную политику (политика дешевых денег). ее цели — рост ВВП и занятости. При этом центральный банк применяет следующие инструменты: 1. Снижение нормы обязательных резервов. В результате часть обязательных резервов банковской системы переходит в разряд избыточных, пригодных для кредитования экономики. Растет денежный мультипликатор и соответственно увеличивается денежная масса (см. тему 5). 2. Снижение учетной ставки процента. Средства, которые банки занимают у центрального банка, становятся более дешевыми, в результате чего кредиты коммерческих банков также дешевеют, становясь более доступными для субъектов хозяйствования. Именно поэтому денежная экспансия получила название политики дешевых денег. Кроме того, учетная ставка выполняет информационную функцию, посылая сигнал банкам о намерениях монетарных властей по смягчению своих мероприятий. 3. Операции центрального банка на открытом рынке по покупке у коммерческих банков государственных облигаций. В результате активы банков пополняются ликвидными средствами, пригодными для кредитования хозяйства. Увеличивается потенциал для кредитной эмиссии и роста предложения денег. 4. Увеличение объема рефинансирования банков. Средства центрального банка, предоставленные банкам в порядке их рефинансирования основном дешевле, чем привлеченные средства клиентов. Поэтому решение монетарных властей повысить объем рефинансирования сопровождается первоначальным увеличением избыточных резервов, а впоследствии — кредитов банковской системы. 5. Покупка центральным банком иностранной валюты на межбанковском рынке. Эта мера также увеличивает резервы банков в национальной валюте, но на практике чаще используется для регулирования валютного курса, чем для наращивания денежного предложения. Все это позволяет увеличить денежное предложение и снизить рыночную процентную ставку как стоимость денежных ресурсов. При стремительном подъеме экономики и повышении темпов инфляции используется рестрикционным монетарная политика (политика дорогих денег). ее цель — сдерживание инфляции, которая характерна для фазы "перегрева" экономики. Указанные инструменты действуют в противоположном направлении, уменьшая денежное предложение. Моделирование монетарной политики рассмотрим на примере денежной экспансии, которая проводится в период спада производства и повышенного безработицы. В модели АБ-АБ действие експансійної монетарной политики происходит в виде позитивного шока совокупного спроса (рис. 11.6). Кривая АБ, пересекает кривую в условиях кризиса на горизонтальном отрезке, перемещается вправо. Вследствие этого возрастает равновесный ВВП (В). Хотя при чрезмерной денежной экспансии возможно также повышение цен.  Рисунок 11.6 — Экспансионистская монетарная политика на товарном рынке Стимулирование экономики монетарными мерами в модели кейнсианского креста означает прохождение монетарного импульса через передаточный механизм, который описан выше. Схематически его можно показать как цепь последовательного влияния параметров денежного и товарного рынков (рис. 11.7).  Рисунок 11.7 — Кейнсианский передаточный механизм монетарной экспансии В результате действия этого механизма линия совокупных расходов ЛЕ1 сдвинется вверх до ЛЕ2 на величину прироста инвестиций, а реальный объем производства (У) также увеличится через мультипликатор (рис. 11.8).  Рисунок 11.8 — Воздействие монетарной экспансии в кейнсианском кресте В модели ІБ-ЬМ увеличение денежного предложения влияет на кривую равновесия денежного рынка ЬМ. ее смещение вправо от ЬМ1 к ЬМ2 будет сопровождаться ростом выпуска (У) и снижением процентной ставки. Степень изменения параметров двойного равновесия будет зависеть от угла наклона кривой ИБ. При пологой политика дешевых денег значительно увеличит реальный выпуск, но не слишком снизит процентную ставку, при крутой — наоборот (рис. 11.9).  Рисунок 11.9 — Монетарная экспансия в модели IS-LМ по Сравнению с другими видами государственного регулирования экономики монетарная политика имеет такие преимущества: • оперативность и гибкость монетарного воздействия на экономику, поскольку лаг монетарной политики составляет от 0,5 до 1,5 года. Это меньше, чем при фискальной политике; • автономность центрального банка и сравнительно незначительный политическое давление на монетарные власти со стороны парламента и правительства. К недостаткам монетарной политики относятся следующие: 1. В условиях глубокой депрессии и социального пессимизма снижение нормы обязательных резервов не может привести к расширению денежного предложения, поскольку банки стремятся поддерживать высокую ликвидность, не спеша увеличивать объемы кредитования (циклическая асимметрия). 2. Увеличение денежного предложения при экспансии приводит к замедлению скорости обращения денег, чем ослабляется эффект политики дешевых денег. Наоборот, при рестрикційній политике скорость обращения денег может ускориться, эмитируя увеличение денежной массы М1 и противодействуя монетарным мерам. 3. Зависимость между процентной ставкой и инвестиционными расходами нелинейная, поэтому для влияния монетарных мер на изменение инвестиций процентная ставка должна изменяться в широких пределах. |