макроэкономическое регулирование экономики. финансы, бюджет и фи. Финансовой системы

Скачать 182.26 Kb. Скачать 182.26 Kb.

|

|

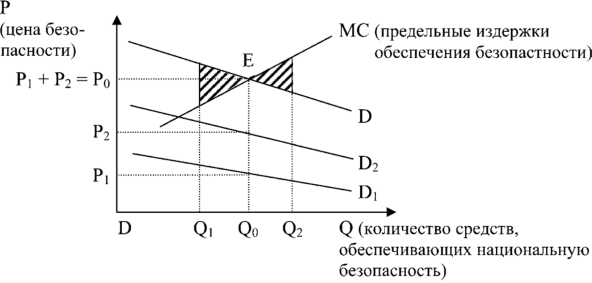

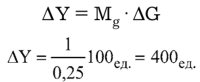

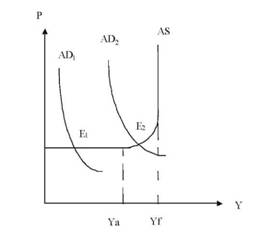

Учебные вопросы 1. Сущность и социально-экономическое назначение государственных финансов. 2. Налогообложение и его влияние на динамику ВВП. 3. Дискреционная и недискреционная фискальная политика. 4. Бюджетный дефицит и государственный долг. Сущность и социально-экономическое назначение государственных финансов Государственные финансы — это общественная форма социально-экономических отношений, возникающих в рамках национального хозяйства по поводу создания и использования государственного фонда денежных средств. В странах с развитой рыночной экономикой через государственные финансы перераспределяется значительная часть ВВП. Основой финансов государства является государственный бюджет — годовой план государственных расходов и источников их финансирования. Государственные финансы являются важнейшим средством воздействия на макроэкономическую динамику. Рассмотрим прежде всего влияние государственных расходов на динамику выпуска. Расходы государственного бюджета состоят в основном из правительственных закупок и трансфертных, или социальных платежей. Правительственные закупки — это закупки, связанные с производством общественных товаров и включающие ряд расходных статей бюджета: затраты на фундаментальную науку, национальную оборону, материальное обеспечение внешней политики, административно-управленческие расходы и др. Закупки правительства существенно воздействуют на структуру совокупного спроса, а через нее -— и на отраслевую структуру общественного производства. В данном случае осуществляется перераспределение факторов производства, их движение из отраслей, создающих частные блага, в секторы экономики, выпускающие общественные товары и услуги. В связи с этим следует подчеркнуть, что государство, являясь крупнейшим экономическим субъектом и обладая огромной финансовой мощью, способно, а при определенных условиях — обязано играть ведущую роль в определении структуры потребления, инвестиций, экспорта в рамках совокупного спроса. Практика доказала, что именно правительственным расходам на НИОКР и развитие наукоемких отраслей производства отводится решающая роль в обеспечении нового качества экономического роста. В отличие от закупок правительства, трансфертные платежи влияют не на все структурные элементы совокупного спроса, а лишь на совокупный потребительский спрос. Через трансферты правительство деформирует структуру производства товаров частного сектора. Другими словами, социальные выплаты не влияют на рост общественного потребления личности как члена общества, а приводят к изменениям в рамках потребления человека как индивида. Следовательно, государственное вмешательство в экономику посредством правительственных закупок оказывается гораздо более существенным, чем посредством изменения трансфертных платежей. Социально ориентированные экономические системы демонстрируют устойчивую тенденцию роста государственных расходов. Это обусловлено требованиями обеспечения социальной, экологической, военно-экономической и в целом национальной безопасности государства. В большинстве стран просматривается устойчивая тенденция роста закупок общественных товаров, а также увеличения социальных выплат. При этом последние по темпам роста существенно лидируют, являясь за последние четверть века самой быстро растущей статьей государственных расходов. Важнейшей составляющей теории государственных расходов является поиск путей оптимизации правительственных затрат на общественные товары. Но возникает вопрос: сколько тех или иных общественных благ следует производить? Для ответа на вопрос рассмотрим спрос общества, например, на услугу национальной обороны, который графически представлен кривой D (рис. 34.1).  Рис. 34.1. Кривые спроса и предельных издержек общества на услугу национальной обороны Кривые Dx и D2 показывают динамику цены спроса двух субъектов на данное общественное благо. Если Q0 — заданный уровень военно-экономической безопасности, то Рх есть предельная цена, которую готов уплатить за национальную оборону субъект А, субъект В готов, соответственно, уплатить цену Р2. Кривая D получилась при сложении кривых D: и D2 по вертикали. Для объема Q0 складываются цены, которые все отдельные потребители готовы за него уплатить. Сложение по вертикали объясняется тем, что каждый человек получает для потребления весь произведенный объем общественного блага. Предложение общественных благ, в нашем примере — это средства вооружения, определяется посредством политического процесса и рентоориентированного поведения заинтересованных общественных групп и поэтому не имеет традиционной кривой предложения. Допустим, соответствующие институциональные структуры государства определили необходимый объем общественных благ, показанный т. Q0 (см. рис. 34.1). В точке пересечения кривых D и МС (т. Е) формируется “социальный оптимум” производства и потребления рассматриваемого общественного блага. Именно в этой точке предельная цена, по которой общество может купить дополнительную единицу данного блага, равна предельным издержкам ее выпуска. Если объем производимого блага будет меньше Q0 и составит величину Q1? то общество испытает дефицит безопасности и к тому же будет способно оплатить больший объем производства вооружений. Этот дефицит показан заштрихованной фигурой слева от т. Е. При объеме производства Q2 общество, напротив, испытывает непосильное бремя военных расходов, исчисляемое площадью заштрихованной фигуры справа от т. Е. Государственные расходы как часть совокупного спроса оказывают влияние на динамику ВВП, причем это воздействие носит мультипликативный характер. Мультипликатор государственных расходов Mg рассчитывается так же, как и мультипликатор инвестиционных затрат:  Предположим, уровень дохода (С + I) составляет 1000 ед., МРС = 0,75, MPS = 0,25. Изменение государственных расходов, или AG, составляет 100 ед. Следует определить изменение дохода и его общий объем.  Увеличение ВВП составит 400 ед. Общий уровень дохода теперь составит 1400 ед. Таким образом, государственные расходы следует рассматривать как высокоэффективный инструмент макроэкономического регулирования и решения социально-экономических задач. Фискальная (бюджетно-налоговая) политика государства направлена на обеспечение государства денежными ресурсами и эффективное их использование. Она состоит из двух блоков: - налоговая политика; - политика государственных расходов. Налогообложение всегда представляет собой компромисс между государством и теми, кто платит налоги. Поиски подобного компромисса лежат в основе налоговой политики, которая определяет требования к налоговой базе, тяжести налогового бремени и способам изъятия налогов. Тяжесть налогового бремени измеряется величиной налоговых изъятий, отнесенных к валовому внутреннему продукту. Она определяется такими условиями, как величина полученных доходов, сложившиеся в стране традиции, фаза промышленного цикла. Чем выше доходы, тем больше доля налоговых отчислений. Так, до первой мировой войны налоговые отчисления составляли в среднем 10% ВВП. В настоящее время среди наиболее развитых стран они колеблются от 30 до 50% ВВП. В странах, реализующих модель социально ориентированной экономики (например, шведская модель), уровень налогового бремени составляет около 50% ВВП. Здесь через перераспределение доходов активно поддерживается уровень жизнеобеспеченности тех слоев населения, которые не в состоянии решить эти вопросы самостоятельно. В странах, развивающихся на основе монетарных принципов, налоговое бремя составляет около 30% ВВП. Представители монетарной школы считают, что государство не должно усердствовать в перераспределении национального дохода, поскольку высокие налоги ослабляют стимулы к труду и бизнесу. Существует разное видение направлений налоговой политики у кейнсианской и монетаристской экономических школ. Это выражается в предлагаемых ими антициклических программах. В кейнсианских стабилизационных программах для выхода из экономического кризиса предлагается снизить налоги для увеличения совокупного спроса. Во время же подъема — увеличить налоговые ставки для покрытия государственного долга, накопленного в депрессивный период, когда возрастали государственные расходы во имя поддержки производства. В монетарных стабилизационных программах предлагается снижать ставки налогов не в начале экономического кризиса, а лишь после того, как производство достигнет своей низшей точки падения, по окончании волны банкротств. Это будет стимулировать только эффективные хозяйства, и продвигать развитие рыночного хозяйства. Снижение налогов как один из путей экономического роста должно быть для новых производителей, малого бизнеса, для производства приоритетных товаров. Бюджетная политика - направление действий государства по использованию бюджетных средств. Ее целью является не только удовлетворение текущих потребностей, но и использование ресурсов для активизации экономического роста, придания ему устойчивости, и решение социальных проблем. Потребности общества многоплановы, поэтому необходимо определять приоритеты направления ресурсов. Расходы государства служат эффективным экономическим регулятором. Увеличивая расходы бюджета, государство может расширять совокупный спрос (через повышение пенсий, пособий, зарплат); стимулировать производство (через заказы, дотации, субсидии предприятиям); ускорять развитие нужных сфер экономики - прогрессивных отраслей хозяйства, науки, образования, охраны окружающей среды. Причем государственные расходы обладают мультипликационным эффектом. Подобный эффект объясняется тем, что увеличение госинвестиций (например, в строительство дорог) вызывает рост не только первичного производства (самого дорожного строительства). Но и вторичного (производство асфальта), третичного (добыча для асфальта сырья), четвертичного (геологических работ) и т.д. Возвращаясь в заключение к налогам и финансам в целом, отметим, что фискальная политика складывается из двух направлений: - дискреционной фискальной политики; - и автоматической. Дискреционная фискальная политикапредполагает сознательное регулирование государством налогообложения и государственных расходов с целью воздействовать на реальный объем национального производства, занятость, инфляцию и экономический рост. Расширительная фискальная политика проводится в случае, когда экономика действует ниже своих потенциальных возможностей, т. е. находится в состоянии рецессии, спада. Она осуществляется за счет роста государственных расходов и снижения налоговых ставок, что стимулирует совокупный спрос, но, как правило, ведет к увеличению бюджетного дефицита. Ограничительная фискальная политика проводится в случае неожиданного повышения совокупного спроса, вызывающего повышение цен на факторы производства. Она осуществляется за счет сокращения правительственных расходов и повышения налоговых ставок, что снижает совокупный спрос. Антициклическая фискальная политика необходима, чтобы стимулировать экономическое развитие в направлении, противоположном тому, куда ее толкают силы циклического развития. Такой тип политики стимулирует спрос во время рецессии и ограничивает его во время оживления. Дискреционную фискальную политику иногда сравнивают со стрельбой по быстро движущейся мишени: только подготовили законопроект, связанный с новой ситуацией в экономике, а пока его обсуждали, ситуация стала «старой», и уже надо разрабатывать новый законопроект. Экономисты называют такие запаздывания лагами. Более того, при осуществлении дискреционной фискальной политики ни в одной стране мира невозможно достичь полной экономической целесообразности, принимая необходимые решения. Дело в том, что сам процесс формирования такой политики как по своему содержанию, так и по форме в большой мере является политическим процессом. В нем участвуют различные политические партии, ветви власти, группы давления, лоббисты и т.д. Поэтому она зачастую неизбежно становится не столько итогом экономических потребностей, сколько равнодействующей интересов политических сил. В общей фискальной политике есть вторая составляющая - автоматическая фискальная политика. Автоматическая фискальная политика предполагает экономический механизм, который автоматически реагирует на изменение экономической ситуации без необходимости принятия каких-либо шагов со стороны правительства. Такие экономические механизмы называют также встроенными стабилизаторами, ибо они предусмотрены законами и «встроены» в расходную часть бюджета. Основные встроенные стабилизаторы: 1) Пособия по безработице. Если растет безработица, то и поступления от налогов для обеспечения таких пособий снижаются из-за общего падения занятости. Но платежи по таким пособиям будут расти автоматически. Во время подъема, наоборот, объем таких выплат уменьшается, что тормозит совокупный спрос и дает возможность экономить бюджетные средства. 2) Налоги на прибыль корпораций. Прибыль — самая чувствительная к циклическим изменениям форма доходов. Она уменьшается сильнее остальных видов доходов во время рецессии и растет быстрее во время оживления. Точно так же резко колеблются и налоговые поступления от прибылей корпораций. Снижение поступлений сразу расширяет дефицит госбюджета, и наоборот. 3) Прогрессивный подоходный налог. Налоговые поступления будут падать во время спада и расти во время подъема, автоматически стабилизируя экономику, т.е. ограничивая глубину и размах циклических колебаний. Борьба между сторонниками расширительной и ограничительной фискальной политики началась в России смомента запуска реальных реформ в конце 1991-го — начале 1992 г. и продолжается по сей день. Контрольные вопросы 1. Дайте определение государственных финансов. Каковы их основные признаки. 2. Перечислите функции финансов и раскройте их содержание. 3. Назовите основные звенья финансовой системы. 4. Перечислите статьи доходов и расходов государственного бюджета. Какие статьи являются наиболее важными? 5. Как можно преодолеть бюджетный дефицит. 6. Что входит в понятие государственный долг? Опасен ли он для национальной экономики в целом. 7. Раскройте экономический смысл кривой Лаффера. 8. Дайте определение налогам: а) прогрессивному, регрессивному и пропорциональному; б) прямому и косвенному. 9. Что может служить объектом налогообложения? 10. Личный подоходный налог и налог на доходы корпораций несут на себе основную фискальную нагрузку (т.е. именно за счет этих налогов образуется основная часть поступлений в бюджет). Почему в конце 80-х - начале 90-х гг., несмотря на растущие бюджетные дефициты, правительства развитых стран проводят сокращение налоговых ставок и снижают перечень облагаемых этими видами налогов доходов? 11. Предложите варианты использования налоговых льгот для уменьшения загрязнения окружающей среды. 12. Назовите основные цели фискальной политики. Блицопрос (Да/нет): 1. Дефицит государственного бюджета существует, если увеличиваются государственные расходы. 2. Налог на добавленную стоимость относится к прогрессивным подоходным налогам. 3. К косвенным налогам относится налог с наследства и дарений. 4. Автоматическая фискальная политика не зависит от решения властей. 5. Резкое увеличение налогов стимулирует инвестиции. 6. Примером автоматического стабилизатора является пособие по безработице. 7. Дефицит госбюджета является следствием циклических колебаний в экономике. 8. Государственный долг — это сумма задолженности государства по внутренним и внешним займам. 9. Дискреционная фискальная политика - это сознательное регулирование государством налогообложения и государственных расходов с целью воздействия на реальный объем национального производства, занятость, инфляцию и экономический рост. Экономические кризисы, периодически возникающие в рыночной экономике, и обусловленная ими политическая и социальная нестабильность заставили экономистов уделять больше внимания роли государства в экономике. Для достижения макроэкономического равновесия часто недостаточно действия только автоматических рыночных механизмов. Необходимым становится вмешательство государства в экономику, обусловлено следующими обстоятельствами: • возрастанием роли общественных товаров, потребность в которых удовлетворяется совместно (национальная оборона, поддержание правопорядка, строительство мостов, дорог и т. п.); • преобладанием рынков с несовершенной конкуренцией (монопольных, олигополистических, монопольно конкурентных), регулирование которых требует государственного вмешательства; • внешними эффектами от функционирования рынка; • высокой дифференциацией в доходах различных слоев населения, что при отсутствии централизованных перераспределительных процессов чревато обострением социально-политической нестабильности; • периодическими всплесками высокой безработицы, борьба с которым также требует активности со стороны государства; • целесообразностью финансирования из государственного бюджета фундаментальных научных исследований, роль которых повышается в условиях современного технического прогресса; • потребностью защиты национальных интересов на мировом рынке (отстаивание интересов отечественных товаропроизводителей в международных организациях и группировках стран). Государственное вмешательство осуществляется в двух формах: государственного контроля макроэкономической ситуации (пассивное вмешательство) и государственного регулирования экономических процессов (активное вмешательство). На практике государственное регулирование экономики осуществляется посредством государственной экономической политики. Так реализуется нормативная сторона макроэкономики. Экономическая политика — это система мероприятий государства, направленных на достижение экономических целей с помощью определенных инструментов. Модель экономической политики содержит такие компоненты: 1. Целевая функция экономической политики. 2. Инструменты политики. 3. Мультипликатор экономической политики. 4. Лаг экономической политики. 5. Критерий эффективности экономической политики. Целевая функция — это набор целей макроэкономического развития, расположенных в порядке уменьшения их важности. До целей макроэкономического развития в первую очередь относятся: 1. Экономический рост, сопровождающийся увеличением количества или повышением качества продуцируемых товаров. 2. Полная занятость (естественный уровень безработицы), что дает возможность реализовать свои способности всем желающим работать. 3. Стабильность цен, то есть избежания высокой инфляции или дефляции. 4. Оптимальный платежный баланс (внешнеэкономическая сбалансированность) — уравновешенность потоков товаров, услуг и денег, поступающих из-за рубежа и утекают за границу. Формирование целевой функции по множеству (У1, У2, Уп) происходит за счет тех целей, которые являются количественно измеряемыми и не противоречат друг другу. Одновременно достичь нескольких целей невозможно, поэтому целевая функция требует определения их приоритетности, например, У1 — экономический рост на 7 % ВВП, У2 — ценовая стабильность как годовая инфляция с темпом 4 %. Инструменты экономической политики — это мероприятия государства, с помощью которых реализуются поставленные цели. К макроэкономическим инструментам относятся: • фискальная, или налогово-бюджетная политика, которая заключается в варьировании доходами и расходами бюджета государства для достижения макроэкономической стабилизации; • монетарная (денежно-кредитная) политика, которая охватывает влияние центрального банка на реальный сектор экономики путем изменения денежной массы, процентной ставки и других параметров денежного рынка; • внешнеэкономическая политика — влияние на внутреннюю экономику с помощью таких регуляторов, как пошлина, экспортные и импортные квоты, лицензии, субсидирование экспорта, сертификация импортной продукции; • политика регулирования доходов, которая заключается в установлении минимальной заработной платы, корректировке соотношений в заработной плате работников государственного сектора, в формировании пенсионной политики и политики других государственных трансфертов. Мультипликатор экономической политики — это показатель влияния определенного инструмента на выбранную цель. где mij — мультипликатор экономической политики; dYj — прирост 7-й цели. dXj — прирост j-ro инструмента. Мультипликатор показывает, на сколько единиц изменяется цель i при смене инструмента j на единицу. Существует множество значений мультипликатора, представлена матрицей, в строках которой отражены цели Yb Y2, ..., а в столбцах — инструментыX1,X2, .... На пересечении z'-й цели таj-ro инструмента вычисляется значение мультипликатора. Система мультипликаторов свидетельствует об эффективности всего набора инструментов экономической политики. Лаг экономической политики. В процессе реализации экономической политики возникает эффект запаздывания или временной лаг. Лаг — это время между изменением инструмента и вызванной этим изменением цели регулирования. Элементы лагов структуры таковы: 1) лаг признания — время для определения проблемы регулирования, например, в СМИ обсуждается необходимость снижения налога на прибыль предприятий; 2) лаг решения — время для принятия политического решения, например, в Верховной Раде Украины обсуждается и принимается законопроект о снижении ставки налога на прибыль предприятий с 25 % до 22 %; 3) лаг прохождения — время для прохождения принятого решение через правительственные органы, связан с медленными действиями государственного аппарата. Например, Государственная налоговая администрация разрабатывает новую методику взимания налога на прибыль и доводит ее до соответствующих органов на местах и предпринимателей; 4) промежуточный лаг — время для вступления в действие самого инструмента, обусловленный его природой. Например, в связи со снижением налога на прибыль предприятия корректируют свои планы инвестирования с целью расширения производства; 5) лаг воздействия — время, в течение которого инструмент влияет на цель и доводит ее до необходимого значения. Увеличены инвестиции за счет пониженного налога только со временем дадут прирост ВВП. Критерий оптимальности экономической политики. Политические решения относительно изменений в экономике следует оценивать на предмет их результативности. Эта оценка осуществляется на основе критерия роста благосостояния, который основывается на оптимуме Парето. Он подчеркивает: благосостояние общества достигает максимума, а распределение ресурсов становится оптимальным тогда, когда любое изменение этого распределения может ухудшить положение хотя бы одного субъекта экономической системы. Среди средств государственного регулирования важнейшими являются фискальная и монетарная политика государства. Фискальную политику Дж. Кейнс определил среди основных факторов влияния на АБ и совокупные расходы. Фискальная, или налогово-бюджетная политика — это варьирование доходами и расходами бюджета государства с целью достижения макроэкономической стабилизации. Такая стабилизация означает преодоление спада производства и безработицы при рецессии, а также сдерживания инфляции в условиях экономического бума. Регуляторами фискальной политики выступают налоги и другие поступления в бюджет, в частности государственные закупки и трансферты как расходы бюджета государства. Идея и теоретическое обоснование фискальной политики принадлежит Дж. Кейнсу и его последователям. Простейшая иллюстрация действия фискальной политики отражена в модели равновесия товарного рынка (рис. 11.1).  |