оплата труда. Курсовая Гос. долг. Государственный долг и его функции в современной рыночной экономике

Скачать 0.64 Mb. Скачать 0.64 Mb.

|

2.2. Методы и формы управления государственным долгом |

| Наименование показателя | 2015 | 2016 | 2017 | 2018 |

| Отношение государственного долга РФ к ВВП | 13,5 | 13,2 | 14,7 | 15,2 |

| Доля расходов по обслуживанию госдолга в общем объеме расходов федерального бюджета | 3,3 | 3,8 | 4,5 | 5,3 |

| Отношение годовой суммы платежей по погашению и обслуживанию госдолга к доходам федерального бюджета | 10,6 | 9,2 | 11,5 | 11,9 |

| Отношение госдолга РФ к доходам федерального бюджета | 80,2 | 82,5 | 94,9 | 99,8 |

Исходя из данных таблицы 2 можно сделать вывод, что отношение государственного долга к ВВП увеличилось с 13,5 % в 2015 году до 15,2 % в 2018 году. Данный уровень отношения государственного долга к ВВП не является критическим и говорит о достаточно эффективной политике управления государственным долгом. Доля расходов по обслуживанию государственного долга за 2015-2018 гг. увеличилась с 3,3 % до 5,3 %, это говорит о том, что новые займы на внешних рынках делаются по более высоким процентным ставкам, чем раньше. Увеличение отношения госдолга к доходам федерального бюджета с 80,2 % до 99,8 % выступает как негативная тенденция. В России, для поддержания долговой устойчивости экономики, главная задача - это сокращение дефицита и постепенный выход на бездефицитный бюджет.

В настоящее время, государственный долг - это основной источник покрытия дефицита бюджета Российской Федерации. Актуальной задачей для Российской Федерации является эффективное управление долговым портфелем. Управление государственным долгом - комплекс мер, осуществляемых государством в лице его уполномоченных органов, по определению условий размещения и погашения государственных займов.

Наиболее распространенный метод - рефинансирование государственного долга, то есть размещаются новые займы для того, чтобы погасить старые. Стоит отметить, что данный метод предпочтителен для стран с высокой финансовой репутацией. Однако, если условия кредитования не будут существенно смягчены, данный метод может затянуть страну в более глубокую задолженность.

Во время финансового кризиса популярен метод реструктуризации, то есть изменение сроков выплаты долга, а также продление льготного периода, во время которого выплачиваются только проценты. Однако, долг увеличивается из-за процентов, которые наращиваются в новый период его погашения, но у государства есть возможность получить краткосрочное облегчение24.

Обратимся к другим методам управления государственным долга, например, списание и аннулирование долга. Обычно эти методы используются при нестабильной политической ситуации в мире, особенно в ситуациях финансовой несостоятельности государства. При этом методе разрушается доверие к государству, отказавшемуся от выплаты долга, а также уменьшается объем внешней торговли.

В условиях санкций и меняющейся экономической ситуацией во второй половине 2014 и 2015 годов Российская Федерация оказалась практически отрезанной от международных рынков капитала, что привело к повышению стоимости заимствований на международном рынке, и результатом этого явился резкий рост стоимости заимствований на внешних рынках, а также высокий риск резкого увеличения объема средств, направляемых на обслуживание таких внешних обязательств, что также связано с достаточно высокими валютными рисками и волатильностью национальной валюты. Все эти факторы привели к решению о невыходе на международные рынки со стороны Минфина России.

Следствием явилось то, что в ближайшей перспективе (2-3 года) валовый объем заимствований на внутреннем рынке будет составлять 1,6 трлн руб. в год. В России складывается ситуация, когда дефицит финансируется в основном за счет займов, а не накопленных резервов (к 2019 году - более 90%).

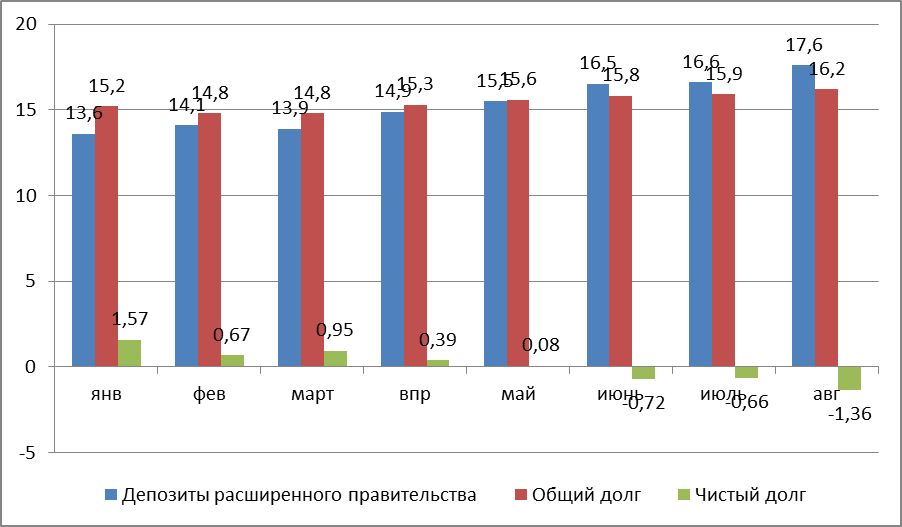

По состоянию на 1 августа 2019 года чистые активы расширенного правительства (депозиты минус долговые обязательства) составили 1,25% прогнозного ВВП 2019 года (по оценке Минэкономразвития). На 1 января 2019 года госдолг в расширенном понимании превышал госактивы на 1,5% ВВП.

Отсутствие у России чистого долга отражает ее уникальность среди рынков развивающихся стран, говорит главный аналитик «БКС Премьер» Антон Покатович. Санкции и низкие цены на нефть заставили правительство копить запасы на черный день и соблюдать жесткую долговую дисциплину. «То, что сделано в макроэкономике России с 2014 по 2019 год, точно попадет в учебники», — считает министр экономического развития Максим Орешкин. Но обратная сторона столь жесткого подхода — дефицит фискальных стимулов для развития экономики. В 2017 году аналитики Sberbank CIB указывали, что Россия может нарастить общий долг на 50% без угрозы финансовой стабильности и тем самым отчасти решить проблему медленного роста.

Объем государственного долга федерального правительства, регионов и муниципальных образований на 1 августа равен 16,2 трлн руб. (около 15% прогнозного ВВП на 2019 год), следует из данных Минфина. Сумма образуется путем сложения внутреннего и внешнего долга Российской Федерации, долгов субъектов и муниципалитетов, включая государственные гарантии по кредитам предприятий.

Ликвидные активы государства — депозиты на счетах в ЦБ и банках в рублях и валюте — на ту же дату составили 17,6 трлн руб. (16,2% прогнозного ВВП), следует из обзора банковской системы ЦБ. Активы превысили долг еще 1 июня 2019 года, показывают данные Минфина и ЦБ.

Рис. 5. Динамика государственного долга в 2019 году, трлн. руб. 25

Государственные депозиты — это в основном ликвидная часть ФНБ, которая хранится на счетах ЦБ в долларах, евро и британских фунтах, — 6,5 трлн руб. на 1 сентября, а также валюта, закупленная Минфином в январе—августе по бюджетному правилу, — 2,1 трлн руб. Эти средства пока не переведены в ФНБ — они находятся на едином бюджетном счете Федерального казначейства и также размещены в Центробанке.

Также ликвидные активы включают остатки средств на счетах внебюджетных фондов, например Пенсионного фонда, который по состоянию на 1 января 2019 года (последние данные Казначейства) держал на счетах и депозитах в Казначействе и банках 0,6 трлн руб.

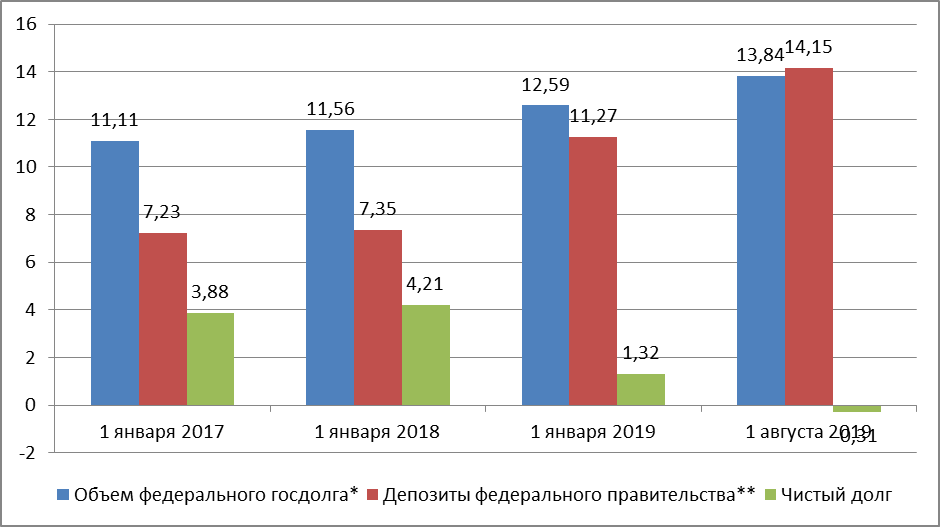

* Сумма внутреннего и внешнего долга федерального правительства, включая госгарнтии.

** Депозиты в рублях и иностранной валюте органов федерального управления, включая внебюджетные фонды.

Рис. 6. Динамика федерального госдолга в 2019 г, трлн. руб. 26

В 2018 году Минфин закупил валюты на 4,1 трлн руб., в 2019 году она была зачислена в ФНБ. В текущем году закупки валюты в резервы продолжаются, поскольку российская нефть на рынке стоит дороже, чем цена отсечения в бюджете ($64,5 за баррель в январе—августе против $41,6). С января по август на эти цели направлено более 2,1 трлн руб. Объем ФНБ на 1 сентября достиг 8,2 трлн руб., а его ликвидная часть — уже 6,5 трлн руб.

Объем наличной валюты и денежных средств на депозитах сектора госуправления в 2018 году вырос на рекордные 3,87 трлн руб., что эквивалентно $56 млрд. Почти 3,9 трлн руб. прироста государственных депозитов — это рекорд за все время публикации этой статистики (с 2012 года).

Если провести аналогичные расчеты только для федерального правительства, окажется, что его ликвидные финансовые активы тоже превысили долг. На 1 августа федеральный госдолг составил 13,84 трлн руб. (12,8% прогнозного ВВП), а депозиты в ЦБ и коммерческих банках — 14,15 трлн руб. (13,05% ВВП).

Большие ликвидные резервы — это осознанный выбор правительства, у которого как минимум две причины для него, считает заместитель директора группы суверенных рейтингов и макроэкономического анализа АКРА Дмитрий Куликов.

Во-первых, в условиях санкций и закрытия внешних рынков государство вынуждено увеличивать накопления, чтобы гарантированно покрывать свои расходы. Во-вторых, такая политика является следствием травмы 1998 года, когда краткосрочные заимствования вдруг оказались недоступны, а обслужить их было невозможно. «Сочетание этих двух факторов привело к крайне риск-ориентированной политике», — резюмировал Куликов.

На фоне наращивания госрезервов российская экономика демонстрирует низкие темпы роста: за первое полугодие 2019 года ВВП увеличился только на 0,7% в годовом выражении.

При этом государственный долг Российской Федерации остается относительно мировых мерок низким, показатели долговой устойчивости находятся в пределах безопасных зон, а риски рефинансирования находятся «на приемлемом уровне». Однако, по мнению Министерства финансов Российской Федерации, существует тенденция к накоплению существенных бюджетных рисков, что может привести к отсутствию возможности привлечения заемных ресурсов в достаточных объемах и на адекватных условиях. Объективной потребности выхода России на рынок еврооблигаций в ближайшие годы нет, при этом необходимо сохранять присутствие на международном рынке и поддерживать репрезентативную кривую доходности российского долга в иностранной валюте.